Собственный капитал банка возрос в 2006 году на 83,1% и на отчетную дату достиг величины 650 804 тыс. руб. Активы банка за истекший год увеличились на 44,6% и составили на конец года 3 941 546 тыс. руб. (см. Приложение).

Денежные средства и средства в Банке России увеличились на 49 589 тыс. руб. и составили на отчетную дату 323 223 тыс. руб., при этом объем обязательных резервов, депонируемых в Банке России, увеличился с 35 727 до 53 453 тыс. руб., вследствие роста остатков на клиентских счетах.

Основное направление деятельности банка - это кредитование субъектов реального сектора экономики. За 2006 год кредитный портфель банка возрос на 1 003 328 тыс. руб. (52,1%) с 1 924 498 тыс. руб. до 2 927 826 тыс. руб.

Общая сумма процентных доходов за 2006 год составила 431 648 тыс. руб. (2005 г. – 298 607 тыс. руб.).

Растущая год от года конкуренция на рынке кредитных услуг и требовательность клиентов к качеству их предоставления постоянно требует от банка совершенствования кредитных технологий и разработки новых кредитных продуктов. Продолжая расширять спектр кредитных продуктов, Банк предлагал разнообразные виды кредитов: в рублях и иностранной валюте, с плавающими и фиксированными процентными ставками, краткосрочные и среднесрочные, с аннуитетными платежами и равномерными погашениями основной суммы долга, кредитные линии. Среди них кредиты на пополнение оборотных средств, на обновление торгового ассортимента, инвестиционные кредиты, программы финансирования внешнеторговых операций, целевые кредитные программы такие как, например, кредиты на покупку автомобиля и др. Широкий ассортимент предоставляемых кредитов позволяет клиентам наиболее точно выбрать подходящую форму финансирования собственного предприятия.

Для того чтобы обеспечить доступность предложенного спектра кредитных продуктов, НБД-Банк предлагал клиентам разнообразные варианты залогового обеспечения и гарантий, расширив их перечень за счет взаимовыгодного сотрудничества с различными фондами.

Значительное внимание в 2006 году было уделено ипотечному кредитованию. Рынок ипотечных кредитов развивается высокими темпами и имеет очень высокий потенциал и перспективы дальнейшего развития в нижегородском регионе.

Начатый в 2004 году проект ипотечного кредитования с государственным предприятием «Нижегородский ипотечный корпоративный альянс» (ГП НО «Ника») получил свое развитие в 2006 году в долгосрочную ипотечную программу. Подписанное соглашение между НБД-Банком и ГП НО «НИКА» стало новым этапом развития ипотечного кредитования в Нижегородском регионе. Новая программа дает возможность семьям с совокупным доходом от 5 тыс. руб. в месяц получить кредит от 100 тыс. руб. Сроки кредитования составляют от 2 до 27 лет. Кредиты предоставляются и погашаются в рублях по ставке 14-15% годовых. В собственность можно приобрести не только квартиру, но и дом на всей территории области. Совместная программа НБД-Банка и ГП НО «НИКА» реализуется в рамках Федеральной системы ипотечного жилищного кредитования. Программа решает одну из важнейших социально-экономических задач - обеспечение населения жильем. За 2006 год выдано кредитов более чем на 73 980 тыс. руб. Средний срок кредитов 207 месяцев.

Чтобы обеспечить стабильные условия финансовой деятельности и избежать колебаний величины прибыли от списания потерь по ссудам, Банк создает резервы на возможные потери по ссудам. Риск кредитования российских предприятий по-прежнему остается достаточно высоким, значительное влияние на это оказывают макроэкономические условия и институциональные элементы риска, к которым относятся неэффективная система налогообложения производственной и финансовой деятельности, узость законодательной базы в сфере защиты прав кредиторов, недостаточная прозрачность отчетности предприятий и организаций. Банком в полном объеме созданы резервы на возможные потери по ссудам.

Рост спроса на кредитные ресурсы со стороны предприятий и частных лиц Нижегородского региона обусловил необходимость интенсивного роста ресурсной базы, которую банк планомерно увеличивает в сотрудничестве со своими зарубежными партнерами, например, ЕБРР, МФК (IFC), KFW и DEG.

В своей деятельности Банк стратегически ориентируется на привлечение денежных средств от западных финансовых институтов.

В 1 квартале 2006г. привлечены средства в размере 2.0 млн. долларов США от DEG TSCH (Deutsche Entwicklungsgesellschaft).

Во 2 квартале 2006г. привлечены средства в размере 1,8 млн. долларов США от Германского государственного банка (KFW). Для расширения кредитования предприятий малого среднего бизнеса во 2 квартале 2006г. Банком привлечены рублевые средства Райфайзенбанка в сумме 200 млн. руб.

В 3 кв. 2006 г. получены средства от Финансовой компании развития (FMO, Голландия) в сумме 2,5 млн. долларов сроком на 5 лет. Получен кредит от Немецкой корпорации по инвестициям и развитию (DEG) в сумме 5 млн.ЕВРО. В рамках подписанной кредитной линии в сумме 5 млн. долларов, получен второй транш в сумме 2,5 млн. долларов от долгосрочного партнера банка – Европейского банка реконструкции и развития.

Важнейший источник привлечения кредитных ресурсов - средства физических лиц. Работа с вкладами населения является для НБД-Банка одним из приоритетных направлений деятельности. Вступление НБД-Банка в систему страхования вкладов еще раз подтверждает репутацию банка как надежного финансового института, а вкладчикам дает еще и дополнительные гарантии сохранности денежных средств со стороны Государственной корпорации «Агентство по страхованию вкладов».

Свои вклады доверяют НБД-Банку более 21 тысяч клиентов - от пенсионеров до преуспевающих предпринимателей.

На сегодняшний день вкладчикам предлагается четыре вида вкладов: «Дети - наше будущее», «Пенсионный», «Ценный» и «Премиальный». В зависимости от того, хочет ли клиент получать ежемесячный доход или накопить денежные средства к определенному сроку, все вклады делятся на доходные и накопительные. В соответствии с концепцией «ценных вкладов» НБД-Банка, каждый из вкладов обладает дополнительными возможностями: владельцы вклада «Дети – наше будущее» принимают участие в розыгрыше призов для детей, те, кто выбрал вклад «Ценный» имеют возможность бесплатно застраховать свое имущество, вклад «Премиальный» - повышенные процентные ставки для постоянных клиентов. И независимо от вида вклада всем вкладчикам НБД-Банка предоставляются скидки в ряде магазинов и фирм в Нижнем Новгороде.

Для владельцев социально ориентированных «Пенсионных» вкладов Банком предоставлена возможность бесплатно воспользоваться консультациями юридического центра «Ваша защита» по вопросам в области пенсионного, жилищного, наследственного, гражданского и семейного права.

Активная работа по привлечению вкладов позволила увеличить депозитную базу на 313 812 тыс. руб., прирост вкладов в 2006 году составил 24,8%. По состоянию на 01.01.2007 г. сумма остатков на счетах физических лиц превысила 1,5 млрд. руб. и составила 1 578 371 тыс. руб. (2005 год – 1 264 559 тыс. руб.)

Еще одним источником привлеченных ресурсов для целей кредитования являются срочные средства юридических лиц. В качестве инструментов для их привлечения Банк использует депозиты и собственные векселя.

Административно-хозяйственные расходы банка на содержание персонала и обеспечение функционирования собственной инфраструктуры увеличились за 2006 год на 36 572 тыс. руб. Увеличение расходов обусловлено расширением сети дополнительных офисов и модернизацией оборудования, а также общим ростом цен.

Ставка налога на прибыль в 2006 году составляла 24%. Сумма начисленного налога на прибыль составила 20 560 тыс. руб. (2005 год – 16 399 тыс. руб.). Налогооблагаемая база по налогу на прибыль определяется по методу начисления в соответствии с Налоговым Кодексом РФ. Отражение сумм доходов и расходов на счетах прибылей и убытков осуществляется по кассовому методу в соответствии с Положением Банка России 205-П.

Основное влияние на увеличение собственных средств банка оказал рост прибыли. За 2005 год получено 283 898 тыс. руб. чистой прибыли (в 2004 году – 72 705 тыс. руб.). Показатель достаточности капитала составил 16,2% (2004 год – 15,1%), что в 1,6 раза превышает установленный Банком России минимум и дает возможность для дальнейшего роста.

Табл.11 Динамика основных финансовых показателей за 2002 – 2006 гг.

| Наименование показателя | 2002 | 2003 | 2004 | 2005 | 2006 |

| Капитал, тыс. руб. | 202 141 | 232 403 | 267 508 | 355 515 | 650 804 |

| Достаточность капитала, % | 24,20% | 17,10% | 15,60% | 15,10% | 16,20% |

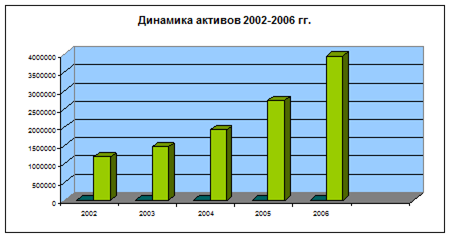

| Активы (нетто), тыс .руб. | 1 177 076 | 1 463 744 | 1 910 378 | 2 726 191 | 3 941 546 |

| Кредитный портфель, тыс. руб. | 780 686 | 1 115 711 | 1 515 451 | 2 018 839 | 3 020 085 |

| Средства физических лиц, тыс. руб. | 340 409 | 506 406 | 804 202 | 1 264 559 | 1 578 371 |

Рис.4 Динамика капитала за 2002-2006 гг

Рис.5 Динамика кредитного портфеля за 2002-2006 гг.

Рис.6 Динамика активов

Рис.7 Динамика средств физических лиц

По результатам анализа баланса и отчёта о прибылях и убытках можно сделать следующие выводы:

· Банк активно управляет собственным портфелем активов и пассивов, прибыль формируется за счёт выдачи средств предприятиям на выгодной основе;

· Структура активов вместе с их ростом остаётся практически без изменения, основную их часть составляют доходообразующие статьи. Это свидетельствует об эффективной банковской деятельности и высокой конкурентоспособности НБД Банка;

· Финансовая устойчивость банка высока. Она достигается за счёт высокого уровня собственного капитала в составе средств банка и сбалансированностью между условиями привлеченных средств и выдаваемых кредитов.

ПЛАНИРОВАНИЕ АГРЕГИРОВАННОГО БУХГАЛТЕРСКОГО БАЛАНСА НА 2007 г.

По словам начальника управления Центрального банка России по Нижегородской области С. Спицына, 2007 год будет особым для нашей страны. Вся банковская система должна развиваться в соответствии с поручениями президента России, которые он озвучил на одном из заседаний Госсовета. Приоритетная задача – рост банковской значимости, концентрация капитала в холдинги, объединение кредитно-финансовых организаций.

Банки станут предлагать новые виды услуг. В городах и районных центрах области будут создаваться филиалы, рабочие места и дополнительные офисы коммерческих банков. Нижегородские банки продолжат активно открывать свои представительства за пределами региона.

Конкуренция на рынке финансовых услуг усилится.

Темп роста в банковской системе Нижегородской области в несколько раз превышает темп роста в экономики. Прогнозируется увеличение активов банков Нижегородской области на 60%, кредитных вложений на 40-50%, прибыли – 30-40%.

Проанализировав динамику изменения кредитного портфеля, активов, собственного капитала можно предположить соответствующее увеличение показателей банка на 2007 год.

Собственно планирование баланса произведено с помощью функции «поиск решения» из пакета программ Microsoft Office Excel.

Планирование деятельности банка – разработка перечня количественных (критических) параметров, которые должны соответствовать программным целям кредитной организации. Критические параметры банка (размер собственного капитала, достаточность собственного капитала, допустимые параметры изменения во времени портфеля активных и пассивных операций, структура активных и пассивных операций), которые должны изменится на интервале планирования деятельности.

Используя ограничения модели балансового уравнения (табл.2 – табл.6) и изменяя значения агрегатов А1, А6, А10, А15, О1, О4, О8, с8, d1, r1, d2, d2*, r2 , находится оптимальное значение статей баланса при прогнозируемом значении итога. При расчётах учитывается, что уставной фонд, резервы, переоценка валютных средств останутся без изменения (см. Приложение).

Табл.12 Планируемый агрегированный баланс банка

| Агрегат |

Статьи актива баланса

2007

А1

Кассовые активы

543819

а2

Касса

251879

а3

Резервные требования

53453

а4

Средства в РКЦ

117524

а5

А6

Ценные бумаги, всего

499048

а7

Ценные бумаги в портфеле

463359

а8

А10

Ссуды, всего

4709518

А15

Прочие активы, всего

656823

а16

Инвестиции

384969

а17

а18

Прочие активы

36947

БАЛАНС(А1+А6+А10+А15)

6409208

Статьи пассива баланса

2007

О1

Онкольные обязательства

1448345

О4

Срочные обязательства

3749467

О8

Прочие обязательства, всего

266760

Всего обязательств

5464572

С1

Стержневой капитал, всего

609411

с2

Уставный фонд

101600

с3

Фонды банка

507811

С4

Дата: 2019-05-29, просмотров: 336.