БАНК. БАНКОВСКАЯ ДЕЯТЕЛЬНОСТЬ

Функции коммерческого банка

Основными функциями коммерческого банка являются:

1. привлечение временно свободных денежных средств;

2. предоставление ссуд;

3. осуществление денежных расчётов и платежей в хозяйстве;

4. выпуск кредитных средств обращения;

5. консультирование и предоставление экономической и финансовой информации.

Особенность посреднической функции коммерческих банков состоит в том, что главным критерием перераспределения ресурсов выступает прибыльность их использования заёмщиком.

Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заёмщику при посредстве банков без участия промежуточных звеньев в лице вышестоящих банковских структур, на условиях платности и возвратности.

Плата за отданные и полученные взаймы средства формируется по влиянием спроса и предложения заёмных средств. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве. Значение посреднической функции коммерческих банков для успешного развития и функционирования и развития рыночной экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе.

Коммерческие банки, выступая на финансовом рынке со спросом на кредитные ресурсы, не только мобилизуют имеющиеся в хозяйстве сбережения, но и формируют достаточно эффективные стимулы к накоплению средств. Стимулы к накоплению и сбережению денежных средств формируются на основе депозитной политики коммерческого банка.

Свыше 90% всей потребности в денежных средствах для осуществления кредитных операций банк покрывает за счёт привлечённых средств. Традиционно основную часть этих средств составляют депозиты, т.е. деньги, внесенные в банк клиентами – частными лицами и компаниями – хранящиеся на их счетах и используемые в соответствии с режимом счёта и банковским законодательством.

Наряду с ведением депозитных счетов, банки всё чаше используют другие методы мобилизации денежных капиталов главным образом путём получения займов на денежном рынке (учета векселей, межбанковских кредитов, выпуска коммерческих ценных бумаг и т.д.). Основанная цель этих операций – улучшение ликвидной позиции банка.

Расчетные функции коммерческих банков. Платёжный механизм – структура экономики, которая опосредует «обмен веществ» в хозяйственной системе. Методы платежа делятся на наличные и безналичные. В крупном обороте доминируют безналичные платежи и расчёты, основная масса которых походит через коммерческие банки.

Консультирование осуществляется крупными банками обычно на платной основе. Данные услуги банка являются востребованными, т.к. аналитический аппарат банка традиционно хорошо развит и имеет большое количество информации о состоянии экономики страны.

Предоставление кредитов и ссуд – одна из основных функций банков. В практике банков проводится разграничение между коммерческими ссудами и персональными кредитами. Стоимость кредита складывается из процентов и комиссионных платежей.

При оценке экономической роли коммерческих банков следует иметь ввиду, что кредитные операции способствуют увеличению объёма и бесперебойности производства и реализации продукции потребителям; расчётные операции опосредуют осуществление процессов оплаты продукции потребителями, а также взаимного контроля участников расчётных операций; операции с ценными бумагами увеличивают приток средств для развития производственной и торговой деятельности; кассовые операции и их регулирование позволяют улучшать снабжение оборота наличными деньгами.

ХАРАКТЕРИСТИКА НБД БАНКА

Общие сведения об НБД Банке

НБД-Банк является универсальным финансовым институтом и предлагает свои услуги, как предприятиям, так и частным лицам. Свою деятельность НБД-Банк начал в 1992 году. Он был основан крупнейшими промышленными предприятиями Нижегородской области. Постепенно наращивая финансовый и кадровый потенциал, НБД - Банк стал одним из лидеров среди нижегородских банков по привлечению в регион западных инвестиций, занял значительную долю рынка по обслуживанию малого и среднего бизнеса, проведению внешнеторговых операций, обслуживанию вкладов и платежей частных лиц.

Миссия НБД-Банка – предоставление широкого спектра финансовых и специальных экспертных услуг высокого качества для развития регионального бизнеса и содействия росту благосостояния населения.

Именно стабильно активная работа НБД-Банка на рынке финансовых услуг способствует ежегодному росту его основных показателей. По состоянию на 01.01.2007 активы НБД-Банка составляют 3,9 млрд. рублей, кредитный портфель - 3 млрд. рублей; объем денежных средств физических лиц - более 1,6 млрд. рублей.

По рейтингу журнала Эксперт-Волга «Банки ПФО» по итогам 2006 года (на 01.01.07) НБД-Банк занял 20 место по размеру активов и 16 место по объему капитала среди 115 банков Приволжского Федерального округа. По данным «Коммерсантъ-Первый рейтинг» за 2006 год, входит в число крупнейших банков России «Топ-200» и занимает 156 место.

По данным независимого рейтингового агентства «Рус-Рейтинг», на сегодняшний день НБД-Банк имеет наивысший краткосрочный рейтинг кредитоспособности среди региональных банков Нижегородской области - «ВВ».

Сеть НБД-Банка включает 17 офисов, объединенных в единую информационную систему.

Основная работа НБД-Банка направлена на активную поддержку регионального малого и среднего бизнеса – крайне важного для общего развития экономики и создания рабочих мест. НБД-Банк разрабатывает и предлагает предпринимателям комплексные программы по решению их бизнес - задач, предоставляет ресурсы для реализации долгосрочных проектов региональных малых и средних предприятий.

Предоставление предприятиям долгосрочных финансовых ресурсов возможно в том числе благодаря развитому тесному сотрудничеству НБД-Банка с первоклассными международными финансовыми организациями.

В настоящий момент НБД-Банк единственный региональный банк, который одновременно сотрудничает с Европейским банком реконструкции и развития (EBRD), Международной финансовой корпорацией (IFC), Немецкой банковской группой (KFW), Немецкой корпорацией по инвестициям и развитию (DEG), Агентством США по Международному развитию (USAID), Голландским фондом развития (FMO), Черноморским банком торговли и развития (BSTDB), Landesbank Sachesen (Германия), National City Bank (США), Коммерцбанком (Германия), Райффазенбанком (Австрия), Дрезднербанком (Германия), Американ Экспресс (США).

НБД-Банк является единственным нижегородским банком, в состав акционеров которого вошел Европейский Банк Реконструкции и Развития. В 2001 году ЕБРР приобрел 25% голосующих акций НБД-Банка, что свидетельствует о долгосрочном интересе западных коллег к банку.

Главным в своей работе НБД-Банк считает эффективное решение задач предпринимателей. В связи с этим при разработке банковских программ учитываются потребности и пожелания клиентов, а также специфика бизнеса. НБД-Банк предоставляет финансирование предприятиям различных сфер: торговля, производство, автотранспорт, телекоммуникации, сфера услуг и др.

Для НБД-Банка важно, чтобы бизнес каждой компании, а, значит, и предоставленные ей средства, способствовали развитию экономики региона в целом. А это возможно только, когда предприниматель является профессионалом своего дела и качественно управляет предприятием. Именно поэтому НБД-Банк поддерживает значимые для эффективного развития предпринимательства мероприятия и выступает организатором уникального регионального образовательно-исследовательского проекта «Лидер года. Малый и средний бизнес».

«Лидер года»- это уникальный проект. Такого проекта, в котором банк выступает организатором и образовательных семинаров для предпринимателей, и исследований рынка для них же, больше пока нет нигде. Цель проекта - объединить деловое сообщество, создать площадку для общения предпринимателей, консультантов, банкиров, журналистов - площадку для обмена мнениями о развитии малого и среднего бизнеса.

Проект построен на смешивании ингредиентов – рыночная информация, плюс знания: как и какой информацией можно и нужно пользоваться руководителю компании для успешного управления бизнесом.

Партнер проекта – Центр Предпринимательства США - России. Они предложили две идеи, воплотив которые улучшился проект и в части исследований, и в части образовательного направления.

Спрос на знания, навыки в управлении бизнесом сейчас очень высок. И будет ещё выше. Конкуренция усиливается, потребители становятся всё более и более требовательными, поэтому руководитель начинает думать: а как мне выжить в этом безумном мире? Философия проекта - эффективные технологии для эффективного бизнеса. Технологии управления, технологии принятия решений в бизнесе. Это – то же самое, что делает банк в своей финансовой сфере. Банк даёт предпринимателям деньги и консультации по конкретным ситуациям. А проект – знания и навыки более общего, фундаментального характера – как управлять людьми, как грамотно выстроить структуру предприятия, как создать успешный брэнд, как правильно пользоваться русским языком при взаимодействии с партнерами и клиентами, как правильно позиционировать свою компанию, на каких принципах вырабатывать стратегию предприятия и т.д. Можно сказать, что проект «Лидер года. Малый и средний бизнес» - это некая просветительская миссия банка, направленная на то, чтобы клиенты банка стали ещё богаче.

НБД-Банк предлагает качественную и экономичную систему расчетно-кассового обслуживания для юридических лиц и предпринимателей. В качестве расчетных услуг юридическим лицам Банк предлагает следующие виды продуктов и услуг:

- безналичные переводы денежных средств, через расчетную сеть Банка России и развитую сеть корреспондентских отношений

- подключение к системе «Интернет-Банк»

Для проведения расчетов 1170 клиентов Банка (в 2005 году – 1142) используют систему «Интернет-Банк». Банк предоставляет клиентам следующие услуги в области обслуживания внешнеторговых операций:

- банковские переводы

- документарные операции (аккредитивы, гарантии, инкассо)

- операции с дорожными чеками

- валютный контроль

Качественное и эффективное обслуживание внешнеторговых операций достигается установлением партнерских взаимоотношений с банками-корреспондентами на основе открытости и прозрачности деятельности.

В работе с частными лицами НБД-Банк руководствуется принципом выгоды и удобства обслуживания для клиента. Например, вкладчики банка могут не только сохранить свои сбережения, но и, открыв определенный вид вклада, имеют возможность участвовать в розыгрыше призов для детей, получить бесплатную подписку на популярные газеты и журналы, бесплатно застраховать свое имущество или воспользоваться юридическими консультациями. Также в НБД - Банке частные лица могут получить автокредит, ипотечный кредит на покупку квартиры или дома, а также оперативно решать свои повседневные задачи - оплачивать услуги различных организаций (коммунальные, телефонные и др.), осуществлять денежные переводы и т.д.

В качестве расчетных услуг физическим лицам Банк предлагает следующие виды продуктов:

- денежные переводы в системе «Анелик»

- расчеты с использование пластиковых карт

- обслуживание коммунальных и других платежей

- приобретение дорожных чеков.

С помощью пластиковых карт международной системы "EuroCard/Master Card” физическое лицо может получать наличные деньги в банкоматах и банках, обслуживающих пластиковые карты "EuroCard/MasterCard" как в России, так и за рубежом; осуществлять расчеты за товары и услуги на предприятиях, принимающих к оплате пластиковые карты "EuroCard/MasterCard" как в России, так и за рубежом. Главное преимущество данных карт – общедоступность и широкое распространение.

НБД-Банк постоянно ведет активную социальную деятельность в регионе. Ее главный принцип - содействие полноценному развитию, воспитанию и образованию детей. Одним из основных направлений работы в этой сфере стало участие в программе вакцинации детей Нижегородской области, реализуемой Международным Фондом Вишневской-Ростроповича совместно с Правительством США, администрацией Нижегородской области и рядом известных фармацевтических фирм-спонсоров проекта. Сегодня НБД-Банк поддерживает образовательные и развивающие программы для детей Нижегородской области, например, олимпиада "Таланты Земли Нижегородской", спортивные соревнования по детскому футболу и другие мероприятия.

Партнеры НБД Банка

Европейский банк реконструкции и развития (EBRD) является международной финансовой организацией созданной в 1991 году, с целью оказания помощи государствам Центральной и Восточной Европы и странам бывшего советского блока в создании нового частного сектора в условиях демократии. Сегодня инвестиционные инструменты ЕБРР используются в целях становления рыночной экономики в 29 странах - от Центральной Европы до Центральной Азии.

ЕБРР является крупнейшим инвестором в регионе, и помимо выделения своих средств привлекает значительные объемы прямых иностранных инвестиций. Его владельцами являются 61 стран и две международные организации (Европейский инвестиционный банк и Европейский Союз). Однако, хотя его акционерами и являются представители государства, ЕБРР вкладывает капитал главным образом в частные предприятия, как правило, совместно со своими коммерческими партнерами.

Россия является одним из центров инвестиционной активности Европейского банка. На сегодняшний день EBRD реализует проекты в более чем в половине российских регионов.

НБД-Банк и EBRD совместно работают в области кредитования регионального малого бизнеса с 1994 года. В 2001 году ЕБРР приобрел 25% голосующих акций НБД-Банка. НБД также является участником программы торгового финансирования ЕБРР с 2004 года.

Международная финансовая корпорация (IFC) инвестиционное подразделение Группы Всемирного банка. Было основано в 1956 году. Головной офис корпорации находится в Вашингтоне. IFC координирует свою деятельность с другими институтами Группы Всемирного банка, но имеет полную правовую и финансовую независимость. Капитал корпорации формируют 178 стран-членов корпорации. Они же совместно определяют ее политику.

Миссия IFC - привлечение иностранных инвестиций в частный сектор стран с переходной экономикой, что способствует снижению уровня бедности и улучшению условий жизни людей.

Россия стала акционером и членом IFC в 1993 году.

Немецкая корпорация по инвестициям и развитию является государственной инвестиционной компанией со штаб-квартирой в Кельне.

DEG является одним из крупнейших финансовых институтов Европы. Уже более 40 лет DEG предоставляет средства предприятиям частного сектора в развивающихся странах и странах с переходной экономикой. За время своего существования корпорация профинансировала более 1300 компаний

Агентство США по Международному развитию (USAID) было создано в 1961 году. Целью работы Агентства является проведение программ Правительства США по социально-экономическому развитию и оказанию технической помощи более чем в 100 странах мира.

В России Агентство является частью Посольства США в Москве и оказывает содействие российским гражданам, общественным организациям, представителям бизнеса, которые активно участвуют в выполнении проектов, направленных на развитие в России демократического общества, совершенствование системы общественного здравоохранения и пропаганду здорового образа жизни, создание равных возможностей для улучшения благосостояния и повышения уровня жизни населения в условиях рыночной экономики. Программы Агентства работают во всех регионах Российской Федерации.

Голландский фонд развития (FMO) является международным банком развития Нидерландов. FMO основан в 1970 году в результате сотрудничества голландского Правительства и предприятий частного сектора. Правительству Нидерландов принадлежит контрольный пакет акций - 51%. Держателями остальных акций являются ведущие голландские банки, а также профсоюзы, предприятия и частные лица.

FMO осуществляет инвестиции в компании и финансовые институты в развивающихся странах и странах с развивающейся экономикой. Благодаря участию правительства Нидерландов FMO имеет возможность принимать риски, которые коммерческие организации не могут или пока не могут принять. На сегодняшний день FMO реализует проекты в свыше 40 странах мира.

Черноморский банк торговли и развития (BSTDB) международная финансовая организация, основанная правительствами Албании, Армении, Азербайджана, Болгарии, Грузии, Греции, Молдавии, Румынии, России, Турции и Украины. Штаб-квартира ЧБТР расположена в г. Салоники (Греция). Имея уставный капитал в 1 млрд. СДР (около 1,45 млрд. долл.США) , банк содействует экономическому развитию и региональному сотрудничеству путем предоставления кредитов, гарантий и других финансовых услуг для проектов в государственном и частном секторе в странах-членах. ЧБТР обладает международным кредитным рейтингом Ваа1 от Moody’s.

Райффазенбанк (Австрия) занимает 9-е место среди крупнейших российских банков по размеру активов по результатам 3-го квартала 2006 года (ЦЭА Интерфакса). На сегодняшний день Банк располагает 20 отделениями в Москве, 5 отделениями в Санкт-Петербурге, региональными филиалами в Екатеринбурге, Самаре, Новосибирске, Челябинске, Нижнем Новгороде, Краснодаре, Красноярске и Перми. По размеру корпоративного кредитного портфеля Райффазенбанк занимает 9-е место по результатам 3-го квартала 2006 года (ЦЭА Интерфакса). Среди лидирующих розничных банков России Райффазенбанк находится на 8-м месте по объему кредитов для частных лиц и 8-м месте по объему частных депозитов согласно данным по итогам 3-го квартала 2006 года (ЦЭА Интерфакса).

ЗАО «Райффазенбанк Австрия» является дочерней структурой Райффайзен Интернациональ Банк-Холдинг АГ (Райффайзен Интернациональ) – холдинга, управляющего дочерними банками и лизинговыми компаниями на 16ти рынках в Центральной и Восточной Европе. 11,7 миллионов клиентов обслуживаются в более чем 2 775 отделениях. Представительства в Литве и Молдове расширяют зону присутствия Группы в регионе. Райффайзен Интернациональ является полностью консолидированной дочерней структурой Райффайзен Центральбанк Австрия АГ (РЦБ), владеющего 70 процентами обычных акций холдинга, остальные 30 процентов акций находятся в свободном обращении и торгуются на Венской Фондовой Бирже. РЦБ – головной банк группы Райффайзен, крупнейшей банковской группы в Австрии, – является ведущим корпоративным и инвестиционным банком и лидирующим банком в Австрии.

Landesbank Sachesen (Германия) Ландесбанк Саксонии, основанный в 1992 году, представляет саксонским и иностранным корпоративным клиентам индивидуальные решения в области финансирования и собственного капитала, а также на рынке ценных бумаг. Наряду с коммерческой банковской деятельностью Sachsen LB выполняет функции центрального банка сберегательных касс Саксонии и банка федеральной земли Саксонии. Активы банковской группы Sachsen LB на 31.12.2005 составляют 68,4 миллиардов евро, персонал группы насчитывает 597 человек. За более чем десять лет работы на российском рынке Sachsen LB накопил огромный опыт работы с российскими предприятиями, финансовыми институтами и правительственными учреждениями. При этом основными направлениями деятельности являются долгосрочное экспортное и проектное финансирование, торговое финансирование, а также участие в консорциальных кредитах в пользу заемщиков из ведущих отраслей российской промышленности. У Sachsen LB налажены партнерские отношения с целым рядом российских регионов (например, Поволжский и Северо-западный федеральные округа), а также с ведущими российскими банками и корпоративными компаниями.

Работа банков с бизнесом

Все заявления о взаимодействии финансовых организаций и малого бизнеса до сих пор чаще были просто пиаром, данью моде. Банки не любят возиться с малым бизнесом. Расширение этой сферы с помощью банков было почти невозможным, потому что малому бизнесу предлагались практически те же условия, что и крупным компаниям.

Поддержкой начинающих предприятий практически никто не занимается. По данным статистики, только от двух до 15 % предпринимателей пользуются услугами банков, страховых и лизинговых компаний. Сами предприниматели отмечают, что 80 или даже больше процентов средств для становления бизнеса они получают либо за счёт собственных сбережений, либо благодаря «теневым схемам».

Из 185 млрд. долл., выданных в виде кредитов банками в 2005 г., лишь 5 млрд. долл., по оценкам рейтингового агентства «Эксперт РА», досталось малому бизнесу. Для сравнения , крупный бизнес одолжил у банков 140 млрд. долл.

Почему банки неохотно кредитуют малые предприятия? Причин несколько. Первая – большой риск невозврата. Существует определённая статистика, по которой за первые год-полтора своего существования погибают 50% вновь образованных фирм. Для тех, кто просуществовал от 2 до 6 лет, риск чуть снижается. Но всё равно разорится, может каждая четвертая компания. С теми, кто прожил более 7 лет, всё более или менее стабильно. Им можно было бы давать кредит. Но проблема в том, что деньги нужны. Но проблема в том, что деньги нужны как раз в первые 3-4 года существования.

Второй минус- отсутствие залога. С начинающего предпринимателя взять практически нечего. Банки стараются искать приемлемые схемы, чтобы хоть как-то обеспечить кредит. Некоторые кредиторы выдают займы на приобретение так называемых основных средств( оборудование, транспорт, недвижимость), которые тут же берут в залог по кредиту. Есть варианты кредитов под инкассируемую выручку, товары в обороте. Но это требует бумажной волокиты при оформлении, большого количества поручительств. Наконец, предприниматель может пытаться получить кредит под залог личного имущества (квартиры, машины и т.д.).

Сейчас начинает работать схема, которую уже давно пытается внедрить Министерство экономического развития. Федеральный бюджет даёт региональным властям или уполномоченным организациям деньги, а те в свою очередь выступают гарантом по кредитам для местных предпринимателей. По такому принципу работает уже несколько крупных российских банков. Есть и определённые законодательные сложности. Центральный банк РФ обязывает банки создавать так называемый неприкосновенный резерв. То есть банк должен «отложить» в качестве страховки сумму, равную половине, а то 100% суды. Для небольших банков, у которых недостаточно денег, это невозможно.

Последняя причина неразвитости кредитов для мелкого бизнеса - отсутствие знаний и опыта у самих банков. Не каждый кредитор может сегодня оценить риски нестабильного российского бизнеса.

Сроки и ставки тоже оставляют желать лучшего – в среднем год-два по 15-17% годовых. При этом крупное предприятие имеет шанс получить кредит на гораздо более длительные сроки и под меньший процент.

Тем не менее, условия постоянно меняются в лучшую сторону. За последний год объём кредитов малому бизнесу увеличился на 50%. Если малые предприятия смогут вовремя и сполна расплачиваться по долгам, банки непременно увеличат предложение.

Вкладчики банков

Типичный вкладчик российских банков – человек с ежемесячным доходом более 3 тысяч рублей на каждого члена семьи. Ему больше 45 лет, он специалист с высшим образованием, квалифицированный рабочий или пенсионер. Живёт в крупном городе с населением более полумиллиона. Такой «портрет» складывается из итогов соцопроса ВЦИОМа, который был организован Агентством по страхованию вкладов (АСВ).

Выяснилось, что количество людей, пользующихся услугами банков, выросло по сравнению с 2005 годом с 57 до 63%. Остальных социологи записали в «резерв долгосрочного развития банковской системы».

Кстати, здесь можно легко нарисовать портрет «типичного невкладчика». Это человек с низкими доходами, старше 60 лет, житель села, у которого объективно мало возможностей пользоваться услугами банков, да и нет особого желания этого делать.

17% населения относятся к «потенциальным вкладчикам», то есть имеют свободные средства, но не торопятся отнести их в банк. Неудивительно, ведь вложения в недвижимость и паевые инвестиционные фонды стали в 2006 году наиболее доходными вложениями денег , по данным Центра макроэкономических исследований компании БДО Юникон. В результате резкого скачка цен на жильё средняя доходность вложений в недвижимость составила 60%, а благодаря росту курса акций большинства российских компаний некоторые ПИФы получили до 80% дохода. А из всех вкладов населения только годовые рублёвые депозиты обеспечили защиту сбережений от инфляции, их реальная доходность составила 0,39 %.

По данным ВЦИОМа 40% населения делают сбережения «на непредвиденный случай, про запас», а это психологически несовместимо с рисковыми комбинациями. Доля людей, которые считают настоящий момент подходящим для накоплений, выросла за год с 20 до 29%. Что скорее всего связано с ростом реальных доходов значительной части населения.

Идеальный же банк, по мнению людей, - это крупный (53%) государственный (72%), давно работающий на рынке (81%) и «с более высоким процентом по вкладам» (54%).

Возможности «типичного вкладчика» пока весьма скромны. 46% опрошенных оценивают возможную сумму сбережений не более чем в 30 тысяч рублей. Группа вкладчиков многочисленна в Северо-Западном (44%) и Дальневосточном(45%) федеральных округах. Минимальная доля вкладчиков среди жителей Южного федерального округа – 27%.

Представители АСВ подчеркнули, что под влиянием системы страхования вкладов 3% опрошенных, в том числе 4% вкладчиков, собираются открыть новый вклад, а 6% вкладчиков уже увеличили размер имеющегося вклада. Кроме того, 6% вкладчиков намерены разбить свой вклад на несколько новых, размеры которых не превышают суммы страхового возмещения.

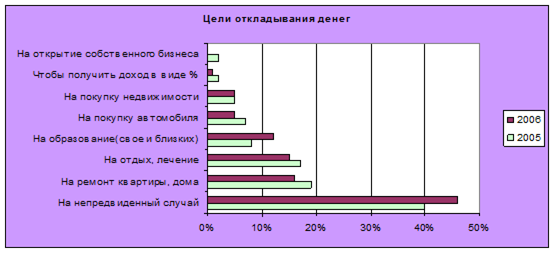

Табл.8 Цели хранения денег населением в банках

|

| 2005 | 2006 |

| На непредвиденный случай | 40% | 46% |

| На ремонт квартиры, дома | 19% | 16% |

| На отдых, лечение | 17% | 15% |

| На образование(свое и близких) | 8% | 12% |

| На покупку автомобиля | 7% | 5% |

| На покупку недвижимости | 5% | 5% |

| Чтобы получить доход в виде % | 2% | 1% |

| На открытие собственного бизнеса | 2% | 0% |

Рис. 1 Цели хранения денег населением в банках

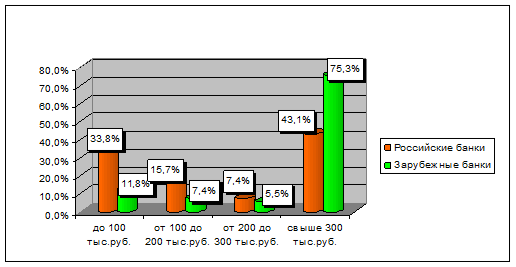

Табл.9 Где хранят деньги потребители

| вклады | Российские банки | Зарубежные банки |

| до 100 тыс. руб. | 33,8% | 11,8% |

| от 100 до 200 тыс. руб. | 15,7% | 7,4% |

| от 200 до 300 тыс. руб. | 7,4% | 5,5% |

| свыше 300 тыс. руб. | 43,1% | 75,3% |

Рис.2 Какие вклады лежат в российских банках и представительствах зарубежных банков в России.

ПЛАНИРОВАНИЕ АГРЕГИРОВАННОГО БУХГАЛТЕРСКОГО БАЛАНСА НА 2007 г.

По словам начальника управления Центрального банка России по Нижегородской области С. Спицына, 2007 год будет особым для нашей страны. Вся банковская система должна развиваться в соответствии с поручениями президента России, которые он озвучил на одном из заседаний Госсовета. Приоритетная задача – рост банковской значимости, концентрация капитала в холдинги, объединение кредитно-финансовых организаций.

Банки станут предлагать новые виды услуг. В городах и районных центрах области будут создаваться филиалы, рабочие места и дополнительные офисы коммерческих банков. Нижегородские банки продолжат активно открывать свои представительства за пределами региона.

Конкуренция на рынке финансовых услуг усилится.

Темп роста в банковской системе Нижегородской области в несколько раз превышает темп роста в экономики. Прогнозируется увеличение активов банков Нижегородской области на 60%, кредитных вложений на 40-50%, прибыли – 30-40%.

Проанализировав динамику изменения кредитного портфеля, активов, собственного капитала можно предположить соответствующее увеличение показателей банка на 2007 год.

Собственно планирование баланса произведено с помощью функции «поиск решения» из пакета программ Microsoft Office Excel.

Планирование деятельности банка – разработка перечня количественных (критических) параметров, которые должны соответствовать программным целям кредитной организации. Критические параметры банка (размер собственного капитала, достаточность собственного капитала, допустимые параметры изменения во времени портфеля активных и пассивных операций, структура активных и пассивных операций), которые должны изменится на интервале планирования деятельности.

Используя ограничения модели балансового уравнения (табл.2 – табл.6) и изменяя значения агрегатов А1, А6, А10, А15, О1, О4, О8, с8, d1, r1, d2, d2*, r2 , находится оптимальное значение статей баланса при прогнозируемом значении итога. При расчётах учитывается, что уставной фонд, резервы, переоценка валютных средств останутся без изменения (см. Приложение).

Табл.12 Планируемый агрегированный баланс банка

| Агрегат |

Статьи актива баланса

2007

А1

Кассовые активы

543819

а2

Касса

251879

а3

Резервные требования

53453

а4

Средства в РКЦ

117524

а5

А6

Ценные бумаги, всего

499048

а7

Ценные бумаги в портфеле

463359

а8

А10

Ссуды, всего

4709518

А15

Прочие активы, всего

656823

а16

Инвестиции

384969

а17

а18

Прочие активы

36947

БАЛАНС(А1+А6+А10+А15)

6409208

Статьи пассива баланса

2007

О1

Онкольные обязательства

1448345

О4

Срочные обязательства

3749467

О8

Прочие обязательства, всего

266760

Всего обязательств

5464572

С1

Стержневой капитал, всего

609411

с2

Уставный фонд

101600

с3

Фонды банка

507811

С4

335225

с6

Резервы

2349

с7

Переоценка валютных средств

2669

с8

Прибыль

330207

БАЛАНС(О1+О4+О8+С1+С4)

6409208

Табл.13 Планируемые счета прибылей и убытков банка.

| Агрегат | Наименование статьи | 2006 |

| d1 | Процентные доходы | 398980 |

| r1 | Процентные расходы | 287787 |

| e1 |

Процентная маржа |

111194 |

| d2 | Непроцентные доходы | 718707 |

| d2* | в том числе: символ 110 | 489222 |

| r2 | Непроцентные расходы | 509901 |

| d3 | Валовые доходы (d1+d2) | 1117687 |

| r3 | Валовые расходы (r1+r2) | 797687 |

| e2 |

Валовая прибыль (d3-r3) |

320000 |

Для получения планируемых результатов необходимо:

1. Увеличить количество наиболее ликвидных средств в обращении денежных средств в кассе, средств на корреспондентских счетах в других кредитных организациях на 36%;

2. Увеличить кредитный портфель на 60 % за счёт работы с предприятиями малого и среднего бизнеса. Кредитование малого и среднего бизнеса по-прежнему должно оставаться главным направлением работы ОАО «НБД-Банк».

· Представлять долгосрочные кредиты,

· Расширить возможности беззалогового кредита,

· Обеспечить конкурентоспособные тарифы и ставки;

3. Увеличить собственный капитал на 50% и укрупнение банка. Крупные банки значительно превосходят мелкие в организационно-техническом отношении, а издержек по ведению банковских операций относительно меньше при большем масштабе этих операций. При выступлении в ВТО мелкие банки останутся только пунктами продаж;

4. Продолжить участие в совместных кредитных программ с иностранными финансовыми организациями. Подписать новые соглашения на открытие кредитных линий с иностранными кредитно-финансовыми организациями;

5. Расширить предлагаемый ассортимент вкладов для населения. С учётом динамики роста вкладов физических лиц планируется увеличение депозитной базы по сравнению с предыдущим годом на 25 - 30%;

6. Повысить качество услуг на основе простоты восприятия и доступности. Проводить рекламные компании об эффективности вложения населением денежных средств в НБД Банк. Обратить внимание на рост востребованности вкладчиками «длинных» депозитов, сроком от 1 до 3-х лет. В НБД Банке на данные вклады приходится пока лишь 15% вкладов физических лиц. В целом по России (по данным ЦБ РФ) самой большой популярностью у россиян пользуются депозиты сроком от 1 до 3 лет – на них размещено 1 трлн. 537 млрд. 792 млн. рублей;

7. Продолжить работу образовательно-исследовательского проекта «Лидер года. Малый и средний бизнес» способствует повышению кредитной привлекательности нижегородских предприятий с точки зрения руководства, риск-менеджмента и правильности ведения экономической отчётности. Организовать не менее 5-6 семинаров.

8. Следует поддерживать социально-значимые для развития предприятий проекты, связанные с проведением конференций и круглых столов;

9. Предоставлять ипотечный кредит «без первого взноса». Рынок ипотечных кредитов развивается высокими темпами и имеет очень высокий потенциал и перспективы дальнейшего развития в нижегородском регионе. На рынке ипотечного кредитования Нижнего Новгорода сейчас действует более 45 банков. Конкуренция высокая, но спрос на кредиты всегда будет выше предложения. Сегодня многие заёмщики обращают внимание на предложение Банка «DELTA CREDIT» - кредит на покупку квартиры без первого взноса;

10. Продолжить расширение сети отделение банка в потенциально интересных регионах ПФО. Обладая крупной сетью филиалов, представительств, отделений банк сможет привлекать вклады из различных местностей;

11. Усовершенствовать технологии, обеспечивая высокое качество предлагаемых услуг (Интернет-Банк, Телефон-Банк и др.)

Заключение

Коммерческие банки и кредитно-банковская система в целом в условиях России стали определяющим и одним из главных факторов сохранения и развития экономики, реализации и продвижения инвестиционных программ, в том числе государственных, всё большего слияния промышленно-производственного и банковского капитала в форме финансово-промышленных групп – основы развития экономики.

Постоянное изменение внешних условий, в которых осуществляет свою деятельность кредитная организация, требует соответствующей реакции со стороны коммерческого банка, глубокого анализа финансовой и макроэкономической политики. Банки постоянно должны удовлетворять новые потребности рынка и банковской клиентуры, быть готовыми к обострению неценовой конкуренции с небанковскими финансовыми организациями.

Интеграция и глобализация России приближается к началу нового этапа истории, который станет фактом после ее вступления в ВТО. Главная задача банков в переходный период не быть беспечным, систематизировать всё изученное и понять своё место в будущей жестокой конкуренции. Дать ответ продолжать работать в данном сегменте или надо перестраиваться в другой сегмент рынка

В результате проведенного анализа официально публикуемой отчётности НБД-Банка выяснилось, что:

1. в 2006 году значительно усилил свои позиции, рост активов и повышение уровня капитализации стали основными итогами года. Практически по всем направлениям деятельности наблюдался рост.

2. Банк активно действовал на рынке кредитования, за счёт чего удалось нарастить объём кредитного портфеля более чем на 50%. Был расширен спектр предлагаемых кредитных продуктов и услуг.

3. Собственный капитал банка возрос в 2006 году на 83,1%.

4. Финансовая устойчивость банка высока. Она достигается за счёт высокого уровня собственного капитала в составе средств банка (16,5%) и сбалансированностью между условиями привлеченных средств и выдаваемых кредитов

2007 год должен стать для НБД-Банка годом дальнейшего развития основных направлений его деятельности. Приоритетным направлением останется поддержка малого и среднего бизнеса нижегородского региона.

Необходимо продолжать дальнейшее развитие кредитных программ, в частности, программы кредитования предпринимателей без залога. Для более крупных клиентов разработать специальные лизинговые программы. Процесс кредитования должен стать более конкурентоспособным.

Расширять существующую филиальную сеть, с открытием представительств в регионах Приволжского Федерального округа.

В сфере ипотечного кредитования предоставить клиентам возможность пользоваться ипотекой без «первого взноса».

Развивать современные банковские технологии – использование мобильного телефона для передачи информации о счёте (Телефон-банк). Совершенствовать уже работающие технологии (упрощение сертификации в системе Интернет-банк).

При планировании деятельности банка – разработке перечня количественных (критических) параметров, которые должны соответствовать программным целям кредитной организации – необходимо учитывать специальные принципы банковской деятельности:

· Направленность на достижение конкретных целей,

· Минимизация рисков

· Максимизация удобств для клиентов

· Постоянная ориентация на инновации

Список литературы

1. Гражданский кодекс Российской Федерации. – М.: Омега-Л, 2005

2. О банках и банковской деятельности в РСФСР: Федеральный закон // Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР. 1990. №27. Ст.357; Собрание законодательства РФ. 1996. №6. Ст.492; 1998. № 31. Ст.3829; 1999. №28. Ст.3469; 2001. №26. Ст.2586.

3. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С.Стояновой. – 5-е изд., перераб. и доп.- М.: Изд-во «Перспектива»,2004. – 656 с.

4. Деньги. Кредит. Банки: Учебник для вузов / Е.Ф.Жуков, Л.М.Максимова, А.В.Печникова; Под ред. академ. РАЕН Е.Ф.Жукова. – 2-е изд., перераб. и доп.–М.: ЮНИТИ-ДАНА, 2003. - 600 с.

5. Миляков Н.В. Финансы: Учебник. – 2-е изд. - М: ИНФРА-М, 2004.- 543 с.-(Высшее образование)

6. Челноков В.А. Банки и банковские операции: Букварь кредитования. Технология банковских ссуд. Околобанковское рыночное пространство: Учеб. для вузов. – М.: Высшая школа, 1998.- 272 с.+

7. Шуляк П.Н. Финансы предприятия: Учебник. – М.: Издательский дом «Дашков и Кº», 2002. – 3-е изд., перераб. и доп. – 752 с.

8. Банковское дело: Курс лекций/ Е.П Жарковская, И.О. Арендс. – 4-е изд., стер. – М.: Омега-Л, 2006. – 400 с.: табл.

9. Лунц Л.А Деньги и денежные обязательства в гражданском праве. Изд. 2-е, испр. – М.: Статут, 2004. – 350 с. (Классика российской цивилистики.)

Приложение

БУХГАЛТЕРСКИЙ БАЛАНС

(публикуемая форма)

НА 1 ЯНВАРЯ 2006 г.

Наименование кредитной организации: Открытое акционерное общество "НБД-Банк" (ОАО "НБД-Банк")

Почтовый адрес: 603950 г.Н.Новгород пл.Горького, 6

| номер п п | Наименование статьи | 2006 | 2005 | Изменение |

| I |

АКТИВЫ

1

Денежные средства

162246

156690

3,55%

2

Средства кредитных организаций в ЦБ РФ

160977

116944

37,65%

2.1

Обязательные резервы

53453

35727

49,62%

3

Средства в кредитных организациях

76019

214637

-64,58%

4

Чистые вложения в торговые ценные бумаги

339355

149858

126,45%

5

Чистая ссудная задолженность

2927826

1924498

52,13%

6

68596

14894

360,56%

7

Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи

26998

14492

86,30%

8

Основные средства, нематериальные активы и материальные запасы

142798

101784

40,30%

9

Требования по получению процентов

11951

7621

56,82%

10

Прочие активы

24780

24773

0,03%

11

Всего активов

3941546

2726191

44,58%

II

ПАССИВЫ

12

Кредиты Центрального банка Российской Федерации

0

0

0,00%

13

Средства кредитных организаций

778688

615148

26,59%

14

Средства клиентов (некредитных организаций)

2516501

1750664

43,75%

14.1

Вклады физических лиц

1578371

1264559

24,82%

15

Выпущенные долговые обязательства

8596

10115

-15,02%

16

Обязательства по уплате процентов

47813

41850

14,25%

17

Прочие обязательства

17964

19007

-5,49%

18

0

0

0,00%

19

Всего обязательств

3369562

2436784

38,28%

III

3941546

2726191

44,58%

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

(публикуемая форма)

НА 1 ЯНВАРЯ 2006 г.

| Номер п/п | Наименование статьи | 2006 | 2005 | Изменение |

|

| Проценты, полученные и аналогичные доходы от: |

|

|

|

| 1 | Размещения средств в кредитных организациях | 11128 | 5713 | 94,78% |

| 2 | Ссуд, предоставленных клиентам (некредитным организациям) | 398305 | 279492 | 42,51% |

| 3 | Оказание услуг по финансовой аренде (лизингу) | 3884 | 4887 | -20,52% |

| 4 | Ценных бумаг с фиксированным доходом | 15647 | 4817 | 224,83% |

| 5 | Других источников | 2684 | 3698 | -27,42% |

| 6 | Всего процентов полученных и аналогичных доходов |

431648 |

298607 | 44,55% |

|

| Проценты, уплаченные и аналогичные расходы по: |

|

|

|

| 7 | Привлеченным средствам кредитных организаций | 56296 | 29661 | 89,80% |

| 8 | Привлеченным средствам клиентов (некредитных организаций) | 148399 | 77897 | 90,51% |

| 9 | Выпущенным долговым обязательствам | 842 | 957 | -12,02% |

| 10 | Всего процентов уплаченных и аналогичных расходов |

205537 |

108515 | 89,41% |

| 11 | Чистые процентные и аналогичные доходы | 226111 | 190092 | 18,95% |

| 12 | Доходы, полученные от операций с ценными бумагами | 264387 | 183429 | 44,14% |

| 13 | Расходы по операциям с ценными бумагами | 29352 | 176125 | -83,33% |

| 14 | Чистые доходы от операций с ценными бумагами | 235035 | 7304 | 3117,89% |

| 15 | Доходы, полученные от операций с иностранной валютой, чеками | 589710 | 324531 | 81,71% |

| 16 | Расходы по операциям с иностранной валютой, чеками | 570800 | 298667 | 91,12% |

| 17 | Чистые доходы от операций с иностранной валютой | 18910 | 25864 | -26,89% |

| 18 | Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами | 0 | 0 | 0,00% |

| 19 | Чистые доходы от переоценки иностранной валюты | -275 | -2925 | -90,60% |

| 20 | Комиссионные доходы | 87624 | 74439 | 17,71% |

| 21 | Комиссионные расходы | 13264 | 12725 | 4,24% |

| 22 | Чистые доходы от разовых операций | -96 | 1496 | -106,42% |

| 23 | Прочие чистые операционные доходы | 996 | 385 | 158,70% |

| 24 | Административно-управленческие расходы | 224564 | 187992 | 19,45% |

| 25 | Резервы на возможные потери | -15650 | 3318 | -571,67% |

| 26 | Прибыль до налогообложения | 314827 | 99256 | 217,19% |

| 27 | Начисленные налоги (включая налог на прибыль) | 30929 | 26551 | 16,49% |

| 28 | Прибыль (убыток) за отчетный период |

283898 |

72705 | 290,48% |

БАНК. БАНКОВСКАЯ ДЕЯТЕЛЬНОСТЬ

Дата: 2019-05-29, просмотров: 326.