В последние годы наблюдается положительная динамика роста показателей доходности активов и собственного капитала в целом по банковской системе [14].

На 1 октября 2006 года банками второго уровня был получен совокупный чистый доход в размере 88,1 млрд. тенге, что по сравнению с началом 2003 года больше в 4,3 раза (по состоянию на 1 октября 2005 года – 53,1 млрд. тенге). Совокупный размер доходов на ту же дату составил 613,0 млрд. тенге, увеличившись в 2,5 раза по сравнению с суммой дохода на 1 января 2003 года (на 1 октября 2005 года – 334,6 млрд. тенге). Совокупный размер расходов за период с начала 2003 года по сентябрь 2006 года вырос в 2,3 раза до 524,9 млрд. тенге (на 1 октября 2005 года – 281,5 млрд. тенге ) (Таблица 7).

Следует отметить, что за 9 месяцев 2006 года банками был получен чистый доход после уплаты подоходного налога на 65,9% больше, чем за аналогичный период прошлого года.

Таблица 7 – Доходность банковского сектора

млрд.тенге

Источник : АФН

В структуре совокупного размера доходов наибольшую долю занимают доходы, связанные с получением вознаграждения. Так, на 1 октября 2006 года доля доходов, связанных с получением вознаграждения, составила 69,0%, увеличившись с 41,6% по состоянию на 1 января 2003 года, что говорит о росте зависимости доходов банков второго уровня от процентных доходов.

В структуре процентных доходов наибольшую долю занимают доходы, связанные с получением вознаграждения по займам, предоставленным клиентам (83,32% или 117,4 млрд. тенге), а в структуре процентных расходов - расходы, связанные с выплатой вознаграждения по требованиям клиентов (70,38% или 42,8 млрд. тенге).

В период с начала 2005 года произошло увеличение коэффициентов доходности банковского сектора. Так по состоянию на 1 октября текущего года, отношение чистого дохода до уплаты подоходного налога к совокупным активам (ROA) рассчитанное в годовом выражении, составило 2,3% (по состоянию на 01.01.2005 г. – 1,8%), отношение чистого дохода до уплаты подоходного налога к собственному капиталу (ROE) – 23,9% (по состоянию на 01.01.2005 г.-16,9%). При рассмотрении доходности банков важно учитывать спрэд процентных ставок, как один из факторов, влияющих на доход банков второго уровня (Таблица 7).

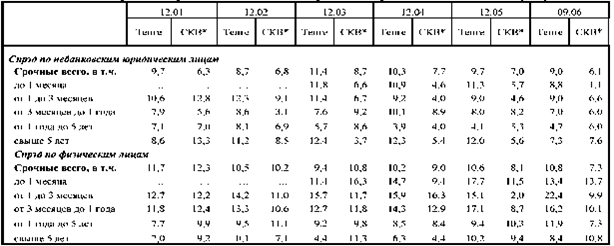

Таблица 7 – Спрэд вознаграждения по выданным кредитам и выплаченным депозитам (в %) [15]

* свободно-конвертируемая валюта

Источник: НБРК

По операциям с физическими лицами (депозитные и кредитные операции) в среднем за 2001-2006 гг. разрыв по инструментам в тенге составил 10,5%, в СКВ -9,6%. По небанковским юридическим лицам - 9,8% в тенге и 7,1% в СКВ соответственно.

В целом динамика спрэда процентных ставок по операциям в национальной валюте, оказываемых небанковским юридическим лицам, имеет тенденцию снижения, а по физическим лицам – тенденцию роста (Рисунок 4). Необходимо отметить, что рост спрэда по операциям с физическими лицами начинается с 2003 года и продолжается в течение 2006 года, что скорее отражает увеличение роли банковских продуктов с более высоким уровнем риска, а также адекватное восприятие и отражение их в цене услуг. Спрэд по операциям с небанковскими лицами, наоборот, с 2003 года начинает снижаться и поддерживает данную тенденцию в течение 2006 года

Рисунок 4 – Спрэд между ставками вознаграждения по кредитам и депозитам (в % в национальной валюте)

Источник: АФН

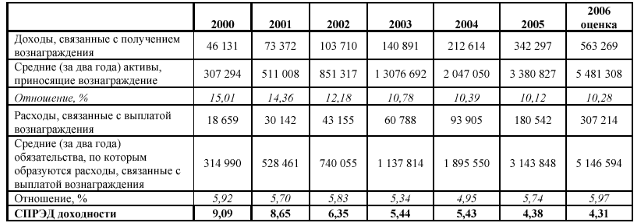

Тенденция снижения СПРЭДА доходности свидетельствует об усилении конкуренции в банковском секторе. Снижение отношения операционных расходов к нераспределенному доходу говорит о повышении эффективности управления данной статьей расходов банков. Несмотря на фактический рост доходов, связанных с получением вознаграждения, с 46,1 млрд. тенге за 2000 год до прогнозных 563,3 млрд. тенге на 2006 год, спрэд доходности имеет устойчивую тенденцию к снижению (Таблица 8). Это связано в большей мере со снижением ставок вознаграждения по выданным займам. Банки страны все активнее кредитуют население, предлагают новые продукты и технологии. Все это происходит на фоне увеличивающейся конкуренции не только между банками на внутреннем, но и на внешнем финансовом рынке, а также с развитием альтернативных источников финансирования.

Таблица 8 - СПРЭД доходности [15]

млн. тенге

Источник: АФН

Несмотря на снижение спрэда доходности, прибыльность банков увеличивается, об этом свидетельствует рост ROE с 9,0 за 2000 год до прогнозных 23,9 на 2006 год. На базе этого можно сделать вывод об оптимизации операционных расходов. Данный вывод подтверждается отношением операционных расходов к нераспределенному доходу (Таблица 9). Так, за 2000 год данное отношение составляло 18,1, а за 3 квартала 2006 года – 6,0.

Таблица 9 - Эффективность управления операционными расходами

млн. тенге

Таким образом, согласно проведенному исследованию, банковская прибыль коммерческих банков Казахстана характеризуется динамикой повышения как абсолютных показателей, так и относительных: рентабельность и эффективность деятельности.

Важным фактором роста рентабельности в нынешних условиях является работа банков по снижению себестоимости банковских услуг, а, следовательно, - росту дохода. Дело в том, что развитие банковской деятельности за счет экономии ресурсов намного дешевле, чем разработка новых видов банковских продуктов.

Снижение себестоимости должно стать главным условием роста доходности и рентабельности банковской деятельности.

Поиск резервов для повышения эффективности использования всех видов имеющихся ресурсов - одна из важнейших задач любого банка. Выявлять и практически использовать эти резервы можно только с помощью тщательного финансового экономического анализа. Существуют резервы увеличения чистого дохода и рентабельности. К ним относятся: увеличение объема банковских услуг, снижение их удельной себестоимости и повышение качества.

Казкоммерцбанк предоставляет самые разные продукты и услуги преимущественно средним и крупным казахстанским и международным компаниям, осуществляющим свою деятельность в Казахстане, включая торговое и проектное финансирование, финансирование инвестпроектов, управление активами, а также краткосрочное кредитование и другие общие банковские услуги. В соответствии с политикой Банка по поддержанию высокого уровня ликвидности, он обычно предоставляет кредиты со средними сроками до 18 месяцев для корпоративных клиентов, а также предоставляет долгосрочное финансирование в зависимости от доступных в настоящее время ресурсов. Банк также организовывает синдицированные кредиты с иностранными банками для своих основных корпоративных клиентов в Казахстане и предоставляет финансирование крупным корпоративным клиентам в России и Кыргызстане.

Кроме собственно банковских услуг, Казкоммерцбанк оказывает и прочие финансовые услуги. Являясь одним из основных участников рынка ценных бумаг и валютного рынка Казахстана, он предоставляет компаниям услуги управления денежными ресурсами, включая валютно-конверсионные операции, операции на денежных рынках, операции с ценными бумагами. Согласно генеральной Банковской лицензии, Банк имеет право проводить сделки (продажу, покупку и хранение) с ценными металлами, включая золото и серебро. С 2001 г. Банк предоставляет своим корпоративным и розничным клиентам трастовые услуги, преимущественно, доверительное управление денежными средствами и активами.

Стратегия Казкоммерцбанка включает в себя удерживание позиций лидирующего банка и провайдера финансовых услуг, увеличивая при этом доходность через управляемый рост и увеличенную операционную эффективность. Для осуществления этой стратегии Банк намерен сосредоточиться на следующем:

1. Расширение банковских услуг. Банк также будет фокусироваться на расширении спектра своих услуг. Банк намерен расширить свою корпоративную клиентскую базу и улучшить качество своего ссудного портфеля. С целью диверсификации своего портфеля, Банк будет стремиться увеличивать кредитование предприятий малого и среднего бизнеса.

Также в качестве расширенных банковских услуг может выступить система интернет-банкинг, т.е. система предоставления банковских услуг не в банковском офисе, при непосредственном контакте клиента и банковского служащего, а на дому, на работе, в библиотеке, короче - везде, где это удобно клиенту. Иными словами, для нас это ещё один канал доступа к своему банку и к своему счёту в этом банке. Но в отличие от традиционного канала доступа (банковское отделение) здесь нет очередей и вечно загруженных кассиров, работают такие системы без выходных и 24 часа в сутки, вы не привязаны к месту и, например, можете спокойно продолжать платить коммунальные услуги, отдыхая при этом за рубежом.

По мере становления и демократизации сети Интернет для всё большего числа пользователей стало актуальным управлять своими финансами при помощи Интернета, в результате чего появился и стал распространяться интернет-банкинг.

В настоящее время услуги интернет-банкинга предлагают почти все коммерческие банки Казахстан. Сравнить набор предоставляемых услуг можно по Приложению 3.

Система HomeBank Казкоммерцбанка – это система интернет-банкинга. Через систему HomeBank Казкоммерцбанка на начало 2006 года было совершено 15 тыс операций на сумму 28 млн тенге.

Из удобств данной системы можно отметить бесплатный доступ к системе HomeBank через VPDN-сеть Казкоммерцбанка.

2. Улучшение информационных систем управления и операционной эффективности. Банк работал над улучшением операционной эффективности путем организационной реструктуризации и инвестиций в человеческие ресурсы и информационные технологии. Банк намерен продолжить введение более передовых информационных систем.

Дата: 2019-05-29, просмотров: 327.