Курсовая работа

По дисциплине: «Банковское дело»

На тему: «Доходность и прибыльность коммерческого банка»

Выполнил: ст-т гр. Ф-24с

Рыспаева Ж.М..

Караганды-2008

Содержание

Содержание

Введение. 3

Глава 1 Теоретические основы банковской прибыли. 5

1.1 Сущность доходов и прибыли банка. 5

1.2 Показатели доходности и прибыльности коммерческого банка. 10

Глава 2 Анализ доходности и прибыльности коммерческого банка на примере АО «КазкоммерцБанк». 14

2.1 Оценка абсолютных показателей доходности (прибыли) 14

2.2 Анализ показателей рентабельности банка. 30

Глава 3 Политика увеличения банковской прибыли АО «Казкоммерцбанк» 33

Заключение. 42

Список использованной литературы.. 44

Приложения. 45

Введение

Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. В механизме функционирования банковской системы государства большая роль принадлежит коммерческим банкам. Коммерческие банки – это старейшая и наиболее массовая группа кредитных учреждений, выполняющих большинство финансовых операций и услуг, известных в практике предпринимательства в рыночной экономике.

Коммерческие банки относятся к особой категории деловых предприятий, которые привлекают капиталы, сбережения населения и другие свободные денежные средства, высвобождающиеся с процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале. Целью банковской деятельности является привлечение клиентуры, расширение сферы сбыта своих услуг, завоевание рынка и, в конечном счете, — увеличение получаемой прибыли.

Прибыль – есть конечный финансовый результат деятельности банка. Рост прибыли создает финансовую основу для самофинансирования деятельности банка, осуществления расширенного воспроизводства и удовлетворения растущих социальных и материальных потребностей банка. За счет прибыли выполняются им обязательства перед бюджетом, другими банками и клиентами.

В рамках любой концепции банковской прибыли ключевыми элементами при определении ее величины являются доходы и расходы. Доход – это увеличение активов либо уменьшение обязательств в отчетном периоде, а доходы, полученные от основной и неосновной деятельности субъекта составляют его совокупный доход. Расходы – это отток или иное использование активов и/или возникновение обязательств в результате оказания банковских и других услуг или осуществления иных операций, составляющих основу деятельности банка.

Рентабельность, в отличие от прибыли банка, показывающей эффект предпринимательской деятельности, характеризует эффективность этой деятельности. Рентабельность - относительная величина, выражающая прибыльность (доходность) банка.

Таким образом, экономическая сущность эффективности деятельности современного коммерческого банка определяется чистым доходом и рентабельностью.

Цель работы – исследовать доходность и прибыльность коммерческого банка. В соответствии с целью сформулированы задачи работы:

- исследовать сущность банковской прибыли и порядок ее образования;

- рассмотреть основные показатели, характеризующие прибыльность и рентабельность банка;

- провести анализ прибыльности и рентабельности банка на материалах АО «Казкоммерцбанк»;

- рассмотреть политику увеличения банковской прибыли.

Объектом исследования послужили финансовые показатели деятельности АО «Казкоммерцбанк».

Рисунок 3 – Эффективность операционных расходов

При этом процентная доля операционных расходов от средних активов сократилась с 1,7 % до 1,3 % соответственно за анализируемые периоды. Основной частью операционных расходов Банка являются расходы на персонал Банка, которые в 2006 году составили 50,7 % от общих операционных расходов по сравнению с 48,8 % в 2005 году. Увеличение обусловлено ростом численности (+40 % к прошлому году, в основном за счет расширения филиальной сети) и повышением размеров должностных окладов сотрудников в соответствии с рыночной конъюнктурой. В 2006 году амортизационные отчисления увеличились на 17,2 % и составили 1,833 млн тенге при 1,564 млн тенге в 2005 году. Данное увеличение связано с инвестициями Банка в сеть обслуживания клиентов. Так, объем средних основных и нематериальных активов в 2005 году увеличился на 49,3 % по сравнению с объемами за 2004 год.

Текущие расходы на содержание основных средств, которые включают расходы на содержание и ремонт собственных и арендованных зданий, мебели, компьютерной и прочей техники, на поддержку программного обеспечения, расходы на страхование имущества, аренду и охрану помещений, в 2006 году составили 2,183 млн тенге при 1,475 млн тенге в 2005 году, увеличившись на 48 %. Налоги и сборы, уплаченные Банком за 2006 год, больше прошлого года на 33,8 %. В общей сумме данных расходов 52,5 % — налог на добавленную стоимость, 33 %—взносы в Казахстанский фонд гарантирования (страхования) вкладов и 14,5 %— прочие налоги и сборы. Расходы на рекламу выросли на 76,8 %, с 587 млн тенге в 2005 году до 1,038 млн тенге в 2006 году, в связи с активной рекламной кампанией по про- движению банковских продуктов в течение года. Увеличение операций на рынке капитала, а также региональное развитие вызвали рост коммуникационных, командировочных расходов на 28,2 % по сравнению с предыдущим годом.

Таким образом, в данном пункте был проведен анализ динамики абсолютных показателей доходности банка. В целом по банку за истекший период 2005-2006 года наблюдается значительный рост всех абсолютных показателей, но тем не менее, темп роста доходов превышает темп роста расходов банка, что характеризует банк как доходное предприятие.

Заключение

В условиях рыночной экономики основным критерием оценки успешности банковской деятельности служат прибыль и рентабельность по отношению к фондам. Прибыль, точнее, ее максимизация выступает непосредственной целью банковской деятельности.

В современных рыночных условиях банк должен работать раскованно, самостоятельно, инициативно, контролируя и стремясь к достижению обобщающего показателя экономической эффективности банковской деятельности – дохода и его увеличения.

Эффективность банковской деятельности измеряется путем сопоставления банковских результатов (эффекта) с затратами или примененными ресурсами. Сопоставляя полученный эффект (доход) с авансированными или потребленными ресурсами (затратами), можно определить ряд показателей эффективности банковской деятельности. В качестве разновидности показателей эффективности деятельности банка можно рассматривать относительные показатели доходности и рентабельности.

Показатели рентабельности характеризуют эффективность банковской деятельности в целом, доходность различных направлений деятельности (операционной, инвестиционной), окупаемость затрат и т.д. Они более полно, чем чистый доход отражают окончательные результаты банковской деятельности.

Экономический смысл показателей рентабельности заключается в определении, сколько денежных единиц чистого дохода (прибыли) приходится на денежную единицу: капитала; выручки; себестоимости.

Доходность – прибыльность банка характеризуется не только абсолютной величиной прибыли, но и относительными показателями рентабельности его деятельности, использования капитала, кредитных ресурсов и его активов.

Исследование прибыльности рентабельности коммерческого банка проводилось на материалах АО «Казкоммерцбанк», который является одним из ведущих коммерческих банков Республики Казахстан.

Анализ динамики абсолютных показателей доходности банка показал значительный рост всех абсолютных показателей, темп роста доходов превышает темп роста расходов банка, что характеризует банк как доходное предприятие. Но, тем не менее, относительные показатели рентабельности активов, собственного капитала, акционерного капитала, операционной деятельности и т.д. снижаются в 2006 году. Следовательно, АО «Казкоммерцбанк» можно признать доходным, но не рентабельным, а тенденции роста его доходности – положительными.

Таким образом, получение прибыли является одной из основных целей функционирования коммерческих банков, поскольку решение большинства важнейших задач, стоящих перед ними, таких, как наращивание величины собственного капитала, пополнение резервных фондов, финансирование капитальных вложений, поддержание созданного имиджа, других жизненно важных условий функционирования и развития, а также увеличение размера выплачиваемых дивидендов, требует постоянного притока денежных средств, одним из основных источников которых является прибыль.

Список использованной литературы

1. Аргунов И. А. Прибыльность и ликвидность: анализ финансового состояния банка - М.: Банковский журнал, № 3, 1995 г.

2. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – 3-е изд., перераб., М.: Финансы и статистика, 1995. – 288с.

3. Банковское дело. Учебник. / Под ред. Г.С. Сейткасимова. – Алматы: Каржы-каражат, 1999

4. Батрак Л.Г. Экономический анализ деятельности коммерческого банка. М: Логос, 1998 г. (Гл. 6.).

5. Евзмин З.П., Дмитриев-Мамомнов В.А. Теория и практика коммерческого банка. 2-е издание, М.:2000.

6. Иванов Л. Н., Иванов А. Л. Оценка банковской деятельности по материалам финансовой отчетности - М.: Бухгалтерия и банки, № 1, 1996г.

7. Лаврушин О.И. Банковское дело. - М.: Финансы и статистика 2001.

8. Платонов В. Банковское дело: стратегическое руководство. – М.: Консалтбанкир, 2001

9. Сурин А.И История экономики и экономических учений. Учебник. - М.: Финансы и статистика, 2005. – 200с.

10. Терехова В.А. Международные и национальные стандарты учета и финансовой отчетности. СПб: Питер, 2005. – 311с.

11. Управление деятельностью коммерческого банка (банковский менеджмент) / Под ред. О.И. Лаврушина. – М.: «Юрист», 2002.

12. Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. М: Финансы и статистика, 2000 г. (Гл. 2).

13. Годовой отчет АО «Казкоммерцбанк» за 2006 год

14. Концепция развития финансового сектора Республики Казахстан на 2007-2011 годы от 25 декабря 2006 года № 1284

15. Статистический обзор Национального банка РК о развитии финансовой системы Республики Казахстан за 9 месяцев 2006 года

Приложение 1

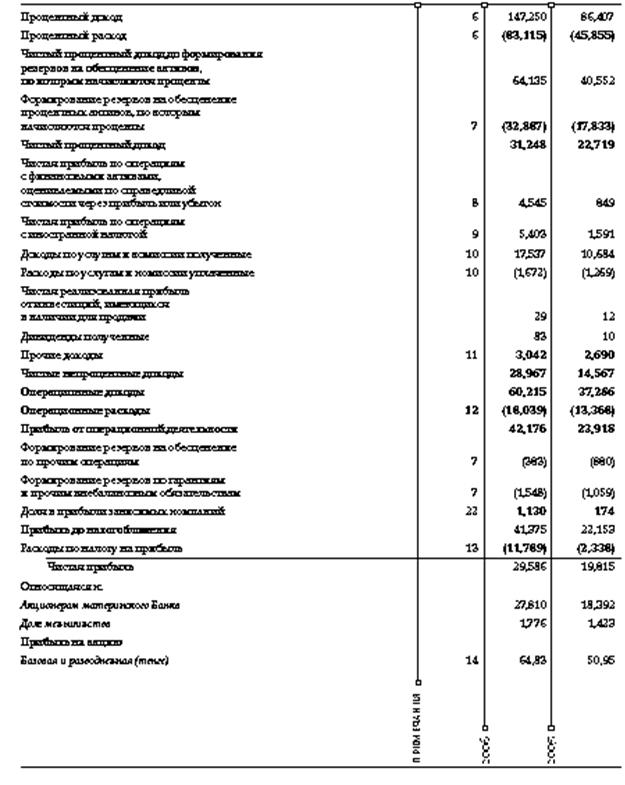

КОНСОЛИДИРОВАННЫЕ ОТЧЕТЫ О ПРИБЫЛЯХ И УБЫТКАХ

ЗА ГОДЫ, ЗАКОНЧИВШИЕСЯ 31 ДЕКАБРЯ 2006 и 2005 гг.

(млн.тенге)

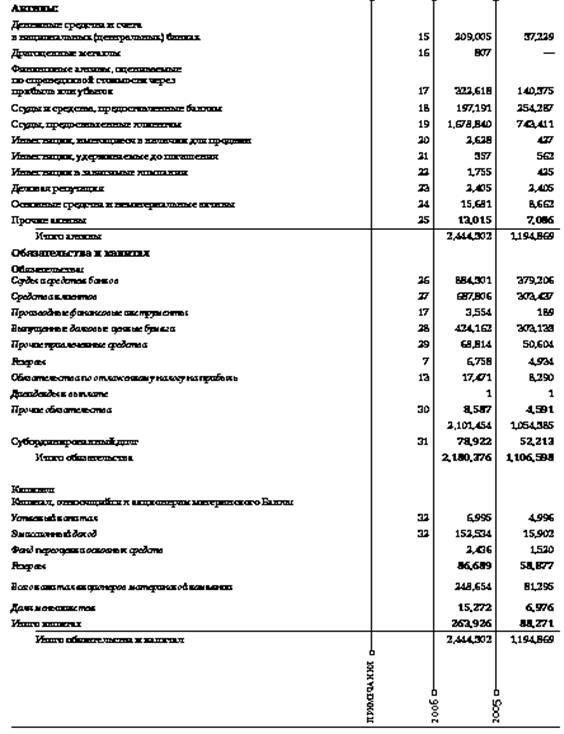

Приложение 2

КОНСОЛИДИРОВАННЫЕ бухгалтерские балансы

на 31 ДЕКАБРЯ 2006 и 2005 гг.

(млн.тенге)

Курсовая работа

По дисциплине: «Банковское дело»

На тему: «Доходность и прибыльность коммерческого банка»

Выполнил: ст-т гр. Ф-24с

Рыспаева Ж.М..

Караганды-2008

Содержание

Содержание

Введение. 3

Глава 1 Теоретические основы банковской прибыли. 5

1.1 Сущность доходов и прибыли банка. 5

1.2 Показатели доходности и прибыльности коммерческого банка. 10

Глава 2 Анализ доходности и прибыльности коммерческого банка на примере АО «КазкоммерцБанк». 14

2.1 Оценка абсолютных показателей доходности (прибыли) 14

2.2 Анализ показателей рентабельности банка. 30

Глава 3 Политика увеличения банковской прибыли АО «Казкоммерцбанк» 33

Заключение. 42

Список использованной литературы.. 44

Приложения. 45

Введение

Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. В механизме функционирования банковской системы государства большая роль принадлежит коммерческим банкам. Коммерческие банки – это старейшая и наиболее массовая группа кредитных учреждений, выполняющих большинство финансовых операций и услуг, известных в практике предпринимательства в рыночной экономике.

Коммерческие банки относятся к особой категории деловых предприятий, которые привлекают капиталы, сбережения населения и другие свободные денежные средства, высвобождающиеся с процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале. Целью банковской деятельности является привлечение клиентуры, расширение сферы сбыта своих услуг, завоевание рынка и, в конечном счете, — увеличение получаемой прибыли.

Прибыль – есть конечный финансовый результат деятельности банка. Рост прибыли создает финансовую основу для самофинансирования деятельности банка, осуществления расширенного воспроизводства и удовлетворения растущих социальных и материальных потребностей банка. За счет прибыли выполняются им обязательства перед бюджетом, другими банками и клиентами.

В рамках любой концепции банковской прибыли ключевыми элементами при определении ее величины являются доходы и расходы. Доход – это увеличение активов либо уменьшение обязательств в отчетном периоде, а доходы, полученные от основной и неосновной деятельности субъекта составляют его совокупный доход. Расходы – это отток или иное использование активов и/или возникновение обязательств в результате оказания банковских и других услуг или осуществления иных операций, составляющих основу деятельности банка.

Рентабельность, в отличие от прибыли банка, показывающей эффект предпринимательской деятельности, характеризует эффективность этой деятельности. Рентабельность - относительная величина, выражающая прибыльность (доходность) банка.

Таким образом, экономическая сущность эффективности деятельности современного коммерческого банка определяется чистым доходом и рентабельностью.

Цель работы – исследовать доходность и прибыльность коммерческого банка. В соответствии с целью сформулированы задачи работы:

- исследовать сущность банковской прибыли и порядок ее образования;

- рассмотреть основные показатели, характеризующие прибыльность и рентабельность банка;

- провести анализ прибыльности и рентабельности банка на материалах АО «Казкоммерцбанк»;

- рассмотреть политику увеличения банковской прибыли.

Объектом исследования послужили финансовые показатели деятельности АО «Казкоммерцбанк».

Дата: 2019-05-29, просмотров: 333.