Анализируемый коммерческий банк АО «Казкоммерцбанк» осуществляет свою деятельность на территории Республики Казахстан. АО "Казкоммерцбанк" в настоящее время является крупнейшим частным финансовым институтом Казахстана по размеру активов, ссудного портфеля и прибыли.

Основной деятельностью Банка традиционно является прием депозитов и предоставление ссуд и кредитов в тенге и иностранной валюте. Банк также предлагает широкий спектр услуг по обслуживанию текущих счетов клиентов, таких как платежи, дебетные и кредитные карточки, инкассация, а также розничный банкинг.

Финансовая отчетность акционерного общества «Казкоммерцбанк» составляется в соответствии с Законом Республики Казахстан «О бухгалтерском учете и финансовой отчетности» от 28.02.2007 года, Законом Республики Казахстан «Об акционерных обществах», Уставом и Учетной политикой АО, Международными стандартами финансовой отчетности, Налоговым Кодексом Республики Казахстан от 31 декабря 2006 года, положениями и инструкциями Национального Банка Республики Казахстан и Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций и другими нормативно-правовыми актами.

Эффективность деятельности предприятия зависит от его способности приносить прибыль, чистый доход. Для оценки способности АО «Казкоммерцбанк» приносить чистый доход проведем анализ системы абсолютных показателей доходности.

Абсолютными показателями доходности АО «Казкоммерцбанк» являются следующие:

1. Чистый процентный доход

2. Чистый непроцентный доход

3. Операционные доходы и расходы

4. Доля в доходе зависимых компаний

5. Расходы по формированию резервов

6. Прибыль до налогообложения

7. Расходы по налогу на прибыль

8. Чистая прибыль

9. Прибыль на акцию

Рассмотрим подробнее динамику изменения данных абсолютных показателей доходности. Данные для анализа взяты из финансового отчета АО «Казкоммерцбанк»за 2006 год [13]. Результаты деятельности АО «Казкоммерцбанк» за 2006 год и по сравнению с 2005 годом представлены в таблице 1.

Таблица 1 - Результаты деятельности АО «Казкоммерцбанк» за 2006 год и по сравнению с 2005 годом (млн.тенге)

| Показатель | 2006 | 2005 | Изменение, % |

| Чистый процентный доход | 31248 | 22719 | 37,5 |

| Чистый непроцентный доход | 28967 | 14567 | 98,9 |

| Операционные доходы | 60215 | 37286 | 61,5 |

| Операционные расходы | -18039 | -13368 | 34,9 |

| Формирование страховых резервов и резервов на обесценение по прочим операциям | -283 | -880 | -56,5 |

| Формирование резервов по гарантиям и прочим внебалансовым обязательствам | -1548 | -1059 | 46,2 |

| Доля в доходе зависимых компаний | 1130 | 174 | 549,4 |

| Прибыль до налогообложения | 41375 | 22153 | 86,8 |

| Налог на прибыль | -11789 | -2338 | 404,2 |

| Чистая прибыль, относящаяся к: | 29586 | 19815 | 49,3 |

| Акционерам материнской компании | 27810 | 18392 | 51,2 |

| Доле меньшинства | 1776 | 1423 | 24,8 |

Согласно таблице 1, видно, что за 2006 год получена прибыль, относящаяся к акционерам материнской компании, в сумме 27,810 млн тенге, что на 51,2 % выше уровня 2005 года. Высокий уровень прибыли по сравнению с прошлым годом, прежде всего, обусловлен ростом в 2006 году объема чистых процентных доходов и объема чистых непроцентных доходов, рост на 37,5 и 98,9 % соответственно по сравнению с 2005 годом.

Далее рассмотрим изменение всех показателей, повлиявших на изменение чистой прибыли.

1. Чистый процентный доход (расход) (таблица 2).

Процентные доходы и расходы отражаются в финансовой отчетности АО «Казкоммерцбанк» по принципу начисления и рассчитываются по методу эффективной процентной ставки. Метод эффективной процентной ставки – это метод, который заключается в исчислении амортизированной стоимости финансового актива или финансового обязательства (или группы финансовых активов / группы финансовых обязательств), а также отнесения процентного дохода или процентного расхода к соответствующему периоду. Эффективная процентная ставка—это процентная ставка, с помощью которой ожидаемые будущие выплаты или поступления денежных средств приводятся к чистой текущей стоимости финансового актива или финансового обязательства. При этом дисконтирование производится на период предполагаемого срока жизни финансового инструмента или, если это применимо, на более короткий период. Если финансовый актив или группа однородных финансовых активов были списаны (частично списаны) в результате обесценения, процентный доход определяется с учетом процентной ставки, используемой для дисконтирования будущих денежных потоков для целей исчисления убытков от обесценения. Процентные доходы также включают в себя процентные доходы от вложений в ценные бумаги.

Таблица 2 – Динамика изменения чистого процентного дохода, млн.тенге

| Показатель | 2006 | 2005 |

| Процентный доход | ||

| Проценты по ссудам, предоставленным клиентам и обратному РЕПО: - по ссудам | 129117 | 75648 |

| - по обратному РЕПО | 1351 | 608 |

| Проценты по долговым ценным бумагам | 7183 | 4087 |

| Проценты по ссудам и средствам, предоставленным банкам и обратному РЕПО: - по ссудам и средствам, предоставленным банкам | 6532 | 3923 |

| - по обратному РЕПО | 462 | 38 |

| Амортизация дисконта по ссудам | 2605 | 2103 |

| Итого процентные доходы | 147250 | 86407 |

| Процентный расход | ||

| Проценты по выпущенным долговым ценным бумагам | 36610 | 22136 |

| Проценты по средствам клиентов и РЕПО: - по средствам клиентов | 20034 | 11649 |

| - по РЕПО | 98 | 40 |

| Проценты по ссудам и средствам банков и РЕПО: - по ссудам и средствам банков | 19514 | 10475 |

| - по РЕПО | 1773 | 97 |

| Дивиденды | 636 | 669 |

| Проценты по программе секьюритизации | 3744 | |

| Прочие процентные расходы | 706 | 789 |

| Итого процентные расходы | 83115 | 45855 |

| Чистый процентный доход до формирования резервов на обесценение активов, по которым начисляются проценты | 64135 | 40552 |

Таким образом, согласно таблице 2, чистый процентный доход в 2006 году составил 31,248 млн тенге и вырос на 37,5 %по сравнению с 2005 годом. Данное увеличение стало возможным за счет роста средних объемов активов Банка, приносящих процентный доход на 70,4 %,и роста их стоимости с 11,73 до 11,82 %.

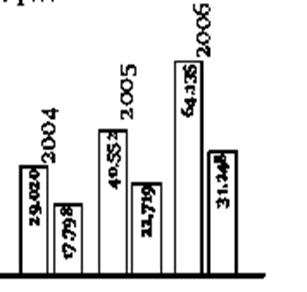

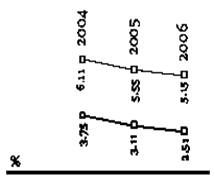

На рисунках 1 и 2 проанализируем показатели чистой процентной маржи.

Рисунок 1

Рисунок 2

Согласно данным рисунков, показатель чистой процентной маржи после формирования резервов на обесценение процентных активов к средним процентным активам несколько снизился — с 3,1 % в 2005 году до 2,5 %в 2006 году, Такое снижение обусловлено главным образом ростом средней стоимости процентных обязательств с 6,71 % за 2005 год до 6,87 %за 2006 год.

Чистый процентный доход до формирования резервов на обесценение процентных активов увеличился на 58,2 %,до 64,135 млн тенге по сравнению с 40,552 млн тенге в 2005 году. Показатель чистой процентной маржи до формирования резервов к средним процентным активам снизился с 5,5 %в 2005 году до 5,1 %в 2006 году.

Таблица 3 – Процентные доходы и средняя доходность по активам

| Показатели | Доходы, млн.тенге | ||

| 2006 | 2005 | Изме-нение, % | |

| Проценты по займам, предоставленным клиентам | 130468 | 76256 | 71,1 |

| Проценты по соглашениям обратного РЕПО | 1351 | 608 | 1222 |

| Проценты по займам, предоставленным клиентам | 129117 | 75648 | 707 |

| Проценты по займам, предоставленным банкам: | 6994 | 3961 | 766 |

| - проценты по займам, предоставленным банкам; | 6532 | 3923 | 665 |

| - по соглашениям обратного РЕПО | 462 | 38 | 11158 |

| Проценты по торговым ценным бумагам | 7183 | 4087 | 758 |

| Амортизация дисконта по займам | 2605 | 2103 | 239 |

| Итого процентных доходов | 147250 | 86407 | 704 |

Согласно таблице 3, процентный доход за 2005 год увеличился на 70,4 %,или на 60,843 млн тенге, и составил 147,250 млн тенге против 86,407 млн тенге за 2005 год. Данное увеличение связано с ростом средних процентных активов на 70,4 % и небольшим ростом их стоимости — с 11,73 % за 2005 год до 11,82 %за 2006 год. Так, средний объем процентных активов за 2006 год составил 1,246 млрд тенге в сравнении с 731 млрд тенге за 2005 год.

Основной рост произошел за счет процентного дохода по займам, предоставленным клиентам, несмотря на то, что его доля в структуре процентного дохода осталась на уровне прошлого года и составила 88,6 % (в сравнении с 88,3 %в 2005 году). Рост процентных доходов по ссудам, предоставленным клиентам, на 71,1 % обусловлен значительным увеличением среднего объема ссуд, выданных клиентам (брутто), с 580 млрд тенге за 2005 год до 1,015 млрд тенге, за 2006 год. Рост среднего объема ссуд клиентам (брутто) составил 435 млрд тенге или 75 %. В структуре средних процентных активов основную часть продолжают занимать ссуды клиентам, их доля за 2006 год составила 77,5 % в сравнении с 74,9 % в 2005 году.

Процентные доходы по займам клиентам, предоставленным по соглашениям обратного РЕПО в структуре процентного дохода по займам, предоставленным клиентам, занимают незначительную долю (1,0 и 0,8 % за 2006 и 2005 годы соответственно).

Рост процентных доходов по займам, предоставленным банкам, составил 76,6 %—c 3,961 млн тенге в 2005 году до 6,994 млн тенге в 2006 году.

Его доля в структуре процентного дохода не изменилась и составила 4,7 % (в сравнении с 4,6 % в 2005 году). Рост на 3,033 млн тенге (в 1,8 раза) произошел в связи с ростом средних процентных ставок с 4,11 % за 2005 год до 5,75 % за 2006 год и увеличением среднего объема ссуд, предоставленных банкам (брутто),на 17,8 млрд тенге, или на 19 % в сравнении с 2005 годом.

Средний объем ссуд, предоставленных банкам (брутто), за 2006 год составил 111,3 млрд тенге по сравнению с 93,5 млрд тенге за 2005 год. Доля процентных доходов по займам, предоставленным банкам по соглашениям обратного РЕПО в структуре процентного дохода по займам, предоставленным банкам, выросла с 1 % в 2005 году до 6,6 % за 2006 год.

Процентный доход по торговым ценным бумагам за 2006 год увеличился до 7,183 млн тенге с 4,087 млн тенге за 2005 год. Рост обусловлен увеличением среднего объема портфеля ценных бумаг за 2006 год на 75,1 млрд тенге (в 1,9 раза)в сравнении с 2005 годом. Это увеличение произошло, несмотря на падение средних процентных ставок с 5,92 % в 2005 году до 5,80 % в 2006 году. Доля процентных доходов по торговым ценным бумагам за 2006 год в структуре процентного дохода почти не изменилась и составила 4,9 % (в сравнении с 4,7 % в 2005 году).

В таблице 4 представлены данные по процентным расходам АО «Казкоммерцбанка» за период 2005-2006 года.

Таблица 4 – Процентные расходы и средняя стоимость обязательств, млн.тенге

| Показатели | Доходы, млн.тенге | ||

| 2006 | 2005 | Изме-нение,% | |

| Процентные расходы по выпущенным долговым ценным бумагам | 36610 | 22136 | 65,4 |

| Проценты по займам и средствам банков и по соглашениям прямого РЕПО | 21287 | 10572 | 101,4 |

| Проценты по займам и средствам банков | 19514 | 10475 | 86,3 |

| Проценты по соглашениям прямого РЕПО | 1773 | 97 | 1727,8 |

| Процентные расходы по счетам клиентов | 20132 | 11689 | 72,2 |

| Процентные расходы по счетам клиентов | 20034 | 11649 | 72,0 |

| По соглашениям прямого РЕПО | 98 | 40 | 145,0 |

| Процентные расходы по прочим привлеченным средствам | 4450 | 789 | 464 |

| Дивиденды по привилегированным акциям | 636 | 669 | -4,9 |

| Итого процентных доходов | 83115 | 45855 | 81,3 |

Процентные расходы за 2006 год увеличились на 81,3 % по сравнению с 2005 годом, или на 37,3 млрд тенге. Данное увеличение связано с ростом средних объемов процентных обязательств Банка на 78,4 % по сравнению с прошлым годом, а также с ростом их стоимости c 6,71 % за 2005 год до 6,87 % за 2006 год. Так, средний объем процентных обязательств Банка за 2006 год составил 1,201 млрд тенге в сравнении с 673 млрд тенге за 2005 год.

В структуре средних процентных обязательств наибольшую долю составляют долговые ценные бумаги, выпущенные в обращение. Их доля в средних процентных обязательствах в 2006 году уменьшилась до 34,4 % по сравнению с 36 % в 2005 году. Удельный вес счетов клиентов в 2006 году снизился до 31,7 % по сравнению с 34,5 % в 2005 году. Соответственно изменению структуры среднего объема процентных обязательств изменилась структура процентных расходов. Доля процентных расходов по выпущенным долговым ценным бумагам в общем объеме процентных расходов за 2006 год составляет 44 % против 48,3 % за 2005 год; доля процентных расходов по счетам клиентов составляет 24,2 % против 25,5 % в 2005 году.

Процентные расходы по выпущенным долговым ценным бумагам за 2006 год составляют значительную долю (44 %). Они увеличились на 14,5 млрд тенге, или на 65,4 % по сравнению с 2005 годом. Рост произошел в основном в результате новых выпусков евронот в ноябре 2005 года в размере 500 млн долларов США по ставке купона 8 %, в феврале 2006 года 3-летних еврооблигаций в экзотической валюте (сингапурские доллары) в объеме 100 млн синг.долларов со ставкой купона 4,25 %, в марте 2006 года еврооблигаций в евро на сумму 300 млн евро по ставке 5,125 % сроком на 5 лет, в ноябре 2006 года на сумму 500 млн долларов США со ставкой 7,5 % сроком на 10 лет. Средний объем выпущенных долговых ценных бумаг за 2006 год вырос на 170,5 млрд тенге, или на 70,3 %, по сравнению со средним объемом за 2005 год.

Несмотря на снижение доли процентных расходов по счетам клиентов за 2006 год, сумма расходов увеличилась на 72,2 % (на 8,4 млрд тенге) и составила 20,132 млн тенге, по сравнению с 11,689 млн тенге за 2005 год.

Увеличение обусловлено ростом среднего объема счетов клиентов за 2006 год на 63,7 % в сравнении со средним объемом за 2005 год и увеличением средней стоимости данных обязательств с 4,46 % за 2005 год до 4,75 % за 2006 год.

За 2006 год процентные расходы по займам и средствам банков возросли в 2 раза и составили 21,287 млн тенге в сравнении с 10,572 млн тенге за 2005 год. Это объясняется увеличением в течение 2006 года среднего объема заимствований о банков и финансовых институтов на 87,8 % (или на 163,5 млрд тенге) в сравнении со средними объемами за 2005 год, при одновременном увеличении средних процентных ставок с 5,71 %за 2005 год до 6,24 % за 2006 год.

Процентные расходы по прочим привлеченным средствам выросли за 2006 год в 5,6 раза и составили 4,450 млн тенге по сравнению с 789 млн тенге за 2005 год. Это обусловлено, прежде всего, выплатой процентов по секьюритизированным облигациям, выпущенным Банком в размере 300 млн долларов США в декабре 2005 года, в размере 200 млн долларов США в июне 2006 года, а также ростом среднего объема прочих привлеченных средств за 2006 год в 4,7 раза в сравнении с 2005 годом.

В таблице 5 представлена информация о расходах на резервы на обесценение процентных активов.

Таблица 5 – Расходы на резервы на обесценение процентных активов, млн.тенге

| Показатель | 2006 | 2005 | Изменение, % |

| Ассигнования в резервы на потери по ссудам клиентам | 33277 | 17121 | 94,4 |

| Ассигнование в резервы на потери по ссудам банкам | -390 | 712 | -154,8 |

| Всего | 32887 | 17833 | 84,4 |

| Показатели качества кредитов | |||

| Ассигнования в резервы на потери по ссудам клиентам на средний объем ссуд клиентам (брутто) | 3,3% | 2,95% | |

| Ассигнования в резервы на обесценение процентных активов (операционный доход до формирования резервов на обесценение) | 35,3 | 32,4 |

Таким образом, согласно таблице 5, в 2006 году ассигнования в резервы на обесценение процентных активов составили 32,887 млн тенге против 17,833 млн тенге в 2005 году (рост — 84,4 %).

За 2006 год расходы на формирование резервов на возможные потери по ссудам клиентам составили 33,277 млн тенге в сравнении с 17,121 млн тенге за 2005 год. Рост на 94,4 % обусловлен в первую очередь значительным увеличением объема ссудного пор феля (брутто)—по состоянию на 31 декабря 2006 года в 2,2 раза (или на 945,8 млрд тенге)в сравнении с объемом по состоянию на 31 декабря 2005 года.

Несмотря на рост объемов ссуд, выданных клиентам, эффективная ставка резервирования снизилась до 4,3 % по состоянию на 31 декабря 2006 года по сравнению с 5,5 %на конец 2005 года. Это обусловлено улучшением общего экономического положения в Казахстане, а также общим улучшением качества ссудного портфеля АО «Казкоммерцбанка».

Средний объем сформированных резервов на возможные потери по ссудам клиентам за 2006 год составил 50,192 млн тенге в сравнении с 32,840 млн тенге в течение 2005 года. Рост на 17,352 млрд тенге, или на 52,8 %, произошел за счет увеличения средних объемов действующих ссуд на 436,9 млрд тенге, или на 78 %. Доля среднего объема просроченных ссуд в общем среднем объеме ссудного портфеля за 2006 год составила 1,8 %против 3,5 % в 2005 году.

За 2006 год восстановление резервов на потери по ссудам, предоставленным банкам, составило 390 млн тенге в сравнении с начислением расходов в сумме 712 млн тенге за 2005 год. Это стало возможным в связи с тем, что в учетной политике Банка произошли некоторые изменения по начислению провизий по ссудам, предоставленным банкам — членам ОЭСР. В 2005 году на данные ссуды начислялось 2 % провизий, в 2006 году — ноль.

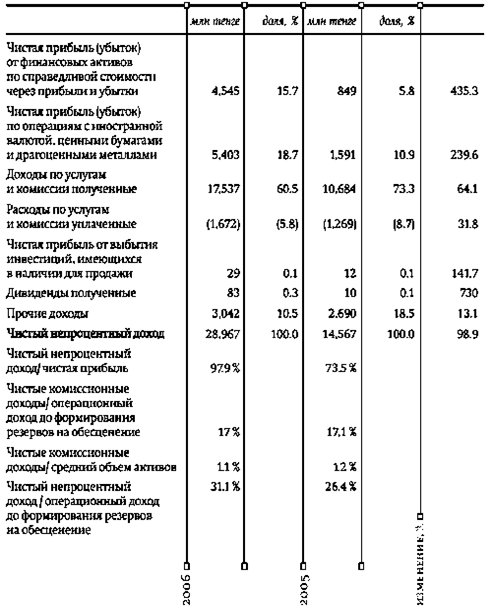

Далее рассмотрим чистые непроцентные доходы (таблица 6).

Таблица 6 – Чистые непроцентные доходы АО «Казкоммерцбанк» за период 2005-2006 года (млн.тенге)

Таким образом, по данным таблицы 6 видно, что чистые непроцентные доходы за 2006 год составили 28,967 млн тенге и возросли на 98,9 %,с 14,567 млн.тенге за 2005 год. Основной составляющей чистых непроцентных доходов продолжают оставаться чистые комиссионные доходы. Их доля в 2006 году составила 54,8 % в сравнении с 64,6 %в 2005 году. Увеличилась доля доходов от финансовых активов по справедливой стоимости через прибыли и убытки, с 5,8 % за 2005 год до 15,7 %за 2006 год. Доля доходов от операций с иностранной валютой, ценными бумагами и драгоценными металлами также увеличилась — с 10,9 % за 2005 год до 18,7 % в 2006 году.

Комиссионные доходы увеличились на 64,1 %, с 10,684 млн тенге в 2005 году до 17,537 млн тенге в 2006 году. Это увеличение произошло в результате расширения спектра банковских продуктов и увеличения общего объема операций АО «Казкоммерцбанк». Кроме того, на увеличении комиссий в 2006 году сказались результаты работы Пенсионного фонда и Компании по управлению пенсионными активами за счет взимаемых ими комиссионных взносов. Структура комиссионных доходов по сравнению с 2005 годом не изменилась, по-прежнему основная сумма комиссий получена за расчетное обслуживание клиентов и за проведение кассовых и документарных операций, их доля составила 58,8 % в 2006 году в сравнении 69,2 % в 2005 году. Также в 2006 году выросли комиссии от операций с пластиковыми картами на 54 %в сравнении с 2005 годом, что связано с дальнейшим развитием карточного бизнеса.

Комиссии за проведение операций с валютой и ценными бумагами увеличились на 86,8 %, или в 1,9 раза, в сравнении с 2005 годом. Рост вызван увеличением объема операций с безналичной валютой.

Прочие комиссии Казкоммерцбанка увеличились в 4,5 раза, с 592 млн тенге в 2005 году до 2,678 млн тенге в 2006 году. Такой рост обусловлен получением доходов дочерней компанией «АО Грантум НПФ» в виде комиссионных вознаграждений от пенсионных активов —879 млн тенге и инвестиционного дохода —292 млн тенге в 2006 году. А также был получен доход Москоммерцбанком от организации синдицированного кредитования, который составил 907 млн тенге.

Комиссионные расходы увеличились на 31,8 % — с 1,269 млн тенге в 2005 году до 1,672 млн тенге в 2006 году. Наибольшую долю (41,4 %,или 692 млн тенге) в общей сумме комиссий уплаченных составляют комиссии по обслуживанию банковских карточек, которые по сравнению с 2005 годом возросли на 47,9 % за счет увеличения объема операций по банковским карточкам. Кроме того,28,3 % от общих комиссионных расходов составляют расходы по страховой деятельности, которые по сравнению с 2005 годом возросли на 28,8 %, что связано с требованиями страховой деятельности по дополнительным издержкам. Прочие уплаченные комиссии уменьшились на 1,4 %, с 141 млн тенге в 2006 году до 139 млн тенге в 2005 году, основную долю которых составляет оплата рейтинговых услуг (92,5 %).

Чистая прибыль от финансовых активов по справедливой стоимости через прибыли и убытки увеличилась в 5,4 раза, с 849 млн тенге в 2005 году до 4,545 млн тенге в 2006 году.

Данный рост произошел по операциям с производными финансовыми инструментами в иностранной валюте. В первом квартале 2006 года Банк осуществил заимствования в евро и сингапурских долларах. В результате значительного укрепления евро и сингапурского доллара в течение 2006 года образовался значительный объем дохода от переоценки этих производных финансовых инструментов.

За 2006 год чистая прибыль по операциям с иностранной валютой, ценными бумагами и драгоценными металлами увеличилась в 3,4 раза — с 1,591 млн тенге в 2005 году до 5,403 млн тенге в 2006 году. В чистом доходе от дилинговых операций доля дохода от операций с иностранной валютой составляет 99 %, или 4392 млн тенге из 4435 млн тенге. Дилинговый доход от операций с иностранной валютой вырос в 2,2 раза, или увеличился с 2019 млн тенге до 4392 млн тенге. Рост объема этих доходов в 2006 году по сравнению с 2005 годом объясняется увеличением объема дилинговых операций в 3,9 раза.

В 2006 году Банк получил дивиденды по акциям торгового портфеля ценных бумаг на сумму 83 млн тенге (акции Казахтелекома, Казцинка, УКТМК), по сравнению с 10 млн тенге в 2005 году (акции Казахмыса).

Чистая прибыль от выбытия инвестиций, имеющихся в наличии для продажи, возросла в 2,4 раза, с 12 млн тенге в 2005 году до 29 млн тенге в 2006 году.

Рассмотрим прочие доходы банка. Прочие доходы отражаются в консолидированном отчете о прибылях и убытках по завершении соответствующих сделок. В 2006 году Банк получил прочие доходы на сумму 3,042 млн тенге, против 2,690 млн тенге в 2005 году, рост составил 13,1 %. Страховые премии АО «Казкоммерц Полис» являются основной статьей прочих доходов, несмотря на то что их доля в прочих доходах снизилась и составила в 2006 году 80,6 % в сравнении с 89 % в 2005 году.

Страховые премии увеличились с 2,394 млн тенге в 2005 году до 2,451 млн тенге в 2006 году (рост на 2,4 %),что является результатом продолжающегося развития страхового рынка Казахстана.

Таблица 6 – Прочие доходы АО «Казкоммерцбанк» за период 2005-2006 года (млн.тенге)

| Показатели | 2006 | 2005 |

| Страховые премии | 2451 | 2394 |

| Штрафы и пени полученные | 89 | 109 |

| Доходы от продажи основных средств и нематериальных активов | 28 | 28 |

| Прочее | 474 | 159 |

| Итого прочие доходы | 3043 | 2690 |

Банк продолжает быстро развиваться и совершенствовать свою деятельность в соответствии с международными стандартами, что требует значительных вложений в развитие филиальной сети, штат, информационные системы, в развитие и внедрение новых банковских продуктов.

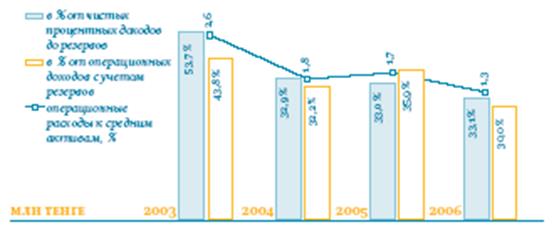

Операционные расходы Банка выросли на 34,9 % в 2006 году по сравнению с 2005 годом (с 13,368 млн тенге до 18,039 млн тенге соответственно). Однако в результате опережающего роста операционных доходов коэффициент операционных расходов к операционным доходам после начисления резервов на возможные потери по ссудам в 2006 году уменьшился до 30,0 % в сравнении с 35,9 % в 2005 году (рисунок 3).

Рисунок 3 – Эффективность операционных расходов

При этом процентная доля операционных расходов от средних активов сократилась с 1,7 % до 1,3 % соответственно за анализируемые периоды. Основной частью операционных расходов Банка являются расходы на персонал Банка, которые в 2006 году составили 50,7 % от общих операционных расходов по сравнению с 48,8 % в 2005 году. Увеличение обусловлено ростом численности (+40 % к прошлому году, в основном за счет расширения филиальной сети) и повышением размеров должностных окладов сотрудников в соответствии с рыночной конъюнктурой. В 2006 году амортизационные отчисления увеличились на 17,2 % и составили 1,833 млн тенге при 1,564 млн тенге в 2005 году. Данное увеличение связано с инвестициями Банка в сеть обслуживания клиентов. Так, объем средних основных и нематериальных активов в 2005 году увеличился на 49,3 % по сравнению с объемами за 2004 год.

Текущие расходы на содержание основных средств, которые включают расходы на содержание и ремонт собственных и арендованных зданий, мебели, компьютерной и прочей техники, на поддержку программного обеспечения, расходы на страхование имущества, аренду и охрану помещений, в 2006 году составили 2,183 млн тенге при 1,475 млн тенге в 2005 году, увеличившись на 48 %. Налоги и сборы, уплаченные Банком за 2006 год, больше прошлого года на 33,8 %. В общей сумме данных расходов 52,5 % — налог на добавленную стоимость, 33 %—взносы в Казахстанский фонд гарантирования (страхования) вкладов и 14,5 %— прочие налоги и сборы. Расходы на рекламу выросли на 76,8 %, с 587 млн тенге в 2005 году до 1,038 млн тенге в 2006 году, в связи с активной рекламной кампанией по про- движению банковских продуктов в течение года. Увеличение операций на рынке капитала, а также региональное развитие вызвали рост коммуникационных, командировочных расходов на 28,2 % по сравнению с предыдущим годом.

Таким образом, в данном пункте был проведен анализ динамики абсолютных показателей доходности банка. В целом по банку за истекший период 2005-2006 года наблюдается значительный рост всех абсолютных показателей, но тем не менее, темп роста доходов превышает темп роста расходов банка, что характеризует банк как доходное предприятие.

Дата: 2019-05-29, просмотров: 354.