Відкриття рахунків членам кредитної спілки, як правило здійснюється на підставі заповненої заяви, крім пайового рахунку, який відкривається на основі рішення про прийом у члени. для відкриття рахунку потрібно такі документи:

· Заява на відкриття рахунку;

· Касовий документ;

· Ощадна книжка;

· всі інші операції проводять за допомогою персонального комп’ютера (ПК) [16, 62]..

При прийняті коштів на рахунок обумовлюється відсоток під який його приймають. Наприклад, КС прийняла на рахунок кошти під 17% річних, а видала позику під 25% річних. З різниці 25%-17%=8% є прибуток для КС. Який іде на споживчі цілі Спілки, формується резервний фонд і залишок розподіляється між членами спілки.

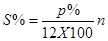

Для нарахування відсотків за 1 повний місяць здійснюється за формулою:

де

S% - відсоток за повний місяць;

S - сума вкладу;

Р % - річна відсоткова ставка.

Розрахунок відсотків за кілька повних місяців

здійснюється за формулою:

де:

S%-відсоток за повний місяць;

S-сума вкладу;

n - к-ть місяців.

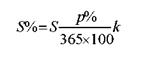

Для розрахунку та дорахування відсотків за неповний місяць. скористаємося формулою:

S%-відсоток за повний місяць;

S-сума вкладу;

k-кількість днів.

Таке донарахування здійснюється перед проведенням будь-якої операції з рахунком: приймання коштів на рахунок, отримання коштів з рахунку та ін.

Особовий рахунок члена закривається у випадках виходу або виключення його із кредитної спілки. При закритті рахунку члену повертаються його ощадні внески.

Розглянемо такий приклад. Нехай член кредитної спілки вніс на ощадний безтерміновий рахунок 8000 грн., під 18% річних, з умовою отримувати відсотки кожного місяця.

За перший місяць відсотки становитимуть. S=8000 х 18/100 х 12 =120 грн.

Так як відсотки нараховуються кожного місяця, і член спілки їх отримує, то при закриті рахунку йому повертають відсотки за останній місяць і суму вкладу. І другий варіант, коли член спілки не отримував відсотків кожного місяця, і закриває рахунок через шість місяців, то відсотки становитимуть. S=8000 х (18/100 х 12) х 5 =600 грн. Виплачується сума вкладу і відсотки за всі місяці [16, 71]..

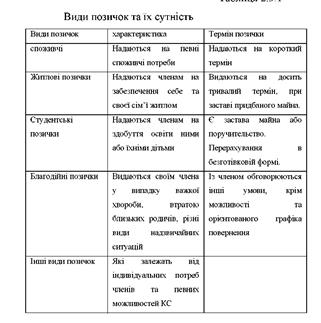

Активні операції КС полягають у видавані позик своїм членам на різноманітні споживчі потреби. Види позик наведено у таблиці 1.2.3

Активні операції КС полягають у видавані позик своїм членам на різноманітні споживчі потреби. Види позик наведено у таблиці 1.2.3

Таблиця 1.2.3 Види позик у кредитних спілках

Позички – це основне джерело доходів кредитної спілки хоч ці активи не є високоліквідними.

Ліквідність – властивість позичальника забезпечити своєчасне виконання боргових зобов’язань і платоспроможності.

Позичка надається члену КС на основі підстави письмової заяви Члена Спілки.

При прийняті кредитним комітетом або уповноваженими особами рішення про надання позики між КС та позичальником укладається кредитний договір. У якій визначається термін та умови повернення позички. Позичка у частині, яка перевищує грошовий внесок члена спілки, надається під заставу заробітної плати, майна, або майнових прав, гарантії або поручительства в установленому порядку [Додаток 6].

Юридична особа має право виступити гарантом по позиках (для своїх працівників) фізичних осіб – членів Спілки.

На період кредиту, внески гаранта та нараховані відсотки блокуються. Придбане під заставу майно кредитна спілка повинна в 3-х місячний термін після закінчення дії кредитного договору (в разі невиконання по ньому зобов’язань) продати на аукціоні, а виручені кошти додати до Позичкового фонду, або ж взяти майно на баланс Спілки.

Сума кредиту неповинна перевищувати 70% вартості заставленого майна або майнових прав.

Чим більший термін позички, тим вона є менш ліквідною. Розрізняють поточну, короткотермінову і загальну ліквідність. Для визначення показників ліквідності в основу покладено принцип співвідношення зобов’язань кредитної спілки до її активів в залежності від терміну їхньої поточної ліквідності.

Поточна ліквідність – це співвідношення поточних зобов’язань КС до її поточних активів. Цей показник визначається формулою:

p – поточна;

Lp - поточна ліквідність КС;

Zp - поточні зобов’язання КС по ощадних безтермінових рахунках, інших рахунках, по яких члени можуть у будь-який час зажадати свої кошти та відсотки, по термінових ощадних внесках до одного місяця, кредиторській заборгованості перед членами, а також гарантії та поручительства, видані кредитною спілкою третім особам за своїх членів;

Ap - поточні ліквідні активи кредитної спілки (готівка в касі; кошти на розрахунковому чи поточному рахунках у комерційному банку; кошти вкладені у вигляді легколіквідних резервів; високоліквідні цінні папери; позички із строком погашення до одного місяця; дебіторська заборгованість КС; інші ліквідні активи). Ідеальним варіантом є коли Lp не перевищує 1,0. Хоча на практиці цього дуже важко досягти.

Короткострокова ліквідність – це співвідношення; короткострокових зобов’язань КС до її короткострокових активів. Визначаємо його за формулою:

де:

k – короткострокова;

Lk –коефіцієнт короткострокової ліквідності;

Zk-короткострокові зобов’язання КС по ощадних безтермінових рахунках, інших рахунках, по яких члени можуть у будь-який час зажадати свої кошти та відсотки, по термінових ощадних внесках до трьох місяців, кредиторської заборгованості перед членами, а також гарантії та поручительства, видані КС третім особам за своїх членів;

Ak-короткострокові ліквідні активи (готівка в касі; кошти на розрахунковому чи поточному рахунках у комерційному банку; кошти вкладені у вигляді легколіквідних резервів) високоліквідні цінні папери; позички із строком погашення до трьох місяців; депозити строком до трьох місяців, вкладені у комерційні банки; дебіторська заборгованість КС; інші ліквідні активи з терміном до трьох місяців хорошим варіантом для Lk коли він менший

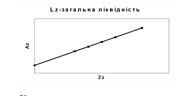

Загальна ліквідність КС – це співвідношення загальних зобов’язань КС до загальної суми її активів визначаємо його за формулою:

де:

z – загальна;

Lz-коефіцієнт загальної ліквідності КС;

Zz-сукупність усіх зобов’язань КС;

Az-загальний розмір всіх активів КС.

Lz – не повинен перевищувати 0,95 звідси випливає ,що активи КC повинні бути більшими за її зобов’язання з певним запасом.

Слід зауважити, що збільшення цього показника впливає на дохідність КС. Ми бачимо, що між ліквідністю та дохідністю існує обернено пропорційний зв’язок: чим вища ліквідність – тим нижча дохідність.

|

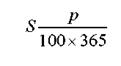

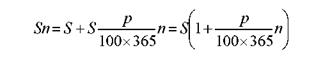

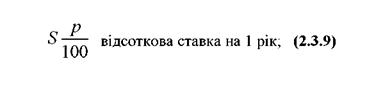

Нарахування відсотків за кредитом може здійснюватись у такий спосіб. Припустимо, що КС надає у позику певну суму S. Виникає питання, якою буде сума грошей S1 через n днів (тобто позика з відсотками при повернені КС) за умови, що річна процентна ставка p%. Розглянемо нарахування простого відсотка.

| процентна ставка на 1 день; |

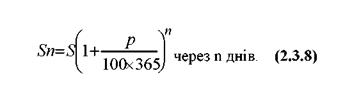

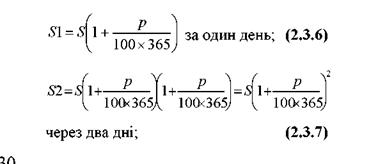

Розглянемо, як можна нараховувати відсотки за допомогою складного відсотка (відсоток від відсотка). Після першого дня майбутня вартість позики від відсотків, що має бути повернена становитиме.

|

|

Наприклад: КС надала позику 1000 гривень, річна відсоткова ставка 72% .

· 1000+720=1720(грн.) – кредит +проценти

· 1720/12=143,33(грн.) – погашення кредиту разом з відсотками

· 720/12=60(грн.) – чистий % за 1 місяць річної ставки

· 143,33-60=83,33 – погашення боргу.

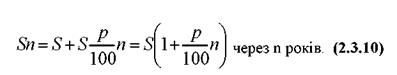

Аналогічно використовуються формули коли видають довгострокову позику (на кілька років). Припустимо, що Кс надає позику певну суму грошей S. Подивимось якою буде сума грошей S1 через n років (тобто позика з відсотками при повернені КС) за умови, що річна процентна ставка p%. Для нарахування простого відсотку використовується формули;

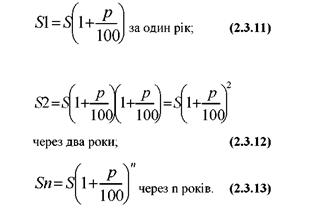

Розглянемо, як можна нараховувати відсотки за допомогою складного відсотка (відсоток від відсотка).

Відсотки мають сплачуватися за фактичну кількість днів користування позичкою і нараховуватися на суму залишку заборгованості за позичкою. Якщо сума що вноситься позичальником, недостатня для погашення строкового платежу, простроченої заборгованості, сплати нарахованих відсотків, то в першу чергу погашаються відсотки,

потім прострочена заборгованість, а на суму, що залишається після цього, погашається строковий платіж. Тому сума сплачуваних відсотків частками через певні проміжки часу нараховується так:

КС самостійно встановлює відсоткову ставку за користування позичками будь-якого виду і враховує найрізноманітніші фактори: попит на позички, облікова ставка НБУ, процентні ставки інших фінансових установ, напрям використання кредиту, рівень і темпи інфляції, термін позички, розмір [16, 77]..

Дата: 2019-05-29, просмотров: 359.