Южно-Российский государственный политехнический

университет (НПИ) имени М. И. Платова

Кафедра «Управление социальными и экономическими системами»

Государственные

И муниципальные финансы

КУРС ЛЕКЦИЙ

для студентов бакалавриата очной и заочной форм обучения

направления подготовки

«38.03.04 - Государственное и муниципальное управление,

направленность Муниципальное управление»

Новочеркасск

ЮРГПУ (НПИ)

2017

УДК

УДК

ББК

Курс лекций рекомендован Экспертно-методическим советом

ЮРГПУ (НПИ)

Протокол №_____от «____» ____________2017 г.

Иващенко С.А.

«Государственные и муниципальные финансы»: [текст]: курс лекций для студ. бакалавриата очн. и заочн. формы обуч. / С.А. Иващенко; Южно-Российский государственный политехнический университет (НПИ) имени М.И. Платова, каф. «Управление социальными и экономическими системами», – Новочеркасск, 2017. –154 с.

Рецензент

доктор экон. наук, проф. М.А. Комиссарова

Представлен курс лекций, предназначенный для студентов бакалавриата очной и заочной форм обучения по направлению «38.03.04 - Государственное и муниципальное управление», направленность «Муниципальное управление»

».

УДК

ãЮжно-Российский государственный

политехнический университет (НПИ)

имени М.И. Платова, 2017

Содержание стр.

| Лекция №1. Содержание государственных и муниципальных финансов | 4 |

| Лекция №2. Организационно-правовые основы государственных и муниципальных финансов | 14 |

| Лекция №3. Управление государственными и муниципальными финансами | 42 |

| Лекция №4. Бюджет и внебюджетный фонд как формы организации государственных и муниципальных финансов | 63 |

| Лекция №5. Бюджетная система государства, основы ее построения | 75 |

| Лекция №6 Межбюджетные отношения | 93 |

| Лекция №7. Формирование бюджетов органов государственной власти и органов местного самоуправления. | 109 |

| Лекция №8. Государственные и муниципальные заимствования | 135 |

Лекция №1 Содержание государственных и муниципальных финансов

1.1. Роль государственных и муниципальных финансов в регулировании социально-экономических процессов. Становление и развитие теории государственных и муниципальных финансов. Современные теоретические представления о содержании и границах государственных и муниципальных финансов

1.2. Источники и виды государственных и муниципальных финансовых ресурсов

Роль государственных и муниципальных финансов в регулировании социально-экономических процессов. Становление и развитие теории государственных и муниципальных финансов. Современные теоретические представления о содержании и границах государственных и муниципальных финансов

Государственные и муниципальные финансы – это денежные отношения, возникающие у публично-правового образования в процессе формирования финансовых ресурсов и их использования для выполнения возложенных функций.

От имени публично-правового образования в Российской Федерации выступают органы государственной власти и органы местного самоуправления.

Основное назначение государственных и муниципальных финансов - обеспечение органов государственной власти и органов местного самоуправления денежными средствами, необходимыми для выполнения возложенных на них функций.

С помощью государственных и муниципальных финансов органы государственной власти и местного самоуправления осуществляют регулирование социальных процессов, оказывают влияние на развитие приоритетных отраслей экономики, сглаживают различия в уровне социально-экономического развития отдельных территорий страны и др.

Современный этап развития рыночной экономики в различных странах характеризуется активным вмешательством государства в экономические и социальные процессы, поскольку в условиях существования монополий, сильного влияния профсоюзов не происходит автоматического саморегулирования рынка. Наиболее часто используемым экономическим инструментом выступают финансы. Основным субъектом финансового регулирования выступает государство.

Государственное регулирование экономических процессов в целом, и в т.ч. государственное финансовое регулирование, направлено на предотвращение возникающих диспропорций, когда отдельные сегменты экономики развиваются более быстрыми темпами, угрожая создать ситуацию перепроизводства. Еще одним направлением государственного финансового регулирования будет обеспечение развития более быстрыми темпами высокотехнологичных отраслей экономики или их создание. Это направление наиболее актуально для стран, осуществляющих крупные системные преобразования. Немаловажным фактором экономического развития будет социальная стабильность, по϶ᴛᴏму государственное финансовое регулирование связано также с ее достижением.

Финансовое регулирование происходит, с одной стороны, через стимулирование одних сегментов экономической системы путем концентрации в них финансовых ресурсов и, с другой стороны, через сдерживание иных сегментов на базе ограничения объема поступающих в них финансовых ресурсов.

Финансовое регулирование — ϶ᴛᴏ воздействие на экономические и социальные процессы, направленное на предотвращение возможных или устранение имеющихся диспропорций, обеспечение развития передовых технологий и социальной стабильности, путем концентрации финансовых ресурсов в одних сегментах рынка и ограничения роста объема финансовых ресурсов в других.

Основными объектами государственного финансового регулирования выступают отраслевая структура экономики, ее территориальные пропорции, а также социальная структура общества. Одной из важнейших задач, определенных Правительством Российской Федерации на среднесрочную перспективу, является изменение отраслевой структуры экономики: увеличение доли перерабатывающих отраслей промышленности по сравнению с добывающими. Для обеспечения конкурентной среды, разработки и внедрения инноваций, решения социальных задач практически во всех странах мира осуществляется государственная финансовая поддержка малого бизнеса. Развитие малого бизнеса, в свою очередь, изменяет отраслевую структуру экономики. Необходимость финансового воздействия на территориальные пропорции (выравнивание уровня социально-экономического развития территорий) актуальна для стран, где в силу исторических традиций, климатических условий, неравномерности размещения природных ресурсов и других факторов существуют резкие диспропорции в экономическом потенциале отдельных регионов.

Важным условием социальной стабильности выступает широкий слой так называемого среднего класса, поскольку излишняя поляризация общества ведет к политической и социальной нестабильности, а ϶ᴛᴏ негативно сказывается на экономике вследствие снижения квалификации трудовых ресурсов и производительности труда из-за низкой мотивации к труду.

Формами финансового воздействия на экономические и социальные процессы является прямое и косвенное финансовое регулирование. Прямое финансовое регулирование предполагает непосредственное воздействие на конкретный объект регулирования. Косвенное финансовое регулирование действует опосредованно через другие объекты.

Во многих странах существует проблема так называемого перекрестного субсидирования — ϶ᴛᴏ ситуация, при кᴏᴛᴏᴩой эффект от государственной поддержки получает хозяйствующий субъект, не являющийся объектом регулирования.

Среди финансовых методов воздействия на экономику и социальные процессы наиболее распространены бюджетные (различные формы бюджетных расходов, государственные и муниципальные гарантии и т.п.) и налоговые. Отметим, что каждому объекту финансового регулирования соответствуют определенные методы.

Методами государственного финансового регулирования отраслевых пропорций являются:

· налоговое регулирование (изменение состава налогов, налоговых ставок, налогооблагаемой базы, состава налогоплательщиков и др.);

· амортизационная политика (тесно связана с налоговым регулированием, влияет на налогообложение прибыли и имущества; может предполагать использование ускоренной амортизации2);

· различные формы государственной поддержки организаций, индивидуальных предпринимателей (субсидии, субвенции, бюджетные кредиты, инвестиции, государственный и муниципальный заказ, предоставление государственного и муниципального имущества в аренду на льготных условиях, государственные и муниципальные гарантии);

· с бюджетными расходами связаны также льготное кредитование и страхование, поскольку более низкий уровень ссудного процента и страхового тарифа по услугам коммерческих банков и страховых компаний обеспечивается бюджетным субсидированием ϲᴏᴏᴛветствующих ставок и тарифов.

Отдельные методы государственного финансового регулирования могут быть использованы комплексно. Так, нередко государственные инвестиции на долевых началах в тот или иной проект могут рассматриваться частными инвесторами как государственные гарантии.

Методы финансового регулирования территориальных пропорций. Финансовое регулирование территориальных пропорций осуществляется главным образом через механизм межбюджетного регулирования (регулирующие доходы; дотации, субсидии, субвенции бюджетам других уровней бюджетной системы), финансирование целевых программ поддержки и развития отдельных регионов и муниципальных образований. Финансовое воздействие на территориальную структуру происходит также в связи с изменением состава налогов.

Основными методами финансового регулирования социальной структуры общества являются использование прогрессивной ставки подоходного налога, высокий уровень ставок по налогу на наследство и налогу на недвижимость, льготы по налогам, уплачиваемым физическими лицами, а также различные социальные выплаты и льготы.

Уровни финансового регулирования. Следует отметить, что регулирование отраслевых и социальных пропорций происходит не только на общегосударственном уровне, но и на уровне регионов. В федеративных государствах субъекты федерации обладают большими возможностями финансового воздействия на экономические и социальные процессы, при ϶ᴛᴏм, поскольку региональный уровень государственной власти в большей степени, чем федеральный, приближен к потребностям конкретных организаций и граждан, эффективность такого регулирования достаточно высока. При этом существуют объективные границы государственного вмешательства в экономические и социальные процессы, связанные с тем, что излишняя «государственная опека» отдельных организаций и социальных групп может лишить их мотивации к развитию, порождать иждивенчество, в то время как важнейшими принципами рыночной экономики будут индивидуальный риск и ответственность.

Впервые понятие «финансы» было использовано в предисловии к изданной в 1767 году Московским университетом книге «Переводы из энциклопедии». В русский язык этот термин вошел в значении науки о государственных доходах и расходах.

Во многих других странах на протяжении XVI-XIX вв. понятие «финансы» трактовали как науку о государственных доходах и расходах. В России в XVIII-XIX вв. наука о финансах преподавалась как правовая дисциплина, изучающая правовые нормы в области государственных доходов и расходов.

Финансы как историческая категория обусловлены такими факторами как:

· общественное разделение труда, деление общества на социальные группы;

· развитие товарно-денежных отношений в связи с ростом производства и увеличением ВВП и НД;

· создание централизованного государства.

Выделяют 2 стадии, характерные для становления и развития науки о финансах:

· первая стадия, начавшаяся во времена Римской империи и закончившаяся в середине 20 века – классическая теория;

· вторая стадия - с середины 20 века по настоящий период - неоклассическая теория финансов.

Суть первой состоит в доминанте государства в финансах.

Суть второй состоит в доминанте финансов частного сектора (с позиции крупных компаний и рынков капитала)

В рамках классической теории выделяют три периода ее развития:

1) ненаучное состояние;

2) переход к научной обработке;

3) научный (рациональный) период.

1) Период ненаучного состояния историки финансовой науки относят ко временам Древней Греции и Рима, когда господствовали упрощенные взгляды, согласно которому государство рассматривалось в части аккумулирования средств на общественные нужды как обыкновенное частное лицо (доходы - плата за пользование землями, рудниками, пристанями, расходы - содержание двора).

2) Конец средневековья рассматривается как начало второго периода развития финансовой науки - перехода к научной обработке (при этом значимые систематизированные разработки финансовой тематики отсутствовали в этот период)

Значительный вклад в систематизацию знаний о финансах был сделан итальянскими учеными в 15-м веке (Д. Карафа, Н. Макиавелли (1480-1540г.г) основная идея их трудов выражается в активном вмешательстве государства в хозяйственную жизнь. Труды итальянцев нашли продолжение в трудах французских ученых. Впервые определенную систематизацию финансов осуществил французский ученый Жан Жак Боден (1530-1596 гг.), выделивший семь основных источников доходов государства (домены, воинская добыча, дань союзников, дары, торговля, пошлины с ввоза и вывоза, налоги с поданных) в своей работе «Шесть книг о республике» (1556 г.).

3) вторая половина 18-го века датирует появление систематизированной науки как самостоятельного направления - это научный или рациональный период. Первые представители систематизированной финансовой науки немецкие ученые Й. Юсти (1720-1771 гг.) и Й. Зонненфельс (1732-1817 гг.) были специалистами в области камеральных наук, т.е. наук, которые имеют отношение к государственной казне (источники - горное дело, сельское хозяйство). Финансовая наука входила в это перечень, поскольку аккумулировала сведения о способах получения государственных доходов.

Юсти впервые предложил правила для разработки налоговой политики, которые нашли продолжение в трудах А. Смита. В своей работе «О богатстве народов» (1776 г.) А. Смит разработал правила и принципы налогообложения (налоги не должны вредить человеческой свободе и промышленности, налоги должны быть справедливы и равномерны, налоги должны иметь основательные поводы, не должно быть много касс и служащих по взиманию налогов). Ученик А. Смита – Давид Риккардо развил и конкретизировал принципы налогообложения.

Таким образом, к концу 19-го века усилиями представителей немецкой школы сложилось однозначное толкование термина финансы и структура одноименного научного направления. Произошло окончательное оформление классической теории финансов, представлявшей собой свод административных и хозяйственных знаний по ведению финансов государства и публичных союзов. Одно из наиболее емких определений этого направления: «Финансовая наука- это теория государственного имущества, обучающая лучшим правилам управления и использования имущества».

Выделяют две основные особенности, сформировавшейся финансовой науки:

1. финансы трактовались как средства государства. В дальнейшем под финансами стали понимать и средства, принадлежащих публичным союзам (муниципалитетам, графствам, землям, общинам).

2. финансы не сводились только к денежным средствам, понимались также и средства государства, полученные в виде материалов, услуг.

Неоклассическая теория получает свое оформление в 40-50 гг. 20-го века, суть которой состоит в теоретическом осмыслении и обосновании роли и механизмов взаимодействия рынков капитала и крупнейших национальных и транснациональных компаний в международных и национальных финансовых отношениях.

Основные положения неоклассической теории:

1. экономическая мощь государства и устойчивость финансовой системы определяются экономической мощью частного сектора (т.е. крупные корпорации);

2. вмешательство государства в экономику минимизируется;

3. доступными источниками финансирования, определяющие возможности развития крупных компаний, являются прибыль и рынки капиталов;

4. общей тенденцией развития финансовых систем отдельных стран является стремление к интеграции в связи с интернационализацией рынков капитала, товаров, труда.

Вышеуказанные тезисы находят подтверждение и в современном состоянии и тенденциях развития глобальной финансовой системы.

В наиболее общем виде неоклассическую теорию финансов можно определить, как систему знаний об организации и управлении финансовой триадой: ресурсы, отношения, рынки.

Вопросы для самоконтроля

1. Дайте определение финансам, укажите их специфические черты.

2. Дайте характеристику распределительной и воспроизводственной концепции финансов.

3. Что будет объектом распределительной функции финансов?

4. Каково содержание контрольной функции финансов?

5. Что такое финансовые ресурсы?

6. Перечислите источники и виды финансовых ресурсов субъектов хозяйствования и органов государственной власти и местного самоуправления.

7. Приведите примеры фондовой и нефондовой форм образования и использования финансовых ресурсов.

8. Приведите примеры правовых актов, регламентирующих порядок формирования и использования финансовых фондов в сфере государственных и муниципальных финансов.

9. Дайте определение финансовой системы.

10. Какие новые элементы финансовой системы появились в условиях рыночных преобразований в нашей стране?

11. Дайте определение финансового регулирования.

12. Как связаны между собой понятия «финансовое регулирование» и «финансовое стимулирование»?

13. Каковы объекты государственного финансового регулирования?

14. Назовите формы и методы государственного финансового регулирования.

15. Какие основные финансовые инструменты воздействия государства на экономику применяются в странах с развитой рыночной экономикой?

16. Назовите основные финансовые инструменты борьбы с монополизмом производителей.

17. Каковы основные методы финансового регулирования социальных процессов?

18. В чем преимущества социальных выплат перед социальными льготами?

19. Назовите основные направления финансового регулирования социальных процессов.

20. Какие показатели позволяют оценить эффективность использования методов финансового регулирования социальных процессов?

Организация государственных и муниципальных финансов в Российской Федерации, ее нормативное правовое обеспечение. Состав государственных и муниципальных финансов в Российской Федерации. Характеристика государственных и муниципальных доходов, поступлений и денежных накоплений в Российской Федерации. Характеристика государственных и муниципальных расходов в Российской Федерации

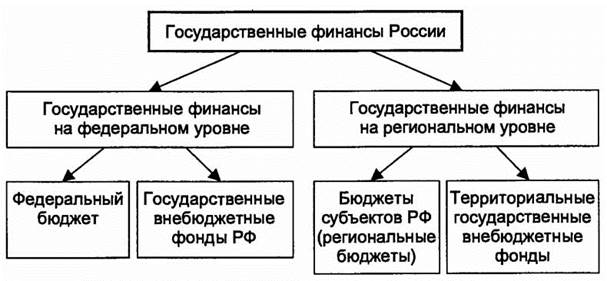

Организация государственных финансов на федеральном и региональном уровне

В соответствии со ст. 5 Конституции РФ государственная власть в Российской Федерации осуществляется на основе разграничения предметов ведения и полномочий между органами государственной власти РФ и органами государственной власти субъектов РФ, что обусловлено федеративной формой государственного устройства. Исходя из этого в Российской Федерации в составе государственных финансов можно выделить государственные финансы на федеральном уровне и государственные финансы на уровне субъектов РФ (региональном уровне). Государственные финансы на федеральном уровне призваны обеспечить реализацию функций, возложенных на органы государственной власти РФ, государственные финансы на региональном уровне создают условия для реализации функций, закрепленных за органами государственной власти субъектов РФ.

Государственные финансы на федеральном уровне состоят из федерального бюджета и государственных внебюджетных фондов РФ. Согласно ст. 144 Бюджетного кодекса РФ статус государственных внебюджетных фондов РФ имеют только следующие социальные внебюджетные фонды: Пенсионный фонд Российской Федерации; Фонд социального страхования Российской Федерации; Федеральный фонд обязательного медицинского страхования.

Государственные финансы на региональном уровне включают бюджеты субъектов РФ (региональные бюджеты) и территориальные государственные внебюджетные фонды. Бюджеты субъектов РФ представлены разными видами бюджетов: республиканскими бюджетами республик, краевыми бюджетами краев, областными бюджетами областей, окружными бюджетами автономных округов, областным бюджетом автономной области, городскими бюджетами городов федерального значения. К территориальным государственным внебюджетным фондам согласно действующему законодательству относятся территориальные фонды обязательного медицинского страхования.

Таким образом, состав государственных финансов в России можно представить в следующем виде (рис. 2.1):

Рис. 2.1. - Состав государственных финансов в Российской Федерации

Федеральный бюджет является основной финансовой базой деятельности органов государственной власти РФ. В нем концентрируется основной объем финансовых ресурсов, формируемых в распоряжении этих органов.

Федеральный бюджет — форма образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения Российской Федерации.

Формирование федерального бюджета осуществляется посредством мобилизации налоговых доходов, неналоговых доходов, безвозмездных перечислений и других доходов.

К налоговым доходам федерального бюджета относятся: федеральные налоги и сборы, зачисляемые в федеральный бюджет в соответствии с федеральным законодательством; региональные налоги и сборы, зачисляемые в федеральный бюджет в соответствии с федеральным законодательством; пени и штрафы, взыскиваемые за нарушение налогового законодательства по отдельным видам налогов и сборов, подлежащих зачислению в федеральный бюджет.

Неналоговыми доходами федерального бюджета являются: доходы от использования имущества, находящегося в федеральной собственности, или от деятельности организаций, находящихся в ведении федеральных органов исполнительной власти; доходы от продажи нематериальных активов, зачисляемые в федеральный бюджет; административные платежи и сборы; штрафные санкции и средства, полученные в возмещение ущерба, причиненного Российской Федерации; доходы от внешнеэкономической деятельности; прочие неналоговые доходы.

В федеральный бюджет могут зачисляться безвозмездные перечисления из государственных внебюджетных фондов РФ, от различных организаций (резидентов и нерезидентов), из бюджетов других уровней бюджетной системы РФ, прочие безвозмездные перечисления.

К другим доходам федерального бюджета относятся: доходы от предпринимательской и иной приносящей доход деятельности, осуществляемой бюджетными учреждениями федерального подчинения; иные доходы, предусмотренные законодательством РФ.

Помимо различных видов доходов в федеральный бюджет зачисляются поступления из источников финансирования дефицита бюджета, которые согласно ст. 94 Бюджетного кодекса РФ подразделяются на поступления из внутренних источников и поступления из внешних источников финансирования дефицита федерального бюджета.

К поступлениям из внутренних источников финансирования дефицита федерального бюджета относятся: денежные средства, привлеченные в форме займов, осуществляемых в валюте РФ путем размещения государственных ценных бумаг РФ, и кредитов кредитных организаций в валюте РФ; поступления от продажи имущества, находящегося в федеральной собственности; бюджетные ссуды и бюджетные кредиты, полученные из бюджетов других уровней бюджетной системы РФ; поступления от реализации государственных запасов; поступления за счет изменения остатков средств на счетах по учету средств федерального бюджета; поступления из прочих внутренних источников финансирования дефицита федерального бюджета.

Поступлениями из внешних источников финансирования дефицита федерального бюджета являются: денежные средства, привлеченные в форме займов, осуществляемых в иностранной валюте путем размещения государственных ценных бумаг РФ, и кредитов правительств иностранных государств, иностранных банков и фирм, международных финансовых организаций в иностранной валюте; поступления из прочих внешних источников финансирования дефицита федерального бюджета.

Поступившие в федеральный бюджет средства направляются на осуществление расходов по реализации полномочий органов государственной власти РФ по предметам ведения Российской Федерации и предметам совместного ведения Российской Федерации и субъектов Российской Федерации.

За счет средств федерального бюджета обеспечиваются: финансирование деятельности Президента РФ, федеральных органов законодательной, исполнительной и судебной власти; финансирование национальной обороны и государственной безопасности Российской Федерации; государственная поддержка субъектов хозяйствования, осуществляющих деятельность в приоритетных для Российской Федерации отраслях экономики (капиталоемких, инновационных, стратегических); финансирование деятельности государственных учреждений, производящих на нерыночной основе социальные услуги общественного потребления; финансирование международной деятельности в общефедеральных интересах; ликвидация последствий чрезвычайных ситуаций и стихийных бедствий федерального масштаба; финансовая поддержка субъектов РФ и муниципальных образований особого статуса; финансирование выборов и референдумов Российской Федерации; обслуживание государственного долга Российской Федерации; финансирование иных расходов по реализации полномочий органов государственной власти РФ. Наряду с федеральным бюджетом значительный объем финансовых ресурсов, формируемых в распоряжении органов государственной власти РФ, сосредоточен в государственных внебюджетных фондах РФ (Пенсионном фонде РФ, Фонде социального страхования РФ, Федеральном фонде обязательного медицинского страхования).

Государственный внебюджетный фонд РФ — фонд денежных средств, образуемый вне федерального бюджета и предназначенный для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, охрану здоровья и медицинскую помощь (ст. 13 БК РФ).

Доходы государственных социальных внебюджетных фондов РФ формируются за счет: обязательных платежей, установленных законодательством Российской Федерации (отчислений от единого социального налога, отчислений от налогов по специальным налоговым режимам, различных страховых взносов и др.); средств федерального бюджета; добровольных взносов физических и юридических лиц; доходов от размещения временно свободных средств фондов; других доходов, предусмотренных законодательством Российской Федерации.

Использование средств государственных внебюджетных фондов РФ осуществляется исключительно на цели, определенные законодательством Российской Федерации. Согласно Бюджетному кодексу РФ за счет средств государственных социальных внебюджетных фондов РФ финансируются расходы, связанные с реализацией конституционных прав граждан на: социальное обеспечение по возрасту; социальное обеспечение по болезни, инвалидности, в случае потери кормильца, рождения и воспитания детей и в других случаях, предусмотренных законодательством Российской Федерации о социальном обеспечении; охрану здоровья и получение бесплатной медицинской помощи (ст. 143 БК РФ).

Основной объем финансовых ресурсов органов государственной власти субъектов РФ концентрируется в региональных бюджетах.

Бюджет субъекта Российской Федерации (региональный бюджет) — форма образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения субъекта Российской Федерации (ст. 15 БК РФ).

Доходы бюджетов субъектов РФ формируются за счет налоговых доходов, неналоговых доходов, безвозмездных перечислений и других доходов.

Налоговыми доходами бюджетов субъектов РФ являются: федеральные налоги и сборы, зачисляемые в региональный бюджет в соответствии с федеральным законодательством; региональные налоги и сборы, зачисляемые в региональный бюджет в соответствии с федеральным и региональным законодательством; местные налоги и сборы, зачисляемые в региональный бюджет в соответствии с федеральным законодательством; пени и штрафы, взыскиваемые за нарушение налогового законодательства по отдельным видам налогов и сборов, подлежащих зачислению в региональный бюджет.

В состав неналоговых доходов бюджетов субъектов РФ включаются: доходы от использования имущества, находящегося в собственности субъектов РФ, или от деятельности организаций, находящихся в ведении органов исполнительной власти субъектов РФ; доходы от продажи нематериальных активов, зачисляемые в региональный бюджет; административные платежи и сборы; штрафные санкции и средства, полученные в возмещение ущерба, причиненного субъекту РФ; прочие неналоговые доходы. В бюджеты субъектов РФ могут зачисляться безвозмездные перечисления из территориальных государственных внебюджетных фондов, от различных организаций (резидентов и нерезидентов), из федерального бюджета в порядке финансовой помощи, прочие безвозмездные перечисления.

К другим доходам бюджетов субъектов РФ относятся: доходы от предпринимательской и иной приносящей доход деятельности, осуществляемой бюджетными учреждениями регионального подчинения; иные доходы, предусмотренные законодательством РФ. Помимо доходов в бюджеты субъектов РФ зачисляются согласно ст. 95 Бюджетного кодекса РФ поступления из внутренних источников финансирования дефицита бюджета субъекта РФ, к которым относятся: денежные средства, привлеченные в форме займов, осуществляемых путем размещения государственных ценных бумаг субъекта РФ, и кредитов кредитных организаций в валюте РФ; поступления от продажи имущества, находящегося в собственности субъекта РФ; бюджетные ссуды и бюджетные кредиты, полученные из бюджетов других уровней бюджетной системы РФ и территориальных государственных внебюджетных фондов; поступления за счет изменения остатков средств на счетах по учету средств бюджета субъекта РФ; поступления из прочих внутренних источников финансирования дефицита бюджета субъекта РФ.

Средства, зачисленные в бюджеты субъектов РФ, направляются на осуществление расходов по реализации полномочий органов государственной власти субъектов РФ по предметам ведения субъектов Российской Федерации и предметам совместного ведения Российской Федерации и субъектов Российской Федерации.

За счет средств бюджетов субъектов РФ обеспечиваются: финансирование деятельности органов законодательной, исполнительной и судебной власти субъектов РФ; государственная поддержка приоритетных для региона отраслей экономики (преимущественно сельское хозяйство, пищевая и легкая промышленность); государственная поддержка пригородного (железнодорожного, автомобильного, речного) транспорта; реализация конституционного права граждан на обязательное общее образование, социальную защиту, охрану здоровья и получение бесплатной медицинской помощи в учреждениях, находящихся в государственной собственности субъектов РФ или в ведении органов государственной власти субъектов РФ; содержание исторических памятников и объектов культурного наследия, находящихся в государственной собственности субъектов РФ; финансовая поддержка муниципальных образований на территории данного субъекта РФ; финансирование выборов и референдумов субъектов РФ; обслуживание государственного долга субъектов РФ; финансирование иных расходов по реализации полномочий органов государственной власти субъектов РФ.

Помимо бюджетов субъектов РФ финансовые ресурсы, формируемые в распоряжении органов государственной власти субъектов РФ, сосредоточены в территориальных государственных внебюджетных фондах. Как уже отмечалось, к ним относятся территориальные фонды обязательного медицинского страхования.

Территориальный государственный внебюджетный фонд — фонд денежных средств, образуемый вне бюджетов субъектов Российской Федерации и предназначенный для реализации отдельных конституционных прав граждан (в частности, на охрану здоровья и медицинскую помощь) (ст. 13 БК РФ).

Доходы территориальных фондов обязательного медицинского страхования формируются за счет: отчислений от единого социального налога, отчислений от налогов по специальным режимам налогообложения, поступлений из территориальных бюджетов в виде страховых взносов на обязательное медицинское страхование неработающего населения, поступлений из государственных внебюджетных фондов РФ, доходов от размещения временно свободных денежных средств фондов и др.

Основной объем расходов указанных фондов направляется на реализацию территориальных программ обязательного медицинского страхования субъектов РФ. Кроме того, за счет средств территориальных фондов обязательного медицинского страхования финансируются отдельные мероприятия в области здравоохранения (например, в рамках различных целевых программ), а также деятельность фондов.

Следует отметить, что между бюджетами и внебюджетными фондами на федеральном и региональном уровне существуют определенные взаимосвязи, среди которых можно выделить следующие:

· между федеральным бюджетом и бюджетами субъектов РФ. Например, из федерального бюджета в бюджеты субъектов РФ перечисляются средства в порядке финансовой помощи (дотации на выравнивание уровня бюджетной обеспеченности субъектов РФ; дотации на частичное возмещение расходов по предоставлению населению субсидий по оплате жилья и коммунальных услуг; субсидии на реформирование и оздоровление региональных финансов, развитие социальной инфраструктуры, повышение эффективности бюджетных расходов, поддержку экономических реформ и др.); из бюджетов субъектов РФ в федеральный бюджет перечисляются средства в погашение ранее предоставленных бюджетных ссуд на покрытие внутригодовых кассовых разрывов;

· между федеральным бюджетом и государственными внебюджетными фондами РФ. Так, из федерального бюджета в Пенсионный фонд РФ перечисляются средства единого социального налога на выплату базовой части трудовой пенсии, в Фонд социального страхования РФ направляются субвенции на выплату компенсаций и пособий гражданам, пострадавшим вследствие чернобыльской катастрофы, ядерных испытаний на Семипалатинском полигоне и др. При этом в федеральный бюджет могут поступать безвозмездные перечисления из государственных внебюджетных фондов РФ. Кроме того, временно свободные денежные средства Фонда социального страхования РФ, Федерального фонда обязательного медицинского страхования могут инвестироваться в ликвидные государственные ценные бумаги РФ, средства от размещения которых поступают в федеральный бюджет;

· между бюджетами субъектов РФ и территориальными государственными внебюджетными фондами. Из бюджетов субъектов РФ в территориальные фонды обязательного медицинского страхования перечисляются средства в виде страховых взносов на обязательное медицинское страхование неработающего населения. Территориальные фонды обязательного медицинского страхования могут вкладывать временно свободные денежные средства в ликвидные государственные ценные бумаги субъектов РФ, средства от размещения которых поступают в бюджеты субъектов РФ;

· между государственными внебюджетными фондами РФ и территориальными государственными внебюджетными фондами. Например, из Федерального фонда обязательного медицинского страхования в территориальные фонды обязательного медицинского страхования перечисляются средства на выравнивание финансовых условий их деятельности в рамках базовой программы обязательного медицинского страхования; из Пенсионного фонда РФ в территориальные фонды обязательного медицинского страхования поступают средства на обязательное медицинское страхование неработающих пенсионеров.

Правовые основы организации государственных и муниципальных финансов в зарубежных государствах. Особенности организации государственных и муниципальных финансов в федеративных и унитарных зарубежных государствах

Вопросы для самоконтроля

1. Каково экономическое содержание государственных и муниципальных финансов?

2. Чем обусловлена необходимость существования государственных и муниципальных финансов?

3. Какие факторы влияют на организацию государственных и муниципальных финансов?

4. Каков состав финансовых ресурсов органов государственной власти и местного самоуправления?

5. Каковы источники финансовых ресурсов органов государственной власти и местного самоуправления?

6. В чем различия между бюджетами и внебюджетными фондами органов государственной власти?

7. Что такое государственные и муниципальные доходы?

8. Что такое государственные и муниципальные расходы?

9. Какие федеральные законодательные акты регулируют формирование финансовых ресурсов органов государственной власти и органов местного самоуправления?

10. Каковы правовые основы организации государственных и муниципальных финансов в зарубежных государствах?

11. Поясните особенности организации государственных и муниципальных финансов в федеративных и унитарных зарубежных государствах.

Содержание и принципы организации государственного и муниципального финансового контроля. Формы и методы государственного и муниципального финансового контроля

Финансовый контроль

Необходимым инструментом защиты и реализации денежных интересов экономических субъектов служит финансовый контроль. Будучи реальным выражением контрольной функции финансов, он охватывает совокупность мероприятий субъективной деятельности людей по наблюдению, сопоставлению, проверке и анализу движения денежных ресурсов.

Цель контроля — определение эффективности использования средств, предупреждение и борьба с хищениями, нецелевым использованием средств, коррупцией. Тем самым решаются три задачи:

1) сопоставление полученного результата функционирования денежных средств с плановыми установками;

2) предупреждение внеплановых потоков денежных средств;

3) выявление нарушений, незаконной смены собственности финансовых ресурсов.

Контроль имеет объективный и повсеместный характер. В его основе лежит стремление людей к лучшей жизни, самовыражению в обществе в условиях ограниченности жизненных ценностей.

Нецелевое использование чужих средств — неотъемлемое свойство деятельности органов власти всех стран, организаций, неформальных коллективов и граждан. Оно существовало всегда, но особых размеров достигло в наше время.

Необходимость контроля диктуется рядом объективных и субъективных факторов, в том числе:

• неопределенностью будущего, отсутствием 100-процентной вероятности развития событий и процессов в желаемом направлении, особенно в финансовых отношениях;

• наличием субъективного фактора — конкретной деятельности человека;

• важностью предупреждения возникновения кризисных ситуаций;

• целесообразностью поддержания успеха деятельности управляющего субъекта (развитие уверенности в правильности решений и т.д.).

Поэтому создание и обеспечение высоко-результативного финансового контроля является для любого общества задачей первостепенной важности.

Вопросы для самоконтроля

Вопросы для самоконтроля

1. Охарактеризуйте формы организации государственных и муниципальных финансовых ресурсов.

2. В чем состоит экономическое содержание бюджета органа государственной власти и органа местного самоуправления?

3. Что собой представляют бюджетные резервы? Опишите их виды и назначение.

4. В чем состоит экономическое содержание внебюджетного фонда?

5. Каковы особенности внебюджетной формы организации государственных и муниципальных финансов?

6. Назовите специфические признаки внебюджетного фонда.

7. Перечислите виды внебюджетных фондов, приведите их классификацию.

Понятие бюджетной системы государства. Бюджетная система как основной элемент бюджетного устройства государства. Факторы, влияющие на построение бюджетной системы государства. Особенности построения бюджетных систем унитарного и федеративного государств

Бюджетный кодекс Российской Федерации (БК РФ) определяет бюджет как «форму образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления». Таким образом, бюджет, являясь для государства средством аккумулирования финансовых ресурсов, дает государственной власти возможность содержания государственного аппарата, армии, выполнения социальных мероприятий, реализации приоритетных экономических задач, т.е. выполнения государством присущих ему функций. БК РФ дает следующее определение бюджетной системы: «Основанная на экономических отношениях и государственном устройстве Российской Федерации, регулируемая нормами права совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов».

Под бюджетным устройством принято понимать организацию бюджетной системы и принципы ее построения. Бюджетная система РФ состоит из бюджетов трех уровней:

1) федеральный бюджет и бюджеты государственных внебюджетных фондов;

2) бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов;

3) местные бюджеты.

Бюджетным кодексом РФ законодательно закреплены следующие принципы бюджетной системы Российской Федерации:

• единство бюджетной системы РФ;

• разграничение доходов, расходов и источников финансирования дефицитов бюджетов между бюджетами бюджетной системы РФ;

• самостоятельность бюджетов;

• равенство бюджетных прав субъектов РФ, муниципальных образований;

• полнота отражения доходов, расходов и источников финансирования дефицитов бюджетов;

• сбалансированность бюджета;

• результативность и эффективность использования бюджетных средств;

• общее (совокупное) покрытие расходов бюджетов;

• прозрачность (открытость);

• достоверность бюджета;

• адресность и целевой характер бюджетных средств;

• подведомственность расходов бюджетов;

• единство кассы.

Единство бюджетной системы является базой бюджетной системы РФ. Оно обусловлено единством: 1) национально-государственного и административно-территориального устройства, политической системы и экономической основы; 2) действия закона планомерного развития в рамках цивилизованного государства; 3) действия нормативно-правовой основы; 4) бюджетной классификации, финансовых документов, методологии учета и отчетности финансов.

Принцип единства бюджетной системы означает единство бюджетного законодательства РФ, принципов организации и функционирования бюджетной системы РФ, форм бюджетной документации и бюджетной отчетности, бюджетной классификации бюджетной системы РФ, санкций за нарушение бюджетного законодательства, единый порядок установления и исполнения расходных обязательств, формирования доходов и осуществления расходов бюджетов бюджетной системы РФ, ведения бюджетного учета и составления бюджетной отчетности бюджетов бюджетной системы РФ и бюджетных учреждений, единство порядка исполнения судебных актов по обращению взыскания на средства бюджетов бюджетной системы РФ.

Под принципом разграничения доходов и расходов между уровнями бюджетной системы понимается закрепление доходов, расходов и источников финансирования дефицитов бюджетов за бюджетами бюджетной системы РФ, а также определение полномочий органов государственной власти, местного самоуправления и управления государственными внебюджетными фондами по формированию доходов бюджетов, источников финансирования дефицитов бюджетов, установлению и исполнению расходных обязательств публично-правовых образований.

Принцип самостоятельности бюджетов требует, чтобы все бюджеты, входящие в бюджетную систему, были самостоятельными, т.е. имели собственные источники финансовых ресурсов и право распоряжаться ими в соответствии с выполняемыми функциями. Самостоятельность бюджетов означает:

• право и обязанность органов государственной власти и местного самоуправления самостоятельно обеспечивать сбалансированность соответствующих бюджетов и эффективность использования бюджетных средств;

• право и обязанность органов государственной власти и местного самоуправления самостоятельно осуществлять бюджетный процесс;

• право органов государственной власти и органов местного самоуправления устанавливать в соответствии с налоговым законодательством РФ налоги и сборы, подлежащие зачислению в бюджеты соответствующего уровня бюджетной системы РФ;

• право органов государственной власти и местного самоуправления самостоятельно определять формы и направления расходования средств бюджетов (за исключением расходов, финансовое обеспечение которых осуществляется за счет межбюджетных субсидий и субвенций из других бюджетов бюджетной системы РФ);

• недопустимость установления расходных обязательств, подлежащих исполнению за счет доходов и источников финансирования дефицитов других бюджетов бюджетной системы РФ, а также расходных обязательств, подлежащих исполнению одновременно за счет средств двух и более бюджетов бюджетной системы РФ, за счет средств консолидированных бюджетов или без определения бюджета, за счет средств которого должно осуществляться исполнение соответствующих расходных обязательств;

• право органов государственной власти и местного самоуправления устанавливать налоги и сборы, доходы от которых подлежат зачислению в соответствующие бюджеты бюджетной системы РФ;

• недопустимость введения в действие органами государственной власти и местного самоуправления изменений бюджетного законодательства РФ и законодательства о налогах и сборах, законодательства о других обязательных платежах, приводящих к увеличению расходов или снижению доходов других бюджетов бюджетной системы РФ без внесения изменений в законы (решения) о соответствующих бюджетах, предусматривающих компенсацию увеличения расходов, снижения доходов;

• недопустимость изъятия дополнительных доходов, экономии по расходам бюджетов, полученных в результате эффективного исполнения бюджетов.

Реализация данного принципа также предполагает ответственность органов власти за использование бюджетных средств, с одной стороны, и судебную защиту самостоятельности, с другой.

Принцип равенства бюджетных прав субъектов РФ, муниципальных образований означает определение бюджетных полномочий органов государственной власти субъектов РФ и органов местного самоуправления, установление и исполнение расходных обязательств, формирование доходов бюджетов субъектов РФ и местных бюджетов, определение объема, форм и порядка предоставления межбюджетных трансфертов в соответствии с едиными принципами и требованиями, установленными Бюджетным кодексом.

Договоры и соглашения между органами государственной власти РФ и органами государственной власти субъектов РФ, органами государственной власти и органами местного самоуправления, не соответствующие Бюджетному кодексу, являются недействительными.

Принцип полноты отражения доходов, расходов и источников финансирования дефицитов бюджетов требует обязательного и полного отражения в бюджетах всех поступлений и расходов. Все государственные и муниципальные расходы подлежат финансированию за счет бюджетных средств, средств государственных внебюджетных фондов, аккумулированных в бюджетной системе РФ. Соблюдение принципа необходимо для проведения финансового контроля исполнения бюджета со стороны законодательных органов. На практике полнота отражения бюджетных доходов и расходов бюджетов часто реализуется через жесткий централизм с его характерными свойствами, способствующими образованию негативных последствий, особенно в рамках федеративного государства. С другой стороны, все органы власти стремятся к образованию различных внебюджетных финансовых ресурсов.

Под принципом сбалансированности бюджета понимается, что объем расходов должен соответствовать суммарному объему доходов бюджета и поступлений из источников финансирования его дефицита, уменьшенных на суммы выплат из бюджета, связанных с источниками финансирования дефицита бюджета и изменением остатков на счетах по учету средств бюджетов.

Принцип результативности и эффективности использования бюджетных средств означает, что при составлении и исполнении бюджетов уполномоченные органы и получатели бюджетных средств должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств или достижения наилучшего результата с использованием определенного бюджетом объема средств.

Принцип общего (совокупного) покрытия расходов означает, что расходы бюджета не могут быть увязаны с определенными доходами бюджета и источниками финансирования дефицита бюджета, если иное не предусмотрено законом (решением) о бюджете в части, касающейся:

• субвенций и субсидий, полученных из других бюджетов бюджетной системы РФ;

• средств целевых иностранных кредитов (заимствований);

• добровольных взносов, пожертвований, средств самообложения граждан;

• расходов бюджета, осуществляемых в соответствии с международными договорами (соглашениями) с участием РФ;

• расходов бюджета, осуществляемых за пределами территории РФ;

• отдельных видов неналоговых доходов, предлагаемых к введению (отражению в бюджете) начиная с очередного финансового года.

Принцип прозрачности (открытости) предусматривает:

• обязательное опубликование в средствах массовой информации утвержденных бюджетов и отчетов об их исполнении, полноту представления информации о ходе исполнения бюджетов, а также доступность иных сведений о бюджетах по решению представительных органов государственной власти и муниципальных образований;

• обязательную открытость для общества и средств массовой информации проектов бюджетов, внесенных в законодательные органы государственной власти и муниципальных образований, процедур рассмотрения и принятия решений по проектам бюджетов, в том числе по вопросам, вызывающим разногласия либо внутри представительного органа государственной власти (муниципального образования), либо между представительным органом государственной власти (муниципального образования) и исполнительным органом государственной власти (местной администрацией);

• стабильность и (или) преемственность бюджетной классификации РФ, а также обеспечение сопоставимости показателей бюджета отчетного, текущего и очередного финансового года (очередного финансового года и планового периода).

Секретные статьи утверждаются только в составе федерального бюджета.

Принцип достоверности бюджета означает надежность показателей прогноза социально-экономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета. Его соблюдение способствует проведению контроля и борьбы с фальсификацией бюджетных росписей. Принцип предусматривает достоверное отражение в бюджете финансовых операций правительства, характера расходов и доходов, соответствие утвержденных по бюджету сумм их исполнению.

Принцип адресности и целевого характера бюджетных средств

означает, что бюджетные ассигнования и лимиты бюджетных обязательств доводятся до конкретных получателей бюджетных средств с указанием цели их использования.

Принцип подведомственности расходов бюджетов означает, что получатели бюджетных средств вправе получать бюджетные ассигнования и лимиты бюджетных обязательств только от своего главного распорядителя (распорядителя) бюджетных средств.

Главные распорядители (распорядители) бюджетных средств не вправе распределять бюджетные ассигнования и лимиты бюджетных обязательств распорядителям и получателям бюджетных средств, не включенным в перечень подведомственных им распорядителей и получателей бюджетных средств. Распорядитель и получатель бюджетных средств могут быть включены в перечень подведомственных распорядителей и получателей бюджетных средств только одного главного распорядителя бюджетных средств.

Принцип единства кассы означает зачисление кассовых поступлений и осуществление кассовых выплат с единого счета бюджета, за исключением операций по исполнению бюджетов, осуществляемых в соответствии с нормативными правовыми актами органов государственной власти РФ, органов государственной власти субъектов РФ, муниципальными правовыми актами органов местного самоуправления за пределами своих территорий, а также операций, осуществляемых в соответствии с валютным законодательством РФ.

Соблюдение перечисленных принципов бюджетной системы позволяет правильно организовать бюджетный процесс и обеспечивает исполнение всех функций бюджета.

Таблица 5.1. - Модели бюджетного федерализма

| Американская (бюджетно-налоговый или конкурентный федерализм) | Германская (фискальный федерализм) |

| 1. собственные налоги («один налог — один бюджет») | 1. совместные налоги («один налог — три бюджета») |

| 2. самостоятельность в расходах | 2. совместное регулирование расходов |

| 3. непринятие «мандатов» | 3. «финансируемые мандаты» |

| 4. слабое выравнивание | 4. сильное выравнивание |

| 5. свобода заимствований | 5. ограничения заимствований |

| 6. возможность «банкротства» | 6. помощь кризисным регионам |

Нормативные правовые акты, регулирующие построение и функционирование бюджетной системы Российской Федерации. Бюджетное законодательство Российской Федерации

Функционирование бюджетной системы РФ регулируется следующими основными законодательными актами: Конституцией Российской Федерации, Бюджетным кодексом Российской Федерации, Налоговым кодексом Российской Федерации, Федеральным законом от 06.10.2003 № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации», Федеральными законами о федеральном бюджете на соответствующий год, законами (решениями) представительных органов власти субъектов РФ (представительных органов местного самоуправления) о региональных (местных) бюджетах на соответствующий год.

Основы бюджетного устройства РФ заложены в Конституции РФ, которая определяет федеративное устройство РФ, полномочия и предметы ведения Российской Федерации и субъектов РФ, в том числе в вопросах организации бюджетных отношений. При этом декларируется равенство прав всех субъектов РФ во взаимоотношениях с федеральными органами государственной власти. В Конституции РФ разграничиваются полномочия федеральных органов власти и органов власти субъектов РФ, определяются совместные бюджетные и налоговые полномочия. В частности, в ведении федеральных органов государственной власти находятся: федеральный бюджет, федеральные налоги и сборы, федеральные фонды регионального развития, федеральный бюджетный процесс, федеральное бюджетное и налоговое законодательство, федеральная государственная собственность и управление ею.

В совместном ведении находятся: установление общих принципов налогообложения и сборов в РФ, разграничение государственной собственности, вопросы владения, пользования и распоряжения землей, недрами, природными ресурсами. Вне пределов ведения федеральных органов власти и их полномочий по предметам совместного ведения субъекты РФ обладают всей полнотой государственной власти. Субъекты Российской Федерации имеют право самостоятельно формировать и исполнять свои бюджеты, осуществлять бюджетный процесс, иметь свое бюджетное и налоговое законодательство. Кроме того, Конституцией РФ предусматривается, что федеральные органы исполнительной власти по согласованию с органами исполнительной власти субъектов Российской Федерации могут передавать им осуществление части своих полномочий, если это не противоречит Конституции РФ и федеральным законам, а органы исполнительной власти субъектов РФ по согласованию с федеральными органами исполнительной власти могут передавать им осуществление части своих полномочий.

Основным правовым актом, определяющим основы и механизм функционирования бюджетной системы РФ, является Бюджетный кодекс Российской Федерации, при создании которого сделана попытка объединения ранее действующего законодательства с учетом современных условий развития бюджетных отношений. При этом большинство нормативных правовых актов, регулирующих бюджетные правоотношения, с принятием и введением Бюджетного кодекса РФ либо утратили силу, либо применяются в части, не противоречащей Бюджетному кодексу РФ.

Бюджетным кодексом Российской Федерации определены границы бюджетных правоотношений, к которым отнесены отношения в процессе формирования доходов и осуществления расходов бюджетов бюджетной системы РФ, осуществления государственных и муниципальных заимствований, регулирования государственного и муниципального долга, а также осуществления на всех уровнях бюджетной системы стадий бюджетного процесса (составления и рассмотрения проектов бюджетов бюджетной системы Российской Федерации, их утверждения и исполнения, контроля за исполнением этих бюджетов, осуществления бюджетного учета, составления, рассмотрения и утверждения бюджетной отчетности).

Бюджетный кодекс Российской Федерации четко регулирует структуру бюджетного законодательства, определяя приоритет его норм над нормами федеральных законов о федеральном бюджете, законов субъектов Российской Федерации о бюджетах субъектов Российской Федерации, нормативных правовых актов представительных органов местного самоуправления о местных бюджетах на соответствующий год и иных законодательных актов, регулирующих бюджетные правоотношения, а также Указов Президента РФ, нормативных актов исполнительных органов власти Российской Федерации, субъектов Российской Федерации и органов местного самоуправления. При этом при возникновении противоречий между указанными правовыми актами и Бюджетным кодексом Российской Федерации применяются положения последнего. Данная норма позволяет обеспечить единство и целостность бюджетной системы РФ, непротиворечивость законодательства субъектов Российской Федерации и муниципальных образований положениям федерального законодательства.

Бюджетный кодекс Российской Федерации обеспечивает правовое регулирование бюджетных отношений в вопросах:

- определения бюджетной системы РФ, установления принципов и основ ее функционирования;

- формирования доходов и расходов бюджетов соответствующих уровней бюджетной системы РФ;

- определения принципов организации межбюджетных отношений;

- обеспечения сбалансированности бюджетов и создания основ управления государственным и муниципальным долгом;

- определения участников бюджетного процесса и разграничения их полномочий;

- регламентации процедур составления, рассмотрения, утверждения и исполнения бюджетов соответствующих уровней;

- организации государственного и муниципального финансового контроля;

- определения мер ответственности за нарушение бюджетного законодательства РФ.

Налоговым кодексом Российской Федерации заложены основы разграничения доходов между бюджетами в части определения перечня федеральных, региональных (налогов субъектов Российской Федерации) и местных налогов. Это позволяет определить состав собственных доходов бюджетов всех уровней бюджетной системы РФ.

Федеральный закон от 06.10.2003 г. № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» определяет прежде всего структуру органов местного самоуправления, представленных двумя звеньями муниципальных образований: муниципальные районы, городские округа, внутригородские муниципальные образования городов федерального значения Москвы и Санкт-Петербурга, а также городские и сельские поселения; критерии, при которых определенные населенные пункты получают статус тех или иных муниципальных образований. Данный закон определяет в конечном счете структуру третьего уровня бюджетной системы российской Федерации – местных бюджетов.

Бюджетное законодательство РФ состоит из нормативных правовых актов, принимаемых законодательными (представительными) органами власти Российской Федерации, ее субъектов, муниципальных образований, регулирующих бюджетные отношения. Бюджетное законодательство РФ с источниками бюджетного права соотносятся как часть и целое. Другими словами, акты бюджетного законодательства являются одновременно источниками бюджетного права; но понятие источников права более широкое по сравнению с бюджетным законодательством, так как помимо законодательных актов в систему источников включаются подзаконные акты.

Возглавляет систему бюджетного законодательства РФ Бюджетный кодекс; это прямо закреплено в ч. 2 ст. 2 БК РФ: федеральные законы, законы субъектов Российской Федерации, муниципальные правовые акты представительных органов муниципальных образований, регулирующие бюджетные отношения, не могут противоречить Бюджетному кодексу РФ.

Структурно бюджетное законодательство РФ включает в себя три уровня - федеральный, региональный и муниципальный.

Бюджетное законодательство РФ, принятое на федеральном уровне, состоит из следующих федеральных законов:

1) Бюджетного кодекса РФ, принятого 31 июля 1998 г. и вступившего в силу 1 января 2000 г., - первого кодифицированного акта бюджетного законодательства. До принятия данного Кодекса бюджетно-правовые нормы не были систематизированы и рассредоточивались в большом количестве законов РФ и федеральных законов. Вводным законом были признаны утратившими силу следующие законы:

а) Закон РСФСР от 10 октября 1991 г. N 1734-1 "Об основах бюджетного устройства и бюджетного процесса в РСФСР";

б) Закон РФ от 15 июля 1992 г. N 3303-1 "О субвенциях республикам в составе Российской Федерации, краям, областям, автономной области, автономным округам, городам Москве и Санкт-Петербургу";

в) Закон РФ от 13 ноября 1992 г. N 3877-1 "О государственном внутреннем долге Российской Федерации";

г) Закон РФ от 15 апреля 1993 г. N 4807-1 "Об основах бюджетных прав и прав по формированию и использованию внебюджетных фондов представительных и исполнительных органов государственной власти республик в составе Российской Федерации, автономной области, автономных округов, краев, областей, городов Москвы и Санкт-Петербурга, органов местного самоуправления";

д) Федеральный закон от 26 декабря 1994 г. N 76-ФЗ "О государственных внешних заимствованиях Российской Федерации и государственных кредитах, предоставляемых Российской Федерацией иностранным государствам, их юридическим лицам и международным организациям".

Как сказано в преамбуле к Бюджетному кодексу, Бюджетный кодекс РФ устанавливает общие принципы бюджетного законодательства, организации и функционирования бюджетной системы РФ, правовое положение субъектов бюджетных правоотношений, определяет основы бюджетного процесса и межбюджетных отношений в Российской Федерации, порядок исполнения судебных актов по обращению взыскания на средства бюджетов бюджетной системы, основания и виды ответственности за нарушение бюджетного законодательства Российской Федерации. Бюджетный кодекс РФ состоит из преамбулы и пяти частей, включающих 28 глав, 307 статей. В последние годы проводились и продолжают проводиться бюджетные реформы, в связи с чем в Бюджетный кодекс РФ постоянно вносятся изменения и дополнения.

2) федеральных законов о федеральном бюджете, которые начиная с 2008 г. принимаются не на один год, как раньше, а на три года - на соответствующий финансовый год и плановый период, состоящий из двух последующих лет. По окончании очередного финансового года утверждается отчет об исполнении федерального бюджета в форме федерального закона;

3) федеральных законов о бюджетах государственных внебюджетных фондов РФ:

а) Федерального закона от 21 июля 2007 г. N 182-ФЗ "О бюджете Пенсионного фонда РФ на 2008 год и плановый период 2009 и 2010 годов";

б) Федерального закона от 21 июля 2007 г. N 183-ФЗ "О бюджете Фонда социального страхования РФ на 2008 год и плановый период 2009 и 2010 годов";

в) Федерального закона от 21 июля 2007 г. N 184-ФЗ "О бюджете Пенсионного фонда РФ на 2008 год и плановый период 2009 и 2010 годов".

По окончании очередного финансового года утверждаются отчеты об исполнении государственных внебюджетных фондов РФ в форме федерального закона;

4) иных федеральных законов, регулирующих бюджетные отношения.

Бюджетное законодательство РФ, принятое на региональном уровне, состоит из законов субъектов РФ:

1) о бюджетах субъектов РФ;

2) о бюджетах территориальных государственных внебюджетных фондов;

3) регулирующих бюджетные отношения, таких, как, например, законодательные акты общего действия, регулирующие бюджетное устройство и бюджетный процесс в субъекте РФ. В некоторых субъектах РФ принимаются законодательные акты об отдельных вопросах в бюджетной сфере.

Вопросы для самоконтроля

1. Что принято понимать под бюджетным устройством?

2. Поясните понятие бюджетной системы государства.

3. Охарактеризуйте бюджетную систему как основной элемент бюджетного устройства государства.

4. Перечислите и поясните принципы бюджетной системы Российской Федерации.

5. Назовите факторы, влияющие на организацию бюджетной системы страны.

6. Каковы особенности построения бюджетных систем унитарного и федеративного государств?

7. Что собой представляет бюджетный федерализм, каково его значение в построении и функционировании бюджетной системы государства?

8. Охарактеризуйте бюджетный федерализм в государствах с различным типом федеративного устройства.

9. Назовите нормативные правовые акты, регулирующие построение и функционирование бюджетной системы Российской Федерации.

10. Что собой представляет бюджетное законодательство Российской Федерации?

11. Охарактеризуйте модели бюджетного федерализма.

12. Назовите ключевые аспекты бюджетного федерализма.

13. Каковы характерные особенности российского бюджетного федерализма?

Содержание межбюджетных отношений. Принципы организации межбюджетных отношений. Факторы, влияющие на организацию межбюджетных отношений. Правовые основы организации межбюджетных отношений в Российской Федерации

Содержание межбюджетных отношений

Межбюджетные отношения (перераспределение финансовых ресурсов) — это объективно обусловленная система оказания финансовой помощи региональным и местным органам власти, которые в силу исторически сложившихся условий не обеспечены достаточными средствами для осуществления своих полномочий.

Более глубокая трактовка межбюджетных отношений заключается в их понимании как системно организованных денежных потоков и связей между субъектами межбюджетных отношений по формированию, распределению и использованию бюджетных фондов и грантов. В этом случае, во-первых, в систему субъектов межбюджетных отношений вовлекаются члены общества (физические лица) — получатели грантов (бюджетных пособий); во-вторых, важное значение приобретает проблема финансовых кругооборотов (их направленность, организация, регулирование, устойчивость, воспроизводимость); в-третьих, становится первостепенной проблема потенциалов бюджетных фондов, формируемых и распределяемых посредством системы межбюджетных отношений. Органы власти (федеральные, региональные и местные) при правильной трактовке сущности межбюджетных отношений выступают лишь как посредники между государством и членами общества (физическими лицами, гражданами) по финансовому (бюджетному) обеспечению предоставления социальных (общественных) благ в соответствии с установленными нормами и стандартами, а также возможностями государства.

Межбюджетные трансферты в Российской Федерации в настоящее время предоставляются в форме:

• финансовой помощи бюджетам субъектов Российской Федерации, в том числе дотаций из Федерального фонда финансовой поддержки субъектов Российской Федерации и иных дотаций и субсидий;

• субвенций бюджетам субъектов Российской Федерации из Федерального фонда компенсаций и иных субвенций;

• финансовой помощи бюджетам отдельных муниципальных образований;

• иных безвозмездных и безвозвратных перечислений;

• бюджетных кредитов бюджетам субъектов Российской Федерации.

Проблема взаимоотношений бюджетов различных уровней в условиях российской экономики имеет два аспекта. С одной стороны, речь должна идти о взаимоотношениях между федеральным бюджетом и бюджетами субъектов Федерации. С другой — о финансовых отношениях между органами государственного управления (в том числе и субъектов Федерации) и структурами местного самоуправления.

Система межбюджетных отношений, заложенная в 1994 г., создала предпосылки для перехода от индивидуального согласования объемов финансовой помощи субъектам Российской Федерации к единым правилам распределения ее на формализованной основе, однако процесс реформирования оказался незавершенным. Такие аспекты проблемы бюджетного федерализма, как распределение расходных полномочий по уровням бюджетной системы, обеспечение собственными доходными источниками реализации этих полномочий каждым уровнем бюджетной системы и другие, вообще оставались за рамками реформирования.

Главной ошибкой этого этапа было то, что вся проблема сводилась только к разработке формализованных методов оказания финансовой помощи субъектам Федерации. Тем не менее, есть и положительные результаты этого этапа — прежде всего это тот факт, что в России сформирована достаточно разумная система распределения трансфертов — формализованная — и достаточно объективная.

Однако, остались и нерешенные проблемы. Во-первых, это проблема диспропорций в соотношении доходов к расходам при первичном распределении бюджетных ресурсов по вертикали бюджетной системы. По существу, это проблема разбалансировки бюджетной системы по вертикали, и она обостряется год от года.

Совершенно очевидно, что главная тенденция развития бюджетного федерализма в России сегодня выражается во все большей концентрации налоговых доходов на федеральном уровне при одновременном сбросе все большего объема социально значимых и других расходных полномочий на уровень субъектов Российской Федерации, что, по существу, означает не что иное, как сброс бюджетного дефицита на субфедеральный уровень. Таким образом, на протяжении нескольких последних лет активно формируются «налоговые ножницы», характеризующие процесс перекачки налогового потенциала страны в федеральный бюджет. Причем интенсивность этого процесса настолько велика, что становится угрожающей для бюджетной системы в целом.

Эти проблемы должны решаться на фоне действия принципа «соответствия доходных полномочий расходной компетенции каждого уровня бюджетной системы».

Во-вторых, это возрастание неравномерности бюджетной обеспеченности регионов, несмотря на использование рычагов бюджетного выравнивания (это, по сути, есть не что иное, как разбалансировка бюджетной системы по горизонтали).

Характерно, что по уровню децентрализации бюджетных ресурсов Россия практически не уступает большинству федеративных государств, однако формально сохраняет крайне высокую, даже по меркам унитарных государств, централизацию налогово-бюджетных полномочий. Региональные и особенно местные бюджеты перегружены обязательствами, возложенными на них федеральным законодательством без предоставления источников финансирования («нефинансируемые федеральные мандаты» — заработная плата, социальные пособия и льготы, различные нормативы). Основная часть налоговых доходов территориальных бюджетов формируется за счет отчислений от федеральных налогов и финансовой помощи, имеет место резкая несбалансированность предписанных «сверху» расходных обязательств и возможностей их финансирования за счет переданных «сверху» доходных источников.

Пассивная позиция государства в отношении экономического развития регионов уже совершенно определенным образом проявилась в увеличении многократного разрыва между регионами по уровню доходов населения и экономического развития.

Отстающие, проблемные регионы постепенно выпадают из системы межрегионального обмена, что приводит к появлению разрывов в рыночном пространстве и усилению дезинтеграционных тенденций. Глубокая дотационность многих региональных бюджетов серьезно затрудняет развитие федеративных отношений, повышение самостоятельности и ответственности органов власти субъектов Федерации. Но самое опасное, что в погоне за возможными и даже невозможными методами концентрации налоговых ресурсов на федеральном уровне создаются искусственно дотационные регионы.

Возникает вопрос: какова должна быть степень централизации бюджетных средств в федеративном государстве, чтобы она не входила в противоречие с принципами бюджетного федерализма? Проработка этой проблемы должна проводиться на базе конкретных расчетов и анализа движения финансовых потоков по уровням бюджетной системы и по каждому субъекту Российской Федерации. Для этого необходимо:

1) провести комплексную оценку социально-экономического развития регионов Российской Федерации;

2) осуществить количественный анализ основных факторов, повлиявших на усиление неравномерности бюджетной обеспеченности по каждому региону.

При этом необходимо рассматривать всю систему межбюджетного регулирования, а не только механизмы финансовой помощи регионам из федерального бюджета. И в этой системе львиную долю занимают финансовые потоки, формирующие доходную базу региональных бюджетов.

Конечные цели бюджетной реформы находятся в русле общих целей государственной политики: экономический рост, повышение уровня и качества жизни населения, формирование гражданского общества и демократических институтов, повышение эффективности и ответственности государственной власти.

Их можно рассматривать в системе критериев: экономическая эффективность — бюджетная ответственность — социальная справедливость — политическая консолидация. Применительно к межбюджетным отношениям это означает создание для субнациональных властей долгосрочных институциональных стимулов проводить структурные реформы, поддерживать конкурентную среду, благоприятный инвестиционный и предпринимательский климат; управлять общественными финансами от имени и в интересах населения при максимально эффективном использовании налоговых и иных ресурсов соответствующих территорий, прозрачности и подотчетности налогово-бюджетной политики; поддерживать на всей территории страны равный доступ граждан к основным бюджетным услугам и социальным гарантиям; достигать общественного согласия по вопросам распределения между уровнями бюджетной системы и регионами финансовых ресурсов, создавать условия для эффективного выполнения региональными и местными властями своих полномочий в рамках гражданского общества.

Межбюджетные отношения в России

Современный механизм распределения средств между бюджетами разных уровней в России посредством оказания финансовой помощи должен быть ориентирован на решение задачи горизонтальной сбалансированности бюджетов. Иначе говоря, этот механизм должен быть настроен на корректирование диспропорций в стоимости и потреблении государственных услуг в различных регионах страны, так как Правительство РФ, обладая более широкими возможностями макроэкономического регулирования и получения налоговых поступлений по сравнению с нижестоящими уровнями власти, может и обязано посредством оказания финансовой помощи за счет средств, аккумулированных в федеральном бюджете, устранять этот дисбаланс.

Традиционным инструментом регионального развития служат целевые программы. Сейчас их финансирование из года в год сокращается. В этих условиях, безусловно, оправданны предложения Правительства об инвентаризации («селекции») действующих программ, оптимизации их перечня, включении средств государственной поддержки программ в бюджет развития. Однако реализация этих предложений мало что даст без перехода к программному управлению. Нынешняя модель реализации программ, в рамках которой государственные организации выступают лишь в качестве их заказчиков, явно устарела.

Другим инструментом развития должно стать перспективное бюджетное планирование, необходимость которого вытекает из самой природы финансового федерализма, который, в отличие от бюджетного, в принципе не может ограничиваться рамками годового плана (господствовавшего и в советской системе).

Несмотря на провозглашенные установки на ориентацию современной финансовой политики российского государства на принципы бюджетного федерализма, ныне действующий механизм оказания финансовой помощи реально сформировался на базе жесткого централизма единой бюджетной системы бывшего СССР, преследовавшего, по существу, одну цель — обеспечить баланс между доходами и расходами по каждому бюджету, т.е. ориентированного только на вертикальную сбалансированность бюджетов, даже если это культивировало иждивенчество, подавляло инициативу нижестоящих органов власти к изысканию дополнительных финансовых ресурсов. Не случайно методология формирования бюджетов была ориентирована на расходы, а не на доходы.

В итоге структурный дисбаланс бюджетной обеспеченности между регионами обозначился настолько рельефно и ощутимо, что попытки сгладить его при помощи трансфертов не принесли реальных результатов, а ошибки и просчеты в самом механизме трансфертов во многом усугубили критическую ситуацию.

Переориентация механизма финансовой помощи региональным бюджетам посредством трансфертных платежей в определенной степени характеризует стремление формализовать процесс бюджетного выравнивания. Однако в нынешних условиях механизм трансфертов — лишь одна из форм системы бюджетного выравнивания. Было бы неверно отождествлять его со всей системой оказания финансовой помощи регионам. Сегодня три четверти регионов получают трансферты, это в значительной степени — результат нерационального распределения доходных источников, которое не соответствует распределению властных бюджетных полномочий.

Необходимо отработать единые подходы к организации всех видов финансовой помощи и в максимальной степени реализовать потенциал их целенаправленного воздействия на экономику региона.

Это позволит изменить методологию бюджетного выравнивания, понимаемого как совокупность выделяемых регионам с федерального уровня средств с целью достижения определенных стандартов в предоставлении и потреблении государственных услуг на всей территории страны. Соответственно, совершенствование механизмов бюджетного выравнивания посредством оказания финансовой помощи регионам необходимо проводить в целях повышения заинтересованности органов государственной власти на местах в расширении собственной доходной базы, развитии инвестиционной активности, проведении структурных преобразований в экономике регионов.

Система финансовой помощи бюджетам других уровней должна быть направлена на выравнивание бюджетной обеспеченности регионов (муниципалитетов) и доступ граждан, вне зависимости от места их проживания, к основным бюджетным услугам и социальным гарантиям при одновременном создании стимулов для проведения на региональном (местном) уровне рациональной и ответственной налогово-бюджетной политики и повышения эффективности бюджетных расходов. Исходя из этого она должна соответствовать следующим основным требованиям:

1) разделение финансовой помощи в зависимости от поставленных целей и механизмов распределения на текущую и инвестиционную, а также «выравнивающую» и «стимулирующую»;

2) выделение в составе текущей помощи дотаций, субвенций и субсидий как основных форм финансовой поддержки;

3) распределение финансовой помощи должно проводиться по единой методике на основе прозрачных формул с проверяемыми (воспроизводимыми) расчетами объективных критериев бюджетной обеспеченности регионов либо заранее установленных условий и процедур конкурсного отбора;