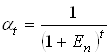

Расчеты необходимые для определения коммерческой эффективности инновационного проекта можно провести с помощью следующей таблицы 22, где коэффициент дисконтирования определяется по формуле:

,

,

где t – шаг расчета, равный году расчета;t=0.1.2.3.4.5

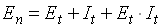

En – принятая норма дисконта, которая определяется по формуле:

=0,17+0,0072=0,177,

=0,17+0,0072=0,177,

где Et – средняя ставка по депозитам в t-ом году расчетного периода;9%

It – прогнозируемый темп инфляции в t-ом году расчетного периода.8%

Полученное значение коэффициента дисконтирования берется с точностью до шестого знака.

Таблица 3.22 – Расчет показателей коммерческой эффективности проекта

| Показатели | Год | |||||

| 0-й | 1-й | 2-й | 3-й | 4-й | 5-й | |

| 1. Эффект от инв. деятельности (стр.6 табл.17) | -5800000 | -257463,00 | ||||

| 2. Эффект от оп. деятельности (стр.14) | 1814019,87 | 1937443,87 | 2060867,87 | 2184291,87 | 2307715,87 | |

| 3. Поток реальных денег (стр.2+стр.1) | -5800000 | 1556556,87 | 1937443,87 | 2060867,87 | 2184291,87 | 2307715,87 |

4.

| 1 | 0,849473 | 0,721605 | 0,612984 | 0,520714 | 0,442332 |

| 5. Дисконтированный поток реальных денег (текущая стоимость) (стр.3 | -5800000 | 1322253,54 | 1398069,055 | 1263279,32 | 1137390,65 | 1020777,45 |

| 6. Нарастающим итогом | -5800000 | -4477746,45 | -3079677,4 | -1816398,07 | -679007,41 | 341770,039 |

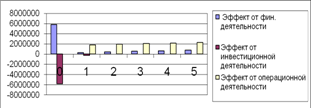

Динамику потока реальных денег покажем на графике с выделением эффекта от инвестиционной, операционной и финансовой деятельности (рисунок 3.2).

Рисунок 3.2 – Динамика потока реальных денег

Сумма дисконтированных денежных потоков будет составлять остаток ликвидных средств в соответствующий период.

На основе данных таблицы 22 производится расчет основных показателей эффективности проекта по следующим формулам.

1. Чистый дисконтированный доход (ЧДД) вычисляется по формуле:

=341770,0385 руб.,

=341770,0385 руб.,

где Рt – результаты, достигаемые на шаге расчета t;

Зt – затраты, осуществляемые на том же шаге;

Т – горизонт расчета (равный номеру шага расчета, на котором производится ликвидация объекта).

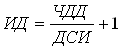

2. Индекс доходности (ИД) определяется:

=341770,0385/5996266,95+1=1,06,

=341770,0385/5996266,95+1=1,06,

где ДСИ – дисконтированная стоимость инвестиций (сумма дисконтированных капиталовложений).

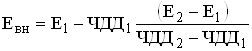

3. Внутренняя норма доходности (ВНД) определяется по формуле:

=20%,

=20%,

где Е1 – меньшая из двух ставок, при которой ЧДД>0;

Е2 – большая из двух ставок, при которой ЧДД<0.

Разница между ставками не должна превышать двух-трех процентных пункта.

4. Срок окупаемости рекомендуется определять с учетом фактора времени (с дисконтированием). Результаты расчета оформим в виде таблицы 3.23.

Таблица 3.23 – Расчет срока окупаемости проекта

| Показатели | Год | |||||

| 0-й | 1-й | 2-й | 3-й | 4-й | 5-й | |

| 1. Денежные поступления (стр.3 табл.22) | -58000000 | 1556556 | 1937443 | 2060867 | 2184291 | 2307715 |

| 2. Коэффициент дисконтирования | 1 | 0,849473 | 0,721605 | 0,612984 | 0,520714 | 0,442332 |

| 3. Текущая стоимость денежных поступлений (стр.1´стр.2) | -5800000 | 1322253 | 1398069 | 1263279 | 1137390 | 1020777 |

| 4. Текущая стоимость денежных поступлений нарастающим итогом (последовательное сложение сумм стр.3) | -5800000 | -4477746 | -3079677 | -1816398 | -679007 | 341770 |

| 5. ДСИ | 5996266 | |||||

| Срок окупаемости | ||||||

| лет | 4,67 | |||||

| месяцев | 56 | |||||

Период времени, необходимый для возмещения инвестиций, (срок окупаемости) представим на графике с помощью гистограммы (рисунок 3.3).

Все рассчитанные показатели эффективности сведем в итоговую таблицу 3.24.ї

Таблица 3.24 – Основные показатели эффективности инвестиционного проекта

| Показатели | Значение показателя |

| ЧДД, руб. | 341770 |

| ВНД, % | 20 |

| ИД | 1,06 |

| Срок окупаемости, лет | 4,67 |

Выводы. Рассмотренный проект в целом является эффективным, со сроком окупаемости, превышающим 4,67 лет.

Дата: 2019-05-29, просмотров: 343.