Это исследование является предварительным обзором политики по обеспечению финансовой стабильности Национального Банка Республики Казахстан (НБРК). Его цель заключается в поиске нового подхода к анализу финансовой стабильности, в котором будут использоваться элементы анализа регуляторного воздействия, или RIA. В последние годы RIA становится стандартной методикой, служащей улучшению эффективности регуляторной политики, в особенности в финансовом секторе. Однако эта методика до сих пор не применялась в выработке политики и осуществлении деятельности по обеспечению финансовой стабильности.

События, произошедшие в последние месяцы, подводят нас к тому, что применение RIA в этой области должно стать приоритетом. Необходимость принятия ответственности в совокупности с возрастающим давлением на государственный бюджет становятся серьёзными проблемами для тех государств, которые были серьёзно задеты кризисом.

Как объект изучения, Казахстан представляет весьма удачный пример. Власти этой страны продемонстрировали удачную реализацию политики по обеспечению финансовой стабильности в период нарастающей турбулентности рынка, осознавая неустойчивость тенденций рынка капитала. Экономика Казахстана пережила бум в середине 90-х, что ускорило проявление в ней эффектов мирового кризиса. Однако страна успешно избежала обширного снижения производства и занятости, т.е. кризис в её экономике не развился в полной мере. Это говорит об эффективности действий властей, которые смогли принять комплекс мер, позволивший смягчить эффекты мирового кризиса в момент начал его воздействия на экономику. Каким образом можно применить RIA в анализе финансовой стабильности? Это функции государства, которые охватывают монетарную, налоговую и регуляторную политику, и на первый взгляд их сложно рассмотреть вместе. Издержки возрастают в случае системных сбоев в экономике, и история финансовых кризисов демонстрирует, как различные направления политики могут применяться как для разрешения проблемы, так и предотвращения её причин.

Ответ на поставленный вопрос не может быть дан как определение воздействия, оказываемого каждым направлением политики. Особенностью финансовой стабильности является то, что это неотделимый элемент экономической и финансовой систем, а не их отдельных составляющих. И влияние этого элемента должно рассматриваться во всех плоскостях – например, как комплекса макроэкономических политик. Более того, финансовая стабильность может выступать в качестве дополнительного аспекта любой политики, и этот аспект должен играть определённую роль при проведении RIA.

Данное исследование сфокусировано только на роли центрального банка в обеспечении финансовой стабильности. Это оправдано в силу того, что обеспечение финансовой стабильности – это ключевая функция центрального банка. Например, в Европе, где только половина центральных банков осуществляют автономную монетарную политику, финансовая стабильность – это основной приоритет их деятельности. И никогда ещё эта функция не была столь важной, как начиная с весны 2007 года.

Риски финансовой сферы Казахстана

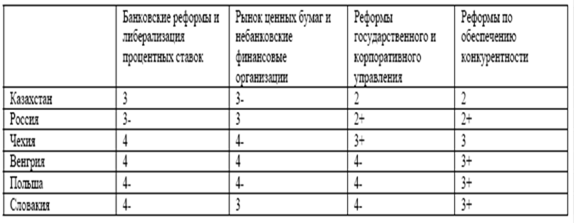

С 2000 по 2007 годы казахстанская экономика переживала интенсивный рост, который составлял порядка 10% в год. Это являлось следствием не только высоких цен на энергоносители, но и благоприятного эффекта макроэкономических и структурных реформ. Казахстан далеко продвинулся в реформах финансового сектора, в особенности реформе банковского сектора и либерализации процентных ставок. В плане развития банковского сектора казахстанская финансовая система больше приближена к развитым финансовым системам восточноевропейских стран, чем стран СНГ, за исключением России (Таблица 5).

Таблица 5. Индикаторы реформ ЕБРР

Будучи удачным примером финансовой либерализации, Казахстан начал быстро интегрироваться в мировые финансовые рынки. Главным двигателем этой интеграции являются банки, находящиеся преимущественно в собственности резидентов. С другой стороны, гораздо меньший прогресс был достигнут в диверсификации финансовой системы и в развитии несырьевых секторов экономики, в которые банки могли бы эффективно вкладывать свой капитал. Иными словами, реформа банковского сектора движется гораздо быстрее, чем в ряде других секторов экономики.

В годы бума доходность банковской системы была крайне высокой. Однако возрастал и уровень финансовых рисков, что явилось причиной последующего шока. Потенциальный источник риска финансовой нестабильности лежит частично в области управления активами, особенно в скорости роста банковского кредитования и стоимости активов. Но он также реализуется и в области обязательств, в росте внешнего заимствования. Казахстан не переживал дефицита текущего счёта платёжного баланса, так как поступления от продажи нефти уравновешивали дефицит ненефтяных секторов экономики. ВВД рос стремительно, так как финансовая интеграция облегчила кредитную экспансию банковского сектора.

Проблема, с которой столкнулись власти, заключалась в необходимости отделить экономический бум, возросшее производство и эффект финансовой либерализации от симптомов финансового пузыря, который мог привести к серьёзному ущербу для реального сектора. Эта проблема становится серьёзней в свете растущей экономики, где эффект реформ должен повлечь серьёзное изменение рыночного равновесия, выражающееся в изменении цен активов и росте реального обменного курса. Экономики же, экспортирующие энергоносители, могут ожидать кроме изменения тренда реального обменного курса в результате возрастающего притока денежных средств от продажи ресурсов, уравновешивания доходов и расходов.

В середине десятилетия банки и бизнес-сообщество считали тенденции развития экономики в высшей степени положительными, хотя и была обеспокоенность симптомами которого стало удвоение ВВП менее чем за десятилетие, но оно также пыталось снизить эффект бума, направляя налоговые поступления в Национальный Фонд, осознавая риск давления сырьевых цен на экономику.

Внешняя оценка разнилась в зависимости от вопросов, которые задавали внешние эксперты касательно тенденций в финансовом секторе. В исследовании банковских системных рисков агентства FitchRatings Казахстану была присвоена достаточно высокая степень риска (D по шкале от A до E) по силе позиций банковской системы, однако в плане качества кредитного портфеля, стоимости активов и реального обменного курса риск был определён как низкий (1 по шкале от 1 до 3).

Многие институты в своей оценке призывали к мониторингу тенденций развития финансового сектора, однако они не прогнозировали, что серьёзный шок мог наступить уже через пару лет. Внешняя оценка обычно не учитывала макрофинансовых связей, через которые шоки экономической системы могут повлечь за собой увеличение внутреннего финансового риска. Не учитывалось, что эти связи могут стать причиной появления замкнутого круга, в котором будут взаимосвязаны понижение объёмов кредитования и цен активов, а также процентные ставки.

В какой-то степени, исключением явилось проведённое в декабре 2005 года экономическое исследование Oxford/FIRS, которое освещало финансовую стабильность как ключевой параметр политики в большей степени, чем «голландскую болезнь». Основанием служило то, что комбинация позитивных шоков финансового сектора могла послужить причиной перегрева финансовых рынков по причине наличия макрофинансовых связей (таких как подверженность риску нефинансового сектора), которые были способны серьёзно снизить экономический рост и ввести экономику в фазу спада Начиная с 2005 года, Руководство НБРК обеспокоилось прогрессирующим ростом рисков финансовой системы и возможностью будущих угроз финансовой стабильности и акцентировало своё внимание на этих проблемах при взаимодействии с другими государственными органами. Основной проблемой считалась возможность того, что внешние заимствования банков могут стать причиной финансового шока, который может распространиться через макрофинансовые взаимосвязи, описанные выше. Последовательность событий в Казахстане с середины 2007 года подтвердила эти опасения. Как только возросла премия за риск на мировых рынках и начался кризис sub-prime, местные банки продемонстрировали уязвимость к внешним шокам. С середины 2007 был резко сокращён их доступ на международные рынки капитала. Стоимость кредитно-дефолтных СВОПов поднялась и долговые рейтинги международных агентств снизились. Эти внешние шоки преобразовались в снижение объёмов внутреннего кредитования и цен на активы, падении роста и давление на номинальный обменный курс.

Начальная фаза дестабилизации рынков оказала на Казахстан более серьёзное воздействие, чем на другие переходные экономики. Одним из факторов, который может дать объяснение этому феномену является то, что позитивные шоки финансовой системы и реальной экономики, которые в большей степени затронули Казахстан в сравнении с другими развивающимися странами на одной и той же стадии углубления финансовых взаимоотношений, сочетались с быстрым ростом трансграничных заимствований банков (рисунок 29).

Рисунок 29. Трансграничные займы и депозиты Казахстана

Другим фактором, объясняющим раннее проявление шоков ликвидности, является то, что значительная доля банковского сектора развивающихся экономик Восточной Европы находилась в иностранной собственности. На ранних этапах кризиса sub-prime это смягчило влияние шоков ликвидности на мировых рынках. Это частично отразилось на динамике портфеля специализированных банков, которые не зависели от кризиса sub-prime. Действительно, недавние кредитные потоки в Балтийском регионе демонстрируют, что присутствие зарубежного капитала в банковском секторе не снижает уязвимостей к внешним шокам.

Можно оспорить то, что Казахстан должен был избежать настолько сурового шока ликвидности в 2007 году, если бы в нём было более выраженное присутствие зарубежных банков, предоставляющих фондирование. Возможно, это правильно, если допустить, что такие банки не стали бы первыми жертвами кризиса sub-prime. Однако, можно сделать более уместное утверждение, что диверсификация финансового сектора может снизить риски за счёт увеличения количества источников кредитования экономики.

Изменение политики НБРК.

Официальная политика других ведомств в середине этого десятилетия была направлена на снижение уровня рисков для национальной экономики. Важно то, что Правительство создало Национальный Фонд с целью смягчения воздействия изменений доходов от продажи ресурсов, смягчив таким образом влияние на спрос и откладывая таким образом часть прибыли для будущих поколений. Кроме того, регуляторная система, выстроенная Национальным Банком в период, когда он нёс ответственность за регулирование финансовой системы, с созданием АФН как независимой структуры в 2004 году только укрепилась.

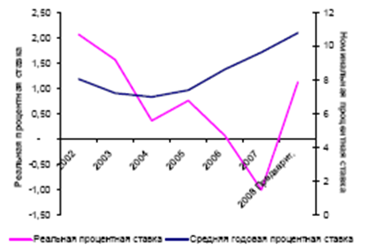

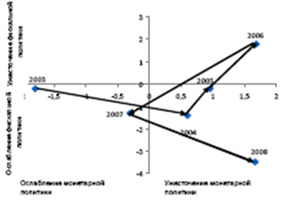

Когда НБРК стал более обеспокоен вопросами рисков финансовой стабильности, была создана стратегия, одним из направлений которой стало ужесточение монетарной политики, и, в этой связи, политика укрепления номинального обменного курса. Вторым направлением стал призыв к более широкому спектру действий в ответ на развивающийся бум, который был обоснован осознанием того, что достижение собственных целей НБРК по монетарной и финансовой стабильности зависит от эффективных мер в сфере фискальной политики и финансового регулирования. Что касается инструментов, то НБРК учитывал, что монетарная политика играла су-щественную роль в снижении рисков для стабильности. НБРК поднял ставки вознагражде-ния с целью обуздать необеспеченные заимствования домашних хозяйств и фирм в иностранной валюте (Рисунки 30-31). Только некоторые из центральных банков других стран работали в трёх указанных направлениях в этом периоде.

Рисунок 30. Эволюция номинальной и реальной процентных ставок

Однако, учитывая интенсивность финансового бума, НБРК посчитал, что макроэкономическая политика не может быть эффективной в рамках только монетарной политики. НБРК сосредоточился на жёсткой финансовой политике, чтобы снизить давление на уровень потребительских цен, цен на активы и реальный обменный курс. В 2006 году НБРК инициировал налоговые меры, направленные на снижение темпов роста внешних заимствований корпоративного сектора.

Рисунок 31. Обменный курс, тенге за доллар

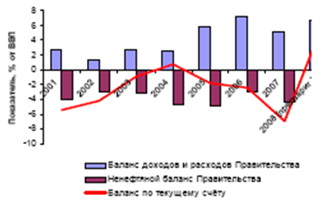

НБРК также предупреждал АФН о необходимости усиления контроля над внешними заимствованиями и кредитованием. В Казахстане, как и во многих других успешных развивающихся экономиках, эта макропруденциальная инициатива была эффективно реализована как самим НБРК, так и АФН. Комплекс дополнительных регуляторных мер был принят АФН в июле 2005 года. Консервативная фискальная политика велась в эти годы с учётом роста нефтяных доходов (Рисунок 32).

Рисунок 32. Баланс расходов и доходов Правительства и баланс текущего счёта

Комплексная политика, в пользу которой высказывался НБРК в последние месяцы 2007 года (и которая широко применялась Правительством Казахстана и его ведомствами), сочетала 3 элемента.

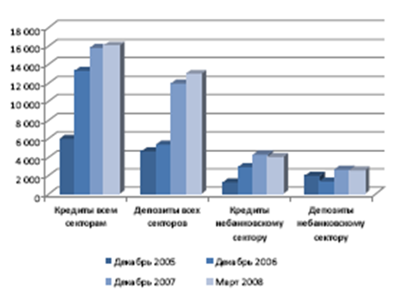

Рисунок 33. Внутреннее кредитование в 2006-2008 годах, млрд. тг.

Во-первых, имели место обширные инъекции ликвидности и безусловная поддержка де-позитов в банках, при этом проблема возможности злоупотреблений в сфере принятия на себя банками чрезмерных рисков ушла на второй план (Рисунок 33).

Во-вторых, эта политика была направлена на поддержание финансового состояния корпоративного сектора с целью избежать потерь внутренней стабильности снизить риски корпоративного сектора и домашних хозяйств: в действительности номинальные процентные ставки были подняты только на 2% в течение критического периода. И, в-третьих, власти пошли на увеличение ненефтяного дефицита и специфические меры по поддержке частного сектора (Рисунок 34).

Рисунок 34. Изменение политики, 2003-2008 годы

Эта мера в период финансового кризиса выигрывает по сравнению с начальным рекомендациям МВФ по преодолению финансового кризиса в странах Юго-Восточной Азии, которые повлекли за собой сокращение налогообложения для восстановления доверия к финансовой системе и недооценили значение снижения обменного курса, влияющего на незащищённые активы. Эти уроки недавнего прошлого были хорошо усвоены. Более того, некоторые меры НБРК могут в 2008 году могут быть узнаны в ряде развитых экономик, поражённых кризисом sub-prime: после некоторой паузы, власти в этих странах также решили предоставлять ликвидность на беззалоговой основе и оказывать целевую финансовую поддержку уровня спроса частного сектора.

Оценка затрат Национального Банка в сравнении с достижением поставленных им целей однозначно может стать более детальной в будущем при тесном сотрудничестве с властями.

Альтернативы и компромиссные решения.

При применении RIA важно смотреть дальше, чем при прямом анализе издержек осуществлённых мер. Даже там, где есть свидетельства явных преимуществ, необходимо задать несколько дополнительных вопросов:

– Могли ли более жёсткие превентивные или корректирующие меры более эффективно снизить влияние финансового кризиса?

– Была ли необходимость прибегнуть к регуляторной мере и, следовательно, расходам на неё или же достаточно было просто дать рынку возможность саморегулирования?

– Был ли в достаточной мере проработан комплекс политик, или же расходы могли быть ниже или эффективность выше?

– Существую ли скрытые издержки, которые могут проявить себя в будущем (например, возможность ухудшения ситуации в будущем)?

Во-первых, мог ли Казахстан избежать кризисных явлений, применив более радикальные превентивные или корректирующие меры? Анализ действий НБРК не предполагает, что имелась возможность противостоять наплыву капитала извне и чрезмерному увеличению объёмов кредитного портфеля и стоимости активов, а также давлению на реальный обменный курс. Эти явления были вызваны «тектоническим сдвигами» в экономике – тройным шоком переходных реформ, растущими доходами от продажи ресурсов и финансовой интеграцией.

Можно было бы достигнуть большего, используя более жёсткую фискальную, монетарную и пруденциальную политики. Фискальная политика могла бы в значительной мере дестимулировать экономический бум в июле 2006 года, а номинальная процентная ставка могла бы подниматься более агрессивно. Однако, следует заметить, что некоторые более продвинутые экономики вступили в кризис менее подготовленными, чем Казахстан, и в ряде случаев с политикой, которая нанесла серьёзный ущерб. Более того, недавний кризис был вероятным, а не предопределённым, и события в американской экономике, послужившие его причиной, были намного разрушительней, чем это могло быть предсказано в международных кругах. При рассмотрении по факту случившегося, компромиссные решения неизбежно стали менее действенными, чем это казалось сначала.

Во-вторых, мог ли подход, базирующийся на убеждении и саморегулировании, принести эффект? Мог ли подход, не базирующийся на регуляторных мерах, сработать так же или более эффективно при меньших административных затратах НБРК и банков? Действительно, существуют примеры, когда власти шли в правильном направлении, используя убеждение и стимуляцию саморегулирования рынка. Например, Правление АФН проводит регулярные встречи с БВУ и даёт им рекомендации по управлению ликвидностью и ведению консервативных кредитной и депозитной политик, чем, как они считают, побуждают банки быть более активными в проведении внутреннего анализа и принятии решений. Также нежелательно было задушить инициативы частного сектора тотальным контролем.

В то же время проходящие одновременно дискуссии с автором этого исследования с местными и иностранными банками предполагают, что только убеждение – это не самый подходящий подход в период бума. Банкиры с завидной регулярностью отвергали анализ стабильности, проведённый НБРК, или считали его оценку риска преувеличенной. Они считали, по сути, свои собственные, низкие, оценки риска более правильными. Регуляторные меры являются незаменимыми. Имелась, однако, некоторая критика этих мер, связанная с необходимостью более интенсивных консультаций, являющихся важным элементом предварительного RIA. Этот вопрос заслуживает более тщательного рассмотрения в будущем, хотя и существует возможность осложнений в обсуждении некоторых мер, так как это может вылиться в упреждающие действия банков.

В-третьих, был ли комплекс политик оптимальным с точки зрения эффективности и влияния затрат на экономику? Взвесив всё, это исследование приводит нас к тому, что хорошо проработанная политика НБРК была оптимальной. Действительно, в конце 2006 года, накануне шока ликвидности, позиция, которой придерживался НБРК хорошо сочеталась с рекомендациями международных финансовых институтов, особенно в части необходимости ограничивающей фискальной политики.

В-четвёртых, будут ли скрытые издержки впоследствии? Как и в случае любых действий центральных банков и правительств в период сегодняшней нестабильности, ключевым вопросом является риск злоупотреблений, порождённый вмешательством. Одним традиционным ответом является усиление надзора, который предназначен, по большей части, для ограничения рисков злоупотреблений в финансовой системе. Однако, критичным является внимание к дальнейшим инициативам по проведению политики, когда кризис уже разрешён – в особенности когда бюджетные средства направлены в реальный сектор, когда собственники банков поставлены в зависимость, когда меры направлены на усиление балансов, и когда вся сила официальных мер преследует консолидацию банковской системы и очистку балансов. Это будет весьма существенным в дальней перспективе в плане определения издержек недавних мер, так как ошибки в этой области могут привести к широкому дисбалансу размещения ресурсов в будущем.

В то же время текущий цикл на международных финансовых и товарных рынках и в реальной экономике далеко не завершён, поэтому любые расчёты, связанные с определением эффекта политики по поддержанию финансовой стабильности в Казахстане, не могут дать абсолютно верного результата. Текущий шок ликвидности на мировых рынках и рецессия многих развитых экономик будут оставаться проблемой, которая требует решения в сфере пруденциального надзора с целью избежания негативных эффектов на экономику Казахстана.

В будущем, однако, снижение цен на нефть будет способствовать увеличению дефицита текущего счёта, в то время как напряжение на международных финансовых рынках подразумевает чистый отток капитала по платежам, связанным с погашением внешних обязательств банков. В этом свете необходимо соблюсти баланс монетарной и фискальной политик. Это необходимо для поддержания спроса с целью избежать нежелательного снижения курса тенге, которое может привести к усилению инфляции и снижению уровня доверия участников рынка.

Это означает, что НБРК должен избежать слишком быстрого ослабления монетарной политики в будущем, даже столкнувшись с вероятностью замедления роста. И, как следствие, фискальная политика должна быть направлена на поддержку экономики в будущем. Выводом является то, что фискальная политика должна стать более выборочной на микроэкономическом уровне. Она должна быть наиболее эффективной, если будет сочетать затраты, рассчитанные на стимулирование роста, как на инфраструктуру и образование, с сокращением таких неэффективных программ, как субсидирование и другая поддержка ряда нежизнеспособных проектов частного сектора.

Любая конкретная оценка политики по обеспечению финансовой стабильности должна принимать в расчёт полные последствия даже с учётом их влияния после того, как проблемы разрешены. Это значит, что последующая оценка должна давать очень ясную картину. Стратегия по обеспечению финансовой стабильности в Казахстане была абсолютно правильной, так как использовала правильный набор мер.

Тем не менее, есть уроки для будущего, и это – уроки успеха. На макроуровне ключевым уроком является необходимость поддержания в среднесрочном периоде устойчивой фискальной политики, предупреждающей стимулирование бума в период стабильности и обеспечение поддержания роста в период кризиса. Другим аспектом государственных финансов является необходимость инвестирования средств Национального Фонда, при отсутствии кризисных явлений, во внешние активы с достаточной степенью ликвидности: в этой форме он является запасом благополучия и фактором ограничения спроса, а также залогом стабильности экономики в период кризиса.

С другой стороны, проблемы надзора ещё далеки от полного решения, так как все действия, направленные на сохранение доверия в системе могут привести к росту риска злоупотреблений. Если говорить более предметно, то надзорные органы должны будут уделять непрестанное внимание концентрации внешних заимствований и размещения активов местных банков. Это также говорит о необходимости диверсифицировать финансовый сектор в среднесрочном периоде, сделав его менее зависимым от ограниченного числа местных банков. И будет важным провести мероприятия по подготовке к кризису с участием заинтересованных ведомств и, время от времени, зарубежных наблюдателей.

И, наконец, НБРК должен предложить рекомендации по приемлемому комплексу политик по поддержанию финансовой стабильности в перспективе, с требованием повышенного внимания к обменному курсу и монетарной политике. В связи с этим, решающее значение приобретает мониторинг ликвидности банковской системы в предстоящем периоде. Более того, в оценке политики по поддержанию финансовой стабильности НБРК может использовать методологию RIA. RIA может быть инструментом для оценки как текущей политики НБРК, так и других ведомств, занимающихся обеспечением роста и стабильности казахстанской экономики. Для того, чтобы быть эффективным, на его осуществление необходимо выделять достаточные ресурсы для мониторинга и осуществления наблюдения за соблюдением рекомендаций.

ЗАКЛЮЧЕНИЕ

«...Деньги — это только жир политического тела, избыток которого столь же часто мешает его активности, как часто недостаток влечет за собой болезнь... Подобно тому как жир облегчает движение мускулов, питает при недостатке продуктов питания, заполняет неровные впадины и украшает тело, так и деньги в государстве убыстряют его деятельность, питают продуктами, привезенными из-за границы во времена неурожая в собственной стране, служат благодаря своей делимости для ведения отчетности и украшают общество в целом, хотя более специально — тех отдельных людей, которые имеют их в изобилии».

Лишь цена денег не имеет единственного значения. Какова их меновая стоимость, можно узнать, читая формулу справа налево. Весь бесконечный ряд конкретных товаров, которые можно приобрести за определенное количество золота, представляет собой выражение цены денег.

Развитие форм платежей, числа и видов платежных средств оказывает прямое влияние на умножение массы денег, требующихся для их обслуживания. Наряду с этим взаимное погашение платежей, выплаты их разниц сокращает потребность в деньгах. И в целом общая численность обращающихся денег отрывается от обращающейся наличной товарной массы, поскольку:

- идут денежные расчеты за товары, давным-давно потребленные;

- идут поставки товаров, на покупку которых в данный момент денег нет;

- идет самостоятельное движение разнообразных долговых обязательств.

Современные бумажные деньги характеризуются тремя признаками: неразменностъю, наличием принудительного курса и беспроцентностью. В настоящее время значительная часть неразменных денег в развитых странах выпускается в форме наличных денег. Около 95—97% от общего объема составляют бумажные деньги, выпускаемые правительствами или центральными банками. Оставшаяся часть — 3—5% от общего объема — выпускается в виде paзменныхx монет, как правило, от лица казначейства.

Сегодня ряд финансовых институтов имеет право выпускать неразменные деньги в форме открытия трансакционных (текущих, чековых, карточных) счетов, которые получили название депозитных денег. Банки, ссудосберегательные ассоциации, кредитные союзы в большинстве развитых стран предоставляют клиентам возможность открывать текущие счета. Все эти депозитные учреждения являются частными. На долю депозитных денег приходится от 55 до 80% денежного агрегата Ml — массы «денег для сделок». В Казахстане только банки имеют право выпускать неполноценные деньги в форуме открытия текущих депозитов. Управление депозитными деньгами чаще всего осуществляется при помощи чека, пластиковой карты или систем дистанционного доступ к банковским счетам. Платежи на крупные суммы производятся с использованием оптовых электронных платежных систем. Следует заметить, что данные платежные инструменты сами по себе не добавляют в обращение денег. Они являются денежными документами, обусловливающими проведение расчетных операций, которые характеризуются разной степенью рентабельности и удобства, так как за каждой из них стоит своя платежная система, институциальная структура, через которую осуществляются финансовые сделки между субъектами хозяйства.

Можно выделить три основных достоинства электронных систем оптовых платежей:

увеличение скорости взаиморасчетов;

снижение себестоимости платежных операций;

упрощение обработки банковской корреспонденции.

Последние годы XX в. ознаменовались новым этапом в развитии товарно-денежных отношений: появлением новой формы кредитных денег — электронных денег (emoney). К основным причинам их создания относятся желание снизить трансакционные издержки денежного обращения как в рамках традиционной, так и в рамках электронной экономики и электронный сеньораж. Несмотря на значительное количество различных систем электронных денег, на их долю в развитых странах в 2001 г. приходилось не более 1% объема денежного агрегата Ml.

Таким образом, суммарные издержки денежного обращения в случае с наличными деньгами будут значительно выше, чем в случае с депозитными и тем более электронными деньгами. Современная эволюция кредитных денег состоит в постепенном сокращении доли наличных денег в обращении развитых стран и их последовательном замещении расчетами депозитными и электронными деньгами.

В области денежно-кредитной политики в 2009 году Национальный Банк Республики Казахстан определяет приоритетным направлением своей деятельности осуществление денежно-кредитной политики, ориентированной на обеспечение низкого уровня среднегодовой инфляции, а также на поддержание стабильного функционирования финансовой системы.

Установление официальной ставки рефинансирования будет производиться в зависимости от ситуации на денежном рынке и уровня инфляции таким образом, чтобы ее уровень оставался положительным в реальном выражении и являлся верхним уровнем ставок на денежном рынке краткосрочных инструментов. Для дальнейшего совершенствования механизма регулирования ликвидности на внутреннем рынке Национальным банком проводятся операции валютного СВОП, что вызывает большой интерес со стороны банков второго уровня.

Будет продолжено совершенствования аналитических подходов в рамках Отчета по финансовой стабильности и разработке системы индикаторов раннего оповещения валютных и финансовых кризисов. Национальным Банком будет продолжено регулярное обследование банков, начатое в 2008 году, с целью анализа качественных характеристик развития кредитного рынка и факторов.

В будущем, однако, снижение цен на нефть будет способствовать увеличению дефицита текущего счёта, в то время как напряжение на международных финансовых рынках подразумевает чистый отток капитала по платежам, связанным с погашением внешних обязательств банков. В этом свете необходимо соблюсти баланс монетарной и фискальной политик. Это необходимо для поддержания спроса с целью избежать нежелательного снижения курса тенге, которое может привести к усилению инфляции и снижению уровня доверия участников рынка.

Это означает, что НБРК должен избежать слишком быстрого ослабления монетарной политики в будущем, даже столкнувшись с вероятностью замедления роста. И, как следствие, фискальная политика должна быть направлена на поддержку экономики в будущем. Выводом является то, что фискальная политика должна стать более выборочной на микроэкономическом уровне. Она должна быть наиболее эффективной, если будет сочетать затраты, рассчитанные на стимулирование роста, как на инфраструктуру и образование, с сокращением таких неэффективных программ, как субсидирование и другая поддержка ряда нежизнеспособных проектов частного сектора.

Любая конкретная оценка политики по обеспечению финансовой стабильности должна принимать в расчёт полные последствия даже с учётом их влияния после того, как проблемы разрешены. Это значит, что последующая оценка должна давать очень ясную картину. Стратегия по обеспечению финансовой стабильности в Казахстане была абсолютно правильной, так как использовала правильный набор мер.

Тем не менее, есть уроки для будущего, и это – уроки успеха. На макроуровне ключевым уроком является необходимость поддержания в среднесрочном периоде устойчивой фискальной политики, предупреждающей стимулирование бума в период стабильности и обеспечение поддержания роста в период кризиса. Другим аспектом государственных финансов является необходимость инвестирования средств Национального Фонда, при отсутствии кризисных явлений, во внешние активы с достаточной степенью ликвидности: в этой форме он является запасом благополучия и фактором ограничения спроса, а также залогом стабильности экономики в период кризиса.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Аймурзина Б. Финансовая глобализация на современном этапе развития государства // Финансы и кредит №5 2005 г., с. 9

2. Акишев Д.Т. О денежно-кредитной политике Национального Банка Республики Казахстан в условиях финансовой нестабильности. «Экономического обозрение» №4 2008

3. Альмекеров Д. Оценка стабильности финансовой системы Казахстана //Финансы Казахстана №5 2004г., с. 9-10

4. Амрекулов Н. Организация финансовой системы //Аль-Пари №1 2005 г., с. 11

5. Аханов С. Финансовый сектор Казахстана: основные тенденции и ключевые проблемы // Финансы Казахстана №12 2006 г., с. 4

6. Ахметов А., Оспанов Т. Денежно-кредитная политика Национального Банка за 10 лет независимости //Экономическое обозрение 2001г.

7. Баймажанов Ж. Денежно-кредитное регулирование Национального Банка, этапы развития

8. Баймуратов У. , Сембеков А. Денежно-финансовая система Республики Казахстан: особенности и проблемы //Банки Казахстана №4 2004 г., с. 5-19

9. Баймуратов У. Деньги и финансы: нелинейная система том 1 Алматы экономика 2005г., с. 208-226

10.Баймуратов У. Новая модель национальной денежно-финансовой системы Республики Казахстан //Финансы Казахстана №4 2005 г., с. 3

11.Давлетова М.Т. Кредитная деятельность банков в экономике - Алматы: «Экономика», 2001 год, 186 стр.

12.Данные Национального Банка 1993-2000г.г

13.Данные Национального банка Республики Казахстан за 2007 г

14.Данные Национального банка Республики Казахстан за 2008 г

15.Данные статистического ежегодника за 2007 г

16.Данные статистического ежегодника за 2008 г

17.Деньги. Кредит. Банки: учебник / Г. Е. Алпатов, Ю. В. Базулш [и др ]; под ред В. В Иванова, Б. И. Соколова. — М.: ТК Велби, Изд-вІ Проспект, 2006. - 624 с.

18.Деньги. Кредит. Банки: Учебник/ под ред. Чл.-кор.АН РК, проф. Г. С. Сейткасимова. – Второе переработан. и дополнен. издание . – Алматы: Экономика, 1999. – 432 с.

19.Досмагамбетов К. Финансовае инструменты // Рынок ценных бумаг Казахстана №4 2003 г. с. 5

20.Дуйсекова А. Развитие экономики Казахстана в условиях глобализации //Транзитная экономика №3 2006 г., с. 8-9

21.Ермаков С.Л. Работа коммерческого банка по кредитованию заёмщиков - Москва: Компания Алес, 1995 год, 251 стр.

22.Есекина Б. Финансовые механизмы экономики //Транзитная экономика №2 2005 г., с. 9

23.Есенжолова Б.К. Актуальные вопросы экономики и финансов // Банки Казахстана №12 2005 г., с.5-7

24.Жуйриков К. Роль и значение капитала в условиях рыночных отношений// Банки Казахстана №4 2006 г., с. 15-16

25.Закон Республики Казахстан «О валютном регулировании»

26.Иванова А. Банковские услуги: российский и зарубежный опыт 2005г.

27.Икранбеков А. Некоторые аспекты развития финансовой политики Казахстана // Банки Казахстана №12 2005г., с. 12

28.Искакова З. Прочность финансовой системы и ее факторы //Финансы казахстана №5 2004 г., с. 7-10

29.Кездикбаев Т. Финансовые механизмы национальной экономики //Банки Казахстана №3 2006 г., с. 7

30.Кенжегузин М. Рыночная экономика проблема становления и развития //Финансы и кредит №5 2006 г., с. 5

31.Колесников В.И., Кроливецкая Л.П. Банковское дело - Москва: ОГН, 1997 год, 473 стр.

32.Конституция РК от 30 августа 1995 г.// Издательство «ЮРИСТ» Алматы

33.Кулеев А. Методология инфляционного таргетирования // Аль-Пари №7 2003 г. с. 9-10

34.Лаврушин О.И. Банковское дело - Москва: Финансы и статистика, 2002 год, 576 стр

35.Лекция Президента РК Н.А Назарбаева в Евразийском национальном университете имени Л.Н. Гумилева // Астана 2006 г.

36.Мадиярова Д.М., Марчевский М.Н. Основы современного банковского дела - Алматы: Экономика 1997 год, 136 стр.

37.Морсман Эдгард. Кредитный департамент банка: организация эффективной работы - Москва: Альпина Паблишер (пер. с англ.), 2003 год, 257 стр.

38.Назарбаев Н.А. Послание Президента Республики Казахстан народу Казахстана «Новый Казахстан в новом мире»//Алматы: Атамура 2007 г.

39.Назарбаев Н.А. Послание Президента Республики Казахстан народу Казахстана «Концепция развития финансового сектора РК на 2007-2011 годы»

40.Назарбаев Н.А. Послание Президента страны народу Казахстана «Казахстан - 2030» «Процветание, безопасность и благосостояние всех казахстанцев» //Алматы: Атамура 11 октября 1997 г., с. 47

41.Назарбаев Н.А. Послание Президента страны народу Казахстана «Казахстан на пути ускоренной экономической, социальной и политической модернизации»// Астана: Елорда 2005 г.

42.Послание Президента Республики Казахстан Н.А. Назарбаева к народу Казахстана. «Через кризис к обновлению и развитию». 6 марта 2009 года.

43.Национальный Банк Республики Казахстан //Пресс-релиз от 11 марта 2007 г.

44.Нурумов А. Инновационные банковские услуги и процесс их развития в Республике Казахстан 2004г.

45.Основные направления денежно-кредитная политика Национального Банка Республики Казахстан на 2005-2007 годы //Постановление правления Республики Казахстан от 29 января 2005 г. за № 10

46.Основные направления денежно-кредитной политики Национального Банка Республики Казахстан на 2006-2008 годы //Постановление правления Республики Казахстан от 11 марта 2006 г. за №20

47.Панова Г.С. Кредитная политика банка - Москва: ДИС, 1997 год, 116 стр.

48.Правила выпуска, размещения, обращения и погашения краткосрочных нот Национального Банка //Утвержденных постановлением Правления Национального Банка Республики Казахстан от 20 декабря 2001 г. за №554

49.Правительство Республики Казахстан об основных направлениях экономической и социальной политики и прогнозе экономических показателей на 2008 год //Постановление правительства Республики Казахстан от 24 января 2008 г. за №49

50.Правитильства РК и НБ РК об основных направлениях экономической и социальной политики и прогнозе экономических показателей на 2008 г. // Одобрено постановлением Правительства РК от 24 января 2008 г. №49

51.Рахимов А.К. Обеспечение финансовой устойчивости коммерческого банка в конкуренции. – Алматы, 2002 год, 26 стр.

52.Реформирование Казахстанской экономики: (сбор научных трудов), издательство: КазЭУ им. Т. Рыскулова 2001 г. с. 20-25

53.Сахариев Т. Политика таргетирования в Казахстане // Актуальные проблемы теории национального воспроизводства Алматы, КазНУ им. Аль-Фараби 2002г. с. 2-3

54.Серикбаев Ж. Теоретическое обоснование денежно-кредитного регулирования экономики //Банки Казахстана №5 2005 г., с. 14

55.Смагулов К. Финансовый обзор //Банки Казахстана №2 2007 г., с. 5-12

56.Ускорение развития Казахстанского общества в условиях экономической, политической и социальной модернизации: стратегия инновационного прорыва, КЭУК 2006 г.

57.Финансы Республики Казахстан. Статистический ежегодник 1994-2007г.г.

ПРИЛОЖЕНИЕ

Меры по обеспечению стабильности финансовой системы

| Пути решения | Форма |

| Проблема: Сокращение ликвидности финансовых рынков | |

| Увеличение объемов операций и сроков по классическим инструментам рефинансирования | Краткосрочные операции РЕПО (до 1 мес.) |

| Долгосрочные операции РЕПО (свыше 1 мес.) | |

| Новые формы (инструменты, программы) рефинансирования | Операции рефинансирования по специальным условиям |

| Аукционы по предоставлению/размещению кредитов/депозитов в долларах США, в т.ч. и беззалоговые | |

| Соглашения о валютных операциях СВОП в долларах США и иной валюте между центральными банками | |

| Операции СВОП с долларом США и другой валютой | |

| Беззалоговые кредиты (в т.ч. субординированные) через государственные банки, депозиты ЦБ и Правительства | |

| Схемы обмена (выкупа) неликвидных активов банков на ликвидные активы | |

| Изменений условий по операциям рефинансирования центрального банка | Расширение списка залогового обеспечения |

| Расширение списка организаций-контрагентов за счет брокеров, дилеров, кредитных организаций, инвестиционных банков, страховых компаний и пр. организаций | |

| Снижение нормативов обязательного резервирования | |

| Удешевление стоимости ресурсов центрального банка и кредитов экономике | Снижение ключевых процентных ставок |

| Иная форма предоставления ликвидности банкам | Повышение процентов по депозитам в центральных банках, выплата процентов по депозитам или депозитным сертификатам |

| Проблема: Снижение доверия к финансовой системе | |

| Увеличение гарантий по вкладам коммерческих банков | Повышение максимальной суммы возмещения по гарантированным депозитам |

| Объявление гарантий по обязательствам банков и иных финансовых институтов | Гарантия Правительства или ЦБ по различным видам финансовых обязательств (межбанковских, внешних займов, депозитов) как существующих, так и новых привлечений |

| Проблема: Адекватность капитала рискам | |

| Повышение капитализации до уровня, адекватного потенциальным рискам | Рекапитализация (выкуп и подписка под новый или имеющиеся объемы акций и субординированного долга) |

| Принудительная национализация финансовых институтов | |

| Адресная поддержка | Предоставление кредитов в качестве кредитора последней инстанции финансовым институтам со стороны правительства или центральных банков |

| Повышение качества активов | Выкуп проблемных активов |

| Комплексное решение проблем с фондированием, гарантированием обязательств, выкупом активов и осуществлением временного управления | Создание специализированных институтов/фондов по поддержке финансовых институтов |

| Проблемы: Повышение волатильности финансовых рынков | |

| Ограничение спекулятивных операций на внутренних рынках | Запрет на проведение коротких продаж по всему рынку или по ограниченному списку ценных бумаг, требования к раскрытию информации |

| Увеличение ресурсной базы ЦБ по удовлетворению спроса на ин.валюту | Кредиты МВФ |

| Стабилизация ценовых параметров рынка | Интервенции на внутренних валютных рынках |

| Интервенции на организованных рынках ценных бумаг | |

Дата: 2019-05-29, просмотров: 343.