Анализ денежных агрегатов

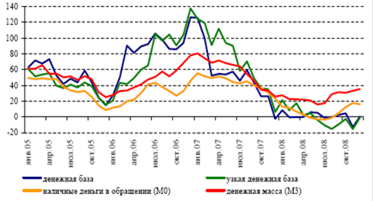

Динамика показателей денежного предложения в 4 квартале 2008 года демонстрировала невысокие, а в случае с узкой денежной базой, и отрицательные показатели роста. Необходимо отметить небольшое оживление динамики роста денежной массы и наличных денег в обращении в течение 4 квартала 2008 года (рисунок 4).

Рисунок 4. Динамика денежных агрегатов (% к соответствующему месяцу предыдущего года)

Денежная база на конец декабря 2008 года составила 1471,4 млрд. тенге. За 4 квартал 2008 года сжатие денежной базы составило 16,2%. Узкая денежная база за 4 квартал 2008 года сжалась на 7,0% до 1438,3 млрд. тенге.

В декабре 2008 года по сравнению с декабрем 2007 года денежная база расширилась незначительно, на 0,5%, за счет роста международных резервов Национального Банка и чистых внутренних активов Национального Банка.

Чистые валютные запасы (СКВ) в декабре 2008 года по сравнению с декабрем 2007 года увеличились на 10,3% в результате покупки валюты на внутреннем валютном рынке, реконвертации активов Национального фонда в валютные активы Национального Банка, а также поступления валюты на счета Правительства в Национальном Банке. При этом снизились остатки на корреспондентских счетах банков в иностранной валюте в Национальном Банке, а также были проведены операции по обслуживанию внешнего долга Правительства. Активы в золоте выросли на 8,0% в результате проведенных операций и увеличения его цены на мировых рынках на 4,4%.

Чистые внутренние активы Национального Банка увеличились за счет роста чистых требований к Центральному Правительству и сокращения обязательств перед банками, главным образом, по краткосрочным нотам.

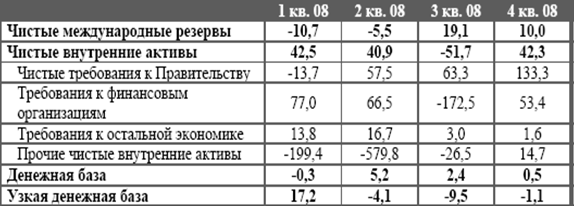

Узкая денежная база в декабре 2008 года по сравнению с декабрем 2007 года сжалась на 1,1% (таблица 2).

Таблица 2. Динамика изменений активов и пассивов Национального Банка (% к соответствующему периоду предыдущего года)

За 4 квартал 2008 года увеличение денежной массы составило 6,5% до 6266,4 млрд. тенге. Чистые внешние активы банковской системы снизились на 6,6%, внутренние активы выросли на 4,3%.

В декабре 2008 года по сравнению с декабрем 2007 года рост денежной массы составил 35,3% в результате значительного увеличения чистых внешних активов банковской системы (таблица 3).

Таблица 3. Динамика изменений денежной массы (% к соответствующему периоду предыдущего года)

В структуре чистых внешних активов банковской системы в декабре 2008 года по сравнению с декабрем 2007 года чистые международные резервы Национального Банка увеличились на 10,0%, чистые внешние активы банков – на 40,9%. Увеличение внешних активов банков связано с сокращением обязательств перед нерезидентами (на 15,0%).

Анализ динамики основных составляющих денежной массы свидетельствует о том, что были зафиксированы опережающие темпы роста депозитов резидентов в банковской системе по сравнению с темпами роста наличных денег в обращении. В результате, по итогам декабря 2008 года доля депозитов резидентов в структуре денежной массы увеличилась до 86,3% с 84,0% в декабре 2007 года.

Денежный мультипликатор увеличился с 3,16 в декабре 2007 года до 4,26 в декабре 2008 года в результате опережающего роста денежной массы по сравнению с расширением денежной базы (рисунок 5). Рост денежного мультипликатора был обусловлен снижением коэффициента резервирования, на который, в свою очередь, повлияло снижение нормативов минимальных резервных требований.

Рисунок 5. Динамика денежного мультипликатора и его составляющих

Наличные деньги в обращении

Наличные деньги в обращении за 4 квартал 2008 года увеличились на 6,3% и на конец декабря составили 857,8 млрд. тенге.

В декабре 2008 года наличные деньги в обращении увеличились на 16,0% по сравнению с декабрем 2007 года. Это свидетельствует о том, что действие факторов, обеспечивающих рост наличных денег (повышение заработной платы и пенсий), превалировало над действием факторов, которые способствовали их уменьшению (увеличение объемов продаж обменными пунктами наличной иностранной валюты, рост остатков на депозитах, поступления от реализации товаров, работ и услуг и др.).

В 4 квартале 2008 года по сравнению с 4 кварталом 2007 года выдачи наличных денег из касс банков выросли на 8,7% до 2837,6 млрд. тенге, а поступления в кассы банков увеличились на 4,8% до 2711,1 млрд. тенге. В результате нетто-выдачи из касс банков составили 126,6 млрд. тенге.

Депозиты резидентов

Депозиты резидентов на конец декабря 2008 года достигли 5408,6 млрд. тенге.

За 4 квартал 2008 года они выросли на 6,5%. Депозиты юридических лиц увеличились на 10,7%, физических лиц сократились на 3,2%. Общий объем депозитов резидентов в депозитных организациях за 2008 год вырос на 39,0%. При этом наблюдался опережающий рост депозитов юридических лиц по сравнению с депозитами физических лиц (таблица 4).

Таблица 4. Динамика изменений депозитов резидентов (% к соответствующему периоду предыдущего года)

В структуре депозитов физических лиц произошел переток из национальной валюты в иностранную. Во многом это объясняется наличием девальвационных ожиданий населения, которые повысились в 4 квартале 2008 года. Также негативным моментом остается значительное замедление притока других депозитов населения, являющихся важным источником финансирования деятельности банков.

Депозиты юридических лиц повысились на фоне замедления экономической активности. Источником депозитов стали деньги, выделяемые государством в рамках программы поддержки экономики и минимизации кризисных проявлений.

В декабре 2008 года средневзвешенная ставка вознаграждения по тенговым срочным депозитам небанковских юридических лиц составила 5,7% (в декабре 2007 года – 6,1%), а по депозитам физических лиц – 11,3% (11,5%).

Анализ финансового рынка

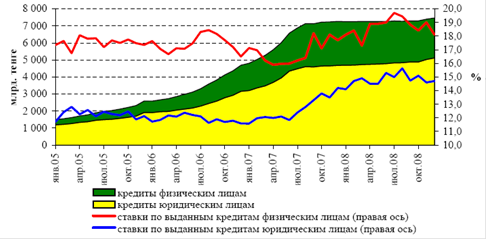

В 4 квартале 2008 года кредиты экономике выросли на 2,3% и достигли 7454,1 млрд. тенге. При этом кредиты населению снизились на 2,9%, юридическим лицам возросли на 4,8%.

В декабре 2008 года кредиты экономике на 2,7% превышали их объем по состоянию на декабрь 2007 года, в том числе кредиты юридическим лицам – на 9,3%, тогда как кредиты физическим лицам снизились на 9,3%.

Средневзвешенная ставка по кредитам юридическим лицам в декабре 2008 года по сравнению с декабрем 2007 года повысилась с 14,2% до 14,7%, при этом снизились только ставки по краткосрочным кредитам в национальной валюте, тогда как по другим видам кредитов ставки выросли.

Ставки по кредитам физическим лицам повысились в 2008 году с 17,7% до 18,1% (рисунок 6).

Рисунок 6. Динамика кредитов экономике и ставки вознаграждения по ним

В структуре кредитов в 2008 году основной рост был обеспечен за счет кредитов, выданных на приобретение оборотных средств, на новое строительство и реконструкцию, а также прочие цели, главным образом, на рефинансирование ранее выданных кредитов. Заметно снизились кредиты, выданные на потребительские цели, а также строительство и приобретение жилья гражданами.

Кредиты юридическим лицам

Кредиты юридическим лицам в декабре 2008 года по сравнению с декабрем 2007 года возросли на 9,3%.

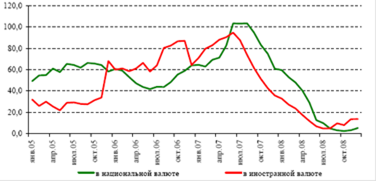

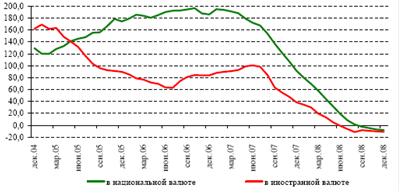

В 4 квартале 2008 года годовой рост кредитов в иностранной валюте превышал рост кредитов в национальной валюте (рисунок 7).

Рисунок 7.Динамика кредитов юридическим лицам (% к соответствующему периоду предыдущего года)

Доля средне- и долгосрочных кредитов в объеме кредитов юридическим лицам на конец декабря 2008 года составила 71,9% (в декабре 2007 года – 71,1%).

Рисунок 8. Динамика кредитов населению (% к соответствующему периоду предыдущего года)

Кредиты населению.

В динамике кредитов населению, годовое снижение которых составило 9,3%, более высокие темпы снижения демонстрируют кредиты в иностранной валюте. В декабре 2008 года по сравнению с декабрем 2007 года кредиты населению в национальной валюте снизились на 8,2%, тогда как кредиты в иностранной валюте снизились на 11,1% (Рисунок 8).

Активы и обязательства банков

Активы

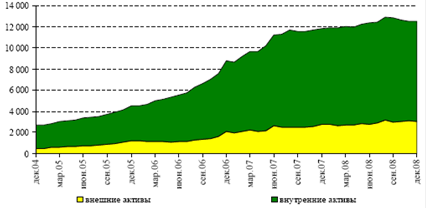

В 4 квартале 2008 года размер активов банков, рассчитанный в соответствии с монетарным обзором, уменьшился на 2,9% до 12,5 трлн. тенге. В годовом выражении (в декабре 2008 года по сравнению с декабрем 2007 года) активы банков выросли на 5,7% (рисунок 9).

Рисунок 9. Динамика активов банков, млрд. тенге

Внешние активы банков на конец декабря 2008 года занимали 24,4% от общего объема активов или 25,2 млрд. долл. США. По сравнению с сентябрем 2008 года они увеличились на 1,3%, а по сравнению с декабрем 2007 года – на 10,3%.

Рост объема внешних активов банков в 2008 году был обусловлен кредитованием нерезидентов, размещением депозитов, а также приобретением акций и других форм участия в капитале. При этом в 4 квартале 2008 года значительно возросли объемы переводимых депозитов банков, размещенных у нерезидентов.

Снижение нормативов минимальных резервных требований позволило банкам высвободить ликвидность, которая находилась на корреспондентских счетах в Национальном Банке, и перевести ее в зарубежные банки.

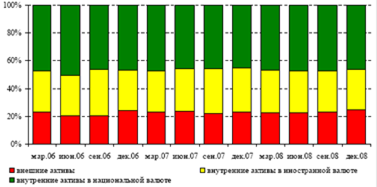

На долю внутренних активов в декабре 2008 года приходилось 75,6% или 9,5 трлн. тенге, в том числе внутренние активы в национальной валюте составили 46,3% или 5,8 трлн. тенге, в иностранной валюте – 29,3% или 3,7 трлн. тенге (рисунок 10).

Рисунок 10. Структура активов банков, %

За 2008 год внутренние активы увеличились на 4,2% за счет роста активов в национальной валюте, тогда как активы в иностранной валюте сократились.

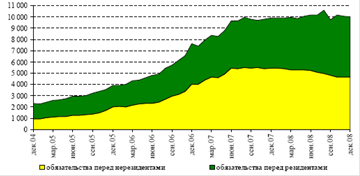

Обязательства

Рисунок 11. Динамика обязательств банков, млрд. тенге

В 4 квартале 2008 года общая сумма обязательств банков, рассчитанная в соответствии с монетарным обзором, уменьшилась на 5,0% и на конец декабря составила 9,9 трлн. тенге. В годовом выражении (в декабре 2008 года по сравнению с декабрем 2007 года) обязательства банков выросли на 1,1% (рисунок 11).

Обязательства банков перед нерезидентами в декабре 2008 года по сравнению с сентябрем 2008 года сократились на 4,1% до 4,6 трлн. тенге, а по сравнению с декабрем 2007 года – на 15,0%. На конец декабря 2008 года они занимали 46,5% от объема обязательств банков.

Снижение обязательств банков перед нерезидентами в 2008 году было связано с погашением по ранее привлеченным кредитам.

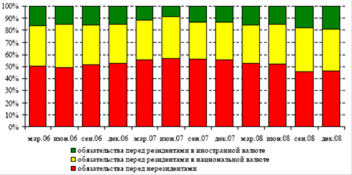

Рисунок 12. Структура обязательств банков, %

За 2008 год обязательства банков перед резидентами выросли на 21,1% (в том числе в 4 квартале снизились на 5,8%) до 5,3 трлн. тенге за счет обязательств, как национальной, так и в иностранной валюте (Рисунок 12).

Ставки на финансовом рынке

В 4 квартале 2008 года наблюдалось повышение уровня ставок на межбанковском рынке.

Индикатор KazPrime вырос с 6,86% в среднем за 3 квартал 2008 года до 9,05% в среднем за 4 квартал 2008 года. При этом на конец сентября 2008 года данный индикатор составлял 6,97%, а на конец декабря 2008 года вырос до 12,00% (рисунок 13).

Резкое повышение данного индикатора в октябре 2008 года было обусловлено совершенствованием методологии и уточнением порядка его расчета. В целом в 4 квартале 2008 года динамика индикатора KazPrime отражает накопленные и ожидаемые риски, которые влияют на ситуацию на казахстанском денежном рынке:

- низкий уровень ликвидности, недоверие между участниками рынка и, соответственно,

- снижение (вплоть до закрытия) лимитов друг на друга.

Рисунок 13. Динамика индикатора KazPrime

Национальный Банк является практически единственным игроком, который предоставляет тенговую ликвидность.

Кроме того, нарастают девальвационные ожидания не только участников финансового рынка, но и всей экономики в условиях девальвации национальных валют соседних стран, стран – торговых партнеров, стран – экспортеров сырья.

Растут также ставки по операциям РЕПО.

Средневзвешенная ставка по 1-дневным операциям в секторе автоматического РЕПО в 4 квартале 2008 года повысилась и составила 5,03% (в 3 квартале 2008 года – 3,05%). При этом максимальный ее уровень составлял 11,40%, а минимальный – 1,81%.

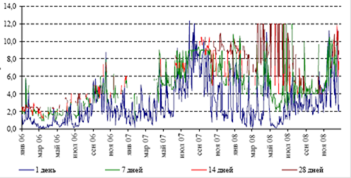

Колебания ставки по 7-дневным операциям РЕПО в 4 квартале 2008 года проходили в диапазоне от 4,00% до 10,52% (средневзвешенная на день проведения операций), по 14-дневным операциям РЕПО – от 4,25% до 11,88%, по 28-дневным операциям РЕПО – от 3,95% до 11,14% (рисунок 14).

Волатильность ставок на денежном рынке остается высокой, что связано с малой емкостью рынка, незначительной глубиной, отсутствием достаточного количества залоговых инструментов. Кроме того, достаточно часто рыночные ставки выпадают за пределы коридора ставок Национального Банка, что не позволяет говорить о нем как об эффективном инструменте стабилизации ставок на денежном рынке.

Рисунок 14. Динамика ставок по операциям РЕПО

Объемы сделок в секторе автоматического РЕПО в 4 квартале 2008 года увеличились на 8,5% по сравнению с предыдущим кварталом и на 35,2% по сравнению с 4 кварталом 2007 года. При этом по сравнению с 3 кварталом 2008 года сократились объемы по 1-дневным операциям РЕПО, а по сравнению с 4 кварталом 2007 года – по 14-дневным и 28-дневным операциям.

Следуют отметить значительный рост объемов операций РЕПО со сроком 7 дней (в 3,3 и в 2,0 раза по сравнению, соответственно, с 3 кварталом 2008 года и с 4 кварталом 2007 года) с 5,3% в 3 квартале 2008 года до 16,1% в 4 квартале 2008 года.

Основной причиной является увеличение объемов предоставляемой ликвидности Национальным Банком (Национальный Банк проводит только 7-дневные операции РЕПО).

Дата: 2019-05-29, просмотров: 329.