Під фінансовим станом розуміється здатність підприємства фінансувати свою діяльність. Воно характеризується забезпеченістю фінансовими ресурсами, необхідними для нормального функціонування підприємства, доцільним їхнім розміщенням і ефективним використанням, фінансовими взаєминами з іншими юридичними і фізичними особами, платоспроможністю і фінансової стійкість.[16]

Здатність підприємства вчасно робити платежі, фінансувати свою діяльність на розширеній основі свідчить про стійкий фінансовий стан.

Головна мета аналізу – вчасно виявляти й усувати недоліки у фінансовій діяльності і знаходити резерви поліпшення фінансового стану підприємства і його платоспроможності.

Аналіз фінансового стану ґрунтується головним чином на відносних показниках, оскільки абсолютні показники балансу в умовах інфляції складно привести до порівнянного виду.[15]

Дані по аналізі активів балансу представлені в таблиці 2.7.

Таблиця 2.7 - Аналітичне угруповання й аналіз статей активу ВАТ «ДЛФЗ» за період з 2005 по 2008м

| Найменування показника | 2005 | 2006 | 2007 | 2008 |

| Майно (активи), усього: | 96386,4 | 100818,3 | 106940,8 | 110593,7 |

| 1. Необоротні активи | 48547,7 | 44361,2 | 42080,1 | 40448,0 |

| 2. Оборотні активи | 47456,7 | 55955,8 | 64344,5 | 69558,7 |

| У тому числі: | ||||

| - запаси | 13654,4 | 20271,4 | 14600,9 | 14261,7 |

| - дебіторська заборгованість | 2376,8 | 309,5 | 1806 | 4310,6 |

| - кошти | 3638,9 | 11136,2 | 15480,3 | 19389,7 |

| -інші оборотні активи | 187,2 | 41,7 | 16,6 | 14,7 |

| -витрати майбутніх періодів | 382 | 501,3 | 516,2 | 587 |

Проаналізувавши статті активу балансу за чотири роки можна зробити висновок, що протягом цього періоду спостерігалося поступове зниження запасів, що свідчить про збільшення обсягів реалізації продукції до кінця 2008 року.

Відбулися також зміни й у структурі запасів: зниження залишків готової продукції на 6,03 млн. грн і ріст виробничих запасів з незавершеним виробництвом на 3,4 млн. грн. У цілому зменшення запасів склало 339 тис. грн., що дозволяє говорити про більш ефективну збутову політику підприємства, а даний рівень запасів може забезпечити ритмічну роботу підприємства при нестабільності постачань.

Крім того, слід зазначити, що дебіторська заборгованість за станом на 31.12.04 р. збільшилася на 2,5 млн. грн. у порівнянні з початком року.

Як видно з таблиці 2.7 у поточному році в структурі активу балансу відбулося зрушення убік збільшення частки поточних активів, їхня частка склала 63 %. Залишкова вартість основних фондів складає 37,5 млн. грн і знизилася за рік на 2 млн. грн. Насамперед, це зв'язано з тим, що в звітному році було передане житло в комунальну власність міста. Вартість основних засобів переданого житлового фонду склала 7,4 млн. грн.

У звітному періоді приріст оборотних активів склав 5,2 млн. грн. (Додаток А), з них приріст коштів склав 3,9 млн. грн. Це дозволило в звітному періоді більш оперативно вирішувати питання по закупівлі сировини і матеріалів. Головною умовою, що дозволила досягти цього, є прийняте ще в 2005 р. рішення про перехід до грошової форми розрахунків зі споживачами. Так, частка бартеру в складала ще в 2005 р. - 12,2%, у 2006 р. - 4,1%, у 2007 р. – 1,1%, у 2008 р. – 0%.

Дані за структурою пасивів балансу представлені в таблиці 2.8.

Таблиця 2.8 - Аналітичне угруповання й аналіз статей пасивів ВАТ «ДЛФЗ» за період з 2005 по 2008 рік

| Найменування показника | 2005 | 2006 | 2007 | 2008 |

| Джерела майна (пасив), усього: | 96386,4 | 100818,3 | 106940,8 | 110593,7 |

| Власний капітал | 93938,9 | 97587,4 | 101982,7 | 105538,3 |

| Позиковий капітал | 2338,7 | 3201,1 | 4128,7 | 5055,4 |

| У тому числі: | ||||

| - довгострокові зобов'язання | 0 | 0 | 1112,5 | 695,1 |

| - короткострокові кредити і позики | 0 | 0 | 0 | 0 |

| - кредиторська заборгованість | 567,8 | 539,1 | 1318,8 | 2528,7 |

| - інші поточні зобов'язання | 323,4 | 162 | 206,1 | 294,3 |

Оскільки власний капітал є основою незалежності підприємства, то збільшення його величини є позитивним моментом у діяльності підприємства. За аналізований період відбувається постійне збільшення частки власного капіталу в структурі пасивів підприємства. На 31.12.04 даний показник складає 95%.

Однак і залучення позикових засобів в оборот підприємства – нормальне явище. Даний факт сприяє тимчасовому поліпшенню фінансового стану підприємства за умови, що засоби не заморожуються на тривалий час в обороті і вчасно повертаються. Так, кредиторська заборгованість на кінець звітного періоду збільшилася на 1,2 млн.грн., її абсолютна величина склала 2,5 млн. грн.

Для оцінки фінансового стану підприємства так само використовується ряд показників і коефіцієнтів, що характеризують його здатність самостійно стабільно здійснювати господарську діяльність і вчасно погашати виникаючі зобов'язання перед контрагентами (таблиця 2.9)

Таблиця 2.9 – Фінансові показники діяльності ВАТ «ДЛФЗ»

| Показник | Формула розрахунку | Значення на кінець періоду | Відхилення | ||||

| 2005 | 2006 | 2007 | 2008 | (+/-) | % | ||

| Коефіцієнт автономії | KAB=KS:BP | 0,975 | 0,967 | 0,960 | 0,954 | -0,006 | -0,6% |

| Коефіцієнт маневренності | KM=KSO:KS | 0,483 | 0,545 | 0,587 | 0,617 | 0,029 | 5,0% |

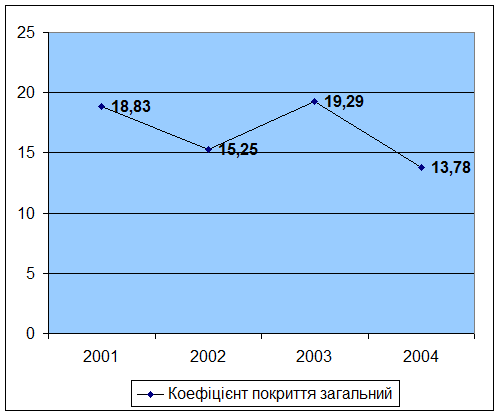

| Коефіцієнт покриття загальний | KP=LA:KZ | 18,83 | 15,255 | 19,29 | 13,78 | -5,505 | -28,5% |

| - грошовими коштами | KPD=DZ:LA | 0,083 | 0,083 | 0,228 | 0,266 | 0,038 | 16,7% |

| -дебіторською заборгованністю | KPZ=RD:LA | 0,107 | 0,061 | 0,071 | 0,142 | 0,070 | 98,8% |

| Коефіцієнт ліквідності | KL=(LA-TMZ):KZ | 12,98 | 8,91 | 14,42 | 10,49 | -3,930 | -27,2% |

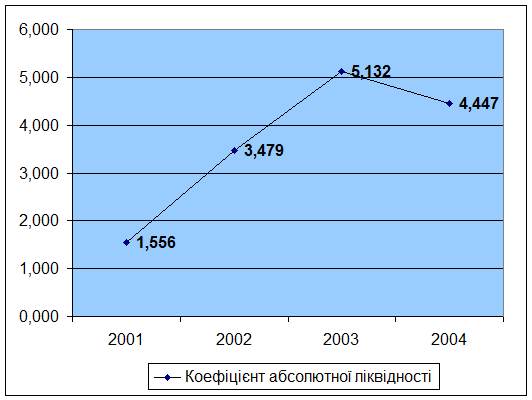

| Коефіцієнт абсолютної ліквідності | KAL=DZ:KZ | 1,556 | 3,479 | 5,132 | 4,447 | -0,686 | -13,4% |

| Коефіцієнт платоспроможності | KPL=LA:(KZ+DP) | 18,83 | 15,25 | 14,09 | 11,89 | -2,203 | -15,6% |

| Коефіцієнт залучення | KPR=(KZ+DP):POF | 0,030 | 0,044 | 0,057 | 0,070 | 0,013 | 22,0% |

| Коеффіцієнт ділової активності | O=Bp:BP | 1,362 | 1,615 | 1,319 | 1,292 | -0,027 | -2,0% |

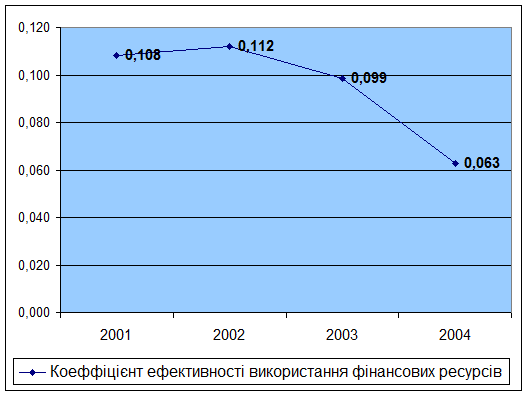

| Коеффіцієнт ефективності використання фінансових ресурсів | R=Пр:BP | 0,108 | 0,112 | 0,099 | 0,063 | -0,036 | -36,6% |

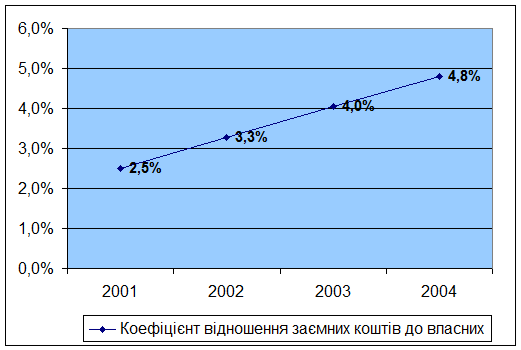

| Співвідношення заємних і власних коштів | GZ=(KZ+DP):KS | 0,025 | 0,033 | 0,040 | 0,048 | 0,007 | 18,3% |

У 2008 році підприємство працювало в основному за рахунок власного капіталу, по цьому маневреність власних оборотних коштів мала позитивне значення, а саме 0,617, що відповідає нормативному значенню коефіцієнта маневреності (0,05-0,1). У той же час, тенденція зміни даного показника говорить про його неухильне зниження, що відбиває постійний ріст позикових засобів підприємства протягом аналізованого періоду.

Високий рівень коефіцієнта покриття свідчить про високий рівень платоспроможності підприємства і тим самим викликає більше довіри в кредиторів. За 2008 рік коефіцієнт покриття знизився в середньому на 19%, і під кінець року склав 13,78, тобто в 13,78 разів оборотні активи підприємства перевищують його короткострокові зобов'язання. Дане значення коефіцієнта покриття перевищує нормативне значення майже в 10 разів (рисунок 2.12) і на ряді з ростом коефіцієнта покриття за рахунок коштів говорить про досить гарне положення підприємства як потенційного позичальника. ВАТ «ДЛФЗ» показало себе як високо ліквідне, оскільки отримані високі значення коефіцієнта абсолютної ліквідності: 1,56; 3,48; 5,13; 4,45 відповідно по роках (рисунок 2.13), тобто саме така частина короткострокової заборгованості підприємства може бути покрита найбільш ліквідними оборотними активами – коштами і короткостроковими фінансовими вкладеннями.

Рисунок 2.12 - Динаміка коефіцієнта покриття ВАТ «ДЛФЗ» за період з 2006 по 2008 рік

Підвищення виробничих запасів у 2008, говорить про зниження реалізації товару, відповідно і про зниження випуску продукції. Зменшення оборотності кредиторської заборгованості так само говорить про небажання підприємства залучати позикові засоби для розвитку виробництва. Коефіцієнт погашення кредиторської заборгованості показує, що частка продажів у борг велика, але з кожним роком не багато зменшується, що говорить про підвищення фінансової стійкості клієнтів підприємства.

Рисунок 2.13- Динаміка коефіцієнта абсолютної ліквідності ВАТ «ДЛФЗ» за період з 2006 по 2008 рік

Частка власного капіталу з 2007 м по 2008 р. зросла, що може свідчити про те, що підприємство в якийсь період працювало в прибуток і не хоче залучати позикові засоби для розвитку виробництва.

На малюнку 2.14 показано, що частка власного капіталу значно вище позикового капіталу, відповідно підприємству характеризується значною фінансовою стійкістю.

Рисунок 2.14 - Динаміка коефіцієнта співвідношення притягнутих і власних засобів ВАТ «ДЛФЗ» за період з 2005 по 2008 рік

Для оцінки ділової активності використовують показник коефіцієнта ділової активності, що являє собою відношення виторгу від реалізації продукції до валюти балансу (див.табл. 2.9).

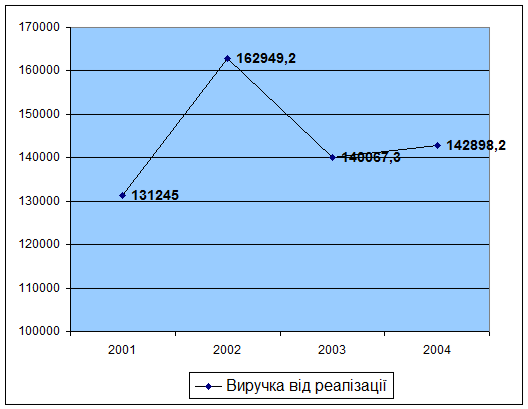

У 2008 році виторг від реалізації продукції в порівнянні 2007 роком значно зріс особливо в період найбільшого попиту на лакофарбову продукцію (березень — вересень) (Додаток А). Його перевищення склало 2,8 млн.грн.

Рисунок 2.15 - Динаміка зміни виторгу від реалізації ВАТ «ДЛФЗ» за період з 2005 по 2008 рік

Для характеристики ефективності використання власного капіталу використовується коефіцієнт використання фінансових ресурсів (див.табл. 2.9). Його негативна динаміка (рисунок 2.16) свідчить у першу чергу про зниження прибутку від реалізації продукції. Так, за 2008 рік валовий прибуток від реалізації знизився на 4,5 млн.грн, что складає 20,3% у порівнянні з рівнем 2007 року.

Рисунок 2.16 - Динаміка зміни коефіцієнта ефективності використання фінансових засобів ВАТ «ДЛФЗ» за період з 2005 по 2008 рік

Загальний фінансовий стан підприємства ВАТ «ДЛФЗ» до кінця 2008 року можна оцінити в такий спосіб:

Валюта балансу за станом на 31.12.04р. склала 110,5 млн. грн., з них 96% власні засоби.

Загальна вартість власного капіталу складає 105,5 млн. грн., з них нерозподілений прибуток 67,3 млн. грн.

Обсяг реалізації лакофарбової продукції (ЛКП) у діючих цінах у звітному році збільшився на 2% і склав 142,9 млн. грн.

З валового прибутку фінансувалися адміністративні витрати, що склали в 2008 р. 3,7 млн. грн, що на 3,4% вище рівня 2007р., а також витрати на збут продукції, що склали в 2008 р. 3,3 млн. грн. і зрослі в порівнянні з 2007 р. майже на 60%. Це обумовлено необхідністю розширення ринків збуту продукції і дилерської мережі.

Позареалізаційний прибуток склав 1,4 млн. грн., з її 1,2 млн. грн. це відсотки за тимчасово розміщені вільні кошти в банках, 0,2 млн. грн. це оприбуткування надлишків ТМЦ за підсумками інвентаризації. Позареалізаційні збитки склали 165,7 тис.грн., на финансирование соціальних заходів було спрямовано 1,3 млн. грн. прибули.

Разом прибутки від звичайної діяльності отримано 10,6 млн. грн., що на 34,7% менше, ніж минулому році.

Податок із прибутку склав 3,7 млн. грн.

У підсумку чистий прибуток у 2008 р. зменшилася на 33% у порівнянні з 2007 р. і склала 6,9 млн. грн.

ВИСНОВКИ ДО РОЗДІЛУ 2

У даному розділі диплома був зроблений аналіз ринку лакофарбової продукції й аналіз зовнішніх факторів, що роблять вплив на виробництво, реалізацію і споживання ЛФМ в Україні.

Ринок ЛФМ – є одним із самих динамічно розвинутих сегментів ринку будматеріалів, це зв'язано, насамперед, з пожвавленням промисловості і будівельним «бумом» в Україні. Щорічний приріст обсягів ринку складає в середньому 15-20%, що робить ринок привабливим не тільки для вітчизняного товаровиробника, але і закордонного. Ринок ЛФМ характеризується сильною конкуренцією: близько 70 вітчизняних виробників (60% ринку). Однак конкуренція росте не тільки на внутрішньому ринку, спостерігається захоплення ринку імпортними компаніями (40%). Обсяги експорту української продукції знижуються в з кожним роком у середньому на 10%, у той час як висококонкурентноздатна імпортна продукція завойовує український ринок (щорічний приріст імпорту складає 15%) Однієї з причин такого положення на ринку є непродумана митно-тарифна політика держави (11% імпортне мито на сировину для вітчизняного виробника), унаслідок чого вітчизняним виробникам усе складніше конкурувати за ціною з аналогічною імпортною продукцією.

Для ефективного функціонування в умовах ринку вітчизняним виробникам необхідно впроваджувати сучасні технології, використовувати новітні розробки високоякісної сировини, що дозволить їм підвищити конкурентноздатність продукції, що випускається.

Необхідність інновацій обумовлена наступними факторами:

· технології стрімко застарівають;

· потреба в нововведеннях росте величезними темпами;

Тому впровадження нововведень дозволить, насамперед, поліпшити якість продукції, що випускається, а також підвищити її конкурентноздатність на ринку, що дозволить підприємству виходити з даною продукцією на тільки на внутрішній, але і на міжнародний ринки.

ВАТ «ДЛФЗ» - є одним з найбільших виробників ЛФМ (17% від загального обсягу виробництва в Україні). Аналіз діяльності ВАТ «ДЛФЗ» був проведений по наступних основних напрямках:

· аналіз основних ТЕП: спостерігається ріст по всіх основних показниках.

· аналіз обсягів виробництва і реалізації продукції: за попередній період спостерігалося деяке зниження обсягів виробництва і реалізації продукції в середньому, що обумовлено, насамперед, дефіцитом сировинних компонентів і перебої в постачаннях основних видів сировини (37,6 % від загального зниження обсягу реалізації)

· аналіз прибутку і рентабельності: чистий прибуток підприємства зменшився на 7,2 %, що викликано, насамперед, збільшенням витрат на соціальні заходи і склала 10,5 млн. грн., рентабельність реалізованої продукції збільшилася на 0,4 і склала 16,7 %.

· аналіз фінансового стану: показав що підприємство має стійке положення, коеф. абс. ліквідності дорівнює 4,45, що значно вище нормативного значення, рентабельність власного капіталу 4,5%. 96,6 % у структурі капіталу – власні засоби підприємства, що обумовлено вимогами самофінансування підприємства. У 2007р. витрати на технічне переозброєння виробництва і впровадження енергозберігаючих технологій склали 2,5 млн. грн.

Виходом зі сформованої ситуації для вітчизняних виробників ЛФМ є впровадження інновацій і залучення інвестицій у розвиток виробництва з метою удосконалювання якості продукції, що випускається, і одержання конкурентних переваг, що забезпечують стабільний розвиток підприємства.

Дата: 2019-05-29, просмотров: 316.