Содержание ответа: Спрос на деньги и его виды. Трансакционный спрос на деньги (спрос для сделок) и определяющие его факторы (объем национального выпуска, уровень цен, скорость обращения денег, ставка процента). Спекулятивный спрос на деньги и определяющие его факторы (ставка процента). Эластичность спекулятивного спроса на деньги по ставке процента (предельная склонность к ликвидности).

Денежная масса и ее структура. Денежные агрегаты М1, М2, М3, МL и их состав. Денежная база. Факторы, определяющие объем предложения денег. Роль банковской системы в создании платежных средств. Система частичного обязательного резервирования пассивов коммерческих банков. Равновесие на рынке денег. Равновесие на денежном рынке. Модель LM. Причины смещения линии LM.

ОТВЕТ:

Как часть финансовых активов деньги могут быть использованы для совершения сделок. Чем больше нужно денег для совершения сделок, тем больше денег находится в обращении. Это и создает такое понятие, как спрос на деньги.

Спрос на деньги – это желание экономических субъектов иметь в своем распоряжении определенное количество платежных средств, которое фирмы и население намерены держать у себя в данный момент; общая потребность рынка в денежных средствах. Спрос на деньги вытекает из двух функций денег:

• средства обращения (спрос для использования денег в различных сделках),

• средства сохранения богатства.

Эти средства могут временно накапливаться, во-первых, как резерв предстоящих платежей - спрос на денежные запасы в реальном выражении с учетом индекса цен (Р). Во-вторых, эти средства могут временно накапливаться как часть совокупного богатства. Держание наличных денег лишает собственника доходов от тех видов имущества, которые он мог бы купить на них. Поэтому можно сказать, что это связано уже с альтернативными затратами. В этом заключается специфика денежного рынка. При сделках на денежном рынке деньги обмениваются на другие ликвидные средства по альтернативной стоимости, которая измеряется номинальной ставкой процента. Высокая ставка процента означает высокую доходность облигаций и высокие альтернативные издержки хранения денег на руках, что, соответственно, уменьшает спрос на наличные деньги. Низкие альтернативные издержки хранения наличных денег, т. е. низкая процентная ставка, означают, что люди будут стремиться иметь больше наличных денег на руках.

Существует несколько концепций, по-разному трактующих спрос на деньги.

1. Сторонники классической теории связывали спрос на деньги с тем, что деньги необходимы для покупки товаров и услуг в будущем и что такая потребность возникает в связи с временным разрывом между получением денег и их расходованием. Согласно данной концепции спрос на деньги определяется из формулы количественной теории:

MV = PY (23),

где М - количество денег в обращении;

V-скорость обращения денег;

Р -уровень цен;

Y - величину совокупного объема производства.

Из этого уравнения следует, что величина спроса на деньги зависит от следующих факторов:

– от абсолютного уровня цен. При прочих равных условиях, чем выше уровень цен, тем выше спрос на деньги, и наоборот;

– от уровня реального объема производства. По мере его роста повышаются и реальные доходы населения, а значит, людям потребуется больше денег, так как наличие более высоких реальных доходов подразумевает и рост объема сделок;

– от скорости обращения денег. Соответственно все факторы, влияющие на скорость обращения денег, будут влиять и на спрос на деньги.

Таким образом, такая функция денег как средство обращения обусловливает первый вид спроса на деньги – трансакционный.

Трансакционный спрос на деньги - это спрос на деньги для сделок, т.е. для покупки товаров и услуг. Из уравнения количественной теории денег (уравнения Фишера) следует, что единственным фактором реального спроса на деньги является величина реального выпуска (дохода) (Y).

2. Дж. М. Кейнс рассматривал деньги как один из типов богатства и считал, что та часть активов, которую население и фирмы желают хранить в форме денег зависит от того, насколько высоко они ценят свойство ликвидности. Дж. Кейнс назвал свою теорию спроса на деньги теорией предпочтения ликвидности. Как считал Дж. Кейнс, три причины побуждают людей хранить часть их богатств в форме денег:

1) для использования денег в качестве средств платежа (трансакционный мотив хранения денег);

2) для обеспечения в будущем возможности распоряжаться определенной частью своих ресурсов в форме наличных денег (мотив предосторожности);

3) спекулятивный мотив – мотив хранения денег, возникающий из желания избежать потерь капитала, вызываемых хранением активов в форме облигаций в периоды ожидаемого повышения норм ссудного процента.

Таким образом, Кейнс к трансакционному мотиву спроса на деньги добавил еще 2 мотива спроса на деньги - мотив предосторожности и спекулятивный мотив - и соответственно предложил еще 2 вида спроса на деньги: предусмотрительный и спекулятивный.

Предусмотрительный спрос на деньги (спрос на деньги из мотива предосторожности) объясняется тем, что помимо запланированных покупок люди совершают и незапланированные. По мнению Кейнса, этот вид спроса на деньги не зависит от ставки процента и определяется только уровнем дохода.

Спекулятивный спрос на деньги обусловлен функцией денег как запаса ценности (как средства сохранения стоимости, как финансового актива). В качестве финансового актива деньги лишь сохраняют ценность (только в неинфляционной экономике), но не увеличивают ее. Наличные деньги обладают абсолютной ликвидностью, но нулевой доходностью. Спрос на деньги отрицательно зависит от ставки процента, поэтому кривая спекулятивного спроса на деньги имеет отрицательный наклон.

При неопределенности на денежном рынке и уменьшение количества денег в обращении склонность к ликвидности увеличивается (люди не желают расставаться с деньгами), как следствие - ставка процента растет. Если денежный рынок стабилен, склонность к ликвидности уменьшается, а, следовательно, норма процента также уменьшается. Возможна ситуация так называемой ловушки ликвидности, когда рост предложения денег перестает влиять на норму процента и на инвестиции.

Итак, общий спрос на деньги складывается из трансакционного и спекулятивного:

Рис. 25 Спрос на деньги

На рисунке даны графики различных видов спроса на деньги:

а) показывает трансакционный спрос на деньги. Так как он не зависит от уровня процентной ставки, то график проходит вертикально;

б) спекулятивный спрос на деньги. Чем выше ставка процента, тем выгоднее держать свои активы в форме облигаций, а не наличности;

в) общий спрос на деньги (кривая предпочтения ликвидности) получается сложением линий.

Денежная масса - это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в экономике, которыми располагают частные лица, институциональные собственники (предприятия, объединения, организации) и государство.

В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

На деле, основная часть сделок между предприятиями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. Эти инструменты расчетов позволяют распоряжаться безналичными деньгами.

Вместе с тем, в пассивную часть денежной массы включаются такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, краткосрочных государственных облигациях, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежной массы получили общее название «квази-деньги».

Для измерения денежной массы в экономике используются денежные агрегаты. Как правило, их располагают в порядке убывания ликвидности, т. е. способности наиболее быстро и с минимальными трансакционными издержками обмениваться на какие‑либо товары:

Агрегат M0 отражает наличные деньги в обращении.

M1 = М0 + деньги, находящиеся в данный момент на счетах до востребования. Иными словами, это деньги, которые в текущем периоде привлечены банками в виде депозитов, но могут быть в любой момент времени возвращены вкладчику без риска потери процентов.

M2 = М1 + деньги на срочных счетах коммерческих банков. Срочные счета характеризуются тем, что вкладчик и банк составляют договор, по которому субъект может снять вложенные деньги вместе с процентами в строго определенное время, в противном случае часть процентов теряется в качестве компенсации банку вследствие невыполнения договора.

M3 = М2 + краткосрочные ценные бумаги, сертификаты банков и пр.

L = М3 + государственные ценные бумаги.

Из перечисленных показателей денежной массы главным является M1. Каждый агрегат отличается не только покупательной способностью, сферой действия, но и скоростью обращающихся денег. В связи с внедрением новых технических средств в банковской системе расчётные и платежные операции значительно ускорились, но всё же разница в скорости обращающихся денежных агрегатов остаётся.

Всего два субъекта в стране обеспечивают предложение денег: центральный банк, который выпускает наличность, и система коммерческих банков, предлагающих кредитные деньги. Соответственно, общее предложение на денежном рынке выглядит как

MS = C + D (13),

где C – наличность; D – депозиты.

Они образуются путем накопления вкладов экономических субъектов, а затем распределяются на банковские нужды: резервное покрытие и кредиты и ссуды. ЦБ может контролировать денежное предложение путем регулярного анализа денежной базы и воздействия на нее.

Денежная база – это деньги повышенной мощности, наличность, которая находится вне банковской системы, а также обязательные резервы коммерческих банков, которые хранятся в центральном банке страны. Денежная база рассчитывается как сумма наличности в обращении и резервов коммерческих банков, следовательно,

MB = C + R (14),

где MB – это денежная база; R – обязательные и избыточные резервы.

Таким образом, первоначально ЦБ воздействует на величину резервов (поскольку самостоятельно устанавливает норму резервирования для коммерческих банков и может ее или понизить, или повысить) и наличности (путем изъятия денег или их эмиссии). Затем посредством мультипликативного эффекта предложение денег подвергается дальнейшим изменениям. Если норма обязательного резервирования снижается, это значит, что коммерческие банки могут все большую часть депозитов и имеющихся денег использовать для выдачи кредитов, ссуд, которые как раз и обеспечивают их прибыльность. В результате, поскольку предложение кредитов увеличивается, процентная ставка по ним начинает сокращаться, что вызывает рост спроса. Посредством этого общая сумма кредитов увеличивается, что и означает расширение денег в обращении, так они попадают в экономику.

Можно выделить три основных инструмента центрального банка, которые обеспечивают динамику денежного предложения (факторы, определяющие объем предложения денег):

* изменение ставки рефинансирования, которая определяет процент, по которому ЦБ кредитует коммерческие банки;

* изменение нормы обязательного резервирования, посредством чего определяется сумма кредитов, которые коммерческие банки реально могут выдать населению, фирмам и иным экономическим субъектам.

* операции на открытом рынке, покупка облигаций также дают возможность регулировать величину денежной массы.

Предложение денег представляет собой вертикальную прямую, если предполагается, что ЦБ предпринимает все необходимые меры для поддержки неизменного состояния денежной массы, независимо от вариаций номинальной нормы процента (рис. 26А). Возникновение горизонтальной кривой предложения денег происходит тогда, когда ЦБ в качестве своей тактической цели избирает фиксацию номинальной нормы процента на постоянном уровне, несмотря на возможные изменения процентных ставок, обусловленные воздействием рыночных процессов (рис. 26Б). Наклонная кривая предложения денег подразумевает, что ЦБ реагирует на увеличение спроса на деньги, обеспечивая рост количества денег, находящихся в обращении, но в количестве, недостаточном для поддержания нормы процента на фиксированном уровне (рис. 26В).

А Б В

Рис. 26 График предложения денег

Следует заметить, что ЦБ не может целиком и полностью регулировать денежное предложение по ряду причин:

1) коммерческие банки по своему усмотрению устанавливают норму избыточных резервов, поэтому количество кредитов не зависит от решения Банка России;

2) существует такой коэффициент, как наличность‑депозиты. Дело в том, что население не весь объем наличных денег помещает на банковские вклады в виде депозитов, часть остается в виде кассовых остатков. Поэтому ЦБ не может предугадать динамику депозитов, от которых как раз и зависят кредитные возможности банков.

Коммерческие банки имеют главное отличие от других финансовых учреждений – они могут создавать кредитные деньги. Они привлекают капиталы, сбережения населения и другие свободные денежные средства, высвобождающиеся в процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале. Важнейшими функциями коммерческих банков являются:

– аккумуляция временно свободных денежных средств, сбережений и накоплений;

– кредитование предприятий, организаций, государства и населения;

– организация и осуществление расчетов в хозяйстве;

– учет векселей и операций с ними;

– операции с ценными бумагами;

– хранение финансовых и материальных ценностей;

– управление имуществом клиентов по доверенности (трастовые операции).

Таким образом, деятельность коммерческих банков преследует всего две цели:

* платежеспособность: Банки должны оплачивать свои обязательства по первому требованию. Иными словами, если вкладчик решает забрать сумму вклада вместе с процентами, банк обязан сразу выплатить ему всю денежную сумму. Чтобы платежеспособность была обеспечена и для страхования обязательств, банки, помимо обязательных резервов, создают также и избыточные, которые не выдаются в виде ссуд и остаются на случай непредвиденных обстоятельств.

*получение прибыли: Прибыльность определяется посредством банковской маржи, которая представляет собой разницу между процентами по кредитам и депозитами.

В зависимости от того, какую политику проводит коммерческий банк, предложение денег будет соответственно изменяться:

1. Политика полного резервирования. Если банк решает обеспечить себе абсолютную платежеспособность, он объявляет о полном резервировании всех денежных средств, которые имеет в своем распоряжении. Иными словами, ставка резервирования составляет 100 %, из которых несколько процентных пунктов определяют норму обязательного резервирования, а большая часть – избыточные резервы банка. Вследствие того, что данный банк кредиты и ссуды не выдает, предложение денег не изменяется.

2. Политика нулевого резервирования. Она применяется в том случае, когда банк на первое место ставит обеспечение прибыльности. Следовательно, все возможные деньги банк отдает в виде кредитов и ссуд, что не позволяет ему хранить какие‑либо резервы. Такая политика опасна тем, что платежеспособность банка в краткосрочном периоде равняется нулю.

3. Политика частичного резервирования. Часть денег остается в банке в качестве резервов (обязательные и избыточные), а другая часть направляется в экономику.

Общая модель предложения денег строится с учетом роли Центрального банка и с учетом возможного оттока части денег с депозитов банковской системы в наличность. Она включает ряд переменных (факторов):

1) Денежная база – это наличность вне банковской системы, а также резервы коммерческих банков, хранящиеся в Центральном банке.

B = C + R (26),

где B – денежная база; С – наличность; R – резервы.

2) Норма резервирования депозитов (rr), т.е. доля банковских вкладов, помещенных в резервы. Центральный банк устанавливает для коммерческих банков нормы резервов в виде беспроцентных вкладов в Центральном банке:

rr = R / D (2715)

3) Коэффициент депонирования денег (сr) отражает предпочтения населения в распределении денежной массы между наличными и депозитами:

cr = C / D (28)

4) Денежный мультипликатор, под которым понимается отношение предложения денег к денежной базе:

m = С + D / C + R = cr + 1 / cr + rr (29)

Следовательно,

MS = m × B (30)

Таким образом, количество денег в стране увеличивается в том случае, если:

а) растет денежная база;

б) снижается норма минимального резервного покрытия;

в) уменьшаются избыточные резервы коммерческих банков;

г) снижается доля наличных денег в общей сумме платежных средств населения.

Равновесие на денежном рынке – такая ситуация, при которой количество денег, находящееся за пределами банковской системы, совпадает с количеством денег, которое желает иметь экономические агенты в составе своего портфеля активов. Графически эта ситуация характеризуется точкой пересечения кривых спроса и предложения денег.

Рис. 27 График равновесия на денежном рынке

Точка равновесия - точка пересечения кривых спроса и предложения денег, которые определяют равновесную «цену» на денежном рынке, т.е. равновесную ставку процента.

Предположим, что меняется спрос на деньги, а предложение остается неизменным. Если спрос на деньги вырос, то кривая спроса сместится вправо – вверх (М D') , а процентная ставка повысится. Если же спрос на деньги сокращается, то кривая спроса смещается влево - вниз - процентная ставка сокращается.

Вертикальная прямая М S представляет собой предложение, которое задается центральным банком. Тем самым ЦБ фактически определяет равновесный уровень спроса и предложения денег и доминирующую в экономике равновесную ставку процента (r0).

Увеличивая в рамках потребностей экономики денежную массу (М S') , ЦБ способствует понижению ставки процента, росту совокупного спроса, повышению экономической активности в целом.

Кривая LМ показывает различные комбинации национального дохода (У) и средней реальной ставки процента (r), при которых устанавливается равновесие на денежном рынке, т. е. спрос на деньги (L) равен денежному предложению (М).

Отметим, что L в модели LM представляет собой реальный, а не номинальный спрос на деньги, т. е. номинальный спрос на деньги, деленный на уровень цен (так называемый реальный денежный баланс). Кривая LM выводится из модели равновесия денежного рынка, где L = МS:

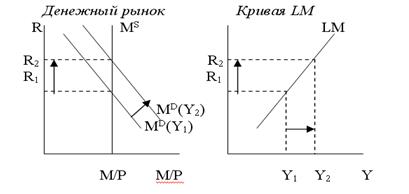

Рис. 28 Построение кривой LM

Рост уровня дохода (от Y1 до Y2) увеличивает спрос на деньги, смещая кривую МD вправо, что увеличивает ставку процента от R1 до R2. Это позволяет построить кривую LM, показывающую, что для обеспечения равновесия денежного рынка более высокому уровню дохода будет соответствовать более высокая ставка процента. Поэтому наклон кривой LM положительный.

Кривая LM может параллельно смещаться вправо вниз или влево вверх в зависимости от изменений спроса на деньги и денежного предложения, происходящих независимо от изменений в национальном доходе. При этом происходит следующее:

- независимое уменьшение спроса на деньги приводит к параллельному сдвигу кривой LM влево: при каждой ставке процента национальный доход будет меньше из-за замедления деловой активности. И наоборот, автономное увеличение спроса на деньги приведет к параллельному сдвигу кривой LM вправо;

- независимый рост денежного предложения (например, в результате увеличения эмиссии денег) приводит к параллельному сдвигу кривой LM вправо: при каждой ставке процента национальный доход будет больше благодаря механизму денежной трансмиссии. И наоборот, автономное падение денежного предложения (например, в результате массовой утечки национальной валюты из страны) приведет к параллельному сдвигу кривой LM влево.

Дата: 2019-04-23, просмотров: 377.