В условиях рынка каждый хозяйствующий субъект выступает как обособленный товаропроизводитель, который экономически и юридически самостоятелен: самостоятелен в выборе сферы бизнеса, формировании товарного ассортимента, определяет затраты, формирует цену, учитывает выручку от реализации, а следовательно, выявляет прибыль или убыток по результатам деятельности. Получение прибыли является непосредственной целью хозяйствующего субъекта в условиях рынка. Реализация этой цели возможна только в том случае, если субъект хозяйствования производит продукцию, работы, услуги, которые по своим потребительским свойствам соответствуют потребностям общества. Для выявления финансового результата необходимо выручку сопоставить с затратами на производство.

Выручка - основной источник формирования собственных финансовых ресурсов предприятия. С целью учета доходы организации в зависимости от характера, условия получения и направлений деятельности подразделяются на: доходы от обычных видов деятельности; операционные доходы, внереализационные доходы.

Доходы от обычных видов деятельности - это все поступления, которые связаны с расчетами за реализованные услуги. При определении налоговой базы из выручки вычитается НДС. Выручка от реализации услуг в ООО "Интел-плюс" признается по кассовому методу. Доходы признаются в том отчетном периоде, в котором они имело место фактическое поступление денежных средств, иного имущества (работ, услуг) и имущественных прав. Моментом реализации. И, следовательно, образованием выручки считается дата поступления денежных средств, т.е. оформление расчетных документов предприятию за отгруженную продукцию не является фактором определения выручки. В основе этого метода лежит юридический принцип перехода права собственности на товар.

Операционными доходами являются:

- поступления, связанные с предоставлением за плату во временное пользование активов организации;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам;

- прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

- поступления от продажи основных средств и иных активов отличных от денежных

средств, продукции, товаров;

- проценты, полученные за предоставление в пользование денежных средств, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

По итогам работы за 2004 и 2005 годы ООО "Интел-плюс"

операционных доходов не имела

Внереализационными доходами на предприятии являются:

- штрафы, пени, неустойки за нарушение условий договоров;

- активы, полученные безвозмездно, в том числе по договору дарения;

- поступления в возмещение причиненных организации убытков;

- прибыль прошлых лет, выявленная в отчетном году;

- суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;

- сумма дооценки активов;

- прочие внереализационные доходы.

Таблица 2.3.1 Динамика внереализационных доходов ООО "Интел - плюс"

| № п/п | Показатели | 2004 год | 2005 год | Отклонен. | |

| Абсол. тыс.руб | Относ. % | ||||

| 1 | Всего внереализационных доходов | - | 10 | 10 | - |

| 2 | -прочие внереализационные доходы | - | 10 | 10 | - |

Анализ динамики внереализационных доходов, свидетельствует о том, что в 2004году на предприятии не было этого вида доходов, в 2005 году их размер составил 10 тыс. руб. Удельный вес в общем объёме доходов в отчетном периоде крайне незначителен и равен 0,04 %.

Для выявления финансового результата предприятия полученные доходы от обычных видов деятельности и внереализационные уменьшаются на сумму произведенных расходов.

Расходами признаются обоснованные и документально подтвержденные затраты. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности предприятия подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы.

Расходы на производство и реализацию услуг классифицируются по учетному признаку. Государство устанавливает определенные принципы и правила, по которым налогоплательщики обязаны вести учет затрат на производство и реализацию услуг, регламентирует порядок их начисления и списания, устанавливает источники их покрытия.

При формировании расходов по обычным видам деятельности обеспечивается их группировка по следующим элементам: прямые расходы, относящиеся к реализованным товарам, работам, услугам, материальные расходы, расходы на оплату труда, амортизация, прочие расходы.

Расходы отражаются в бухгалтерском учете в том отчетном периоде, когда они признаны, вне зависимости от фактически произведенной оплаты.

К материальным расходам предприятия относят расходы на приобретение сырья и материалов, используемых при оказании услуг и образующих их основу, расходы на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством Российской Федерации, и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию.

К прямым расходам на предприятии относят расходы на приобретение основных средств. Критерием отнесения предметов к основным средствам является срок полезного использования свыше 12 месяцев. Определение сроков полезного использования приобретаемых предметов осуществляется комиссией, созданной приказом руководителя. Основные средства принимаются к учету по первоначальной стоимости, т.е. по фактическим затратам на их приобретение, сооружение и изготовление с учетом затрат по доставке указанных объектов и иных затрат по доведению их до состояния, в котором они пригодны к использованию. Объекты основных средств стоимостью не более 10.000 рублей за единицу, а также книги, брошюры и т.п. издания списываются на затраты производства по мере отпуска их в производство или эксплуатацию.

В расходы предприятия на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми и коллективными договорами.

Амортизация основных средств начисляется линейным способом. Амортизационные отчисления по объекту основных средств начинаются с первого числа месяца, следующего за месяцем принятия этого объекта к учету

К прочим расходам относятся операционные расходы. В их составе учитываются:

- остаточная стоимость проданных активов;

- налоги и сборы, которые уплачиваются за счет финансовых результатов (например, налог на имущество, налог на рекламу).

Также по этой статье учитываются расходы, связанные с оплатой услуг, оказываемых кредитными организациями. К этой группе операционных расходов относятся суммы, которые предприятие уплачивает кредитным организациям за:

- расчетно-кассовое обслуживание;

- покупку или продажу иностранной валюты; - другие услуги.

Кроме того, расходы, связанные с предоставлением за плату:

- во временное пользование активов организации;

- прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности.

- прочие операционные расходы.

Динамика расходов, связанных с производством и реализацией услуг

в ООО "Интел-плюс"

Таблица 2.3.2

| № п/п | Показатели | 2004 год тыс. руб | 2005 год тыс. руб | Отклонения | ||

| Абсолют. тыс.руб. | Относит % | |||||

| 1 | Прямые расходы ,относящиеся к реализованным товарам, услугам | 3230 | 16687 | 13457 | 517 | |

| 2 | Материальные расходы, относящиеся к расходам текущего отчетного периода, за исключением расходов, относящихся к прямым | 129 | 175 | 46 | 136 | |

| 3 | Расходы на оплату труда, относящиеся к расходам текущего отчетного периода, за исключением расходов, относящихся к прямым | 250 | 845 | 595 | 338 | |

| 4 | Суммы начисленной амортизации относящиеся к расходам текущего отчетного периода, за исключением расходов, относящихся к прямым | 3 | 52 | 49 | 1733 | |

| 5 | Расходы, формируемые в порядке, предусмотренном ст.260-263 НК РФ | 9 | 56 | 47 | 622 | |

| 6 | Прочие расходы- всего | 1014 | 2247 | 1233 | 222 | |

| 7 | - в том числе: суммы налогов и сборов, начисленные в порядке установленном законодательством РФ о налогах и сборах | 109 | 242 | 133 | 222 | |

| 8 | -другие расходы | 905 | 2005 | 1100 | 222 | |

| 9 | Итого признанных расходов | 4635 | 20063 | 15428 | 433 | |

| 10 | Расходы не учитываемые в целях налогообложения | 30 | 108 | 78 | 360 | |

| 11 | Расходы, которые не учтены в составе расходов для целей налогообложения на основании п.49 ст.270 НК РФ | 30 | 108 | 78 | 360 | |

Объём признанных расходов в 2005 году составил 20063 тыс.руб., в сравнении с прошлым годом произошел рост в абсолютном выражении на 15428 тыс.руб.или 433%.

Анализ структуры расходов свидетельствует о том, что основную их часть составляют прямые расходы, относящиеся к реализованным товарам, их удельный вес в 2005г составляет 83% от общего объёма расходов, в фактической величине 16687 тыс.руб., в сравнении с прошлым годом произошел рост на 13457 тыс. руб. или 517%.

Прочие расходы за 2005 год увеличились на 1233 тыс. руб. или на 222% и составили 2247 тыс. руб. Их удельный вес в общей структуре затрат в 2005 году составил 11%.

Расходы на оплату труда, за исключением расходов, относящихся к прямым в 2005 году составили 845 тыс.руб. ,увеличившись в абсолютном выражении на 595 тыс. руб. или на 338 %. Их удельный вес в общей структуре в отчетном периоде равен 4%.

Сумма материальных расходов за 2005 год составила 175 тыс. руб., анализ их свидетельствует об увеличении на 46 тыс.руб. или 136 %. Удельный вес в общем объеме расходов этой статьи очень незначителен и составляет 0,8 %.

Суммы начисленной амортизации в 2005 году составили 52 тыс.руб. увеличившись практически в 17 раз или в абсолютном отклонении на 49 тыс.руб. Рост амортизационных отчислений говорит о том, что предприятие приобретает основные средства, создает материальные условия для расширения основной деятельности.

Рост объёма расходов в ООО "Интел-плюс" является следствием увеличения объема продаж в отчетном периоде.

Внереализационными расходами ООО "Интел-плюс" являются: штрафы, пени, неустойки, подлежащие уплате за нарушение условий договоров, возмещение убытков, которые причинила организация,

убытки прошлых лет, признанные в отчетном году, суммы дебиторской задолженности, по которой истек срок исковой давности, сумма уценки активов, затраты на благотворительную деятельность, затраты на спортивные и культурно-просветительские мероприятия, отдых, развлечения, прочие внереализационные расходы.

Таблица 2.3.3 Динамика внереализационных расходов ООО "Интел-плюс"

| п/п | Показатели | 2004 год тыс. руб | 2005 год тыс. руб | Отклонения | |

| Абсол. тыс. руб. | Относит. % | ||||

| 1 | Всего внереализацион. расходов и приравнив. к внереализационным расходам | 11 | 84 | 73 | 764 |

2 | -прочие внереализационные расходы и убытки, приравниваемые к внереализационным расходам | 11 | 84 | 73 | 764 |

Анализ внереализационных расходов позволяет сделать вывод о том, что хотя они и увеличились в сравнении с предыдущим годом на 764%,в абсолютном отклонении на 73 тыс. руб. и составили 84 тыс. руб. в общем объёме расходов удельный вес их очень незначителен и составляет 0,4%.

Таким образом, отметим, что прибыль является конечным результатом производственно-хозяйственной деятельности предприятия показателем его эффективности, источником средств для осуществления инвестиций, формирования специальных фондов, а также платежей в бюджет. Важнейшими факторами роста прибыли являются рост объема производства и реализации услуг, повышение производительности труда, снижение себестоимости, улучшение качества услуг. В условиях развития предпринимательской деятельности создаются объективные предпосылки реального претворения в жизнь указанных факторов.

Общий финансовый результат, прибыль, на отчетную дату называют балансовой прибылью. Его получают путем расчета общей суммы всех прибылей и всех убытков от основной и неосновной деятельности предприятия. В балансовую прибыль включают прибыль от реализации услуг, товаров, материальных оборотных средств и других активов. К ней относят также прибыль от реализации и прочего выбытия основных средств, доходы и потери от валютных курсовых разниц, доходы от ценных бумаг и других долгосрочных финансовых вложений, включая вложения в имущество других предприятий, расходы и потери, связанные с финансовыми операциями, внереализационные доходы. Балансовая прибыль за вычетом налогов называется чистой прибылью.

Прибыль, как главный результат предпринимательской деятельности, обеспечивает потребности самой организации и государства в целом, поэтому столь важно правильно определить размер прибыли организации.

3. СОВЕРШЕНСТВОВАНИЕ ОРГАНИЗАЦИИ УЧЕТА ФИНАНСОВОГО РЕЗУЛЬТАТА В ООО "ИНТЕЛ-ПЛЮС"

3.1 Разработка мероприятий по совершенствованию организации учета финансового результата в ООО "Интел - плюс"

Основным инструментом в формировании требуемого финансового результата ООО "Интел - плюс" является учетная политика.

Формируя свою учетную политику, ООО "Интел - плюс" может:

Выбрать один из предлагаемых нормативными документами вариантов ведения бухгалтерского учета конкретных хозяйственных операций (это установлено в пункте 8 Положения по бухгалтерскому учету "Учетная политика организации", утвержденного приказом Минфина России от 09.12.1998 № 60н). Согласно которому при формировании учетной политики организации по конкретному направлению ведения и организации бухгалтерского учета осуществляется выбор одного способа из нескольких, допустимых законодательством и нормативными актами по бухгалтерскому учету.

Самостоятельно разработать методику бухгалтерского учета конкретных фактов хозяйственной жизни, в случае, когда таковая нормативными документами не установлена (это положение также закреплено в пункте 8 Положения по бухгалтерскому учету "Учетная политика организации", утвержденного приказом Минфина России от 09.12.1998 № 60н ), согласно которому если по конкретному вопросу в нормативных документах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики организация самостоятельно разрабатывает соответствующий способ, исходя из указанного и иных положений по бухгалтерскому учету).

Применять методику бухгалтерского учета, отличную от предписанной нормативными документами, если, по мнению бухгалтера, содержащаяся в нормативных документах по бухгалтерскому учету методология не позволяет достоверно отразить соответствующие факты хозяйственной жизни. Такое отступление от предписаний нормативных документов должно быть раскрыто и обосновано в пояснительной записке к бухгалтерской отчетности организации. Данная возможность установленная в пункте 4 статьи 13 Федерального закона РФ от 21.11.1996 № 129-ФЗ "О бухгалтерском учете".

В том случае, когда организация может выбирать различные методы бухгалтерского учета одних и тех же фактов хозяйственной жизни, у нее возникает возможность совершенно по-разному представить информацию о данных фактах в бухгалтерской отчетности.

Следовательно, посредством учетной политики организация, выбирая конкретные методы учета, может формировать подчас прямо противоположные картины своего финансового положения, представляемые в бухгалтерской отчетности при полном сохранении реального положения дел.

Наиболее значимые для картины финансового положения организация решения, принимаемые при формировании учетной политики, касаются оценки и распределения по отчетным периодам доходов и расходов организации.

Учет издержек обращения и заготовительно-складских расходов торговые организации ведут в порядке, установленном отраслевыми методическими указаниями по планированию и учету себестоимости продукции (работ, услуг).

ООО "Интел - плюс" в соответствии с учетной политикой может списывать издержки обращения на себестоимость проданных товаров в полном размере либо частично. При полном списании издержек обращения их сумма ежемесячно списывается с кредита счета 44 в дебет счета 90 "Продажи".

При частичном списании издержек обращения их сумма распределяется: в торговых и иных посреднических организациях в части расходов на транспортировку - между проданным товаром и остатком товара на конец каждого месяца, в остальной части - ежемесячно списывается организацией на себестоимость проданных товаров в дебет счета 90 "Продажи". Организация ежемесячно определяет сумму издержек обращения, приходящуюся на проданные товары, как разницу между суммой издержек, числящихся на конец месяца и образованных за месяц, и их стоимостью, приходящейся на остаток непроданных товаров.

Сумму издержек обращения и производства, приходящуюся на проданные товары, списывают ежемесячно с кредита счета 44 "Расходы на продажу" в дебет счета 90 "Продажи".

Издержки обращения, приходящиеся на остаток непроданных товаров, продолжают учитываться на счете 44 "Расходы на продажу";

Так как транспортные расходы ООО "Интел - плюс" отражаются непосредственно на счете 41 "Товары" они не фиксируются по счету 44 "Расходы на продажу" не образуя, соответственно, конечного сальдо на этом счете.

Списание транспортных расходов в полном объеме в том отчетном периоде, в котором они возникли, означает, что их суммы не учитываются при исчислении себестоимости выпускаемой продукции, а списываются в уменьшение финансового результата текущего отчетного периода.

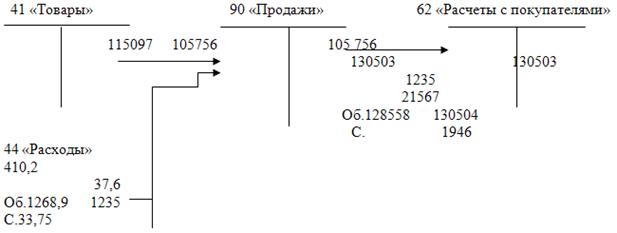

Рассмотрим возможность применения альтернативного подхода учета транспортных расходов пропорционально объему продаж, схема бухгалтерских записей будет иметь следующий вид (рис. 3). Для наглядности приведем все расчеты без учета НДС.

Рис. 3 – Схема бухгалтерских записей при списании транспортных расходов в бухгалтерском учете ООО "Интел - плюс" пропорционально объему продаж

Как видно из приведенного рисунка 3, данный вариант списания расходов формирует оценку расходов организации по реализации в размере 128558 тыс. руб.

Отсюда, так как транспортные расходы на нереализованный остаток товаров в размере 33747 руб. не включаются в себестоимость товаров, реализованных в отчетном периоде, они увеличивают финансовый результат.

При этом можно сделать следующий вывод:

- смена в учетной политике применяемого метода учета транспортных расходов при полном сохранении объемов продажи продукции, при сохранении цены ее продажи, позволяет увеличить прибыль ООО "Интел - плюс" на 36 тыс. руб. за отчетный период.

Реальное финансовое положение организации совершенно не изменилось, но изменился применяемый метод распределения расходов по отчетным периодам, и в фактическом учетном периоде пользователи бухгалтерской отчетности наблюдает сумму прибыли, полученную предприятием от осуществления обычных видов деятельности в размере 1910 тыс. руб., а во втором – 1946 тыс. руб.

Наряду с методами распределения транспортных расходов, торговая организация имеет возможность определять демонстрируемый в отчетности финансовый результат, выбирая в учетной политике один из способов оценки материально-производственных запасов.

В соответствии с пунктом 16 ПБУ 5/01 "Учет материально-производственных запасов", отпускаемые и выбывающие запасы, т.е. материалы, готовая продукция и товары, а также остаток запасов на конец отчетного периода оцениваются одним из следующих методов:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени приобретения товаров (метод ФИФО);

- по себестоимости последних по времени приобретения товаров (метод ЛИФО).

Позволяя в условиях изменения цен на приобретаемые товары варьировать суммами:

- товарных остатков,

- себестоимости реализованных товаров и

- финансового результата от их продажи.

Применение различных методов оценки товаров дает организации возможность добиться одной из двух целей:

- Минимизации оценки товарных запасов и прибыли (метод ЛИФО в условиях роста цен и ФИФО - в условиях снижения цен).

- Демонстрации в бухгалтерской отчетности максимально выгодного с позиций оценки рентабельности платежеспособности и финансовой устойчивости финансового положения компании - максимальная оценка товарных остатков и финансового результата от продажи товаров (метод ФИФО - в условиях роста цен; метод ЛИФО - в условиях снижения цен).

Законодательство напрямую предоставляет предприятиям выбор одного из трех методов, сравнение которых приведено в таблице 3.1.1

Таблица 3.1.1 Оценка материально-производственных запасов в ООО "Интел плюс" в феврале 2005 г

| № п/п | Содержание операции, показатели | Метод средней себестоимости | Метод себестоимости первых по времени закупок ФИФО. | Метод себестоимости последних по времени закупок ЛИФО. |

| 1 | Остаток на начало отчетного периода Цена за единицу, руб. | 1000 900 | 1000 900 | 1000 900 |

| Итого, руб. | 900 000 | 900 000 | 900 000 | |

| 2 | Поступило в отчетном периоде, ед. Цена за единицу, руб. | 200 950 | 200 950 | 200 950 |

| Поступило в отчетном периоде, ед. Цена за единицу, руб. | 100 970 | 100 970 | 100 970 | |

| Итого, руб. | 1 187000 | 1 187000 | 1 187000 | |

| 3 | Реализовано в отчетном периоде, ед. | 1100 | 1100 | 1100 |

| 4 | Остаток на конец отч. пер., ед. | 200 | 200 | 200 |

| 5 | Себестоимость единицы, руб. | 1000 * 900 + 200*950 + +100*970/(1000 + 200 +100) =1187000:1300 = 913 | (1187000- -192000)/1100 = 995000/.1100 = 904,5 | (1187000- -180000)/1100 = 1007000/1100=915,4 |

| 6 | Списано в производство, руб. | 1100*913 =1 004 300 | 1 187000-192 000=995000 | 1187000-180000=1007000 |

| 7 | Остаток на складе, руб. | 200*913 = 182 600 | 100 * 970+100*950 = 192 000 | 200* 900 = 180000 |

В данный момент ООО "Интел - плюс" при оценке списанных материально-производственных запасов применяет метод средней себестоимости.

Из данных таблицы 3.1.1 можно сделать вывод, что метод средней себестоимости более точен (в том числе потому, что "нивелирует" разницу цен), но метод ЛИФО дает большую себестоимость, что в итоге может привести к сокращению налога на прибыль. Также, выбрав данный метод ООО "Интел - плюс" может сократить платежи по налогу на имущество, так как запасы, оставшиеся на складе в конце месяца будут составлять меньшую сумму при оценке списываемых материально-производственных запасов по методу ЛИФО, чем по методам средней себестоимости и ФИФО.

Однако для подтверждения этого вывода и принятия окончательного решения необходимо сравнить "конечные" показатели (табл. 3.1.2).

Таблица 3.1.2 Расчет налогов при использовании методов оценки материально-производственных запасов в ООО "Интел - плюс" по результатам продаж февраля 2005 г.

| № стр. | Показатели | Метод средней себестоимости | Метод ФИФО | Метод ЛИФО |

| 1 | Валовая выручка от реализации, руб. | 1 100000 | 1 100000 | 1 100000 |

| 2 | Себестоимость, руб. | 1100*913= 1004 300 | 1100*904,5 = 995 000 | 1100*915,4 =1 007 000 |

| 3 | Налогооблагаемая прибыль (стр. 1 -- стр. 2), руб. | 95700 | 105000 | 93000 |

| 4 | Налог по ставке 24%, руб. | 22968 | 25200 | 22320 |

| 5 | Чистая прибыль (стр.3 -стр. 4), руб. | 72732 | 79800 | 70680 |

| 6 | Остаток запасов на складе, руб. | 182600 | 192000 | 180000 |

| 7 | Налог на имущество по ставке 2%, руб. | 3652 | 3840 | 3600 |

Как следует из приведенных данных в таблице 3.2.1, по методу ЛИФО действительно получается наибольшая себестоимость и соответственно наименьшая налогооблагаемая прибыль. Однако размер чистой прибыли (прибыли после уплаты налога) выше при использовании метода ФИФО. Это один из примеров того, что налоги необходимо минимизировать, поскольку в данном случае больший налог, тем не менее, привел к большей сумме чистой прибыли. Исходя из этого показателя, бухгалтерия ООО "Интел - плюс", возможно, примет в качестве элемента учетной политики метод ФИФО.

Таким образом, метод ФИФО занижает себестоимость продукции отчетного периода и завышает прибыль. Метод может применяться предприятиями, цены, на услуги которых ниже, чем у конкурентов, и уровень прибыли невысок. Метод ФИФО позволяет избежать санкций со стороны налоговых органов за продажу продукции (предоставление услуг) ниже себестоимости и увеличить величину прибыли при необходимости финансирования развития предприятия.

Метод ЛИФО завышает себестоимость и занижает остаток материальных ресурсов по балансу, что ведет к снижению величины налога на имущество предприятия.

И здесь, как и в предыдущем случае, приходим к выводу, что при абсолютно идентичных хозяйственных операциях (физический объем проданных товаров, выручка, товарный остаток - совершенно одинаковы) применение в бухгалтерском учете различных вариантов оценки позволяет демонстрировать в отчетности совершенно разную информацию о них.

Таким образом, используя посредством своей учетной политики различные методы бухгалтерской оценки фактов хозяйственной жизни, организация совершенно одинаковые хозяйственные ситуации может представлять в бухгалтерской отчетности совершенно по-разному.

В заключении необходимо заметить, что при формировании учетной политики по конкретному направлению ведения организации бухгалтерского и налогового учета осуществляется выбор одного из нескольких способов, регламентированных бухгалтерским и налоговым законодательством РФ. При этом между бухгалтерским и налоговым учетом имеются существенные различия в способах оценки имущества и обязательств.

Дата: 2019-04-23, просмотров: 398.