СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ЛИЗИНГА. 6

1.1.Сущность лизинговых отношений 6

1.2. Понятие лизингового платежа, его состав 14

1.3. Преимущества лизинга перед другими формами финансирования. 17

ГЛАВА 2. АНАЛИЗ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ЗАО «ЗИНВЕСТ» 27

2.1. Общая характеристика ЗАО «ЗИНВЕСТ» 27

2.2.Анализ использования трудовых ресурсов предприятия 43

2.3. Расчет лизинговых платежей согласно методическим рекомендациям Минэкономики РФ. 45

2.4. Анализ приобретения оборудования строительным предприятием на условиях лизинга и кредита 53

ГЛАВА 3.СРАВНИТЕЛЬНЫЙ АНАЛИЗ ПРАВОВОГО ОБЕСПЕЧЕНИЯ МЕЖДУНАРОДНЫХ И РОССИЙСКИХ ЛИЗИНГОВЫХ ОПЕРАЦИЙ. 61

3.1. Регулирование лизинговых отношений российским законодательством. 61

3.2. Регулирование лизинговых отношений Конвенцией УНИДРУА о международном финансовом лизинге 72

3.3. Сравнительный анализ регулирования лизинговых отношений международным и российским законодательством 78

ГЛАВА 4. РАЗРАБОТКА ПРОГНОЗА ФИНАНСОВОГО РАЗВИТИЯ ПРЕДПРИЯТИЯ. 85

ЗАКЛЮЧЕНИЕ. 90

ЛИТЕРАТУРА. 95

ВВЕДЕНИЕ

Актуальность исследования. В условиях становления рыночных отношений в России и острой необходимости ускоренной реконструкции устаревшей материально-технической базы производства особое значение в практической работе по структурной перестройке экономики страны приобретает лизинг как форма предпринимательской деятельности, более полно отвечающая требованиям научно-технического прогресса и гармоничного сочетания частных, групповых и общественных интересов и позволяющая при финансовых затруднениях преодолеть отчуждение инициативных работников от новейших технологий и современного оборудования.

Лизинг формирует новые, более мощные мотивационные стимулы в предпринимательстве. Он открывает широкий простор для инициативы и предприимчивости, рационального использования материальных, финансовых и трудовых ресурсов, превращает каждого работника в реального хозяина несобственных средств производства, который самостоятельно принимает технические, технологические и организационные решения с полной экономической ответственностью за их последствия. В результате лизинг позволяет возвысить личность в иерархической структуре мотивационных стимулов поведения от первичного стремления удовлетворить базовые физиологические потребности до высшего уровня мотивации, когда вся совокупность интересов сводится уже к самореализации личного интеллектуального потенциала. Он способствует массовому перемещению интересов людей от неурегулированной спекулятивной купли-продажи к сфере материального производства, которая в стабильной экономике обеспечит устойчивые и намного более высокие доходы всем слоям населения.

Привлекательность лизинговых услуг состоит также и в том, что применение их в хозяйственной практике позволяет начинающим предпринимателям открыть или значительно расширить собственное дело даже при весьма ограниченном личном стартовом капитале.

При использовании лизингового механизма имеющиеся у предпринимателя денежные средства можно направить, например, на закупку необходимого сырья, а лизинговые выплаты осуществлять из прибыли, полученной в результате эксплуатации арендуемого оборудования. Эффективность многостороннего воздействия лизинга на экономику определяется тем, что он одновременно активизирует инвестиции частного капитала в сферу производства, улучшает финансовое состояние непосредственных товаропроизводителей и повышает конкурентоспособность малого и среднего отечественного бизнеса.

Предмет исследования. Экономическая природа лизинга, сохраняющая в себе кредитные отношения, инвестиционную и арендную деятельность.

Объект исследования. Государственное и муниципальное имущество, как объект лизинга.

Цель исследования. Совершенствование механизма лизинга имущественных комплексов для предприятий в России.

Для достижения поставленной цели, в работе необходимо решить следующие задачи:

· Рассмотреть экономико-правовые особенности лизинга и исследовать сегодняшнее состояние института лизинговых отношений.

· Перечислить основные преимущества для участников лизинговых операций и определить экономические предпосылки развития лизинга в России.

· Обобщить имеющийся опыт, а также выяснить возможности и перспективы использования лизинга имущественных комплексов государственных и муниципальных предприятий.

· Выполнить сравнительный анализ лизинга с другими формами финансирования инвестиционных проектов предприятий.

При написании работы были использованы законодательные акты, научные и учебные издания по управлению лизингом и экономическому анализу, материалы периодических изданий, посвященные вопросам микро и макроэкономики и управления государственным и муниципальным имуществом.

Структура работы включает введение, три главы, заключение, список литературы.

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ЛИЗИНГА

Рентабельность

Система показателей финансовых результатов включает в себя не только абсолютные, но и относительные показатели эффективности хозяйствования. К ним относятся показатели рентабельности. Рассчитываются и анализируются общая рентабельность работы предприятия, рентабельность продукции и ряд других показателей. Чем выше уровень рентабельности, тем выше эффективность хозяйствования предприятия. Рентабельность деятельности ЗАО «Зинвест» может быть оценена различными показателями. Так, рентабельность собственных средств позволяет определить эффективность использования инвестирования собственниками средств в предприятие и сравнить ее с возможным доходом от вложений средств в другие цели.

Рентабельность собственных средств, рассчитанная по чистой прибыли, показывает, сколько копеек чистой прибыли «заработал» каждый рубль собственных средств.

Данные для анализа рентабельности вложений приводятся в формах №1, №2 и №5 бухгалтерской отчетности. Они представлены в аналитической таблице 8.

Данные таблицы показывают, что показатели рентабельности всех средств и функционирующих средств, исчисленные по общей сумме прибыли и прибыли от реализации продукции, снизились по сравнению с прошлым годом на 24,76% и 25,16% соответственно. Это связано с тем, что темпы прироста всех средств предприятия (157,83%) и в том числе функционирующих (77,19%) выше темпов снижения общей суммы прибыли (-40,06)) и прибыли от реализации продукции (-34,84%). Причем темпы роста всех средств предприятия ниже на 18,14) прироста собственных средств, что говорит о снижении доли заемных средств.

Таблица 8

Показатели рентабельности вложений ЗАО «Зинвест»,тыс.руб

| Показатели | 2003 | 2004 | Отклонения(+,-) | |

| сумма | % | |||

| 1. Балансовая прибыль | 2696,3 | 1616,1 | -1080,2 | -40,06 |

| 2. Чистая прибыль | 1404,7 | 1001,8 | -402,9 | -28,68 |

| 3. Прибыль от реализации | 2813,9 | 1833,5 | -980,4 | -34,84 |

| 4. Доходы от ценных бумаг и вложений | 415,4 | 348 | -67,4 | -16,22 |

| 5. Среднегодовая стоимость всех средств | 8359,5 | 21553,8 | 13194,3 | 157,83 |

| 6. Среднегодовая стоимость собственных средств | 7410,9 | 20452,2 | 13041,3 | 175,97 |

| 7. Среднегодовая стоимость финансовых вложений | 0 | 0 | 0 | х |

| 8. Среднегодовая стоимость незавершенного строительства | 0 | 6741,4 | 6741,4 | х |

| 9. Среднегодовая сумма активной части собственных средств (стр5– стр7 – стр8) | 8359,5 | 14812,4 | 6452,9 | х |

| 10. Рентабельность всех средств, в% | ||||

| 10.1. Кр1 (стр1/стр5) | 32,25 | 7,50 | -24,76 | |

| 10.2. Кр2 (стр2/стр5) | 16,80 | 4,65 | -12,16 | |

| 10.3. Кр3 (стр3/стр5) | 33,66 | 8,51 | -25,16 | |

| 11. Рентабельность собственных средств, % | ||||

| 11.1. Кр4 (стр1/стр6) | 36,38 | 7,90 | -28,48 | |

| 11.2. Кр5 (стр2/стр6) | 18,96 | 4,90 | -14,06 | |

| 11.3. Кр6 (стр3/стр6) | 37,97 | 8,97 | -29,01 | |

| 12. Рентабельность активной части собственных средств, % (Кр7= стр3/стр9) | 33,66 | 12,38 | -21,28 | |

Рентабельность собственных средств за отчетный период значительно снизилась, что связано со снижением величины прироста прибыли от реализации продукции, балансовой и чистой.

Следует отметить, что наибольшую рентабельность в отчетном году имели функционирующие средства (12,38%), что свидетельствует об эффективности использования средств в обороте.

Таким образом, проведенный анализ финансово-хозяйственной деятельности предприятия выявил все основные факторы, воздействующие на экономические показатели такие, как:

● Затраты на один рубль товарной продукции

● Скорость оборачиваемости оборотных средств

● Состояние основных фондов

● Величины кредиторской и дебиторской задолженности

● Состояние запасов товарно-материальных ценностей, в.ч. запасов.

В целом финансовая устойчивость ЗАО «Зинвест» за 2004 год несколько ухудшилась. Следовательно, у предприятия имеются резервы укрепления финансового состояния. В первую очередь необходимо увеличить долю собственных средств.

100

2

78

3

17

100

Очевидно, что в соответствии с удельным весом рабочих в общей численности пропорционален и удельный вес работников со средним образованием.

Таблица 16

Характеристика персонала по категориям

| № п/п | Наименование | Уд.вес (%) |

| 1. | Среднесписочная численность, чел., в том числе: | 100 |

| 1.1. | Основные рабочие | 41 |

| 1.2. | Вспомогательные рабочие | 36 |

| 1.3. | Служащие и специалисты в т.ч. | 23 |

| 1.3.1 | АУП | 11 |

Удельный вес управленческого персонала – 11% можно счинать нормальным.

Анализ текучести кадров представлен в таблице 17.

Таблица 17

Движение рабочей силы

| Показатель | 2003 | 2004 |

| Коэф. оборота: по приему = кол-во принятых / среднеспис. численность | 0,338 | 0,317 |

| по выбытию = кол-во выбывших / средспис.численность | 0,31 | 0,28 |

| Коэф. текучести = по собст. желанию + наруш.труд. дисциплины /среднеспис. численность | 0,173 | 0,162 |

По данным таблицы 17 видно, что на анализируемом предприятии коэффициент текучести рабочей силы в 2004 году несколько ниже, чем в 2003 году.

2.3. Расчет лизинговых платежей согласно методическим рекомендациям Минэкономики РФ

В связи с тем, что с уменьшением задолженности по кредиту, полученному лизингодателем для приобретения имущества - предмета договора лизинга, уменьшается и размер платы за используемые кредиты, а также уменьшается и размер комиссионного вознаграждения лизингодателю, если ставка вознаграждения очень часто устанавливается сторонами в процентах к непогашенной (несамортизированной) стоимости имущества, целесообразно осуществлять расчет лизинговых платежей в следующей последовательности:

1. Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга.

2. Рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам.

3. Рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом уплаты.

Примечание. При оперативном лизинге, когда срок договора меньше одного года, размеры лизинговых платежей определяются по месяцам.

Расчет общей суммы лизинговых платежей осуществляется по формуле:

ЛП = АО + ПК + КВ + ДУ + НДС (*)

где:

ЛП - общая сумма лизинговых платежей;

АО - величина амортизационных отчислений, причитающихся лизингодателю в текущем году;

ПК - плата за используемые кредитные ресурсы лизингодателем на приобретение имущества - объекта договора лизинга;

КВ - комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

ДУ - плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НДС - налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

* Если лизингополучатель является малым предприятием, в общую сумму лизинговых платежей налог на добавленную стоимость не включается.

Амортизационные отчисления АО рассчитываются по формуле:

АО = БС * На/100

где:

БС - балансовая стоимость имущества - предмета договора лизинга, млн. руб.;

На - норма амортизационных отчислений, процентов.

Стороны договора лизинга имеют право по взаимному соглашению применять ускоренную амортизацию предмета лизинга.

Амортизационные отчисления производит балансодержатель предмета лизинга.

При применении ускоренной амортизации используется равномерный (линейный) метод ее начисления, при котором утвержденная в установленном порядке норма амортизационных отчислений увеличивается на коэффициент ускорения в размере не выше 3.

Расчет платы за используемые кредитные ресурсы.

Плата за используемые лизингодателем кредитные ресурсы на приобретение имущества-предмета договора рассчитывается по формуле:

ПК =КР * СТк /100

где:

ПК - плата за используемые кредитные ресурсы, млн. руб.;

СТк - ставка за кредит, процентов годовых.

При этом имеется в виду, что в каждом расчетном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью имущества - предмета договора:

КРt = Q * ( OCn + OCk )/2

где:

КРt - кредитные ресурсы, используемые на приобретение имущества, плата за которые осуществляется в расчетном году, млн. руб.;

OCn и OCk - расчетная остаточная стоимость имущества соответственно на начало и конец года, млн. руб.;

Q - коэффициент, учитывающий долю заемных средств в общей стоимости приобретаемого имущества. Если для приобретения имущества используются только заемные средства, коэффициент Q = 1.

Расчет комиссионного вознаграждения лизингодателю.

Комиссионное вознаграждение может устанавливаться по соглашению сторон в процентах:

а) от балансовой стоимости имущества - предмета договора;

б) от среднегодовой остаточной стоимости имущества.

В соответствии с этим расчет комиссионного вознаграждения осуществляется по формуле :

КВt = p * БС,

где:

p - ставка комиссионного вознаграждения, процентов годовых от балансовой стоимости имущества;

БС - то же, что и в формуле;

или по формуле

КВt = (ОСн + ОСк)/2* СТв/100

где:

Ств - ставка комиссионного вознаграждения, устанавливаемая в процентах от среднегодовой остаточной стоимости имущества-предмета договора.

Расчет платы за дополнительные услуги лизингодателя, предусмотренные договором лизинга.

Плата за дополнительные услуги в расчетном году рассчитывается по формуле:

ДУт = (Р + Р + ... Рn)/Т

где:

ДУт - плата за дополнительные услуги в расчетном году, млн. руб.;

Р, Р ... Рn - расход лизингодателя на каждую предусмотренную договором услугу, млн. руб.;

Т - срок договора, лет.

Лизинг характеризуется большим разнообразием услуг, которые могут быть предоставлены лизингополучателю. Все виды этих услуг можно условно разделить на две группы:

Технические услуги, связанные с организацией транспортировки объекта лизинга к месту его использования клиентом. Это монтаж и наладка сданного в лизинг оборудования, техническое обслуживание и текущий ремонт оборудования (особенно с случае сложного новейшего оборудования).

Консультационные услуги – услуги по вопросам налогообложения, оформления сделки и др.

Расчет размера налога на добавленную стоимость, уплачиваемого лизингодателем по услугам договора лизинга.

Размер налога на добавленную стоимость определяется по формуле:

НДСt =Вt * СТn/100

где:

НДСt - величина налога, подлежащего уплате в расчетном году, млн. руб.;

Вt - выручка от сделки по договору лизинга в расчетном году, млн. руб.;

СТn - ставка налога на добавленную стоимость, процентов.

В сумму выручки включаются: амортизационные отчисления, плата за использованные кредитные ресурсы (ПК), сумма вознаграждения лизингодателю (КВ) и плата за дополнительные услуги лизингодателя, предусмотренные договором (ДУ):

Вт = АОt + ПКt + КВt + ДУt

Примечание. Состав слагаемых при определении выручки определяется законодательством о налоге на добавленную стоимость и инструкциями по определению налогооблагаемой базы.

Расчет размеров лизинговых взносов при их уплате равными долями с оговоренной в договоре периодичностью.

Расчет размера ежегодного лизингового взноса, если договором предусмотрена ежегодная выплата, осуществляется по формуле:

ЛВг = ЛП / Т,

где:

ЛВг - размер ежегодного взноса, млн. руб.;

ЛП - общая сумма лизинговых платежей, млн. руб.;

Т - срок договора лизинга, лет.

Расчет размера ежеквартального лизингового взноса, если договором лизинга предусмотрена ежеквартальная выплата, осуществляется по формуле:

ЛВк = ЛП / Т / 4,

где:

ЛВк - размер ежеквартального лизингового взноса, млн. руб.;

ЛП и Т - то же, что и в формуле .

Расчет размера ежемесячного лизингового взноса, если договором предусмотрена ежемесячная выплата, осуществляется по формуле:

ЛВм = ЛП / Т / 12,

где:

ЛВм - размер ежемесячного лизингового взноса, млн. руб.;

ЛП и Т - то же, что и в формуле (9).

Таким образом рассчитывается базовая величина с учетом всех элементов лизинговых платежей. Эта базовая величина служит исходной для расчетов стоимости лизинга. Совершенствовать данную методику можно путем корректировки стоимости лизинга с учетом факторов, действительно влияющих на размеры лизинговых платежей.

Методические рекомендации Минэкономики РФ направлены на то, чтобы помочь пользователю осуществить расчет лизинговых платежей по договору:

- оперативного лизинга;

- финансового лизинга с полной амортизацией;

- финансового лизинга с уплатой аванса при заключении договора и применении механизма ускоренной амортизации;

- финансового лизинга, предоставляющего лизингополучателю право выкупа имущества – предмета договора по остаточной стоимости по истечении срока договора.

Но более обоснованным и математически точным, на мой взгляд, является другой подход к определению размера лизингового платежа.

Для расчетов используется формула аннуитетов (ежегодных платежей по конкретному займу), которая отражает взаимосвязанное воздействие на их величину всех условий лизингового соглашения: суммы и срока контракта, уровня лизингового процента, периодичности платежей.

Процент за кредит начисляется на сумму долга. При этом амортизация возрастает в геометрической прогрессии, а процент убывает.

Эта методика также учитывает, что виды лизинговых платежей могут быть различными и предусматривать:

- фиксированную сумму лизингового платежа, согласованную сторонами и выплачиваемую в порядке, установленном в договоре. Обычно составляется график платежей;

- платеж с авансом;

- неопределенная лизинговая плата. Устанавливается не фиксированная сумма, а процент от объема реализации, индекса цен и других условий.

Способы платежа могут быть единовременными и периодическими.

Единовременные платежи обычно предусматривают финансирование сделки только в период выполнения поставщиком договора купли-продажи или наряда на поставку (оплата производственных, транспортных, страховых расходов и т. д.).

Периодические платежи осуществляются на протяжении всего срока действия договора. Они могут быть:

- равными по суммам в течение всего договора;

- с увеличивающимися суммами платежей;

- с определенным первоначальным взносом;

- с ускоренными платежами.

Формула расчета лизинговых платежей в соответствии с данным подходом имеет следующий первоначальный вид:

Р = А *И / Т/(1 – 1 : (1 + И : Т Т* П ))

где:

Р – сумма лизинговых платежей;

А – стоимость лизингового имущества;

П – срок договора;

И – ставка лизингового процента;

Т – периодичность лизинговых платежей.

Если договором предусматривается частичная оплата стоимости объекта лизинга, то общую сумму платежа необходимо рассчитать с учетом его остаточной стоимости. Для этого надо использовать формулу дисконтного множителя:

Кос = 1 /(1 + ОС * 1 : (1 + И : Т) Т* П)

где:

Кос – коэффициент поправок по остаточной стоимости;

ОС – остаточная стоимость в процентах от первоначальной стоимости.

Если при поквартальных расчетах выплаты лизинговых платежей производят авансом, то в расчеты вносится еще и коэффициент поправок по авансовым платежам, который определяют по формуле:

Кап

| |

где:

Кап - коэффициент поправок по авансовым платежам.

Однако эту сумму следует считать основной, но не полной. Необходимо также учитывать такие элементы лизинговых платежей, как рисковая премия; плата за предусмотренные в лизинговом договоре дополнительные услуги лизингодателя; плата за страхование лизингового имущества, если оно застраховано лизинговой компанией и другие.

В заключение следует отметить, что приведенные методики расчета лизинговых платежей не могут рассматриваться как универсальные. Каждая конкретная лизинговая сделка требует индивидуального подхода.

2.4. Анализ приобретения оборудования строительным предприятием на условиях лизинга и кредита

Описание хозяйственной ситуации: приобретение импортного оборудования модели AGUECUT CLASSIC – 2 для изготовления жалезобетонных узлов на российском производственном предприятии ЗАО «Зинвест».

Цель проекта: рассмотреть возможные варианты получения оборудования и выбрать среди них наиболее оптимальный для предприятия.

Вариант №1:

ЗАО «Зинвест» имеет возможность приобретения технологического оборудования AGUECUT CLASSIC – 2 у лизинговой компании ООО “Эверест” в финансовый лизинг сроком на 6 лет с возможностью его выкупа по остаточной стоимости.

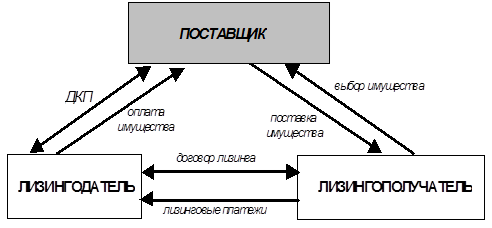

При этом взаимоотношения между участниками лизинговой сделки будут выглядеть следующим образом:

|

|

|

4

1

2 3

Рис.5. Взаимоотношения между участниками лизинговой сделки

где:

1 – заключение договора лизинга;

2 – поставка предмета лизинга;

3 – оплата поставки предмета лизинга;

4 – платеж за лизинг имущества.

Вариант №2:

ЗАО «Зинвест» имеет возможность получить кредит в коммерческом банке ОАО КБ «СтройИнвестБанк» для приобретения нужного оборудования, а затем заключить контракт непосредственно с фирмой AGUE на покупку AGUECUT CLASSIC – 2.

Как правило, западные партнеры требуют от наших предприятий 100-процентной предоплаты (в этом случае ситуация как раз такова), хотя обычная мировая практика предполагает предоплату в размере 15-20 процентов.

Для начала определим расходы предприятия по покупке оборудования за счет кредита, то есть рассмотрим второй вариант.

Стоимость оборудования – 100 000 долл.

Российский банк ОАО КБ «СтройИнвестБанк» готов предоставить предприятию ЗАО «Зинвест» кредит на 6 лет под 30% годовых с поквартальным погашением основного долга и процентов.

Погашение кредита банка на покупку производственного оборудования обойдется предприятию ЗАО «Зинвест» в сумму равную 193 738 долл. Причем выплаты основного долга по кредиту равны весь период кредитования, а выплаты по процентам последовательно уменьшаются.

Данная сумма должна быть скорректирована с учетом удорожания стоимости, связанной с налогообложением.

Предприятие ЗАО «Зинвест» предполагает погашать данный кредит за счет прибыли.

Всего удорожание составит 58 121 долл.

Таможенные пошлины и сборы.

Таможенные пошлины регулируются таможенным законодательством Российской Федерации, а именно: Таможенным Кодексом Российской Федерации, приказом Государственного таможенного комитета Российской Федерации «О ставках ввозных таможенных пошлин» и другими нормативными актами.

Таможенные пошлины на импортное оборудование модели AGUECUT CLASSIC – 2 составляют 20 процентов от стоимости оборудования.

Для оплаты данной таможенной пошлины предприятием предусматривается получение кредита сроком на 1 год с выплатой основного долга и процентов по нему по истечении срока кредита.

Проценты по этому кредиту составят 6 000 долл.

Таможенные сборы на таможенное оформление взимаются в валюте Российской Федерации в размере 0,1 процента таможенной стоимости товаров[1], а за таможенное оформление товаров – дополнительно сбор в иностранной валюте, курс которой котируется ЦБ РФ, в размере 0,05 процента таможенной стоимости товаров.

Таможенные сборы за хранение товаров на таможенных складах и складах временного хранения, владельцами которых являются таможенные органы Российской Федерации, взимаются в размерах, определяемых Государственным таможенным комитетом Российской Федерации исходя из средней стоимости оказанных услуг.

Таможенные сборы за таможенное сопровождение товаров взимаются в размерах определяемых ГТК РФ по согласованию с Минфином РФ.

Таможенный сбор за таможенное оформление составит 100 долл.

Дополнительный сбор составит 50 долл.

Данные расходы оплачиваются ЗАО «Зинвест» за счет прибыли.

Таможенные пошлины и сборы составят 20 150 долл.

Проценты за кредит составят 6 000 долл.

Общее удорожание 7 845 долл.

Налог на добавленную стоимость.

Налог на добавленную стоимость взимается в соответствии с таможенным законодательством Российской Федерации и инструкцией Госналогслужбы РФ «О порядке исчисления и уплаты налога на добавленную стоимость».

НДС начисляется в зависимости от налогооблагаемой базы.

В налогооблагаемую базу по товарам, ввозимым на территорию Российской Федерации, включаются таможенная стоимость товара, таможенная пошлина, таможенные сборы, а по подакцизным товарам и сумма акциза.

Размер НДС составляет 24 030 долл.

Так как у предприятия отсутствуют собственные средства для оплаты налога на добавленную стоимость, то ему необходимо взять кредит на ту сумму, которая составляет НДС.

Для оплаты налога на добавленную стоимость предприятием предусматривается получение кредита сроком на 1 год с выплатой основного долга и процентов по нему по истечении срока кредита (то есть на тех же условиях, что и кредита на оплату таможенных пошлин).

Проценты по данному кредиту будут равны 7 209 долл.

Удорожание расходов 9 372 долл.

Наконец, теперь можно определить общие расходы предприятия по покупке оборудования за счет кредита.

Расчеты представим в виде таблицы.

Таблица 20

Расходы предприятия по покупке оборудования за счет кредита.

(долл.)

| Вид расхода | Сумма | Удорожание | Всего расходов |

| 1. Сумма основного долга и процентов за кредит | 193 738 | 58 121 | 251 859 |

| 2. Расходы по кредитованию таможенных пошлин и сборов | 26 150 | 7 845 | 33 995 |

| 3. Расходы по НДС | 31 239 | 9 372 | 40 611 |

| Итого расходов: | 251 127 | 75 338 | 326 465 |

Таким образом, общие расходы ЗАО «Зинвест» по покупке оборудования за счет кредита составят 326 465 долл.

Теперь разберем лизинговую схему.

Как уже отмечалось, ЗАО «Зинвест» имеет возможность приобретения технологического оборудования AGUECUT CLASSIC – 2 у лизинговой компании ООО “Эверест” в финансовый лизинг сроком на 6 лет с возможностью его выкупа по остаточной стоимости.

Стоимость оборудования – 100 000 долл.

Лизинговые платежи по договору производятся раз в квартал, то есть всего предусмотрено 24 платежа.

Остаточная стоимость, по которой оборудование будет выкупаться в собственность рассчитана в размере 1 процента от балансовой стоимости производственного комплекса.

Платежи производятся в начале периода (квартала).

Стоимость привлекаемых кредитных ресурсов составляет 30 процентов годовых.

Лизинговая маржа – 4 процента годовых.

Для расчета суммы лизинговых платежей используется формула аннуитетов.

Р = А * И : Т/(1 – 1 : (1 + И : Т) Т* П)

где:

Р – сумма арендных платежей;

А – стоимость арендуемого имущества;

П – срок договора;

И – ставка лизингового процента;

Т – периодичность арендных платежей.

В соответствии с рассматриваемыми нами условиями расходы предприятия по финансовому лизингу:

Р = 9 883 долл.

Для определения суммы платежа, скорректированного на величину остаточной стоимости, применяется формула дисконтного множителя, откуда:

К =0,9986.

С учетом корректировки на К (коэффициент остаточной стоимости) сумма арендного платежа будет равна 9 869 долл.

Таким образом, сумма лизинговых платежей при 1%-ной остаточной стоимости оборудования составит 237 856.

Так как первый арендный платеж осуществляется авансом в момент подписания лизингополучателем протокола о приемке оборудования, то есть не в конце, а вначале процентного периода при квартальной периодичности уплаты процента, то в расчет суммы платежа вносится еще одна корректировка по формуле:

1/(1 + И : Т)

Данный поправочный коэффициент равняется 0,9217.

Это означает, что расходы предприятия снижаются почти на 8 процентов за счет срока выплат лизинговых платежей.

С учетом этого поправочного коэффициента общая сумма лизинговых платежей составляет 219 310 долл.

Согласно существующим правилам в расходы предприятия по получению оборудования также должны войти затраты, идентичные по направленности и суммам кредитной схеме покупки оборудования.

Расходы предприятия по таможенным пошлинам, сборам и НДС учитываем в режиме договоренности с лизинговой компанией о том, что эти платежи вносятся в лизинговое соглашение.

Лизингодатель (лизинговая компания) оплачивает их на границе, а затем они дополнительно учитываются в лизинговых платежах в течение года и оплачиваются предприятием-лизингополучателем сверх расчетной величины лизинговых процентов на условиях привлечения для данной сделки кредитных ресурсов и получения лизингодателем соответствующей лизинговой маржи. Как видно, обе стороны (лизинговая компания и лизингополучатель) заинтересованы в данной схеме.

Однако, в отличие от расходов по кредиту, удорожание будет производиться по коэффициенту 0,04 (лизинговая маржа).

Расходы предприятия по лизингу (с выплатой в начале квартала) с учетом расходов по таможенным пошлинам, сборам, налогу на добавленную стоимость составят 279 042 долл.

Платежи производятся равными долями в начале каждого квартала на протяжении всего договора лизинга.

Сопоставление расходов предприятия при покупке оборудования за счет кредитных средств по сравнению с расходами по лизингу будет следующим:

326 465 : 279 042 = 1,170, то есть расходы по кредиту превышают расходы по лизингу на 17 процентов.

Таким образом, можно сделать вывод, что лизинг, как метод долгосрочного инвестирования может быть достаточно выгоден для предприятия по сравнению с другими формами инвестирования в основные производственные фонды.

88,30

88,30

1

7796,89

-4,5

1,86

20,25

3,46

-8,37

87

1,56

0,09

2,43

2

2

87,50

175,00

4

7656,25

-3,5

1,06

12,25

1,12

-3,71

87

0,83

0,05

0,68

3

3

86,30

258,90

9

7447,69

-2,5

-0,14

6,25

0,02

0,35

87

-0,31

0,03

0,09

4

4

85,60

342,40

16

7327,36

-1,5

-0,84

2,25

0,71

1,26

87

-0,94

0,01

0,88

5

5

85,40

427,00

25

7293,16

-0,5

-1,04

0,25

1,08

0,52

86

-1,07

0,00

1,15

6

6

84,90

509,40

36

7208,01

0,5

-1,54

0,25

2,37

-0,77

86

-1,51

0,00

2,27

7

7

85,60

599,20

49

7327,36

1,5

-0,84

2,25

0,71

-1,26

86

-0,74

0,01

0,55

8

8

86,30

690,40

64

7447,69

2,5

-0,14

6,25

0,02

-0,35

86

0,03

0,03

0,00

9

9

86,90

782,10

81

7551,61

3,5

0,46

12,25

0,21

1,61

86

0,69

0,05

0,48

10

10

87,60

876,00

100

7673,76

4,5

1,16

20,25

1,35

5,22

86

1,46

0,09

2,13

ИТОГО:

55

864,40

4748,70

385

74729,78

0

0,00

82,5

11,0

-5,50

864

0,00

0

10,68

Полученные результаты и коэффициенты:

Xср = 5,5; Yср = 86,4; (X*Y)ср = 474,87

Коэффициенты регрессии:

β = -0,07 α = 86,8

Уравнение регрессии: У = 86,8-0,07* Х

Среднеквадратические отклонения:

dx = 3,028; dy = 1,108; dо = 1,24

Коэффициент корреляции: Kxy = 0,893.

Гипотеза о линейности модели верна, т.к. коэффициент корреляции больше 0,7 и равен 0,893

Оценка значимости коэффициентов по t-критерию Стьюдента:

ta = 81,22 tb = 19,42 ; tr = 5,61

ta > tтабл. (81,22 > 2,306), tb > tтабл. (19,42 > 2,306)

и tr > tтабл. (5,61 > 2,306).

Модель линейная – надежна, т.е. пригодна для практического применения.

Коэффициент детерминации: r2= 0,9843 , он больше 0,9, следовательно, модель описывает наиболее существенные стороны рассматриваемого процесса.

Критерий Фишера-Снедекора: Fф = 31,47 > Fтабл.= 6,94. Модель надежна и может быть использована для практического применения.

Случайные ошибки a, b и rxy:

mb = 0,147; ma = 1,02 m r = 0,349

Предельные ошибки a, b и rxy:

DA = 2,305; DB = 0,33

Доверительные интервалы для определенных параметров:

Lamin = 84,502; Lbmin = 0,4; Lamax = 89,11; Lbmax = 0,26

Прогнозное значение Yp

Прогнозное значение Yp

Yp11 =86,073; Yp12 = 86,07; Yp13 = 85,94; Yp14 = 85,87;

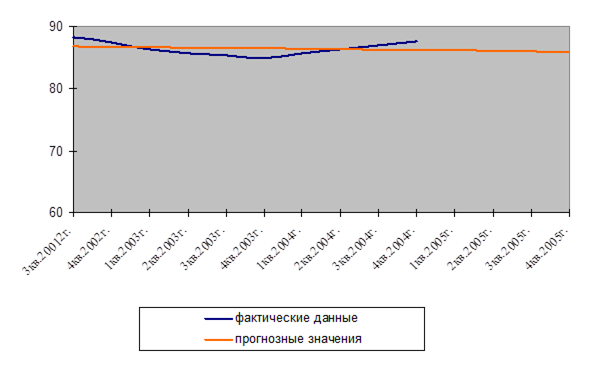

На рис. 5 построены графики фактических и расчетных затрат на рубль СМР с прогнозом их на 2005 г.

|

Рис.5. Графики фактических и расчетных затрат на рубль СМР с прогнозом их на 2005 г.

Таким образом, полученное уравнение

У = 86,8-0,07* Х

пригодно для практического использования, а прогноз себестоимости услуг продукции на ближайший период, рассчитанный по полученному уравнению, верен.

ЗАКЛЮЧЕНИЕ

Первое упоминание о лизинговой сделке относится к 1066 г., когда Вильгельм Завоеватель арендовал у нормандских судовладельцев корабли для вторжения на Британские острова. Этот опыт получил продолжение в подготовке последующих крестовых походов.

Опыт лизинговой деятельности США и других стран в СССР не использовался. Только во время Второй мировой войны советские граждане познакомились с понятием лизинга (lend-lease). Однако сразу после войны слово «лизинг» исчезло из русского лексикона больше чем на четыре десятилетия. И только в начале 90-х гг. российское правительство обратило внимание на лизинг, используя его для стимулирования инвестиционной деятельности. В данный момент объем лизинговых сделок в России продолжает расти.

Инвестиционная направленность лизинговой деятельности характерна для лизинга во многих странах мира. Вместе с тем в каждой стране имеются определенные особенности, различия в понимании сущности лизинга, механизмах, обеспечивающих развитие лизингового бизнеса. С учетом законодательных и нормативно-правовых актов той или иной страны заключаются и разнообразные договоры лизинга. В соответствии с российским законодательством лизинг представляет собой совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе и в связи с приобретением предмета лизинга.

В соответствии с Гражданским кодексом Российской Федерации и Федеральным законом «О финансовой аренде (лизинге)» предметом договора лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

В нашей стране любой из субъектов лизинга может быть резидентом или нерезидентом Российской Федерации, а также субъектом предпринимательской деятельности с участием иностранного инвестора, осуществляющим свою деятельность в соответствии с законодательством Российской Федерации

Лизинг имеет сходство с кредитом, который предоставлен предприятию на приобретение необходимого ему имущества. Действительно, исходя из приведенного определения лизинг можно рассматривать как имущественные отношения на основе предоставления лизинговой компанией кредита лизингополучателю на условиях соблюдения классических принципов: срочности, возвратности и платности. Однако это только одна из характеристик лизинга. Другая основная характеристика лизинга базируется на отношениях собственности.

Несмотря на то что обязательными для лизинга являются только два договора, тем не менее лизинговая операция может и не состояться, если не будет заключен или не выполнен какой-либо из приведенных выше договоров. Например, в том случае, если лизинговой компании не удастся заключить с банком договор кредита, то у нее может не оказаться необходимых средств для заключения с продавцом договора купли-продажи оборудования. Тогда соответственно не будет заключен и договор лизинга. Если лизингополучатель не заключит договор поставки продукции, изготовленной на лизинговом оборудовании, то у него возникнет большая проблема по своевременной уплате лизинговых платежей, что может привести к расторжению договора лизинга и т.д.

Одним из основных условий высокой эффективности лизингового механизма является надежное правовое обеспечение всех взаимодействующих субъектов с учетом их интересов.

Лизинг в России прошел три периода становления как экономической формы определенной совокупности хозяйственных операций и формирования его правовой среды.

В первом периоде отсутствие законодательства по лизингу было сопряжено с неразвитостью этой формы предпринимательства.

Во втором периоде лизинговая деятельность осуществлялась по аналогии с арендой без специальных нормативных и законодательных актов. При этом такая неопределенность увеличивала степень риска участников лизингового процесса и тем самым сдерживала предпринимательскую инициативу и ограничивала практическую реализацию достижений научно-технического прогресса.

Согласно Федеральному закону «О лизинге» имущество, которое может быть предметом лизинга, должно отвечать двум обязательным требованиям закона; 1) приобретаемые вещи должны быть не потребляемыми (т.е. не терять своих натуральных свойств в процессе их использования) и 2) данное имущество приобретается исключительно для предпринимательской деятельности.

Наиболее часто лизинг сравнивают с обычной арендой. Такие сравнения обусловлены и тем, что лизинг по ГК РФ является разновидностью именно арендных отношений. Приведем общие характеристики аренды и лизинга, а также отличия лизинга от аренды в обычном ее понимании.

Причиной широкого распространения лизинга является ряд его преимуществ по сравнению с другими формами инвестирования. Основными из них являются:

Лизинг дает возможность предприятию – лизингополучателю расширить производство и наладить обслуживание оборудования без крупных единовременных затрат и необходимости привлечения заемных средств.

Анализируемое в настоящей работе ЗАО «Зинвест» было образовано в 1985 г. В 1995 году оно было преобразовано в закрытое акционерное общество.

Основные виды деятельности этого предприятия: новое строительство, реконструкция и ремонт объектов жилищного и инженерного назначения, объектов здравоохранения и народного образования, предпроектные работы и другие виды деятельности, включая ремонт строительной техники.

В соответствии с задачами, стоящими перед предприятием и составом структурных подразделений принята линейно-функциональная структура управления

Финансовый анализ деятельности показал, что в целом, финансовая устойчивость ЗАО «Зинвест» за 2003 год несколько ухудшилась. Следовательно, у предприятия имеются резервы укрепления финансового состояния. В первую очередь необходимо увеличить долю собственных средств.

Проведенные сопоставимые расчеты для покупки оборудования за счет кредитных средств по сравнению с расходами по лизингу превышают расходы по лизингу на 17 процентов.

Таким образом, можно сделать вывод, что лизинг, как метод долгосрочного инвестирования может быть достаточно выгоден для предприятия по сравнению с другими формами инвестирования в основные производственные фонды.

ЛИТЕРАТУРА

1. Конвенция УНИДРУА о международном финансовом лизинге от 28.05.88

2. Конвенция стран СНГ о межгосударственном лизинге от 25.11.98

3. Гражданский кодекс Российской Федерации (части первая, вторая и третья) (с изм. и доп. от 20 февраля, 12 августа 1996 г., 24 октября 1997 г., 8 июля, 17 декабря 1999 г., 16 апреля, 15 мая, 26 ноября 2001 г., 21 марта, 14, 26 ноября 2002 г., 10 января, 26 марта 2003 г.)

4. Налоговый кодекс Российской Федерации – часть первая от 32 июля 1998 г. № 146-ФЗ и часть вторая от 5 августа 2000 г. № 117-ФЗ (с изм. и доп. от 30 марта, 9 июля 1999 г., 2 января, 5 августа , 29 декабря 2000 г., 24 марта, 30 мая, 6, 7, 8 августа, 27, 29 ноября, 28, 29, 30, 31 декабря 2001 г., 29 мая, 24, 25 июля, 24, 27, 31 декабря 2002 г., 6, 22, 28 мая, 6, 23, 30 июня, 7 июля 2003 г.)

5. Таможенный кодекс Российской Федерации от 18 июня 1993 г. № 5221-1 (с изм. и доп. от 19 июня, 27 декабря 1995 г., 21 июля ,16 ноября 1997 г., 10 февраля 1999 г., 30 декабря 2001 г., 29 мая, 30 июня 2002 г., 6 июня 2003 г.)

6. Федеральный закон Российской Федерации от 08.02.1998 № 16-ФЗ "О присоединении Российской Федерации к Конвенции УНИДРУА о международном финансовом лизинге"

7. Федеральный закон от 29.10.1998 № 164-ФЗ "О финансовой аренде (лизинге)" (с изм. и доп. от 29 января, 24 декабря 2002 г.)

8. Федеральный закон от 25.02.1999 № 39-ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" (с изм. и доп. от 2 января 2000 г.)

9. Федеральный закон от 09.07.1999 № 160-ФЗ «Об инвестиционной деятельности в Российской Федерации» (с изм. и доп. от 21 марта, 25 июля 2002 г., 8 декабря 2003 г.)

10. Закон РФ от 14.06.1995 № 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации»

11. Указ Президента РФ от 17.09.1997 № 1929 "О развитии финансового лизинга в инвестиционной деятельности"

12. Постановление Правительства РФ от 29.07.1995 № 633 "О развитии лизинга в инвестиционной деятельности"

13. Постановление Правительства РФ от 26.02.1996 № 167 "О лицензировании лизинговой деятельности"

14. Методические рекомендации по расчету лизинговых платежей, утв. Минэкономики России 16.04.1996

15. Брызгалин А.В., Берник В.Р., Головкин А.Н. Бухгалтер и договор. Свод хозяйственных договоров и документооборота предприятий с юридическим, арбитражным и налоговым комментарием, сборник 2 – "Налоги и финансовое право", 2002

16. Вахитов Д.Р., Тазиев И.В., Тимирясов В.Г. Лизинг: зарубежный опыт и

17. Газман В.Д. Лизинговый бизнес в некоторых промышленно-развитых странах. Журнал "Аудиторские ведомости", № 12, декабрь, 1999

18. Газман В.Д. Рынок лизинговых услуг. – М.: Фонд "Правовая культура" 2003.

19. Горемыкин В.А. Лизинг. – М.: Издательско-торговая компания «Дашков и Ко», 2003

20. Гудым Д. Реанимация бизнеса с помощью лизинга. С.-Петербург, Пост-Фактум, №5 1999.

21. Гуккаев В.Б. Лизинг. Правовые основы, учет, налогообложение. – «Издательский Дом «Главбух», 2002

22. Заславская О. Финансовый рынок аренды вырос за год вдвое // г. Известия, 23 марта, 2004.

23. Карп М. В., Шабалин Е. М., Эриашвили Н. Д., Истомин О. Б. Лизинг. Экономические и правовые основы. – Издательство: Юнити-Дана, 2003.

24. Кашкин В. «Российский рынок лизинга: спрос превышает предложение» Финансовый директор. №3 (9), март 2003.

25. Кожевников А. Лизинг оборудования - реальный путь развития бизнеса. - М.: ж. Полиграфия, № 2 2003.

26. Козырь О. М.. Аренда (комментарии ко второй части ГК РФ). - М.: Международный центр финансово-экономического развития, 1996.

27. Куприянов А. Лизинг: эффективный способ развития материально-технической базы предприятия. Газета "Финансовая газета. Региональный выпуск", № 19, май, 2001

28. Лещенко М.И. Основы лизинга: Учебное пособие. – М.: Финансы и статистика, 2002.

29. Маркина Е. Внимание, лизинг. Финансовая аренда – это выгодно. Журнал «Двойная запись» № 2, февраль, 2004

30. Нестеров В. Лизинг вместо займа. Журнал «Практическая бухгалтерия» № 9, сентябрь, 2003

31. Оленин А.Е. Правовое регулирование лизинга (финансовой аренды). Журнал "Российский налоговый курьер", № 10, октябрь, 2000

32. Симонова М.Н. Аренда. Лизинг. Прокат. – "СтатусКво-97", 2001

33. Чумаков А. Международный лизинг. Журнал «Новая бухгалтерия» выпуск 3(9), сентябрь, 2003

[1] Для простоты расчетов величина таможенных сборов за таможенное оформление будет исчислена в долларах.

[2] Брызгалин А.В., Берник В.Р., Головкин А.Н. Бухгалтер и договор. Свод хозяйственных договоров и документооборота предприятий с юридическим, арбитражным и налоговым комментарием. Сборник 2. – «Налоги и финансовое право», 2002 г.

[3] Гуккаев В.Б. Лизинг. Правовые основы, учет, налогообложение. – «Издательский Дом «Главбух», 2002 г.

[4] Брызгалин А.В., Берник В.Р., Головкин А.Н. Бухгалтер и договор. Свод хозяйственных договоров и документооборота предприятий с юридическим, арбитражным и налоговым комментарием. Сборник 2. – «Налоги и финансовое право», 2002 г.

[5] Чумаков А. Международный лизинг. Журнал «Новая бухгалтерия» выпуск 3 (9), сентябрь 2003 г.

[6] Чумаков А. Международный лизинг. Журнал «Новая бухгалтерия» выпуск 3 (9), сентябрь 2003 г.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ЛИЗИНГА. 6

1.1.Сущность лизинговых отношений 6

1.2. Понятие лизингового платежа, его состав 14

1.3. Преимущества лизинга перед другими формами финансирования. 17

ГЛАВА 2. АНАЛИЗ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ЗАО «ЗИНВЕСТ» 27

2.1. Общая характеристика ЗАО «ЗИНВЕСТ» 27

2.2.Анализ использования трудовых ресурсов предприятия 43

2.3. Расчет лизинговых платежей согласно методическим рекомендациям Минэкономики РФ. 45

2.4. Анализ приобретения оборудования строительным предприятием на условиях лизинга и кредита 53

ГЛАВА 3.СРАВНИТЕЛЬНЫЙ АНАЛИЗ ПРАВОВОГО ОБЕСПЕЧЕНИЯ МЕЖДУНАРОДНЫХ И РОССИЙСКИХ ЛИЗИНГОВЫХ ОПЕРАЦИЙ. 61

3.1. Регулирование лизинговых отношений российским законодательством. 61

3.2. Регулирование лизинговых отношений Конвенцией УНИДРУА о международном финансовом лизинге 72

3.3. Сравнительный анализ регулирования лизинговых отношений международным и российским законодательством 78

ГЛАВА 4. РАЗРАБОТКА ПРОГНОЗА ФИНАНСОВОГО РАЗВИТИЯ ПРЕДПРИЯТИЯ. 85

ЗАКЛЮЧЕНИЕ. 90

ЛИТЕРАТУРА. 95

ВВЕДЕНИЕ

Актуальность исследования. В условиях становления рыночных отношений в России и острой необходимости ускоренной реконструкции устаревшей материально-технической базы производства особое значение в практической работе по структурной перестройке экономики страны приобретает лизинг как форма предпринимательской деятельности, более полно отвечающая требованиям научно-технического прогресса и гармоничного сочетания частных, групповых и общественных интересов и позволяющая при финансовых затруднениях преодолеть отчуждение инициативных работников от новейших технологий и современного оборудования.

Лизинг формирует новые, более мощные мотивационные стимулы в предпринимательстве. Он открывает широкий простор для инициативы и предприимчивости, рационального использования материальных, финансовых и трудовых ресурсов, превращает каждого работника в реального хозяина несобственных средств производства, который самостоятельно принимает технические, технологические и организационные решения с полной экономической ответственностью за их последствия. В результате лизинг позволяет возвысить личность в иерархической структуре мотивационных стимулов поведения от первичного стремления удовлетворить базовые физиологические потребности до высшего уровня мотивации, когда вся совокупность интересов сводится уже к самореализации личного интеллектуального потенциала. Он способствует массовому перемещению интересов людей от неурегулированной спекулятивной купли-продажи к сфере материального производства, которая в стабильной экономике обеспечит устойчивые и намного более высокие доходы всем слоям населения.

Привлекательность лизинговых услуг состоит также и в том, что применение их в хозяйственной практике позволяет начинающим предпринимателям открыть или значительно расширить собственное дело даже при весьма ограниченном личном стартовом капитале.

При использовании лизингового механизма имеющиеся у предпринимателя денежные средства можно направить, например, на закупку необходимого сырья, а лизинговые выплаты осуществлять из прибыли, полученной в результате эксплуатации арендуемого оборудования. Эффективность многостороннего воздействия лизинга на экономику определяется тем, что он одновременно активизирует инвестиции частного капитала в сферу производства, улучшает финансовое состояние непосредственных товаропроизводителей и повышает конкурентоспособность малого и среднего отечественного бизнеса.

Предмет исследования. Экономическая природа лизинга, сохраняющая в себе кредитные отношения, инвестиционную и арендную деятельность.

Объект исследования. Государственное и муниципальное имущество, как объект лизинга.

Цель исследования. Совершенствование механизма лизинга имущественных комплексов для предприятий в России.

Для достижения поставленной цели, в работе необходимо решить следующие задачи:

· Рассмотреть экономико-правовые особенности лизинга и исследовать сегодняшнее состояние института лизинговых отношений.

· Перечислить основные преимущества для участников лизинговых операций и определить экономические предпосылки развития лизинга в России.

· Обобщить имеющийся опыт, а также выяснить возможности и перспективы использования лизинга имущественных комплексов государственных и муниципальных предприятий.

· Выполнить сравнительный анализ лизинга с другими формами финансирования инвестиционных проектов предприятий.

При написании работы были использованы законодательные акты, научные и учебные издания по управлению лизингом и экономическому анализу, материалы периодических изданий, посвященные вопросам микро и макроэкономики и управления государственным и муниципальным имуществом.

Структура работы включает введение, три главы, заключение, список литературы.

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ЛИЗИНГА

Сущность лизинговых отношений

Первое упоминание о лизинговой сделке относится к 1066 г., когда Вильгельм Завоеватель арендовал у нормандских судовладельцев корабли для вторжения на Британские острова. Этот опыт получил продолжение в подготовке последующих крестовых походов [19].

При раскрытии теории лизинга приводят широко известное высказывание Аристотеля о том, что «богатство заключается чаще всего в рентабельном использовании собственности, а не в обладании ею как таковой» [16]. Данное высказывание достаточно точно раскрывает сущность лизинга и, указывает на непосредственные причины возникновения этого правового института: для извлечения прибыли посредством использования определенного имущества совсем не обязательно иметь его в собственности, достаточно лишь иметь право его использовать в целях извлечения прибыли. Однако, несмотря на различные теории, в том виде, в котором лизинг существует сейчас, он сформировался в США примерно в середине XX века. Как известно, в это время экономика страны остро нуждалась в инвестициях, которые позволили бы предприятиям развиваться, не опираясь исключительно на поддержку государства.

Толчком к широкому применению лизинга в США и Западной Европе послужило развитие железнодорожного транспорта: железнодорожные компании, желая уйти от излишних обременительных расходов, стремились приобретать локомотивы и вагоны не в собственность (по договорам купли-продажи), а лишь в пользование. В этих целях на первоначальном этапе применялся институт доверительной собственности. Затем активная заинтересованность компаний - производителей транспортных средств - в реализации произведённой ими продукции, а финансовых - в выгодном вложении капитала привела к изменению системы инвестирования [28].

Финансовые компании стали приобретать транспортные средства и иное оборудование, необходимое транспортным компаниям, у определённого производителя по просьбе эксплуатирующих организаций с передачей их последним в аренду. В начале 50-х гг. XX века массовый характер в США приобрела сдача на основе лизинга эксплуатирующим организациям технологического оборудования, машин, морских судов, самолётов и т.д. В роли лизингодателей стали выступать дочерние фирмы коммерческих банков США. С разрешения Федеральной резервной системы США банки создавали эти дочерние фирмы специально для осуществления лизинговых операций. Так появились лизинговые компании.

Опыт лизинговой деятельности США и других стран в СССР не использовался. Только во время Второй мировой войны советские граждане познакомились с понятием лизинга (lend-lease). Однако сразу после войны слово «лизинг» исчезло из русского лексикона больше чем на четыре десятилетия. И только в начале 90-х гг. российское правительство обратило внимание на лизинг, используя его для стимулирования инвестиционной деятельности. В данный момент объем лизинговых сделок в России продолжает расти [19].

Изменения, которые ускорили развитие лизинга, связаны с улучшением макроэкономической и политической ситуации. Российские и иностранные инвесторы, предприятия и банки проявляют все больший интерес к инвестициям в средства производства российской индустрии.

Термин «лизинг происходит от английского «lease» -аренда. Когда в России стали возникать ранее неизвестные правовые и экономические институты (например, финансовая аренда), то естественная необходимость отделить именно этот вид отношений стала определяющим фактором для введения в законодательство нового термина «лизинг». В ГК РФ термин «лизинг» обозначает то же самое, что и термины «финансовый лизинг» и «финансовая аренда». То есть Гражданским кодексом лизинг представляется как один из видов арендных отношений [3].

Как правило, лизинг представляет собой трехсторонний комплекс отношений, в состав которого входят два договора: договор купли-продажи на приобретение имущества арендодателем и непосредственно договор лизинга между арендодателем и арендатором. В упрощенном виде схему договора лизинга можно изложить следующим образом: потенциальный арендатор, у которого нет свободных финансовых средств, обращается к потенциальному арендодателю (как правило, в этой роли выступает лизинговая компания) с предложением о заключении лизинговой сделки.

Лизинговая деятельность в нашей стране является одним из видов инвестиционной деятельности по приобретению имущества и передаче его в лизинг. Другими словами, суть лизинга заключается в инвестировании лизингодателем временно свободных собственных и(или) привлеченных финансовых средств в экономику лизингополучателя. При этом лизингодатель приобретает в собственность обусловленное договором имущество (основные фонды) у определенного продавца и предоставляет это имущество лизингополучателю за плату во временное владение и пользование и в соответствии с действующим российским законодательством — для предпринимательских целей. Иначе говоря, лизингодатель, приобретая имущество для лизингополучателя, финансирует будущее пользование имуществом, а затем возмещает свои затраты и получает вознаграждение через периодические лизинговые платежи. В результате за счет инвестиционной деятельности лизингодателя пополняется основной капитал у лизингополучателя.

Инвестиционная направленность лизинговой деятельности характерна для лизинга во многих странах мира. Вместе с тем в каждой стране имеются определенные особенности, различия в понимании сущности лизинга, механизмах, обеспечивающих развитие лизингового бизнеса. С учетом законодательных и нормативно-правовых актов той или иной страны заключаются и разнообразные договоры лизинга. В соответствии с российским законодательством лизинг представляет собой совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе и в связи с приобретением предмета лизинга.

Отношения по договору лизинга можно рассматривать как разновидность кредитных отношений: три принципа кредитных отношений - срочность, возвратность и платность - применимы и к лизинговым отношениям. Конечный итог движения денежных средств при лизинге аналогичен кредиту: здесь тоже необходимо возвратить кредитору основной долг и уплачивать по процентам.

Договор лизинга — это договор, в соответствии с которым лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем [23].

Следовательно, существо лизинговых отношений не сводится только к отношениям сторон, определенных рамками договора лизинга. Для того чтобы лизинг состоялся, обязательно должны быть заключены как минимум два договора — непосредственно сам договор лизинга между лизингодателем и лизингополучателем и договор купли-продажи между лизингодателем и продавцом имущества.

В соответствии с Гражданским кодексом Российской Федерации и Федеральным законом «О финансовой аренде (лизинге)» предметом договора лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Все участники лизинговых операций делятся на прямых и косвенных. К прямым участникам лизинговой сделки, т.е. к так называемым субъектам лизинга, относятся только три участника: лизингополучатель, лизингодатель, продавец (поставщик) лизингового имущества.

Лизингополучатель — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга [23].

Лизингодатель — физическое или юридическое лицо, которое за счет привлеченных и(или) собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга[23].

Продавец (поставщик) — физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец (поставщик) обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи[23].

В нашей стране любой из субъектов лизинга может быть резидентом или нерезидентом Российской Федерации, а также субъектом предпринимательской деятельности с участием иностранного инвестора, осуществляющим свою деятельность в соответствии с законодательством Российской Федерации

Таким образом, лизинг имеет следующую принципиальную схему, предусматривающую одновременное заключение, как минимум двух контрактов — договора лизинга между лизингодателем (т.е. лизинговой компанией) и лизингополучателем и договора купли-продажи между лизингодателем и продавцом (поставщиком) имущества (рис.1).

|

Рис. 1. Принципиальная схема финансового лизинга.

Лизинг имеет сходство с кредитом, который предоставлен предприятию на приобретение необходимого ему имущества. Действительно, исходя из приведенного определения лизинг можно рассматривать как имущественные отношения на основе предоставления лизинговой компанией кредита лизингополучателю на условиях соблюдения классических принципов: срочности, возвратности и платности. Однако это только одна из характеристик лизинга. Другая основная характеристика лизинга базируется на отношениях собственности.

В течение срока договора лизинга собственность на предмет аренды сохраняется за лизингодателем, а лизингополучатель имеет лишь право временного владения и пользования этим имуществом. За обладание этим правом лизингополучатель платит лизинговой компании соответствующие суммы — лизинговые платежи, размер, вид и график перечисления которых определяется условиями двустороннего лизингового договора.

По истечении срока лизингового договора возможны три сценария развития событий во взаимоотношениях партнеров. Лизингополучатель может в зависимости от того, как он договорится с лизинговой компанией:

1) приобрести объект сделки по согласованной цене (остаточной стоимости имущества) в собственность;

2) продлить лизинговый договор на прежних или на иных, скорректированных условиях, как правило, более льготных по сравнению с первоначальными;

3) вернуть оборудование собственнику — лизинговой компании по истечении срока договора.

На практике чаще всего при операциях финансового лизинга используется первый из перечисленных выше вариантов. По данным Группы по развитию лизинга Международной финансовой корпорации, в 2004 г. 97% лизинговых договоров в России предполагали выкуп имущества лизингополучателем и только в 3% сделок предмет лизинга возвращался к лизингодателю[22].

Активно повлиять на процесс заключения и выполнения договора купли-продажи и договора лизинга могут также договоры банковского кредита между банком и лизинговой компанией или коммерческого кредита между поставщиком имущества и лизинговой компанией; договоры страхования различных видов рисков, которые могут возникнуть в ходе реализации договора лизинга; договоры залога, поручительства; договор поставки продукции, изготовленной на оборудовании, переданном в лизинг; договор на оказание услуг лизингового брокера и др.

Несмотря на то что обязательными для лизинга являются только два договора, тем не менее, лизинговая операция может и не состояться, если не будет заключен или не выполнен какой-либо из приведенных выше договоров. Например, в том случае, если лизинговой компании не удастся заключить с банком договор кредита, то у нее может не оказаться необходимых средств для заключения с продавцом договора купли-продажи оборудования. Тогда соответственно не будет заключен и договор лизинга. Если лизингополучатель не заключит договор поставки продукции, изготовленной на лизинговом оборудовании, то у него возникнет большая проблема по своевременной уплате лизинговых платежей, что может привести к расторжению договора лизинга и т.д.

Следовательно, лизинговая сделка представляет собой комплекс договорных отношений. Причем все эти договоры взаимосвязаны между собой и взаимообусловлены.

Косвенными участниками лизинговой сделки считаются коммерческие и инвестиционные банки, которые кредитуют лизингодателя, гаранты лизинговых сделок, страховые компании, консалтинговые фирмы, посредники, лизинговые брокеры и другие хозяйствующие субъекты, которые принимают активное участие в организации и проведении лизинговой сделки, но тем не менее не относятся к ее прямым участникам.

Все участники лизинговой операции осуществляют свою деятельность, предварительно определив экономические интересы. Мотивация сторон реализуется в соответствии с правами и обязанностями, установленными в договорах между ними.

Таким образом, в зависимости от конкретных условий состав участников лизинговой сделки может меняться. Он расширяется при задействовании в сделке финансовых институтов (банков), страховых компаний, посреднических структур и др. В таком случае принципиальная схема финансового лизинга на практике трансформируется в значительно более сложную схему с учетом специфики каждой конкретной операции, в которой, как мы выяснили, помимо прямых участников может быть представлено большое количество и косвенных участников лизинговой сделки. Сложность этих схем во многом обусловлена необходимостью согласовать интересы многих участников. Это обстоятельство предусматривает заключение большого количества договоров.

Дата: 2019-05-28, просмотров: 463.