За методикою вивчення об'єктів розрізняють якісний і кількісний аналіз, фундаментальний аналіз, маржинальний аналіз, економіко-математичний аналіз, експрес-аналіз і інші.

Якісний аналіз – це спосіб дослідження, заснований на якісних порівняльних характеристиках і експертних оцінках досліджуваних явищ і процесів.

Кількісний аналіз, що також називають факторним, заснований на кількісних зіставленнях і дослідженні ступеня чутливості економічних явищ до зміни різних факторів, як внутрішніх, так і зовнішніх.

Фундаментальний аналіз являє собою заглиблене, комплексне дослідження сутності досліджуваних явищ з використанням математичного апарата й іншого складного інструментарію.

Маржинальний аналіз – це метод оцінки й обґрунтування ефективності управлінських рішень у бізнесі на підставі причинно-наслідкового взаємозв'язку обсягу продажів, собівартості, прибутку і розподілу витрат на постійні і перемінні.

За допомогою економіко-математичного аналізу вибирається найбільш оптимальний варіант рішення економічної задачі, виявляються резерви підвищення ефективності виробництва за рахунок більш повного використання наявних ресурсів.

Експрес-аналіз є способом діагностики стану економіки підприємства на основі типових ознак, характерних для визначених економічних явищ. Знання ознаки дозволяє швидко і точно встановити характер процесів, що відбуваються, не роблячи глибоких фундаментальних досліджень, що вимагають додаткового часу і засобів. [29]

1.3.2 Експрес-аналіз стану шахти "Добропільська"

Для проведення розрахунків використовуємо дані фінансового звіту, а саме – Баланс Форми №1 за ДКУД за 2006-2007 року – за рік і Звіт про фінансові показники Форми №2 за ДКУД за 2006-2007 року за рік шахти "Добропільська".

Таблиця 1.5 – Баланс Форми №1 за ДКУД за 2006-2007 року

| БАЛАНС | |||

| на 1 січня 2008 р. | |||

| Форма №1 | Код за ДКУД | 1801001 | |

| Актив | Код рядка | На початок звітного періоду | На кінець звітного періоду |

| на 01.01.2007 | |||

| I. Необоротні активи | |||

| Нематеріальні активи: | |||

| Залишкова вартість | 010 | ||

| Первинна вартість | 011 | ||

| Знос | 012 | ||

| Незавершене будівництво | 020 | 24501 | 31554 |

| Основні засоби: | |||

| Залишкова вартість | 030 | 205744 | 213273 |

| Первинна вартість | 031 | 274320 | 286142 |

| Знос | 032 | 68576 | 72869 |

| Довгострокові фінансові інвестиції: | |||

| які обліковуються за методом участі в капіталі інших підприємств | 040 | ||

| інші фінансові інвестиції | 045 | ||

| Довгострокова дебіторська забаргованність | 050 | ||

| Івідстрочені податкові активи | 060 | ||

| Інші необоротні активи | 070 | ||

| Усього за розділом I | 080 | 230245 | 244827 |

| II. Оборотні активи | |||

| Запаси: | |||

| виробничі запаси | 100 | 1580 | 2222 |

| тварини на вирощуванні та відгодівлі | 110 | ||

| незавершене виробництво | 120 | 88 | 184 |

| готова продукція | 130 | 496 | 118 |

| Товари | 140 | 41 | 45 |

| Векселі одержані | 150 | ||

| Дебіторська заборгованність за товари, роботи, послуги: | |||

| чиста реалізаційна вартість | 160 | 8147 | 1835 |

| первинна вартість | 161 | 8147 | 1835 |

| резерв сумнівних боргів | 162 | ||

| Дебіторська заборгованність за розрахунками: | |||

| з бюджетом | 170 | 1 | 1 |

| за виданими авансами | 180 | 9536 | 3030 |

| з нарахованих доходів | 190 | ||

| із внутрішніх розрахунків | 200 | 83089 | 115936 |

| Інша поточна дебіторська заборгованість | 210 | 104 | 37 |

| Поточні фінансові інвестиції | 220 | ||

| Грошові кошти та їх еквіваленти: | |||

| в національній валюті | 230 | 6945 | |

| в іноземній валюті | 240 | ||

| Інші оборотні активи | 250 | 418 | 273 |

| Усього за розділом II | 260 | 110445 | 123681 |

| III. Витрати майбутніх періодів | 270 | 4625 | 5946 |

| Баланс | 280 | 345286 | 374454 |

| Пасив | Код рядка | На кінець звітного періоду | |

| I. Власний капітал | |||

| статутний капітал | 300 | 42876 | 42876 |

| Пайовий капітал | 310 | ||

| Додатковий вкладений капітал | 320 | ||

| Іншій додатковий капітал | 330 | 59703 | 54855 |

| Резервний капітал | 340 | ||

| Неразподілений прибуток (непокритий збиток) | 350 | 172222 | 173514 |

| Неоплачений капітал | 360 | ||

| Влучений капітал | 370 | ||

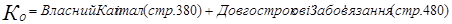

| Усього за розділом I | 380 | 274801 | 271245 |

| II. Забеспечення наступних витрат і платежів | |||

| Забеспечення виплат персоналу | 400 | 400 | 5227 |

| Інші забеспечення | 410 | ||

| Цільове фінансування | 420 | 14328 | 14209 |

| Усього за розділом II | 430 | 14728 | 19436 |

| III. Довгострокові зобов'язання | |||

| Довгострокові кредити банків | 440 | ||

| Довгострокові фінансові забов'язання | 450 | ||

| Відстрочені податкові зобов'язання | 460 | ||

| Інші довгострокові зобов'язання | 470 | ||

| Усього за розділом III | 480 | 0 | 0 |

| IV. Поточні забов'язання | |||

| Короткострокові кредити банків | 500 | 12440 | |

| Поточна заборгованість за довгостроковими зобов'язаннями | 510 | ||

| Векселі видані | 520 | ||

| Кредиторська заборгованність за товари, роботи, послуги | 530 | 4296 | 3275 |

| Поточні забов'язання за розрахунками: | |||

| з одержаних авансів | 540 | ||

| з бюджетом | 550 | 8437 | 2032 |

| з позабюджетних платежів | 560 | ||

| зі страхування | 570 | 5126 | 6120 |

| з оплати праці | 580 | 8201 | 5068 |

| з учасниками | 590 | ||

| із внутрішніх розрахунків | 600 | ||

| Інші поточні зобов'язання | 610 | 2276 | 2539 |

| Усього за розділом IV | 620 | 28336 | 31474 |

| V. Доходи майбутніх періодів | 630 | 27421 | 52299 |

| Баланс | 640 | 345286 | 374454 |

Експрес-аналіз – це оцінка фінансових результатів і фінансового стану підприємства. За фінансовим результатом, що показує рентабельність, прибутковість, сумарні витрати, виторг від реалізації продукції можна простежити усі фінансові коефіцієнти, такі як оцінка погрози банкрутства, неплатоспроможність.

Таблиця 1.6 – Порядок розрахунку показників

| Показник | Умовне позначення | Формула розрахунку | Нормативне значення |

| 1. Аналіз майнового стану підприємництва: | |||

| Сума господарських засобів у розпорядженні підприємства | ГЗ | результат балансу | збільшення |

| Вартість основних фондів | ВОФ | Залишкова вартість основних засобів | зменшення |

| Коефіцієнт зносу основних фондів | ЗОФ | Знос Первинна вартість | зменшення |

| 2. Фінансовий стан: | |||

| Сума власних коштів | ВК | власний капітал + довгострокові зобов’язання – незворотні активи | збільшення |

| Коефіцієнт співвідношення позикових і власних коштів | Кпв | позиковий капітал власний капітал | <1 зменшення |

| Коефіцієнт покриття | Кп | зворотні активи поточні зобов’язання | >1 |

| Збитки | З | негативний чистий прибуток | не повинен бути |

| 3. Оцінка прибутковості: | |||

| Витрати на виробництво | Зп | матеріальні витрати – витрати на оплату праці – відрахування в соціальні служби | зменшення |

| Прибуток | Пр | чистий прибуток | >0 збільшення |

| Рентабельність продажів | Рп | чистий прибуток виручка від реалізації | >0 збільшення |

| Рентабельність основної діяльності | Род | чистий прибуток витрати на виробництво | >0 збільшення |

| Рентабельність власного капіталу | Рвк | чистий прибуток власний капітал | >0 збільшення |

| Рентабельність позикового капіталу | Рпк | чистий прибуток позиковий капітал | >0 збільшення |

| 4. Оцінка динамічності: | |||

| Темпи зростання виручки від реалізації | Твр | виручка на початок періоду виручка на кінець періоду | >1 збільшення |

| Темпи зростання прибутку | Тпр | прибуток на початок періоду виручка на кінець періоду | >1 збільшення |

| 5. Економічний потенціал: | |||

| Виручка від реалізації | ВР | чистий дохід від реалізації продукції | збільшення |

| Рентабельність активів | РА | чистий прибуток результат балансу | >0 збільшення |

| Оборотність оборотних коштів | Оок | чистий дохід від реалізації продукції оборотні активи | збільшення |

| Оборотність власних коштів | Овк | чистий дохід від реалізації продукції власні кошти | збільшення |

| Оборотність дебіторської заборгованності | Одз | чистий дохід від реалізації продукції дебіторська заборгованність | збільшення |

| Оборотність кредиторської заборгованності | Окз | чистий дохід від реалізації продукції кредиторська заборгованність | збільшення |

Експрес-аналіз фінансового стану шахти "Добропільська" наведено у таблиці 1.5.

Показники

2006

2007

Відхилення

345286

374454

29168

7,8%

205744

213273

7529

3,5%

0,250

0,255

0,005

1,8%

44556

26418

-18138

-68,7%

0,000

0,046

0,046

100,0%

3,898

3,930

0,032

0,8%

4391

0

-4391

0,0%

-53176

-23234

29942

128,9%

-4391

75580

79971

105,8%

-0,020

0,211

0,231

109,2%

0,083

-3,253

-3,336

102,5%

-0,016

0,279

0,295

105,7%

0,000

6,076

6,076

100,0%

30444

64084

33640

52,5%

-0,013

0,202

0,189

93,7%

0,276

0,518

0,242

46,8%

0,111

0,236

0,125

53,1%

0,328

0,539

0,210

39,0%

7,087

19,568

12,481

63,8%

Таблиця 1.6 – Експрес-аналіз фінансового стану шахти "Добропільська"

Сума господарських засобів, що знаходяться в розпорядженні підприємства, збільшилася з 345286 тис. грн. до 374454 тис. грн. це збільшення дорівнює 29168 тис. грн. чи в процентному співвідношенні 7,80 %. Це збільшення зв'язане з введенням у виробництво нових господарських засобів. Також на підприємстві збільшилася вартість основних фондів на 7529 тис. грн. Коефіцієнт зносу основних фондів зменшився на 1,8 % у зв'язку з тим, що наприкінці звітного періоду первісна вартість основних фондів була збільшена, і використання їх у господарській діяльності підприємства було зменшено, що і стало причиною зменшення коефіцієнта зносу основних фондів.

Сума власних коштів підприємства зменшилася на 68,7 %, що пов’язано зі зменшенням нерозподіленого прибутку підприємства.

Коефіцієнт покриття показує, на скількох підприємство здатне покрити позикові засоби своїми власними. На шахті "Добропільська" у 2007 році він дорівнював 0,8%. Коефіцієнт співвідношення позикових і власних коштів підприємства 0,046. Цей коефіцієнт показує, скільки позикових коштів залучило підприємство на одну гривню вкладених в активи власних коштів.

В 2007 році шахта оформила кредит на закупівлю нового обладнання. Після переоснащення на підприємстві зменшилися витрати на виробництво і склали 29942 тис. грн. Прибуток шахти "Добропільська" збільшився на 79971 тис. грн. (105,8%), це свідчить про те, що підприємство працює стабільно і заробляє прибуток. Але це збільшення було недостатнім для того, щоб відбулося збільшення рентабельність основної діяльності, але це зменшення великого негативного впливу не дало. Значно збільшилась рентабельність продажів - 109,2% , що пазитивно впливає на розвиток підприємства. Рентабельність власного капіталу наприкінці 2007 року збільшилася на 0,295 % у порівнянні з кінцем 2006 року, і склала 105,7 %. Рентабельність позикового капіталу підприємства також збільшилась, що пов'язано зі збільшенням крекдитних забов'язань. Рентабельність активів підприємства збільшилась майже на 93,7 %, це відбулося через збільшення чистого прибутку підприємства.

Виторг від реалізації збільшився з 30444 тис. грн. і наприкінці 2007 року склав 64084 тис. грн., що на 52,5 % більше ніж наприкінці 2006 року.

Наприкінці звітного періоду відбулося збільшення оборотності оборотних коштів і складає 518 днів наприкінці 2007 року, що приблизно 46,8 % більше, ніж наприкінці 2006 року. Також збільшилася оборотність основного капіталу на 53,1 % і склала 236 днів проти 111 днів наприкінці 2006 року. На підприємстві наприкінці 2007 року відбулося значне збільшення оборотності дебіторської заборгованості на 39,0 % і склало 539 днів. Оборотність кредиторської заборгованості також збільшилася майже на 64 % .

1.3.3 Аналіз ліквідності балансу шахти "Добропільська"

Задача аналізу ліквідності балансу виникає в зв'язку з необхідністю давати оцінку кредитоспроможності організації, тобто його здатності вчасно і повністю розраховуватися по усім своїм поточним та довгостроковим зобов'язанням. Ліквідність балансу визначається як ступінь покриття зобов'язань організації її активами, термін перетворення яких у гроші відповідає терміну погашення зобов'язань. Тобто чим менше час, що буде потрібно, щоб даний вид активів перетворився в гроші, тим вище їхня ліквідність.

Аналіз ліквідності полягає в порівнянні засобів по активу, згрупованих по ступені їхньої ліквідності і розташованих у порядку убування ліквідності, із зобов'язаннями по пасиву, згрупованими по термінах їхнього погашення і розташованих у порядку зростання термінів.

Усі активи підприємства в залежності від ступення ліквідності, тобто від швидкості перетворення в грошові кошти, можна умовно поділити на наступні групи.

1. Найбільш ліквідні активи (А1) – сума за всіма статтями грошових коштів, що можуть бути використані для виконання поточних розрахунків негайно. До цієї групи також відносяться ті короткострокові фінансові вкладення (цінні папери), що можна зрівняти з грошима.

2. Швидко реалізуємі активи (А2) – активи, для перетворення яких в грошові кошти потребує значного часу. До цієї групи можна віднести дебіторську заборгованість ( платежі по якій очікуються впродовж 12 місяців після відлікової дати ), інші оборотні активи.

Ліквідність цих активів різна в залежності від суб’єктивних та об’єктивних факторів: кваліфікації фінансових робітників підприємства, взаємовідносин з платниками та їх платоспроможність, умов кредитування покупців, організації вексельного обігу.

3. Повільно реалізуємо активи (А3) – статті розділу II активу балансу, включаючи запаси та інші оборотні активи.

Товарні запаси не можуть бути реалізовані доки не знайдені покупці. Часто запаси сировини, матеріалів та незавершеної продукції потребують додаткової обробки перш ніж їх можна буде продавати. Слід звернути увагу на те, що стаття “Витрати майбутніх періодів” не входить в цю групу.

4. Важко реалізуємі активи (А4) – активи, предназначені для використання в господарчій діяльності впродовж значного періоду часу. До цієї групи можна віднести статті I розділу активу баланса “Необоротні активи”, а також дебіторську заборгованість, платежі якої очікуються більш ніж через 12 місяців після відлікової дати. Згідно Міжнародного стандарту фінансової звітності №5 довгострокова дебіторська заборгованість відноситься до складу інших довгострокових активів.

Перші три групи активів ( найбільш ліквідні активи, швидко реалізуємі активи, повільно реалізуємі активи ) впродовж поточного господарчого періоду можуть постійно змінюватися і відносяться до поточних активів підприємства. Поточні активи більш ліквідні ніж інша власність підприємства.

Пасиви балансу за ступенням зростання строків погашення зобов’язань групуються наступним чином.

1. Найбільш срочні зобов’язання (П1) – кредиторська заборгованість, розрахунки по дивідендам, інші поточні зобов’язання, а також кредити не погашені в строки ( за даними додатків до бухгалтерського балансу).

2. Короткострокові пасиви (П2) - короткострокові кредити банків та інші займи, що повинні бути погашені в період 12 місяців після відлікової дати.

3. Довгострокові пасиви (П3) – довгострокові кредити та інші довгострокові пасиви ( статті V розділу балансу “Довгострокові пасиви ”).

4. Постійні пасиви (П4) – ( статті IV розділу баланса “Капітал і резерви” і деякі статті VI розділу балансу, що не війшли до складу інших груп, “Доходи майбутніх періодів”, “Фонди споживання” і “Резерви майбутніх витрат і платежів”).

Розрахунок аналізу ліквідності підприємства представлені у таблиці 1.7.

Таблиця 1.7 – Аналіз ліквідності шахти "Добропільська"

| Показники активу балансу | Значення, тис. грн. | Показники пасиву балансу | Значення, тис. грн. | Платіжний надлишок (недолік), тис. грн. | |||

| 2006 | 2007 | 2006 | 2007 | 2006 | 2007 | ||

| 1. Найбільш ліквідні активи | 15629 | 1998 | 1. Найбільш термінові пасиви | 26060 | 16495 | 10431 | 14497 |

| 2. Швидко реалізовані активи | 93119 | 119277 | 2. Короткострокові пасиви (П2) | 14728 | 31876 | -78391 | -87401 |

| 3. Повільно реалізовані активи (А3) | 6293 | 8352 | 3. Довгострокові пасиви (П3) | 102579 | 97731 | 96286 | 89379 |

| 4. Важко реалізовані активи (А4) | 230245 | 244827 | 4. Постійні пасиви (П4) | 201919 | 228352 | -28326 | -16475 |

| Усього | 345286 | 374454 | Усього | 345286 | 374454 | 0 | 0 |

Для визначення ліквідності балансу підприємства варто зіставити підсумки приведених груп по активу та пасиву балансу. Фахівцями баланс вважається абсолютно ліквідним, якщо мають місце співвідношення, що приведені нижче в таблиці 1.8 у порівнянні з балансом шахти "Добропільська".

Таблиця 1.8 - Порівняння абсолютно ліквідного балансу з фактичним балансом шахти "Добропільська"

| Абсолютно ліквідний баланс | Співвідношення активів та пасивів фактичного балансу | Виконання умови | |

| 2006 рік | 2007 рік | ||

| А1≥П1 | < | < | Умова не виконується |

| А2≥П2 | > | > | Умова виконується |

| А3≥П3 | < | < | Умова не виконується |

| А4≤П4 | < | < | Умова виконується |

Зіставлення найбільш ліквідних засобів і швидко реалізованих активів з найбільш терміновими зобов'язаннями і короткостроковими пасивами дозволяє з'ясувати поточну ліквідність. З таблиці, де визначається ліквідність балансу, можна зробити наступні висновки. Структура балансу підприємства є достатньо ліквідною, тому що виконується дві умови ліквідності з чотирьох необхідних. У разі критичної ситуації підприємство зможе розрахуватися за своїми обов'язками, тому що найбільша кількість засобів підприємства приходяться на найбільш термінові пасиви.

Також для більш повного розуміння ліквідності балансу розраховуються такі показники, як поточна ліквідність, перспективна ліквідність та загальний показник ліквідності, задані формулами (1.1) – (1.3).

Поточна ліквідність, що свідчить про платоспроможність (+) чи неплатоспроможності (-) організації на розглядаємий моменту проміжок часу:

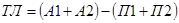

(1.1)

(1.1)

Значення поточної ліквідності для ТОВ "Фактор-енерго" у 2006 році склало 67960 тис. грн., а наприкінці 2007 року воно вже становило 72904 тис. грн. Це свідчить про те, що у разі виникнення необхідності найбільш ліквідні та швидко реалізовані активи зможуть покрити найбільш термінові та короткострокові пасиви.

Перспективна ліквідність – це прогноз платоспроможності на основі порівняння майбутніх надходжень і платежів:

( 1.2)

( 1.2)

Значення перспективної ліквідності для шахти "Добропільська" у 2007 році мало менше значення ніж наприкінці 2006 року и склало 89379 тис. грн., це сталося за рахунок того, що підприємство у 2007 році оформило кредит.

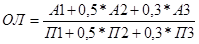

Для комплексної оцінки ліквідності балансу в цілому варто використовувати загальний показник ліквідності, що обчислюється по формулі:

(1.3)

Загальний показник ліквідності шахти "Добропільська" у 2007 році дорівнює 1,04, що на 0,04 більше ніж наприкінці 2006 року.

1.3.4 Оцінка погрози банкрутства шахти "Добропільська"

Згідно наказу Міністерства Економіки України № 10 від 17.01.2001р. виділені три ступені оцінки неплатоспроможності. Аналіз фінансового стану боржника проводиться з метою визначення достатності приналежного боржнику майна для покриття судових витрат, витрат на виплату винагороди арбітражним керуючим, а також можливості чи неможливості відновлення платоспроможності боржника.

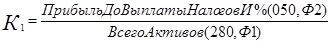

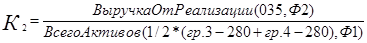

Зазвичай використовують три коефіцієнти визначення платоспроможності – це коефіцієнт поточної платоспроможності, коефіцієнт забезпечення власними засобами та коефіцієнт покриття. Але закордоном використовую ще два показника визначення платоспроможності – коефіцієнт Бивера та коефіцієнт Альтмана. Розрахунки цих коефіцієнтів було проведено за формулами (1.4) – (1.13).

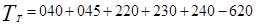

Коефіцієнт поточної платоспроможності:

(1.4)

(1.4)

Нормативне значення коефіцієнта поточної платоспроможності повинне бути більше 1. У цьому випадку це значення має велике відхилення від нормативного і носить негативний характер, як наприкінці 2006 року (-21391), так і наприкінці 2007 року (-31474).

Коефіцієнт забезпечення власними засобами (критична платоспроможність):

(1.5)

(1.5)

Цей коефіцієнт показує наявність власних оборотних коштів підприємства, що використовуються для забезпечення його фінансової стійкості. Нормативне значення повинне дорівнювати 0,1, якщо ж воно більше, то оборотних коштів підприємства вистачає, якщо менше – на підприємстві необхідні позикові засоби. На шахті "Добропільська" вистачає оборотних коштів - на початок 2006 року (0,4) і на кінець 2007 року (0,2). Це говорить про те, що підприємству не потрібні позикові засоби.

Коефіцієнт покриття (зверхкритична платоспроможність):

(1.6)

(1.6)

Коефіцієнт покриття (зверхкритична платоспроможність) показує відношення оборотних активів до суми поточних зобов'язань. Його нормативне значення повинне дорівнювати 1,5. У розрахунках по підприємству значення у кінці 2006 року становило 3,897, а наприкінці 2007 року – 3,93.

Коефіцієнт Бивера:

(1.7)

(1.7)

Даний коефіцієнт говорить про те, що підприємство мало недостатньо ліквідні активи у 2006 році, тому що коефіцієнт мав негативне значення на початку звітного періоду (-0,16). У 2007 році економічний стан підприємства стабілізувався (2,4). Нормативне значення лежить у діапазоні від 1,5 до 2.

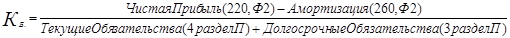

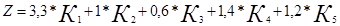

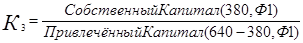

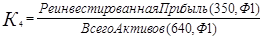

Коефіцієнт Альтмана:

(1.8)

(1.8)

де  (1.9)

(1.9)

(1.10)

(1.10)

(1.11)

(1.11)

(1.12)

(1.12)  (1.13)

(1.13)

У таблиці 1.9 наведені нормативні значення для коефіцієнт Альтмана, що визначає ймовірність банкрутства підприємства.

Таблиця 1.9 – Коефіцієнти, що визначають ймовірність банкрутства

| Z | Імовірність банкрутства |

| До 1,8 | Дуже висока |

| 1,81 – 2,7 | Висока |

| 2,71 – 2,99 | Можлива |

| 3 і більше | Дуже низька |

Після проведення відповідних підрахунків можна сказати, що шахті "Добропільська" банкрутство майже не загрожує. На початку звітного періоду коефіцієнт Альтмана був дорівнює 3,1, що говорить про дуже низьку імовірність настання банкрутства, але наприкінці 2007 року періоду цей коефіцієнт трохи зменшився і склав 2,75. Це вказує нам на то, що імовірність банкрутства можлива, але дуже мала.

1.3.5 Класифікація типу фінансового стійкості шахти "Добропільська"

Єдиного загальновизнаного підходу до рішення задачі кількісного визначення фінансової стійкості й побудові відповідних алгоритмів оцінки немає. Існує два методи оцінки фінансового стану підприємства:

Ø для оцінки фінансового стану підприємства необхідно орієнтуватися винятково на дані про джерела фінансування, тобто на капітал;

Ø для оцінки фінансової стійкості підприємства необхідно аналізувати взаємозв'язок між активом і пасивом балансу, тобто простежувати напрямку використання засобів.

Однак характеристика фінансової стійкості за допомогою таких показників навряд чи буде повною – важливо не тільки те, звідки притягнуті засоби, але й куди вони вкладені, яка структура вкладень.

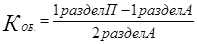

Тому оцінку фінансової стійкості підприємства проведено з використанням як коефіцієнтів, розрахованих по пасиву балансу, так і коефіцієнтів, що відбивають взаємозв'язок між джерелами формування засобів підприємства й структурою вкладень. У таблиці 1.10 приведені розрахунки, за допомогою яких можна визначити тип фінансового стану підприємства.

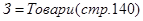

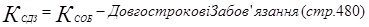

Таблиця 1.10 – Класифікація типу фінансового стійкості шахти "Добропільська"

| Показники | Роки | |

| 2006 | 2007 | |

Загальна величина запасів: (З) Загальна величина запасів: (З)

| 41 | 45 |

Наявність власних оборотних коштів: (Ксоб) Наявність власних оборотних коштів: (Ксоб)

| 44556 | 26418 |

Величина функціонуючого капіталу: (Ксдз) Величина функціонуючого капіталу: (Ксдз)

| 44556 | 26418 |

Загальна величина джерел: (Ко) Загальна величина джерел: (Ко)

| 44556 | 26418 |

| Власні оборотні кошти: Фс = Ксоб – З | 44515 | 26373 |

| Власні оборотні кошти і довгострокові джерела формування запасів: Фт = Ксдз – З | 44515 | 26373 |

| Загальна величина основних джерел формування запасів: Фо = Ко – З | 44515 | 26373 |

| Трикомпонентний показник типу фінансової стійкості: [S ( ±Фс); S (± Фт); S (±Фо)] | (1,1,1) | (1,1,1) |

Тип фінансової стійкості визначається за допомогою трикомпонентного показника, умови за якими він визначається, а також визначення типу фінансової стійкості для шахти "Добропільська" наведено у таблиці 1.11.

| Показники | Тип фінансової стійкості | |||

| абсолютна | нормальна | хитливе | кризове | |

| 1 | 2 | 3 | 4 | 5 |

| Фс = Ксоб - З | Фс ≥ 0 | Фс < 0 | Фс < 0 | Фс < 0 |

| Фт = Ксдз - З | Фт ≥ 0 | Фт ≥ 0 | Фт < 0 | Фт < 0 |

| Фо = Ко - З | Фо ≥ 0 | Фо ≥ 0 | Фо ≥ 0 | Фо < 0 |

У 2006 і 2007 роках тип фінансової стійкості на підприємстві мав такий вигляд S = {1,1,1}. У цій ситуації підприємство використовує для покриття запасів тільки власні оборотні кошти і зовсім не використовує довгострокові притягнуті засоби. Цей тип фінансування запасів є абсолютним з точки зору фінансового менеджменту. Абсолютний фінансовий стан є найбільш бажаним для підприємства.

Дата: 2019-05-28, просмотров: 362.