ü объекты природопользования (земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

ü имущество, принадлежащее федеральным военизированным структурам (МВД), Минобороны России, ФСБ России на праве оперативного управления.

Кроме того, с 1 января 2013 г. в состав таких объектов включены:

ü объекты, признаваемые объектами культурного наследия (памятниками истории и культуры) народов РФ федерального значения;

ü ледоколы, суда с ядерными энергетическими установками, суда атомно-технологического обслуживания, а также суда, зарегистрированные в Российском международном реестре судов (ранее они входили в состав льготных объектов).

Налоговые ставки по налогу на имущество организаций устанавливаются субъектами Федерации, однако не могут превышать максимальную ставку, определенную в главе 30 НК РФ и составляющую в настоящее время 2,2%. Одновременно региональные власти имеют возможность дифференцировать размер ставки как по категории налогоплательщиков (виду экономической деятельности организации, отрасли экономики и т.п.), так и по виду имущества.

Например, Астраханская область установила в 2011 г. пониженную ставку 1,8% для организаций, осуществляющих строительство судов, и 0,01% — в отношении имущества организаций, относящегося к объектам аэродромной инфраструктуры. В Рязанской области ставка в размере 0,6% устанавливается для специализированных организаций по техническому обслуживанию сельскохозяйственных организаций.

База для исчисления налога на имущество организаций, так же, как и объект, зависит от налогоплательщика.

Для иностранных организаций, не осуществляющих деятельность в РФ через постоянное представительство, но имеющих недвижимое имущество на территории России, налоговая база определяется как инвентаризационная стоимость объекта недвижимого имущества.

Для российских организаций, а также иностранных организаций, осуществляющих деятельность в РФ через постоянное представительство, налоговая база определяется как среднегодовая стоимость имущества.

Налоговый кодекс РФ предусматривает для субъектов Федерации право, а не обязанность при установлении отчетных периодов. Это означает, что субъект Федерации может и не установить отчетные периоды.

Налоговые льготы по налогу на имущество организаций установлены ст. 381 НК РФ, а также соответствующими законами субъектов РФ, регулирующими налогообложение имущества организаций.

Сумма налога включается в состав прочих расходов организации за налоговый (отчетный) период.

Сроки уплаты налога определяются законами субъектов Российской Федерации.

Если расположенное за границей имущество (как движимое, так и недвижимое) учтено на балансе российской организации в качестве основных средств, оно облагается налогом на имущество в Российской Федерации, однако это имущество может облагаться налогом и на территории другой страны в соответствии с ее законодательством. Таким образом, у налогоплательщиков может возникнуть ситуация, когда одно и то же имущество облагается налогами дважды.

Чтобы избежать двойного налогообложения, предусмотрено, что суммы налога на имущество, фактически уплаченные за пределами РФ, засчитываются при уплате налога в РФ в отношении указанного имущества, но не более суммы налога, которую должен был бы заплатить налогоплательщик за данное имущество в РФ.

Земельный налог.

Земельный налог является одним из древнейших прямых налогов. По своему экономическому содержанию он относится как к имущественным налогам, так и к налогам, связанным с природопользованием. В современной российской налоговой системе земельный налог действует в соответствии с главой 31 «Земельный налог» НК РФ.

Земельный налог является местным. Он устанавливается, вводится в действие и прекращает действовать не только в соответствии с главой 31 НК РФ, но и с нормативными правовыми актами представительных органов муниципальных образований.

Плательщиками земельного налога признаются организации и физические лица, обладающие земельными участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения (рис. 1). Слайд 21

В соответствии с Земельным кодексом Российской Федерации (ЗК РФ) в постоянное (бессрочное) пользование земельные участки предоставляются только государственным и муниципальным учреждениям, казенным предприятиям, центрам исторического наследия президентов Российской Федерации, прекративших исполнение своих полномочий, а также органам государственной власти и органам местного самоуправления (п. 1 ст. 20 ЗК РФ).

Плательщиком земельного налога признается организация, которая в Едином государственном реестре прав на недвижимое имущество и сделок с ним указана как обладающая правом собственности, правом постоянного (бессрочного) пользования на соответствующий земельный участок (Рис. 2) Слайд 22

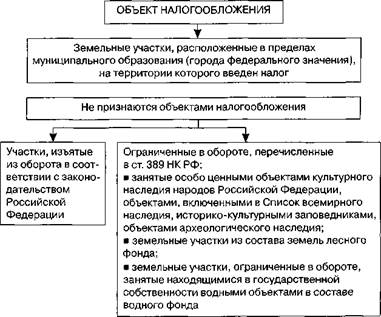

Объект налогообложения — земельные участки, расположенные в пределах муниципального образования (города федерального значения), на территории которого введен земельный налог (рис. 3). Слайд 23

Налоговая база — кадастровая стоимость земельных участков, определяемая в соответствии с земельным законодательством Российской Федерации (ст. 390 НК РФ).

Для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка земель.

Критерием разграничения земель по категориям является различное целевое назначение, в соответствии с которым они используются, т.е. та роль, которую выполняет земля в общественных отношениях.

Рис. 1. Нормативно-правовое регулирование земельного налога

Рис. 2. Плательщики земельного налога

Рис. 3. Объект обложения земельным налогом

Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений государственного кадастра недвижимости по каждому участку отдельно.

В отношении участков, находящихся в общей долевой собственности, налоговая база определяется пропорционально доле каждого налогоплательщика в общей долевой собственности.

В отношении участков, находящихся в общей совместной собственности, налоговая база определяется в равных долях для каждого налогоплательщика (ст. 392 НК РФ).

Отчетными периодами для организаций и индивидуальных предпринимателей признаются I, II, III кварталы календарного года.

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований в пределах, определенных ст. 394 НК РФ (рис.4). Слайд 24

Дата: 2019-05-28, просмотров: 271.