ü от реализации товаров (работ, услуг) и имущественных прав;

ü внереализационные;

ü не учитываемые при определении прибыли.

Доходы от реализации объединяют:

ü выручку от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных;

ü выручку от реализации имущества (имущественных прав).

Внереализационные — доходы, получение которых непосредственно не связано с производством и реализацией продукции.

Определив полученные доходы, налогоплательщик уменьшает их на сумму произведенных расходов. Произведенные расходы, как и полученные доходы, подразделяются на три группы: слайд 15

ü связанные с производством и реализацией товаров (работ, услуг);

ü внереализационные;

ü не учитываемые при налогообложении.

Расходами признаются обоснованные и документально подтвержденные затраты (убытки), осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под экономически оправданными расходами следует понимать затраты, обусловленные целями получения доходов и удовлетворяющие принципу рациональности и обычаям делового оборота.

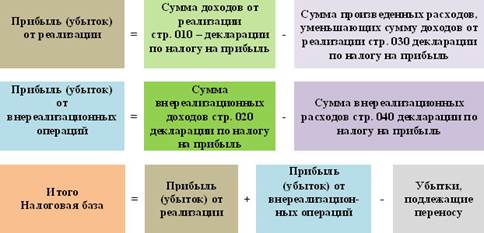

Порядок составления расчета налоговой базы по налогу на прибыль: слайд 16

При определении доходов и расходов должен соблюдаться один из двух методов даты признания дохода: слайд 17

ü начисления;

ü кассовый.

Метод начисления. При использовании метода начисления доходы и расходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав в их оплату.

Кассовый метод. При использовании данного метода датой получения дохода и расхода признается день поступления/списания денежных средств на счетах и (или) в кассе.

Под налоговой базой по налогу на прибыль организаций понимается денежное выражение прибыли, подлежащей налогообложению.

При определении налоговой базы прибыль, подлежащая налогообложению, определяется налогоплательщиком самостоятельно нарастающим итогом с начала налогового периода.

Налоговая база по прибыли, облагаемой различными ставками, определяется налогоплательщиком отдельно.

Ставка налога на прибыль организаций, установленная в налоговом законодательстве, не зависит от вида деятельности организаций и составляет 20%. При этом распределение по бюджетам производится по следующим ставкам: слайд 18

ü в федеральный бюджет — 2%;

ü бюджеты субъектов Российской Федерации — 18% (возможно снижение, но не ниже 13,5%).

Имеют место и специальные ставки налога на прибыль организаций для отдельных видов доходов (дивиденды, проценты по государственным ценным бумагам, доходы иностранных организаций).

Для налогообложения дивидендов ставки налога на прибыль организаций дифференцируются в зависимости от категории получатели и источника выплачиваемых дивидендов.

Налоговым периодом признается календарный год. Отчетными периодами по налогу на прибыль организаций признаются I квартал, полугодие, девять месяцев календарного года.

Порядок исчисления и сроки уплаты налога. Плательщик исчисляет сумму налога по итогам каждого отчетного периода самостоятельно как соответствующую налоговой ставке процентную долю налоговой базы.

Платежи по налогу в течение календарного (налогового) периода считаются авансовыми платежами.

Налог на имущество.

В налогообложении имущества в большей степени заметны индивидуальные особенности каждого государства, хотя прошедшие в последнее десятилетие во многих промышленно развитых странах налоговые реформы привели к существенному сближению принципов и механизмов налогообложения имущества. Значение имущественных налогов как высокостабильных, управляемых источников доходов бюджетов остается достаточно высоким и в большинстве стран составляет от 4—6 до 9—12% от общих налоговых поступлений. При этом фискальная функция данных платежей наиболее значительна на местном уровне. Например, в США они обеспечивают свыше 30— 40% налоговых доходов местных бюджетов большинства штатов.

В России роль и значение налогов на имущество также достаточно высоки, однако за последние два десятилетия их доля в доходах государства существенно снизилась, что обусловлено сокращением состава объектов налогообложения, увеличением изношенности оборудования и др.

Следует заметить, что эффективность системы имущественного налогообложения заключается не только в ее фискальном значении — роль этих налогов еще и в том, что они при качественном налоговом администрировании являются важнейшим механизмом регулирования экономических отношений, содержат элементы экономического стимула.

Налог на имущество организаций в настоящее время занимает центральное место в системе имущественных налогов, которые в свою очередь обеспечивают около 6—8% доходов бюджетов субъектов Федерации. Его удельный вес в общей сумме имущественных налогов составляет в настоящее время 69%.

С 1 января 2004 г. налогообложение имущества организаций регулируется одноименной главой 30 НК РФ. Следует, однако, учитывать, что данный налог является региональным, а это означает, что установление самой обязанности платить налог и всех элементов определяется не только НК РФ, но и соответствующими законами субъектов Российской Федерации. При этом налог, введенный в действие законом субъекта Российской Федерации, обязателен к уплате только на территории этого субъекта. Регионам также дано право определять налоговую ставку в пределах, установленных главой 30 НК РФ, а также отчетные периоды, порядок и сроки уплаты налога. Наконец, законодательные органы субъектов Российской Федерации могут устанавливать дополнительные налоговые льготы (сверх льгот, установленных НК РФ) и основания для их использования налогоплательщиками.

Плательщиками налога на имущество организаций признаются любые организации, имеющие имущество, признаваемое объектом налогообложения.

Объект налогообложения определен ст. 374 НК РФ и дифференцирован по категориям налогоплательщиков: слайд 19

ü российские организации;

ü иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства;

ü иностранные организации, не осуществляющие свою деятельность в Российской Федерации через постоянные представительства.

Для российских организаций объектом налогообложения признается движимое и недвижимое имущество, учитываемое на балансе в качестве основных средств в соответствии с установленным порядком ведения бухгалтерского учета. В состав объекта налогообложения при этом включается имущество, переданное во временное пользование, распоряжение или доверительное управление, и имущество, внесенное в совместную деятельность или полученное по концессионному соглашению.

Объектом налогообложения для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, признается движимое и недвижимое имущество, относящееся к объектам основных средств, в том числе полученное по концессионному соглашению.

Движимое имущество не является объектом налогообложения по налогу на имущество с 1 января 2013 года. В отношении него применяется льгота. Однако она не применяется, если имущество было принято на учет в результате реорганизации или ликвидации организации, либо было получено от взаимозависимого лица.

Для иностранных организаций, не осуществляющих деятельность в Российской Федерации через постоянные представительства, объектом налогообложения признается только недвижимое имущество, принадлежащее им на праве собственности. В соответствии с классификацией ГК РФ к недвижимым объектам имущества относятся здания, строения, сооружения и иные объекты, непосредственно связанные с землей, а также отдельные виды воздушных, морских судов, суда внутреннего плавания и отдельные другие виды.

Дата: 2019-05-28, просмотров: 296.