Гарантии и авали

В международной торговле экспортер получает от иностранного покупателя переводные или простые векселя, оплата которых должна быть произведена в предусмотренные сроки. Банк в стране импортера либо авалирует такие оборотные документы, либо гарантирует их исполнение. Поскольку форфейтер покупает долговые обязательства без права регресса, он несет все риски возможного неплатежа. Поэтому если должник не является первоклассным заемщиком, форфейтер будет стремиться получить определенное обеспечение - в форме аваля или безусловной гарантии банка.

Гарантийное обязательство выдается гарантом кредитору в обеспечение своевременной уплаты причитающейся с должника суммы. Гарантия предоставляется в форме соответствующего письма, которое должно содержать следующие реквизиты: кем выдано письмо, юридический адрес гаранта, № гарантийного письма, объект гарантии (сделка, дата поставки продукции, процентная ставка и т.д.).

Существует несколько видов гарантий, различающихся по субъекту гарантийного обязательства, порядку оформления гарантии, источнику средств, используемому для гарантийного платежа. В качестве субъекта гарантийного обязательства при сделках “а-форфе” могут выступать финансово устойчивые предприятия или специальные учреждения, располагающие средствами. Чаще всего такими учреждениями являются банки.

Кроме снижения рисков форфейтера гарантии обеспечивают более высокую ликвидность дисконтированных бумаг на вторичном рынке. Если предоставляется банковская гарантия, то обычно ее выставляют международные банки, имеющие представительства в стране импортера.

Аваль - это вексельное поручительство, в силу которого авалист принимает ответственность за выполнение обязательств какого-либо обязанного по векселю лица. Кроме подписи аваль должен содержать надпись на векселе: ”per aval”, а если это переводной вексель, на нем должны быть указаны также фамилия, имя, отчество авалиста. По сравнению с гарантией аваль обладает преимуществом, заключающимся в том, что он неотделим от векселя. Кроме того, оформление аваля значительно проще, чем оформление гарантийного письма.

Гарантийные оборотные документы учитываются экспортером в своем банке без права регресса требований. Банк экспортера, таким образом, действует как форфейтер. Это вытекает из самого соглашения о форфейтинге, которое обычно заключается лишь после того, как достигнута договоренность - между продавцом и его банком о том, что банк выступит в качестве форфейтера, и между покупателем и его банком о том, что банк авалирует векселя или предоставит гарантию их оплаты.

Форфейтер особенно заинтересован в эффективном обеспечении приобретаемого им оборотного документа. Если таким обеспечением является аваль, то, например, по английским законам такое обязательство считается действительным и авалист как гарант несет такую же ответственность, как и индоссант документа.

Если обеспечение имеет форму банковской гарантии, в ней указывается, что она является основной гарантией и гарант занимает положение главного должника, что она является безотзывной и безусловной, что она делима и передаваема.

Юрисдикция

Договор между экспортером и форфейтером обычно содержит оговорку о применимом праве и юрисдикции. Если обеспечением является гарантия, аналогичная оговорка включается в гарантию, которую банк дает форфейтеру в стране импортера.

Роль первичного форфейтера

Продавец форфейтинговых бумаг, независимо от того, происходит ли продажа на первичном или вторичном рынке, обязан оперировать действительными долговыми обязательствами, связанными с реальными сделками. Если покупатель обнаружит, что приобрел требование, не имеющее силы, он вправе выставить иск на продавца (этого не может предотвратить даже надпись на ценной бумаге: "без права регресса"). Однако между первичным покупателем (форфейтером) и покупателем на вторичном рынке существует принципиальное различие: форфейтер обязан проверить документацию, подтверждающую реальность и законность сделки, в то время как вторичный покупатель обычно этого не делает. Существует три очевидные причины, из-за которых такая проверка является функцией первичного покупателя.

Во-первых, именно он составляет соглашение с экспортером при покупке векселей и имеет возможность проверить все документы, а также правильность оформления векселей. На вторичном рынке может оказаться немало потенциальных покупателей форфейтинговых бумаг, и если они все захотят проверить документы, относящиеся к сделке, то это займет много времени, поскольку документы могут находиться в различных банках, а их ксерокопирование и пересылка замедлят операцию.

Во-вторых, банк, предлагающий векселя на вторичный рынок, чаще всего предпочитает не афишировать имя экспортера, пока не будет достигнута договоренность о продаже. Помимо других причин это объясняется тем, что, узнав, кто является экспортером, вторичный покупатель может “выйти” на него, минуя первичного форфейтера.

В-третьих, важны также обычные соображения конфиденциальности. Исходя из этого, банк не желает предоставлять документы, относящиеся к сделке, всем потенциальным покупателям.

Другим направлением, где первичный форфейтер несет определенные обязанности, не разделяемые вторичными покупателями, является проверка аваля и гарантии. Безусловно, покупатель на вторичном рынке при желании может послать запрос гаранту. Однако это приведет к ненужному и, возможно, многократному дублированию работы, связанной с подобной проверкой.

Издержки импортера

Издержками импортера, участвующего в форфейтинговой операции, являются комиссионные в пользу гаранта. Обычно комиссионные (комиссия) - это определенный процент от номинальной стоимости гарантированных или авалированных векселей, являющийся объектом переговоров между импортером и гарантом. В тех случаях, когда форфейтер не настаивает на гарантии, он может потребовать от импортера уплаты определенной суммы в качестве компенсации за дополнительный риск.

Комиссия за гарантию обычно выплачивается раз в год (в начале года). Иногда она может выплачиваться в момент подписания гарантийного письма или авалирования векселя. Бывает также, что комиссия рассчитывается как процент от номинальной стоимости каждого векселя отдельно и выплачивается по истечении его срока.

Издержки экспортера

Издержки экспортера по организации форфейтингового финансирования складываются из: ставки дисконта, комиссии за опцион и комиссии за обязательство.

Ставка дисконта базируется на процентной ставке за кредит, предоставляемый на срок, равный среднему сроку дисконтируемых векселей. Например, если форфейтер дисконтирует векселя, срок которых истекает в интервалы, равные 6 месяцам в течение 5 лет, то средний срок всех векселей будет равен 2 3/4 года. В этом случае форфейтер будет основывать свои расчеты на превалирующей процентной ставке, начисляемой на кредиты, выданные сроком в 2 3/4 года. Учитывается, естественно, и тренд процентной ставки. [18,с.49]

Затем форфейтеру нужно определить размер премии, взимаемой им сверх суммы дисконта. Уровень премии отражает степень рисков, которым подвергается форфейтер. Чаще всего они связаны с политическими трудностями или проблемами трансферта, значительно реже - с несостоятельностью гаранта, поскольку гарантию обычно берут у первоклассного института. Если гарантом выступает крупный международный банк или государственный банк, премия будет несколько ниже. Для большинства стран ее размер может колебаться от 0,5 до 5%.

Следующий компонент премии связан с тем, что форфейтинговое финансирование предоставляется по фиксированной процентной ставке. И хотя форфейтер может согласовать сроки полученных и предоставленных ссуд, процентный риск остается (всегда существует реальная возможность того, что финансирование по выгодной ставке может оказаться недоступным)

Если векселя выражены в валюте, мало распространенной на рынке, то премия может включать в себя еще один компонент, а именно комиссионные, связанные с проведением форфейтером операции валютного свопа.

Наконец, еще одной составляющей премии являются средства, обеспечивающие форфейтеру покрытие его управленческих расходов на организацию сделки (обычно, 0,5% от ставки дисконта).

Размер премии будет несколько выше, если форфейтер и экспортер договорятся о покупке векселей через определенный промежуток времени (например, через 1 месяц или более).

Кроме вышеперечисленных издержек, включаемых в премию, существуют и другие затраты. Это могут быть, например, комиссия (премия) за опцион, предоставленный форфейтеру экспортером, и так называемая комиссия за обязательство (за неполученную часть кредита). Обычно размер этой последней комиссии определяется ежемесячно или ежегодно в виде процента от номинальной стоимости векселей и взимается до момента их дисконтирования. Размер комиссии может колебаться от 0,25 до 1,5% в год. Как правило, оплата совершается в начале каждого месяца.

Многие форфейтеры ежемесячно публикуют котировки своих ставок в различных специальных изданиях.

2.3. Анализ позиции субъектов международного форфейтинга.

Анализ позиции продавца.

Определение суммы векселя. Продавец должен получить при учете векселей сумму, равную цене товара. Соответственно анализ для него заключается в определении суммы, которая должна быть указана на векселях. Если окажется, что учет векселей дает величину, меньшую, чем оговоренная цена, то продавец должен заранее поправить положение. Обычно на практике для этого повышают исходную цену. Как показано ниже, альтернативой может служить повышение ставки процентов за кредит. Ясно, что какой бы путь ни был принят, повышение исходной цены или ставки процентов не может быть произвольным. [15, c.61]

Сумма, проставленная на векселе (Vt), состоит из двух элементов: суммы, погашающей основной долг (цену товара), и процентов за кредит. Последние определяются двумя способами:

а) проценты на остаток задолженности; в этом случае срок, за который они начисляются, начинается с момента погашения предыдущего векселя;

б) проценты на сумму долга, включенную в вексель; в этом случае срок исчисляется от начала сделки и до момента погашения векселя.

Рассмотрим оба способа для случая, когда долг погашается равными суммами. Введем обозначения:

п — число векселей или периодов;

i — ставка простых процентов за период, под которую производится кредитование;

d — простая учетная ставка, используемая банком при учете

векселей;

Р— цена товара (если условия операции предусматривают выплату аванса, то последний вычитается из цены и далее не принимается во внимание. Иначе говоря, под Р в этом случае будем понимать цену за вычетом аванса).

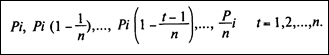

Вариант а. Погашение основного долга производится равными суммами, соответственно в каждый вексель записывается сумма Р/п. Что касается процентов за кредит, то они образуют ряд:

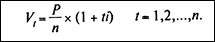

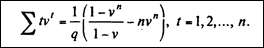

Сумма векселя, погашаемого в момент t, составит

(1)

(1)

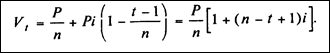

Общая сумма начисленных процентов равна

(2)

(2)

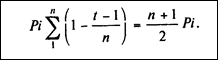

Наконец, сумма портфеля векселей составит

(3)

(3)

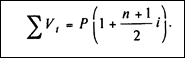

Вариант б. В этом случае по определению

(4)

(4)

Сумма процентов за весь срок находится как

(5)

(5)

Получен тот же результат, что и в формуле (2). Различие между вариантами, как показано в примере 1, заключается в распределении процентов по периодам.

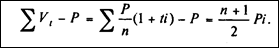

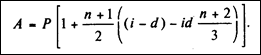

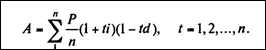

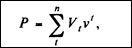

Корректировка условий продажи. При учете портфеля векселей в банке продавец получит некоторую сумму А, Если применяется простая учетная ставка, как это обычно и делается, то

(6)

(6)

Величина А представляет собой современную величину всех платежей по векселям.

Поскольку сумма на векселе определяется двумя способами, найдем величину А для каждого из них.

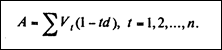

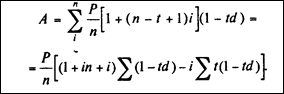

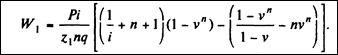

Вариант а, В этом случае

(7)

(7)

Напомним, что фигурирующие в формулах величины ставок i и d относятся к интервалам между двумя датами погашения векселей.[15,58]

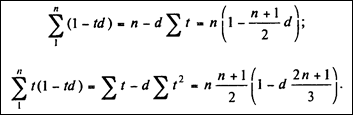

Для преобразования (7) необходимо определить следующие суммы:

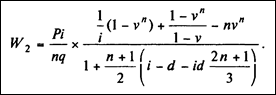

Подставим полученные суммы в формулу (7). После ряда преобразований получим

(8)

(8)

Обозначим сумму в квадратных скобках через Z1. Очевидно, что если величина Z1 меньше 1, то продавец получит сумму, которая меньше договорной цены Р. Наиболее простой путь избежать потерь— повысить цену в 1/Z1, раз. Корректировочный множитель позволяет точно определить необходимую поправку и, кроме того, дает возможность проследить влияние всех воздействующих факторов. В редком случае, когда z1=1 и нет необходимости в корректировке, продавец получает при учете векселей оговоренную сумму.

Не надо забывать, что после корректировки цены необходимо вернуться к задаче определения сумм векселей уже для новой цены товара.

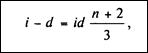

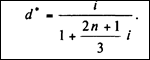

Вероятно, представляет практический интерес соотношение процентных ставок, при которых продавец не будет нести потери. Из равенства (10.8) следует, что последнее условие выполнимо в случае, когда

в силу чего

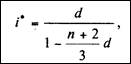

(9)

(9)

(10)

(10)

где d* и i* — предельные значения ставок, при которых покупатель не несет потерь, иначе говоря, при которых получаемая им сумма равна цене. Повышение платы за кредит до уровня i* полностью балансирует условия сделки. Разумеется, что суммы векселей при этом несколько повысятся. В свою очередь, d* представляет собой барьерное значение учетной ставки.

Вариант б. Рассмотрим теперь метод расчета корректирующего множителя для случая, когда сумма векселя определяется по варианту б. Что интервалы между датами погашения векселей одинаковые, применяются простые ставки процентов по кредиту и учетные ставки. По определению

(11)

(11)

После ряда преобразований этого выражения получим

(12)

(12)

Сумму в квадратных скобках обозначим Z2. Смысл этого множителя раскрыт выше. Корректирующий цену множитель в этом случае равен 1/Z2.

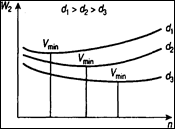

Рис. 1 Рис. 2

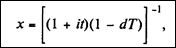

В зарубежной финансовой литературе был предложен иной корректировочный множитель, а именно:

где t и Т— средние сроки начисления процентов и векселей. Указанные средние сроки несколько различаются, так как при их расчете применяются разные методы: величина t определяется как простая средняя из сроков платежей; Т — как средняя взвешенная этих же сроков с весами, равными Vr. Можно доказать, что данный метод определения корректировочного множителя дает точно такой же результат, как в случае, когда суммы векселей определяются методом б.[15,с.65]

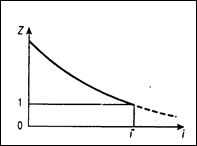

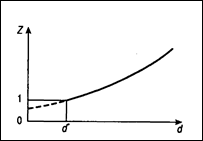

Проследим теперь зависимость корректировочных множителей от каждого из параметров, характеризующих условия сделки, — i, d и /n. Обозначим эти множители как Z. При увеличении i множитель Z уменьшается. Этот процесс более заметен при низких значениях i, чем при высоких. На рис. 1 показана зависимость Z от i.

Влияние изменения учетной ставки противоположно влиянию динамики ставки процентов. С ростом d коэффициент Z увеличивается. На рис. 2 показана зависимость Z от d при фиксированных значениях i и n.

Что же касается влияния числа платежей п на множитель Z, то очевидно, что при i<d рост n приводит к уменьшению Z и необходимость в корректировке условий для продавца возрастает.

Из сказанного следует, что для того, чтобы условия сделки не приводили к необходимости значительного увеличения исходной цены, продавец должен стремиться уменьшить отрицательный разрыв между ставкой процентов и дисконтной ставкой. По крайней мере он заранее должен учитывать неблагоприятное воздействие условия i < d.

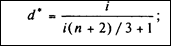

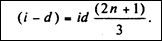

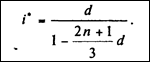

Перейдем теперь к корректировке условий сделки с помощью изменения ставки процентов за кредит. Такая корректировка для варианта а была сделана выше (см. 10). Единственное значение i, при котором продавец не терпит убытки в варианте б, нетрудно определить из условия, согласно которому Z2 = 1. Для того чтобы удовлетворить это требование, необходимо выполнение равенства, которое следует из (12):

Решим его относительно i:

(13)

(13)

Таким образом, при любой ставке процентов, меньшей чем i*, и заданных Р, d и п продавец нуждается в корректировке условий, иначе он получит при учете векселя сумму, которая меньше оговоренной цены.

Аналогичным образом найдем значение d, при котором нет необходимости корректировать условия сделки. Получим:

(14)

(14)

Корректировка цены и ставки по кредиту приводит примерно к одинаковым конечным результатам, однако обычно наблюдается небольшое различие в сумме векселей. Для иллюстрации сказанного обратимся к примеру.

Анализ позиций покупателя и банка.

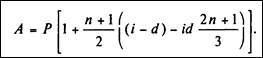

Совокупные издержки покупателя. Последовательность погашения векселей можно рассматривать как поток платежей. Совокупные издержки покупателя с учетом фактора времени, как известно, можно получить, рассчитав современную величину этого потока платежей. В (2) было показано, что сумма векселя может быть получена двумя путями: вариант а — проценты по кредиту начисляются на остаточную сумму долга, вариант б — проценты начисляются на сумму погашения основного долга по векселю. Определим совокупные издержки покупателя для этих двух вариантов с учетом того, что условия сделки сбалансированы, т.е. с необходимой корректировкой цены с помощью множителя 1/Z1.

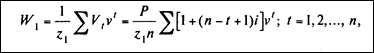

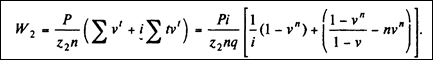

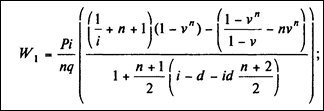

Вариант а. Для этого варианта современная величина платежей по векселям составит

(15)

(15)

где v — дисконтный множитель по рыночной ставке q.

Формула (15) предполагает, что цена товара не скорректирована. Величину W1 можно рассчитать и при условии, что цена товара уже уточнена, тогда отпадает необходимость в корректирующем множителе 1/Z1.

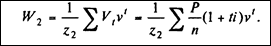

Вариант б. При начислении процентов на сумму векселя получим

(16)

(16)

Как видим, такой способ начисления процентов при условии, что q > /, дает сумму совокупных издержек, которые немного меньше, чем при варианте а.

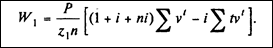

Минимизация издержек. Очевидно, что величина W. зависит от таких параметров сделки, как n, i, Zj при заданном значении q. В свою очередь параметр г; зависит от п, i и, что важно, от учетной ставки d (см. примеры 8 и 12). Для того чтобы продолжить анализ и проследить полное влияние факторов, вернемся к выражениям (15) и (16). Раскроем скобки в формуле (15) и получим:

Напомним, что.  В свою очередь можно доказать, что

В свою очередь можно доказать, что

Теперь находим

Аналогично для варианта б получим:

Введем в полученные уравнения значения Z1 и Z2:

(17)

(17)

(18)

(18)

Используя полученные функции, проследим некоторые важные в практическом отношении свойства W. Прежде всего можно отметить, что при q > i всегда наблюдается соотношение W1 > W2 . Иначе говоря, совокупные издержки покупателя меньше при начислении процентов по варианту б. Причем чем больше п и q, тем больше разность W1-W2.[15,с.69]

Влияние исходной цены Р просто и очевидно: Wj пропорционально Р. Что же касается учетной ставки, то на первый взгляд представляется, что учетная ставка - дело только договоренности между продавцом и банком и не имеет отношения к покупателю. Однако, как было показано, при d > d* возникает необходимость в корректировке условий сделки (ее удорожании) и, следовательно, для покупателя в конечном счете небезразлично, по какой ставке будут учитываться векселя. Нетрудно установить, что влияние учетной ставки однозначно по направлению — чем выше d, тем больше сумма приведенных издержек покупателя при всех прочих, неизменных условных. В табл. 3 иллюстрируется влияние роста на приведенные издержки покупателя W2 (вариант 1). Следует добавить, что влияние d становится все более заметным при увеличении п и q.

Влияние ставки процентов i на величину приведенных издержек неоднозначно. В некоторых случаях ее рост приводит к увеличению W. в других — к уменьшению. Однако в любом случае это влияние малоощутимо в практически приемлемых диапазонах значений q, d и n. Оно становится заметным лишь при больших значениях /г. В табл. приводятся данные, характеризующие W2 для разных значений i (варианты 2 и 3).

При расчете табличных значений W2 приняты следующие параметры: Р = 1000, q = 0,1. В варианте 1 п = 10, i == 0,06; в варианте 2 п = 10, d = 0,07; в варианте 3 п = 8; d = 0,05.

Суммарные приведенные издержки импортера

| Вариант 1 | Вариант 2 | Вариант 3 | |||

| d | W2 | i | W2 | i | W2 |

| 0,04 | 775 | 0,04 | 1005 | 0,04 | 856 |

| 0,05 | 839 | 0,05 | 1006 | 0,05 | 855 |

| 0,06 | 916 | 0,06 | 1007 | 0,06 | 854 |

| 0,07 | 1007 | 0,07 | 1008 | 0,07 | 853 |

| 0,08 | 1118 | 0,08 | 1009 | 0,08 | 852 |

| 0,09 | 1258 | 0,09 | 1010 | 0,09 | 852 |

| 0,10 | 1436 | 0,10 | 1010 | 0,10 | 851 |

| 0,11 | 1675 | 0,11 | 1011 | 0,11 | 850 |

| 0,12 | 2008 | 0.12 | 1012 | 0,12 | 850 |

Наиболее интересной и практически важной является зависимость совокупных издержек от количества последовательно погашенных векселей я. Нетрудно обнаружить, что при одних сочетаниях исходных параметров (/, d, q) значение W. может расти, при других - падать. Более того, при некоторых сочетаниях параметров существует такое количество векселей, при котором совокупные издержки покупателя становятся минимальными. Строгий аналитический подход для определения оптимального п приводит к громоздким математическим выражениям. Проще рассчитать ряды показателей W. для заданного набора параметров и выбрать оптимальное значение п.

В табл. приводятся характеристики суммарных издержек И в зависимости от п для трех вариантов условий. Во всех вариантах Р = 1000, q = 0,1. В варианте 1d=0,05, i=0,04; в варианте 2 d = 0,06, i = 0,04; в варианте 3 d = 0,07, i= 0,06. По данным табл. 3 и из дополнительных расчетов следует, что чем меньше учетная ставка по сравнению со ставкой, принятой при дисконтировании, тем больше значение /i, соответствующее минимальной величине издержек. Например, при низком значении учетной ставки (d= 0,04) минимум издержек приходится на п = 13. Повышение d до 0,06 сдвигает оптимальное для импортера число п до 8. При d = 0,07 оптимальное п равно 5. Графическая иллюстрация влияния d на точку оптимума приведена на рис.

Изменение ставки i практически не отражается на положении точки оптимума. Например, если в варианте 2 ставка процентов была бы не 0,04, а 0,06,. то оптимальным опять оказалось бы п = 8.

Влияние п различно по направлению. Поэтому практически удобнее в каждом конкретном случае выполнить ряд расчетов по оценке W. для различных значений n.

Влияние ставки q однозначно — чем она выше, тем меньше величина совокупных издержек. Ее повышение при всех прочих равных показателях отодвигает точку оптимума. Так, если в варианте 2 принять q = 0,15 вместо q = 0,1, то точка оптимума сдвинется до п = 12. Соответствующие значения W2 показаны в табл. 4 в скобках (вариант 2).

Таблица 4 Суммарные приведенные издержки покупателя W2

| Вариант 1 | Вариант 2 | Вариант 3 | |

| П | d = 5%, i = 4% | d = 6%, i = 4% | d = 7 %, i= 6% |

| 4 | 904 | 931 (837) | 960 |

| 5 | 890 | 923 (814) | 959 |

| 6 | 877 | 917 (793) | 961 |

| 7 | 865 | 913 (776) | 966 |

| 8 | 856 | 911 (761) | 975 |

| 9 | 848 | 912 (749) | 989 |

| 10 | 842 | 916 (740) | 1007 |

| 11 | 837 | 923 (733) | 1031 |

| 12 | 835 | 933 (730) | 1062 |

| 13 | 834 | 947 (731) | 1102 |

| 14 | 836 | 965 (734) | 1153 |

| 15 | 841 | 989 (743) | 1219 |

| 16 | 848 | 1019 (756) | 1304 |

| 17 | 858 | 1057 (775) | 1417 |

| 18 | 871 | 1105 (800) | 1570 |

| 19 | 888 | 1165 (835) | 1787 |

| 20 | 910 | 1242 (881) | 2112 |

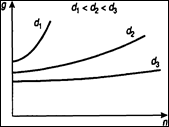

Анализ позиции банка. Банк или другое финансовое учреждение, участвующее в форфейтной сделке, путем учета векселей берет на себя весь риск по проведению операции и заинтересован в получении дохода от инвестированных в векселя средств. Доходность данной операции определяется учетной ставкой. [15, c.65]

Рис. 3

Рис. 3

Поскольку общепринятым измерителем эффективности финансовых долгосрочных

операций является ставка сложных процентов, то анализ операции с позиции банка заключается в расчете этой ставки, эквивалентной учетной ставке d, примененной при учете комплекта из п векселей с последовательными сроками погашения. Итак, имеется п векселей, которые учитываются по ставкам d. Необходимо найти эквивалентную ставку наращения g, т.е. ставку, которая обеспечила бы тот же доход от инвестиций, равный сумме, которую получит продавец. Пусть банк выплачивает последнему сумму, равную Р. По определению при условии, что Р и Vt сбалансированы, можно написать:

(19)

(19)

где Vt — дисконтный множитель по неизвестной ставке g. Теперь задача сводится к определению корня v многочлена степени л. Как известно, такая задача решается одним из итеративных вычислительных методов, с которыми мы знакомились в предшествующих главах.

Рост учетной ставки, естественно, оказывает положительное влияние на g, С увеличением п величина g также растет. На рис. 4 показана зависимость g от указанных двух факторов. Заметим также, что максимальное значение п равно 1/d. Тогда g становится бесконечным.

Итак, при выработке условий конкретной форфейтной сделки необходим ее всесторонний количественный анализ с позиции заинтересованной стороны, так как финансовые результаты сделки не очевидны и существенно зависят от значений принятых параметров.

Рис. 4

Рис. 4

Из приведенного выше материала следует, что для продавца, который остерегается существенного повышения цены и в то же время стремится компенсировать свои потери, средствами управления являются: снижение учетной ставки, повышение ставки процентов за кредит, уменьшение числа векселей (периода погашения). Средствами управления для покупателя являются в основном параметры d и n. Большая величина параметра i играет отрицательную роль лишь при очень высоких значениях n. Как было показано, в большинстве практических случаев современная величина издержек импортера может быть минимизирована. Таким образом, основная задача покупателя — найти значение n, минимизирующее W. Основным инструментом, воздействующим на эффективность сделки, для банка является учетная ставка.

Расчет затрат на форфейтинговые операции

Рассмотрим расчет дисконтных платежей при учете векселей форфейтинговыми фирмами.

Прежде всего рассмотрим состав затрат продавца обязательств при этих операциях.[18,с.51]

Основные затраты при форфейтинге складываются из комиссионного сбора и процентов, взимаемых при досрочной оплате документов. Факторинговая комиссия в зависимости от кредитоспособности фирм-должников составляет 0,5 - 4% от оборота купленных счетов без права регресса и 0,2 - 0,5% при наличии этого права.

Процент за кредит, каковым является предварительная оплата переуступаемых долговых обязательств, берется с разницы между выплаченными клиенту суммами и погашенными обязательствами.

Ставки по таким кредитам с учетом компенсации дополнительных затрат и рисков на 2 - 4% выше текущей банковской ставки по краткосрочным ссудам.

Затраты на покрытие коммерческих рисков складываются из затрат на получение аваля или банковской гарантии. Их обычно несет покупатель товара (или импортер), а не продавец (экспортер).

Затраты на покрытие политических рисков и рисков по переводу валюты колеблются от 0,5 до 5% годовых в зависимости от страны должника.

Кроме этого, могут возникнуть дополнительные затраты, связанные с управленческими расходами форфейтора или фактора по обслуживанию клиента; плата за так называемые периоды обязательств, возникающих в результате задержки представления документов по сравнению с датой возникновения задолженности, опционные расходы и т. п.

Дата: 2019-05-28, просмотров: 370.