Из вышесказанного следует вывод, что форфейтинг является достаточно гибким инструментом международных финансов. Однако для него характерно несколько ограничений:

· экспортер должен быть согласен продлить срок кредита на период от 6 месяцев до 10 лет и дольше;

· экспортер должен быть согласен принимать погашение долга сериями;

· если импортер не является государственным агентом или международной компанией, возврат долга должен быть, безусловно, и безотзывно гарантирован банком или государственным институтом, приемлемым для форфейтера.

В целом же данный инструмент обладает как преимуществами, так и недостатками для всех, кто им пользуется.

Преимущества для экспортера

1) Предоставление форфейтинговых услуг на основе фиксированной ставки.

2) Финансирование за счет форфейтера без права регресса на экспортера.

3) Возможность получения наличных денег сразу после поставки продукции или предоставления услуг, что благотворно отражается на общей ликвидности, снижает объем банковских займов, дает возможность реинвестирования средств. [19,с.89]

4) Отсутствие затрат времени и денег на управление долгом или на организацию его погашения.

5) Отсутствие рисков (все валютные риски, риски изменения процентных ставок, а также риск банкротства гаранта несет форфейтер).

6) Простота документации и возможность быстрого оформления вексельных долговых инструментов.

7) Конфиденциальный характер данных операций.

8) Возможность быстро удостовериться в том, что форфейтер готов финансировать сделку, оперативно согласовать условия сделки.

9) Возможность заранее получить от форфейтера опцион на финансирование сделки по фиксированной ставке, что позволяет экспортеру заранее подсчитать свои расходы и включить их в контрактную цену, рассчитать другие итоговые цифры.

Недостатки для экспортера

1) Необходимость подготовить документы таким образом, чтобы на самого экспортера не было регресса в случае банкротства гаранта, а также необходимость знать законодательство страны импортера, определяющее форму векселей, гарантий и аваля.

2) Возможность возникновения затруднений в случае, если импортер предлагает гаранта, не устраивающего форфейтера.

3) Более высокая, чем при обычном коммерческом кредитовании, маржа форфейтера. Преимущества для импортера

1) Простота и быстрота оформления документации.

2) Возможность получения продленного кредита по фиксированной процентной ставке.

3) Возможность воспользоваться кредитной линией в банке.

Недостатки для импортера

1) Уменьшение возможности получить банковский кредит при пользовании банковской гарантией.

2) Необходимость платить комиссию за гарантию.

3) Более высокая маржа форфейтера.

4) Возможность возникновения трудностей с оплатой векселя как абстрактного обязательства в случае поставки некондиционных товаров или невыполнения экспортером каких-либо иных условий контракта.

Преимущества для форфейтера

1) Простота и быстрота оформления документации.

2) Возможность легко реализовать купленные активы на вторичном рынке.

3) Более высокая маржа, чем при операциях кредитования.

Недостатки для форфейтера

1) Отсутствие права регресса в случае неуплаты долга.

2) Необходимость знания вексельного законодательства страны импортера.

3) Ответственность за проверку кредитоспособности гаранта.

4) Необходимость нести все процентные риски до истечения срока векселей.

5) Невозможность совершить платеж раньше срока.

Недостатки, указанные в пунктах 2 и 3, характерны не только для форфейтера. Здесь они выделены по той причине, что для форфейтера не составляются дополнительные долговые соглашения, на которые он мог бы сослаться. Следует также помнить, что форфейтер несет политические и другие риски (риски трансферта, риски колебания валют). Они не отмечены как недостатки для форфейтера, поскольку присущи любой форме международного кредита.

Преимущества для гаранта

1) Простота оформления сделки.

2) Получение комиссии за свои услуги.

Недостаток для гаранта

Он один, но очень важный, и заключается в том, что гарант принимает на себя абсолютное обязательство оплаты гарантируемого им векселя.

1.3. Механизм реализации международной форфейтинговой сделки.

|

|

Выставлен счет 1

Выставлен счет 1

|

Вексель 4

Вексель 4

| |||||

|  | ||||

6 аваль

3 векселя

|

|

безоборотный платеж (против векселя)

безоборотный платеж (против векселя)

1. Прямой и доходный учет

Рассматривая дисконтирование, прежде всего надо выяснить разницу между терминами "прямой учет" ("straight discount") и "доходный учет" ("discount to yield"). Приведем простой пример. Прямая учетная ставка 10% по векселю на 1 млн. долл. составляет 100 тыс. долл., оставляя учтенную сумму равной 900 тыс. долл. Если вексель погашается в течение одного года, то доход составит 100/900, или 11,11% годовых, погашаемых ежегодно (или немного меньший процент, если ставка выплачивается чаще, например, раз в полгода или раз в квартал). Таким образом, прямой дисконт 10% можно определить как "учет по учетной ставке, соответствующей доходу в сумме 11,11%, выплачиваемому ежегодно", или, проще, как "учет с доходом 11,11%, выплачиваемым ежегодно". На практике, конечно, "учет с доходом" чаще применяется теми, кто занимается форфейтированием, так как доход или процентная ставка являются важным фактором. Между тем, из-за того, что иногда термин "прямой учет" тоже применяется, важно при обсуждении сделки уточнить, какой термин имеется в виду.

2. Вычисление номинальной стоимости векселей, подлежащих форфейтированию.

Если импортер и экспортер договорились, что платеж за товары или услуги будет осуществлен путем выписки среднесрочных долговых обязательств, экспортеру необходимо установить номинальную стоимость этих векселей. Задача сводится к установлению соотношения процента за кредит и продажной цены. Способы установления этого соотношения могут меняться. Рассмотрим пример, где все пять векселей комплекта, кроме последнего, имеют разную номинальную стоимость общей суммой 1550,0 тыс.ф.ст., стоимость товара — 994,0 тыс.ф.ст., а процент, выплачиваемый ежегодно, составляет 16,5. Эти же базовые данные (стоимость и процент) могут выражаться многими способами, образуя разные графики платежа. Ниже рассмотрены три простых метода.

А. Цена продажи делится на пять равных частей по 198,8 тыс.ф.ст. К каждой части добавляется процент на сумму неоплаченной задолженности.

Расчет номинальной стоимости векселей для форфейтирования (ф.ст.)

| Цена продажи | Ставка 16,5% на неоплаченную сумму долга | Номинальная стоимость векселей | Срок погашения в конце года |

| 198800 | 164010* | 362810 | 1 года |

| 198800 | 131208** | 330008 | 2 года |

| 198800 | 98406 | 297206 | 3 года |

| 198800 | 65604 | 264404 | 4 года |

| 198800 | 32802 | 231602 1486030 | 5 года |

994000 492030 1486030

*16.5% x 994000

**16,5% x (994000 - 198800)

Б. Цена продажи делится на 5 равных частей по 198,8 тыс.ф.ст. и процент начисляется на каждую часть на весь срок долгового обязательства, а взимается ежегодно.

Расчет номинальной стоимости векселей для форфейтирования (ф.ст.)

| Цена продажи | Ставка 16,5% на срок векселя | Номинальная стоимость векселей | Срок погашения в конце года |

| 198800 | 32802 | 231602* | 1 года |

| 198800 | 71016 | 269816** | 2 года |

| 198800 | 115536 | 314336 | 3 года |

| 198800 | 167403 | 366203 | 4 года |

| 198800 | 227826 | 426626 | 5 года |

994800 1608583

* 198800 x (1 + 0,165)

** 198800 x (1 + 0,165)2, т.е. процент двух лет от 198800,0 считается по формуле выплачиваемого процента FV = PV ^ (1 + Р/100)", где FV — сумма векселя будущая, PV'— сумма векселя в настоящем, Р — процент, п — число периодов.

В. Векселя с равной номинальной стоимостью, рассчитанной по формуле приблизительных сумм ежегодных платежей.

В нашем примере средний срок векселей составляет три года, следовательно, 16,5% годовых от 994000 ф.ст. составит 492030. Каждый из пяти векселей будет иметь, таким образом, номинальную стоимость

(994000 + 492030) : 5 - 297206,

а общая номинальная стоимость составит 1 486 030 ф.ст. Конечно, этот метод расчетов из-за своей приближенности не может приносить точный доход в 16,5%, и разница может быть значительной.

Необходимо подчеркнуть, что разные итоговые суммы, выплачиваемые импортером 'в соответствии с выбранным методом, не так уж важны сами по себе. В этих методах существует разный порядок оплаты, каждый из которых при определенных обстоятельствах может быть предпочтительнее (например, при притоке наличности у импортера), но каждый метод предназначен для определения действительного равного дохода, а равные суммы платежа просто отражают разницу в суммах и неоплаченных периодах существующих векселей.

3. Расчет учитываемой стоимости долгового обязательства

Если учетные условия форфейтирования и процент, включенный в цену платежного требования экспортера, одинаковы, то форфейтер в вышеуказанном примере будет учитывать векселя на 994000. На практике форфейтер часто сталкивается с векселями или траттами, подлежащими форфейтированию, которые он ранее не котировал и на процентный элемент которых он не мог повлиять. С точки зрения экспортера, этот недостаток не создает проблем: если учетные условия форфейтера включают меньший процент, чем процент, указанный в цене счета-фактуры и, таким образом, в наборе форфейтируемых векселей, или если цена проданного товара за вычетом процента дает достаточный запас, чтобы покрыть процент форфейтера, превышающий процент импортера по коммерческому кредиту, то тогда разница между процентом, уплачиваемым экспортером форфейтеру, и процент, получаемый им же от импортера, непосредственно не связаны. Так или иначе, но это не коснется интересов форфейтера. Он просто должен рассчитать учетную стоимость набора векселей, который ему предлагают купить, с учетом процента, который он готов предложить.[24,с.235]

4. Формула дисконта

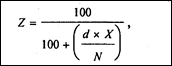

Цена учитываемого векселя получается в результате учета номинальной стоимости векселя по процентной ставке (доход, а не прямой учет), установленной для определенных условий с использованием дисконтного фактора, исчисляемого по формуле:

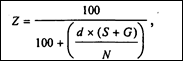

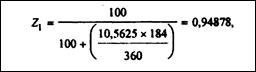

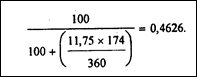

где Z — дисконтный фактор, N — число дней в году, установленное для данного вида операции (для сделок в евровалютах — 360 дней), d — процент, X— действительное число дней в году. Когда учитывается только часть года, формула приобретает вид:

где S — число дней с момента покупки до срока погашения (если вексель должен быть погашен либо в субботу, либо воскресенье, либо в праздничный день, то срок погашения продлевается до следующего рабочего дня), G — число дней этой отсрочки.

Если период между покупкой и сроком погашения превышает 365 дней и процент должен быть исчислен на годовой базе, то период разбивается на 365 дней и на дополнительный период, и применяются обе вышеуказанные формулы.

Лучше всего это продемонстрировать на простом примере. Какую цену форфейтер заплатит за следующую тратту?

Номинальная стоимость долларов 1000

Дата погашения 31 октября 1985 г.

Дата покупки 1 августа 1984 г.

Число дней в году 360

Число дней отсрочки 3

Процент 10,5625

База погашения ежегодно

Период между покупкой и сроком

Погашения, дней 456

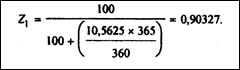

Сначала по соответствующей формуле для первых 365 дней:

Это — учитываемая стоимость векселя за 12 месяцев, равная 903,27 долл. (1000 долл. х 0,90327).

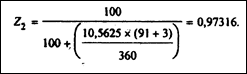

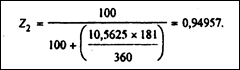

Затем применим другую формулу к оставшемуся периоду:

Наконец, отнесем этот второй дисконтный фактор к предварительно исчисленной стоимости:

903.27 долл. х 0,97316 == 879,02 долл.,

это сумма, которую должен заплатить форфейтер в качестве учтенной стоимости.

В этом примере погашение производилось ежегодно. Если погашение будет, например, полугодовым, то тогда Х надо разделить на два полугодия, а *? — разбить так, чтобы отразить любой полугодовой период

(1.08.84 - 1.02.85 as 184 дня. а 1.02.85 - 1.08.85 = 181 дней).

В этом примере в первом полугодии:

следовательно, учитываемая стоимость составит 948,78 долл. (1000 долл. х 0,94878).

Вычислим учитываемую стоимость второго полугодия:

Дисконтный фактор второго полугодия по отношению к 948,78 долл. составит 900,94 долл.

Дисконтный фактор третьего периода, — 0,97316 (меньше, чем полугодие, и, таким образом, независим от полугодичного порядка погашения). Относя это к 900,94 долл., получим 876,76 долл., что служит ценой, которую предложит форфетер.

5. Формула приблизительного дисконта

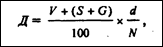

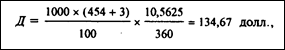

Вышеупомянутую формулу используют в работе на современном электронном оборудовании по соответствующей программе даже с большим количеством векселей. Между тем существует более простой метод приблизительного вычисления дисконта Д по формуле:

где V — номинальная стоимость векселя, S — общее число дней с покупки векселей до их погашения, G — число дней отсрочки, d — ставка процента, N — базовое количество дней в году.

В предыдущем примере

т.е. форфейтер будет котировать вексель по цене: 1000 — 134,67 == 865,33 долл. Несмотря на неточность, этот метод часто применяется форфейтерами, так как с их точки зрения он обладает тем достоинством, что несколько завышает реальную сумму дисконта.

6. Расчет предполагаемого дохода от сделки

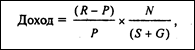

Часто бывает, что форфейтер, особенно работающий на вторичном рынке, получает предложение купить вексель на данную сумму. Обычно его первой реакцией бывает желание выяснить предполагаемый доход этого векселя. При наличии соответствующего компьютера и программы это просто. При их отсутствии лучше всего подсчитать прямой дисконт от номинальной стоимости, которую представляет продажная цена, и использовать нижеприведенные таблицы перевода. Если это невозможно, то используется следующая формула для получения приблизительного значения, хотя чем больше оставшийся до погашения период, тем менее точны эти значения, так как формула использует метод простого процента место сложного:

где R — номинальная стоимость векселя, Р — покупная стоимость векселя.[24,с.240]

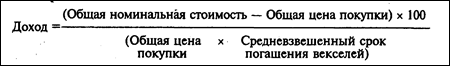

Эта формула может быть приспособлена для набора векселей следующим образом (но это еще большее приближение, и предыдущее предупреждение о неточности здесь еще более уместно):

7. Чистый доход

Судя по внешнему виду, исчислить чистый доход сделки просто. Например, если ценная бумага куплена на условиях 13,5% годовых, то издержки форфейтера по заимствованию средств для финансирования сделки составят 11,75% годовых, чистый доход — 1,75%. В действительности же форфейтеры редко сравнивают условия векселей и источников финансирования их покупки с большой точностью в части дат погашения, а следовательно, такого рода расчет единственно возможен на практике. Когда же сравнение делается с большой степенью точности, платежи по ссудам могут быть приспособлены к использованию всех наличных денег в зависимости от срока погашения всех векселей пакета, а чистый действительный доход может быть несколько выше расчетного. Причина в том, что приток наличности от сделки автоматически потребляется: другими словами, чистый доход реинвестируется в целях сокращения заимствований, которые вследствие этого уменьшаются быстрее, чем непогашенные бумаги.

8. Детали правильно оцененной сделки

В следующем примере покупка ценной бумаги была сделана 27 января 1984 г. Все дни отсрочки добавлены к установленному времени погашения, так как срок погашения приходится на выходные дни. Общая номинальная стоимость векселей составила 8 817 085,10 долл., подлежащих погашению в течение пяти лет десятью полугодовыми взносами. Доход векселей — 13,5% годовых — погашается ежегодно и финансируется за счет ссуды с 11,75%-ной ставкой, выплачиваемой ежегодно.

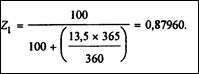

Гр. 1 отражает заранее рассчитанную номинальную стоимость векселей. Гр. 2 показывает чистую стоимость после дисконтирования по ставке 13,5% годовых от доходов, взимаемых ежегодно. Формула, по которой получены значения этой таблицы, указана выше. Например, цена векселя с третьим сроком погашения, наступающим после 538 дней с даты покупки, вычислена следующим образом.

Дисконтный фактор первого полного года:

При умножении Z1 на номинальную стоимость векселя (949 855,91 долл.) получается 835 497,23 долл.

Приток наличности при правильно оцененной сделке

| Дата погашения | Дни | Номинальная стоимость векселей | Учтенные векселя по 13% годовых | Ссудный баланс | Ставка по полученной ссуде 11,75% годовых | Баланс основной и процентной задолженности | Погашение основного долга и процентов | ||||||

|

| 1 | 2 | 3 | 4 | 5 | 6 | |||||||

| 27.1.84 | — | —— | — | 6 415 750,33 | —— | 8388681,95 | — | ||||||

| 19.7.84 | 174 | 1,004373, | 942 852,69 | 5465351,25 | 53 974,75 | 7 384 308,12 | 1 004 | ||||||

| 18.1.85 | 183 | 977 | 861 748,31 | 5 125 063,66 | 636 827,28 | 6 407 193,25 | 977 114,87 | ||||||

| 18.7.85 | 181 | 949 | 748 596,53 | 4 228 191,71 | 52 983,96 | 5 457 337,34 | 949 855,91 | ||||||

| 18.1.86 | 184 | 922 596,95 | 715705.11 | 3 807 927,42 | 502 332.66 | 4 534 740,39 | 922 596,95 | ||||||

| 18.7.86 | 181 | 895 337,98 | 650 523.43 | 2 962 792,79 | 50 203,35 | 3 639 402,41 | 895 337,98 | ||||||

| 18.1.87 | 184 | 868 079.02 | 592 336.71 | 2 446 710,01 | 351 996,24 | 2 771 323,39 | 868 079,02 | ||||||

| 18.7.87 | 181 | 840 820,06 | 537 361.17 | 1 653 036,37 | 47 146,42 | 1 930 503,33 | 840 820,06 | ||||||

| 18.1.88 | 184 | 813561,10 | 488 300,14 | 1 037 483,77 | 198 008,50 | 1 116942,23 | 813561,10 | ||||||

| 18.7.88 | 182 | 786302,14 | 441 862,40 | 295 271,12 | 44 089,49 | 336 640,09 | 786302,14 | ||||||

| 18.1.89 | 185 | 759 043,24 | -400 463,84 | — | 35 368,97 | — | 330 640,09 | ||||||

Итого 8817085 6415750 - 1 072 031 - 8388681,95

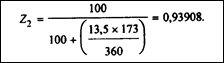

Дисконтный фактор на оставшуюся часть периода (538 — 365 = 173 дня):

Умножая Z2 на учтенную стоимость векселя на конец первого полного года (835 497,23 долл.), получим 784 596,53.

Число, стоящее в гр. 3 за 27.01.84, и итоговая строка гр. 2 показывают сумму учтенных стоимостей векселей, представляющих собой ссуду для финансирования покупки всех векселей. Значения гр. 3 за другие даты показывают остаток ссуды.

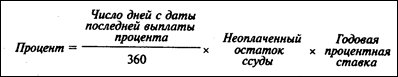

Гр. 4 отражает процент, взимаемый ежегодно от неоплаченного остатка ссуды, кроме тех случаев, когда часть уплаты долга погашается между датами взимания процента. В последнем случае выплачивается лишь часть основного долга.

Например, процент первого векселя со сроком погашения через 174 дня после покупки вычисляется так. Выплата основного долга осуществляется путем учета векселя по вышеуказанной формуле (но вместо ссудного процента используется учетный доходный процент) с учетом числа дней, прошедших с даты покупки.

Таким образом, дисконтный фактор равен

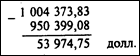

Это число умножается на номинальную стоимость векселя (1 004 373,83 долл.) и получается 950.399,08 долл. Выплачиваемый процент составит номинальную стоимость — сумму погашения основного долга:

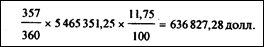

В этом примере первый процентный период заканчивается 18 января 1985 г. и соответствует 357 (174+183) дням после покупки. Процент рассчитывается следующим образом:

Подставив числа нашего примера, получим

Сумма погашения основного долга в день уплаты процента составит номинальную стоимость векселя без процента, рассчитанного выше.

Вычисления процента применяются при чередовании сроков для получения общей суммы процента (итог 4).[24,с.245]

Гр. 5 таблицы на 27.1.84 г. и итог гр. 6 отражают общий объем денег для уплаты всего долга (и основной суммы и процентов), т.е. итог гр. 2 + итог гр. 4 + итог гр. 6. Данные гр. 5, соответствующие другим датам, отражают остаток — неоплаченную часть основного долга и процентов после вычитания выручки от погашаемых векселей на эти даты, которая указана в гр. 1, — и предназначена для других вычислений.

Гр. 6 показывает, что сумма номинальной стоимости погашаемого векселя соответствует сумме снижения всего долга. Получается, что только последний вексель приносит денежную прибыль — все доходы предшествующих векселей идут на погашение долга.

Преимуществом такого метода финансирования является то, что ссуда быстро погашается, и денежная прибыль получена без отсрочки для изменения процентных ставок. Кроме того, нет оттока капитала на какой-либо стадии сделки.

Возникает вопрос об определении действительного полного дохода от этой правильно оцененной сделки. Его можно решить двумя методами:

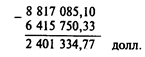

I. Процентная прибыль получается при вычитании общей суммы учтенных векселей из суммы номинальных стоимостей векселей. В нашем примере

Затем вычитается сумма выплаченных процентов по ссуде 1 972 931,62. Процентная прибыль равна 428 403,15.

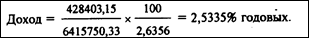

После этого подсчитываем средневзвешенную продолжительность периода погашения нашего набора векселей: 918,8 дней или 2,6356 лет (на базе 360-дневного года). Чтобы получить доход, надо разделить процентную прибыль на сумму учтенных векселей, а результат — на средневзвешенную продолжительность периода погашения:

2. Графа чистого притока денежных средств в табл. 3.4 получается следующим образом. В нулевом периоде — это сумма, подлежащая возврату, равна сумме учтенных стоимостей векселей. Это число также равно сумме полученной ссуды. Для периодов с 1-го по 10-й указанные значения равны номинальной стоимости каждого погашаемого векселя за вычетом начисленного ссудного процента на каждую дату и служат для возврата "вложений".

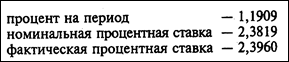

Рассчитывая внутренние коэффициенты дохода, получим следующие результаты:

| Число дней задолженности | Полугодовые периоды | Чистый приток денежных средств |

| 0 | - 6 415 750,33 | |

| 174 | 1 | 950 399,08 |

| 357 | 2 | 340 287,59 |

| 538 | 3 | 896 871,95 |

| 722 | 4 | 420 264,29 |

| 903 | 5 | 845 134,63 |

| 1087 | 6 | 516 082,78 |

| 1268 | 7 | 793 673.64 |

| 1452 | 8 | 615 552,60 |

| 1634 | 9 | 742 212,65 |

| 1819 | 10 | 723 674,27 |

428 403,15

Отличие этого метода от расчета дохода по первому методу состоит в том, что он основан на действительном притоке денежных средств в течении операции и не устанавливает доход на основе общего чистого дохода сверх среднего срока жизни векселя. Второй метод применяют для точной оценки дохода. Важно отметить, что действительный чистый доход такой сделки приблизительно равен 2,4% годовых, а ее 1,75%, как может получиться при вычитании из учетной ставки в 13,5% ссудного процента, равного 11,75% При большинстве сделок форфетирования расчеты чистого дохода не производятся.

Дата: 2019-05-28, просмотров: 325.