Сущность, виды и функции международного форфейтинга 20

1.3. Механизм реализации международной форфейтинговой сделки 22

2. Практика использования операций международного форфейтинга в Респуб-

лике Беларусь 33

2.1. Особенности законодательной базы международного форфейтинга в

Республике Беларусь 33

2.2. Техника совершения международной форфейтинговой сделки 38

2.3. Анализ позиции субъектов международного форфейтинга 45

3. Особенности международного форфейтинга в Республике Беларусь 56

3.1. Основные направления развития международного форфейтинга в Рес-

публике Беларусь 56

3.2. Управление рисками участников международной форфейтинговой сделки 59

Заключение 64

Список литературы 66

Введение

Коммерческие банки в современной Белоруссии начали возникать не так давно и за этот кратчайший исторический отрезок времени прошли стремительное развитие, отразив в собственной судьбе как выдающиеся возможности белорусской экономики, громадный интеллектуальный и предпринимательский потенциал белорусов, так и переживаемые ими трудности и неурядицы. Становление современного банковского дела в такой стране, как Белоруссия, представляет исключительно сложную задачу. На вопросы, возникающие при создании банковской системы, нужно отвечать сразу же, по сути в момент их появления, ничего не откладывая на "потом", а еще лучше — предвосхищая их появление на уровне намечающихся тенденций.

Главная трудность состоит в характере важных и неотложных вопросов, которые практика ставит каждый день. От ответов на них зависит не только сегодняшнее, но и завтрашнее состояние банковской системы страны. Это невероятно ответственно — закладывать основы, фундамент будущей зрелой системы, соразмерять текущие интересы и решения с потребностями перспективы.

Исторические традиции практического ведения банковского дела и его научного анализа в Белоруссии фактически были утеряны за семь прошедших десятилетий. Новые белорусские банкиры в своей профессиональной деятельности шли и в основном продолжают идти путем проб и ошибок. Практический опыт зарубежных банков и банковских аналитиков в целом мало известен в нашей стране, к тому же нередко он неприменим в наших условиях.

В шестидесятых годах нашего столетия завершился переход мировой экономики от рынка продавца к рынку покупателя. В результате усиливающейся конкуренции между производителями одним из способов привлечения покупателей явился фирменный кредит, т.е. отсрочка платежа, предоставляемая продавцом и обычно оформляемая простым или переводным векселем. С другой стороны, стремительное развитие торговых отношений с новыми регионами (Азия, Восточная Европа) привело к тому, что экспортирующие фирмы уже не могли предоставлять покупателям кредиты в требуемом объеме за счет собственных средств.

Продолжение заимствований у банков приводило к неудовлетворительной структуре баланса, что, в свою очередь, ограничивало кредитную линию.

Естественным выходом из данной ситуации явилось возникновение между продавцом и покупателем посредника (фактора) , который приобретал за определенный комиссионный процент обязательства по поставкам в обмен на немедленную выплату денег.

Я выбрал тему: «Форфейтинг как специфическая форма международного кредитования» своей дипломной работы, т.к. она является актуальной на современном этапе. Она позволяет оценить ситуацию сложившуюся в Республике Беларусь. Объект исследования: форфейтинг как специфическая форма кредитования.

Целью данной дипломной работы является: анализ проблем, связанных с формированием форфейтинга в Республике Беларусь и законодательной базы.

Также будут рассмотрены следующие вопросы:

Возникновение форфейтинга

Форфейтинг возник после второй мировой войны. Несколько банков Цюриха, имевших богатый опыт финансирования международной торговли, стали использовать этот прием для финансирования закупок зерна странами Западной Европы в США. В те годы поставки продукции и конкуренция между поставщиками настолько возросли, что покупатели потребовали увеличения сроков предоставляемого кредита до 180 дней против привычных 90. Кроме того, произошло изменение структуры мировой торговли в пользу дорогостоящих товаров с относительно большим сроком производства. Таким образом, повысилась роль кредита в развитии международного экономического обмена, и поставщики были вынуждены искать новые методы финансирования своих сделок. По мере того как падали барьеры в международной торговле и многие африканские, азиатские, а также латиноамериканские страны стали более активны на мировых рынках, западноевропейские предприниматели все труднее предоставляли кредиты за счет собственных источников, почему поставщики и были вынуждены использовать новые методы финансирования своих сделок.

Наибольшее развитие форфейтинг получил в странах, где относительно слабо развито государственное кредитование экспорта. Первоначально форфейтирование осуществлялось коммерческими банками, но по мере увеличения объема операций “а-форфе” стали создаваться также специализированные институты.

В настоящее время одним из основных центров форфейтинга является Лондон, поскольку экспорт многих европейских стран давно финансируется из Сити, никогда не медлившего с освоением новых банковских технологий. Значительная часть форфейтингового бизнеса сконцентрирована также в Германии.

Таким образом, форфейтинг развивается в различных финансовых центрах, причем отмечается ежегодный рост подобных сделок. Тем не менее, было бы ошибкой связывать увеличение количества сделок “а-форфе” с ростом числа таких центров. Это объясняется возрастанием рисков, которые несут экспортеры, а также недостатком адекватных источников финансирования в связи с ростом рисков. [10, c.63]

Форфейтинг обладает существенными достоинствами, что делает его привлекательной формой среднесрочного финансирования. Основным достоинством этой формы является то, что форфейтер берет на себя все риски, связанные с операцией. Кроме того, ее привлекательность возрастает в связи с отказом в некоторых странах от фиксированных процентных ставок, хроническим недостатком во многих развивающихся странах валюты для оплаты импортируемых товаров, ростом политических рисков и некоторыми иными обстоятельствами.

Форфейтирование (от фр. и forfait — целиком, общей суммой) - предоставление определенных прав в обмен на наличный платеж. Во внешней торговле оно означает покупку (без регресса у экспортера) векселей или других требований, возникающих из товарных поставок, специальным кредитным институтом (форфейтером) при предоставлении достаточного обеспечения. Таким образом, форфейтер не имеет права предъявлять какие-либо претензии к экспортеру (форфейтисту) в случае неплатежа импортера. Форфейтер берет на себя фактически все виды риска. Продавая требование к импортеру по предоставляемому ему кредиту, поставщик получает практически наличные деньги. В зависимости от кредитоспособности импортера срок покупаемых требований ограничивается 2-5 годами, иногда — до 7 лет. Минимальный размер принимаемых к форфетированию требований — от 100 тыс. до 5 млн. швейц. фр. Ставка по форфетированию складывается на основе рыночного спроса и предложения и существенно превышает обычные ставки по кредитам, так как форфетер берет на себя практически все риски, как уже сказано выше. Принимаемые к форфетированию векселя должны быть обычными векселями на импортера (тратты малоупотребительны) с авансом банка страны покупателя, а другие требования — с банковской гарантией.

В банковской практике это покупка на полный срок на заранее установленных условиях векселей, других долговых и платежных документов. Покупатель требований берет на себя коммерческие риски, связанные с неплатежеспособностью импортера, без права регресса (оборота) этих документов на прежнего владельца. В отличие от традиционного учета векселей форфетирование обычно применяется:

а) при поставках оборудования на крупные суммы;

б) с длительной рассрочкой платежа от 6 месяцев до 5-7 лет (сверх традиционных 90 или 180 дней);

в) содержит гарантию (аваль) первоклассного банка, необходимые для переучета векселей. Форфейтер приобретает долговые требования за вычетом процентов за весь срок. Тем самым экспортная сделка из кредитной превращается в наличную, что выгодно для экспортера. Форфейтирование дополняет традиционные методы кредитования внешней торговли. Первая специализированная фирма по форфейтированию Финанц АГ Цюрих создана в 1865 г. швейцарским банком Швайцерише Кредитанштальт.

Рынок подобных сделок имеется не во всех странах. Он развит в Швейцарии, США, Франции, Англии, Голландии, Германии. Требования в большинстве случаев выражены в американских долларах, швейцарских франках и марках.

Общие расходы по форфейтированию исчисляются путем дисконтирования суммы требований. Рассмотрим это на примере.

Швейцарская торговая фирма получила заказ на поставку в Финляндию иностранного оборудования на сумму 300 тыс.долл. Срок доставки — конец июля 1987 г. Покупателю предоставлена отсрочка платежа на 5 лет. Погашение предусмотрено десятью равными полугодовыми платежами. Проценты по кредиту включены в цену поставки. Требование экспортера выражено в виде простого векселя с авалем первоклассного финского банка. Срок первого платежа — январь 1988 г. Расходы по форфейтированию рассчитываются следующим образом:

· дебиторский риск - комиссия по этому риску не взимается, так как расходы по получению аваля сделаны импортером;

· риск страны покупателя - из расчета 1-5% годовых на весь срок кредита;

· привлечение денежных средств - средства заимствованы на рынке евродолларов из расчета 7-7,5% годовых;

· управленческие расходы - 0,5% годовых;

· всего - 9-9,5% годовых;

дополнительная комиссия

· за отсрочку (на 4 месяца)

· предоставления документов - 0,4%.

Эта ставка по форфейтированию действительна для согласия форфейтера с середины апреля до середины августа и соответствует (при ежеквартальном исчислении процентов) учетной ставке в 7,75-8%.[19,с.72]

Стимулирование экспорта осуществляется, в частности, с помощью страхования экспортных кредитов. В рамках этих государственных мероприятий поставщик получает возможность застраховать риск неплатежа импортера с помощью государственного страхования на 85-95% сумм требований. Банки предоставляют лишь кредиты, застрахованные на случай неплатежа. Поэтому для экспортеров существенно снижается риск и значительно облегчается рефинансирование фирменного кредита.

В Швейцарии, например, существует специальный институт по страхованию экспортных кредитов — «Экспортризико-гаранта» (ЭРГ), средствами которого управляет государство. ЭРГ страхует следующие виды рисков: внешнеполитический;

введения запрета на перевод средств, включая риск введения моратория; валютный — в определенных пределах; непогашения кредитов (если заказчик или должник является государственным учреждением).

Гарантия выдается при выполнении ряда условий, в частности:

· заявитель должен быть резидентом Швейцарии и внесен в реестр швейцарских компаний;

· при получении среднесрочного кредита импортер должен произвести авансовый платеж в размере 15-20%;

· среднесрочные кредиты погашаются несколькими платежами в течение 3-5 лет, для крупных сумм возможны большие сроки.

По каждой краткосрочной сделке устанавливается размер покрытия гарантий ЭРГ. В конце 70-х гг. этот размер составлял 85-90% суммы сделки. Гарантийные сборы сильно варьируют.

Мораторий — установленный в законодательном порядке запрет на выплату процентов и погашение кредитов. Мораторий, как правило, осуществляется, когда должник ( в том числе и государство) временно неплатежеспособен.

К базисной ставке в 0,5%, применяемой для 60%-ного покрытия сроком на 6 месяцев, устанавливаются надбавки за каждые дополнительные полгода. Кроме того, особые сборы взимаются за страхование дополнительных рисков.

Форфейтинговые бумаги

Основным инструментом форфейтирования являются векселя - переводные и простые. Операции с ними обычно осуществляются быстро и просто, без неожиданных осложнений.

Кроме векселей объектом форфейтинга могут быть обязательства в форме аккредитива. Аккредитив - это расчетный или денежный документ, представляющий собой поручение одного банка (кредитного учреждения) другому произвести за счет специально забронированных средств оплату товарно-транспортных документов за отгруженный товар или выплатить предъявителю аккредитива определенную сумму денег. Документарный аккредитив может быть отзывным и безотзывным. Безотзывный аккредитив является твердым обязательством банка-эмитента произвести платежи по предоставлении ему коммерческих документов, предусмотренных аккредитивом, и соблюдении всех его условий.

В России аккредитивы применяются в расчетах между иногородними поставщиками и покупателями, а также в международных расчетах. В мировой торговле документарные аккредитивы используются в расчетах главным образом по внешнеторговым операциям. [10, c.71]

В качестве объекта форфейтирования аккредитивы применяются редко. Это объясняется сложностью операции, заключающейся, прежде всего в том, что в случае с аккредитивом необходимо предварительно и подробно согласовать условия сделки, что приводит к увеличению сроков всей процедуры. Между тем форфейтинговый рынок предполагает высокую скорость заключения и совершения сделки, а также простоту документооборота.

С точки зрения форфейтера принципиальное неудобство операций с аккредитивом заключается в следующем. Дело в том, что этот участник операции предполагает, что возмещение будет осуществляться периодически и приблизительно равными долями. Это удобно и ему, и остальным участникам - должнику и гаранту. Однако если частичные погашения по векселям могут быть оформлены отдельными документами, каждый из которых легко обращается при желании форфейтера продать их, то по аккредитивам все объединяется в единый документ в пользу бенефициара, и этот документ зачастую не может быть продан без специального разрешения должника, что значительно усложняет всю операцию.

Понятие и экономическое значение лизинга.

Среди нетрадиционных операций коммерческих банков важную роль начинает играть лизинг. Единого международно признанного понятия "лизинг" (от английского “to lease”, что означает «нанимать», «брать в аренду») не существует. Это вызвано как сложным, неоднозначным содержанием, отражаемым данным термином, так и различиями в законодательстве, системе отчетности и налогообложении в разных странах. В тех странах, где под лизингом понимают только долгосрочную аренду, принято четко отграничивать от него понятия аренды и проката. В других странах и эти последние понятия относят к разновидностям лизинга.

Но в большинстве случаев под лизингом понимают аренду машин, оборудования, транспортных средств и сооружений производственного назначения. Другими словами, речь идет о передаче хозяйственного имущества во временное пользование на условиях срочности, возвратности и платности или, иначе, о получении и производственном использовании имущества, не являющегося собственностью пользователя.

Европейская федерация национальных ассоциаций лизинговых компаний (лизюроп), в которую входят 23 национальные ассоциации, представляющие 1035 лизинговых компаний, останавливается на таком определении:

Лизинг - это договор аренды завода, промышленных товаров, оборудования, недвижимости для использования их в производственных целях арендатором, в то время как товары покупаются арендодателем, и он сохраняет за собой право собственности. [19, c.18]

На рынках стран мира лизинговые операции осуществляет значительное число фирм, различных по формам собственности, правовому положению, характеру контроля и сфере деятельности. В классической лизинговой сделке принимают участие три субъекта.

· лизингодатель (собственник предмета лизинга);

· лизингополучатель (пользователь предмета лизинга);

· поставщик (продавец предмета лизинга).

Лизингодателем могут являться:

· банк, финансовая компания, любое кредитное учреждение, в уставе которого предусмотрен этот вид деятельности;

· лизинговая компания, универсальная либо специализированная на определенном предмете или виде лизинга;

· любая производственная или торговая компания, для которой лизинг не является основным видом деятельности, но и не запрещен уставом.

По имеющимся данным, количество собственно лизинговых компаний составляет около 90% общего количества лизингодателей.

Лизингополучателем и поставщиком может являться любое III юридическое лицо.

Предметом (объектом) лизинга может быть весьма широкий круг имущества за исключением материалов, которые в ходе производственного процесса уничтожаются (пригодность имущества по окончании срока лизинга для продажи либо для дальнейшей сдачи в лизинг — обязательное условие). С учетом этого ограничения различают две группы предметов (объектов) лизинга:

1. Движущее имущество:

· транспортные средства (суда, самолеты, вертолеты, автомобили, в том числе специальные);

· строительная техника;

· средства связи;

· оргтехника;

· станки, механизмы, приборы и т.д.;

2. Недвижимое имущество (здания и сооружения производственного, торгового или коммунально-бытового назначения).

Операции типа "лизинг" известны уже очень давно: они имели место еще в Древнем Вавилоне за 2 тыс. лет до н.э. Мощным импульсом развития данных операций явилось создание специальных лизинговых компаний, которые покупали у производителей товар с целью дальнейшей его сдачи в аренду. Первой такой компанией была Юнайтед Стейтс лизинг корпорейшн, созданная в 1952 г. в Сан-Франциско (США).

В нашей стране применение лизинговых операций началось в 1989 г. в связи с переводом предприятий на арендные формы хозяйствования. Первоначально этими операциями занимались коммерческие банки, причем это были, как правило, операции с дорогостоящими персональными компьютерами и другой электронной техникой. Порядок отражения лизинговых операций в бухучете был задан инструкцией Госбанка СССР "О плане счетов бухгалтерского учета" (№ 270 от 16 февраля 1990 г.).

В октябре 1994 г. зарегистрирована Российская ассоциация лизинговых компаний (Рослизинг), в которую на тот момент входило 16 компаний.

Лизинговая операция по экономической своей сути — это операция кредитная, поскольку имеет место передача имущества в пользование на условиях срочности, возвратности и платности.

Фактически это товарный кредит в основные фонды пользователя. Следовательно, с финансовой точки зрения подобные операции являют собой форму инвестирования в экономику, альтернативную банковской ссуде. Именно в качестве источника финансирования таких инвестиций в последние годы лизинг получил широкое распространение в мире. [21, c.21]

Так, в США в 1989 г. этот источник дал 250 млрд. долл., что составила приблизительно 20% общего объема инвестиций. Картина по ряду других cipat представлена ниже (по данным Федерации лизюроп).

Распространенность лизинга объясняется теми преимуществами, которые он может дать участникам данных операций.

С точки зрения арендатора (лизингополучателя) эти преимущества следующие:

· возможно использование дорогостоящей, подчас новейшей техники без больших начальных вложений (как правило, арендатор финансируется на полную стоимость арендуемого оборудования, тогда как кредиты покрывают обычно 80—85% контракта на поставку, к тому же в большинстве случаев оплата оборудования начинается после его монтажа и ввода в эксплуатацию);

· платежи по лизингу объектов основных производственных фондов включаются в себестоимость продукции и не подлежат налогообложению (поскольку являются арендной платой);

· порядок осуществления данных платежей более гибок, чем по кредитным соглашениям (арендатор может рассчитать поступление своих доходов и совместно с арендодателем выработать удобную схему платежей; платежи могут быть ежемесячными, ежеквартальными и т.д.; сумма платежа может быть постоянной или "плавающей"; при ее определении может быть учтена даже сезонность использования предмета лизинга; платежи могут производиться из выручки от реализации продукции, произведенной на полученном в лизинг оборудовании);

· лизинг доступен малым и средним предприятиям, в то время как получение банковских кредитов на благоприятных условиях для них проблематично, так как они не являются "первоклассными" заемщиками;

· некоторые лизинговые компании даже не требуют от лизингополучателя никаких дополнительных гарантий, поскольку предполагается, что обеспечением сделки служит сам предмет лизинга (при невыполнении арендатором своих обязательств компания сразу же забирает свое имущество);

· во многих странах законодательно установлены налоговые льготы для лизинговых операций (так» ускоренная амортизация предметов лизинга позволяет существенно снизить налогооблагаемую прибыль и срок лизингового соглашения);

· имущество по лизинговой сделке обычно не учитывается на балансе арендатора, а его стоимость не включается в остаток кредитной задолженности, что улучшает финансовые показатели предприятия-арендатора и, следовательно, позволяет ему привлекать дополнительные кредитные ресурсы;

· оформляя договор лизинга, арендатор может рассчитывать на получение от банка дополнительных информационных, консультационных и юридических услуг.

Отдельно следует отметить общенациональное значение, которое может иметь импортный лизинг. Дело в том, что МВФ, подсчитывая национальную задолженность, не учитывает суммы лизинговых сделок. Иначе говоря, через лизинг существует легальная возможность превысить устанавливаемые Фондом для страны лимиты кредитной задолженности.

Свои выгоды имеет и лизингодатель (на примере банка):

· расширение круга выполняемых операций;

· привлечение новых клиентов;

· снижение риска потерь в связи с неплатежеспособностью арендатора (право собственности на предмет лизинга как на обеспечение контракта остается у самого банка или у его дочерней лизинговой компании);

· получение дохода в виде комиссионных по лизингу.

В то же время надо иметь в виду и присущие лизингу недостатки. К ним можно отнести следующее:

· количество участников лизинговой сделки больше, чем при покупке имущества за счет ссуды, поэтому операции отличаются довольно сложной организацией;

· на подготовку финансового лизингового соглашения может потребоваться больше времени, чем на подготовку контракта, на покупку, выше могут оказаться и административные расходы, поэтому считается, что цена лизинга может быть ниже или равной цене ссуды только при наличии определенных налоговых льгот.

Как отмечает Е. Чекмарева, законодательством США предусматривалось, что для получения налоговых льгот необходимо доказать соответствие сделки ряду признаков, которые бы свидетельствовали о ее принадлежности к действительной сделке. Налоговые законодательства Германии, Франции и Италии не предусматривают дополнительных льгот для лизингодателей или лизингополучателей. В 1986—1987 гг. в Англии и США стали действовать новые налоговые законодательства, фактически отменившие многие налоговые льготы, связанные с лизингом. [19, c.22]

Лизинг имеет значительное сходство с коммерческим (товарным) кредитом. Сходство это касается формы ссужения стоимости. Вместе с тем между ними есть и существенные различия. В связи с этим полезны будут следующие разъяснения О. Мурашевой.

· Коммерческий кредит предполагает взаимосвязь торговой и кредитной И) сделок.

Окончание торговой (коммерческой) операции здесь совпадает с началом кредитной сделки, которая в свою очередь будет завершена при погашении предприятием-заемщиком задолженности по ссуде.

· Лизинговая операция базируется непосредственно на кредитной сделке — лизинговом договоре и не обусловлена актом купли-продажи товаров.

Потребность заемщика в коммерческом кредите обусловлена его желанием получить право собственности на потребительную стоимость товаров, оплатить которые в данный момент он не может. Отношения по поводу лизинга обусловлены иными причинами. Арендатор может не стремиться приобрести в свою собственность потребительную стоимость материальных ценностей в связи с временной потребностью в ней.

Коммерческий кредит и лизинг различаются по натурально-вещественной форме объекта ссуды. Предприятие предоставляет коммерческий кредит другому предприятию в виде отсрочки платежа за средства и предметы труда. При лизинговых операциях объектом ссуды являются только средства труда.

Коммерческий кредит имеет краткосрочный характер. Лизинг может быть и среднесрочным и долгосрочным.

Коммерческий кредит предоставляется и взыскивается в товарной и денежной формах соответственно. Лизинговые отношения характеризует товарная форма сделки.

Факторинг.

Факторинг (в переводе с английского — посредничество) — это разновидность торгово-комиссионных операций, сочетающаяся с кредитованием оборотного капитала клиента, и связанная с инкассированием его дебиторской задолженности (неоплаченными счетами-фактурами клиента в процессе реализации им товаров и услуг). Иначе говоря, в основе факторинговой (факторской) операции лежит покупка банком счетов-фактур поставщика на отгруженную продукцию (оказанную услугу) и передача банку права требования платежа с покупателя продукции (услуги). Поэтому факторинговые операции называют также кредитованием продаж поставщика или предоставлением факторингового кредита поставщику. [19, c.59]

Первоначально факторинг, известный еще с XVI—XVII вв., возник как операция специализированных торговых посредников, а позднее в него включились торговые банки. Но только в 60-е годы нашего столетия факторские операции пришли на смену коммерческому кредиту в вексельной форме и стали широко применяться для обслуживания процесса реализации продукции. Это было вызвано усилением инфляционных процессов и неустойчивостью в экономике ряда стран в тот период, что требовало более быстрой реализации продукции, т.е. ускорения перевода капитала из товарной формы в денежную. Широко используемая в странах рыночной экономики вексельная форма расчетов не всегда гарантирует своевременность получения средств и возмещение действительных затрат на производство продукции. Поэтому проблема дебиторской задолженности для поставщиков приобрела первостепенное значение.

При неуплате в срок по векселю фирма-векселедержатель вынуждена взыскивать причитающуюся ей сумму в судебном порядке. Однако судебные издержки очень высоки, что нередко вынуждает векселедержателя списывать долги на убытки. Кроме того, фирмы стремятся "не выносить сор из избы" и не допускать судебных разбирательств. В поисках выхода из этой ситуации фирмы и стали обращаться за помощью в банки или же во входящие в банковские холдинги, специализированные компании по урегулированию споров относительно оплаты векселей и других товарных документов. В результате возникают деловые контакты между отделами промышленных или торговых фирм, управляющими движением коммерческого кредита, и банками, регулирующими подобные споры между клиентами.

Банки передают тесно связанным с ними фирмам данные о кредитоспособности их контрагентов, способствуют быстрейшей оплате счетов, гарантируют возмещение долга, оказывают давление на клиентов с тем, чтобы они при спорах с "дружественной" банку фирмой правильно относились к ее требованиям.

Факторинг можно рассматривать как своеобразную форму кредитования поставщика факторской фирмой (банком). Отличие факторского кредита от коммерческого для продавца товара заключается в том, что за проданный посредством факторинга товар он получит платеж наличными, а при продаже в кредит — только вексель. Полученный вексель он может учесть в банке и получить также наличные деньги, но меньше, чем при продаже счета-фактуры.

Для покупателя приобретение товара в долг по коммерческому кредиту почти не отличается от факторского кредита. И в том, и в другом случае он обязан вернуть долг по истечении определенного срока: при коммерческом кредите — векселедержателю, при факторском — факторской компании. Тем не менее, и для него факторское кредитование имеет некоторые преимущества: покупатель получает возможность вернуть долг через более длительный срок (в отдельных случаях долг пролонгируется под дополнительные обязательства); разрешается также частичное погашение долга, что стимулирует покупку товаров через факторские отделы.

Коммерческие банки, развивая факторский кредит, получают дополнительную возможность расширять свои операции, увеличивать размеры прибылей и усиливать связи с клиентами.

Факторинговые операции могут быть поделены на следующие виды:

Внутренние — если поставщик и его клиент, а также факторинговая компания находятся в одной и той же стране, или международные;

Открытые — если должник уведомлен об участии в сделке факторинговой компании, или закрытые. Уведомление должника при открытом факторинге осуществляется путем надписи на счете-фактуре о том, что правопреемником по возникающему долгу является определенная факторинговая компания и что платеж должен осуществляться в ее пользу;

С правом регресса (обратного требования о возмещении уплаченной суммы) к поставщику или без подобного права. Здесь учитываются кредитные риски, возникающие при отказе клиента от выполнения своих обязательств. Защита от указанных рисков, осуществляемая факторинговой компанией, аналогична страхованию кредитов, производимому страховыми организациями;

С условием кредитования поставщика в форме предварительной оплаты переуступаемых им долговых требований или оплаты требований к определенной дате. [19, c.61]

При заключении соглашения с правом регресса поставщик продолжает нести кредитные риски по долговым требованиям, проданным им факторинговой компании. Последняя при желании может воспользоваться правом регресса и продать обратно поставщику любое неоплаченное долговое требование в случае, если клиент отказывается от платежа (или, если он оказался неплатежеспособным). Поставщик идет на такое условие в том случае, если считает, что у него не могут появиться сомнительные должники, что он хорошо знает своих клиентов, достаточно тщательно оценил их кредитоспособность, выработал свою собственную эффективную систему защиты от кредитных рисков и потому не считает нужным оплачивать услуги по страхованию от появления сомнительных долгов.

Гарантированный и своевременный приток денежных средств может обеспечиваться только при соглашении без права регресса. Необходимо помнить, что если долговое требование будет признано недействительным (например, в случае если поставщик отгрузил клиенту незаказанный последним товар и затем переуступил выставленный за него счет), факторинговая компания все равно получает право регресса к поставщику.

Основным преимуществом варианта с предварительной оплатой является то, что платеж осуществляется в виде фиксированного процента от суммы этих требований, что обеспечивает поставщику получение больших средств при увеличении им объемов своих продаж (в отличие от банковского кредита, размер которого ограничен суммой активов, выступающих в качестве обеспечения). Он также имеет право в любое время отказаться от предварительной оплаты, причем обычно за это не предусматривается уплата комиссии за неиспользование кредита и не выдвигаются какие-либо условия.

В варианте без предварительной оплаты сумма переуступленных долговых требований (за минусом издержек) перечисляется поставщику на определенную дату или по истечении определенного времени.

В зависимости от различных требований поставщика и факторинговой компании разработан ряд вариантов внутренних факторинговых соглашений. Соглашение о полном обслуживании (открытом факторинге без права регресса — "old-line factoring") заключается обычно при постоянных и достаточно длительных контактах между участниками и при соответствии показателей деятельности поставщика ряду требований. Например, английская фирма Барклайз коммершиал сервисез выдвигает при заключении соглашения о полном обслуживании следующие условия: годовой планируемый оборот поставщика 'должен быть не ниже 200 тыс. ф. ст., реализация продукции должна осуществляться на обычных условиях, доля одного должника в общей сумме дебиторской задолженности не должна превышать 25—40%, а каждое требование должно выставляться на сумму не менее 100 ф. ст.

Полное обслуживание включает в себя:

· полную защиту от появления сомнительных долгов и обеспечение гарантированного притока денежных средств;

· управление кредитом;

· учет продаж;

· кредитование в форме предварительной оплаты, по желанию поставщика, или оплату суммы переуступленных долговых требований (за минусом издержек) к определенной дате.

В последнем случае наступление срока оплаты может варьироваться, но обычно факторские компании по соглашениям, не предусматривающим права регресса, гарантируют оплату по истечении определенного количества дней с даты приобретения долгового требования независимо от того, оплатили ли клиенты свои долги или нет (при условии, что кредиты были согласованы). Этот срок называется фиксированным сроком оплаты (fixed maturity period). Для его определения факторская компания изучает финансовую отчетность будущего контрагента (поставщика) и производит расчет среднего срока оплаты его счетов клиентами. В начале действия соглашения компания будет исходить из этого срока, а затем будет стремиться к его уменьшению.

Поскольку фиксированный срок погашения - величина средняя, вполне естественно, что некоторые клиенты произведут платеж раньше, а некоторые — позже. Преимущество для поставщика заключается в том, что он знает точную дату получения средств от компании и может, поэтому планировать сроки погашения своей задолженности.

За редким исключением полное обслуживание производится при условии, что поставщик переуступает фактору долги всех своих клиентов. Это устраняет возможность дискриминации, поскольку в противном случае поставщик может переуступить только те долговые требования, которые трудно инкассировать или по которым кредитные риски максимальны. Такой порядок выгоден и поставщику — ему не придется вести двойной учет и управлять кредитом по отдельным непереуступленным долговым требованиям. Таким образом, порядок оптимален для обеих сторон. Исключение составляют случаи, когда поставщик реализует продукцию своим отделениям, дочерним предприятиям или филиалам, а также, если поставщик по отношению к какой-либо фирме является одновременно и продавцом, и покупателем.

В США получила распространение и такая разновидность полного обслуживания, как дробный факторинг (split factoring), используемый обычно более крупными, диверсифицированными фирмами. В этом случае фирма переуступает все свои долговые требования не одной, а нескольким факторинговым компаниям. Целью подобного приема может быть как минимизация риска неправильного выбора факторинговой компании, так и более узкая специализация отдельных факторинговых компаний на тех или иных направлениях деятельности поставщика. Дробление осуществляется обычно по географическим районам, по группам товаров и т.д. В последнее время подобная практика встречается довольно редко. [13, c.143]

Соглашение о полном обслуживании с правом регресса отличается от варианта без права регресса тем, что факторская компания не страхует кредитный риск, который продолжает нести поставщик. Это означает, что компания вправе вернуть поставщику долговые требования на любую сумму, не оплаченные клиентами в течение определенного срока (обычно в течение 90 дней с установленной даты платежа). Данное соглашение не предусматривает фиксированного срока оплаты — она производится по мере поступления платежей от клиентов. Таким образом, поставщик не может воспользоваться выгодами гарантированного Притока денежных средств, как это имеет место в случае полного обслуживания без права регресса.

Если поставщик почему-либо не заинтересован в заключении открытого соглашения, но испытывает потребность в получении полного набора услуг со стороны факторинговой компании, т.е. желает заключить закрытое (агентское) соглашение о полном обслуживании, то для этих целей факторинговая компания может учредить специальную сбытовую фирму, через которую будет осуществляться размещение заказов и на имя которой будут выставляться счета. Этот путь позволяет избежать уведомления клиентов о переуступке прав. Фирма будет иметь право собственности на товары и счета-фактуры, заниматься бухгалтерским учетом и инкассированием долговых требований и обеспечивать при необходимости защиту от кредитных рисков, как в случае полного обслуживания.

Хотя такой организационный вариант сохраняет в тайне факт наличия факторингового соглашения, (фирма имеет отдельный адрес и т.д.), он предполагает значительные дополнительные издержки факторинговой компании и приемлем лишь для высокоприбыльных компаний со значительными оборотами.

Развитием факторингового соглашения о полном обслуживании можно считать агентское соглашение, или соглашение об оптовом (открытом) факторинге (bulk, wholesale factoring). Прибыльное предприятие с солидной историей может выработать собственную эффективную систему учета и управления кредитом, и услуги факторинговой компании в этой части ему могут быть не нужны либо невыгодны. Однако если оно нуждается в защите от кредитных рисков, то между ним и факторской компанией может быть заключено агентское соглашение, или соглашение об оптовом факторинге, в соответствии с которым, компания будет приобретать неоплаченные долговые требования, а поставщик будет выступать в качестве агента по их инкассированию. Надпись на счете будет уведомлять об участии в сделке факторинговой компании, но вместо указания совершить платеж в пользу последней будет написано, что платеж надо совершить на имя поставщика, но в пользу факторинговой компании. Преимущество подобного соглашения в том, что снижаются расходы факторинговой компании по оценке кредитоспособности клиента и соответственно уменьшается плата, взимаемая с поставщика.

Кредитование, предусматриваемое таким соглашением, аналогично кредитованию на основе соглашения о полном обслуживании. Оплата оставшейся части производится только после погашения долгов клиентами. Поскольку факторинговая компания в данном случае не оказывает непосредственного влияния на процесс инкассирования, она не может гарантировать платеж к определенной дате. [19, c.63]

Если поставщик заинтересован только в кредитовании со стороны факторинговой компании, то между ними может быть заключено открытое или конфиденциальное соглашение об учете (дисконтировании) счетов-фактур (invoice discounting, confidential invoice factoring). Впрочем, такого рода соглашение достаточно рискованно для факторинговой компании, вынужденной выдвигать в этом случае наиболее жесткие требования к поставщику, и его заключение имеет смысл лишь при условии, что финансовое положение последнего достаточно прочно.

Многие поставщики по мере своего роста и упрочения финансового положения переходят от полного обслуживания к учету счетов-фактур в факторинговой компании. Существует и противоположная тенденция — переход от учета к полному обслуживанию в случаях, когда поставщики сталкиваются с трудностями в управлении кредитом и инкассировании своих счетов.

В трактовке практики факторингового обслуживания, круга операций, включаемых в данное понятие, существуют некоторые страновые различия. Так, признаками, позволяющими сделать вывод о наличии факторинга, в США по-прежнему считаются:

· административное обслуживание поставщика — управление задолженностью по предоставленному им коммерческому кредиту (ведение учета продаж, своевременное инкассирование дебиторской задолженности);

· страхование от кредитного риска (отсутствие права регресса);

· кредитование в форме предварительной оплаты.

Таким образом, классический факторинг американского образца предполагает полное обслуживание поставщика (открытый факторинг без права регресса). Именно в таком виде факторинг был "экспортирован" из США в Западную Европу в 60-е годы XX в. Однако здесь он был существенным образом дополнен и модифицирован: сначала появились факторинг с правом регресса и закрытый факторинг, а затем и другие его варианты.

Отнесение этих вариантов или сочетаний их элементов к собственно факторингу является на сегодняшний день для западноевропейских экономистов и юристов вопросом дискуссионным. Одни считают факторингом только полное обслуживание как без, так и с правом регресса. Другие полагают, что большинство модификаций скорее искажает сущность факторингового обслуживания, являясь лишь близкими факторингу операциями с долговыми требованиями. К искажениям, по их мнению, относится следующее:

· учет счетов-фактур не может быть отнесен к факторингу, так как не происходит передачи учета продаж, а дисконтирование счетов-фактур обычно является одноразовой операцией, осуществляемой на доверительной, зачастую конфиденциальной основе и не по всему обороту;

· факторинг с правом регресса сводится, в соответствие с этим взглядом, к кредитной операции;

· закрытый (агентский) факторинг не может считаться факторингом, так как поставщик продолжает инкассировать долговые требования самостоятельно.

Таким образом, «истинным», или «чистым», факторингом по этому мнению, является лишь открытое соглашение о полном обслуживании без права регресса.

Разногласия усугубляются в связи с отсутствием в национальных законодательствах соответствующих правовых норм. Вместе с тем в 1988 г. с принятием Конвенции ЮНИДРУА о международном факторинге был сделан первый шаг в направлении унификации определения данных операций. В соответствии с положениями указанной Конвенции операция считается факторингом, если она удовлетворяет как минимум двум из следующих четырех признаков:

· наличие кредитования;

· ведение бухгалтерского учета поставщика;

· инкассирование его задолженности;

· страхование от кредитного риска.

При этом под международным факторингом подразумевается:

· факторинговое обслуживание внешней торговли;

· открытие факторинговыми компаниями представительств или филиалов в других странах для осуществления факторингового обслуживания как внутренней, так и экспортно-импортной деятельности фирм этих стран.

Используемая валюта

Исторически сложилось так, что большинство форфейтинговых операций до сих пор осуществляется на базе одной из этих трех валют. Тем не менее, в последние годы постоянно растет объем данных операций и в других валютах, в особенности в иенах, гульденах, фунтах стерлингов и шведских кронах. Существует лишь одно ограничение для валют - они должны быть свободно конвертируемыми.

Недостатки для импортера

1) Уменьшение возможности получить банковский кредит при пользовании банковской гарантией.

2) Необходимость платить комиссию за гарантию.

3) Более высокая маржа форфейтера.

4) Возможность возникновения трудностей с оплатой векселя как абстрактного обязательства в случае поставки некондиционных товаров или невыполнения экспортером каких-либо иных условий контракта.

Преимущества для форфейтера

1) Простота и быстрота оформления документации.

2) Возможность легко реализовать купленные активы на вторичном рынке.

3) Более высокая маржа, чем при операциях кредитования.

Недостатки для форфейтера

1) Отсутствие права регресса в случае неуплаты долга.

2) Необходимость знания вексельного законодательства страны импортера.

3) Ответственность за проверку кредитоспособности гаранта.

4) Необходимость нести все процентные риски до истечения срока векселей.

5) Невозможность совершить платеж раньше срока.

Недостатки, указанные в пунктах 2 и 3, характерны не только для форфейтера. Здесь они выделены по той причине, что для форфейтера не составляются дополнительные долговые соглашения, на которые он мог бы сослаться. Следует также помнить, что форфейтер несет политические и другие риски (риски трансферта, риски колебания валют). Они не отмечены как недостатки для форфейтера, поскольку присущи любой форме международного кредита.

Преимущества для гаранта

1) Простота оформления сделки.

2) Получение комиссии за свои услуги.

Недостаток для гаранта

Он один, но очень важный, и заключается в том, что гарант принимает на себя абсолютное обязательство оплаты гарантируемого им векселя.

1.3. Механизм реализации международной форфейтинговой сделки.

|

|

Выставлен счет 1

Выставлен счет 1

|

Вексель 4

Вексель 4

| |||||

|  | ||||

6 аваль

3 векселя

|

|

безоборотный платеж (против векселя)

безоборотный платеж (против векселя)

1. Прямой и доходный учет

Рассматривая дисконтирование, прежде всего надо выяснить разницу между терминами "прямой учет" ("straight discount") и "доходный учет" ("discount to yield"). Приведем простой пример. Прямая учетная ставка 10% по векселю на 1 млн. долл. составляет 100 тыс. долл., оставляя учтенную сумму равной 900 тыс. долл. Если вексель погашается в течение одного года, то доход составит 100/900, или 11,11% годовых, погашаемых ежегодно (или немного меньший процент, если ставка выплачивается чаще, например, раз в полгода или раз в квартал). Таким образом, прямой дисконт 10% можно определить как "учет по учетной ставке, соответствующей доходу в сумме 11,11%, выплачиваемому ежегодно", или, проще, как "учет с доходом 11,11%, выплачиваемым ежегодно". На практике, конечно, "учет с доходом" чаще применяется теми, кто занимается форфейтированием, так как доход или процентная ставка являются важным фактором. Между тем, из-за того, что иногда термин "прямой учет" тоже применяется, важно при обсуждении сделки уточнить, какой термин имеется в виду.

2. Вычисление номинальной стоимости векселей, подлежащих форфейтированию.

Если импортер и экспортер договорились, что платеж за товары или услуги будет осуществлен путем выписки среднесрочных долговых обязательств, экспортеру необходимо установить номинальную стоимость этих векселей. Задача сводится к установлению соотношения процента за кредит и продажной цены. Способы установления этого соотношения могут меняться. Рассмотрим пример, где все пять векселей комплекта, кроме последнего, имеют разную номинальную стоимость общей суммой 1550,0 тыс.ф.ст., стоимость товара — 994,0 тыс.ф.ст., а процент, выплачиваемый ежегодно, составляет 16,5. Эти же базовые данные (стоимость и процент) могут выражаться многими способами, образуя разные графики платежа. Ниже рассмотрены три простых метода.

А. Цена продажи делится на пять равных частей по 198,8 тыс.ф.ст. К каждой части добавляется процент на сумму неоплаченной задолженности.

Расчет номинальной стоимости векселей для форфейтирования (ф.ст.)

| Цена продажи | Ставка 16,5% на неоплаченную сумму долга | Номинальная стоимость векселей | Срок погашения в конце года |

| 198800 | 164010* | 362810 | 1 года |

| 198800 | 131208** | 330008 | 2 года |

| 198800 | 98406 | 297206 | 3 года |

| 198800 | 65604 | 264404 | 4 года |

| 198800 | 32802 | 231602 1486030 | 5 года |

994000 492030 1486030

*16.5% x 994000

**16,5% x (994000 - 198800)

Б. Цена продажи делится на 5 равных частей по 198,8 тыс.ф.ст. и процент начисляется на каждую часть на весь срок долгового обязательства, а взимается ежегодно.

Расчет номинальной стоимости векселей для форфейтирования (ф.ст.)

| Цена продажи | Ставка 16,5% на срок векселя | Номинальная стоимость векселей | Срок погашения в конце года |

| 198800 | 32802 | 231602* | 1 года |

| 198800 | 71016 | 269816** | 2 года |

| 198800 | 115536 | 314336 | 3 года |

| 198800 | 167403 | 366203 | 4 года |

| 198800 | 227826 | 426626 | 5 года |

994800 1608583

* 198800 x (1 + 0,165)

** 198800 x (1 + 0,165)2, т.е. процент двух лет от 198800,0 считается по формуле выплачиваемого процента FV = PV ^ (1 + Р/100)", где FV — сумма векселя будущая, PV'— сумма векселя в настоящем, Р — процент, п — число периодов.

В. Векселя с равной номинальной стоимостью, рассчитанной по формуле приблизительных сумм ежегодных платежей.

В нашем примере средний срок векселей составляет три года, следовательно, 16,5% годовых от 994000 ф.ст. составит 492030. Каждый из пяти векселей будет иметь, таким образом, номинальную стоимость

(994000 + 492030) : 5 - 297206,

а общая номинальная стоимость составит 1 486 030 ф.ст. Конечно, этот метод расчетов из-за своей приближенности не может приносить точный доход в 16,5%, и разница может быть значительной.

Необходимо подчеркнуть, что разные итоговые суммы, выплачиваемые импортером 'в соответствии с выбранным методом, не так уж важны сами по себе. В этих методах существует разный порядок оплаты, каждый из которых при определенных обстоятельствах может быть предпочтительнее (например, при притоке наличности у импортера), но каждый метод предназначен для определения действительного равного дохода, а равные суммы платежа просто отражают разницу в суммах и неоплаченных периодах существующих векселей.

3. Расчет учитываемой стоимости долгового обязательства

Если учетные условия форфейтирования и процент, включенный в цену платежного требования экспортера, одинаковы, то форфейтер в вышеуказанном примере будет учитывать векселя на 994000. На практике форфейтер часто сталкивается с векселями или траттами, подлежащими форфейтированию, которые он ранее не котировал и на процентный элемент которых он не мог повлиять. С точки зрения экспортера, этот недостаток не создает проблем: если учетные условия форфейтера включают меньший процент, чем процент, указанный в цене счета-фактуры и, таким образом, в наборе форфейтируемых векселей, или если цена проданного товара за вычетом процента дает достаточный запас, чтобы покрыть процент форфейтера, превышающий процент импортера по коммерческому кредиту, то тогда разница между процентом, уплачиваемым экспортером форфейтеру, и процент, получаемый им же от импортера, непосредственно не связаны. Так или иначе, но это не коснется интересов форфейтера. Он просто должен рассчитать учетную стоимость набора векселей, который ему предлагают купить, с учетом процента, который он готов предложить.[24,с.235]

4. Формула дисконта

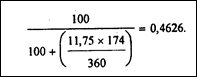

Цена учитываемого векселя получается в результате учета номинальной стоимости векселя по процентной ставке (доход, а не прямой учет), установленной для определенных условий с использованием дисконтного фактора, исчисляемого по формуле:

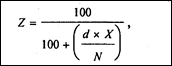

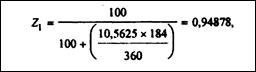

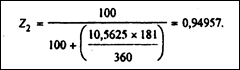

где Z — дисконтный фактор, N — число дней в году, установленное для данного вида операции (для сделок в евровалютах — 360 дней), d — процент, X— действительное число дней в году. Когда учитывается только часть года, формула приобретает вид:

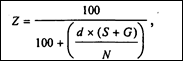

где S — число дней с момента покупки до срока погашения (если вексель должен быть погашен либо в субботу, либо воскресенье, либо в праздничный день, то срок погашения продлевается до следующего рабочего дня), G — число дней этой отсрочки.

Если период между покупкой и сроком погашения превышает 365 дней и процент должен быть исчислен на годовой базе, то период разбивается на 365 дней и на дополнительный период, и применяются обе вышеуказанные формулы.

Лучше всего это продемонстрировать на простом примере. Какую цену форфейтер заплатит за следующую тратту?

Номинальная стоимость долларов 1000

Дата погашения 31 октября 1985 г.

Дата покупки 1 августа 1984 г.

Число дней в году 360

Число дней отсрочки 3

Процент 10,5625

База погашения ежегодно

Период между покупкой и сроком

Погашения, дней 456

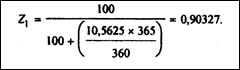

Сначала по соответствующей формуле для первых 365 дней:

Это — учитываемая стоимость векселя за 12 месяцев, равная 903,27 долл. (1000 долл. х 0,90327).

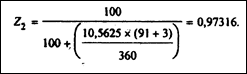

Затем применим другую формулу к оставшемуся периоду:

Наконец, отнесем этот второй дисконтный фактор к предварительно исчисленной стоимости:

903.27 долл. х 0,97316 == 879,02 долл.,

это сумма, которую должен заплатить форфейтер в качестве учтенной стоимости.

В этом примере погашение производилось ежегодно. Если погашение будет, например, полугодовым, то тогда Х надо разделить на два полугодия, а *? — разбить так, чтобы отразить любой полугодовой период

(1.08.84 - 1.02.85 as 184 дня. а 1.02.85 - 1.08.85 = 181 дней).

В этом примере в первом полугодии:

следовательно, учитываемая стоимость составит 948,78 долл. (1000 долл. х 0,94878).

Вычислим учитываемую стоимость второго полугодия:

Дисконтный фактор второго полугодия по отношению к 948,78 долл. составит 900,94 долл.

Дисконтный фактор третьего периода, — 0,97316 (меньше, чем полугодие, и, таким образом, независим от полугодичного порядка погашения). Относя это к 900,94 долл., получим 876,76 долл., что служит ценой, которую предложит форфетер.

5. Формула приблизительного дисконта

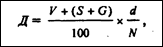

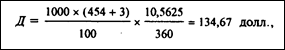

Вышеупомянутую формулу используют в работе на современном электронном оборудовании по соответствующей программе даже с большим количеством векселей. Между тем существует более простой метод приблизительного вычисления дисконта Д по формуле:

где V — номинальная стоимость векселя, S — общее число дней с покупки векселей до их погашения, G — число дней отсрочки, d — ставка процента, N — базовое количество дней в году.

В предыдущем примере

т.е. форфейтер будет котировать вексель по цене: 1000 — 134,67 == 865,33 долл. Несмотря на неточность, этот метод часто применяется форфейтерами, так как с их точки зрения он обладает тем достоинством, что несколько завышает реальную сумму дисконта.

6. Расчет предполагаемого дохода от сделки

Часто бывает, что форфейтер, особенно работающий на вторичном рынке, получает предложение купить вексель на данную сумму. Обычно его первой реакцией бывает желание выяснить предполагаемый доход этого векселя. При наличии соответствующего компьютера и программы это просто. При их отсутствии лучше всего подсчитать прямой дисконт от номинальной стоимости, которую представляет продажная цена, и использовать нижеприведенные таблицы перевода. Если это невозможно, то используется следующая формула для получения приблизительного значения, хотя чем больше оставшийся до погашения период, тем менее точны эти значения, так как формула использует метод простого процента место сложного:

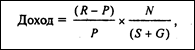

где R — номинальная стоимость векселя, Р — покупная стоимость векселя.[24,с.240]

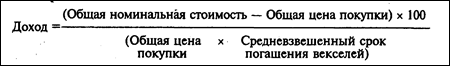

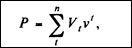

Эта формула может быть приспособлена для набора векселей следующим образом (но это еще большее приближение, и предыдущее предупреждение о неточности здесь еще более уместно):

7. Чистый доход

Судя по внешнему виду, исчислить чистый доход сделки просто. Например, если ценная бумага куплена на условиях 13,5% годовых, то издержки форфейтера по заимствованию средств для финансирования сделки составят 11,75% годовых, чистый доход — 1,75%. В действительности же форфейтеры редко сравнивают условия векселей и источников финансирования их покупки с большой точностью в части дат погашения, а следовательно, такого рода расчет единственно возможен на практике. Когда же сравнение делается с большой степенью точности, платежи по ссудам могут быть приспособлены к использованию всех наличных денег в зависимости от срока погашения всех векселей пакета, а чистый действительный доход может быть несколько выше расчетного. Причина в том, что приток наличности от сделки автоматически потребляется: другими словами, чистый доход реинвестируется в целях сокращения заимствований, которые вследствие этого уменьшаются быстрее, чем непогашенные бумаги.

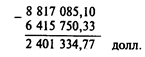

8. Детали правильно оцененной сделки

В следующем примере покупка ценной бумаги была сделана 27 января 1984 г. Все дни отсрочки добавлены к установленному времени погашения, так как срок погашения приходится на выходные дни. Общая номинальная стоимость векселей составила 8 817 085,10 долл., подлежащих погашению в течение пяти лет десятью полугодовыми взносами. Доход векселей — 13,5% годовых — погашается ежегодно и финансируется за счет ссуды с 11,75%-ной ставкой, выплачиваемой ежегодно.

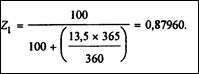

Гр. 1 отражает заранее рассчитанную номинальную стоимость векселей. Гр. 2 показывает чистую стоимость после дисконтирования по ставке 13,5% годовых от доходов, взимаемых ежегодно. Формула, по которой получены значения этой таблицы, указана выше. Например, цена векселя с третьим сроком погашения, наступающим после 538 дней с даты покупки, вычислена следующим образом.

Дисконтный фактор первого полного года:

При умножении Z1 на номинальную стоимость векселя (949 855,91 долл.) получается 835 497,23 долл.

Приток наличности при правильно оцененной сделке

| Дата погашения | Дни | Номинальная стоимость векселей | Учтенные векселя по 13% годовых | Ссудный баланс | Ставка по полученной ссуде 11,75% годовых | Баланс основной и процентной задолженности | Погашение основного долга и процентов | ||||||

|

| 1 | 2 | 3 | 4 | 5 | 6 | |||||||

| 27.1.84 | — | —— | — | 6 415 750,33 | —— | 8388681,95 | — | ||||||

| 19.7.84 | 174 | 1,004373, | 942 852,69 | 5465351,25 | 53 974,75 | 7 384 308,12 | 1 004 | ||||||

| 18.1.85 | 183 | 977 | 861 748,31 | 5 125 063,66 | 636 827,28 | 6 407 193,25 | 977 114,87 | ||||||

| 18.7.85 | 181 | 949 | 748 596,53 | 4 228 191,71 | 52 983,96 | 5 457 337,34 | 949 855,91 | ||||||

| 18.1.86 | 184 | 922 596,95 | 715705.11 | 3 807 927,42 | 502 332.66 | 4 534 740,39 | 922 596,95 | ||||||

| 18.7.86 | 181 | 895 337,98 | 650 523.43 | 2 962 792,79 | 50 203,35 | 3 639 402,41 | 895 337,98 | ||||||

| 18.1.87 | 184 | 868 079.02 | 592 336.71 | 2 446 710,01 | 351 996,24 | 2 771 323,39 | 868 079,02 | ||||||

| 18.7.87 | 181 | 840 820,06 | 537 361.17 | 1 653 036,37 | 47 146,42 | 1 930 503,33 | 840 820,06 | ||||||

| 18.1.88 | 184 | 813561,10 | 488 300,14 | 1 037 483,77 | 198 008,50 | 1 116942,23 | 813561,10 | ||||||

| 18.7.88 | 182 | 786302,14 | 441 862,40 | 295 271,12 | 44 089,49 | 336 640,09 | 786302,14 | ||||||

| 18.1.89 | 185 | 759 043,24 | -400 463,84 | — | 35 368,97 | — | 330 640,09 | ||||||

Итого 8817085 6415750 - 1 072 031 - 8388681,95

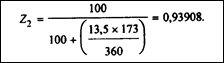

Дисконтный фактор на оставшуюся часть периода (538 — 365 = 173 дня):

Умножая Z2 на учтенную стоимость векселя на конец первого полного года (835 497,23 долл.), получим 784 596,53.

Число, стоящее в гр. 3 за 27.01.84, и итоговая строка гр. 2 показывают сумму учтенных стоимостей векселей, представляющих собой ссуду для финансирования покупки всех векселей. Значения гр. 3 за другие даты показывают остаток ссуды.

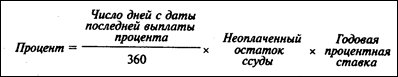

Гр. 4 отражает процент, взимаемый ежегодно от неоплаченного остатка ссуды, кроме тех случаев, когда часть уплаты долга погашается между датами взимания процента. В последнем случае выплачивается лишь часть основного долга.

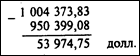

Например, процент первого векселя со сроком погашения через 174 дня после покупки вычисляется так. Выплата основного долга осуществляется путем учета векселя по вышеуказанной формуле (но вместо ссудного процента используется учетный доходный процент) с учетом числа дней, прошедших с даты покупки.

Таким образом, дисконтный фактор равен

Это число умножается на номинальную стоимость векселя (1 004 373,83 долл.) и получается 950.399,08 долл. Выплачиваемый процент составит номинальную стоимость — сумму погашения основного долга:

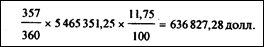

В этом примере первый процентный период заканчивается 18 января 1985 г. и соответствует 357 (174+183) дням после покупки. Процент рассчитывается следующим образом:

Подставив числа нашего примера, получим

Сумма погашения основного долга в день уплаты процента составит номинальную стоимость векселя без процента, рассчитанного выше.

Вычисления процента применяются при чередовании сроков для получения общей суммы процента (итог 4).[24,с.245]

Гр. 5 таблицы на 27.1.84 г. и итог гр. 6 отражают общий объем денег для уплаты всего долга (и основной суммы и процентов), т.е. итог гр. 2 + итог гр. 4 + итог гр. 6. Данные гр. 5, соответствующие другим датам, отражают остаток — неоплаченную часть основного долга и процентов после вычитания выручки от погашаемых векселей на эти даты, которая указана в гр. 1, — и предназначена для других вычислений.

Гр. 6 показывает, что сумма номинальной стоимости погашаемого векселя соответствует сумме снижения всего долга. Получается, что только последний вексель приносит денежную прибыль — все доходы предшествующих векселей идут на погашение долга.

Преимуществом такого метода финансирования является то, что ссуда быстро погашается, и денежная прибыль получена без отсрочки для изменения процентных ставок. Кроме того, нет оттока капитала на какой-либо стадии сделки.

Возникает вопрос об определении действительного полного дохода от этой правильно оцененной сделки. Его можно решить двумя методами:

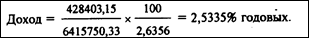

I. Процентная прибыль получается при вычитании общей суммы учтенных векселей из суммы номинальных стоимостей векселей. В нашем примере

Затем вычитается сумма выплаченных процентов по ссуде 1 972 931,62. Процентная прибыль равна 428 403,15.

После этого подсчитываем средневзвешенную продолжительность периода погашения нашего набора векселей: 918,8 дней или 2,6356 лет (на базе 360-дневного года). Чтобы получить доход, надо разделить процентную прибыль на сумму учтенных векселей, а результат — на средневзвешенную продолжительность периода погашения:

2. Графа чистого притока денежных средств в табл. 3.4 получается следующим образом. В нулевом периоде — это сумма, подлежащая возврату, равна сумме учтенных стоимостей векселей. Это число также равно сумме полученной ссуды. Для периодов с 1-го по 10-й указанные значения равны номинальной стоимости каждого погашаемого векселя за вычетом начисленного ссудного процента на каждую дату и служат для возврата "вложений".

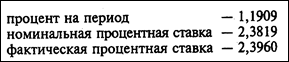

Рассчитывая внутренние коэффициенты дохода, получим следующие результаты:

| Число дней задолженности | Полугодовые периоды | Чистый приток денежных средств |

| 0 | - 6 415 750,33 | |

| 174 | 1 | 950 399,08 |

| 357 | 2 | 340 287,59 |

| 538 | 3 | 896 871,95 |

| 722 | 4 | 420 264,29 |

| 903 | 5 | 845 134,63 |

| 1087 | 6 | 516 082,78 |

| 1268 | 7 | 793 673.64 |

| 1452 | 8 | 615 552,60 |

| 1634 | 9 | 742 212,65 |

| 1819 | 10 | 723 674,27 |

428 403,15

Отличие этого метода от расчета дохода по первому методу состоит в том, что он основан на действительном притоке денежных средств в течении операции и не устанавливает доход на основе общего чистого дохода сверх среднего срока жизни векселя. Второй метод применяют для точной оценки дохода. Важно отметить, что действительный чистый доход такой сделки приблизительно равен 2,4% годовых, а ее 1,75%, как может получиться при вычитании из учетной ставки в 13,5% ссудного процента, равного 11,75% При большинстве сделок форфетирования расчеты чистого дохода не производятся.

Гарантии и авали

В международной торговле экспортер получает от иностранного покупателя переводные или простые векселя, оплата которых должна быть произведена в предусмотренные сроки. Банк в стране импортера либо авалирует такие оборотные документы, либо гарантирует их исполнение. Поскольку форфейтер покупает долговые обязательства без права регресса, он несет все риски возможного неплатежа. Поэтому если должник не является первоклассным заемщиком, форфейтер будет стремиться получить определенное обеспечение - в форме аваля или безусловной гарантии банка.

Гарантийное обязательство выдается гарантом кредитору в обеспечение своевременной уплаты причитающейся с должника суммы. Гарантия предоставляется в форме соответствующего письма, которое должно содержать следующие реквизиты: кем выдано письмо, юридический адрес гаранта, № гарантийного письма, объект гарантии (сделка, дата поставки продукции, процентная ставка и т.д.).

Существует несколько видов гарантий, различающихся по субъекту гарантийного обязательства, порядку оформления гарантии, источнику средств, используемому для гарантийного платежа. В качестве субъекта гарантийного обязательства при сделках “а-форфе” могут выступать финансово устойчивые предприятия или специальные учреждения, располагающие средствами. Чаще всего такими учреждениями являются банки.

Кроме снижения рисков форфейтера гарантии обеспечивают более высокую ликвидность дисконтированных бумаг на вторичном рынке. Если предоставляется банковская гарантия, то обычно ее выставляют международные банки, имеющие представительства в стране импортера.

Аваль - это вексельное поручительство, в силу которого авалист принимает ответственность за выполнение обязательств какого-либо обязанного по векселю лица. Кроме подписи аваль должен содержать надпись на векселе: ”per aval”, а если это переводной вексель, на нем должны быть указаны также фамилия, имя, отчество авалиста. По сравнению с гарантией аваль обладает преимуществом, заключающимся в том, что он неотделим от векселя. Кроме того, оформление аваля значительно проще, чем оформление гарантийного письма.

Гарантийные оборотные документы учитываются экспортером в своем банке без права регресса требований. Банк экспортера, таким образом, действует как форфейтер. Это вытекает из самого соглашения о форфейтинге, которое обычно заключается лишь после того, как достигнута договоренность - между продавцом и его банком о том, что банк выступит в качестве форфейтера, и между покупателем и его банком о том, что банк авалирует векселя или предоставит гарантию их оплаты.

Форфейтер особенно заинтересован в эффективном обеспечении приобретаемого им оборотного документа. Если таким обеспечением является аваль, то, например, по английским законам такое обязательство считается действительным и авалист как гарант несет такую же ответственность, как и индоссант документа.

Если обеспечение имеет форму банковской гарантии, в ней указывается, что она является основной гарантией и гарант занимает положение главного должника, что она является безотзывной и безусловной, что она делима и передаваема.

Юрисдикция

Договор между экспортером и форфейтером обычно содержит оговорку о применимом праве и юрисдикции. Если обеспечением является гарантия, аналогичная оговорка включается в гарантию, которую банк дает форфейтеру в стране импортера.

Роль первичного форфейтера

Продавец форфейтинговых бумаг, независимо от того, происходит ли продажа на первичном или вторичном рынке, обязан оперировать действительными долговыми обязательствами, связанными с реальными сделками. Если покупатель обнаружит, что приобрел требование, не имеющее силы, он вправе выставить иск на продавца (этого не может предотвратить даже надпись на ценной бумаге: "без права регресса"). Однако между первичным покупателем (форфейтером) и покупателем на вторичном рынке существует принципиальное различие: форфейтер обязан проверить документацию, подтверждающую реальность и законность сделки, в то время как вторичный покупатель обычно этого не делает. Существует три очевидные причины, из-за которых такая проверка является функцией первичного покупателя.

Во-первых, именно он составляет соглашение с экспортером при покупке векселей и имеет возможность проверить все документы, а также правильность оформления векселей. На вторичном рынке может оказаться немало потенциальных покупателей форфейтинговых бумаг, и если они все захотят проверить документы, относящиеся к сделке, то это займет много времени, поскольку документы могут находиться в различных банках, а их ксерокопирование и пересылка замедлят операцию.

Во-вторых, банк, предлагающий векселя на вторичный рынок, чаще всего предпочитает не афишировать имя экспортера, пока не будет достигнута договоренность о продаже. Помимо других причин это объясняется тем, что, узнав, кто является экспортером, вторичный покупатель может “выйти” на него, минуя первичного форфейтера.

В-третьих, важны также обычные соображения конфиденциальности. Исходя из этого, банк не желает предоставлять документы, относящиеся к сделке, всем потенциальным покупателям.

Другим направлением, где первичный форфейтер несет определенные обязанности, не разделяемые вторичными покупателями, является проверка аваля и гарантии. Безусловно, покупатель на вторичном рынке при желании может послать запрос гаранту. Однако это приведет к ненужному и, возможно, многократному дублированию работы, связанной с подобной проверкой.

Издержки импортера

Издержками импортера, участвующего в форфейтинговой операции, являются комиссионные в пользу гаранта. Обычно комиссионные (комиссия) - это определенный процент от номинальной стоимости гарантированных или авалированных векселей, являющийся объектом переговоров между импортером и гарантом. В тех случаях, когда форфейтер не настаивает на гарантии, он может потребовать от импортера уплаты определенной суммы в качестве компенсации за дополнительный риск.

Комиссия за гарантию обычно выплачивается раз в год (в начале года). Иногда она может выплачиваться в момент подписания гарантийного письма или авалирования векселя. Бывает также, что комиссия рассчитывается как процент от номинальной стоимости каждого векселя отдельно и выплачивается по истечении его срока.

Издержки экспортера

Издержки экспортера по организации форфейтингового финансирования складываются из: ставки дисконта, комиссии за опцион и комиссии за обязательство.

Ставка дисконта базируется на процентной ставке за кредит, предоставляемый на срок, равный среднему сроку дисконтируемых векселей. Например, если форфейтер дисконтирует векселя, срок которых истекает в интервалы, равные 6 месяцам в течение 5 лет, то средний срок всех векселей будет равен 2 3/4 года. В этом случае форфейтер будет основывать свои расчеты на превалирующей процентной ставке, начисляемой на кредиты, выданные сроком в 2 3/4 года. Учитывается, естественно, и тренд процентной ставки. [18,с.49]

Затем форфейтеру нужно определить размер премии, взимаемой им сверх суммы дисконта. Уровень премии отражает степень рисков, которым подвергается форфейтер. Чаще всего они связаны с политическими трудностями или проблемами трансферта, значительно реже - с несостоятельностью гаранта, поскольку гарантию обычно берут у первоклассного института. Если гарантом выступает крупный международный банк или государственный банк, премия будет несколько ниже. Для большинства стран ее размер может колебаться от 0,5 до 5%.

Следующий компонент премии связан с тем, что форфейтинговое финансирование предоставляется по фиксированной процентной ставке. И хотя форфейтер может согласовать сроки полученных и предоставленных ссуд, процентный риск остается (всегда существует реальная возможность того, что финансирование по выгодной ставке может оказаться недоступным)

Если векселя выражены в валюте, мало распространенной на рынке, то премия может включать в себя еще один компонент, а именно комиссионные, связанные с проведением форфейтером операции валютного свопа.

Наконец, еще одной составляющей премии являются средства, обеспечивающие форфейтеру покрытие его управленческих расходов на организацию сделки (обычно, 0,5% от ставки дисконта).

Размер премии будет несколько выше, если форфейтер и экспортер договорятся о покупке векселей через определенный промежуток времени (например, через 1 месяц или более).

Кроме вышеперечисленных издержек, включаемых в премию, существуют и другие затраты. Это могут быть, например, комиссия (премия) за опцион, предоставленный форфейтеру экспортером, и так называемая комиссия за обязательство (за неполученную часть кредита). Обычно размер этой последней комиссии определяется ежемесячно или ежегодно в виде процента от номинальной стоимости векселей и взимается до момента их дисконтирования. Размер комиссии может колебаться от 0,25 до 1,5% в год. Как правило, оплата совершается в начале каждого месяца.

Многие форфейтеры ежемесячно публикуют котировки своих ставок в различных специальных изданиях.

2.3. Анализ позиции субъектов международного форфейтинга.

Анализ позиции продавца.

Определение суммы векселя. Продавец должен получить при учете векселей сумму, равную цене товара. Соответственно анализ для него заключается в определении суммы, которая должна быть указана на векселях. Если окажется, что учет векселей дает величину, меньшую, чем оговоренная цена, то продавец должен заранее поправить положение. Обычно на практике для этого повышают исходную цену. Как показано ниже, альтернативой может служить повышение ставки процентов за кредит. Ясно, что какой бы путь ни был принят, повышение исходной цены или ставки процентов не может быть произвольным. [15, c.61]

Сумма, проставленная на векселе (Vt), состоит из двух элементов: суммы, погашающей основной долг (цену товара), и процентов за кредит. Последние определяются двумя способами:

а) проценты на остаток задолженности; в этом случае срок, за который они начисляются, начинается с момента погашения предыдущего векселя;

б) проценты на сумму долга, включенную в вексель; в этом случае срок исчисляется от начала сделки и до момента погашения векселя.

Рассмотрим оба способа для случая, когда долг погашается равными суммами. Введем обозначения:

п — число векселей или периодов;

i — ставка простых процентов за период, под которую производится кредитование;

d — простая учетная ставка, используемая банком при учете

векселей;

Р— цена товара (если условия операции предусматривают выплату аванса, то последний вычитается из цены и далее не принимается во внимание. Иначе говоря, под Р в этом случае будем понимать цену за вычетом аванса).

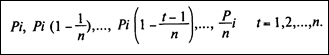

Вариант а. Погашение основного долга производится равными суммами, соответственно в каждый вексель записывается сумма Р/п. Что касается процентов за кредит, то они образуют ряд:

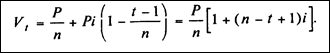

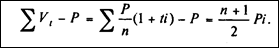

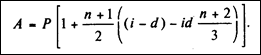

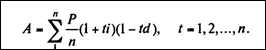

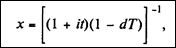

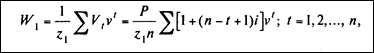

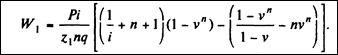

Сумма векселя, погашаемого в момент t, составит

(1)

(1)

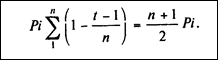

Общая сумма начисленных процентов равна

(2)

(2)

Наконец, сумма портфеля векселей составит

(3)

(3)

Вариант б. В этом случае по определению

(4)

(4)

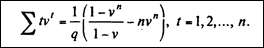

Сумма процентов за весь срок находится как

(5)

(5)

Получен тот же результат, что и в формуле (2). Различие между вариантами, как показано в примере 1, заключается в распределении процентов по периодам.

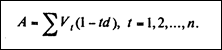

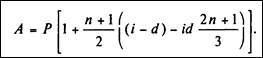

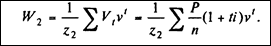

Корректировка условий продажи. При учете портфеля векселей в банке продавец получит некоторую сумму А, Если применяется простая учетная ставка, как это обычно и делается, то

(6)

(6)

Величина А представляет собой современную величину всех платежей по векселям.

Поскольку сумма на векселе определяется двумя способами, найдем величину А для каждого из них.

Вариант а, В этом случае

(7)

(7)

Напомним, что фигурирующие в формулах величины ставок i и d относятся к интервалам между двумя датами погашения векселей.[15,58]

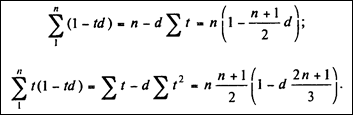

Для преобразования (7) необходимо определить следующие суммы:

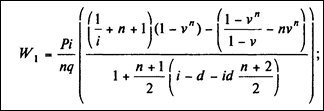

Подставим полученные суммы в формулу (7). После ряда преобразований получим

(8)

(8)

Обозначим сумму в квадратных скобках через Z1. Очевидно, что если величина Z1 меньше 1, то продавец получит сумму, которая меньше договорной цены Р. Наиболее простой путь избежать потерь— повысить цену в 1/Z1, раз. Корректировочный множитель позволяет точно определить необходимую поправку и, кроме того, дает возможность проследить влияние всех воздействующих факторов. В редком случае, когда z1=1 и нет необходимости в корректировке, продавец получает при учете векселей оговоренную сумму.

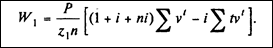

Не надо забывать, что после корректировки цены необходимо вернуться к задаче определения сумм векселей уже для новой цены товара.

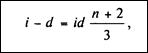

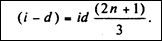

Вероятно, представляет практический интерес соотношение процентных ставок, при которых продавец не будет нести потери. Из равенства (10.8) следует, что последнее условие выполнимо в случае, когда

в силу чего

(9)

(9)

(10)

(10)

где d* и i* — предельные значения ставок, при которых покупатель не несет потерь, иначе говоря, при которых получаемая им сумма равна цене. Повышение платы за кредит до уровня i* полностью балансирует условия сделки. Разумеется, что суммы векселей при этом несколько повысятся. В свою очередь, d* представляет собой барьерное значение учетной ставки.

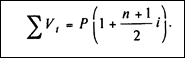

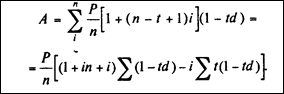

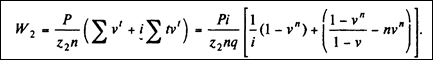

Вариант б. Рассмотрим теперь метод расчета корректирующего множителя для случая, когда сумма векселя определяется по варианту б. Что интервалы между датами погашения векселей одинаковые, применяются простые ставки процентов по кредиту и учетные ставки. По определению

(11)

(11)

После ряда преобразований этого выражения получим

(12)

(12)

Сумму в квадратных скобках обозначим Z2. Смысл этого множителя раскрыт выше. Корректирующий цену множитель в этом случае равен 1/Z2.

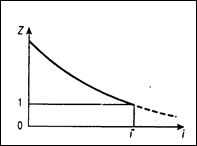

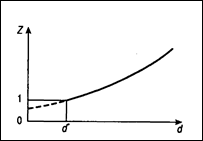

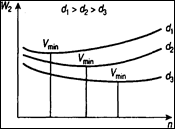

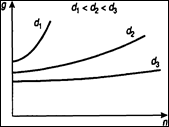

Рис. 1 Рис. 2

В зарубежной финансовой литературе был предложен иной корректировочный множитель, а именно:

где t и Т— средние сроки начисления процентов и векселей. Указанные средние сроки несколько различаются, так как при их расчете применяются разные методы: величина t определяется как простая средняя из сроков платежей; Т — как средняя взвешенная этих же сроков с весами, равными Vr. Можно доказать, что данный метод определения корректировочного множителя дает точно такой же результат, как в случае, когда суммы векселей определяются методом б.[15,с.65]

Проследим теперь зависимость корректировочных множителей от каждого из параметров, характеризующих условия сделки, — i, d и /n. Обозначим эти множители как Z. При увеличении i множитель Z уменьшается. Этот процесс более заметен при низких значениях i, чем при высоких. На рис. 1 показана зависимость Z от i.

Влияние изменения учетной ставки противоположно влиянию динамики ставки процентов. С ростом d коэффициент Z увеличивается. На рис. 2 показана зависимость Z от d при фиксированных значениях i и n.

Что же касается влияния числа платежей п на множитель Z, то очевидно, что при i<d рост n приводит к уменьшению Z и необходимость в корректировке условий для продавца возрастает.

Из сказанного следует, что для того, чтобы условия сделки не приводили к необходимости значительного увеличения исходной цены, продавец должен стремиться уменьшить отрицательный разрыв между ставкой процентов и дисконтной ставкой. По крайней мере он заранее должен учитывать неблагоприятное воздействие условия i < d.

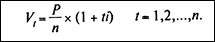

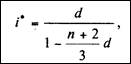

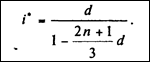

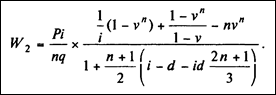

Перейдем теперь к корректировке условий сделки с помощью изменения ставки процентов за кредит. Такая корректировка для варианта а была сделана выше (см. 10). Единственное значение i, при котором продавец не терпит убытки в варианте б, нетрудно определить из условия, согласно которому Z2 = 1. Для того чтобы удовлетворить это требование, необходимо выполнение равенства, которое следует из (12):

Решим его относительно i:

(13)

(13)

Таким образом, при любой ставке процентов, меньшей чем i*, и заданных Р, d и п продавец нуждается в корректировке условий, иначе он получит при учете векселя сумму, которая меньше оговоренной цены.

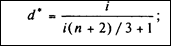

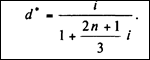

Аналогичным образом найдем значение d, при котором нет необходимости корректировать условия сделки. Получим:

(14)

(14)

Корректировка цены и ставки по кредиту приводит примерно к одинаковым конечным результатам, однако обычно наблюдается небольшое различие в сумме векселей. Для иллюстрации сказанного обратимся к примеру.

Анализ позиций покупателя и банка.