| Показатели | 19..1г. | 19..2г. |

| Сроки Выручка от реализации - Издержки на приобретение товаров | 8083 4873 | 9273 5865 |

| Валовой доход от реализации - Прочие внешние издержки - Издержки на содержание персонала | 3210 1159 1348 | 3408 1228 1483 |

| Чистый доход от реализации - Амортизация основного капитала | 703 210 | 697 243 |

| Прибыль до начисления процентов - Издержки по выплате процентов | 439 87 | 454 119 |

| Прибыль до начисления налогов - Налог на годовую прибыль | 406 154 | 335 127 |

| Чистая прибыль Чистая прибыль распределяется следующим образом: - выплата дивидендов акционерам - отчисления в резервный капитал - нераспределенная прибыль по итогам года, перенесенная на следующий год | 252 60 190 2 | 208 90 110 8 |

| Итого | 252 | 208 |

Таблица 3.2.

АО “Г”. Примечания и расшифровки, тыс. грн.

| Показатели | 19..1г. | 19..2г. |

| Строка 1. Прочие внешние издержки Аренда помещений Перевозка проданных товаров Расходы на услуги других организаций Страховые взносы Разное | 447 90 198 80 344 | 483 98 225 86 336 |

| Итоги | 1159 | 1228 |

| Строка 2. Расходы на содержание персонала Комиссионные продавцам Должностные оклады | 240 1108 | 270 1213 |

| Итого | 1348 | 1483 |

Таблица 3.3.

АО “Г”. Балансы, тыс. грн.

Активы

Пассивы

Основной капитал

Инвентарь

Автомобили

Собственный капитал

Акционерный капитал

Резервный капитал

Нераспределенная прибыль

600

500

15

600

610

23

842

947

|

Оборотный капитал Товарные запасы Дебиторская задолженность Денежные средства

Общий итог активов | 602 951 46 | 902 1411 30 | Задолженность Долгосрочная: частный кредит Краткосрочная: кредит по спецссудному счетутоварные кредиторы налог на прибыль НДС и пр. дивиденды

Итого Общий итог пассивов |

200

200 518 154 194 60 |

200

679 681 127 280 90 |

| 1599 | 2343 | ||||

| 2441 | 3290 | 1126 | 1847 | ||

| 1326 | 2057 | ||||

| 2441 | 3290 |

Анализ рентабельности.

Анализ отчета по прибыли позволяет судить о способности фирмы приносить удовлетворительную прибыль. Является ли прибыль удовлетворительной или нет, оценивается по тому, сколько денег приходится вкладывать в активы предприятия, чтобы получить доход.

| Под рентабельностью предприятия понимается его способность к приращению вложенного капитала. |

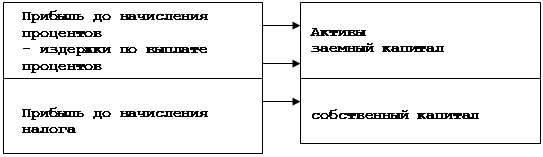

Активы предприятия финансируются за счет собственного и заемного капитала. Поэтому значение прибыли, которая должна оцениваться по отношению к величине активов, должна включать как прирост заемного капитала (процентные начисления), так и прирост собственного капитала (прибыль после платежей по процентам).

Активы предприятия финансируются за счет собственного и заемного капитала. Поэтому значение прибыли, которая должна оцениваться по отношению к величине активов, должна включать как прирост заемного капитала (процентные начисления), так и прирост собственного капитала (прибыль после платежей по процентам).

Рис. 3.1. Взаимосвязь прибыли и вложенного капитала.

Ключевой индикатор, отражающий прирост всего вложенного капитала (активов), называется уровнем общей рентабельности.

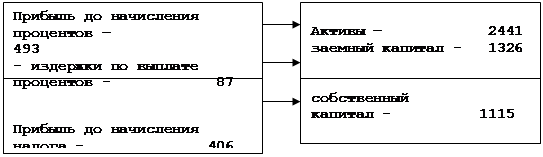

На основе годовых отчетов фирмы АО “Г” (табл. 3.1) уровень ее общей рентабельности может быть рассчитан следующим образом:

| Показатель | 19…1г. | 19…2г. |

| Уровень общей рентабельности | 439 * 100  = 20.2%

2441 = 20.2%

2441 | 13.8% |

Как видим, рентабельность АО “Г” в 19...2 г. понизилась по сравнению с 19...1 г., поскольку уровень общей рентабельности упал на 6,4 пункта (или на 32%).

Прибыль, фигурирующая в расчете уровня общей рентабельности, исчисляется до вычета из нее налога на прибыль. С точки зрения экономики предприятия налог на прибыль не относится к издержкам (расход производственных факторов), а является показателем получения государством доли от прибыли предприятия.

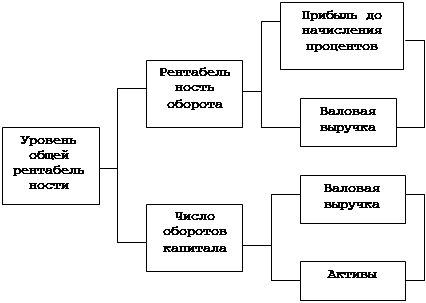

Уровень общей рентабельности - основной ключевой индикатор при анализе рентабельности предприятия. Для более точного определения развития фирмы, исходя из уровня ее общей рентабельности, необходимо вычислить дополнительно еще два ключевых индикатора: рентабельность оборота и число оборотов капитала.

Рентабельность оборота отражает зависимость между валовой выручкой (оборотом) предприятия и его издержками и исчисляется по формуле

Прибыль до начисления процентов * 100

Рентабельность оборота =

Валовая выручка Рентабельность оборота =

Валовая выручка

|

Чем больше прибыль по сравнению с валовой выручкой предприятия, тем больше рентабельность оборота.

Чем выше валовая выручка фирмы, тем больше число оборотов ее капитала.

Уровень общей рентабельности предприятия равен произведению рентабельности оборота и числа оборотов капитала:

| Уровень общей рентабельности = Рентабельность оборота * Число оборотов капитала |

Сократив правую часть уравнения на «Валовую выручку», получим тождество правой и левой частей.

Связь между тремя ключевыми индикаторами проиллюстрирована на рис. 3.2.

|

Рис. 3.2. Составные части уровня общей рентабельности.

Для АО “Г” рентабельность оборота и число оборотов капитала рассчитываются следующим образом:

| Показатели | 19…1г. | 19…2г. |

Рентабельность оборота Рентабельность оборота

| 439 * 100

= 6.1 % 8083 = 6.1 % 8083

| 4,9 % |

| Число оборотов капитала | 8083

= 3,3 раза

2441 = 3,3 раза

2441

| 2,8 раза |

Ранее описанная взаимосвязь между тремя рассмотренными ключевыми индикаторами подтверждается конкретными цифрами фирмы АО “Г”. В 19...1 г. произведение рентабельности оборота и числа оборотов капитала составило 20,1% (6,1*3,3), что почти соответствует уровню общей рентабельности, которая согласно приведенным выше расчетам составляет 20,2%. В 19...2 г. получаем соответственно 13,7% против рассчитанного ранее уровня общей рентабельности 13,8%

Расчеты доказывают, что снижение рентабельности предприятия, показателем чего служит снижение уровня общей рентабельности, является следствием уменьшения доходов по сравнению с издержками, (т. е. рентабельности оборота), а также уменьшения отношения валовой выручки к вложенному капиталу, т. е. числа оборотов капитала. Так, рентабельность оборота упала на 20%, а число оборотов капитала на 15%.

Необходимо помнить, что одно и то же значение показателя «уровень общей рентабельности» может быть достигнуто различными способами комбинирования этих двух ключевых индикаторов.

На производственных предприятиях часто крупные суммы вкладываются в основной капитал (машины и т.д.), создаются большие запасы продукции, покупателям предоставляются долгосрочные кредиты. Вследствие этого число оборотов относительно невелико, что компенсируется большой величиной прибыли от реализации продукции, т. е. относительно высокой рентабельностью оборота.

На торговых предприятиях, наоборот, наблюдается большое число оборотов капитала при низкой рентабельности оборота. Однако есть разные торговые предприятия. Например, в супермаркетах и булочных рентабельность оборота сравнительно невелика, что компенсируется большим числом оборотов капитала. В мебельных магазинах, наоборот, наблюдается высокая рентабельность оборота при небольшом числе оборотов капитала.

Уровень общей рентабельности является отражением прироста всего капитала (всех активов). Это следует, из рис. 3.1. Подставим в рис. 3.1 соответствующие показатели АО "Г" за 19...1 г. из табл. 3.1 и 3.3.

|

Рис. 3.3. АО “Г” Взаимосвязь прибыли и вложенного капитала.

Владельцу фирмы интересно выяснить, каким образом окупается собственный капитал. Согласно рис. 3.3, формула для расчета уровня рентабельности собственного капитала будет выглядеть следующим образом:

Уровень рентабельности Прибыль до начисления налогов * 100

собственного капитала =

Собственный капитал собственного капитала =

Собственный капитал

|

Уровень рентабельности собственного капитала в 19...2 г. сильно снизился по сравнению с 19... 1 г., хотя остался значительно выше эффективной ставки процента по датским государственным облигациям (около 11%). Уровень рентабельности собственного капитала в оба года значительно выше и уровня общей рентабельности предприятия - соответственно 20,2 и 13,8%. Это означает, что в оба эти года использование заемного капитала приносило прибыль.

Рассчитанные на 19...1 г. уровень общей рентабельности и уровень рентабельности собственного капитала имеют следующие значения: уровень общей рентабельности-20,2%; уровень рентабельности собственного капитала-36,4%.

Возникает вопрос, каким образом происходит, что прирост собственного капитала составляет более высокий процент по сравнению с приростом всего вложенного капитала. Для ответа на него необходимо вычислить величину процентных выплат по заемному капиталу. Из табл.2.1 следует, что АО выплатило по процентам в 19...1 г. 87000 грн., а согласно табл. 3.3, заемный капитал на конец 19...1 г. составил 1326000 грн. Это означает, что выплата по процентам составила 6,6% от величины заемного капитала.

Таким образом, каждая вложенная гривна дает прибыль в 20,2 (уровень общей рентабельности) (1грн. = 100коп.). Поскольку выплата по процентам составляет всего 6,6коп. на каждую занятую гривну, прибыль от каждой занятой кроны составляет 13,6копеек. Эта прибыль попадает в собственный капитал. Таким образом, владельцы получают прирост своего капитала равным уровню общей рентабельности плюс прибыль от заемного капитала.

Если бы процент выплат по заемному капиталу был выше уровня общей рентабельности, то использование заемного капитала приносило бы убытки. Уровень рентабельности собственного капитала был бы в этом случае ниже уровня общей рентабельности. Для наглядности в табл. 3.4 анализируется рентабельность фирмы АО.

Таблица 3.4.

Анализ рентабельности АО.

| Показатели | 19…1г. | 19…2г. |

| Уровень общей рентабельности Рентабельность оборота Число оборотов капитала Уровень рентабельности собственного капитала | 20,2% 6,1% 3,.3 раза 36,4% | 13,8% 4,9% 2,8 раза 27,2% |

Комментарий. Рентабельность АО “Г” в 19...2 г. сильно снизилась по сравнению с 19...1 г. Уровень общей рентабельности упал на 7,4% и в 19...2 г. лишь немного превысил эффективную ставку процента по государственным облигациям. Причиной падения уровня общей рентабельности явилось ухудшение соотношения между доходами и расходами и снижение уровня экономической активности по сравнению с капиталовложениями.

Уровень рентабельности собственного капитала также имеет тенденцию к снижению, однако, в 19...2г. он все еще выше рыночной ставки процента. Использование заемного капитала в течение двух лет принесло прибыль.

Анализ доходности.

В разделе 3.3 показано, что индикатор «рентабельность оборота» выражает способность предприятия управлять динамикой соотношения своих доходов и издержек. Отношение доходов предприятия к его издержкам часто называют доходностью предприятия.

На фирме АО “Г” рентабельность оборота в 19...2 г. резко упала по сравнению с 19...1 г. Рассмотрим создавшуюся ситуацию.

Доходность предприятия отражается в его отчете по прибыли. Издержки предприятия группируются либо по экономическим элементам, либо по статьям калькуляции. При анализе наиболее целесообразным представляется, чтобы издержки группировались всякий раз по мере их возникновения, когда предприятие расширяет или сокращает свою деятельность (производство, реализацию).

Дата: 2019-05-28, просмотров: 344.