Основная деятельность бюджетных организаций полностью или частично финансируется за счет бюджетных средств на основе бюджетной сметы доходов и расходов.

Бюджетные и другие некоммерческие организации, имеющие доходы от предпринимательской деятельности, уплачивают налог с полученной от такой деятельности суммы превышения доходов над расходами (п. 2.12 Инструкции Госналогслужбы РФ № 37). Согласно п. 3 ст. 50 ГК РФ указанные организации могут осуществлять предпринимательскую деятельность лишь постольку, поскольку это служит достижению целей, ради которых они созданы, и соответствующую этим целям.

При исчислении налогооблагаемой прибыли (суммы превышения доходов над расходами) бюджетных учреждений и организаций не учитывается стоимость безвозмездно полученных основных производственных фондов, оборудования и иного имущества, используемых ими по прямому назначению при осуществлении основной уставной деятельности (п. 2.12 Инструкции № 37).

Порядок исчисления налогооблагаемой прибыли для этих учреждений изложен в Письме Минфина РФ № 100 и Госналог-службы РФ № ВГ-6-01/385 от 28 октября 1992 г. «Об исчислении и уплате в бюджет налога на прибыль бюджетными учреждениями и порядке представления отчетности в налоговые органы».

Бюджетные учреждения учет доходов, расходов, суммы превы-

шения доходов над расходами (прибыли) производят в соответствии со следующими документами:

— Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденным Приказом Министерства финансов РФ от 29 июля 1998 г. № 34н;

— Инструкцией по бухгалтерскому учету в бюджетных организациях, утвержденой приказом Министерства финансов РФ от 30 декабря 1999 г. № 107н.

В составе доходов и расходов бюджетных организаций не учитываются доходы, образующиеся в результате целевых отчислений на их содержание, поступившие от других предприятий и граждан, членские вступительные взносы, долевые (паевые и целевые вклады участников этих организаций) и расходы, производимые за счет этих средств. Ведение учета доходов и расходов указанных средств, а также сумм доходов и расходов от предпринимательской деятельности производится раздельно.

Эти организации, помимо бюджетных ассигнований, могут получать средства от предпринимательской деятельности, которые остаются в их распоряжении и могут расходоваться на определенные цели, не финансируемые из бюджета.

Организации бюджета, не перешедшие на новые условия хозяйствования, ведут учет доходов и расходов от предпринимательской деятельности отдельно от их основной деятельности. Финансирование из бюджета таких организаций производится согласно утвержденной вышестоящей организацией смете в разрезе статей бюджетной классификации по кодам этих статей. Отчет об использовании выделенных бюджетных средств представляется в каждом квартале и по году в целом согласно форме 2 «Отчет об исполнении сметы расходов бюджетной организации».

В этой форме организации показывают:

— годовые назначения в соответствии с утвержденной сметой;

— квартальные сметные назначения нарастающим итогом, утвержденные вышестоящим учреждением, с учетом всех текущих изменений в смете, оформленных в установленном порядке;

— кассовые расходы, то есть суммы, выбранные с бюджетных текущих счетов в банке по чекам, платежным поручениям и другим документам, за вычетом сумм, внесенных в банк, на восстановление кассовых расходов;

— фактические расходы по исполнению сметы по всем статьям бюджетной классификации.

В форме 2 показываются только те статьи расходов, финансирование которых заложено в смете.

Естественно, что кассовый (а следовательно, и фактический) расход показывается по статьям, не только заложенным в смету, но и профинансированным из бюджета.

Если бюджетная организация не имеет дополнительных источников дохода, а из бюджета поступает финансирование только на заработную плату, организация автоматически становится некредитоспособной.

Если же бюджетная организация имеет доходы от предпринимательской деятельности, у нее есть возможность расплатиться за коммунальные услуги, приобрести расходные материалы, предметы снабжения и т. д, за счет поступлений от платных услуг.

По использованию внебюджетных средств (спецсредства; средства, получаемые от платных услуг; доходы, получаемые от внереализационных операций) составляется отчет по форме 4 «Отчет об исполнении сметы по внебюджетным средствам», в котором показываются доходы и фактические расходы за счет всех видов вне-бю^джетных источников.

При заполнении формы 4 следует обратить внимание на то, что в разделе «Расходы» представлены расходы не по всем кодам статей расходов экономической классификации.

Заметим, что расходы, не профинансированные за счет средств соответствующего бюджета, учтенные в смете расходов бюджетной организации, могут быть отнесены на расходы за счетредпри-нимательской деятельности, утвержденной в установленном порядке по подразделениям бюджетной классификации РФ. Иначе говоря, затраты, произведенные на содержание организации за счет полученных от оказания платных услуг средств, из-за недо-финансирования из бюджета по данным статьям должны быть от несены на фактические расходы за счет предпринимательской деятельности. При этом смета доходов и расходов по внебюджетным поступлениям должна быть скорректирована по данным статьям.

Кроме того, подлежат налогообложению доходы от реализации основных средств и иного имущества, доходы от внереализационных операций (доходы от сдачи имущества в аренду, вложения свободных внебюджетных денежных средств на депозитные счета и других операций), уменьшенные на сумму расходов по этим операциям (Письмо Госнало! службы и Минфина РФ в редакции от 9 сентября 1993 г. № 108/НП-4-01/139н).

Список используемой литературы

1. Инструкция по бухгалтерскому учету в бюджетных организациях. От 30 декабря 1999 г. в редакции приказа Минфина РФ от 10.07.2000г. №65н

2. Гражданский кодекс РФ. Часть I и II. М.: Проспект, 1999.

3. Положение по бухгалтерскому учету “Бухгалтерская отчетность организации”. ПБУ 4/99. Утверждено приказом Министерства РФ от 6 июля 1999г. №43-Н.

4. Положение по бухгалтерскому учету “Доходы организации”. ПБУ 9/99. Утверждено приказом Министерства Финансов РФ от 6 мая 1999г. №32-Н.

5. Положение по бухгалтерскому учету “Расходы организации”. ПБУ 10/99. Утверждено приказом Министерства финансов РФ от 6 мая 1999г. №33-Н.

6. Белов А. Н. Бухгалтерский учет в учреждениях непроизводственной сферы. 2-е изд., перераб. и доп. М.: Финансы и статистика, 1998.

7. Бухгалтерский учет в бюджетных организациях. – М.: “ПРИОР”, 1999. –240с.

8. Бюджетные организации: /План счетов. Корреспонденция субсчетов. –М.: “ПРИОР”, 1999. –144с.

9. Жоромская М.М., Долгая В.М. Бухгалтерский учет и налогообложение в бюджетных организациях. Комментарий. 2-е изд., перераб. и доп. М.: Книжный мир, 1998.

10. Кондраков Н.П., Кондраков И.Н. Бухгалтерский учет в бюджетных организациях. –изд. 2-е перераб. и доп. –М.: “Проспект”, 1999. –224с.

11. Кондраков Н.П. Бухгалтерский учет: Учебное пособие. М.: ИНФРА –М.,1999.

12. Голубева М.А. Особенности учета имущества в бюджетных организациях// Главбух.-1999.-№12.-С.-22-28.

13. Земляченко С.В. Исчисление налога на прибыль бюджетными организациями// Главбух.-1999.-№11.-С.25-34.

14. Земляченко С.В. Новый порядок бухгалтерского учета в бюджетных учреждениях// Главбух.-2000.-№5.-С.41-55.

Практическая работа.

Целью данной курсовое работы является проверка знаний в области финансового прогнозирования. В ходе ее выполнения закрепляются навыки по подготовке бюджетов и составлению финансового раздела бизнес-плана организации.

1. На основании данных к курсовой работе необходимо:

· Рассчитать объем реализации за 1 квартал (табл. 1)

· Составить план расходов по производству металлоизделий ОАО «Волга» за 1 квартал (табл. 2)

· Рассчитать норматив оборотных средств в запасах НЗП.

· Определить норматив оборотных средств в запасах готовой продукции на конец планового периода.

· Определить сумму дебиторской задолженности на конец 1 квартала (табл. 3).

· Определить сумму задолженности по оплате труда персонала (табл. 4).

· Рассчитать сумму закупок материалов (табл. 5) и размер кредиторской задолженности на конец 1 квартала (табл. 6)

· Определить валовую и чистую прибыль завода и составить прогноз о прибылях и убытках за 1 квартал (табл. 7).

· Рассчитать сумму задолженности завода по налогам на конец 1 квартала (табл. 8).

· На основании выполненных расчетов составить Кэш - Фло (табл. 10) и баланс ОАО "Волга" на 1 апреля (таил. 11).

2. Составить план финансирования капитальных вложений (табл. 12), прироста потребности в нормируемых оборотных средствах (табл. 13), план финансирования прироста средств в расчетах и денежных средствах (табл. 14).

3. Составить проверочную шахматную таблицу (для проверки соответствия источников финансирования произведенным затратам) - табл. 15.

4. На основании дополнительных данных принять решение о возможности предоставления скидки клиентам и изменении . условии расчетов с поставщиками и подрядчиками.

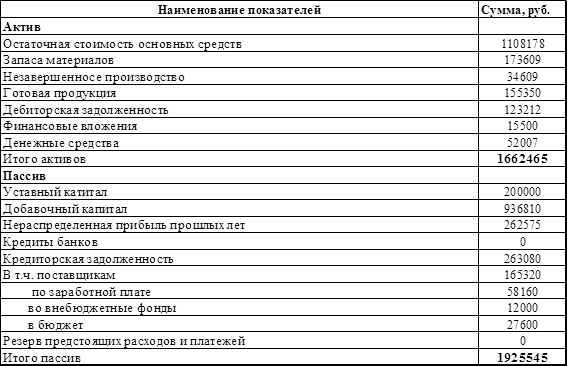

Исходные данные баланса на 1 января.

Прогнозные данные.

Разработочные таблицы.

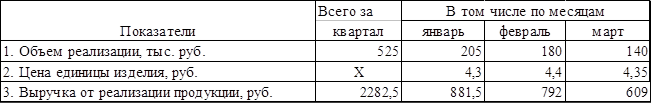

План объема реализации продукции.

Таблица 1.

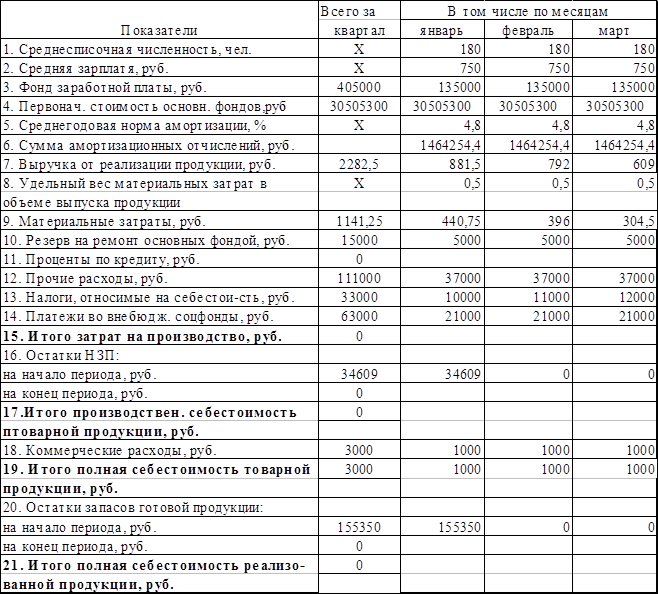

План расходов.

Таблица 2.

Дата: 2019-05-28, просмотров: 372.