Если какой-либо из секторов экономики или субъектов рынка не имеет достаточных денежных ресурсов для оплаты запланированных расходов, то у него имеются три основных возможности для решения проблемы:

· сокращение запланированных расходов;

· увеличение денежных доходов, получаемых из других секторов (например, государственные органы могут увеличить налоги, предприниматели увеличить объем продаж, работники потребовать роста заработной платы и т. д.);

· заем денег в других секторах или у других субъектов. Одновременно всегда существуют фирмы, лица и государственные организации, у которых денег больше, чем текущие потребности в них.

Таким образом, есть две категории представителей каждого сектора:

1) избыточные единицы (ИЕ);

2) дефицитные единицы (ДЕ).

Первые могут выступать в принципе поставщиками денежных ресурсов, или кредиторами, вторые — потребителями или заемщиками. В то же время и сектора в целом выступают либо как ИЕ, либо как ДЕ. Позиции секторов в целом как чистого кредитора или чистого заемщика определяются в статистике национальных счетов, в ее финансовом аналоге — статистике денежных потоков. В развитых странах, как правило, сектор домашних хозяйств относится к ИЕ, государство — к ДЕ (дефицит бюджета), предпринимательский сектор сбалансирован, а международный имеет разные позиции, отражаемые платежным балансом. Перераспределением финансовых средств между ИЕ и ДЕ в экономической системе занимаются особые финансовые институты, именуемые финансовыми посредниками.

Объем средств, аккумулируемых и используемых финансовыми посредниками, заметно превышает объемы, проходящие через другие сектора. Существуют финансовые посредники между самими финансовыми институтами. Ряд финансовых институтов, в частности лизинговые, факторинговые, финансовые компании большую часть своих фондов получают как займы у других финансовых институтов.

Процесс финансового посредничества упрощенно может быть представлен в виде схемы (рис. 1).

Рис. 1. Схема финансового посредничества

Может показаться, что прямое взаимодействие заемщиков и кредиторов более выгодно с финансовой точки зрения. Однако в развитой экономике это не так. Рассмотрим преимущества финансового посредничества с точки зрения участников кредитных сделок.

Для кредиторов преимущества финансового посредничества выражаются, во-первых, в том, что при их помощи достигается снижение кредитного риска. В условиях неполноты и несовершенства информации, характерных для современной рыночной экономики, велик кредитный риск, т. е. риск невозврата основной суммы долга и процентов. Посредники осуществляют диверсификацию риска путем распределения вложений по видам финансовых инструментов, во времени, между кредиторами при выдаче синдицированных (совместных) кредитов и иным образом, что ведет к снижению уровня кредитного риска. Чистый доход посредника определяется разностью между ставкой за предоставленный им кредит и ставкой, под которую сам посредник занимает деньги, за вычетом издержек, связанных с ведением счетов, выплатой заработной платы персоналу, налоговыми платежами и т. д.

Во-вторых, финансовые посредники облегчают другим экономическим субъектам поиск надежных заемщиков. Посредник разрабатывает систему проверки платежеспособности заемщиков и организует систему распространения своих услуг. Это также в итоге снижает кредитный риск и издержки кредитования. В-третьих, финансовые посредники обеспечивают разрешение проблем ликвидности у экономических агентов. Финансовые институты позволяют поддерживать необходимый уровень ликвидности своих клиентов, которая определяет их способность беспрепятственно выполнять свои обязательства перед контрагентами.

Это достигается за счет того, что финансовые институты имеют возможность держать в наличной форме определенную долю своих активов. Кроме того, для некоторых видов финансовых институтов государство устанавливает законодательные нормы, регулирующие ликвидность. Так, для коммерческих банков через нормативы резервирования законодательно обеспечивается поддержание минимальных остатков денежных средств на счетах в центральном банке и кассе.

Для заемщиков преимущества финансовых посредников выражаются, во-первых, в разрешении проблемы поиска кредиторов, готовых предоставить займы на приемлемых условиях. Финансовые посредники организуют сбор данных о них, разрабатывают методы привлечения свободных денежных средств. Во-вторых, при отсутствии финансового посредника ставка за привлеченные средства для заемщика при нормальных экономических условиях оказывается чаще всего выше, чем при его наличии.

Этот парадокс объясняется тем, что финансовые посредники снижают кредитный риск для первичных кредиторов (вкладчиков) и могут устанавливать более низкие ставки привлечения средств. Последние в сумме с издержками посредника оказываются не настолько высокими, чтобы возникала необходимость увеличивать ставку размещения выше уровня ставки при прямом кредитовании. В-третьих, финансовые посредники помогают согласовывать сроки размещения и привлечения финансовых ресурсов. Эта проблема возникает в связи с тем, что заемщику деньги нужны обычно на более длительные сроки, чем готовы предложить кредиторы. Финансовые посредники осуществляют трансформацию сроков, восполняя разрыв между предпочтениями поддержания ликвидности кредитора и получения долгосрочных ссуд заемщика. Решение этой проблемы облегчается тем, что не все клиенты требуют свои деньги в одни и те же сроки, а поступление средств финансовому посреднику также распределено во времени. В-четвертых, финансовые институты удовлетворяют спрос заемщиков на крупные кредиты за счет агрегирования больших сумм от множества клиентов.

Необходимо отметить, что при определенных экономических условиях, особенно в кризисные периоды, роль финансовых посредников резко сокращается. Суть данного процесса отражается термином «дезинтеграция».

Финансовая дезинтеграция — процесс распада системы финансового посредничества с переходом к прямому кредитованию.Этот процесс может иметь разрушительные последствия для финансовой системы страны и ее финансовых рынков, если затрагивает всю систему финансовых институтов. Глобальная финансовая дезинтеграция может возникнуть, например, при несовершенной финансовой политике, направленной на слишком жесткое ограничение кредита (установление потолков ставок процента, завышенные нормы резервирования), или прямом запрете определенных видов финансовых операций либо инструментов. В результате снижается интерес финансовых институтов к кредитованию либо уменьшаются их возможности по предоставлению кредитов.

На финансовых рынках, кроме финансовых посредников имеются посредники, которые называются прямыми, или коммерческими. Отметим отличия прямого посредничества от финансового.

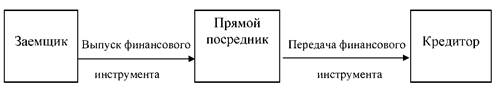

Финансовый посредник действует от своего лица и за счет собственных средств, принимая на себя финансовый риск. Прямой посредник в отличие от финансового не выпускает никаких собственных финансовых обязательств, не принимает на себя финансовых рисков. Он, как правило, ищет сначала потребителей денежных ресурсов (заемщиков) и лишь затем — поставщиков (кредиторов). Схематически прямое посредничество представлено на рис. 2.

Рис. 2. Схема прямого посредничества

Прямой посредник получает вознаграждение в виде процента от лица, интересы которого он представляет. Различают посредника кредитора или заемщика (продавца или покупателя). Типичными представителями прямых (рыночных) посредников являются дилеры и брокеры на финансовых рынках.

Основную роль в финансовом посредничестве играют различного рода финансово-кредитные институты, которые с помощью разнообразных инструментов привлекают временно свободные денежные средства экономических агентов, а затем предоставляют их на различных условиях в пользование другим экономическим субъектам. В современных условиях существует множество разнообразных финансово-кредитных институтов, осуществляющих финансовое посредничество, причем в каждой стране его организация имеет свои национальные особенности. Рассмотрим наиболее характерные виды финансово-кредитных организаций, совокупность которых образует кредитную систему страны.

В национальных законодательствах понятие «кредитная система», как правило, не фигурирует, чаще используется понятие «банковская система». Однако их нельзя отождествлять. Банки являются лишь одним, хотя и наиболее распространенным видом кредитных организаций. Поэтому логично считать банковскую систему сегментом кредитной.

В самом широком смысле национальную кредитную систему можно рассматривать как сложившуюся в стране совокупность кредитных организаций и правовых норм, регулирующих их деятельность и устанавливающих порядок взаимосвязи с другими хозяйствующими субъектами.

Институциональную основу кредитной системы составляет совокупность кредитных институтов, контролирующих их органов и различных организаций, таких как финансовые союзы, ассоциации, холдинги и др., связанных между собой определенными отношениями (корреспондентскими, конкурентными, расчетно-платежными и т. д.). Совокупность указанных институтов можно рассматривать как кредитный сектор страны.

В кредитную систему страны довольно часто включают все или большинство институтов, которые могут рассматриваться как финансовые, т. е. выполняющие функции финансовых посредников, в частности страховые компании, пенсионные фонды, инвестиционные фонды и компании, финансовые компании, благотворительные фонды, учреждения мелкого кредита, ломбарды и др. При такой расширенной трактовке предполагается, что любой финансовый институт осуществляет кредитную функцию в той или иной форме. При этом необходимо иметь в виду, что многие из перечисленных институтов не являются кредитными организациями, поскольку по закону не имеют права предоставлять ссуды юридическим и физическим лицам.

Это относится, в частности, к инвестиционным фондам и компаниям, страховым компаниям и пенсионным фондам. В основном эти организации осуществляют инвестиции в ценные бумаги. Страховым компаниям и пенсионным фондам разрешено также инвестировать средства в недвижимость, банковские вклады (депозиты), валютные ценности, денежные средства на расчетном счете. Инвестиции в долевые ценные бумаги, по сути, не могут рассматриваться как форма займа. Единственным основанием отнесения указанных организаций к кредитному сектору является инвестирование ими средств в долговые ценные бумаги, в особенности государственные и муниципальные, поскольку такие инвестиции являются формой займа.

К ЧИСЛУ ФИНАНСОВЫХ ПОСРЕДНИКОВ ОТНОСЯТСЯ:

1) кредитные организации:

· банки, осуществляющие подавляющую долю всех кредитных операций в экономике;

· кредитные союзы, кредитные кооперативы, сберегательные ассоциации и т. п.;

· небанковские кредитные организации, обслуживающие, как правило, заранее известный круг лиц в конкретном районе;

2) страховые организации, пенсионные фонды, паевые инвестиционные компании и др. Отличительная особенность этих организаций от банков заключается в том, что:

· они не принимают депозитов и не влияют на количество денег в обращении;

· здесь организуется связь между отдельным лицом и всей совокупностью лиц, заинтересованных в страховании и пенсионном обеспечении;

· данные посредники, в отличие от банков, не платят доходы (проценты) за внесенные средства, но они оплачивают пенсии и производят страховые выплаты в соответствии с договорами;

· платежи в страховые и пенсионные фонды частично обязательны (вклады в кредитные организации сугубо добровольные);

· коммерческая деятельность страховых и пенсионных фондов жестко регламентирована, чтобы избежать опасности их банкротства.

Финансовые посредники играют активную роль на финансовом рынке.

За последние годы в развитых странах возникла тенденция к слиянию ранее строго различаемых полномочий различных финансовых посредников. В некоторых странах коммерческие банки получили право осуществлять страховые операции. Такая универсализация функций финансового посредника вполне естественна там, где имеется хорошо отлаженная правовая база и мощная инфраструктура финансовых отношений. В таких условиях данное объединение различных функций посредничества в единой организации может принести всем участникам финансового рынка прибыль. В России такое объединение было бы преждевременным ввиду нестабильности экономических и политических условий, а также недостаточно разработанной системы законодательства в этой сфере.

В рамках денежного рынка продаются не просто деньги, а очень важные финансовые услуги. По части страхования оказание услуг страхователю (держателю полиса) выглядит еще нагляднее. Страхование чего-либо означает создание резерва, в нынешних условиях это денежный резерв. Сформировать крупный денежный резерв большинству обычных граждан, да и юридических лиц тоже не под силу. А финансовый посредник гарантирует им компенсацию убытков от наступления страхового случая при условии уплаты сравнительно небольших сумм. Примерно так же можно истолковать ситуацию при страховании жизни и при получении пенсии. Финансовые посредники во всех сферах своей деятельности не просто «собирают деньги», а продают жизненно важные услуги, которые оплачиваются специфическим способом предоставления денег со стороны заинтересованных лиц.

Речь идет о взаимовыгодной сделке между равноправными участниками хозяйственного процесса. Услуги оказывают и вкладчики банкам и другим финансовым посредникам, храня у них деньги. Если речь идет просто о хранении денег, то их владельцы получают за них плату при условии, что банк использует эти деньги в своих операциях. Если же вклад используется самим владельцем для расчетов, то банк может и не платить по нему процентов. Это вопрос конкретной договоренности.

Дата: 2019-03-05, просмотров: 419.