ДЕНЬГИ, КРЕДИТ, БАНКИ

Принципы построения современных банковских систем. Банковская система РФ: регулирование, структура, участники.

Банковские системы стран с рыночной экономикой строятся на основе следующих основных принципов:

Законодательное разделение функций ЦБ и организаций, находящихся на 2 уровне банковской системы.

ЦБ выполняет функции «Банка Банков», Банкиро-правительство, осуществления денежно-кредитного регулирования и снабжения экономики страны платежными средствами. В свою очередь коммерческие банки предоставляют депозитно-кредитные и рассчетно-кассовые услуги своим клиентам (предприятиям, организациям и частным лицам) Различие целей деятельности ЦБ и коммерческих банков. ЦБ не преследует цели получения прибыли и работает ради представления и защиты общегосударственных интересов. Коммерческие банки осуществляют коммерческую деятельность ( в целях получения прибыли) и представления и отражения своих собственных частных интересов или интересов . Жесткое государственное регулирование деятельности коммерческих банков со стороны ЦБ. Банковская сфера одна из самых регулированных сфер. Необходимость регулирования обоснована высоким риском осуществления банковской деятельности, высокой долей привлеченных средств в банковских ресурсах. 49. Сущность и роль центрального банка в рыночной экономике. Происхождение и роль ЦБ

ЦБ – первый уровень банковской системы. Он не главный банк, так как главные – коммерческие. Наделен специфическими функциями и полномочиями, которые отражают его роль как особого органа государственного регулирования. Роль банка банков 1)Хранит обязательные резервы ЦБ 2)Осуществляет рефинансирование КБ (коммерческих банков) – рефинансирование – кредитование центральным банком коммерческих 3)Ведет корреспондентские счета КБ и организует межбанковские расчеты в централизованном порядке. Межбанков операции либо через ЦБ, либо напрямую между ними (децентрализованный порядок 4)Осуществляет лицензирование деятельности КБ5)Устанавливает правила проведения банковских операций ,а также правила оформления представления отчетности. 5)Осуществляет надзор и контроль за деятельностью КБ, разрабатывает систему обязательных нормативов деятельности и следит за их выполнением. Привлекает свободные ресурсы КБ на депозиты.

БАНКОВСКАЯ СИСТЕМА РФ

Банковская система Российской Федерации включает в себя Банк России, российские кредитные организации, а также филиалы и представительства иностранных банков.

Правовое регулирование банковской деятельности осуществляется Конституцией Российской Федерации, Федеральным законом «О банках и банковской деятельности», Федеральным законом «О Центральном банке Российской Федерации (Банке России)», другими федеральными законами, нормативными актами Банка России.

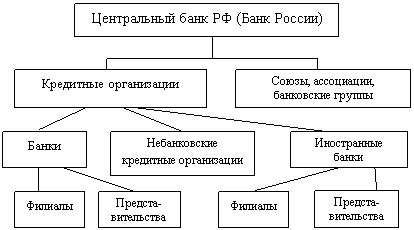

В общем виде структура банковской системы Российской Федерации представлена на рис. 5.1.

Рисунок 5.1 - Структура банковской системы Российской Федерации

Определения сущности основных составляющих банковской системы Российской Федерации даны в Федеральном законе «О банках и банковской деятельности».

Кредитная организация - это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные законодательством.

Кредитные организации могут создавать союзы и ассоциации, не преследующие цели извлечения прибыли, для защиты и представления интересов своих членов, координации их деятельности, развития межрегиональных и международных связей, удовлетворения научных, информационных и профессиональных интересов, выработки рекомендаций по осуществлению банковской деятельности и решению иных совместных задач кредитных организаций. Союзам и ассоциациям кредитных организаций запрещается осуществление банковских операций.

Кредитная организация может быть банковской и небанковской.

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Небанковская кредитная организация - кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные законодательством. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

Иностранный банк - банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Таким образом, банковская система Российской Федерации является двухуровневой. На первом, верхнем, уровне находится Центральный банк, а на втором, нижнем, - кредитные организации. При этом главным звеном банковской системы является, как и в других государствах, Центральный банк.

Целями деятельности Банка России являются:

· защита и обеспечение устойчивости рубля;

· развитие и укрепление банковской системы Российской Федерации;

· обеспечение эффективного и бесперебойного функционирования платежной системы.

Получение прибыли не является целью деятельности Банка России.

Банк России выполняет следующие функции:

1. во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику;

2. монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

3. является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

4. устанавливает правила осуществления расчетов в Российской Федерации;

5. устанавливает правила проведения банковских операций;

6. осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов;

7. осуществляет эффективное управление золотовалютными резервами Банка России;

8. принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

9. осуществляет надзор за деятельностью кредитных организаций и банковских групп;

10.регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

11.осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России;

12.организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

13.определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами;

14.устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

15.устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

16.принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

17.устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты;

18.проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные;

19.осуществляет иные функции в соответствии с федеральными законами.

Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации.

В соответствии с законодательством Центральный банк РФ ежегодно представляет в Государственную Думу свой годовой отчет, который включает в годовую финансовую отчетность.

Центральный банк представляет собой единую централизованную систему с вертикальной структурой управления. В систему Банка России входят:

· центральный аппарат;

· территориальные учреждения;

· расчетно-кассовые центры;

· вычислительные центры;

· полевые учреждения;

· учебные заведения и другие организации, в том числе подразделения безопасности, которые необходимы для осуществления деятельности Банка России.

Функциональная структура предполагает существование в банке обособленных подразделений (Департаменты, управления), реализующих функции Банка России в соответствии с делением его деятельности на отдельные направления.

Центральный банк по существу является посредником между государством и экономикой. Осуществляя свою деятельность на макроуровне, он отражает общенациональные интересы, проводит политику не в интересах того или иного региона, той или иной группы отраслей народного хозяйства, а в интересах государства в целом.

На втором уровне банковской системе ведущую роль играют коммерческие банки.

Операции коммерческого банка представляют собой конкретное проявление банковских функций на практике.

По российскому законодательству к числу основных видов банковских операций относят следующие:

1)привлечение денежных средств юридических и физических лиц во вклады до востребования и на определенный срок;

2)предоставление кредитов от своего имени за счет собственных и привлеченных средств;

3)открытие и ведение счетов физических и юридических лиц;

4)осуществление расчетов по поручению клиентов, в том числе банков-корреспондентов;

5)инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание клиентов;

6)управление денежными средствами по договору с собственником или распорядителем средств;

7)покупка у юридических и физических лиц и продажа им иностранной валюты в наличной и безналичной формах;

8)осуществление операций с драгоценными металлами в соответствии с действующим законодательством;

9)выдача банковских гарантий.

Кроме того, в соответствии с российским банковским законодательством коммерческие банки помимо перечисленных выше банковских операций вправе осуществлять следующие сделки:

1)выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

2)приобретение права требования по исполнению обязательств от третьих лиц в денежной форме;

3)оказание консультационных и информационных услуг;

4)предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

5)лизинговые операции.

Все банковские операции и сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России - и в иностранной валюте (валютные операции).

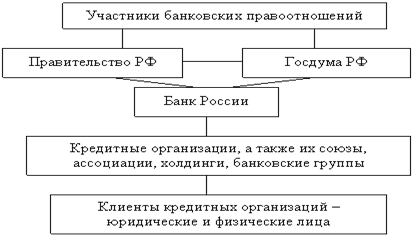

Центральный банк РФ, совместно с кредитными организациями, является участником банковских правоотношений (рис. 5.2.).

Он регулирует эти правоотношения, одновременно как взаимодействуя с органами высшей законодательной и исполнительной власти, так и с кредитными учреждениями, защищая при этом интересы клиентов последних.

Рисунок 5.2 - Банковские правоотношения

В целом российская банковская система структурно аналогична банковским системам других стран. Она имеет два уровня, ведущую роль в ней играет центральный банк, который является важнейшим участником и регулятором экономических и финансовых отношений.

ФИНАНСЫ

Финансовые институты.

Финансовые институты – профессиональные участники финансового рынка, занимающиеся операциями по передаче денег, кредитованию, инвестированию и заимствованию денежных средств с помощью различных финансовых инструментов.

Экономике развитых стран присуща сложная и многообразная структура институтов, осуществляющих мобилизацию инвестиционных ресурсов с последующим их вложением в предпринимательскую деятельность. Эти институты, выступая финансовыми посредниками, аккумулируют отдельные сбережения домашних хозяйств и фирм в значительные массы инвестиционного капитала, который затем размещается среди потребителей инвестиций.

В наиболее общем виде финансовые институты включают следующие типы:

- коммерческие банки (универсальные и специализированные),

- небанковские кредитно-финансовые институты (финансовые и страховые компании, пенсионные фонды, ломбарды),

- инвестиционные институты (инвестиционные компании и фонды, фондовые биржи).

Общей функцией для всех финансовых институтовявляется аккумулирование временно свободных денежных средств (государства, фирм, населения) с последующим вложением их в экономику. Вместе с тем каждый из них обладает собственной спецификой как в осуществлении присущих ему функций, так и в механизме аккумуляции инвестиционных ресурсов и их дальнейшем размещении.

БАНКИ

Значительный инвестиционный потенциал концентрируется в учреждениях банковской системы, которые в отличие от многих других посреднических институтов обладают исключительными возможностями использования трансакционных денежных средств и кредитной эмиссии. Аккумулируя временно высвобождающиеся финансовые ресурсы, банки направляют их по каналам кредитной системы прежде всего в ключевые, наиболее динамично развивающиеся секторы и отпасли, способствуя тем самым осуществлению структурной перестройки экономики. Банковская система является важным источником удовлетворения инвестиционного спроса.

Базовой основой банковской системы являются универсальные коммерческие банки, являющиеся многофункциональными учреждениями, оперирующими в различных секторах финансового рынка. Вместе с тем развитие тенденции к специализации банковских услуг привело к выделению специализированных инвестиционных банков.

Особенностью деятельности инвестиционных банков является их ориентация на мобилизацию долгосрочного капитала и предоставление его путем выпуска и размещения акций, облигаций, других ценных бумаг, долгосрочного кредитования, а также обслуживание и участие в эмиссионно-учредительской деятельности нефинансовых компаний.

НЕБАНКОВСКИЕ ФИНАНСОВЫЕ ИНСТИТУТЫ

• ломбарды;

• кредитные товарищества;

• кредитные союзы;

• общества взаимного кредита;

• страховые компании;

• пенсионные фонды;

• финансовые компании и др.

Ломбарды представляют собой кредитные учреждения, выдающие ссуды под залог движимого имущества. Практикуются также операции по хранению ценностей клиентов, а также продажа заложенного имущества на комиссионных началах. Данный круг операций определяет специфику организационной структуры ломбардов: кроме филиалов и отделений крупные ломбарды могут иметь сеть складов и магазинов.

Основные формы организации страхового фонда:

- Централизованные страховые (резервные) фонды, создаваемые за счет бюджетных и других государственных средств. Формирование данных фондов осуществляется как в натуральной, так и в денежной форме. Государственные страховые (резервные) фонды находятся в распоряжении правительства.

- Самострахование как система создания и использования страховых фондов хозяйствующими субъектами и людьми. Эти децентрализованные страховые фонды создаются в натуральной и денежной форме. Эти фонды предназначены для преодоления временных затруднений в деятельности конкретного товаропроизводителя или человека. Основным источником формирования децентрализованных страховых фондов служат доходы предприятия или отдельного человека.

- Собственно страхование как система создания и использования фондов страховых организаций за счет страховых взносов заинтересованных в страховании сторон. Использование средств этих фондов осуществляется для возмещения возникшего ущерба в соответствии с условиями и правилами страхования.

Частные пенсионные фонды представляют собой юридически самостоятельные фирмы, управляемые страховыми компаниями или коммерческими банками. Их ресурсы формируются на основе регулярных взносов работающих и отчислений фирм, образовавших пенсионный фонд, а также доходов по принадлежащим фонду ценным бумагам. Пенсионные фонды вкладывают средства в наиболее доходные виды частных ценных бумаг, государственные облигации, недвижимость. Они являются крупнейшим институциональным владельцем акций, концентрация акционерного контроля в них обычно превышает степень сосредоточения акций одной и той же фирмы у инвестиционных и страховых компаний. Доля вложений в высоколиквидные активы (текущие вклады, казначейские векселя и др.) сравнительно невелика. Пенсионные фонды отличаются устойчивым финансовым положением, продуманной инвестиционной стратегией.

Финансовые компании специализируются на кредитовании продаж потребительских товаров в рассрочку и выдаче потребительских ссуд. Источником ресурсов финансовых компаний являются собственные краткосрочные обязательства, размещаемые на рынке, и кредиты банков.

ИНВЕСТИЦИОННЫЕ ИНСТИТУТЫ представлены хозяйствующими субъектами, которые осуществляют деятельность на рынке ценных бумаг. К инвестиционным институтам относят инвестиционные компании и фонды, фондовые биржи.

Все инвестиционные компании и фонды работают по одному принципу – выпуская собственные ценные бумаги (акции) привлекают денежные средства инвесторов. Собранные финансы инвестиционные компании затем вкладывают в ценные бумаги сторонних промышленных, научных, транспортных и других корпораций. Иными словами инвестиционные компании фактически осуществляют финансирование различных сфер реальной экономики.

В зависимости от методов формирования ресурсов различают инвестиционные компании (фонды) открытого и закрытого типа. У инвестиционных компаний открытого типа число акций, образующих акционерный капитал, изменяется в зависимости от спроса на эти акции. Компания в любой момент готова продать новые акции или выкупить свои акции у лиц, желающих их продать, что обеспечивает высокую ликвидность вложений вкладчиков. Акции этих компаний не обращаются на вторичном рынке.

У инвестиционных компаний закрытого типа величина акционерного капитала является фиксированной. Курс акций определяется складывающимся на вторичном рынке соотношением спроса и предложения.

ФОНДОВАЯ БИРЖА выступает как особый, институционально организованный рынок ценных бумаг, посредством которого в рыночной экономике осуществляется значительная часть долгосрочных вложений капитала.

ПРЕДМЕТОМ ДЕЯТЕЛЬНОСТИ ФОНДОВОЙ БИРЖИ является обеспечение необходимых условий нормального обращения ценных бумаг, определение их рыночных цен и распространение информации о них, поддержание высокого уровня профессионализма участников рынка ценных бумаг.

Фондовая биржа – это, прежде всего место, где находят друг друга продавец и покупатель ценных бумаг, где цены на эти бумаги определяются спросом и предложением на них, а сам процесс купли-продажи регламентируется правилами и нормами.

Члены биржи выступают в качестве посредников в процессе купли-продажи ценных бумаг. Контингент членов биржи состоит из индивидуальных торговцев ценными бумагами и кредитно-финансовых институтов.

Деятельность фондовой биржи регламентируется действующим российским законодательством. По закону фондовая биржа не может совмещать деятельность по организации торговли ценными бумагами с другими видами профессиональной деятельности на рынке ценных бумаг, кроме депозитарной и клиринговой (депозитарии оказывают услуги по хранению сертификатов ценных бумаг и/или учету прав собственности на ценные бумаги, а клиринговые организации осуществляют расчетное обслуживание участников рынка ценных бумаг).

ПРИЗНАКИ КЛАССИЧЕСКОЙ ФОНДОВОЙ БИРЖИ:

- это централизованный рынок, с фиксированным местом торговли, т.е. наличием торговой площадки;

- на данном рынке существует процедура отбора наилучших товаров (ценных бумаг), отвечающих определенным требованиям (финансовая устойчивость и крупные размеры эмитента массовость ценной бумаги как однородного и стандартного товара, массовость спроса, четко выраженная колеблемость цен и т.д.);

- существование процедуры отбора лучших операторов рынка в качестве членов биржи;

- наличие временного регламента торговли ценными бумагами и стандартных торговых процедур;

- централизация регистрации сделок и расчетов по ним;

- установление официальных (биржевых) котировок;

- надзор за членами биржи (с позиций их финансовой устойчивости, безопасного ведения бизнеса, соблюдения этики фондового рынка).

СТРАХОВАНИЕ

НАЛОГИ И НАЛОГООБЛОЖЕНИЕ

18) Экономическое содержание, функции и классификация налогов.

Основным видом платежей, формирующих доходы бюджета являются налоги.

Налоги- обязательные, индивидуально безвозмездные платежи, взимаемые с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сборы- обязательные взносы, взимаемые с организаций и физических лиц, уплата которых является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Пошлины- вид налогов на потребление. Взимаются только с тех юридических и физических лиц, которые вступают в специфические отношения с государством или между собой (сделки, регистрация, заключение договоров об аренде, совершение нотариальных сделок и т.д.).

Основными отличительными признаками налогов, как экономической категории являются:

1. Императивность, т.е. предписание налогоплательщику со стороны государства, требование обязательности налогового платежа.

2. Смена собственника. Через налоги доля частной собственности (в денежной форме) становится государственной или муниципальной, образуя бюджетный фонд.

3. Безвозвратность. Т.е налоговые платежи обезличиваются и не возвращаются определенному плательщику.

4. Безвозмездность. Уплата налогов не дает плательщику материальных, хозяйственных или иных прав.

5. Денежная форма. Налоги уплачиваются только в денежной форме.

Сущность и внутреннее содержание налогов проявляется в их функциях. Различают следующие функции налогов:

1. Фискальная функция.

Фискальная функция реализует основное предназначение налогов - формирование финансовых ресурсов государства, бюджетных доходов. Эта функция означает изъятие части вновь созданной стоимости у субъектов экономической деятельности в пользу государства для последующего распределения.

2. Стимулирующая или регулирующая функция.

Она используется для стимулирующего воздействия на экономику и означает, что государство посредством финансовой политики влияет на процессы воспроизводства, накопления капитала, величину платежеспособного спроса. Регулирующая функция реализуется через различные льготы, в том числе инвестиционные и социальные для стимулирования развития отдельных отраслей экономики.

3. Контрольная функция.

Благодаря ей оценивается эффективность каждого налогового канала и налогового «пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику.

3. Распределительная функция.

Она является необходимым дополнением контрольной функции налогово-финансовых отношений, поскольку последняя проявляется лишь в условиях действия распределительной функции налогов.

Система налогов- это совокупность налогов и их элементов. К элементам налогов относятся:

Субъект налогообложения (налогоплательщик)- это лицо, которое должно уплачивать налог за счет собственных средств.

Объект налогообложения- это те действия, которые обуславливают обязанность платить налог. Это оборот по реализации товаров, работ, услуг; ввоз товаров на территорию России, владение имуществом, совершение сделки купли- продажи и т.д.

Предмет налогообложения- сами товары, имущество, земля, доходы.

Налоговая льгота- уменьшение ставки налогов из- за специфических условий хозяйствования конкретного налогоплательщика или выведение из-под налогообложения отдельных объектов (например, производителей продуктов детского питания).

Налоговый кредит- это льготы, направленные на уменьшение налоговой ставки или суммы налога.

Налоговые каникулы- полное освобождение от уплаты налога на определенное время.

Единица налогообложения- это единица масштаба налогообложения, которая используется для количественного выражения налоговой базы.

Налоговая ставка- это размер налога на единицу налогообложения.

Метод налогообложения- порядок изменения ставки налога в зависимости от роста налогооблагаемой базы.

По динамике налоговых ставок различают следующие виды налогообложения: равное, пропорциональное, прогрессивное, регрессивное.

Налоги классифицируются по следующим признакам:

1. По способу взимания:

- прямые налоги- непосредственное изъятие части дохода налогоплательщика (налог на прибыль, подоходный налог с коммерческих банков и др.);

- косвенные налоги - это налоги, включаемые в цену товаров и услуг (НДС, акцизы, таможенные пошлины).

2. По видам налогоплательщиков (субъекту уплаты):

- налоги с юридических лиц;

- налоги с физических лиц.

3. По объекту обложения- на налоги:

- с дохода;

- с имущества (налог на имущество предприятий, налог на имущество физических лиц и др.);

- рентные (ресурсные);

- за выполнение определенных действий;

- на ввоз и вывоз товаров через таможенную границу (импортные и экспортные тарифы).

4. По периодичности взимания- налоги:

- регулярные;

- нерегулярные.

5. По характеру использования:

- общие, поступающие в бюджеты разных уровней;

- целевые, поступающие во внебюджетные фонды.

6. По уровню бюджетной системы:

- федеральные;

- региональные;

- местные.

БАНКОВСКОЕ ДЕЛО

РЫНОК ЦЕННЫХ БУМАГ

ИНВЕСТИЦИИ

ОЦЕНКА СТОИМОСТИ БИЗНЕСА

БЮДЖЕТНАЯ СИСТЕМА РФ

ДЕНЬГИ, КРЕДИТ, БАНКИ

Эволюция представлений о деньгах и их функциях. Современные формы денег, их особенности.

Эволюция теорий денег определяется экономическими и политическими условиями развития общества, но все эти теории направлены на разработку практических рекомендаций в области экономической политики.

В теориях нег следует выделить три основных направления:

1. металлистическое;

2. номиналистическое;

3. количественное (количественная теория денег, кейнсианство, монетаризм)

МЕТАЛЛИСТИЧЕСКАЯ ТЕОРИЯ ДЕНЕГ

Металлическая теория денегвозникла в Англии в период первоначального накопления капитала в ХVI-XVII вв. Одним из основателей металлической теории был У. Стаффорд (1554-1612).

Основные положения теории:

• источником богатства являются благородные металлы и внешняя торговля, активное сальдо которой обеспечивает приток в страну драгоценных металлов;

• отрицается необходимость и целесообразность замены в обращении металлических денег бумажными.

Недостатки теории:

1. она не предполагала необходимости и закономерности замены полноценных денег бумажными;

2. представления ее сторонников о богатстве общества были ограниченны, так как они не понимали, что богатство общества заключается не в золоте, а в совокупности материальных и духовных благ, созданных трудом.

НОМИНАЛИСТИЧЕСКАЯ ТЕОРИЯ ДЕНЕГ

Номиналистическая теория, изначально возникшая в условиях рабовладельческого строя (позиция Аристотеля о деньгах как форме общественного договора), окончательно сформировалась и получила широкое развитие в 17-18 веках, когда денежное обращение было наводнено неполноценными деньгами. Первыми представителями теории являются английские экономисты Дж.Беркли и Дж.Стюарт.

Основные положения теории:

• деньги создаются государством;

• стоимость денег определяется номиналом;

• сущность денег - идеальный масштаб цен.

Основной ошибкой представителей номинализма является положение о том, что стоимость денег определяется государством. Тем самым они отрицают трудовую теорию стоимости (стоимостную природу денег) и товарную природу денег и рассматривает их лишь как техническое орудие обмена.

КОЛИЧЕСТВЕННАЯ ТЕОРИЯ ДЕНЕГ

Основоположником количественной теории денег был французский экономист Ж.Боден (1530-1596). Дальнейшее развитие эта теория получила в трудах англичан Д. Юма (1711-1776) и Дж. Милля (1773-1836).

Д. Юм, пытаясь установить причинную и пропорциональную связь между приливом благородных металлов из Америки и ростом цен в XVI-XVII вв., выдвинул тезис: «Стоимость денег определяется их количеством».

Сторонники этой теории видели в деньгах только средство обращения. Они ошибочно утверждали, что в процессе обращения в результате столкновения денежной и товарной масс устанавливаются цены и определяется стоимость денег.

Основы современной количественной теории денег были заложены американским экономистом и математиком Ирвингом Фишером (1867-1947). И. Фишер отрицал трудовую стоимость и исходил из «покупательной силы денег».

КЕЙНСИАНСКАЯ ТЕОРИЯ ДЕНЕГ

Кризис 1929-1933 годов вывел экономику из состояния равновесного положения и показал, что скорость обращения денег и объем производства в физическом выражении подвержены значительным колебаниям. Экономике в целом не свойственно равновесное состояние, она не является самонастраивающейся.

В уравнении MV = PQ MV - представляет совокупный спрос на товары и услуги или предложение денег, PQ - совокупное предложение товаров или ВНП. Происходит отождествление спроса на товары и услуги и предложения денег. В условиях неравновесной экономики их соотношение относительно друг друга представлено на рисунке 1. Согласно позиции Дж. Кейнса предложение в условиях "недогруженной" экономики обладает полной эластичностью: если спрос увеличивается, то возрастает и предложение, но без стимулирующего роста цен.

Таким образом, для кейнсианства главным фактором функционирования экономики является объем национального дохода, который выступает, с одной стороны, в качестве источника всей покупательной способности общества (совокупного спроса) и, с другой, источника накоплений.

Дж.М.Кейнс выдвинул проблему эффективного (совокупного) спроса и его компонентов - потребления и накопления, а также факторов, определяющих движение этих компонентов. Потребление определяется денежной массой в обращении. Инвестиции - процентной ставкой.

МОНЕТАРИЗМ

Кейнсианство в своей теоретической концепции отказывается признавать инфляцию как элемент экономической модели. Вместе с тем инфляция становиться непременным спутником экономического развития. В ответ на это в середине 50-х годов 20 века возникает теория монетаризм во главе с М. Фридменом. М.Фридмен обнаружил зависимость между количеством денег в обращении и экономическим циклом.

СОВРЕМЕННЫЕ ФОРМЫ ДЕНЕГ

Деньги – это продукт цивилизации, величайшее изобретение человечества. Предпосылками возникновения и развития денег послужили переход от натурального хозяйства к товарному производству, общественное разделение труда в результате которого возникли обособленные товаропроизводители, специализирующиеся на производстве товаров, имеющих высокую потребительскую стоимость.

Сущность денег заключается в том, что это специфический товар, с натуральной формой которого срастается общая функция всеобщего эквивалента.

Т/о сущность денег проявляется в единстве 3-х свойств:

· всеобщая непосредственная обмениваемость

· измерение стоимости всех других товаров.

· материализация всеобщего раб. времени.

Виды денег:

1. металлические:

· полноценные

· неполноценные (добавление сплавов примесей)

В 1976 г. золотые и серебряные монеты вышли из обращения. В 30-70-х годах произошла демонетизация денег. Они перестали выполнять функции средства обращения и платежа сначала во внутреннем обороте страны, а затем с 1976 г. они перестали выполнять и функцию мировых денег.

2. бумажные – являются знаками полноценных денег. Исторически бумажные деньги возникли в результате металлического обращения и появились в обороте как заменители серебрянных и золотых монет.

Сущность бумажных денег заключается в том, что это денежные знаки, выпускаемые ЦБ, а также МинФином для покрытия бюджетного дефицита и для нормального денежного обращения в стране.

3. кредитные – возникают тогда, когда капитал овладевает самим производством и предает ему иную форму, чем при товарном обращении. Они появляются не из обращения, а из производства, из кругооборота капитала. Кредитные деньги:

· вексель – определенный документ, составленный по установленной законом форме и содержащий безусловное денежное обязательство об оплате обозначенной в нем суммы в указанный срок.

· банкнота – обязательство ЦБ по спец. расчетам (по крупным операциям в стране)

· чек – распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

· пластик. карточки – (перечисление з/п, стипендии; кредитные карты.)

· электрон.деньги

Функции денег:

- мера стоимости – в деньгах как во всеобщем эквиваленте находит свое выражение ст-ть всех товаров. Путем приравнивания этих товаров к деньгам труд частных производителей получает общ.выражение, а вместе с тем измеряется и величина ст-ти товара. Измерение ст-ти товаров не требует реального наличия денег у товаровладельца.

- средство обращения - играют роль посредника в обмене товаров, позволяют преодолеть временные и пространственные границы, которые характерны для непосредственного товарообмена: продать товар можно сегодня на одном рынке, а осуществить покупку – в другое время и на другом рынке. Функцию денег как средства обращения могут выполнять неполноценные кредитные деньги – бумажные и кредитные. А это значит, что связи между товаропроизводителями становятся более развитыми, более сложными многосторонними.

- средство платежа – осуществляется во временном разрыве между датой совершения ден.операции и сроком уплаты, в часности: при оформлении потребит. кредита, составления налог. отчета – сроки уплаты, начисление з/п (сроки между начислением и получением).

- средство накопления - Деньги, являясь всеобщим эквивалентом, обеспечивают их владельцу получение любого товара, становятся воплощением общественного богатства, и у людей возникает стремление к их накоплению и сбережению. Для выполнения функции денег как средства накопления деньги должны сохранять свою стоимость длительное время. Лучше всего для этой цели подходит золото, позволяющее обезопасить сбережения от обесценения. В масштабе государства создается золотой запас. Величина золотого запаса свидетельствует о богатстве страны и обеспечивает доверие резидентов и нерезидентов к национальной денежной единице.

- функция мировых денег - Мировые деньги имеют троякое назначение и служат всеобщим платежным средством; всеобщим покупательным средством; материализацией общественного богатства. В качестве международного платежного средства деньги выступают при расчетах по международным балансам, главным образом по платежному. Как международное покупательное средство деньги используются при прямой покупке товаров за границей и оплате их наличными (например, при неурожае – покупка зерна, сахара и т.д.). В качестве материализации общественного богатства деньги являются средством перенесения национального богатства из одной страны в другую при взимании контрибуций, репараций или предоставлении займов.

Дата: 2019-03-05, просмотров: 371.