Бюджетный процесс реализуется с помощью механизма управления, включающего в себя три основных блока инструментов:

1. Методологический блок. Методологическое обеспечение процесса бюджетирования предполагает разработку методик, определяющих постановку целей развития предприятия и расчет показателей оценки эффективности его деятельности, проведение анализа хозяйственной деятельности предприятия с учетом его специфики, основы процедур контроля исполнения бюджетов и мотивации персонала, а также принципы формирования бюджетов.

2. Организационный блок. В основе организации управления бюджетированием лежит четкое представление об участниках процесса бюджетирования, их правах и обязанностях при осуществлении процедур бюджетирования, а также организация документооборота, закрепляющая за всеми участниками процесса определенный набор плановых и отчетных форм.

3. Программно-технический блок. Необходимость в своевременном и качественном анализе больших массивов данных предъявляет высокие требования к используемым на предприятии программным продуктам. В настоящее время существует много различных специализированных программных продуктов, позволяющих автоматизировать процесс бюджетирования. Они различаются функциональными возможностями, а также стоимостью внедрения и масштабами предприятий, на которых могут работать.

Инструменты управления, входящие в три блока, существуют в тесной взаимосвязи между собой и образуют инфраструктуру бюджетного процесса.

Эффективность бюджетного управления зависит от выбранной бюджетной модели, определяющей основные принципы управления компанией. Бюджетная модель представляет собой совокупность бюджетов и порядок их разработки. Она строится в соответствии с принципами формирования объектов бюджетирования, принципами делегирования полномочий, выбором видов бюджетов и последовательности их разработки. В настоящее время встречаются два принципиальных подхода к выделению объектов бюджетирования:

• построение бюджетов на основе финансовой структуры, или бюджетирование по центрам финансовой ответственности (ЦФО);

• построение бюджетов на основе выделения бизнес-процессов, или АВВ-бюджетирование (Activity-Based Budgeting).

Методика построения бюджетов на основе финансовой структуры заключается в формировании финансовой структуры (структуры центров финансовой ответственности) на базе организационной с делегированием полномочий и ответственности за элементы бюджетного процесса. Данная методика структурирует деятельность компании по выполняемым функциям и позволяет выявить вклад каждого подразделения, центра ответственности в общий результат по предприятию.

Методика АВВ-бюджетирования основана на построении системы бюджетирования на базе выделения бизнес-процессов (основных, управленческих и вспомогательных) с закреплением ответственности и полномочий за ресурсы компании.

При выборе той или другой бюджетной модели следует учитывать три основных внутренних фактора:

• уровень стратегической зрелости руководства компании, характеризующийся наличием четко сформированной стратегии;

• степень централизации управления компанией;

• развитость информационной системы управления.

В зависимости от специфики хозяйственной деятельности и приоритета отдельных видов деятельности выделяют три вида моделей: классическую, индивидуальную и частичную.

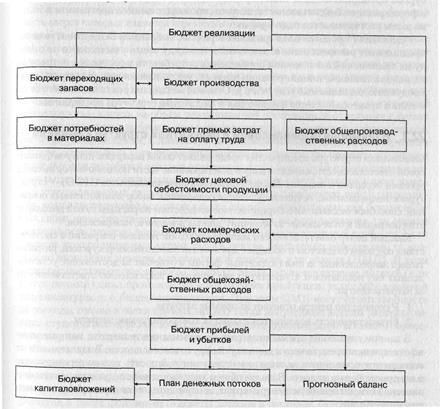

Классическая бюджетная модель имеет наибольшее распространение. В соответствии с классической моделью процесс разработки бюджетов начинается с бюджета продаж и охватывает все виды деятельности предприятия, позволяя выявить финансовый результат, чистый денежный поток, финансовое состояние в целом по компании. Схема построения сводного бюджета в соответствии с классическим представлением приведена на рис. 1.

Индивидуальная бюджетная модель учитывает специфику конкретной компании, когда порядок разработки бюджетов отличается от классического подхода, и в состав бюджетов могут быть введены дополнительные бюджеты. Дополнительные бюджеты могут составляться в рамках операционной деятельности, но могут быть представлены в виде развернутых бюджетов отдельных проектов при осуществлении крупных инвестиционных программ. Дополнительные бюджеты призваны дать наглядное представление руководству о состоянии дел на тех участках деятельности, которые являются наиболее уязвимыми с точки зрения рисков снижения ликвидности и других факторов, влияющих на финансовое положение всей компании. В частности, актуальным для многих предприятий является контроль дебиторской задолженности, поэтому возникает необходимость постоянного мониторинга фактического исполнения бюджетных показателей в разрезе аналитических статей.

Частичная модель предполагает бюджетирование отдельных областей деятельности, в частности производственно-коммерческой либо финансовой. Сосредоточение процесса бюджетирования только на финансовых потоках свойственно начинающим предприятиям, когда основной проблемой является недостаток денежных средств. Бюджетирование товарно-материальных потоков либо отдельных видов оборотных активов нацелено преимущественно на управление финансовым циклом и рентабельностью компании.

На выбор бюджетной модели влияет множество факторов, например интересы собственника, размер компании, рыночные и ресурсные ограничения.

Не все собственники имеют четкое представление о том, какую именно информацию они хотят видеть. Разработка всех итоговых бюджетных форм требует обработки и обобщения огромного количества информации, поэтому некоторые предприятия ограничиваются формированием бюджета доходов и расходов, представляющим некую смешанную форму между бюджетом движения денежных средств и собственно бюджетом прибылей и убытков. В случае, когда собственник стремится иметь адекватную картину не только о ресурсах, которыми располагает предприятие, но и о стоимости своего бизнеса, требуется разрабатывать прогнозный бюджет и наполнять содержание всех бюджетных форм информацией для расчета стоимостных показателей.

В случае небольшой компании гораздо легче представлять движение денежных средств и степень ответственности работников, поэтому достаточно в таких случаях составлять ограниченное количество бюджетных форм, не прибегая к постановке управленческого учета. Бюджетная модель крупного холдинга отличается количеством и видом бюджетов, условиями консолидации бюджетов, требованиями к составу сводного бюджета, особенностями внутрифирменного финансирования, передачи продукции.

Рис.1. Классическая бюджетная модель

Большинство компаний осуществляют свою деятельность в условиях конкуренции, когда основным ограничением их развития служит фактор спроса. Только имея определенную уверенность в получении доходов, компания может планировать свои расходы, поэтому классическая модель бюджетирования исходит из того, что первым шагом планирования должно быть формирование бюджета продаж.

В качестве ограничивающих объем выпуска и соответственно продаж факторов могут стать производственные мощности предприятия, дефицит сырья, отсутствие персонала соответствующей квалификации, размер емкостей по хранению запасов, различного рода квоты и нормы, регулирующие добычу полезных ископаемых, вылов рыбы и т. п. Последовательность этапов меняется, когда компания работает на ненасыщенных рынках, тогда требуется начинать процесс разработки бюджетов не с определения объема продаж, а с планирования дефицитных ресурсов предприятия. Для таких предприятий бюджетный процесс начинается с формирования бюджета запасов, закупок, производственной программы, и только затем рассчитывается план продаж.

Реализация процесса планирования в рамках выбранной бюджетной модели предполагает распределение ответственности между всеми участниками по поводу их полномочий в отношении определения потребности в ресурсах, контроле за их использованием, инициировании закупок, установления цен на выпускаемую продукцию, оказываемые услуги и т. д. Основой механизма реализации всего бюджетного процесса является финансовая и бюджетная структура предприятия.

Стандартного решения, как вводить систему бюджетирования, не существует. Причинами этого являются как определяющее влияние на процесс постановки системы бюджетирования специфики компании и ее организационной структуры, так и некоторые отличия применяемых методических подходов к построению системы. В общем случае можно выделить следующие этапы разработки системы бюджетирования: 1. формирование финансовой структуры. Цель этого этапа — разработать модель структуры, позволяющей установить ответственность и контролировать источники возникновения доходов и расходов; 2. создание структуры бюджетов. На этом этапе определяется общая схема формирования основного бюджета компании; 3. разработка методик и процедур управленческого учета. В результате проведения данного этапа устанавливается учетно-финансовая политика компании, т.е. правила ведения и консолидации бухгалтерского, производственного и оперативного учета в соответствии с ограничениями, принятыми при составлении и мониторинге выполнения бюджетов; 4. разработка регламента планирования. Регламент планирования определяет процедуры планирования, процедуры мониторинга и анализа причин невыполнения планов, а также текущей корректировки планов; 5. внедрение системы бюджетирования. Этот этап включает работы по составлению операционных и финансовых бюджетов на планируемый период, проведению сценарного анализа, корректировке системы бюджетирования по результатам анализа ее соответствия потребностям компании.

ЭТАПЫ

Рассмотрим более подробно первых два этапа.

Система бюджетирования создается как неотъемлемый элемент общей системы управления компанией, поэтому обязательным условием начала работ по ее постановке считается четко прописанная и утвержденная организационная структура, которая дает представление об основных направлениях деятельности, соотношении уровней управления и функциональных областей компании. Организационная структура не только является схемой с указанием подразделений и взаимосвязей, но и отражает логику функционирования компании и служит для достижения стратегических целей ее развития.

Создание системы бюджетирования начинается с определения объектов компании, по которым будут вестись планирование, учет, анализ бюджетов и контроль за их исполнением. Такими объектами, которые мы назовем объектами бюджетирования, могут быть бизнес — направления, структурные подразделения компании, центры финансовой ответственности, бизнес-процессы, отдельные проекты. В практике разработки систем бюджетирования часто применяется подход, который основан на построении финансовой структуры, т.е. на выделении в качестве объектов бюджетирования центров финансовой ответственности.

Центр финансовой ответственности (ЦФО) — это структурное подразделение или группа подразделений, осуществляющие определенный набор хозяйственных операций, способные оказывать непосредственное воздействие на доходы или расходы от этих операций и отвечающие за реализацию установленных перед ними целей, соблюдение уровней расходов в пределах установленных лимитов и достижение определенного финансового результата своей деятельности.

Выделение ЦФО возможно по нескольким признакам: по сферам ответственности; по продуктам и их группам; по клиентам; по центрам дохода, центрам затрат, центрам прибыли, центрам инвестиций.

Центр дохода — центр финансовой ответственности, руководитель которого в рамках выделенного бюджета отвечает за максимизацию дохода от продаж, не имеет полномочий по варьированию ценами и ограничен в расходовании средств (в пределах бюджета).

Центр затрат — центр финансовой ответственности, руководитель которого отвечает за выполнение своих функций в пределах установленного бюджета расходов. Как правило, это подразделения, которые обеспечивают поддержку и обслуживание функционирования компании и непосредственно не приносят прибыль.

Иногда также выделяют центры маржинального дохода — центры финансовой ответственности, руководители которых отвечают за маржинальный доход по своему направлению деятельности (как правило, отдельному бизнесу или отдельному продукту).

Центр прибыли — центр финансовой ответственности, руководитель которого нацелен на максимизацию нормы прибыли и с этой целью может варьировать ценами реализации и затратами. Как правило, центром прибыли является компания в целом.

Центр инвестиций — центр финансовой ответственности, результаты деятельности руководителя которого оцениваются на основании показателей эффективности использования активов.

Иногда выделяют так называемые венчур-центры — подразделения, внедряющие новые виды бизнеса и не достигшие самоокупаемости. Они организуются на основе защищенного бизнес-плана нового направления деятельности.

ЦФО могут быть образованы:

из одного подразделения;

путем объединения нескольких подразделений, когда экономически нецелесообразно проектировать затраты каждого подразделения по отдельности. При этом руководитель ЦФО несет ответственность за результаты деятельности всех подразделений данного центра;

путем выделения из одного подразделения нескольких ЦФО.

Помимо состава и структуры неотъемлемым элементом финансовой структуры ЦФО являются механизмы их взаимодействия, к которым относятся: трансфертные цены, корпоративные налоги, внутреннее кредитование, общие капиталовложения, разрешение конфликтов (арбитраж). Выбор механизмов взаимодействия ЦФО определяется стратегией развития компании и зависит от таких факторов, как характер взаимоотношений между ЦФО, уровень вертикальной интегрированности отдельных центров, степень централизации финансовых потоков.

Таким образом, если организационная модель отражает распределение ответственности по выполняемым производственным и управленческим функциям, то модель финансовой структуры — распределение ответственности за формирование доходов и расходов компании.

После утверждения модели финансовой структуры формируется структура бюджетов — совокупность операционных и финансовых бюджетов и схема консолидации отдельных бюджетов в основной (сводный) бюджет компании.

Процесс разработки операционных бюджетов включает такие этапы, как определение форматов бюджетных документов, разработка аналитики и постатейного регламента бюджетов, установление процедур подготовки и принятия бюджетов.

Общая структура операционных бюджетов зависит от того, набор каких объектов бюджетирования положен в основу системы, и может включать соответственно бюджеты бизнес — направлений, бюджеты подразделений, бюджеты центров финансовой ответственности, бюджеты бизнес-процессов, бюджеты проектов.

Независимо от выбора объектов бюджетирования общая схема формирования операционных бюджетов достаточно типична и представляет собой совокупность следующих бюджетов и взаимосвязей между ними: бюджет продаж, бюджет производства, бюджет производственных запасов, бюджет прямых затрат на материалы, бюджет производственных накладных расходов, бюджет прямых затрат на оплату труда, бюджет коммерческих расходов, бюджет управленческих расходов, бюджеты доходов и расходов.

Финансовые бюджеты — это консолидированные бюджеты компании. Они строятся по компании в целом или по центрам прибыли, т.е. по тем центрам финансовой ответственности, по которым может быть рассчитан финансовый результат.

В отличие от операционных финансовые бюджеты имеют стандартные форматы. Финансовыми бюджетами компании является бюджет:

движения денежных средств (кассовый бюджет), определяющий денежные потоки компании и позволяющий управлять ее платежеспособностью;

доходов и расходов (прибылей и убытков), устанавливающий соотношение доходов и расходов компании, показывающий, за счет чего и сколько будет получено прибыли, и дающий возможность управлять рентабельностью компании;

баланса (бюджет по балансовому листу, прогнозный баланс), отражающий стоимость активов компании и источники их финансирования, с его помощью компания управляет своей стоимостью.

Процесс моделирования отдельного финансового бюджета включает: разработку формата документов, определение перечня необходимых первичных документов и уточнение временного регламента составления бюджета, разработку схемы консолидации операционных бюджетов в финансовые, определение ответственных лиц за составление бюджета, сбор и обработку информации.

От того, насколько продуманно и четко будет организован процесс создания новой системы, зависит не только продолжительность работ, но и аргументированность и инициативность участников проекта, в том числе руководства компании, а также результативность проекта. Следовательно, проведение первых двух этапов постановки системы бюджетирования в компании — формирование модели финансовой структуры и структуры бюджетов — является базисом для достижения желаемых результатов как на этапе создания системы, так и в процессе ее функционирования.

Бюджет представляет собой согласованный и сбалансированный краткосрочный план, объединяющий в себе основную, финансовую и инвестиционную деятельность компании. Бюджетирование — это процесс построения и исполнения бюджета компании на основе бюджетов отдельных подразделений.

Самое ценное, что может дать вам бюджетирование, — это координация всех сторон деятельности компании. Процедура бюджетирования является нормой для любой компании в развитых странах мира и в последние годы уже становится нормой в России.

Однако, по нашим оценкам, примерно на половине предприятий система бюджетирования неэффективна. Неэффективной мы считаем такую систему краткосрочного планирования, в которой отклонение фактических результатов от запланированных регулярно превышает 20—30%. По нашему мнению, подобная ситуация представляет собой серьезную проблему, так как бюджет компании является основой для принятия оперативных управленческих решений.

Невыполнение бюджета может означать срыв всех планов компании: производства, продаж, выплаты заработной платы, налогов и т.д. В конечном итоге это приводит к срыву основного плана любой компании — стратегии развития.

Планирование доходов и расходов корпорации.

ДОХОДЫ

Одним из методов управления доходами является их планирование. Планирование выручки от реализации продукции (товаров, работ, услуг) необходимо для определения прибыли и составления оперативных финансовых планов (бюджета доходов и расходов, налогового бюджета и др.). Планирование выручки от реализации подчинено главной цели — управлению прибылью, что обеспечивают системой мероприятий по расчету ее отдельных видов от текущей и финансовой деятельности. Информационной базой для планирования выручки от реализации служат:♦ разработанная производственная программа, которая определяет объем и состав производимой продукции (работ, услуг) на квартал, полугодие, год;♦ разработанная ценовая политика;♦ принятая ассортиментная политика;♦ оценка и прогноз конъюнктуры товарного рынка;♦ расчет плановой величины выручки от реализации;♦ разработка мероприятий по выполнению запланированного объема выручки от реализации. Планирование доход от продаж (выручки без косвенных налогов, т.е. выручки –нетто) может осуществляться одним из двух методов:

А) методом прямого счета, основанным на гарантированном спросе (весь объем запланированного товарного выпуска и остатков готовой продукции с прошлого периода распределен по покупателям согласно заявок и договоров продаж)

Ожидаемая выручка (ВР) в плановом периоде будет определяться согласно каждого договора (заявки) :

ВР = Ц х К,

Где Ц - цена за единицу продукции;

К - количество продукции.

Б) расчетным методом. В этом случае объем (количество) реализуемой продукции (К) определяется с учетом переходящих остатков готовой продукции на начало (ОН) и конец (ОК) планируемого периода и товарного выпуска продукции в этом периоде (ТВ):

К = ОН +ТВ – ОК

Расчет осуществляется в ценах продаж: остатки на начало периода оцениваются по ценам отчетного периода, а товарный выпуск и остатки на конец периода – в плановых ценах.

Плановый расчет выручки может осуществляться в обобщенном виде (без выделения каналов реализации и в целом за год) или детально ( в разрезе каналов продаж и по краткосрочным периодам –месяцам, кварталам).

При необходимости корпорация может пользоваться упрощенным счетно- аналитическим методом планирования общей суммы выручки :

Выручка (плановая) = Выручка фактическая прошлого года х Темп планируемого роста количества продаж х Темп планируемого роста цены продаж.

Данный расчет можно производить как по однородным видам продукции, так и по предприятию в целом.

Плановым документом является «План продаж» (бюджет продаж). В нем отражается по видам продукции количество продаж, цена продаж за единицу продукции и сумма выручки за весь объем продаж. По необходимости могут выделять перечисленную информацию по каналам продаж.

РАСХОДЫ

Для выявления прибыли в предстоящем периоде необходимо знать сведения не только о доходах, но и о плановых расходах, связанных с производством и продажей продукции (себестоимость продаж) и прочими хозяйственно финансовыми операциями (прочие расходы). Основным этапом является расчет расходов по обычным видам деятельности, т.е. на производство и сбыт продаваемой продукции, управление корпорацией.

Последовательность планирования себестоимости продаж продукции:

1) утверждается план производства продукции на предстоящий период с учетом спроса на продукцию, производственных мощностей, перешедших с прошлого периода остатков товарной продукции; и план продаж в натуральном исчислении.

2) составляется план прямых затрат на производство продукции (по статьям или элементам затрат в разрезе видов продукции, цехов или бригад производства, т.е. центрам ответственности - ЦО). Плановым документом может быть смета затрат, производственное задание, бюджет затрат и т.п.;

3) определяются накладные производственные затраты (зарплата начальников цехов, амортизация цеха и т.п.), которые распределяются по всем видам продукции, производимой в данном цехе. При этом составляется отдельный плановый документ ;

4) исчисляется производственная себестоимость законченного выпуска продукции: затраты незавершенного производства + прямые и накладные производственные затраты в периоде за исключением затрат незавершенного производства на конец периода. Расчет осуществляется по видам продукции. Далее составляется расчет производственной себестоимости единицы продукции.

5) определяется производственная себестоимость реализуемой продукции (план продаж в натуральном исчислении х производственную себестоимость единицы продукции);

6) формируется план управленческих и коммерческих расходов;

7) рассчитываются расходы на продажу продукции: пункт 5 + пункт 6

Для планировании производственных затрат привлекаются технологические нормы использования производственных ресурсов, нормы амортизации основных средств, тарифы страховых социальных взносов во внебюджетные социальные взносы, нормы выработки продукции (оказания работ) машинами и оборудованием, налоговые ставки, т.е. используются нормативный метод планирования. Управленческие и коммерческие расходы могут определяться как с использованием внутренних норм (как доля к производственным затратам или к выручке от продаж), так и расчетно – аналитическим (упрощенным ) методом : фактические затраты прошлого года х Темп роста инфляции (или на предполагаемый рост тарифов, оплаты труда управленческого персонала).

Из прочих расходов можно предвидеть :

- процентные платежи по кредитам и займам (предполагаемая задолженность по кредиту х годовую ставку % х дни пользования кредитом) : (365 дней х 100);

- остаточную стоимость (балансовую) и другие расходы по выбывающим основным средствам (ценным бумагам и материалам)

2.5. Финансовые методы управления затратами и расходами

Сферы использования финансовых методов управления затратами (расходами):

- производственными запасами и остатками готовой продукции (капитализированными расходами)

- производственными затратами, управленческими и коммерческими расходами (некапитализированными расходами).

Цель управления – разумное снижение.

Производственные запасы представляют собой «омертвленные денежные средства». Не работающие в данный момент и не приносящие прибыль ( можно было бы вложить в банк и получить процент по вкладу). К тому же предприятие несет расходы на хранение запасов (содержание складов, поддержание нужного температурного режима и т.п.) В связи с этим производственные запасы должны быть не значительными. Однако , наличие значительных запасов сырья и других материалов создает определенную независимость производства от сбоев в их поставке продавцами. Поэтому каждому предприятию необходимо формировать обоснованный запас. Это достигается посредством использования таких финансовых методов их расчета, как:

- нормирования остатков товарно-материальных ценностей ;

- определения наиболее экономичного размера заказа на приобретение материалов;

- формирование страховых запасов и др.

Нормирование остатков производственных запасов материальных ценностей основано на использовании нормы их запаса, выраженной чаще в днях, и однодневного их расхода для производственно- хозяйственной деятельности. Норма запаса (количество дней запаса) зависит от времени доставки от поставщика, партии заказа, времени, необходимого для доведения сырья до нужных технических условий (влажности, температуры и т.п.), страхового резерва и других факторов. Однодневный расход определяется производственной мощностью организации.

Оптимальный заказ определяется в зарубежной практике на основе формулы Уилсона:

З =  , где

, где

З – оптимальный размер запаса,

Р- расход запасов за определенный период времени

С – стоимость выполнения одного заказа

В – время расхода запаса

Снижение производственных рисков достигается за счет формирования страховых (резервных) запасов сырья и других материалов. Это позволяет бесперебойно осуществлять производственно-коммерческую деятельность. Размер страховых запасов целесообразно определять путем сопоставления потерь от остановки производства при недостатке сырья с о стоимость страхового запаса и расходами на его хранение.

Финансовые методы управления производственными затратами (себестоимостью) нацелены на их снижение и максимизацию прибыли. Среди них можно выделить следующие:

1) эффективный способ калькулирования (исчисления) себестоимости продукции (услуг). Можно применять в управленческом учете расчет частичной (на основе переменных затрат) или полной себестоимости с разделение затрат на прямые и накладные и другие модели (формирование целевой себестоимости и т.п.). На многих предприятиях России широкое распространение получила система калькулирования себестоимости продукции (в рамках управленческого учета) — «директ-костинг». Ее сущность заключается в том, что калькулируют не полную себестоимость производства и сбыта продукции (изделий), а только переменные издержки (их прямые виды). Главная цель внедрения этой системы калькулирования себестоимости изделий — обеспечить контроль за формированием маржинального дохода (аналоги: маржинальная прибыль, валовая маржа, добавленная стоимость). При системе «директ-костинг» маржинальный доход (МД) по конкретным видам продукции определяют по формуле:

МД = Цр - ПИед, где

Цр — цена реализации изделия;

ПИед — переменные издержки, отнесенные на это одно изделие. Преимуществами данной системы калькулирования себестоимости продукции являются: ♦ ее простота и доступность для практического применения;♦ минимум проведения расчетных операций, связанных с распределением непрямых (косвенных) затрат, которые учитывают по предприятию в целом; ♦ высокая надежность полученных результатов, так как устраняют погрешности отнесения непрямых затрат на отдельные изделия в процессе их распределения;♦ возможность управления как переменными издержками, так и маржинальным доходом. Основным недостатком системы «директ-костинг» считают неполное отражение всей совокупности издержек, связанных с производством и реализацией отдельных видов продукции.

Экономическая сущность другой системы калькулирования себестоимости продукции — «стандарт-костинг» — заключается в ее осуществлении на базе разработанных предприятием норм и нормативов материальных и трудовых затрат. При этом фактические операционные (производственные) издержки по каждому изделию сравнивают с нормативными затратами для отражения в учете величины отклонений. Данную систему часто называют «управление затратами по отклонениям», что позволяет получить более объективную картину результатов калькулирования продукции. Внедрение системы «стандарт-костинг» можно осуществить только в условиях стабильной экономической среды, преодоления высокой инфляции и внедрения современного менеджмента на предприятиях и в корпоративных группах (ФПГ, холдингах и др.).

2) планирование и контроль затрат (по ЦО, путем операционного бюджетирования и т. п.)

Главной целью управления издержками производства является оптимизация их суммы и уровня, которая обеспечивает высокие темпы развития текущей деятельности предприятия в целях получения приемлемой массы прибыли и требуемой нормы доходности на вложенный капитал.

Дата: 2019-03-05, просмотров: 1253.