Рейтинги являются особым инструментом оценки рисков уже на протяжении более столетия. Особенность и практическая значимость рейтингов состоит в том, что они преобразуют большой объем информации во мнение рейтингового агентства. Для кредитных рейтингов это мнение относительно общей кредитоспособности заемщика или конкретных долговых обязательств, которое представляет собой результат комплексной оценки компании или финансового инструмента. В силу экономии от масштаба рейтинги значимо дешевле индивидуального оценивания, проводимого на базе аутсорсинга (консалтинга) или собственного оценивания. Они также менее волатильны, чем рыночные оценки, и применимы не только для публичных компаний.

Потенциальными нишами использования рейтингов являются как реализация регуляторных новаций, включая Базель II и Базель III, так и управление рисками, капиталом и портфелями на уровне коммерческих банков и компаний. Отдельно стоит указать на использование рейтингов для финансовых тендеров и аукционов в качестве критерия для допуска компаний к таким мероприятиям (например, к санации других банков).

Агрегированная структура рисков в рейтинговых оценках унифицирована. В нее входят как суверенные, так и отраслевые, финансовые и деловые риски. При оценке долговых обязательств рассматриваются риски, присущие конкретным обязательствам. Анализ финансовых и деловых рисков может быть специфичен для предприятий различных отраслей, в том числе для банковской сферы. Традиционная рейтинговая процедура предусматривает проведение обследования и анализ внутренней информации. Методики рейтинговых агентств является преимущественно закрытыми.

Рейтинг определяет класс (группу), к которой по мнению РА относится тот или иной хозяйствующий субъект или финансовый инструмент, косвенно формируя оценку вероятности невыполнения этим субъектом своих обязательств. Агентства накапливают информацию о рейтингах и дефолтах, что способствует установлению соответствующих статистических связей.

В то же время, использование рейтингов существенно ограничивается тем, что далеко не все хозяйствующие субъекты имеют рейтинги (особенно в развивающихся странах). Кроме того, рейтингам присущи достаточно большие интервалы актуализации, что не всегда приемлемо из-за высокого уровня изменчивости условий экономической деятельности.

В этих случаях могут применяться модели рейтингов (включая эконометрические), использующие дистанционный анализ субъектов, в том числе не имеющих контактные рейтинги. Такие модели могут представлять интерес как для органов банковского надзора (в целях текущего мониторинга состояния банковской системы), так и для банков (в связи с возможностью использования IRB-подхода и внутренних рейтингов контрагентов при определении рисков). Они также потенциально интересны органам государственного регулирования при проведении тендеров и аукционов.

Глобальный финансовый кризис выявил ряд проблем управления значительно расширившейся финансовой системой. За последнее десятилетие были созданы новые инструменты, которые, обеспечивая более высокую прибыль, повышали уровень рисков, создавая условия для финансовых «пузырей». Эти пузыри формируют возможность сугубо спекулятивного и экономически не обоснованного роста цен на активы, которые не всегда могут адекватно оценить как регулирующие органы, так и рейтинговые агентства.

Рейтинговые агентства отмечают проблемы, которые высветились в связи с финансовым кризисом. Среди них отставание в методологии присвоения рейтингов структурированных инструментов и в учете глобальных финансовых проблем. Агентства не успевали с оцениванием и влиянием сложных финансовых инструментов, хотя и активизировали развитие таких методов. Для формирования устойчивого рейтингового рынка, повышения стабильности финансовых институтов необходимы меры регулирования, включая надзор за рейтинговыми агентствами, за практикой бухгалтерского учета, контроль над отчислениями в капитал и порядком сохранения активов как внутри страны, так и на международном уровне.

В России для координации рейтингового процесса созданы Экспертный совет по регулированию рейтинговой деятельности при Министерстве финансов РФ и Комитет по рейтингованию при ММВБ, в работе которых помимо представителей основных государственных регуляторов участвуют представители рейтинговых агентств, общественных и научных организаций.

Факторы кредитного рейтинга компаний

В первой главе были раскрыты основные особенности ведущих мировых и отечественных кредитных рейтинговых агентств, которые аккредитованы в РФ для работы на российском рынке. Для формирования эквивалентов кредитных рейтингов компаний необходимо рассмотреть факторы, на которые описаются кредитные рейтинговые агентства.

Международное кредитно-рейтинговой агентств Fitch Ratings основывается на следующих факторах, которые влияют на кредитный риск компании:

· отраслевая специфика и операционная среда;

· специфика предприятия и ее риски;

· показатели финансово-экономического характера;

· стратегия менеджмента и корпоративное управление.

В то же время агентство не учитывает поддержку компании из внешних источников в случае чрезвычайных ситуаций в компании и возможную реструктуризацию пассивов, если этого будет требовать ситуация.

В качестве событий, которые указывают на появление у рейтингуемого лица затруднений финансово-экономического характера и необходимости получения финансовой помощи агентство будет рассматривать:

1) невозможность выплат по приоритетным обязательствам;

2) возникновение ситуации, когда требуется решение возникшей проблемы, например, процедура банкротства или конкурсное управление, или аналогичный регулятивный процесс;

3) появление неудовлетворительных показателей в отчетности, по составляющим капитала;

4) обмен проблемных долговых обязательств по критериям рейтинговых агенств;

5) получение помощи, которая позволит избежать дефолта или других неустойчивых ситуаций [55].

Методика Moody's опирается на ключевые операционные, финансовые и экологические аспекты, и обязательно дополняется факторами операционной устойчивости.

Агентство постоянно учитывает, что финансово-хозяйственная деятельность компании может быть обусловлена кредитным плечом, то есть собственный капитал может составлять от 5% до 10% всей суммы активов, существуют неликвидные активы, которые финансируются за счет краткосрочных пассивов, а также необходимости учитывать циклическую природу бизнес-среды.

Standard & Poor's определяет кредитоспособность эмитента через его способность и возможность соответствовать взятым на себя финансовым обязательствам, в соответствии с теми условиями, которые были изначально установлены.

Для формирования сбалансированного рейтингового мнения Standard & Poor's рассматривает большой спектр финансово-экономических характеристик эмитента, которые способны повлиять на его выполнение долговых обязательств вовремя. Наряду с этим, изучаются факторы риска, которым подвержены эмитенты в связи с особенностями своей деятельности.

В рамках кредитного анализа эмитента сотрудники рейтингового агентства рассматривают большое количество финансовых и нефинансовых показателей, в том числе:

1. показатели эффективности;

2. факторы, зависящие от экономики, регуляторов рынка, геополитики;

3. особенности управления корпорацией;

4. конкурентоспособность.

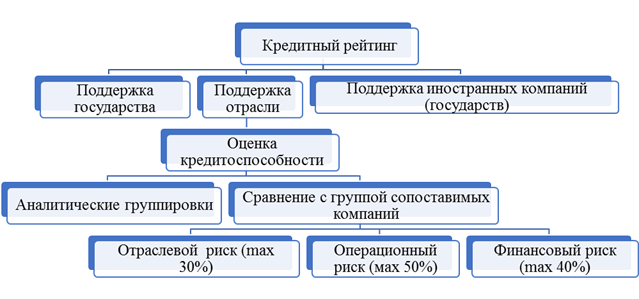

Факторы, которые учитывает агентство при установлении кредитного рейтинга компании, приведены на рисунке 2.1.

Рис.2.1. Факторы, учитываемые агентством Standard & Poor's [60]

Для того, чтобы оценить кредитные качества отдельных долговых обязательств и рассчитать вероятность дефолта, Standard & Poor's рассматривает данные поученные из различных источников, а не только от самого эмитента.

Таким образом, в ситуации установления рейтинга рейтинговые агентства в первую очередь оценивают кредитоспособность, а потом рассматривают качество долговых обязательств. В целях кредитного анализа сотрудники Standard & Poor's анализируют, например, следующие составляющие обязательства:

· условия, в которых были выпущены долговые обязательства и структуру заемного капитала оцениваемой компании;

· очередность определенного долгового обязательства и остальных обязательств рассматриваемого лица по установлению очереди выполнения требований кредиторов в случае наступления дефолта;

· существование внешних факторов поддержки или механизмов повышения кредитного качества, в том числе, гарантий, полисов страховых компаний, документов или имущества для обеспечения (залога).

Анализ аналитического кредитно-рейтингового агентства (АКРА) включает в себя сбор аналитических данных и исследование риск-профилей, в том числе, отраслевых, операционных и финансовых. Используемая методика должна учитывать специфику отрасли, поэтому применяются факторы, которые различаются в зависимости от исследуемой отрасли.

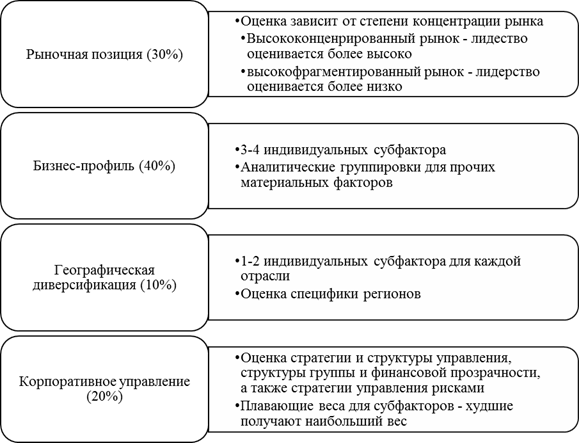

На рисунке 2.2 представлено распределение по весовым составляющим кредитного рейтинга.

Рис. 2.2. Весовые составляющие кредитного рейтинга АКРА [28]

Следует помнить, что распределение по весовым составляющим по рискам (рис. 2.2) в сумме должно давать 100%.

Согласно весовым составляющим агентства АКРА отрасли должны разделяться по пяти категориям, учитывается цикличность процессов, наличие или отсутствие барьеров, фактическая динамика и перспективы развития. Обязательно рассматриваются специфические особенности рынка в России. Вес отраслевого риска агентство устанавливает индивидуально для каждого эмитента, что показывает определенный максимум для тех компаний, которые обладают большим уровнем кредитного риска.

На рис. 2.3. представлено распределение отраслевого риск профиля по агентству АКРА.

Рис. 2.3. Отраслевой риск профиль АКРА [28]

На рисунке 2.3. наглядно показано, что максимальный уровень отраслевого риска имеют компании, работающие в отраслях строительства и оптовой торговли, а минимальную группу составляют большее количество отраслей, в том числе здравоохранение и розничная торговля.

Оценка операционного риска устанавливается индивидуально для отрасли и обязательно учитывает отраслевую специфику, а также региональную. Распределение внутри операционного профиля представлено на рисунке 2.4.

Рис. 2.4. Факторы операционного риска [28]

На основании рисунка 2.4. можно утверждать, что агентство имеет глубоко разработанную схему факторов, которые могут быть применены на практике.

Финансовый профиль основан на статистических данных и на прогнозе, который формируют аналитики компании. Предпочтения отдаются той или иной методики в зависимости от обстоятельств. В большинстве случаев агентство использует коэффициенты, основанные на показателях денежного потока, вместо коэффициентов, которые рассчитаны на базе показателей финансовых результатов.

В финансовом профиле используются следующие факторы:

· размер компании (20%);

· рентабельность (14%);

· долговая нагрузка (20%);

· обслуживание долга (20%);

· ликвидность (6%);

· денежные потоки (20%).

Для прогнозирования целевых показателей агентство рассчитывает собственную финансовую модель, в которой обосновывает допущения аналитика по поводу будущих результатов рейтингуемого лица в операционном и финансовом аспекте, а также в разрезе отраслевых и макроэкономических прогнозов.

Прогнозируемые данные применяются для расчетов кредитных рейтингов вместе с историческими данными, что способствует получению более справедливой оценки и позволяет сгладить изменчивость показателей. Как правило предпочтение отдается прогнозным данным.

В данном параграфе были систематизированы факторы, влияющие на присвоение кредитных рейтингов, а также представлены методики присвоения кредитных рейтингов рейтинговыми агентствами. Обозначенные подходы к составлению кредитных рейтингов компаний являются некой возможной «подушкой безопасности», которая ограничивает риски кредиторов, взаимосвязана с долговым обязательством.

Дата: 2019-02-25, просмотров: 395.