Заступник директора з НР

_________ ___________ Г.С. Пугач

| Базовий конспект лекцій з дисципліни «Податкова система» |

Укладач __________________ Жукова Д.О.

Затверджено на засіданні ЦК ЕД

Протокол № ____ від «___» ____ 20__ р.

Голова ЦК ЕД _____________ к. е. н. Руденко Н.І.

Тема 1

Засади організації податкової системи України

Програмні питання:

1.1 Податкова система – основа економічної системи

1.2 Сутність, функції та класифікація податків (с.в.)

1.3 Елементи системи оподаткування

1.4 Податкова політика держави та її основні принципи формування та побудови податкової системи

1.1

Податкова система – це сукупність встановлених в країні податків, зборів та обов'язкових платежів, які взаємопов'язані між собою, органічно доповнюють один одного та мають різну цілеспрямованість.

Податкова система повинна чітко визначити всю сукупність податків, зборів та обов'язкових платежів, їх форму та структуру, методи побудови і стягнення, постійно здійснювати фінансовий контроль за виконанням податкових зобов'язань.

Кожна держава в світі енергійно використовує свою податкову систему для регулювання ринку та грошового обігу.

Молода Українська держава протягом десяти останніх років створює свою власну податкову систему, яка враховує досвід інших країн, але не є простим його копіюванням. Адже податкова система кожної окремо взятої держави повинна відображати конкретні особливості країни: рівень розвитку економіки, соціальної сфери, її зовнішню і внутрішню політику, географічне положення, кліматичні умови країни та безліч інших чинників. Ось чому форми оподаткування однієї країни суттєво відрізняються від форм оподаткування іншої, і в світі немає хоча б двох країн з повністю однаковими системами оподаткування.

Сучасна податкова система України повинна відповідати перехідному стану економіки, відбивати і формувати відносини між суб'єктами і їхніми інтересами, насамперед між державою, зацікавленою в одержанні фінансових надходжень, трудовим колективом, зацікавленим у підвищенні власних прибутків.

Основи та принципи формування системи оподаткування в Україні, перелік загальнодержавних та місцевих податків і зборів, а також права та обов'язки платників податків визначаються в Законі України від 18 лютого 1997 року №77/97-ВР «Про внесення змін до Закону України "Про систему оподаткування"», який сьогодні іншими словами можна назвати «Податковою Конституцією України».

Названим законом, а також Законом України від 18 вересня 1991 року №1562-ХІІ «Про джерела фінансування дорожнього господарства України» закріплено вичерпний перелік існуючих в Україні податків, зборів та обов'язкових платежів.

Перелік включає не лише податки, а й обов'язкові платежі, які платники зобов'язані сплачувати до бюджету чи до державних цільових фондів. При цьому вони об'єднані в загальне поняття «система оподаткування».

Податки, збори та обов'язкові платежі встановлюються Верховною Радою України, Верховною Радою Автономної Республіки Крим, сільськими, селищними та міськими радами.

У випадках, коли податки, збори та обов'язкові платежі встановлюються Верховною Радою України, Верховна Рада Автономної Республіки Крим, сільські, селищні, міські ради мають право встановлювати додаткові пільги в оподаткуванні в межах сум, які надходять до їх бюджетів.

Зміни та доповнення до податкового законодавства відносно пільг, ставок податків, зборів і платежів, механізму їх сплати можуть вноситись не пізніше, ніж за шість місяців до наступного бюджетного року та набирають чинності з початку нового бюджетного року.

Податкова система України включає в себе такі загальнодержавні та місцеві податки, збори та інші обов'язкові платежі:

1) Загальнодержавні податки і збори (обов'язкові платежі): податок на додану вартість; акцизний збір; податок на прибуток підприємств; податок на доходи фізичних осіб; мито; державне мито; податок на нерухоме майно (нерухомість); плата (податок) за землю; рентні платежі; податок з власників транспортних засобів та інших самохідних машин і механізмів; податок на промисел; збір за геологорозвідувальні роботи, виконані за рахунок державного бюджету; збір за спеціальне використання природних ресурсів; збір за забруднення навколишнього природного середовища; збір до Фонду для здійснення заходів щодо ліквідації наслідків чорнобильської катастрофи та соціального захисту населення; збір на обов'язкове соціальне страхування; збір на обов'язкове державне пенсійне страхування; збір до Державного інноваційного фонду; плата за торговий патент на деякі види підприємницької діяльності; фіксований сільськогосподарський податок; збір на розвиток виноградарства, садівництва і хмелярства; єдиний збір, що справляється у пунктах пропуску через державний кордон України.

2) Місцеві податки і збори (обов'язкові платежі): податок з реклами; комунальний податок; готельний збір; збір за припаркування автотранспорту; ринковий збір; збір за видачу ордера на квартиру; курортний збір; збір за участь у бігах на іподромі; збір за виграш на бігах на іподромі; збір з осіб, які беруть участь у грі на тоталізаторі та іподромі; збір за право використання місцевої символіки; збір за право проведення кіно- і телезйомок; збір за проведення місцевого аукціону, конкурсного розпродажу і лотерей; збір за проїзд по території прикордонних областей автотранспорту, що прямує за кордон; збір за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг; збір з власників собак.

Необхідно зазначити, що в суспільстві постійно відбуваються зміни і тому постійно проявляються певні недоліки існуючої податкової системи. Все це викликає необхідність постійного корегування податкового законодавства. Ось чому податкова система повинна бути мобільною та еластичною.

Податки в руках держави повинні стати основним інструментом державного регулювання економіки, формування доходів бюджету, стимулювання науково-технічного прогресу, обмеження росту цін та рівня інфляції.

Податкова система повинна забезпечити гарантоване та стабільне надходження доходів бюджету, а також забезпечити державі можливість впливу на всі сторони соціально-економічного розвитку суспільства.

Ось чому держава й маневрує податками залежно від ситуацій, які складаються, впливаючи на різні сторони діяльності платників податків. Разом з тим податкова політика перебуває під постійним «тиском» платників, які здебільшого розглядають податки як засіб зменшення їхніх особистих доходів.

Таким чином, без налагодженої податкової системи не можливе існування держави.

Податкова система повинна включати в себе такі податки, збори та інші обов'язкові платежі, які б забезпечували стабільну фінансову базу держави. Без цього держава не в змозі безперервно фінансувати свої видатки.

В Україні найкращими помічниками держави в цьому плані є такі непрямі податки, як податок на додану вартість, акцизний збір та мито, а також такі прямі податки, як податок на прибуток підприємств, податок на доходи фізичних осіб, плата за землю.

1.3

Загальні принципи побудови системи оподаткування знаходять конкретний вираз у загальних елементах оподаткування. До елементів системи оподаткування належать:

ü суб'єкт оподаткування або платник податків, зборів та обов'язкових платежів;

ü об'єкт оподаткування;

ü база оподаткування (оподатковуваний оборот);

ü одиниця оподаткування;

ü джерело сплати податку, збору та обов'язкового платежу;

ü податкова ставка (норматив);

ü податкова пільга;

ü податкова квота;

ü строки сплати податків, зборів та інших обов'язкових платежів.

Суб'єкти оподаткування або платники податків, зборів та обов'язкових платежів – це особи, на яких Конституцією України та податковим законодавством покладено обов'язки:

а) сплачувати податки, збори та обов'язкові платежі;

б) нараховувати, утримувати та перераховувати податки, збори та обов'язкові платежі до бюджетів і до державних цільових фондів.

Суб'єктами оподаткування або платниками податків, зборів та обов'язкових платежів є юридичні або фізичні особи, банки, бюджетні організації, міжнародні об'єднання та організації, які відповідно до чинного податкового законодавства безпосередньо зобов'язані нараховувати, утримувати та сплачувати податки, збори та інші обов'язкові платежі.

Об'єкт оподаткування – це те, що підлягає оподаткуванню тим чи іншим податком, збором або обов'язковим платежем, – доходи, прибуток, майно, операції з продажу товарів, робіт, послуг та інші визначені чинним податковим законодавством об'єкти.

Кожен податок, збір та обов'язковий платіж має самостійний об'єкт оподаткування, який визначається чинним податковим законодавством.

Об'єкт оподаткування повинен бути стабільним, чітко визначеним, мати безпосереднє відношення до платника податку.

База оподаткування (оподатковуваний оборот) – це вартісний, фізичний або інший характерний вираз об'єкта оподаткування, законодавчо закріплена частина доходів або майна платника, яка враховується при розрахунку податку, збору та обов'язкового платежу.

Одиниця оподаткування – одиниця виміру об'єкта оподаткування. Це, зокрема, грошова одиниця для податку на доходи фізичних осіб, одиниця виміру площі (га, кв. м) для податку на землю, одиниця виміру потужності двигуна (кВт) для податку з власників транспортних засобів та самохідних машин та механізмів тощо.

Джерело сплати податку, збору та обов'язкового платежу – це дохід платника податку, збору та обов'язкового платежу, з якого він сплачує податок, збір та обов'язковий платіж.

Податкова ставка (норматив) – це законодавчо встановлена величина податкових нарахувань на одиницю виміру бази оподаткування.

Податкові ставки (нормативи) можуть встановлюватись єдині для всіх платників або бути диференційованими, коли встановлюється основна ставка (норматив) для всіх платників та понижені або підвищені ставки (нормативи) для окремих платників.

Податкові ставки (нормативи) бувають:

· адвалорні (у процентах до бази оподаткування);

· специфічні (у твердих сумах з одиниці виміру ваги, об'єму, кількості або іншого натурального показника);

· змішані (одночасно у процентах до бази оподаткування та у твердих сумах).

Адвалорні ставки (нормативи) встановлюються у процентах до бази оподаткування (оподатковуваного обороту), яка має грошовий вираз. Адвалорні ставки (нормативи) поділяються на три види:

а) пропорційні, тобто єдині ставки (нормативи), які не залежать від розміру об'єкта оподаткування. Вони спрощують податкову роботу та більш за все відповідають принципу рівнонапруженості в оподаткуванні;

б) прогресивні, тобто ставки (нормативи), розмір яких зростає в міру збільшення обсягів об'єкта оподаткування;

в) регресивні – це ставки (нормативи), які, на відміну від прогресивних, зменшуються в міру зростання об'єкта оподаткування, і вони необхідні тоді, коли держава хоче стимулювати такий ріст.

Специфічні ставки (нормативи) оподаткування – встановлюються у грошовому виразі до одиниці об'єкта оподаткування, тобто у твердих сумах з одиниці виміру ваги, об'єму, кількості або іншого натурального показника.

Змішані ставки (нормативи) оподаткування встановлюються одночасно у процентах до бази оподаткування та у твердих сумах.

Податкова пільга – законодавчо закріплене повне або часткове звільнення від сплати податків, зборів та інших обов'язкових платежів.

Податкова квота – встановлена доля податку в доході платника в абсолютному та відносному виразі. її величина характеризує допустимий рівень оподаткування. Якщо законодавчо встановити податкову квоту, це означатиме встановлення граничної величини вилучення доходу платника. В Україні поняття податкової квоти сьогодні не застосовується.

Строки сплати податків, зборів та обов'язкових платежів встановлюються законодавством з питань оподаткування окремо для кожного з них.

1.4

Податкова політика держави є складовою частиною економічної політики, яка базується на сукупності юридичних актів, що встановлюють види податків, зборів та обов'язкових платежів, а також порядок їх стягнення та регулювання.

Кожна конкретна податкова система є відображенням податкової політики, яка проводиться державою.

Суть, структура та роль системи оподаткування визначаються податковою політикою, яка є виключним правом держави, яка самостійно проводить цю політику в країні, виходячи із завдань соціально-економічного розвитку. Через податки, пільги та фінансові санкції, а також обов'язки по сплаті податків і відповідальність за порушення норм податкового законодавства, які виступають невід'ємною частиною системи оподаткування, держава висуває єдині вимоги до ефективного ведення господарства в країні.

Податкова політика являє собою систему заходів, які провадяться Урядом країни, по вирішенню певних короткострокових та довгострокових завдань, які стоять перед суспільством, за допомогою системи оподаткування країни. До довгострокових завдань належать досягнення економічного зросту, максимального рівня зайнятості населення країни, росту рівня його благополуччя. Короткостроковими цілями відносно податкової політики можуть бути наповнення державного бюджету, досягнення його збалансованості, стимулювання інвестиційної діяльності тощо.

Податкову політику можна розглядати в широкому та вузькому планах. В широкому плані податкова політика охоплює питання формування доходів за рахунок постійних, тобто податкових, та тимчасових, тобто займаних, джерел. У вузькому плані податкова політика охоплює діяльність держави лише у сфері оподаткування – встановлення видів податків, зборів та інших обов'язкових платежів, їх платників, об'єктів, ставок (нормативів) оподаткування, податкових пільг, строків та механізму стягнення податків та їх зарахування до бюджету чи до державних цільових фондів.

Податкова політика провадиться, виходячи з певних принципів, які відображають її завдання.

Принципи Адама Сміта, дякуючи їх простоті та зрозумілості, не потребують ніяких інших пояснень, окрім тих, які є в них самих. Вони стали аксіомами податкової політики. Заслуга німецького економіста А. Ватера в доповненні й обґрунтуванні цих принципів. Він запропонував 9 основних принципів, які класифікує в 4 групи:

1. Фінансові принципи оподаткування:

а) достатність обкладання податками;

б) еластичність, тобто здатність адаптуватися до державних потреб.

2. Народногосподарські принципи:

а) правильний вибір об'єкта оподаткування;

б) вірна комбінація різних податків у таку систему, яка б рахувалася з наслідками й умовами їх перекладання.

3. Етичні принципи:

а) всезагальність оподаткування;

б) рівномірність.

4. Принципи податкового управління:

а) визначеність;

б) зручність сплати податку;

в) максимальне зменшення витрат на стягнення податків.

Існує також науковий підхід до побудови податкової системи, який передбачає: системність; встановлення визначальної бази цієї системи; формування правової основи і вихідних принципів.

Системність полягає в тому, що податки повинні бути взаємопов'язані між собою й органічно доповнювати один одного. Визначальною базою побудови податкової системи є обсяги бюджетних видатків. Правову основу системи становлять відносини власності, адже форма власності відбивається на формуванні доходів відповідних юридичних і фізичних осіб, а особливості формування доходів повинні враховуватись при встановленні об'єкта оподаткування.

І, нарешті, вихідні принципи побудови податкової системи передбачають: формування доходів бюджету тільки в процесі перерозподілу створеного в суспільстві валового національного продукту, оскільки його розподіл проходить дві стадії: первинного розподілу і перерозподілу, і якщо формування доходів юридичних і фізичних осіб відбувається в процесі первинного розподілу, то оподаткування з боку держави повинно здійснюватись на стадії перерозподілу, тобто її доходи мають вторинний характер.

Сьогодні в Україні ці принципи розширені та доповнені у відповідності з вимогами сьогодення. Для України і для самих громадян дуже важливим є сам факт існування цих принципів, а також реальні результати від їх дії, такі, як створення сприятливого середовища для вітчизняних товаровиробників, для розвитку їх конкурентоспроможності; відлагоджена та компетентна робота податкових органів тощо.

До принципів побудови податкової системи України належать:

ü стимулювання підприємницької діяльності й інвестиційної активності;

ü обов'язковість; рівнозначність та пропорційність;

ü рівність, недопущення будь-яких проявів податкової дискримінації;

ü соціальна справедливість;

ü стабільність;

ü економічне обґрунтування;

ü рівномірність сплати; компетенція;

ü єдиний підхід до розробки податкового законодавства;

ü доступність та зрозумілість норм податкового законодавства;

ü адміністративна спрощеність;

ü економічна ефективність;

ü інфляційна нейтральність;

ü гнучкість.

Тема 2

Податок на додану вартість

Програмні питання:

2.1 Сутність податку на додану вартість, його зародження і розвиток

2.2 Платники і ставки податку на додану вартість. Сутність нульової ставки по податку на додану вартість

2.3 Поняття бази оподаткування по податку на додану вартість

2.4 Пільги по податку на додану вартість (с.в.)

2.5 Порядок визначення суми податку на додану вартість, що підлягає сплаті до бюджету або відшкодуванню з бюджету

2.6 Строки сплати ПДВ. Податковий вексель. Умови та порядок надання платником податкового векселя

2.1

Як зазначалося, податок на додану вартість (ПДВ) є непрямим податком, а саме одним із видів універсальних акцизів. ПДВ був запроваджений в Україні в 1992 році, і разом з акцизним збором замінив податок з обороту і податок з продажів.

Податок на додану вартість має високу ефективність із фіскальної точки зору. Широка база оподаткування, яка включає не тільки товари, але й роботи та послуги, забезпечує надійність і стабільність бюджетних надходжень. Універсальні ставки полегшують як обчислення податку для його платників, так і контроль податкових органів за правильністю та своєчасністю сплати останнього. Стягнення ПДВ на всіх етапах руху товарів, робіт, послуг має наслідком рівномірний розподіл податкового тягаря між усіма суб’єктами підприємницької діяльності. Крім того, відсутнім є кумулятивний ефект в ціноутворенні, коли податок нараховується на податок.

Недоліками ПДВ є значний його вплив на загальний рівень цін та регресивність, особливо щодо малозабезпечених верств населення, а також відволікання обігових коштів підприємств.

Об’єктом оподаткування ПДВ є додана вартість. Додана вартість є часткою повної вартості товару чи послуги, це та її частина, яка створюється саме на цьому етапі виробництва. Обчислити її обсяг можна двома методами: перший – від повної вартості відрахувати вартість сировини, матеріалів та послуг виробничого характеру; другий – скласти величини заробітної плати, прибутку, непрямих податків і амортизації. Оподаткування доданої вартості створює умови для рівномірного включення податку в ціни товарів та послуг на всіх етапах їх виробництва і реалізації.

З 1 жовтня 1997 року в Україні був введений в дію новий Закон щодо ПДВ, який досить суттєво змінив механізм стягнення податку, що діяв раніше.

2.2

Платниками податку на додану вартість є як юридичні особи (резиденти та нерезиденти, суб’єкти підприємницької діяльності та особи, що не є суб’єктами підприємницької діяльності), так і фізичні особи, які зобов’язані здійснювати утримання і внесення до бюджету податку, що сплачується покупцем, або особи, які ввозять (пересилають) товари на митну територію України та отримують від нерезидента роботи (послуги) для їх використання або споживання на митній території України.

При цьому особа є платником ПДВ, якщо обсяг здійснюваних нею оподатковуваних операцій з продажу товарів (робіт, послуг) досягнув протягом будь-якого періоду за останні дванадцять календарних місяців 1200 неоподатковуваних мінімумів доходів громадян. Така особа зобов’язана зареєструватися як платник податку не пізніше двадцяти календарних днів після закінчення місяця, в якому був досягнутий зазначений обсяг оподатковуваних операцій. Це положення не розповсюджується на осіб, що здійснюють на митній території України підприємницьку діяльність з торгівлі за готівкові кошти. Крім того, виключені з числа платників фізичні особи, що здійснюють торгівлю за готівкові кошти на умовах сплати ринкового збору.

Податок на додану вартість становить 20% бази оподаткування та додається до ціни товарів (робіт, послуг). Крім того, існує нульова ставка ПДВ, введення якої передбачає створення пільгових умов для деяких видів товарів. Податок за нульовою ставкою обчислюється щодо операцій з:

Ø продажу товарів, робіт, послуг, що були експортовані платником податку за межі митної території України;

Ø продажу товарів (робіт, послуг) підприємствами роздрібної торгівлі, які розташовані на території України у зонах митного контролю (безмитних магазинах);

Ø продажу товарів (робіт, послуг) власного виробництва іншим платникам податку, за винятком підакцизних товарів, посередницької та рекламної діяльності, грального бізнесу, підприємствами, що засновані Українським товариством глухих та майно яких є їх повною власністю, та інших.

Слід звернути увагу, що надання пільг щодо ПДВ у вигляді встановлення нульової ставки передбачає відшкодування з бюджету від’ємної різниці між сумою податкового зобов’язання і сумою податкового кредиту. Інші види пільг такого відшкодування не передбачають, а сплачений ПДВ в цьому випадку відноситься або на валові витрати, або за рахунок інших джерел, в залежності від подальшого використання придбаних товарів.

В законі чітко визначений перелік операцій платника, які відносяться і які не відносяться до об’єкта оподаткування ПДВ. Розглянемо загальну характеристику об’єкта оподаткування ПДВ. До об’єктів оподаткування ПДВ відносять операції платників податків з:

Ø продажу товарів (робіт, послуг) на митній території України;

Ø ввезення (пересилання) товарів на митну територію України та отримання робіт (послуг), що надаються нерезидентами для їх використання або споживання на митній території України;

Ø вивезення (пересилання) товарів за межі митної території України та надання послуг (виконання робіт) для їх споживання за межами митної території України.

Досить великим є перелік операцій, що виключаються з об’єкта оподаткування ПДВ. Розглянемо лише деякі з них. Не є об’єктом оподаткування операції з:

Ø випуску, розміщення та продажу за кошти певних видів цінних паперів, обміну цінних паперів на інші цінні папери; депозитарної, реєстраторської та клірингової діяльності з цінних паперів;

Ø надання послуг із страхування і перестрахування, соціального і пенсійного страхування;

Ø обігу валютних цінностей тощо;

Ø надання послуг з інкасації, розрахунково-касового обслуговування, залучення, розміщення та повернення грошових коштів за договорами позики, депозиту, вкладу, страхування або доручення; надання, управління і переуступки фінансових кредитів, кредитних гарантій і банківських поручительств особою, що надала такі кредити, гарантії або поручительства тощо;

Ø виплати заробітної плати, інші грошові виплати, виплати дивідендів;

Ø передачі основних фондів як внеску до статутних фондів юридичних осіб для формування їх цілісного майнового комплексу в обмін на їх корпоративні права;

Ø передачі майна в оренду і його повернення після закінчення терміну договору оренди, сплати орендних платежів відповідно до договорів фінансової оренди;

Ø оплати вартості фундаментальних досліджень, науково-дослідних та дослідницько-конструкторських робіт, що здійснюються за рахунок Державного бюджету України, та інші.

2.3

База оподаткування – це оборот у вартісному виразі, до якого застосовується ставка ПДВ для визначення суми ПДВ. Для різних видів операцій встановлюється різний порядок визначення бази оподаткування.

1. База оподаткування операцій з продажу товарів (робіт, послуг) визначається виходячи з їх договірної (контрактної) вартості, визначеної за вільними або регульованими цінами (тарифами) з урахуванням акцизного збору, ввізного мита, інших податків та зборів (обов’язкових платежів), за виключенням податку на додану вартість.

2. У разі продажу товарів (робіт, послуг) без оплати або з частковою оплатою їх вартості коштами у межах бартерних (товарообмінних) операцій, здійснення операцій з безоплатної передачі товарів (робіт, послуг), натуральних виплат у рахунок оплати праці фізичним особам, що перебувають у трудових відносинах з платником податку, передачі товарів (робіт, послуг) у межах балансу платника податку для невиробничого використання, витрати на яке не відносяться до валових витрат виробництва (обігу) і не підлягають амортизації, а також пов’язаній з продавцем особі чи суб’єкта підприємницької діяльності, який не зареєстрований як платник податку, база оподаткування визначається виходячи з фактичної ціни операції, але не нижчої за звичайні ціни.

3. Для товарів, які ввозяться (пересилаються) на митну територію України платниками податку, базою оподаткування є договірна (контрактна) вартість таких товарів, але не менша митної вартості, зазначеної у ввізній митній декларації, з урахуванням сум акцизних зборів, ввізного мита, а також інших податків, зборів (обов’язкових платежів), за винятком податку на додану вартість. Визначена вартість перераховується в українські гривні за валютним (обмінним) курсом Національного банку України, що діяв на момент виникнення податкових зобов’язань.

Також передбачені інші операції, що мають особливий порядок визначення бази оподаткування.

2.5

Сума податку на додану вартість, що підлягає сплаті до бюджету або відшкодуванню з бюджету, визначається як різниця між загальною сумою податкових зобов’язань, що виникли у зв’язку з будь-яким продажем товарів (робіт, послуг) протягом звітного періоду, та сумою податкового кредиту звітного періоду. Звітний податковий період – це період, за який платник податку зобов’язаний проводити розрахунки податку та сплачувати його до бюджету. Податкове зобов’язання – це загальна сума податку, одержана (нарахована) платникам податку в звітному (податковому) періоді. Податковий кредит – це сума, на яку платник податку має право зменшити податкове зобов’язання звітного періоду.

Дата виникнення податкового зобов’язання залежить від виду здійснюваних операцій. Розглянемо деякі випадки.

1. Датою виникнення податкових зобов’язань з продажу товарів (робіт, послуг) вважається дата, яка припадає на податковий період, протягом якого відбувається будь-яка з подій, що сталася раніше:

ü або дата зарахування коштів від покупця (замовника) на банківський рахунок платника податку як оплата товарів (робіт, послуг), що підлягають продажу;

ü або дата відвантаження товарів, а для робіт (послуг) – дата оформлення документа, що засвідчує факт виконання робіт (послуг) платником податку.

2. Датою виникнення податкових зобов’язань під час здійснення бартерних (товарообмінних) операцій вважається будь-яка з подій, що настала раніше:

ü або дата відвантаження платником податку товарів, а для робіт (послуг) – дата оформлення документа, що засвідчує факт виконання робіт (послуг) платником податку;

ü або дата оприбуткування платником податку товарів, а для робіт (послуг) – дата оформлення документа, що засвідчує факт отримання платником податку результатів робіт (послуг).

3. Датою виникнення податкових зобов’язань при ввезенні (імпортуванні) товарів є дата оформлення ввізної митної декларації із зазначенням у ній суми податку, що підлягає сплаті. Датою виникнення податкових зобов’язань при імпортуванні робіт (послуг) є дата списання коштів з розрахункового рахунка платника податку в оплату робіт (послуг) або дата оформлення документа, що засвідчує факт виконання робіт (послуг) нерезидентом залежно від того, яка з подій відбулася першою.

Також передбачено інший порядок визначення дати податкового зобов’язання для інших операцій.

Податковий кредит звітного періоду складається із сум податків, сплачених (нарахованих) платником податку у звітному періоді у зв’язку з придбанням товарів (робіт, послуг), вартість яких відноситься до складу валових витрат виробництва (обігу) та основних фондів чи нематеріальних активів, що підлягають амортизації. Слід звернути увагу, що не дозволяється включення до податкового кредиту будь-яких витрат по сплаті податку, що не підтверджені податковими накладними чи митними деклараціями або іншими розрахунковими (обліковими) документами.

Податкова накладна введена з жовтня 1997 року. Вона є одночасно звітним податковим документом і розрахунковим документом. Платник податку зобов’язаний надати покупцю податкову накладну, що має містити визначену інформацію.

Порядок визначення дати виникнення права платника на податковий кредит залежить від виду здійснюваних операцій. Розглянемо деякі з них:

ü для операцій з придбання товарів, робіт, послуг – дата здійснення першої з подій:

ü або дата списання коштів з банківського рахунка платника податку в оплату товарів (робіт, послуг);

ü або дата отримання податкової накладної, що засвідчує факт придбання платником податку товарів (робіт, послуг);

ü для операцій із імпортування товарів (робіт, послуг) – дата сплати податку за податковими зобов’язаннями;

ü для бартерних (товарообмінних) операцій – дата здійснення заключної (балансуючої) операції, що відбулася після першої з подій.

У разі, коли сума податку на додану вартість, визначена як різниця між загальною сумою податкових зобов’язань та сумою податкового кредиту звітного періоду, має від’ємне значення, така сума зараховується у погашення заборгованості платника податку із сплати податку на додану вартість, що виникла у минулих звітних періодах, а за відсутності заборгованості – у зменшення податкових зобов’язань платника податку протягом трьох наступних звітних періодів.

Якщо сума від’ємного значення податку не погашається сумами податкових зобов’язань, що виникли протягом трьох наступних звітних періодів, така сума підлягає відшкодуванню з Державного бюджету України протягом місяця, що настає після подання декларації за третій звітний період після виникнення від’ємного значення податку.

Дещо іншим є порядок бюджетного відшкодування при оподаткуванні операцій, що оподатковуються за нульовою ставкою. На формування і відшкодування податкового кредиту (вхідного ПДВ) на підприємстві впливають певні умови та фактори.

Суми, не відшкодовані платнику податку протягом визначеного строку, вважаються бюджетною заборгованістю. На суму бюджетної заборгованості нараховуються відсотки на рівні 120% від облікової ставки Національного банку України, встановленої на момент її виникнення, протягом строку її дії, включаючи день погашення.

2.6

Залежно від обсягу оподатковуваних операцій з продажу товарів (робіт, послуг) за попередній календарний рік встановлено два оподатковуваних періоди: місячний і квартальний. Для платників податку, у яких обсяг оподатковуваних операцій з продажу товарів (робіт, послуг) за попередній календарний рік перевищує 7200 неоподатковуваних мінімумів доходів громадян, податковий (звітний) період дорівнює календарному місяцю. Якщо ж обсяг операцій є меншим, платники податку можуть за своїм вибором застосовувати податковий період, що дорівнює календарному місяцю або кварталу. Сплата податку провадиться не пізніше двадцятого числа місяця, що настає за звітним періодом.

Платники податку при ввезенні (пересиланні) товарів на митну територію України можуть за власним бажанням надавати органам митного контролю простий вексель на суму податкового зобов’язання. Сума, зазначена в податковому векселі, включається до суми податкових зобов’язань платника податку в звітному (податковому) періоді, в якому вексель підлягає погашенню; у наступному звітному (податковому) періоді сума, що була зазначена в податковому векселі, включається до складу податкового кредиту платника податку.

Податкові векселі, виписані платниками податку, що мали протягом останніх 12 місяців обсяг оподатковуваних операцій з продажу товарів (робіт, послуг) більше п’яти мільйонів гривень та проти яких не порушено справу про банкрутство, не підлягають забезпеченню; податкові векселі, виписані іншими платниками податку, підлягають підтвердженню комерційними банками шляхом авалю.

Тема 3

Акцизний збір і мито

Програмні питання:

3.1 Акцизний збір як форма специфічних акцизів. Історія його введення в Україні

3.2 Платники акцизного збору. Об’єкт оподаткування для вітчизняних та імпортних товарів

3.3 Ставки акцизного збору. Порядок визначення оподатковуваного обороту та суми акцизного збору

3.4 Особливості у механізмі оподаткування алкогольних та тютюнових виробів (с.в.)

3.5 Пільги по акцизному збору. Строки сплати та подання розрахунків до податкових органів

3.6 Мито в системі непрямих податків. Митна політика та її цілі

3.7 Платники мита. Об’єкт оподаткування. Порядок визначення митної вартості

3.8 Порядок визначення суми мита та його сплати на рахунки митних органів. Порядок перерахування мита до бюджету

3.1

Акцизний збір є одним з непрямих податків, оскільки він включається в ціни товарів і сплачується в кінцевому підсумку покупцем, а не виробником товарів. Його відносять до категорії специфічних акцизів, тобто стягнення податку провадиться за диференційованими по окремих групах товарів ставками.

Акцизний збір був введений в Україні у 1992 році. Його ціль – збільшити доходи бюджету за рахунок оподаткування високорентабельних товарів не першої необхідності, які споживаються здебільшого населенням з рівнем доходів вище середнього.

На відміну від податку на додану вартість акцизним збором оподатковуються виключно товари і не оподатковуються роботи та послуги. Об’єктом оподаткування акцизним збором є повна вартість товарів, тоді як ПДВ нараховується тільки на її частину – додану вартість. Кожна група підакцизних товарів має визначену ставку, тоді як ПДВ стягується за універсальною ставкою. Акцизний збір менше впливає на загальний рівень цін в країні, оскільки перелік підакцизних товарів є досить незначним. З цієї ж причини і його фіскальне значення набагато нижче, ніж у ПДВ. Однак він має великий вплив на структуру споживання. Адже нерівномірне і досить значне підвищення цін при стягненні акцизного збору зменшує обсяг споживання в кількісному виразі. Цю властивість держава використовує, зокрема, для обмеження споживання алкогольних і тютюнових виробів. Акцизний збір сплачується лише один раз, тоді як ПДВ – на всіх етапах руху товарів. З точки зору соціальної справедливості акцизний збір має переваги над ПДВ, оскільки підакцизні товари споживаються, як правило, заможними верствами населення, що пом’якшує регресивність ПДВ, основний тягар якого розподіляється між широкими верствами населення.

3.2

Платниками акцизного збору є всі суб’єкти підприємницької діяльності, які виробляють, імпортують або продають підакцизні товари, придбані до 1 січня 1992 року, а також громадяни України, іноземні громадяни та особи без громадянства, які ввозять (пересилають) підакцизні товари на митну територію України.

Об’єктом оподаткування акцизним збором для вітчизняних товарів є обороти з реалізації підакцизних товарів, а також обороти з:

· реалізації товарів для промислової переробки;

· передачі товарів усередині підприємства для потреб власного споживання, а також своїм працівникам;

· реалізації товарів без оплати їх вартості, а також в обмін на інші товари (роботи, послуги);

· передачі безоплатно або з частковою оплатою товарів іншим підприємствам, організаціям та фізичним особам;

· з реалізації продукції, виготовленої на давальницьких умовах (із сировини замовника) та ін.

Об’єктом оподаткування імпортних товарів є їх митна вартість з урахуванням фактично сплачених сум мита або їх кількісні показники у фізичному вимірі.

Перелік підакцизних товарів, як правило, включає в себе предмети не першої необхідності та високорентабельні товари, споживання яких держава намагається обмежити. Так, в Україні оподатковуються: алкогольні і тютюнові вироби, транспортні засоби, нафтопродукти, кава, шоколад, ювелірні, шкіряні та хутрові вироби тощо.

3.3

Існують два види ставок по акцизному збору: у фіксованому виразі на одиницю товарів в кількісному виразі (наприклад, в євро за 1000 кг по бензину); у відсотках до оборотів з реалізації товарів. Відповідно існують і два різного порядку визначення суми акцизного збору. При цьому слід звернути увагу, що по вітчизняних підакцизних товарах порядок визначення акцизного збору дещо відрізняється від порядку визначення акцизного збору по імпортних товарах.

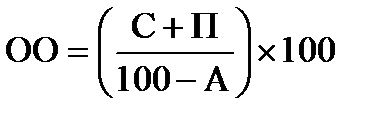

Для обчислення акцизного збору по вітчизняних товарах, ставки яких визначено у відсотках, необхідно визначити оподатковуваний оборот, оскільки ставки акцизного збору застосовуються до оподатковуваного обороту, який вже включає суму акцизного збору. Для визначення оподатковуваного обороту застосовується формула:

,

,

де ОО – оподатковуваний оборот, що включає в себе суму акцизного збору;

С – собівартість виробництва;

П – прибуток;

А – ставка акцизного збору, %.

По імпортних товарах, придбаних за іноземну валюту, і ставки по яких визначено у відсотках, оподатковуваний оборот визначається виходячи з митної вартості цих товарів з урахуванням фактично сплачених сум мита. Для цього застосовується формула:

ОО=МВ + М,

де МВ – митна вартість,

М – мито.

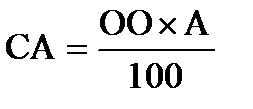

Для визначення суми акцизного збору необхідно:

,

,

де СА – сума акцизного збору.

Акцизний збір з товарів, ставки по яких визначені в євро, обчислюється виходячи з натуральних показників відповідного товару в кількісному виразі. При цьому по вітчизняних товарах для визначення акцизного збору сума в євро перераховується у валюту України за курсом Національного банку України на перший день місяця, в якому здійснюється відвантаження товарів, і залишається незмінною протягом місяця, а по товарах, що ввозяться в Україну, – на день митного оформлення товарів або придбання марок акцизного збору.

3.5

На відміну від ПДВ перелік пільг по акцизному збору є досить невеликим. Це пов’язано з тим, що переважна більшість підакцизних товарів є товарами не першої необхідності, отже, соціальна потреба в пільгах невелика.

Акцизний збір не справляється при реалізації підакцизних товарів на експорт, при реалізації автомобілів спеціального призначення, при реалізації спирту етилового, що використовується для виготовлення лікарських засобів, тощо.

Строки сплати акцизного збору залежать як від групи підакцизного товару, так і від суми середньомісячного податку за минулий рік:

· підприємства-виробники алкогольних напоїв сплачують акцизний збір щоденно – на третій робочий день після здійснення обороту з реалізації;

· підприємства-виробники тютюнових виробів – щомісячно, до 16 числа наступного за звітним місяця.

Дещо інший порядок сплати акцизного збору по імпортних алкогольних і тютюнових виробах. Сплата акцизного збору імпортером цієї продукції відбувається під час придбання марок акцизного збору.

Акцизний збір по інших імпортних товарах сплачується одночасно зі справлянням мита і митних зборів під час попереднього митного оформлення товарів.

Всі інші підприємства-виробники підакцизних товарів сплачують податок, виходячи з середньомісячної суми акцизного збору за минулий рік (при цьому в розрахунок середньомісячної суми податку за минулий рік не беруться суми, які нараховані у зв’язку з перерахунком акцизного збору за минулі роки, суми акцизного збору за імпортні товари, а також суми нарахованої пені і фінансових санкцій) в такі строки:

· при середньомісячній сумі податку за минулий рік понад 25 тис. грн. – щодекадно 15, 25 числа поточного місяця, 5 числа наступного за звітним місяця, виходячи з фактичного обороту за відповідну декаду;

· при середньомісячній сумі податку за минулий рік до 25 тис. грн. – щомісячно, не пізніше 15 числа наступного за звітним місяця з фактичного обороту за минулий місяць. В такі ж строки незалежно від суми акцизного збору за минулий рік сплачують податок особи, які займаються підприємницькою діяльністю без створення юридичної особи і мають постійне місце проживання на території України.

Розрахунки акцизного збору платники подають до податкових органів за місцем свого знаходження щомісячно, не пізніше 15 числа місяця, наступного за звітним.

3.6

Мито є непрямим податком, що стягується з товарів, які переміщуються через митний кордон України, тобто ввозяться, вивозяться чи прямують транзитом.

Запровадження мита може переслідувати кілька цілей: фіскальні, економічні (захист вітчизняних товарів від конкуренції з імпортними), політичні. На відміну від інших податків політика в сфері митного обкладання спрямована здебільшого на формування раціональної структури імпорту та експорту в умовах відсутності прямого втручання держави в регулювання цих процесів. Запровадження мита може мати на меті здійснення економічного тиску на відповідні держави або надання їм режиму найбільшого сприяння з політичних мотивів. Як бачимо, фіскальне значення мита має другорядне значення.

У мита є багато спільного з акцизним збором, але є і певні, притаманні лише миту, особливості. І мито, і акцизний збір збільшують ціну реалізації товарів; ставки і мита, і акцизного збору диференційовані за групами товарів. Сплачується мито при переміщенні через митний кордон України. Перелік товарів, що підлягають митному обкладанню, набагато ширший, ніж у акцизного збору. Особливістю справляння мита є також те, що контроль за правильністю та своєчасністю його сплати до бюджету здійснюють митні органи України, а не податкові органи.

3.7

Платниками мита є будь-які юридичні або фізичні особи, котрі здійснюють переміщення через митний кордон України товарів або інших предметів, що підлягають оподаткуванню згідно з чинним законодавством.

Об’єктом оподаткування є митна вартість товарів або інших предметів, які переміщаються через митний кордон України, або їх кількісні показники. Для визначення митної вартості валюта контракту перераховується у національну валюту України за курсом Національного банку України, що діє на день подання митної декларації. При встановленні митної вартості до неї включаються ціна товару, зазначена в рахунках-фактурах, а також витрати на транспортування (навантаження, розвантаження, перевантаження та страхування) до пункту перетинання митного кордону, комісійні, брокерські послуги тощо. За явної невідповідності заявленої митної вартості реальним цінам її величину встановлюють митні органи, виходячи з цін на ідентичні товари чи інші предмети, що діють у провідних країнах-експортерах зазначених товарів.

При справлянні мита встановлена розгалужена система пільг. Так, наприклад, від сплати мита повністю звільняються:

· транспортні засоби, на яких здійснюються регулярні міжнародні перевезення вантажів;

· валюта України, іноземна валюта та цінні папери;

· товари, що підлягають поверненню у власність держави;

· товари та предмети, що стали в результаті пошкодження непридатними для використання, та багато інших.

Запроваджено два види ставок, за якими обчислюється сума мита, що підлягає сплаті до бюджету:

· у процентах до митної вартості товарів;

· у встановленому грошовому виразі на одиницю товару.

У свою чергу, процентні ставки, відповідно до Єдиного митного тарифу України та інших законодавчих актів України, залежно від країни походження товарів розподіляються на преференційні, пільгові та повні (загальні ставки).

У встановленому грошовому виразі (євро) на одиницю товару ставки запроваджені по підакцизних товарах.

3.8

Сума мита, належна до сплати, перераховується платниками на рахунки митних органів, що здійснюють митне оформлення товарів чи майна, або вноситься готівкою в касу митного органу, після чого в установлені строки ці суми перераховуються до бюджету.

Документом, який є підставою для внесення мита платником, є вантажна митна декларація або її копія. Без сплати усіх належних сум мита випуск товарів та майна митними органами не здійснюється. За заявою декларанта та наявності гарантії банку митниця має право відстрочити або розстрочити сплату мита, але не більше ніж на один місяць. При несплаті рахунка в строк, указаний митним органом, сума мита стягується в безспірному порядку з нарахуванням пені за кожний день прострочення.

Тема 4

4.1

Податок на прибуток підприємств, який стягується в Україні, має дуже значне фіскальне значення, чим відрізняється від аналогічних податків в економічно розвинутих країнах. Це обумовлено перш за все пропорціями в розподілі ВВП, які склалися історично: в централізовано-плановій економіці основну масу доходів бюджету становили надходження від державних підприємств і досить незначну – податки з населення, оскільки штучно стримувався фонд споживання і збільшувався фонд нагромадження. В нинішніх умовах ймовірним є поступове вирівнювання між фондом споживання і фондом нагромадження, наслідком чого стане збільшення бюджетного значення прибуткового податку з громадян і зменшення – податку на прибуток підприємств.

Податок на прибуток підприємств крім значного фіскального значення має й широкі можливості для регулювання і стимулювання підприємницької діяльності. Цей вплив може здійснюватись як завдяки диференціації ставок оподаткування по різних видах діяльності, так і завдяки наданню пільг у виробництві пріоритетних товарів. Але в нашій країні можливості щодо використання податку на прибуток як регулюючого фактора дещо обмежено його великим бюджетним значенням.

4.2

Платниками податку на прибуток є:

1. З числа резидентів – суб’єкти і несуб’єкти господарської діяльності, а також їх філії, які здійснюють діяльність, спрямовану на отримання прибутку як на території України, так і за її межами.

2. З числа нерезидентів – фізичні або юридичні особи, які отримують доходи з джерелом їх походження з України.

Виключені з числа платників Національний банк України та його установи (крім госпрозрахункових, що оподатковуються у загальному порядку), а також установи пенітенціарної системи та їх підприємства, які використовують працю спецконтингенту.

Об’єктом оподаткування є прибуток, який визначається шляхом зменшення суми скоригованого валового доходу звітного періоду на суму валових витрат платника податку і суму амортизаційних відрахувань. Тобто, для визначення об’єкта оподаткування податку на прибуток спочатку необхідно визначити відповідно суму скоригованого валового доходу, суму валових витрат і суму амортизаційних відрахувань. Розглянемо, як вони визначаються.

Валовий дохід – це загальна сума доходу платника податку від усіх видів діяльності, отриманого (нарахованого) протягом звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, її континентальному шельфі, виключній (морській) економічній зоні, так і за її межами.

Перелік доходів, що включаються і що не включаються до складу скоригованого валового доходу, чітко визначено в законі. Так, наприклад, скоригований валовий дохід включає:

· загальні доходи від продажу товарів (робіт, послуг);

· доходи від здійснення банківських, страхових та інших операцій з надання фінансових послуг, торгівлі валютними цінностями, цінними паперами, борговими зобов’язаннями та вимогами;

· доходи, не враховані в обчисленні валового доходу періодів, що передують звітному, та виявлені у звітному періоді;

· доходи з інших джерел та від позареалізаційних операцій, у тому числі у вигляді сум безповоротної фінансової допомоги, безоплатно наданих платнику податку товарів (робіт, послуг);

· суми невикористаної частини коштів, що повертаються із страхових резервів тощо.

Не включаються до складу скоригованого валового доходу:

· суми акцизного збору, податку на додану вартість, отримані (нараховані) підприємством у складі ціни продажу продукції (робіт, послуг), за винятком випадків, коли таке підприємство-отримувач не є платником податку на додану вартість;

· суми коштів або вартість майна, що надходять платнику податку у вигляді прямих інвестицій або реінвестицій у корпоративні права;

· суми одержаного платником податку емісійного доходу та інші надходження, прямо визначені нормами закону.

4.3

Розглянемо наступний елемент – як визначається сума валових витрат.

Валові витрати виробництва та обігу (далі – валові витрати) – це сума будь-яких витрат платника податку у грошовій, матеріальній або нематеріальній формах, здійснюваних як компенсація вартості товарів (робіт, послуг),які придбаваються (виготовляються) таким платником податку для їх подальшого використання у власній господарській діяльності.

У законі наведено перелік витрат, що включаються і що не включаються до складу валових витрат. При цьому встановлення додаткових обмежень щодо віднесення витрат до складу валових витрат платника податку, крім тих, що зазначені у законі, не дозволяється.

Переліки витрат, що включаються і що не включаються до складу валових витрат, є досить великими. Так, до складу валових витрат включаються:

· суми будь-яких витрат, сплачених (нарахованих) протягом звітного періоду у зв’язку з підготовкою, організацією, веденням виробництва, продажем продукції (робіт, послуг) і охороною праці, з урахуванням обмежень, установлених законом;

· суми коштів або вартість майна, добровільно перераховані (передані) до неприбуткових організацій, але не більше ніж чотири відсотки оподатковуваного прибутку попереднього звітного періоду;

· суми витрат, не враховані у минулих податкових періодах у зв’язку з допущенням помилок та виявлених у звітному податковому періоді у розрахунку податкового зобов’язання;

· суми витрат, пов’язаних з ремонтом основних фондів у межах 5% від балансової вартості цієї групи ОВФ на початок звітного року тощо.

Не включаються до складу валових витрат витрати на:

· потреби, не пов’язані з веденням основної діяльності, а саме організацію та проведення прийомів, відпочинку тощо, крім витрат, пов’язаних з проведенням рекламної діяльності, в розмірі не більше 2% від оподатковуваного прибутку за попередній звітний квартал;

· фінансування особистих потреб фізичних осіб;

· придбання, будівництво, реконструкцію, модернізацію, ремонт та інші поліпшення основних фондів;

· утримання органів управління об’єднань платників податку та ін.

Не включаються до складу валових витрат будь-які витрати, не підтверджені відповідними розрахунковими, платіжними та іншими документами, обов’язковість ведення і зберігання яких передбачено правилами ведення податкового обліку.

Слід звернути увагу, що частина видатків визначена в законі як витрати подвійного призначення. Це означає, що до складу валових відносяться лише ті витрати, віднесені до витрат подвійного призначення, які підпадають під ознаки, сформульовані в законі. Так, наприклад, до валових витрат включаються: витрати платника податку на забезпечення найманих працівників спеціальним одягом, взуттям, обмундируванням, необхідними для виконання професійних обов’язків, а також продуктами спеціального харчування, але не всі, а за переліком, що встановлюється Кабінетом Міністрів України, та ін.

4.4

Податковий період – період часу, за який відбувається сплата податку

При справлянні податку з прибутку використовують метод утримання податку за податковою декларацією, який передбачає, що платник податку самостійно визначає належну до сплати суму податку за звітний податковий період (квартал, півріччя, три квартали і рік). За квартал, півріччя і три квартали платники податку подають податкову декларацію за спрощеною формою, а за рік – за повною, яка містить, крім восьми квартальних додатків чотири річні: додаток Р1 «Сума внесків на довгострокове життя та додаткове пенсійне страхування», додаток Р2 «Нараховані податки, збори (обов'язкові платежі), що включаються до валових витрат», додаток Р3 «Витрати на добровільне перерахування коштів, передачу товарів (робіт, послуг)» та додаток Р4 «Розрахунок валових витрат при здійсненні операцій з нерезидентом, що має офшорний статус». Квартальні додатки (К/1, К/2, К2, К3, К4, К5, К6, К7) складаються з відповідних таблиць. Усього додатки до декларації містять 17 таблиць. Додаток Р1 «Сума внесків на довгострокове життя та додаткове пенсійне страхування» Наказом ДПА України від 12.10.2005 року за № 448 виключено з переліку річної податкової звітності. Тому, починаючи 2005 року, подаються лише три річних додатки. У зв'язку з цим додатки Р2-Р4 вважаються відповідно додатками Р1-РЗ.

Нарахована по декларації сума податку сплачується не пізніше 10 числа місяця, що слідує за останнім днем граничного строку подання декларації. Податкова декларація разом з додатками подається в ДПІ протягом 40 календарних днів, наступних за останнім календарним днем звітного (податкового) кварталу. Декларацію за рік необхідно подати платнику не пізніше 10 лютого, а сплатити податок – не пізніше 20 лютого року, наступного за звітним. Сільськогосподарські товаровиробники, які не є платниками фіксованого сільськогосподарського податку, подають декларацію по податку на прибуток тільки за річний податковий період.

4.6

Для визначення суми амортизаційних відрахувань в законі визначаються витрати, які підлягають амортизації (наприклад, придбання основних фондів для виробничого використання) та які не підлягають амортизації (наприклад, витрати на придбання невиробничих фондів). Основні фонди, залежно від напрямку їх використання, розподіляються на три групи. Норми амортизації встановлюються у відсотках до балансової вартості кожної з груп основних фондів на початок звітного періоду. Суми амортизаційних відрахувань звітного періоду визначаються шляхом застосування норм амортизації до балансової вартості груп основних фондів на початок звітного періоду, яка визначається в порядку, вказаному в законі.

Як і в законі про ПДВ, існують особливості визначення дати збільшення валового доходу і валових витрат, залежно від виду здійснюваної операції. Розглянемо деякі випадки.

Датою збільшення валових витрат виробництва (обігу) вважається дата, яка припадає на податковий період, протягом якого відбувається будь-яка з подій, що сталася раніше:

· або дата списання коштів з банківських рахунків платника податку на оплату товарів (робіт, послуг);

· або дата оприбуткування платником податку товарів, а для робіт (послуг) – дата фактичного отримання платником податку результатів робіт (послуг).

Для товарообмінних (бартерних) операцій – дата здійснення заключної (балансуючої) операції, що здійснюється після першої операції.

Датою збільшення валового доходу вважається дата, яка припадає на податковий період, протягом якого відбувається будь-яка з подій, що сталася раніше:

· або дата зарахування коштів від покупця (замовника) на банківський рахунок платника податку в оплату товарів (робіт, послуг), що підлягають продажу;

· або дата відвантаження товарів, а для робіт (послуг) – дата фактичного надання результатів робіт (послуг) платником податку.

Датою збільшення валового доходу у разі здійснення бартерних (товарообмінних) операцій вважається дата будь-якої з подій, що сталася раніше:

· або дата відвантаження товарів, а для робіт (послуг) – дата фактичного надання результатів робіт (послуг) платником податку;

· або дата оприбуткування товарів, а для робіт (послуг) – дата фактичного отримання результатів робіт (послуг) платником податку тощо.

Якщо об’єкт оподаткування платника податку з числа резидентів за результатами звітного (податкового) кварталу має від’ємне значення (з урахуванням суми амортизаційних відрахувань), дозволяється відповідне зменшення об’єкта оподаткування наступного звітного (податкового) кварталу, а також кожного з наступних двадцяти звітних (податкових) кварталів до повного погашення такого від’ємного значення об’єкта оподаткування.

Існують особливості оподаткування операцій особливого виду (бартерних операцій, страхової діяльності, нерезидентів, операцій із розрахунками в іноземній валюті, операцій з торгівлі цінними паперами, дивідендів тощо). Так, наприклад, об’єктом оподаткування у страховиків-резидентів є валові доходи, податок з яких стягується за ставкою 3% (крім операцій по страхуванню життя). Вводиться особливий порядок оподаткування доходів від виконання довгострокових договірних зобов’язань в залежності від оціночного коефіцієнту його виконання тощо.

Прибуток платників податку, включаючи підприємства, засновані на власності окремої фізичної особи, оподатковується за ставкою 30% до об’єкта оподаткування.

4.7

Перелік пільг по податку на прибуток невеликий. Так, звільняється від оподаткування прибуток підприємств, що засновані всеукраїнськими громадськими організаціями інвалідів та майно яких є їх власністю, отриманий від продажу товарів (робіт, послуг), крім прибутку, одержаного від грального бізнесу, де протягом попереднього звітного (податкового) періоду кількість інвалідів, які мають там основне місце роботи, становить не менш як 50% загальної чисельності працюючих і фонд оплати праці таких інвалідів становить не менш як 25% суми витрат на оплату праці, що відносяться до складу валових витрат.

Звільняється від оподаткування прибуток підприємств, отриманий від продажу на митній території України спеціальних продуктів дитячого харчування власного виробництва, спрямований на збільшення обсягів виробництва та зменшення роздрібних цін таких продуктів.

Оподатковується у розмірі 50% від діючої ставки прибуток від продажу інноваційного продукту, заявленого при реєстрації в інноваційних центрах; ці пільги діють перші три роки після державної реєстрації продукції як інноваційної.

Суми податків на прибуток, отриманий з іноземних джерел, що сплачені суб’єктами господарської діяльності за кордоном, зараховуються під час сплати ними податку на прибуток в Україні. При цьому розмір зарахованих сум податку на прибуток з іноземних джерел протягом податкового періоду не може перевищувати суми податку, що підлягає сплаті в Україні цим платником податку протягом такого періоду.

Тема 5

5.2

Платниками фіксованого сільськогосподарського податку є сільськогосподарські підприємства різних організаційно-правових форм, селянські та інші господарства, які займаються виробництвом (вирощуванням), переробкою та збутом сільськогосподарської продукції, в яких сума, одержана від реалізації сільськогосподарської продукції власного виробництва та продуктів її переробки за попередній звітний (податковий) рік, перевищує 50% загальної суми валового доходу підприємства.

У разі, якщо у звітному періоді валовий дохід від операцій з реалізації сільськогосподарської продукції власного виробництва та продуктів її переробки становить менш як 50% загального обсягу реалізації, підприємство сплачує податки у наступному звітному періоді на загальних підставах.

До платників фіксованого сільськогосподарського податку належать також власники земельних ділянок та землекористувачі, в тому числі орендарі, які виробляють товарну сільськогосподарську продукцію, крім власників та землекористувачів земельних ділянок, переданих для ведення особистого підсобного господарства, будівництва та обслуговування житлового будинку, господарських будівель (присадибна ділянка), садівництва, дачного будівництва, а також наданих для городництва, сінокосіння та випасання худоби.

Якщо у сільськогосподарських товаровиробників нарахована у 1997 році сума податків і зборів (обов’язкових платежів), в рахунок яких сплачується фіксований податок, перевищує суму фіксованого їх податку більш як у три рази, то до суми фіксованого податку застосовуються такі коефіцієнти:

· у разі перевищення у три-чотири рази – 1,5;

· у разі перевищення більш як у чотири рази – 2.

Платники податку мають право на вибір форми сплати фіксованого сільськогосподарського податку в грошовій формі або/та у вигляді поставок сільськогосподарської продукції.

Кількість сільськогосподарської продукції з одного гектара сільськогосподарських угідь встановлюється на початку року і не підлягає коригуванню залежно від зміни ціни на сільськогосподарську продукцію протягом податкового року.

Обрахування кількості сільськогосподарської продукції з одного гектара сільськогосподарських угідь, що має поставлятися в рахунок фіксованого сільськогосподарського податку, здійснюється виходячи з еквіваленту – ціни однієї тонни пшениці м’якої третього класу і визначається як співвідношення вартості однієї тонни пшениці м’якої третього класу до вартості однієї тонни відповідної продукції.

5.3

Об’єктом оподаткування є площа сільськогосподарських угідь, переданих сільськогосподарському товаровиробнику у власність або наданих йому у користування, в тому числі на умовах оренди.

5.4

Платники податку подають розрахунок органу державної податкової служби до 1 лютого поточного року.

Сплата податку має проводитися щомісячно до 20 числа наступного місяця у розмірі третини суми податку, визначеної на кожний квартал від річної суми податку, у таких розмірах:

− у I кварталі – 10%;

− у II кварталі – 10%;

− у III кварталі – 50%;

− у IV кварталі – 30%.

Поставка зерна в рахунок фіксованого сільськогосподарського податку здійснюється сільськогосподарськими товаровиробниками у визначені ними за погодженням з районною державною адміністрацією строки, але не пізніше 15 жовтня – з продукції ранніх зернових культур, до 1 грудня – з продукції пізніх зернових та технічних культур, а поставка продукції тваринництва – щомісяця, але не пізніше останнього дня поточного місяця.

Кошти, що надійшли від цього податку, розподіляються в таких пропорціях: до місцевого бюджету – 30%, на обов’язкове державне пенсійне страхування – 68%, на обов’язкове соціальне страхування – 2%. Слід звернути увагу, що для стабілізації сільськогосподарського виробництва звільняються від сплати фіксованого сільськогосподарського податку сільськогосподарські товаровиробники з 1 січня 1999 року до 1 січня 2001 року. При цьому вони не звільняються від сплати коштів на обов’язкове державне пенсійне страхування та на обов’язкове соціальне страхування.

Тема 6

6.1

Прибутковий податок з громадян стягується безпосередньо з доходів платників – фізичних осіб. В економічно розвинутих країнах цей вид податку відіграє суттєву роль у формуванні доходів бюджету. В Україні питома вага цього податку в обсязі доходів незначна, що є наслідком відповідних пропорцій розподілу ВВП на фонд заробітної плати і прибуток. До переваг цього податку відносять його соціальну справедливість, оскільки він ставить рівень оподаткування в пряму залежність від обсягу доходу платників. Крім того, за допомогою прогресивних ставок і пільг в оподаткуванні можна зменшувати податковий тягар для малозабезпечених верств населення і посилювати для осіб з високими доходами. А недоліком є значні можливості для платників у заниженні оподатковуваного доходу і в ухиленні від сплати податку. Особливо це стосується оподаткування доходів від підприємницької діяльності.

6.2

Платниками прибуткового податку в Україні є фізичні особи незалежно від віку, громадянства, статі, раси, національності, сімейного, соціального й майнового стану, приналежності до громадських організацій та політичних партій, ставлення до релігії. Це громадяни України, іноземні громадяни та особи без громадянства – як ті, що постійно проживають (не менше ніж 183 дні у календарному році), так і ті, що не мають постійного місця проживання в Україні.

Для всіх платників передбачена єдина шкала ставок, за якими оподатковується сукупний річний дохід. Зміна ставок прибуткового податку в Україні з 1991 року відбувалась досить часто, іноді по кілька разів на рік. Це було обумовлено як об’єктивними (з розвитком ринкових відносин змінюються форми одержання доходу), так і суб’єктивними чинниками (насамперед, політичними – намаганням за допомогою прогресії вирівняти доходи малозабезпечених і високозабезпечених верств населення). Для прикладу, в 1993 році ставки мінялися тричі. Причому з 1 грудня 1993 року по 1 жовтня 1994 року існувала найжорсткіша шкала оподаткування – максимальна ставка дорівнювала 90%. Але, незважаючи на збільшення ставки майже удвічі, доходи бюджету від прибуткового податку з громадян в цей період не збільшились, а зменшились – унаслідок ухилення від сплати по таких необґрунтованих з економічної точки зору ставках.

Таблиця 6.2.1

6.3

У громадян, які постійно проживають в Україні, об’єктом оподаткування є сукупний оподатковуваний дохід за календарний рік, який визначається як сума місячних сукупних оподатковуваних доходів, одержаних із різних джерел на території України та за її межами. При цьому для запобігання подвійного оподаткування суми податку, сплачені за кордоном, зараховуються при сплаті прибуткового податку в Україні, але в сумі, не більшій ніж підлягає сплаті за українським законодавством.

У громадян, які не мають постійного місця проживання в Україні, об’єктом оподаткування є дохід, одержаний лише з джерел в Україні.

У громадян, які займаються підприємницькою діяльністю, об’єктом оподаткування є різниця між валовим доходом і документально підтвердженими витратами, безпосередньо пов’язаними з одержанням доходу.

Оподаткуванню підлягає дохід, одержаний як в грошовій, так і в натуральній формі.

6.4

Перелік пільг по прибутковому податку є досить великим, оскільки саме цей податок має найбільше значення у вирішенні соціальних проблем. Умовно пільги щодо прибуткового податку можна поділити на дві групи:

ü звільнення від оподаткування певних видів доходу;

ü зменшення сукупного оподатковуваного доходу.

Наведемо деякі види доходів, які звільняються від оподаткування:

· допомога по державному соціальному страхуванню і державному соціальному забезпеченню (крім допомоги по тимчасовій непрацездатності);

· суми одержуваних аліментів;

· державні і додаткові пенсії;

· компенсаційні виплати в грошовій і натуральній формі (наприклад, добові за час перебування в службовому відрядженні);

· доходи громадян від продажу вирощеної в особистому підсобному господарстві продукції сільського господарства та ін.

Зменшення сукупного оподатковуваного доходу провадиться для окремих категорій громадян на суму від 1 до 10 неоподатковуваних мінімумів.

6.5

Прибутковий податок на доходи громадян, одержаний за місцем основної і не основної роботи, нараховується, утримується і перераховується до бюджету підприємствами, установами і організаціями всіх форм власності та фізичними особами – суб’єктами підприємницької діяльності, які проводять виплати доходів. Таке перерахування повинно провадитися після закінчення місяця, за який нараховано й утримано прибутковий податок, але не пізніше строку одержання в установах банків коштів на виплату належних громадянам сум.

Дохід за місцем основної роботи оподатковується за ставками, вказаними в табл. 6.2.1. При цьому по закінченні календарного року визначаються сума сукупного річного оподатковуваного доходу і прибутковий податок з нього, який розраховується, виходячи із середньомісячного доходу з урахуванням сплаченого (утриманого) протягом року податку з місячних доходів. Обчислення податку і перерахунок провадяться підприємствами та іншими юридичними й фізичними особами, які виплачували ці доходи до 1 лютого року, наступного за звітним. До 15 лютого ці відомості подаються ними до податкової адміністрації за місцем проживання платника.

Оподаткування доходів, отриманих не за місцем основної роботи, провадиться по ставці 20%. Юридичні і фізичні особи, які проводять ці виплати, зобов’язані не пізніше як через 30 днів після виплати надіслати до податкових органів за місцем проживання громадянина відомості про виплачені суми доходів і суми утриманого з них податку.

Громадяни, які мали доходи не за місцем основної роботи, зобов’язані до 1 березня року, наступного за звітним, подати в податкову інспекцію за місцем проживання декларацію про одержані доходи, на основі якої провадиться перерахунок прибуткового податку, належного до сплати до бюджету, виходячи з середньомісячної суми доходу і сплачених протягом року податків.

Слід звернути увагу на порядок оподаткування доходів громадян від здійснення підприємницької діяльності, оскільки він відрізняється від вищевикладеного порядку.

6.7

Громадяни, які здійснюють підприємницьку діяльність без створення юридичної особи, мають право самостійно обрати спосіб оподаткування доходів, одержаних від цієї діяльності, або за фіксованим розміром податку (далі – фіксований податок) шляхом придбання патенту за умов, визначених в законі, або за шкалою оподаткування, наведеною вище. В цьому випадку оподатковуваним доходом вважається сукупний чистий дохід, тобто різниця між валовим доходом (виручки у грошовій та натуральній формі) і документально підтвердженими витратами, безпосередньо пов’язаними з одержанням доходу. Якщо ці витрати не можуть бути підтверджені документально, то вони враховуються податковими органами при проведенні остаточних розрахунків за нормами, визначеними Державною податковою адміністрацією України за погодженням з Міністерством економіки України та Державним комітетом України зі сприяння малим підприємствам та підприємництву.

Склад витрат, безпосередньо пов’язаних з одержанням доходів, визначаються Державною податковою адміністрацією України і Міністерством економіки України.

Розміри фіксованого податку встановлюються відповідною місцевою радою залежно від територіального розташування місця торгівлі і не можуть бути менше ніж 20 гривень та більше ніж 100 гривень за календарний місяць для громадян, які здійснюють підприємницьку діяльність самостійно.

Доходи громадянина, одержані від здійснення підприємницької діяльності, що оподатковуються фіксованим податком, не включаються до складу його сукупного оподатковуваного доходу за підсумками звітного року, а сплачена сума фіксованого податку є остаточною і не включається до перерахунку загальних податкових зобов’язань такого платника податку або осіб, які перебувають з ним у трудових відносинах, чи членів його сім’ї, які беруть участь у підприємницькій діяльності.

У разі сплати фіксованого податку платник такого податку звільняється від ведення обов’язкового обліку доходів і витрат.

Нарахування податку для громадян, що займаються підприємницькою діяльністю і які не сплачують фіксованого податку, здійснюється податковими органами на підставі декларацій громадян. При цьому протягом року платники щоквартально сплачують до бюджету авансові платежі: по 25% річної суми податку, обчисленої за доходами за попередній рік, а платники, які вперше залучаються до сплати податку, – 25% суми, обчисленої їм податковими органами за оціночним доходом на поточний рік. Для сплати авансових платежів податку встановлюються такі строки протягом року: до 15 березня, до 15 травня, до 15 серпня і до 15 листопада.

Громадяни, які займаються підприємницькою діяльністю, щоквартально, у 15-денний строк після закінчення кварталу, подають податковому органу декларації, а після закінчення року – до 1 лютого наступного року. В декларації зазначаються загальні суми одержаного доходу, витрат і сплаченого податку за звітний рік або інший період, за який здійснюється оподаткування (оподатковуваний період), на основі яких здійснюється перерахунок сум, що підлягають сплаті до бюджету.

6.8

ДПІ та ДПА в областях, Автономній республіці Крим та м. Севастополі здійснюють контроль за сплатою податку на доходи фізичних осіб шляхом проведення документальних перевірок. На ДПІ покладені обов'язки прийому декларацій та камеральних перевірок податкової звітності (розрахунків, декларацій і т. ін.).

При перевірці з'ясовується, чи були факти заниження (приховування) нарахування, неутримання або несплати доходу з боку податкового агента, самозайнятої особи. Перевірятиметься правильність та своєчасність внесення до декларації доходу платником податку, якщо чинним законодавством передбачено декларування доходів безпосередньо отримувачем доходів. При цьому в разі встановлення вищевикладених фактів податкові агенти несуть відповідальність за нарахування, утримання або сплату (перерахування) податку, в тому числі за погашення податкового боргу. При цьому платник податків – отримувач доходів не несе відповідальності за несплату неотриманого податку або за погашення нарахованого, але не сплаченого податкового боргу. Якщо обов'язок включення в річну податкову декларацію та самостійної сплати покладається на платника податку, то фінансова відповідальність за нарахування, утримання та сплату його покладається на отримувача доходів.

Крім фінансової відповідальності, яка передбачена ст. 16 та 17 Закону України «Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами», існує кримінальна відповідальність за умисне ухилення від сплати податку. В п. 22.5 ст. 22 Закону України «Про податок з доходів фізичних осіб» від 22.05.2003 р. за № 889-IV відзначено, що якщо норми інших законів містять посилання на неоподатковуваний мінімум, то застосовується сума у розмірі 17 грн. за винятком норм адміністративного та кримінального законодавства. За таких обставин замість неоподатковуваного мінімуму застосовується податкова соціальна пільга відповідного року.

Для зручності згрупуємо суми податків та платежів, несплата яких призводить до ненадходження до бюджету коштів у значних, великих та особливо великих розмірах, у вигляді таблиці 6.9.1.

Таблиця 6.9.1

Тема 7

7.2

Ставка єдиного податку для суб’єктів підприємницької діяльності – юридичних осіб встановлюється в розмірі 6% обсягів виручки від реалізації продукції (товарів, робіт, послуг), якщо сплачують ПДВ, і 10%, якщо не сплачують ПДВ.

Суб’єкти підприємницької діяльності – юридичні особи щомісяця перераховують суми єдиного податку до 20 числа місяця, наступного за тим, в якому одержано виручку, на окремий рахунок відділень Державного казначейства України.

Відділення Державного казначейства України наступного дня після надходження цих коштів перераховують суми єдиного податку у таких розмірах:

· до Державного бюджету України – 20%;

· до місцевого бюджету – 23%;

· до Пенсійного фонду України – 42%;

· на обов’язкове соціальне страхування – 15%.

Бухгалтерський облік та звітність здійснюються платниками єдиного податку — юридичними особами за спрощеною системою.

За результатами господарської діяльності за звітний період (квартал) суб’єкти малого підприємництва – юридичні особи подають до органу державної податкової служби до 20 числа місяця, наступного за звітним періодом, розрахунок сплати єдиного податку, акцизного збору і податку на додану вартість, а також платіжні доручення про сплату цього податку з відміткою банку про зарахування коштів.

7.3

Ставка єдиного податку для фізичних осіб встановлюється місцевими радами за місцем державної реєстрації суб’єкта підприємницької діяльності залежно від виду діяльності та місця її здійснення і не може становити менше 20 гривень та більше 200 гривень за календарний місяць.

У разі, коли фізична особа – суб’єкт підприємницької діяльності здійснює декілька видів підприємницької діяльності, для яких установлено різні ставки єдиного податку, нею придбавається одне свідоцтво і сплачується єдиний податок, що не перевищує встановленої максимальної ставки.

Суб’єкти підприємницької діяльності – фізичні особи перераховують суми єдиного податку на окремий рахунок відділень Державного казначейства України.

Відділення Державного казначейства України наступного дня після надходження коштів перераховують суми єдиного податку у таких розмірах:

· до місцевого бюджету – 43%;

· до Пенсійного фонду України – 42%;

· на обов’язкове соціальне страхування – 15%.

Якщо платник єдиного податку займається підприємницькою діяльністю з використанням найманої праці або за участю у підприємницькій діяльності членів його сім’ї, розмір єдиного податку збільшується на 50% за кожну особу.

Сплачена сума єдиного податку є остаточною і не включається до перерахунку загальних податкових зобов’язань такого платника податку. При цьому доходи, одержані платником єдиного податку, не включаються до складу його сукупного оподатковуваного доходу за підсумками звітного року.

7.4

Для переходу до спрощеної системи оподаткування, обліку та звітності суб’єкт малого підприємництва подає письмову заяву до органу Державної податкової служби за місцем державної реєстрації не пізніше ніж за один місяць до початку наступного календарного року за умови сплати всіх установлених податків та обов’язкових платежів в поточному році.

Орган Державної податкової служби зобов’язаний протягом десяти робочих днів видати безоплатно свідоцтво про право сплати єдиного податку або надати письмову вмотивовану відмову.

Тема 8

Плата за землю

Програмні питання:

8.1 Плата за землю: загальна характеристика, переваги і недоліки

8.2 Диференціація ставок залежно від призначення земельних ділянок, їх місцезнаходження і якісних характеристик

8.3 Звільнення від сплати земельного податку. Строки сплати (с.в.)

8.1

Земля є одним з найстаріших в історії об’єктом оподаткування. І хоч зараз плата за землю не має суттєвого бюджетного значення, існування цього податку зумовлено цілим рядом чинників. З фіскальної точки зору надходження від плати за землю мають стабільний характер, від цього податку майже неможливо ухилитись, оскільки неможливо сховати земельну ділянку. Крім того, вона як об’єкт оподаткування піддається чіткому обліку. З соціальної точки зору плата за землю виступає досить справедливою формою оподаткування, оскільки більше податку сплачує той, хто має більшу кількість землі і кращої якості. З точки зору економічної ефективності вона також має деякі переваги: з одного боку – стимулює ефективне використання землі, а з другого – при встановленні диференційованих ставок залежно від регіону може сприяти більш рівномірному розміщенню продуктивних сил на території країни.

До недоліків цього податку слід віднести те, що надходження від нього є негнучкими, тобто його сума не залежить від доходів, які отримують платники. Це, в свою чергу, при збільшенні загального обсягу доходів в країні залишає бюджет без додаткових надходжень. В умовах кризового падіння виробництва цей вид податку може спричинити банкрутство платників, які переживають тяжкі часи. Крім того, його стягнення вимагає досить копіткої роботи по оцінці земельних ресурсів країни.