Инфляция искажает результаты анализа эффективности долгосрочных инвестиций. Основная причина заключается в том, что амортизационные отчисления рассчитываются исходя из первоначальной стоимости объекта, а не его стоимости при замене.

Рассмотрим ситуацию, когда присутствует инфляция, уровень которой 7% в год, и ожидается, что денежные накопления будут расти вместе с инфляцией теми же темпами. Расчет денежных потоков представим в таблице 17.

Таблица 17 (тыс. руб.)

| Годы | Выручка | Текущие затраты | Амортизация | Валовая прибыль (гр.2-гр.З-гр.4) | Налоги (гр.5-0,4) | Чистая прибыль (гр. 5 - гр. 6) | Денежный поток после налогообложения (гр.7+гр.4) |

| 1 | 2 | 3 | 4.. | 5 | 6 | 7 | 8 |

| 1-й | 2000 •1,07= =2140 | 1100•1,07=1177,0 | 500 | 463,0 | 185,2 | 277,8 | 777,8 |

| 2-й | 2000 •1,072 = =2289,8 | 1100•1,072 = 1259,4 | 500 | 530,4 | 212,6 | 317,8 | 817,8 |

| 3-й | 2000 •1,073 = =2450,1 | 1347,5 | 500 | 602,6 | 241,0 | 361,6 | 861,6 |

| 4-й | 2000 •1,074= =2621,6 | 1441,9 | 500 | 679,7 | 271,9 | 407,8 | 907,8 |

По абсолютной величине эти потоки больше, чем рассматривавшиеся ранее; их необходимо продефлировать на уровень инфляции для нахождения реальной величины.

После дефлирования они будут выглядеть следующим образом (см. таблицу 18).

| Таблица 18

| ||||||||||||||

Как видим, реальные денежные потоки после налогообложения уступают номинальным потокам, и они устойчиво уменьшаются с течением времени. Как уже указывалось, причина в том, что амортизационные отчисления не изменяются в зависимости от инфляции, поэтому все возрастающая часть прибыли становится объектом налогообложения.

Вместе с тем вновь отметим, что приведенный пример носит весьма условный характер, так как индексы инфляции на продукцию предприятия и потребляемое им сырье могут существенно отличаться от общего индекса инфляции. Наиболее корректной является методика, предусматривающая корректировку всех факторов, влияющих на денежные потоки инвестиционных проектов.

С помощью таких пересчетов исчисляются новые денежные потоки, которые и сравниваются между собой с помощью показателя NPV .

Существуют и более простые методы.

Рассмотрим их на примерах.

Пример 9. Инвестор вложил в ценные бумаги 10 тыс. руб. в начале года и получил по прошествии года 11 тыс. руб. Следовательно, номинально доходность этой сделки составила 10% (11 / 10 =1,1).

Вместе с тем если допустить, что инфляция составила 12% в год, то покупательная способность полученной суммы окажется ниже на (1 – 1/1,12) • 100 = 10,71% и, следовательно, реальная доходность на вложенный капитал будет также ниже.

Поэтому, чтобы обеспечить желаемый реальный доход, инвестор должен был сделать вложения в бумаги с большей доходностью, отличающиеся от исходной доходности на величину индекса инфляции:

1,1 • 1,12 = 1,2320.

Существует зависимость между обычной ставкой доходности (i), ставкой доходности в условиях инфляции (r) и показателем инфляции (α):

1 + r = (1 + i)(1 + α).

Упростив формулу, получим:

1+r=1 + α + i + iα,

r= α + i + i α. (11)

Величиной i α ввиду ее незначительности можно пренебречь, тогда для практических расчетов формула приобретает вид:

r = i + α.

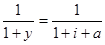

Коэффициент дисконтирования в условиях инфляции рассчитывается по формуле:

|

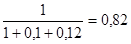

Если использовать данные, приведенные в предыдущем примере, то коэффициент дисконтирования равен:

Дата: 2019-02-02, просмотров: 392.