При экономической оценке инвестиционных проектов используется ряд методов. Основной из них сводится к расчету чистой текущей стоимости — NPV ( net present value ), которую можно определить следующим образом: текущая стоимость денежных притоков за вычетом текущей стоимости денежных оттоков, т.е. данный метод предусматривает дисконтирование денежных потоков с целью определения эффективности инвестиций.

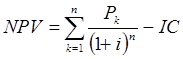

При разовой инвестиции математически расчет чистого приведенного дохода (эффекта) можно представить формулой:

|

где Р1, Р2, Р k ,..., Р n „ - годовые денежные поступления в течение n-лет;

I С- стартовые инвестиции;

i - ставка сравнения.

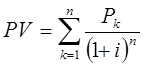

- общая накопленная величина дисконтированных поступлений.

- общая накопленная величина дисконтированных поступлений.

Очевидно, что при NPV > 0 проект следует принять; NPV < 0 -проект должен быть отвергнут; NPV = 0 - проект не прибылен, но и не убыточен.

При прогнозировании доходов по годам необходимо учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом.

Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

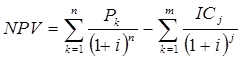

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение нескольких лет (m-лет), то формула для расчета NPV модифицируется следующим образом:

|

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т.е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

Рассмотрим пример, когда инвестиции произведены одномоментно, а годовые поступления не равны между собой.

Пример 1. Предприятие рассматривает инвестиционный проект—приобретение новой технологической линии. Стоимость линии 15 млн. руб., срок эксплуатации — 5 лет; износ на оборудование исчисляется по методу прямолинейной амортизации, т.е. 20% годовых; суммы, вырученные от ликвидации оборудования в конце срока эксплуатации, покрывают расходы по его демонтажу. Выручка от реализации продукции прогнозируется по годам в следующих объемах (тыс. руб.): 10 200; 11 100; 12 300; 12 000; 9000.

Текущие расходы по годам осуществляются следующим образом: 5100 тыс. руб. в первый год эксплуатации; ежегодно эксплуатационные расходы увеличиваются на 4%. Ставка налога на прибыль составляет 24%

Цена авансированного капитала — 14%. Стартовые инвестиции производятся без участия внешних источников финансирования, т.е. за счет собственных средств.

Рассчитаем исходные данные по годам (Таблица 10 в тыс.руб.)

Таблица 10

|

Показатели | Годы | ||||

| 1-й | 2-й | 3-й | 4-й | 5-й | |

| 1. Объем реализации | 10200,0 | 11100,0 | 12300,0 | 12000,0 | 9000,0 |

| 2. Текущие расходы | -5100.0 | -5304,0 | -5516,20 | -5736,8 | -5966,3 |

| 3. Износ | -3000,0 | -3000,0 | -3000,0 | -3000,0 | -3000,0 |

| 4. Налогооблагаемая | |||||

| прибыль | 2100,0 | 2796,0 | 3783,8 | 3263,2 | 33,7 |

| 5.Налог на прибыль | 504 | 671 | 908 | 783 | 8 |

| 6. Чистая прибыль | 1596 | 2098 | 2875,8 | 2480,2 | 25,7 |

| 7. Чистые денежные поступления (стр. 3 + стр.6) | 4596,0 | 5098 | 5875,8 | 5480,2 | 3025,7 |

NVP= 4596 * 1,14-1 + 5098 * l,14-2 + 5875,8 *l,14-3 + 5480,2*1,14-4 + 3025,7 * l.4-5 - 15000 = 15390,0- 15 000= 1736,5 тыс. руб.

Так как NPV равно 1736,5 тыс. руб. > 0, то проект не является убыточным.

На практике зачастую инвестиционные вложения и отдача от них могут следовать различным закономерностям. Так, вложения по условиям финансирования могут носить периодический характер, в то же время отдача может быть непрерывной благодаря отлаженному производству. Другой случай, когда поток платежей в различные периоды носит неоднозначный характер, т.е. в период освоения будет иметь одну величину, а в период выхода оборудования на полную мощность — другую и т.д.

Абсолютная величина чистого приведенного дохода зависит от двух видов параметров. Первые характеризуют инвестиционный процесс объективно. Они определяются производственным процессом (больше продукции — больше выручки; меньше затраты — больше прибыль и т.д.). Ко второму виду относится единственный параметр — ставка сравнения. Напомним, что величина этой ставки - результат выбора, результат субъективного суждения, т.е. величина условная. В силу чего целесообразно при анализе инвестиционных проектов определять NPV не для одной ставки, а для некоторого диапазона ставок.

Наши предыдущие рассуждения основывались на том, что величину NPV мы находим на начало реализации инвестиционного проекта. Однако имеется возможность определения этой величины на момент завершения процесса вложений или на иной момент времени. В этом случае чистый приведенный доход на момент t определяется как NPVt = NPV 0 (1 + i) t , где NPV 0 и NPVt , — величины чистого приведенного дохода, рассчитанные на начале инвестиционного процесса и некоторый момент времени после него.

Рассматривая свойства чистого приведенного дохода, необходимо обратить внимание еще на одну проблему. Дело в том, что при высоком уровне ставки отдаленные платежи оказывают малое влияние на величину NPV. В силу этого варианты, различающиеся по продолжительности периодов отдачи, могут оказаться практически равноценными по конечному экономическому эффекту.

Для решения всех этих вопросов и служит финансовое моделирование при помощи Project Expert .

Дата: 2019-02-02, просмотров: 393.