Важнейшим инструментом стратегического анализа издержек является цепочка ценностей, определяющая деятельность, функции и процессы по разработке, производству, маркетингу, доставке и поддержке продукта или услуги.

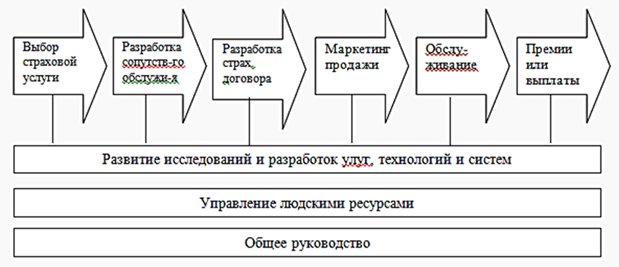

Рисунок 4 – Цепочка ценностей компании САО «Надежда»

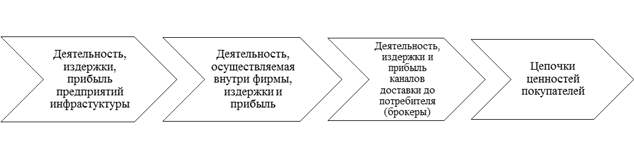

Рисунок 5 – Система цепочек ценностей

Структура издержек страховой организации выглядит следующим образом. Наибольший удельный вес занимают затраты на оплату труда и обучение персонала (31,8%), посреднические расходы и комиссии по перестрахованию (25,2%). Доля материальных затрат составляет почти 17%, комиссионные агентам и брокерам - 9,2%, затраты на рекламу - 6,0%.

Для разделения общих издержек на постоянные и переменные выделим те затраты, которые непосредственно связаны с заключением и ведением договоров страхования, пользуясь для этого данными отчета о прибылях и убытках. Это затраты по заключению договоров страхования, прочие расходы по ведению страховых операций, другие операционные расходы. В совокупности они составляют 52,4%. Оставшиеся 47,6% представляют собой постоянные издержки. По данным отчетности страховой организации почти 88% постоянных издержек представлены управленческими расходами.

По приближенным оценкам затраты на оплату труда составляют более 30% в структуре общих издержек. В составе постоянных издержек - это фонд оплаты труда административно-управленческого персонала, в составе переменных издержек - оплата труда всех работников, непосредственно связанных с заключением и ведением договоров страхования, и прежде всего вознаграждение за заключение договоров страхования.

Как часть постоянных издержек затраты по оплате труда административно-управленческого аппарата имеют значительный потенциал для сокращения, не только за счет сокращения численности, но и за счет сокращения уровня оплаты труда. Что же касается фонда оплаты труда, относящегося к переменным издержкам, то последствия его снижения не столь однозначны.

В страховой деятельности число заключаемых договоров в значительной степени зависит от системы оплаты труда посредников. Лучший способ оптимизации затрат на заключение договоров - это внедрение таких систем оплаты труда агентов, которые резко повысят их производительность и позволят опережающими темпами увеличивать число заключаемых договоров по сравнению с ростом оплаты труда агента.

Для того чтобы пробудить у страхового посредника интерес к клиенту и страховому продукту, вероятно, надо ввести более сильные стимулы в систему оплаты труда и обеспечить агентов необходимыми профессиональными знаниями. Только при этих условиях можно обеспечить опережающий рост доходов над издержками.

Зачем это инструмент применяется?

- Определение прочности конкурентной позиции компании

Систематическая оценка конкурентной позиции фирмы — насколько она сильна или слаба по сравнению с ближайшими конкурентами — необходимый этап в анализе состояния фирмы.

Таблица 7 – Оценка ключевых факторов успеха компаний

| Ключевые факторы успеха/ оценка силы | Надежда | Росгосстрах | Ингосстрах | СОГАЗ | Ресо-Гарантия |

| Качество/характеристики товара | 7 | 8 | 8 | 7 | 8 |

| Репутация/имидж | 8 | 9 | 9 | 7 | 8 |

| Грамотное использование технологии (технологические навыки) | 6 | 8 | 8 | 5 | 7 |

| Филиальная сеть | 3 | 10 | 10 | 6 | 8 |

| Маркетинг/реклама | 8 | 9 | 8 | 5 | 7 |

| Финансовое положение | 9 | 9 | 9 | 9 | 9 |

| Издержки в сравнении с конкурентами | 5 | 6 | 6 | 4 | 4 |

| Обслуживание клиентов | 7 | 8 | 9 | 8 | 7 |

| Не взвешенная общая оценка | 53 | 67 | 67 | 51 | 58 |

Тут д.б. разработанные вами КФУ

По данным проведенной оценки видно, что наиболее сильными конкурентными позициями обладают компании Росгосстрах и Ингосстрах. «Надежда» отстает от своих основных конкурентов в основном за счет отсутствия достаточно развитой сети филиалов т низкого использования технологий в оказании услуг.

Тем не менее, компания достаточно прочно удерживает свою конкурентную позицию за счет стабильного финансового положения, предоставления услуг хорошего качества, наработанного имиджа и высокого уровня доверия клиентов.

Основная стратегия САО «Надежда» в данный момент – это расширение сети филиалов, наращение объемов премий и поддержание финансовой устойчивости, что может привести к укреплению конкурентной позиции.

Главное преимущество компании перед конкурентами на красноярском страховом рынке - объем доли рынка (23,7%). В данном показателе «Надежду» опережает только компания Росгосстрах (31,7%).

- 3.4 Стратегические проблемы страховых фирм

Основные проблемы страхового рынка и действующих на нем компаний:

- снижение качества выполнения обязательств страховщиками по договорам страхования перед страхователями;

- низкий уровень оказания посреднических услуг потребителям;

- налогообложение потребителей страховых услуг, которое не способствует проявлению их страховых интересов;

- ограниченность предложений страховых услуг, ориентированных на различные категории потребителей;

- низкий уровень доверия страхователей к страховщикам и к механизму страхования в целом;

- наличие неконкурентных действий, а также высокий уровень концентрации на рынке страховых услуг;

- пренебрежение правами и законными интересами страхователей со стороны отдельных страховщиков;

- увеличение числа профессиональных объединений страховщиков (ассоциаций), в том числе за счет создаваемых под конкретные виды страхования, которое делает представление интересов отрасли дорогостоящим и недостаточно эффективным;

- повышение уровня расходов на ведение дела и управленческих расходов в объеме страховой премии, влияющих на исполнение обязательств по договорам страхования, снижение рентабельности и эффективности деятельности;

- недостаточно развитая сеть продаж страховых продуктов страховщиками и несовершенство способов заключения договоров страхования;

- страхование жизни сдерживается низким уровнем доходов страхователей, высоким уровнем инфляции и высокими ставками банковских депозитов, не дающими преимуществ страхованию жизни по сравнению с иными инструментами накопления;

- недостаточное участие страховщиков в возмещении убытков по катастрофическим рискам, тогда как большая часть средств возмещается из федерального бюджета и бюджетов субъектов РФ.

Самые серьезные угрозы 2015 г. заключаются в снижении потребительского спроса, сокращении бюджетов расходов на страхование, рецессии в экономике, усилении демпинга в страховании.

Главная проблема, с которой столкнулись сейчас страховые компании, - отсутствие платежеспособного спроса на их услуги. Поэтому перед многими компаниями в настоящее время встает вопрос: оставаться ли на рынке? Специалисты прогнозируют, что в период кризиса число компаний-страховщиков сократится вдвое, и такой расклад вполне вероятен. Особенно учитывая то, что и в стабильных условиях с этого рынка ежегодно уходят от 30 до 50 мелких и средних игроков.

РАБОТА 3

Дата: 2018-12-28, просмотров: 346.