Работы в области технического анализа за последние 30 лет показывают, что технический анализ — это именно теория с собственной философской системой и набором аксиом. О философской системе речь пойдет немного позже, а все аксиомы разберем прямо сейчас.

Аксиома 1. Движения рынка учитывают все

Это утверждение — краеугольный камень технического анализа; его осознание — главное для адекватного восприятия всех методик.

Суть аксиомы заключается в том, что любой фактор, влияющий на цену (например, рыночную цену товара), — экономический, политический, психологический — заранее учтен и отражен в ее графике. Поэтому изучение графика цен — обязательное условие для прогнозирования.

Пусть этот подход не покажется читателю предвзятым. Ведь трудно не согласиться с тем, что цена чутко реагирует на изменение всех внешних условий. А аксиома говорит всего лишь о том, что на любое изменение цены есть соответствующее изменение внешних условий. Например, в фундаментальном анализе утверждается, что если спрос превышает предложение, то цена на товар растет. Технический аналитик делает вывод "наоборот": если цена на товар растет, то спрос превышает предложение.

Таким образом, люди, использующие технический анализ, живут в реальном мире и четко представляют, что рост и спад цены вызываются определенными фундаментальными причинами. В то же время они не считают, что эти причины нужно знать. Напротив, аналитики и трейдеры стараются с помощью различных инструментов изучить графики движений рынка, предполагая, что в них уже заложены все "физические" факторы.

12

Аксиома 2. Цены двигаются направленно

Это предположение стало основой для создания всех методик технического анализа. Термин тренд* означает определенное на правление движения цен. Главной задачей технического анализа является именно определение трендов (т.е. их характеристик от момента возникновения до самого конца) для использования в торговле.

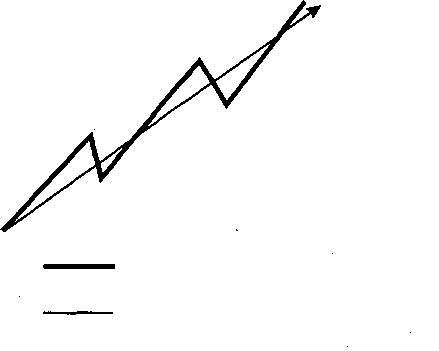

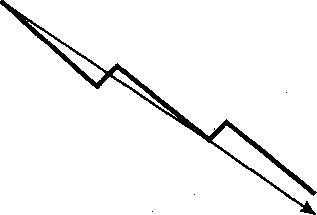

Существуют три типа трендов (рис. 1.1 а,б,в):

1. Бычий (Bullish) — движение цены вверх.

2. Медвежий (Bearish) — движение цены вниз.

3. Боковой (Sideways, Trading Range) — цена практически не

движется.

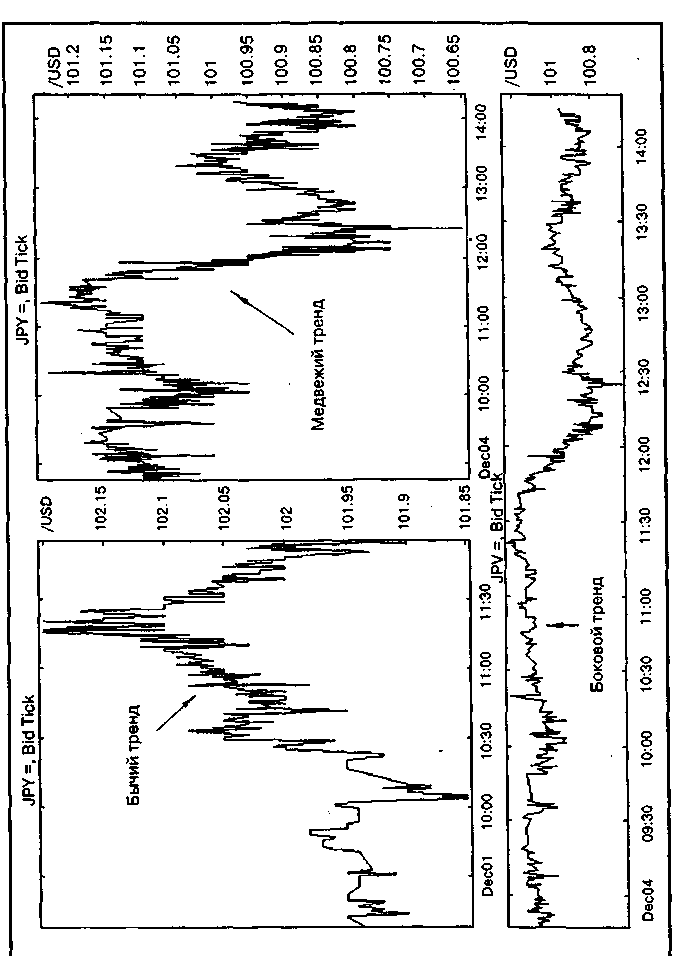

Понятно, что все три типа трендов встречаются не в чистом виде, поскольку движение "по прямой" на ценовом графике можно встретить очень редко. Для большей ясности можно определить бычий тренд (рис. 1.2, а) как тот, при котором движения цены вверх преобладают, т.е. больше по величине, чем движения вниз. При медвежьем тренде (рис. 1.2, б) доминирующими будут движения вниз. При боковом же тренде (рис. 1.2, в) колебания цены по сравнению с предыдущими движениями вверх или вниз весьма незначительны.

Специалисты и практики часто используют термин "трендовые рынки", подразумевая при этом, что цена резко движется вверх или вниз, т.е. в бычьем или медвежьем направлении. При этом "боковое" направление считается "бестрендовым". Кроме терминологии, здесь нет никаких противоречий с вышесказанным.

Если тренды существуют, то к ним можно применить ньютоновские законы движения и получить утверждения типа "действующий тренд с большей вероятностью продлится, чем изменит направление", или "тренд будет двигаться в одном и том же направлении, пока не ослабнет". И действительно, все теории и методики технического анализа основаны на том, что тренд движется в одном и том же направлении, пока не подаст особых знаков о развороте.

Аксиома 3. История повторяется

Это естественно и очевидно. Происходит это потому, что из века в век человеческая психология в основе своей неизменна. По сути технический анализ занимается именно историей определенных событий, связанных с рынком,$ значит, изучением человеческой психологии. Ведь главный "двигатель" цен — социально-массовое, эмоциональное настроение. В своих существенных

4 Обратите внимание на то, что "родной язык" технического анализа — английский, и все термины либо переведены на русский, либо произносятся так же, как и в оригинале.

13

| реальное движение цены общее направление движения цены |

а) Бычий (Bullish)

а) Бычий (Bullish)

б) Медвежий (Bearish)

в) Боковой (Sideways)

Рис. 1.1. Три типа трендов

а) Бычий — подъем цены

б) Медвежий — спад цены

в) Боковой — цена практически не движется

14

Рис. 1.2. Три типа трендов на примере реального графика движения курса Доллар США/ Японская Йена

График предоставлен агентством Reuter

15

чертах оно повторяется на протяжении всей "рыночной" истории и соответственно отражается в графиках движений рынка. Аналитики предполагают, что если определенные типы анализа работали в прошлом, то будут работать и в будущем, поскольку эта работа основана на устойчивой человеческой психологии. Другими словами, с точки зрения технического анализа, понимание будущего лежит в изучении прошлого. Народная мудрость говорит о том же: новое — хорошо забытое старое. Технический анализ о старом не забывает.

1.3. Теория " случайных событий " и Геометрия Частей

К чему ведут все постулаты, рассмотренные нами только что? К выводу, что движения рынка носят закономерный характер; поэтому теми или иными способами возможно успешно прогнозировать цену.

Конечно, не могли не появиться оппоненты. В научной среде в 60-е годы возникла так называемая теория "случайных событий" (Random Walk Theory). До сих пор ее отголоски не дают покоя техническим аналитикам (но не практикам!) во всем мире. Эта теория говорит о том, что изменения цены хаотичны и ни на чем не основаны; ценовая история не может помочь в прогнозировании дальнейших трендов (которые, кстати, по этой теории вообще не существуют). Движения цен случайны и непредсказуемы; в целом же они колеблются случайным образом вокруг своей "объективной" цены. Поскольку с годами цены на все товары и услуги растут, то наилучшая торговая стратегия — купить товар и держать его до победного конца, пока не будет возможности выгодно продать.

С момента возникновения этой теории было многое сказано и написано и одной, и другой стороной. Масса драгоценного времени потрачена на дебаты, не приведшие ни к какому соглашению: каждая сторона осталась при своем мнении. Но мы уже отметили то, что практики не включаются в подобного рода теоретические споры, потому что для них главный критерий — работоспособность той или иной теории. Не имеет смысла обсуждать стратегию "купить и держать" как ценную с точки зрения регулярной работы на рынке и выгодного помещения капитала. Ведь даже для вложения денег в недвижимость нужно как минимум знать, когда и как это делать (ну а при работе с фьючерсами и опционами тем более важен каждый день); не понятно, как в этом случае воспринимать медвежий рынок — как фикцию или как реальность. Тренды видны на любом ценовом графике невооруженным глазом, но как объяснить этот факт, если цены изменяются случайным образом?

16

Поэтому самым серьезным возражением сторонников технического анализа можно считать следующее, чисто эмпирическое и оправданное жизнью: утверждения теории "случайных событий" нереалистичны. "Случайность" движения цен для теоретиков — не что иное, как неудача в поисках и нахождении системы. Но ведь если они не могут обнаружить систему, это не значит, что ее вообще не существует. Кто из читателей может разобраться в электрокардиограмме, выглядящей, кстати, не так запутанно, как ценовой график? Только люди, так или иначе соприкоснувшиеся с медициной. Значит, опытный аналитик или трейдер похожи на опытного врача: один взгляд на монитор — и диагноз больного (цены) определен.

Самое важное для пользователей технического анализа заключается в том, что он работает, принося владеющим им немалые доходы. Конечно, академические дискуссии не очень интересны трейдеру, вынужденному работать в повседневном реальном мире. Но все же система устройства ценового графика была найдена и носит название Геометрия Частей (Fractal Geometry).

Самое интересное заключается в том, что Геометрия Частей использовалась в техническом анализе с его первых шагов в конце XIX — начале ХХ-го века, но в неявном виде. Более чем через полвека эта концепция неожиданно подтвердилась и притом на самом высоком уровне — теоретической математики (российским математикам Геометрия Частей известна под названием "геометрия фракталов").

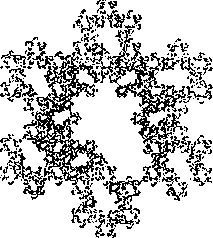

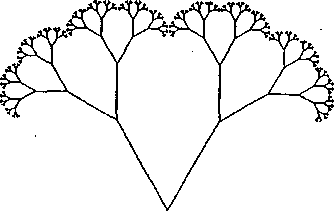

Идея Геометрии Частей и ее детальная разработка принадлежит видному математику нашего века профессору Б. Мандель-броту, работавшему в таких учебных заведениях, как Гарвард, Йель и Колледж Эйнштейна. Новаторство этой идеи заключалось в том, что многие природные явления, считавшиеся до этого хаотичными, на самом деле таковыми не являются. Они подчиняются особому виду геометрии — геометрии природы. В природе основой произвольного предмета часто служит не обыкновенная прямая, а определенная форма, состоящая, например, из отрезков и окружностей. Кроме того, мы наблюдаем особый вид симметрии: не справа налево и сверху вниз, а от составляющих меньшего к составляющим большего масштаба. Вследствие этого математическое описание сходно для абсолютно непохожих и, казалось бы, несопоставимых форм и вещей (рис.1.3).

Таким образом, технический анализ нашел сильного союзника в лице теоретической математики и обрел возможность сформулировать то, что уже давно пытался, а именно: можно прогнозировать цены для всех рынков и любых периодов времени, от минуты до нескольких лет. При этом можно использовать одни и те же методики, поскольку и законы поведения, и структура ценового графика всегда одни и те же.

17

|

|

|

|

Снежинка

Дерево

Галактика

Рис. 1.3. Геометрия Частей — Геометрия природы

Материалы из кн.: A. Frost, R. Prechter "Elliott Wave Principle"

18

Такой неожиданный вывод дарит техническому анализу уникальные свойства и дает простор раздумьям о возможной роли аналитика на фирме, предприятии, в банке или инвестиционном фонде.

Дата: 2018-12-28, просмотров: 380.