ТЕХНИЧЕСКИЙ АНАЛИЗ

ТОВАРНЫХ И ФИНАНСОВЫХ

РЫНКОВ

Прикладное пособие

TECHNICAL ANALYSIS HANDBOOK

FOR THE COMMODITY AND FINANCIAL MARKETS

Второе издание

ИДЕЯ И МЕНЕДЖМЕНТ - ФИРМА "ФИНАНСИСТ"

Москва

ИНФРА-М

1996

ББК 65.053 Э79

Эрлих А.А. Технический анализ товарных и финансовых рынков:

Э 79 Прикладное пособие. - 2-е изд. - М.: ИНФРА-М, 1996. - 176 с.

ISBN 5-86225-346-7

Настоящее пособие является первым в России прикладным изданием, которое содержит описание теории и практики технического анализа товарных и финансовых рынков. Рассматриваются широко применяемые методы технического анализа (по отдельности и в сочетании друг с другом). Умелое использование этих методов в российских условиях будет способствовать как повышению профессионализма и облегчению принятия торговых решений в деятельности банков, фирм и других предприятий, так и становлению зрелого цивилизованного рынка в целом. Пособие предназначено для российского читателя.

Пособие защищено авторским правом. Копирование без ссылки на источник и уведомления автора запрещено.

Эта книга предназначена для информационных и учебных целей и ни при каких обстоятельствах не может быть рассмотрена в качестве прямых указаний к конкретной торговой сделке. Любое утверждение, содержащееся в данной книге, основано на информации, которую автор считает достоверной, и отражает точку зрения автора. Использование данной информации читателем не предусматривает ответственности со стороны автора.

ISBN 5-86225-346-7 ББК 65.053

©Эрлих А. А., 1996

© Фирма "Финансист": идея и

менеджмент © ИНФРА-М,

оригинал-макет, 1996

Анна Александровна Эрлих

ОГЛАВЛЕНИЕ

ПРЕДИСЛОВИЕ 9

ГЛАВА 1. ОСНОВЫ ТЕХНИЧЕСКОГО АНАЛИЗА И ЕГО ИСТОРИЯ 11

1.1. Определение технического анализа.

Необходимые составляющие для прогнозирования цен 11

1.2. Три аксиомы технического анализа 12

1.3. Теория "случайных событий" и Геометрия Частей 16

1.4. Особые черты технического анализа 19

1.5. Классификация методов технического анализа 20

1.6. Имена и история 21

1.7. Теория Доу 23

1.8. Заключение 29

СПИСОК ИСПОЛЬЗОВАННОЙ

И РЕКОМЕНДУЕМОЙ ЛИТЕРАТУРЫ 172

ПРЕДИСЛОВИЕ

Перед Вами — книга по техническому анализу. Технический анализ в целом можно определить как метод прогнозирования цены, основанный на математических, а не на экономических выкладках. Этот метод был создан для чисто прикладных целей, а именно — получения доходов при игре вначале на рынках ценных бумаг, а затем и на фьючерсных. Все методики технического анализа поначалу создавались отдельно друг от друга и лишь в 70-е годы были объединены в единую теорию с общей философией, аксиомами и основными принципами.

Технический анализ широко используется на Западе, а в последнее время находит применение и в нашей стране при разнообразной работе на всех видах товарных и валютных рынков. В качестве примера подобных рынков можно привести ценные бумаги государств и предприятий, валютные и индустриальные индексы, цены на товары и услуги.

Данное издание предназначено прежде всего для того, чтобы читатель смог ознакомиться, изучить и использовать конкретные методики на практике. В нем представлен широкий спектр популярных методов технического анализа. Благодаря использованию современных информационных систем Reuters, Dow Jones Telerate, Bloomberg, Tenfore сегодня уже не приходится тратить время на механическую работу — составление графиков и расчет значений по сложным математическим формулам. Все, что требуется от того или иного пользователя — трейдера, дилера, аналитика, — умелое применение современных средств для создания собственного, творческого прогноза. А для этого, в свою очередь, необходимо знать теоретические основы технического анализа в целом и каждого метода в частности. Поэтому в книге даются сведения об основных способах прогнозирования с точки зрения технического анализа и их наиболее часто встречающихся комбинациях.

Значительную часть пособия занимает раздел о философии, математическом базисе и истории технического анализа. Все это особенно важно для российского читателя.

Философские принципы технического анализа (как и почти все методы) были сформулированы американцами, а их тип логики чем-то отличен от нашей. Математический базис не сложен,

но удивительным образом соединяет технический анализ с современными физико-математическими теориями устройства природы — от галактик до атомов. А история технического анализа нам почти не известна, поскольку годы ее наиболее бурного развития пришлись на время управления хозяйством, полностью отторгавшего подобные методы (вспомним хотя бы культ личности, посев кукурузы и застой). Это и не удивительно — ведь технический анализ был создан для прогнозов цен при существовавшей системе биржевой торговли и развивался вместе с ней. Что тем более важно и интересно для нас, едва вступивших на этот путь.

И последнее. Все, о чем рассказано в этой книге, работает на практике уже многие годы и приносит пользователям немалый доход. Но не забывайте, что панацеи от всех бед не существует. Лишь грамотное и вдумчивое использование технического анализа поможет Вам в работе. Не ждите готовых рецептов: технический анализ — отличный инструмент для определения степе-ни риска или вознаграждения участников рынка в любой момент времени, но он не претендует на роль волшебной палочки. Поэтому отнеситесь к нему серьезно — и результаты не замедлят сказаться.

Глава 1

Необходимые составляющие

Для прогнозирования цен

Начнем изучение технического анализа с его классического определения и аксиом, сформулированных в начале 80-х годов трейдером и аналитиком Джоном Мерфи1.

Технический анализ — метод прогнозирования цен с помощью рассмотрения графиков движений рынка за предыдущие периоды времени.

Под термином движения рынка аналитики понимают три основных вида информации: цена, объем и открытый интерес.

Ценой может быть как действительная цена товаров на биржах2, так и значения валютных и других индексов3.

Объем торговли — общее количество заключенных контрактов за определенный промежуток времени, например, за торговый день.

Открытый интерес — количество позиций, не закрытых на конец торгового дня.

Конечно, не все три индикатора равноценны. Главный из них — цена. Ее изучение наиболее удобно, и большинство методов применяются именно к ней. Данные о цене общедоступны для любого рынка, и в наши дни поступают без промедления: через доли секунды появляются в информационных системах, через сутки — в газетах.

Объем торговли также играет большую роль для прогнозирования и является вторичным индикатором, сравнимым с лакмусовой бумагой. К сожалению, его сложно однозначно определить на всех рынках, и данные обычно поступают с небольшой задержкой. Использование объема торгов — уже более специфический метод, чем прогнозирование с помощью цены, поэтому и встречается реже.

1 Джон Мерфи — известный и активиый в мире технического анализа специалист. Он —

автор книги "Technical Analysis of ihc Futures Markets", первого в своем роде учебника по

теории технического анализа.

2 Например, кофе, свинина, металлы, ценные бумаги и т.п.

3 Например, курс доллара по отношении) к другим валютам; индексы Доу-Джонса, индекс

грузовых перевозок.

11

Открытый интерес в явном виде можно встретить, например, при торговле товарными фьючерсами. На некоторых же рынках этот показатель в идеальном виде вообще нельзя определить. В основном он используется для определения текущей ликвидности рынка, заинтересованности в нем участников, обоснованности тех или иных ценовых движений. По степени важности открытый интерес стоит на третьем месте, но пренебрегать им не стоит.

Профессиональный технический анализ обычно строится с использованием максимального количества доступных индикаторов, в идеале — всех трех. Поэтому бытующее мнение о техническом анализе как "прогнозировании цен на основании их движений" не совсем точно соответствует действительности.

Графические методы

Под графическими понимаются те методы, в которых для прогнозирования используются наглядные изображения движений рынка. Эти методы возникли ранее всех остальных из-за простоты в применении: максимум требуемых инструментов — лист бумаги, ручка и линейка. Подобные методы различаются в зависимости от того, на каком типе графика строятся.

Например, классические фигуры строятся на линейных либо гистограммных чартах. А особые способы построения ценовых графиков (японские свечи и крестики-нолики) привели к развитию отдельных рукавов прогнозирования только на их основе.

6 Два врача с одинаковым образованием и практикой часто ставят противоположный диагноз!

20

2. Методы, использующие фильтрацию или математическую

аппроксимацию

Эти методы бурно развиваются последние 25 лет вместе с компьютерной техникой. Каждый из них сложно воплотить в жизнь вручную. Для этого пришлось бы проводить громоздкие вычисления для каждого отрезка времени ценового графика, а затем аккуратно наносить полученные значения предпочтительно на миллиметровую бумагу... С появлением компьютера, подключенного к современной информационной сети, все наши проблемы решаются автоматически. Все, что от нас требуется — ввести входные параметры и сразу после этого проанализировать нужную кривую. Казалось бы — все очень просто, ведь такого типа методы подают сигналы о покупке и продаже механически. Многие трейдеры используют их, особенно не вникая в суть построения.

Мы подробно остановимся на плюсах и минусах самой значительной и работоспособной группы этих методов, называемой методами фильтрации. Эта группа делится на две основные части: скользящие средние и осцилляторы. После этого Вам решать, насколько полезно (с точки зрения эффективности использования методов, а значит, и живой прибыли) иметь хотя бы общее представление о том, с чем Вы работаете.

Теория Циклов

Теория Циклов более развита на теоретическом, чем на практическом уровне. Она занимается циклическими колебаниями не только цен, но и природных явлений в целом. Мы попытаемся составить общее представление о положениях этой теории и опишем некоторые следствия, помогающие в непосредственных прогнозах.

Почти все методы технического анализа укладываются в эту классификацию. Например, Волновая Теория Эллиотта — метод в основном графический, но имеет черты фильтрации и цикличности. Данная же классификация дает возможность увидеть открывающуюся перед нами перспективу.

Имена и история

История западного технического анализа насчитывает немногим более века. Началась она с заметки в Wall Street Journal, опубликованной Чарльзом Доу в начале 1890-х. К тому времени г-н Доу был уже хорошо известен широкому кругу бизнесменов как один из создателей Индекса Доу-Джонса. В конце прошлого века Индустриальный и Транспортный Индексы имели свою историю и отлично прижились. Поскольку колебания Индексов были важными для заключения биржевых сделок, сразу же возникла необходимость в их прогнозировании. В своей статье Доу изложил ряд принципов, с помощью которых, по его мнению, можно было

21

вступать в сделки на покупку и продажу без особенного риска. Эти принципы используются почти во всех методах современного технического анализа в неявном виде. К сожалению, Чарльз Доу не опубликовал своих идей отдельной книгой, а лишь написал еще ряд статей в том же журнале. Термин Теория Доу появился уже после его смерти — был введен аналитиками, систематизировавшими труды Доу. Доу называют "дедушкой технического анализа", и согласно генетике мы прослеживаем черты предка в сыновьях и внуках.

Многие из графических теорий и методов были признаны в полном объеме только после смерти их создателей. Это связано с всплеском интереса к техническому анализу во второй половине 70-х, сохранившимся по сей день. Интересно, что почти каждая из графических теорий названа по имени своего первого автора, а все методы фильтрации довольно безлики, хотя имена их создателей нам также известны.

Ральф Нельсон Эллиотт открыл свою теорию в годы Великой Депрессии, анализируя индексы Доу-Джонса, и оставил труды по основной концепции и математическому обоснованию. Эти книги регулярно публикуются до сих пор. Кроме определения базисной формы ценовых движений, Эллиотт открыл для технического анализа последовательность Фибоначчи1. Теория не забылась и получила мощный импульс в конце 70-х — начале 80-х годов благодаря усилиям талантливого аналитика Роберта Прехтера, ставшего впоследствии "гуру 80-х" в США.

Уильям Ганн, легендарный трейдер первой половины XX века, создал довольно сложную комбинацию геометрически-алгебраических принципов, которые с успехом использовал при торговле на зарождавшихся фьючерсных рынках. Они привлекли огромное внимание сразу после публикации, и впоследствии Ганн даже создал специальный учебный центр.

Способ ведения ценового графика как крестиков-ноликов и соответствующие принципы прогнозирования были заложены Вик тором де Вилльером в 30-х годах и получили большую популярность при его жизни. Сейчас и график, и сами принципы используются гораздо реже, что связано, по всей видимости, с тем, что они оказались не универсальными.

Почти все классические фигуры технического анализа были открыты в первой половине этого века, но их авторство установить довольно сложно.

Метод японских свечей стал популярным среди западных трейдеров в конце 80-х. Один из первооткрывателей метода, Стив Нисон,

7 Исходя из количества методов использования этой последовательности в наши дни, можно назвать ее по меньшей мере "тетей", если не "бабушкой" технического анализа.

22

заработал на нем большие деньги. Японские свечи работоспособны, но вряд ли возможности, заложенные в этом методе, до сих пор осознаны в полной мере. Метод был создан более трехсот лет назад японцами, торговавшими "пустыми корзинами риса". "Пустая корзина" — тот же фьючерс, и графическая запись его цены представляла собой "свечу" или "подсвечник". В зависимости от цвета, формы и расположения свечей составляется прогноз будущего движения цены. И хотя все современные информационные системы предоставляют трейдерам графики этого типа, взгляды японца и американца на одну и ту же картину могут быть совершенно разными. Это происходит из-за разницы в психологическом подходе. Может быть, российские участники рынка смогут лучше понять японцев и применят анализ "свечек" в совсем неожиданном ракурсе? Интересно отметить, что более чем за три века существования метод японских свечей в основе своей не претерпел изменений.

Бум технического анализа в 70-е годы был прежде всего связан с развитием компьютерной техники. Трейдеры получили в свои руки отличный инструментарий, работающий до того просто, что почти не нужно думать над анализом возникших сигналов (а только о том, насколько им стоит доверять). И хотя осцилляторы и скользящие средние даже в названиях почти не носят "личностного" характера, отметим имена таких выдающихся создателей, как Уэллс Уайлдер, Джордж Лейн, Ларри Уильяме.

С возникновением информационных систем типа Reuters, Dow-Jones Telerate, Bloomberg, Tenfore задача трейдеров и аналитиков сильно упростилась. Мы больше не тратим драгоценное время на построение графиков цены, объема торговли и открытого интереса; не ведем расчеты по сложным формулам на калькуляторе. Вместо этого появилась возможность сопоставить несколько методов, творчески призадуматься или вовсе пойти и выпить кофе. Сам по себе технический анализ как метод прогнозирования цены не стал лучше или хуже после появления "Пентиума", зато мы можем стать более опытными и успешными прогнозистами, приобретя дополнительное время для размышлений.

В заключение добавим, что честь систематизации методов и оформления технического анализа как отдельной прикладной науки в большой степени принадлежит Джону Мерфи и Роберту Прехтеру, о которых уже упоминалось.

Теория Доу

Теория Доу была создана для применения на рынках ценных бумаг и индексов. Как мы помним, эта теория — "дедушка" технического анализа, и нам важно составить его портрет, чтобы поз-

23

же распознать родовые черты в потомках. Для составления характерного портрета рассмотрим шесть основных положений этой теории.

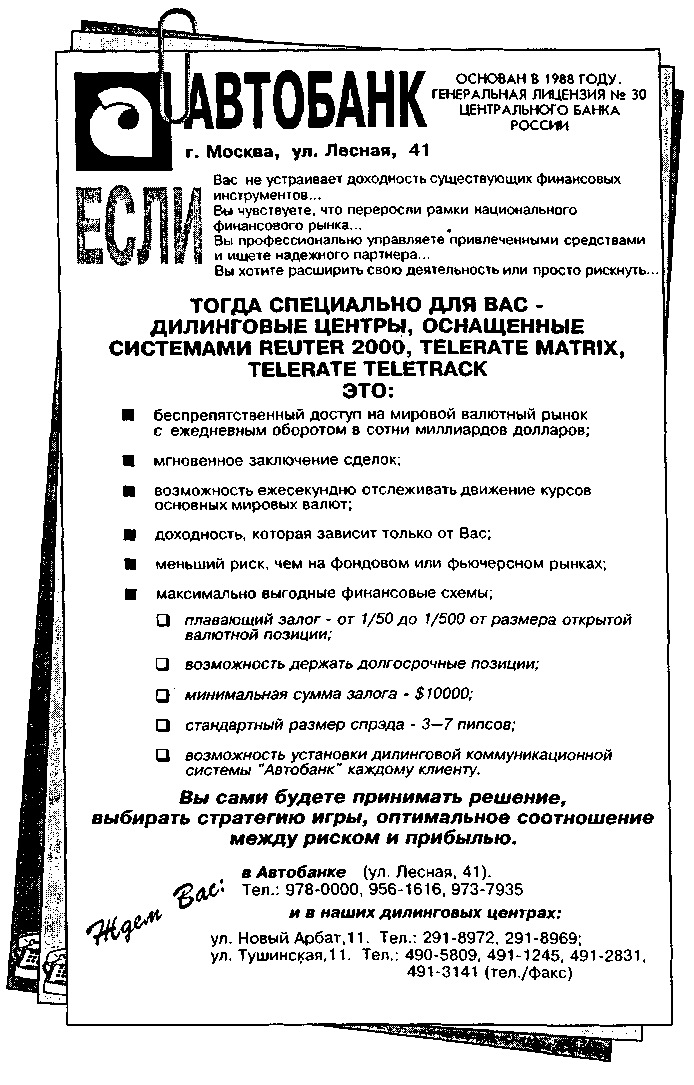

1. Движения индексов учитывают все (рис.1.4).

Звучит практически как аксиома 1. Отличие в том, что здесь идет речь об индексах Доу-Джонса, а мы говорили о рынках вообще.

Рис. 1.4. Индекс Доу-Джонса в наши дни.

График предоставлен фирмой Dow Jones Telerate.

24

2. У рынка есть три тренда (рис. 1.5).

Доу определил бычий тренд как имеющий серию пиков, превышающих один другой, а медвежий — как серию углубляющихся спадов. Затем составил их классификацию по времени развития.

Доу делил тренды по времени на первичный, вторичный и малый, уподобляя их приливу, волне и ряби на море. Так же, как волны составляют прилив, а рябь — волны, вторичный тренд составляет первичный, а малый — вторичный. Первичный, или главный, тренд длится год или более. Вторичный, или промежуточный, тренд длится от трех недель до трех месяцев и является коррекцией к основному тренду, составляя при этом его треть, две трети или половину. Малый, или краткосрочный, тренд длится менее трех недель и является составной частью промежуточного.

Изменение тренда определяют так же, как и конец прилива: каждая последующая волна становится короче предыдущих.

Такие выводы подчиняются законам Геометрии Частей. Их используют в некоторых методах, работающих с трендами.

3. Главный тренд имеет три фазы (рис.1.6).

Представим себе ярко выраженный медвежий тренд. Его первая фаза, фаза зарождения, представляет собой спад цен под действием общеизвестных "плохих новостей", например, известия о ликвидации нескольких крупных компаний. Во второй фазе принимают участие биржевые спекулянты, причем цены быстро падают, хотя новости и улучшаются. В третьей, заключительной, фазе в действие вступает широкая публика, подстегнутая прессой, и начинается панический спад цены. Именно в этой, последней, фазе информированные "киты" начинают покупать.

Как видим, схема основана на психологических особенностях поведения участников рынка, неизменных и по сей день. Эти наблюдения сходны с наблюдениями Эллиотта. С другой стороны, не стоит строить торговый план на основании этого положения, поскольку в наши дни оно воспринимается несколько утрированным.

Заключение

Мы рассмотрели философию технического анализа, узнали о его зарождении и истории развития. На основании этих знаний уже можно начать заниматься практикой прогнозирования. Тем не менее следующая глава посвящена сравнению технического анализа с фундаментальным. Фундаментальный анализ в широком смысле занимается обычной причинно-следственной связью экономических событий и поэтому важен не только с точки зрения ежедневной работы, но и с точки зрения здравого смысла. Важно понять его место в общей системе прогнозирования и принятия решений.

Возможно, следующая глава укрепит Вас в решении использовать технический анализ профессионально. Оставшаяся часть книги будет посвящена исключительно практике технического анализа — и для будущих аналитиков, и для трейдеров.

Глава 2

Эффективность двух подходов

Оба метода пытаются решить одну и ту же проблему: определить направление дальнейшего движения цены, но подходят к ней с разных сторон. Фундаменталисты изучают причины, движущие рынком, а технические аналитики — эффект. Фундаменталист основывается на обычной логике и постоянно задает вопрос "почему?". Технический аналитик считает, что знать причину вовсе не обязательно, поскольку фундаментальный анализ заложен в технический по определению.

30

Казалось бы, фундаментальный анализ более рационален. Но спросите любого трейдера, и он ответит Вам, что на фундаментальные факторы не всегда можно полностью положиться. Одни и те же данные по экономическому состоянию страны (так называемые "фигуры") и высказывания в разные дни приведут к диаметрально противоположным результатам. Одна и та же причина приводит к разным следствиям.

При использовании фундаментального анализа невозможно учесть все факторы, ведь какие-нибудь всегда останутся неизвестными. Очень часто драматически сильные движения рынка начинаются с малозначительных событий. И хотя основной набор фундаментальных факторов для каждого рынка должен представлять себе каждый трейдер, вряд ли он сможет положиться на них полностью при вступлении в ту или иную сделку.

Технический анализ — отличный метод прогнозирования, дающий большую вероятность "попаданий", но, конечно, он тоже не является панацеей. Поэтому в какой-то мере ни фундаментальный, ни технический анализ не являются полными, но гармонично дополняют друг друга.

Многие трейдеры пытаются классифицировать себя либо как "фундаменталистов", либо как "техников". Но в реальной жизни сложно провести четкую границу, поскольку "техник" обычно имеет представление о фундаментальных факторах, а "фундаменталист" использует многие принципы технического анализа в неявном виде, сам не замечая этого.

В пользу технического анализа говорят его преимущества — широта кругозора и гибкость, фундаментальному анализу вовсе не свойственные. Сложно представить себе профессионального фундаменталиста, работающего одновременно с ценными бумагами, валютами и сахаром или делающего прогнозы с одинаковой легкостью на день и на год вперед. Но с техническим анализом все тоже не так просто: существенная оговорка по его применению — профессионализм, включающий в себя умение правильно выбрать нужную методику.

Сложно работать на товарных и финансовых рынках, сложно составлять свои прогнозы — ведь они будут так или иначе отражать наши желания. Поэтому для принятия первых решений лучше пользоваться советами профессионалов прогнозирования — и технического, и фундаментального. Со временем Вы сами сможете более или менее точно определять ситуацию на рынке, составляя собственный прогноз, отдавая предпочтение тому или иному методу. Только никогда не забывайте о том, что фундаментальный анализ — то же, что и общее образование, а технический — те же приемы и навыки, наработанные жизнью.

31

Глава 3

ИНСТРУМЕНТАРИЙ

ТЕХНИЧЕСКОГО АНАЛИЗА :

ТИПЫ ГРАФИКОВ

ДВИЖЕНИЯ РЫНКА

Существуют три типа графиков движения рынка, на основании которых строится технический анализ: график движения цены, объема торговли и открытого интереса. Эти графики обычно называют чартами (от англ, chart). Сегодня существует большое количество информационных систем, работающих в режиме реального времени, со встроенными функциями автоматического построения чартов по мере поступления данных. Например, в системе Reuters есть функции Reuter Graphs, Reuter Graphics и Reuter Technical Analysis, различающиеся по возможностям в применении, но предоставляющие практически любые чарты по нужному направлению. Все, что требуется от пользователя, — умение грамотно и свободно их читать.

Таблица 3.1

с информационной системой и запрашиваете построение японских свеч для ежедневного чарта по рынку доллар/рубль. Вы скорее всего потерпите неудачу, поскольку фиксинг официального курса строится один раз в день. Следовательно, Вы можете получить только линейный чарт, а при особом желании — график крестиков-ноликов.

Из пункта 2 табл.3.1 мы видим, что графики типов А, Б, Г теоретически возможно строить на любых временных периодах (рис.3.1). Назовем следующие общеупотребительные названия чартов в зависимости от длины единичного отрезка по оси абсцисс:

33

1. График тиков (Tick-by-Tick) — отражает каждое изменение

цены (обычно — только линейный);

2. Поминутный (One Minute) — колебания цены за минуту;

3. Почасовой (Hourly) — колебания цены за час;

4. Дневной (Daily) — колебания цены за рабочий день (иногда —

сутки);

5. Понедельный (Weekly) — колебания цены за рабочую неделю;

6. Помесячный (Monthly) — колебания цены за календарный

месяц;

7. Погодовой (Yearly) — колебания цены за год.

Разумеется, возможно взять и более экзотические единицы измерения для своего графика (например, 6 часов или 10 дней), но вышеперечисленные типы используются чаще всего, с ними удобнее работать на практике.

Пункт 3 табл. 3.1 указывает на то, какая шкала — арифметическая или логарифмическая (процентная) используется для построения того или иного типа графика (рис. 3.2). Арифметическая шкала наиболее проста и естественна и используется в большинстве случаев. Логарифмическая же шкала наглядно отражает не абсолютное изменение цены, а относительное и может быть полезна при составлении среднесрочного и долгосрочного графиков.

Например, для составления технического долгосрочного прогноза ежедневный график изменения курса доллар/рубль8 удобно сделать именно в логарифмическом масштабе. Сравните, насколько более наглядным выглядит логарифмический график по сравнению с арифметическим (рис. 3.3).

А теперь обратимся к каждому из четырех инструментов в отдельности.

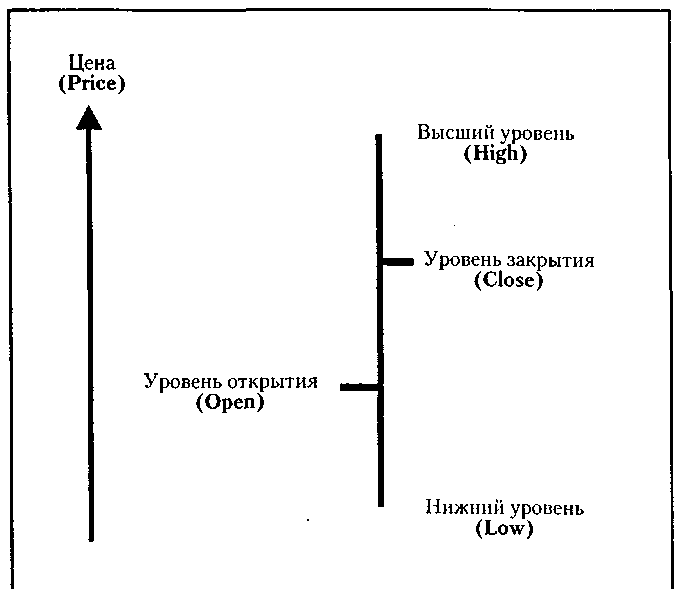

Гистограммы ( Bar Charts )

Этот тип графика наиболее распространен как среди техниче ских прогнозистов, так и среди всех других пользователей. Вед] он отражает почти все события означенного промежутка време ни (рис.3.5). Его называют еще "High-Low-Open-Close Chart" (по требуемым для построения данным) или просто "High-Low-Close' (в случае пренебрежения ценой открытия).

Как и в случае с "линейным" графиком, термин "гистограмма' не совсем корректен, поскольку март выглядит скорее как "график столбиков" или как "интервальный график". С другой стороны, термин "гистограмма" уже стал традиционным, и его явное преимущество — в краткости.

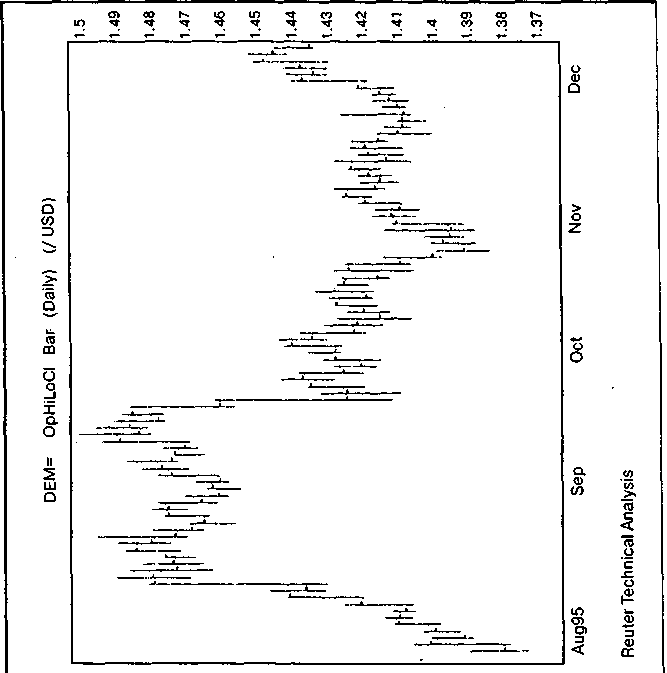

Рис. 3.5. Ежедневный чарт-гистограмма движения курса Доллар США / Немецкая марка.

График предоставлен агентством Reuter

Гистограммы полезны своей репрезентативностью и помогают сделать наилучшие прогнозы с помощью классических трендовых и поворотных фигур, скользящих средних и т.д. Для любого метода, примененного к чарту-гистограмме, мы получим наибольшее количество сигналов и наиболее точное совпадение с расчетными ценовыми уровнями.

Для построения палочки гистограммы (рис. 3.6) проводится вертикальная линия между высшей и низшей ценой рассматриваемого периода. Слева и справа изображаются маленькие отросточки, обозначающие цену открытия и закрытия соответственно.

|

|

| Рис. 3.6. Схема "палочки" гистограммы |

Сама по себе гистограмма особого интереса не представляет. Были попытки делать прогнозы на основании ее формы, но с появлением в западном техническом анализе такого инструмента, как свечи, необходимость в этом отпала. Свечи специально созданы для прогнозов такого рода. С другой стороны, гистограммы лучше применять во всех остальных случаях для поддержания "чистоты идеи" каждого метода.

Объем торговли

Чем больше объем, тем выше заинтересованность участников рынка в данный торговый день. Вследствие этого аналитики делают такой вывод: при увеличении объема текущий тренд подтверждается, а при уменьшении становится возможным разворот.

Например, в течение недели цена растет при хорошем объеме торговли. Это значит, что бычий тренд сохраняет силу и пока разворачиваться не собирается. Когда на следующей неделе объем начинает падать, это может быть знаком близкого разворота: медведи на рынке стали преобладать.

Мы встретимся с объемом при рассмотрении классических фигур технического анализа, и базисное утверждение останется неизменным, лишь будет применяться в более сложной форме.

10 Рассчитывается либо по позициям на покупку, либо по позициям на продажу.

55

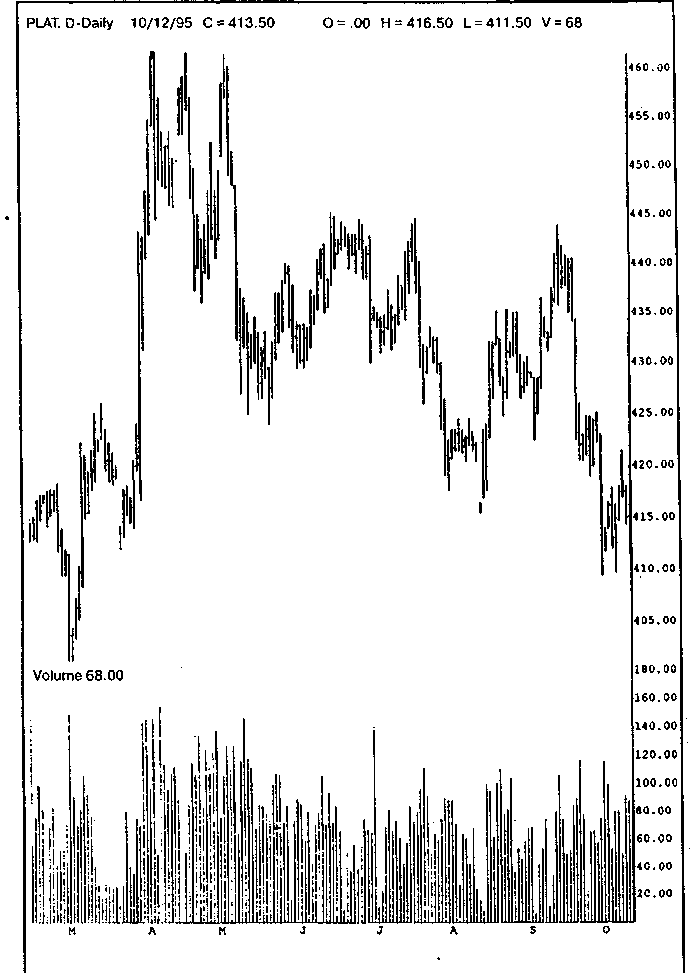

Рис. 3.19. Графическое изображение объема торговли График предоставлен агентством Dow Jones Telerate

56

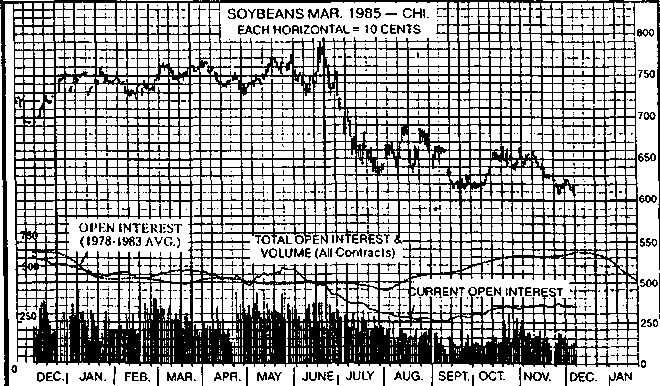

Рис. 3.20. Графическое изображение открытого интереса.

Текущий открытый интерес показан сплошной линией; средний текущий интерес за 1978-83 г.г. — пунктирной линией.

Из кн.: D. Murphy "Technical Analysis of the Futures Markets"

Поскольку нас особенно интересует изменение величины объема, его график можно изучать и предсказывать с помощью классических фигур и линий трендов. Очень интересны осцилляторы, специфически построенные на изменении объема, с помощью которых можно получить вполне достоверные сигналы к покупке или продаже.

Открытый интерес

С помощью этого инструмента можно проверить правдивость предсказаний объема. Открытый интерес показывает, насколько интересен тот или иной контракт с долгосрочной точки зрения. Другими словами, насколько серьезно участники рынка воспринимают текущий тренд.

Увеличение открытого интереса говорит о том, что сделки, заключенные в данный торговый день, были не только спекулятивными, но и хеджерскими", и большое число участников рынка не спешит закрывать свои позиции. Значит, текущий тренд еще очень силен.

11 Хеджирование — страхование от ценовых рисков покупателями или продавцами реального товара при помощи биржевых инструментов.

57

С другой стороны, при накоплении критически большого открытого интереса на рынке создается довольно опасная ситуация. Все участники рынка эмоционально напряжены и посматривают друг на друга в ожидании: кто же первый начнет действовать? Поэтому может произойти обвальный, катастрофический разворот, характеризуемый резким повышением объема торговли.

Конечно, критерий открытого интереса не однозначен. Общее правило можно сформулировать так: увеличение объема должно подтверждаться достаточным открытым интересом. Если Вы не прислушаетесь к этому совету, то в один прекрасный день можете оказаться участником "тонкого" рынка, где несколько спекулянтов "раскачивают" цену, симулируя большой объем и завлекая в свои сети "мелких рыбешек". Это часто случается летом, когда цена резко растет и так же резко падает, а тем временем многие участники рынка ушли в отпуск. Наилучший совет в подобных случаях: воздержаться от участия в биржевой игре.

Применяя только что изложенный принцип на рынках, в которых открытый интерес в своем идеальном виде не определим, старайтесь быть в курсе событий и слухов: кто сегодня "выступал" и с какими суммами, была ли торговля активной или не очень. Как ни странно, слухи такого рода почти никогда не бывают обманчивыми, и их даже можно возвести в ранг новостей.

Завершая разговор об открытом интересе, отметим маленькую деталь. Для товарных рынков изменения открытого интереса носят ярко выраженный сезонный характер. Поэтому нас интересует не столько его абсолютная величина, сколько относительная. Некоторые специалисты (кстати, более близкие к фундаменталистам) изображают на одном и том же графике открытого интереса его текущую величину и величину, зафиксированную в те же дни прошлых лет (рис. 3.20).

Глава 4

Заключение

Познакомившись с основными классическими фигурами технического анализа, Вы можете составить мнение об их действенности. Другие методы технического анализа, которые мы рассмотрим, также будут иметь свои недостатки, но зато у них гораздо больше преимуществ.

Методы фильтрации подают механически объективные сигналы, но используются почти всеми трейдерами и аналитиками. Теория Циклов необычна, но и не проста в прикладном применении. Выделяется среди других Волновая Теория Эллиотта. С одной стороны, это авторский метод, использующий различные типы ценовых формаций; с другой стороны, имеет место набор строгих правил, не позволяющих каждому работать с волнами по своему усмотрению. Волновая Теория Эллиотта включает в себя классический технический анализ, обобщая его методы в расширенной концепции.

Глава 5

ЧИСЛА ФИБОНАЧЧИ

Глава 6 СКОЛЬЗЯЩИЕ СРЕДНИЕ

Типы скользящих средних

Существуют три типа скользящих средних.

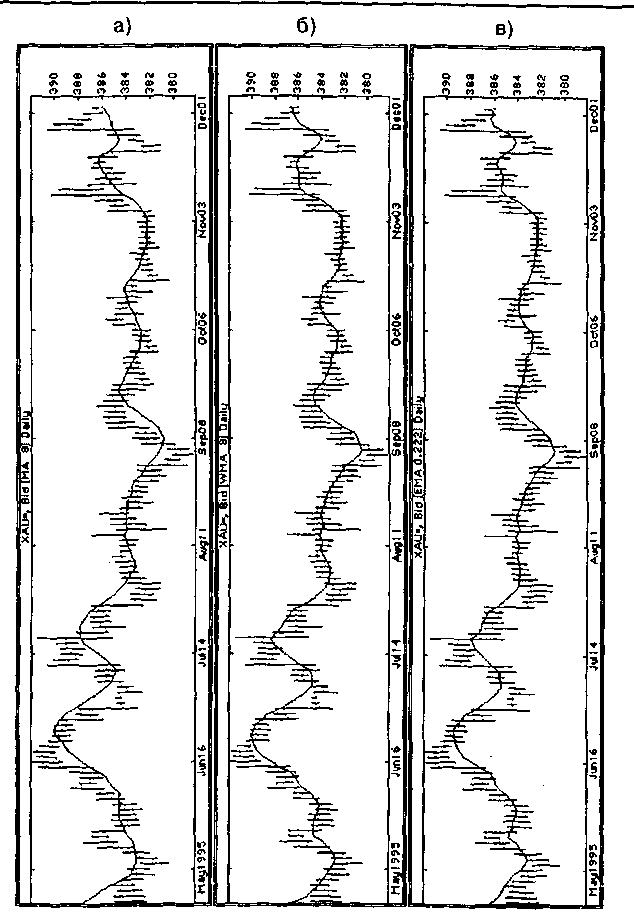

1. Простые скользящие средние (рис. 6.1 а).

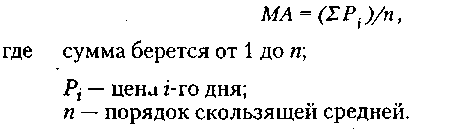

Способ построения простых скользящих средних, как следует из их названия, весьма прост. В нашем случае каждая из точек кривой складывается из средней цены за предыдущие 8 дней. В общем случае формула для каждой точки линии скользящей средней выглядит следующим образом:

Такая простота построения кривой была особенно привлекательна до начала повсеместного использования персональных компьютеров, т.е. когда каждому аналитику приходилось строить кривую вручную. Сейчас развитие техники дает возможность применять более сложные формулы без каких-либо дополнительных усилий с нашей стороны. Поэтому наряду с простыми скользящими средними рассматривают и более сложные. При этом успешность использования тех или других варьируется от рынка к рынку.

93

Рис. 6.1. Скользящие средние с порядком n=8 на ежедневном графике изменения цены золота

а) простая скользящая средняя

б) взвешенная

в)экспоненциальная

________ Графики предоставлены агентством Reuter

94

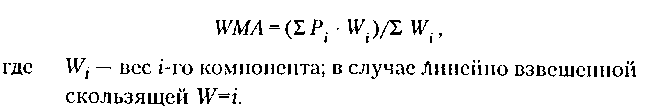

2. Взвешенные скользящие средние (рис .6.1 б).

Этот тип отличается от предыдущего тем, что каждой из цен рассматриваемого промежутка придается "вес", увеличивающийся ближе к текущему дню. В рассматриваемом примере у первой цены будет вес, равный единице, а у последней — восьми. Общая формула выглядит так:

|

|

Как мы видим, при данном подходе более поздним ценовым движениям придается большее значение. Многие аналитики считают этот факт важным для ускорения подачи сигналов, т.е. уменьшения отставания.

3. Экспоненциальные скользящие средние (рис. 6.1 в).

Этот вид скользящих называют еще "экспоненциально приглаженным". Как и в предыдущем случае, эта скользящая является взвешенной, т.е. недавней цене придается большее значение. Ее отличительной особенностью является то, что она включает в себя все цены предыдущего периода, а не только того отрезка, который задан при установке периода (8 дней). Формула выглядит так:

Несмотря на кажущиеся выгоды использования второго и третьего типов скользящей, первый используется аналитиками наиболее часто. Одни объясняют это большей достоверностью результатов, другие — тем, что чем проще метод, тем ближе он к природе. Автор делает такой вывод: использование того или иного типа скользящей — исключительно дело вкуса.

И недостатки метода

Итак, теперь мы — эксперты в области скользящих средних и владеем наиболее утонченным инструментарием. И все же, прежде чем отдавать приказы о торговых сделках, прислушаемся к советам специалистов.

1. Трейдер или аналитик, применяющий скользящие средние,

должен знать стратегию торговли с помощью линий тренда, по-

скольку вступление в длинную или короткую позицию опреде-

ляется в обоих случаях аналогично.

2. Применение скользящих средних особенно эффективно при

трендовых (бычьем или медвежьем) рынках. В этом заключается

основное отличие применения скользящих средних от осциллятор-

ных методов. Методы с использованием скользящих лучше всего

работают в условиях тренда, хотя никогда не сигнализируют о

потолке или дне рынка вовремя. Из-за этого при боковом тренде

запаздывание сигналов приведет к их полной бесполезности.

103

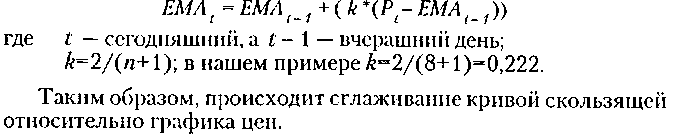

Рис. 6.7. Способы горизонтального расположения одной и той же скользящей средней

График предоставлен агентством Dow Jones Telerate

104

3. По этим причинам преимуществами метода скользящих средних — простотой использования и наглядностью — можно воспользоваться только в трендовом рынке, помня о неизбежном запаздывании и периодическом возникновении ложных сигналов. Кстати, если ложных сигналов слишком много, может, рынок стал боковым?

Используйте скользящие средние, но не слишком увлекайтесь. Как и все другие компьютерные методы, скользящие средние, являясь определенным типом аппроксимации, сами по себе ничего не определяют, а только позволяют наглядно сравнить ценовую кривую саму с собой.

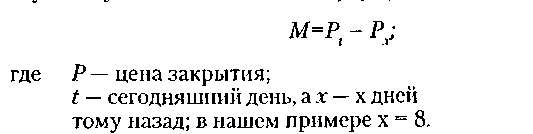

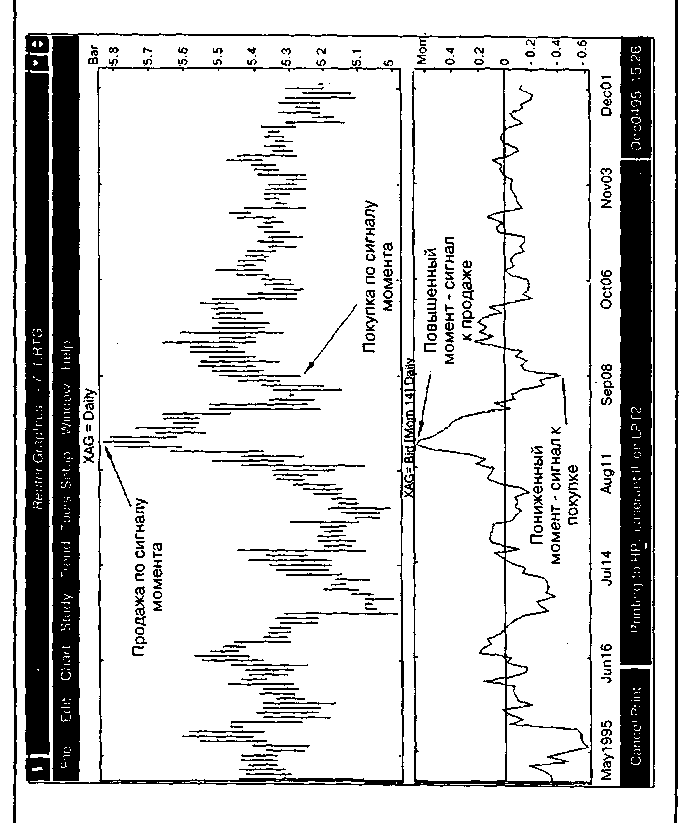

Момент ( Momentum )

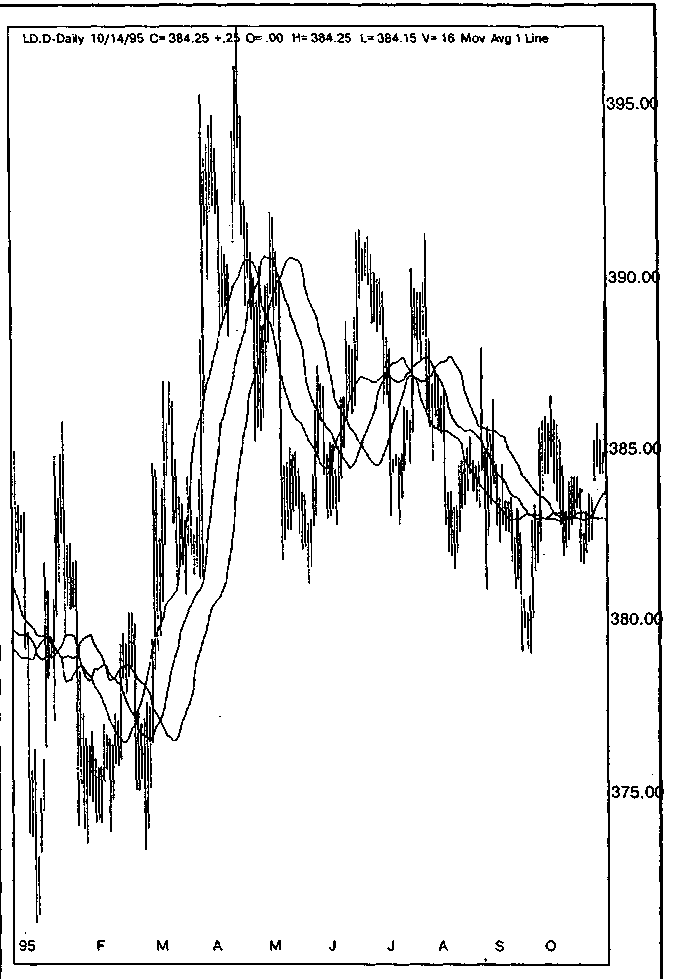

Самый простой способ построения осциллятора называют Моментом (рис. 7.1). Для примера здесь и далее будем проводить расчеты на базе ежедневных изменений цен, хотя возможно делать это и для минут, и для недель.

Каждое значение Момента вычисляется как разница между значениями цены через определенный временной интервал. Если нас интересует, например, восьмидневный Момент, то получим каждое значение Момента, вычитая из текущей цены закрытия16 цену закрытия 8 дней назад. Получившиеся положительные и

16 Возможно вести расчет на основании средней цены за день и т.н.

107

Рис. 7.1. 14-дневный нормализованный Момент для золота График предоставлен агентством Router.

|

|

| отрицательные значения изображают на графике, где опорной служит нулевая линия. Общая формула выглядит так: |

Сигналами будут служить понижения или повышения значений Момента относительно нуля. Из смысла построенного графика следует, что положительное значение Момента свидетельствует об относительном росте цен. И хотя сама цена может продолжать расти, снижение Момента до нуля говорит о возможной консолидации, а спад ниже нуля — о том, что рынок "потерял момент" и наступает время для нового, снижающегося ценового тренда.

Поэтому многие "техники" используют пересечение кривой Момента с нулевым уровнем как сигнал к принятию торговых решений. Движение выше нуля будет означать сигнал к покупке, а ниже нуля — к продаже. Здесь, однако, стоит особо подчеркнуть, что все осцилляторные методы рассчитаны на торговлю в направлении превалирующего тренда, являющегося более важным, чем любой сигнал. В условиях ярко выраженных бычьего или медвежьего рынка можно воспользоваться только теми сигналами, которые призывают к покупке или продаже соответственно.

Как и в случае со скользящими средними, более чувствительными линиями Момента будут те, у которых порядок меньше.

Как бы ни было удобно пользоваться Моментом, возникает следующий вопрос. Осцилляторный анализ наиболее удобен в случае экстремальных положений цены. Но как можно определить, насколько силен или слаб момент рынка в настоящее время, если мы не задали никаких критериев, кроме нуля? Эту проблему можно решить двумя способами: либо визуально оценивать величину Момента по сравнению с его предыдущими спадами и подъемами, либо обратиться к другим осцилляторам.

Нельзя сказать, что первое решение проблемы совсем неприемлемо. Просто определим исторические высшие и низшие уровни Момента и каждый раз будем сравнивать их с текущим значением. При этом более удобно нормализовать график Момента, деля значения на наибольшую достигнутую амплитуду. В результате Момент будет изменяться от - 1 до + 1. Достигая опасной зоны, т.е. приближаясь по модулю к единице, значение Момента сигнализирует об ослаблении или усилении ценового тренда. Например, достигнутое значение 0.95 говорит о том, что цена поднимается слишком быстрыми темпами и следующей стадией будет консолидация или даже спад.

109

Идея нормализации Момента была воплощена в жизнь в качестве Индекса Товарного Канала (Commodity Channel Index). Дональд Ламберт, автор этого индекса, использует в качестве делителя среднее значение цен за те несколько дней, для которых ведется расчет, после этого умножая получившееся значение на 1.5. Результирующая кривая полностью сходна с Моментом, но ее колебания рассматриваются по отношению к уровням -100 и +100 (рис.7.2). Некоторые трейдеры используют сигналы этого осциллятора, подаваемые при пересечении кривой с данными уровнями; другие определяют состояние перепроданности или перекупленности по спаду кривой ниже -100 или подъему выше + 100. Это практически ничем не отличается от использования кривой Момента, описанного нами ранее.

Строго говоря, Момент лишь тогда можно называть осциллятором, когда он нормализован. Даже если для наших целей несущественны различия в терминологии, этот факт говорит о том, что для получения четких сигналов более удобно использовать нормализованный Момент. Кардинальным образом проблема определения уровней перепроданности и перекупленности решается при использовании Индекса Относительной Силы и Стохастических Линий.

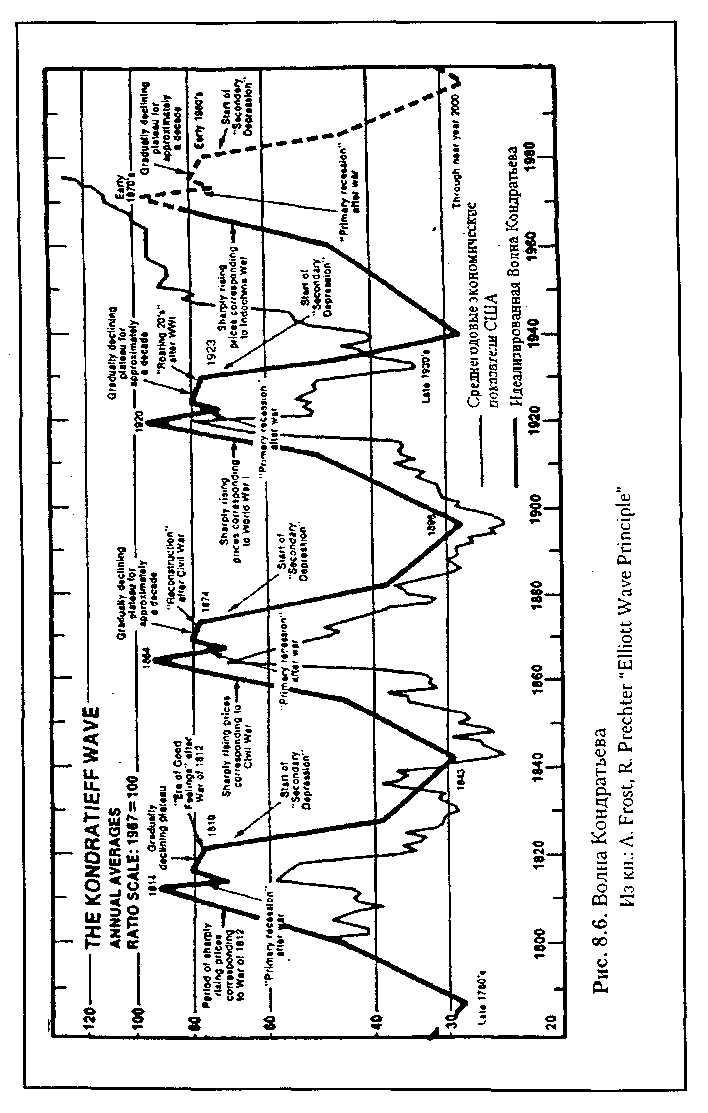

Глава 8 ТЕОРИЯ ЦИКЛОВ

Можно ли предсказать будущее? Удивительно, что большая часть человечества ответит на этот вопрос отрицательно. А в то же время каждый из нас занимается предсказаниями будущего ежедневно. "Первого сентября начнется новый учебный год", "Зарплату выплачивают 24 числа каждого месяца". Такого типа "предсказания" — часть повседневной жизни, и мы уже не замечаем их природы. Вообще говоря, основаны они на том, что многие события жизни повторяются через определенные промежутки времени. Ученые разных областей науки работают над тем, чтобы определить точную длину цикла возникновения какого-либо события (например, длину светового дня). Многочисленные исследования установили периоды появления солнечных пятен, вспышек эпидемий и войн, нашествий койотов. Любопытным оказалось то, что длительность циклов возникновения различных явлений, абсолютно друг с другом не связанных, практически одинакова. Если все это верно, то почему бы не использовать теорию циклов при предсказании цен, т.е. не сделать ее частью технического анализа?

Действительно, почти все основополагающие теории технического анализа имеют слабую сторону: с их помощью нельзя указать время возникновения того или иного конкретного события. Скользящие средние всегда запаздывают, осцилляторы говорят о сиюминутных событиях, а методы, использующие фигуры или следующие за трендом, по своей природе являются однобокими. А ведь если мы в точности определили, что тренд изменился и стал, например, бычьим, нам немаловажно знать, сколько времени он продлится и когда именно закончится. Поэтому Теория Циклов, хотя бы поверхностно используемая в комбинации с другими методами, может дать нам интересные результаты.

Остановимся на основных постулатах этой теории и покажем, каким именно образом ценовые движения могут быть представлены в виде циклического графика.

Классификация циклов

Циклы, как и тренды, классифицируют по времени их продолжительности. Для технического анализа важно вычленить циклы доминантные, т.е. именно те, из которых складывается ценовое движение. Аналитики циклов утверждают, что большинство ценовых движений является суммой как минимум пяти доминантных циклов. Основополагающим здесь является один из принципов технического анализа, говорящий о том, что рассмотрение должно начинаться с максимально доступной долгосрочной картины и постепенного фокусирования на ней.

Хотя аналитики, специализирующиеся на анализе циклов, дают специфические характеристики для каждого из периодов, мы остановимся лишь на наиболее общих. Первый из циклов — долгосрочный, т.е длящийся много более года. За ним следует сезонный — продолжительностью в год. Остальные, более мелкие,

131

Однако следует заметить, что определение составляющих компонент цикла аналитическими методами довольно сложно осуществить на практике. Поэтому существуют численные методы, позволяющие представить колебания цены в удобном для циклического анализа виде.

Большую группу составляют методы, использующие матема-тико-статистический аппарат (анализ Фурье, метод максимальной энтропии и т.д.). Другую большую группу составляют чисто визуальные методы — определение длины периода "на глаз". Конечно, рациональное применение такого типа методов невозможно без соответствующего программного обеспечения.

Посередине между двумя уже упомянутыми методиками лежит инструмент, основанный на особого рода проецировании цены. Его называют снятие направленности (detrending). Первый шаг снятия направленности — построение определенной скользящей средней и ее центрирование. Затем график цен проецируется относительно скользящей средней, при этом значения берутся либо как расстояние, либо как проценты между скользящей и действительным значением. После этого наглядными становятся максимумы и минимумы графика, позволяющие определить его периодичность (рис. 8.5). В зависимости от того, какой цикл требуется выявить — более или менее долгосрочный, берут скользящие средние соответствующего порядка (например, 40 дней). А чтобы выявить более мелкие доминантные составляющие, в соответствии с принципом гармоничности последовательно выбирают периоды в 2 раза короче (20, 10, 5 дней). Возможно использование порядков скользящих средних, близких к членам Последовательности Фибоначчи.

Классификация циклов

Циклы, как и тренды, классифицируют по времени их продолжительности. Для технического анализа важно вычленить циклы доминантные, т.е. именно те, из которых складывается ценовое движение. Аналитики циклов утверждают, что большинство ценовых движений является суммой как минимум пяти доминантных циклов. Основополагающим здесь является один из принципов технического анализа, говорящий о том, что рассмотрение должно начинаться с максимально доступной долгосрочной картины и постепенного фокусирования на ней.

Хотя аналитики, специализирующиеся на анализе циклов, дают специфические характеристики для каждого из периодов, мы остановимся лишь на наиболее общих. Первый из циклов — долгосрочный, т.е длящийся много более года. За ним следует сезонный — продолжительностью в год. Остальные, более мелкие,

131

циклы, имеют классификацию, не очень существенную для целей практического применения данной теории. В их структуре важно то, что они подчиняются принципам гармоничности и пропорциональности по отношению друг к другу.

Сезонные циклы

Для разных товарных рынков можно построить так называемые сезонные циклы. Стратегию торговли можно основать, например, на том, что весной цена некоторых товаров имеет небольшую тенденцию к снижению, а в последние два месяца лета — сильную тенденцию к подъему. Для валютных рынков также можно подметить какие-нибудь сходные особенности. Попытки сделать это могут оказаться весьма полезными для долгосрочных хеджеров.

Правое и левое смещение

Не менее важным, чем определение периодичности цикла, является определение места возникновения его экстремума. Как мы помним, период цикла аналитики предпочитают измерять между его двумя нижними точками. Очевидно, что для идеально построенного цикла его максимум должен находиться точно в середине периода. Это явление, называемое консолидацией, в природе обычно не встречается.

Как известно, трендовый (бычий или медвежий) рынок можно определить как тот, в котором движения цены вверх или вниз соответственно являются более сильными и успешными, чем противоположные. Это определение говорит об амплитудных закономерностях. Если сформулировать это определение с точки зрения фактора времени, получим утверждение о том, что в бычьем рынке движение вверх длится дольше, чем движение вниз. Для медвежьего рынка справедливо обратное утверждение.

132

133

Это определение трендовых рынков является основополагающим для концепции правого и левого смещения. Правое смещение возникает при бычьем рынке, а левое — при медвежьем (рис. 8.7). Другими словами, максимум цены на определенном отрезке цикла располагается соответственно ближе к концу или ближе к началу. Поэтому, если в определенном нами цикле мы можем отметить левое смещение, это свидетельствует о том, что общее направление тренда — медвежье; если же при этом оно заменяется консолидацией, а затем — правым смещением, то речь идет о смене основного тренда с медвежьего на бычий.

Эта концепция доказала свою работоспособность для установления времени возникновения ценовых максимумов рынка и определения текущего направления тренда. Она является одной из самых важных в прикладном использовании Теории Циклов.

а) Идеализированная схема ценового тренда со снятой направленностью

|

|

б) Правое смещение в бычьем тренде

|

|

|

|

Левое смещение в медвежьем тренде

|

|

| IX / г |

г) Смещение в тренде без снятой направленности

Рис. 8.7. Эффект правого и левого смещения

Основные выводы

Подводя итог, определим возможности применения Теории Циклов на практике.

1. Возможно предсказать время возникновения ценовых ми-

нимумов рынка. Для этого используем метод снятия направлен-

ности, а затем визуально определим длину периода цикла.

2. Если известно заранее, что тренд — ярко выраженный бычий

или медвежий, то можно предположить наличие соответственно

правого или левого смещения и примерно определить время воз-

никновения максимума. Если текущий тренд — боковой, то мак-

симум с наибольшей вероятностью возникнет посередине цикла.

3. При неизвестном заранее направлении тренда устанавли-

ваем наличие правого, левого смещения или его отсутствие. По

правому или левому смещению определяем бычью или медвежью

направленность цены. Отсутствие смещения говорит о боковом

тренде.

Изложенные здесь некоторые принципы Теории Циклов могут вызвать к себе повышенный интерес и побудить к ее использованию в практической работе на рынке. Однако следует предостеречь против того, чтобы трейдер как пользователь методов технического анализа руководствовался в своих действиях лишь этой теорией. В то же время использование основных понятий Теории Циклов может дать подсказку в работе. Разработанный в ней подход к ценовому графику оригинален и предполагает наличие знаний о длительности циклов природных явлений.

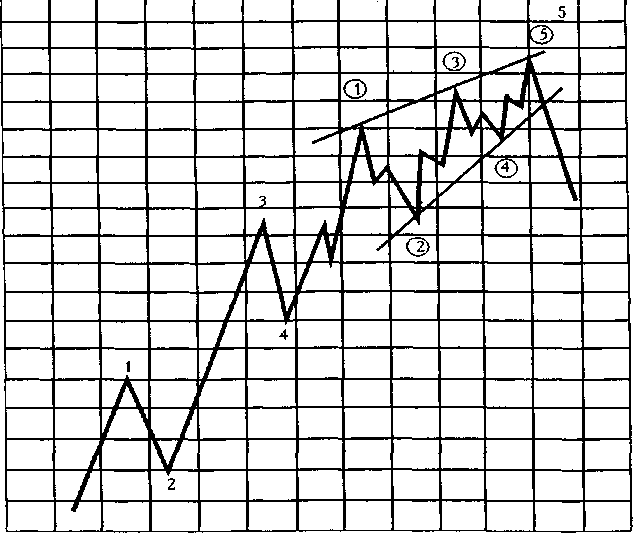

Глава 9

Общая идея

Главное открытие Ральфа Нельсона Эллиотта (1871 — 1948) состояло в том, что поведение "толпы" — будь то римские рабы или участники биржевой игры — подчиняется характерным законам. По его мнению, социально-массовое психологическое поведение последовательно проходит стадии экспансии, энтузиазма и эйфории, за которыми следуют успокоение, упадок и депрессия. Эта схема прослеживается в различных периодах времени, начиная с нескольких минут и заканчивая веками.

Изменения массовой психологии хорошо видны по изменению цен на товары и услуги, ценные бумаги, валюты и промышленные индексы. Таким образом, применяя схему психологического развития к ценовому графику, мы не используем стандартные методы технического анализа. По иллюстрированному психологическому тесту мы наблюдаем, как массы оценивают и реагируют на ту или иную информацию. При использовании Волновой Теории Эллиотта эти поведенческие модели в большой степени предсказуемы.

136

Основная диаграмма

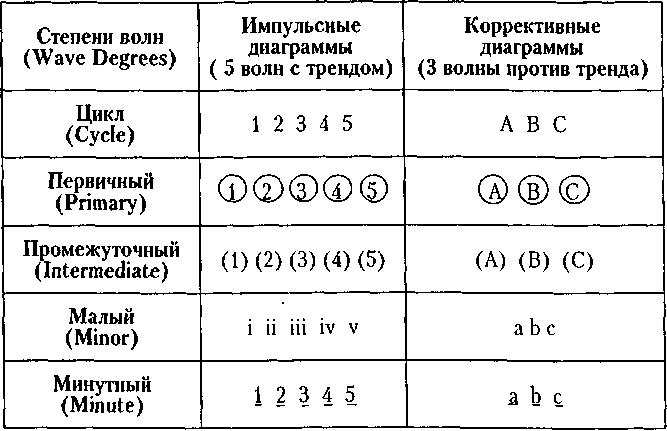

Степени волн

В зависимости от длительности своего развития волны имеют разные степени. При составлении прогнозов используют следующую терминологию и обозначения:

|

|

| 139 |

Таблица 9.1

Формы волн

Импульсные движения (1, 3, 5, А, С) состоят из пяти волн. Существуют их следующие разновидности:

1. Базисная пятиволновая формация.

2. Растянутые (Extended Waves): одна из импульсных волн

пятиволновой диаграммы по своей амплитуде гораздо больше

двух других (обычно — третья, реже — пятая). Это явление назы-

вается растяжением (extension). Внутренние части растянутой

волны могут быть больше или равны волнам предшествующего

уровня (рис. 9.3).

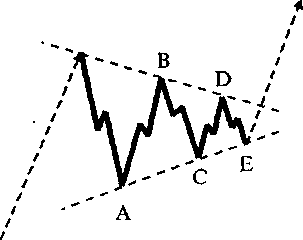

3. Диагональные треугольники (Diagonal Triangles) — особый,

довольно редкий тип импульсных волн. Диагональные треуголь-

ники — пятиволновые диаграммы, но в отличие от других импуль-

сных волн в них допускается Перекрытие (см. ниже) (рис. 9.4). Ча-

ще всего встречаются в качестве волны 5, реже — волны 1 или С.

В пятиволновой последовательности может быть не более одного растяжения и одного диагонального треугольника.

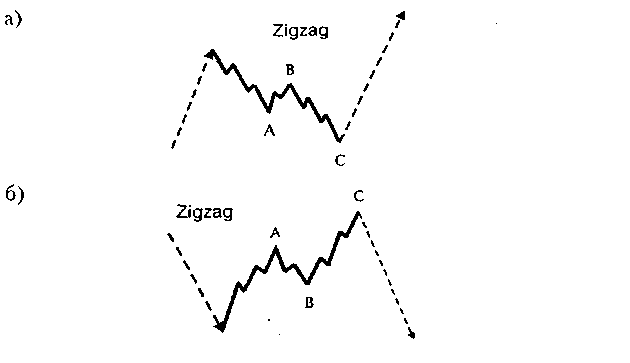

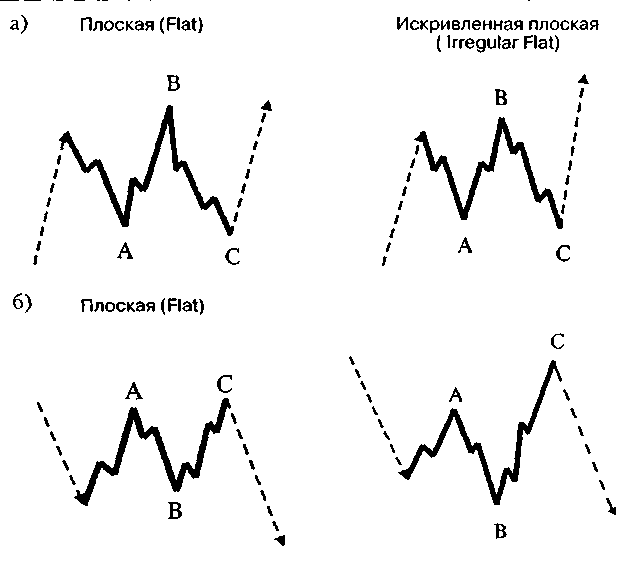

Коррективные движения (2, 4, В) часто называют тройками (Threes), так как за исключением треугольников все коррективные диаграммы состоят из трех волн. Аналитики различают следующие типы коррекций:

1. Зигзаги (Zigzags) — простые коррекции, состоящие из трех

волн, внутри разбивающихся на части 5-3-5 (рис. 9.5). Чаще все-

го встречаются в качестве волн 2 или В.

2. Плоские (Flats) и искривленные плоские (Irregular Flats). Три

волны плоских коррекций развиваются между уровнем сопротив-

ления и уровнем поддержки; в искривленном варианте послед-

няя волна может быть немного ниже или выше этих границ. Вол-

ны внутри такой коррекции разбиваются на части 3-3-5 (рис. 9.6).

Особенно часто эти коррекции встречаются в качестве волны 4.

3. Треугольники четырех видов: сужающийся (contracting),

нисходящий (descending), восходящий (ascending) и расширяющий

ся (expanding). В Волновой Теории их принято называть гори-

зонтальными. С особенностями их формы мы познакомились в

разделе о классических фигурах технического анализа, одна-

ко здесь треугольники имеют некоторые особенности. В Тео-

рии Эллиотта на них накладывается ограничение: треугольник

должен состоять из пяти волн, каждая из них в свою очередь де-

лится на три. Таким образом, любой треугольник делится на ча-

сти 3-3-3-3-3 (рис. 9.7). Треугольники, как и плоские коррекции,

часто возникают в качестве волны 4.

140

Рис. 9.4. Диагональный треугольник волны 5.

В сотрудничестве с фирмой Waterside Futures LTD

Рис. 9.5. Коррекция зигзаг

а) в бычьем тренде

| 141 |

б) в медвежьем тренде

Рис. 9.6. Плоская и искривленная плоская коррекции

а) в бычьем тренде

б) в медвежьем тренде

Сужающийся треугольник (Contracting Triangle)

Рис. 9.7. Пример эллиоттовского сужающегося треугольника-коррекции бычьего рынка.

В любом эллиоттовском треугольнике каждая из его пяти волн делится на три части

142

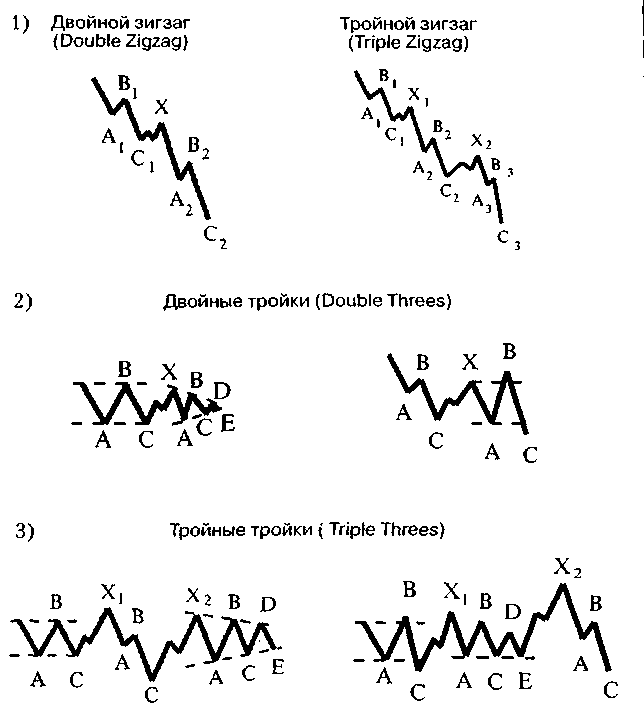

4. Зигзаги, плоские и треугольники — простые типы коррекций. Соединяясь промежуточным звеном — волной X коррективного характера — они могут образовывать двойные тройки (Double Threes) и тройные тройки (Triple Threes). Эллиотт особенно выделял такие из них, как двойной и тройной зигзаги (Double and Triple Zigzags). Некоторые из сложных коррекций показаны на рис. 9.8.

|

|

| Рис. 9.8. Примеры сложных коррекций бычьего рынка |

| 143 |

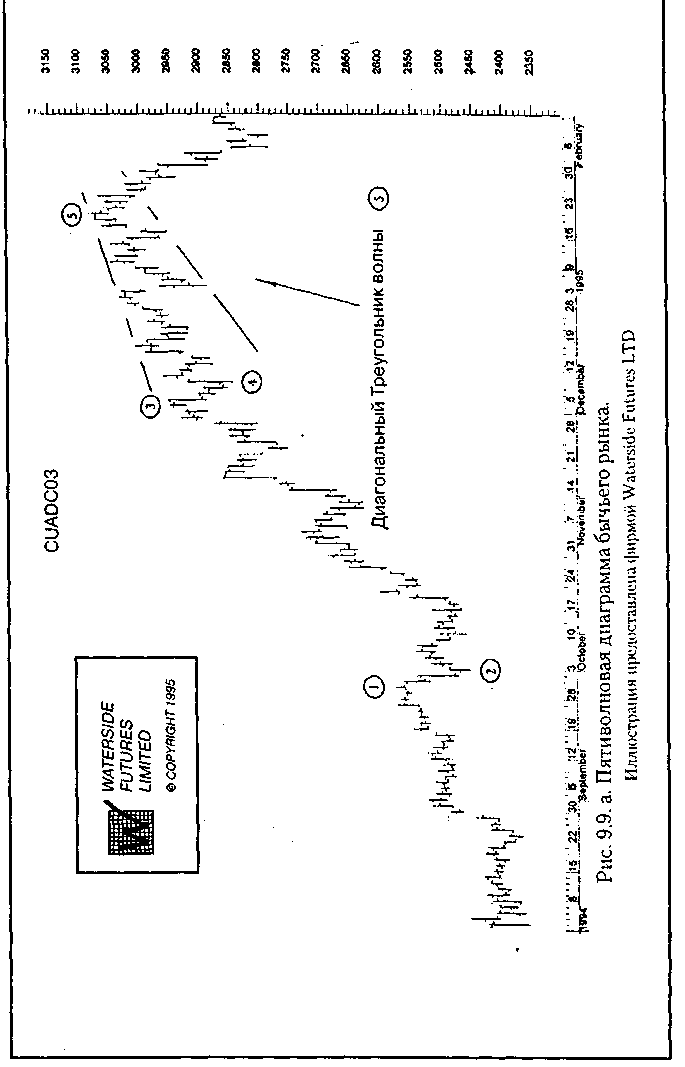

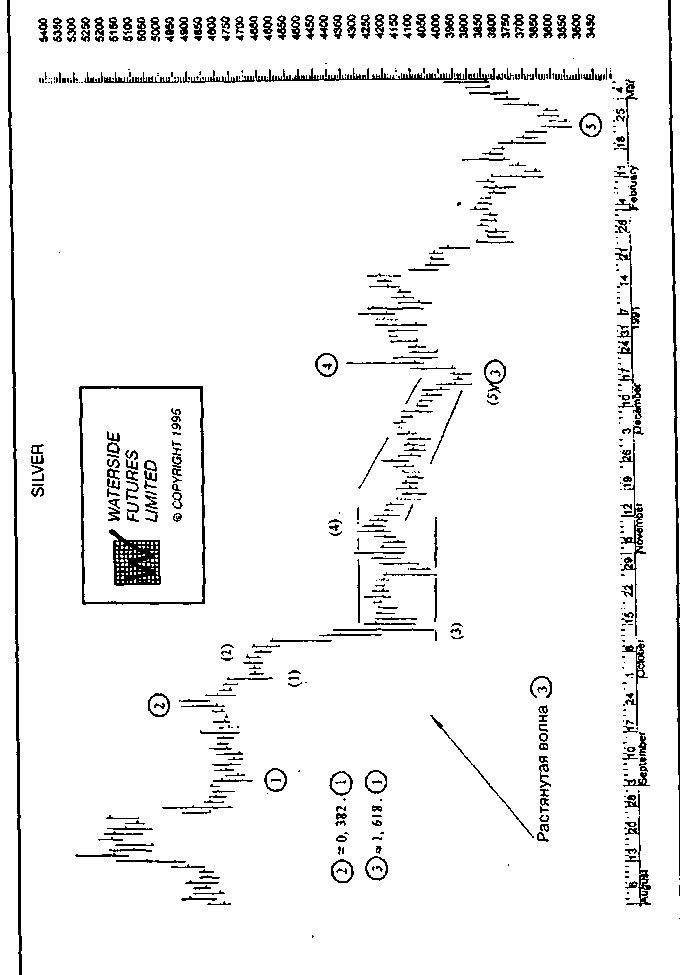

Идентификация коррекций гораздо сложнее, чем выявление импульсных волн. Все же нужно достаточно хорошо разбираться в анализе коррекций, ведь полностью избежать торговли на их период не удается: они занимают основную часть рабочего времени (рис. 9.9 а, б).

144

Рис. 9.9 б. Пятиволновая диаграмма медвежьего рынка

Иллюстрация предоставлена фирмой Waterside Futures LTD

145

Импульсные волны.

Волна 3 обычно имеет длину, составляющую 1.618 волны 1, реже — равную ей. В случае растяжения волны 3 она может составлять 2.G18 или 4.618 от волны 1.

Две из импульсных волн часто бывают равны по длине. Обычно это волны 5 и 1 (их длины могут составлять 61.8% от длины волны 3). Обычно это происходит, если длина волны 3 меньше, чем 1.618 длины волны 1.

Часто встречается соотношение, при котором длина волны 5 равна 0.382 или 0.618 расстояния, пройденного ценой от начала волны 1 до конца волны 3.

Коррекции.

Длины корректирующих волн составляют определенный коэффициент Фибоначчи от длины предшествующей импульсной волны. В соответствии с Правилом Чередования волны 2 и 4 должны чередоваться в процентном отношении. Наиболее распространенным примером является следующий: волна 2 составила 61.8% волны 1, при этом волна 4 может составлять только 38.2% или 50% от волны 3.

В зигзагах и искривленных плоских коррекциях волна С обычно составляет 1.618 волны А. Иногда в зигзагах (и по определению — в обычных плоских коррекциях) волна С бывает равна волне А.

В симметричном треугольнике длины по меньшей мере двух волн связаны между собой соотношением 61.8%.

Заключение

По мнению автора, Волновая Теория Эллиотта является основным средством изучения психологии рынка. Поэтому ее использование может дать аналитикам огромное преимущество

152

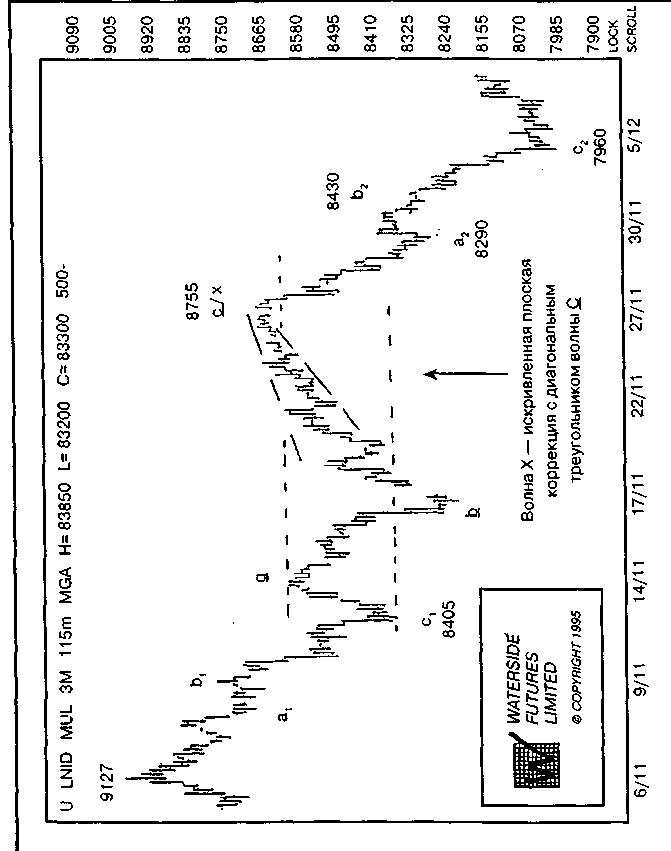

Рис. 9.15. Кластер:

1) (а1 - b1 - с1) = 9127 - 8405 = 722

Цель для с2: 8405 - 0.618 (а - b - с) = 7959

2) а2 = 8290 - 8755 = 465

Цель для с2: 8430 - 465 = 7965

3) Реально волна закончилась на уровне 7960

Иллюстрация предоставлена фирмой Waterside Futures LTD 153

при прогнозировании динамики цен. Роберт Прехтер уподобил знание Волновой Теории Эллиотта обладанию дорожной картой. Имея ее, Вы можете определить, например, наиболее вероятный маршрут автобуса (даже если еще ни разу по нему не ездили), отметя 99% других возможных дорог — немощеных, с выбоинами, вообще непригодных к езде.

Волновая Теория Эллиотта доказала свою работоспособность не только при прогнозировании цен на различных рынках, но и при предсказании реальных событий. Эллиоттовские аналитики построили даже график экономического развития человечества и проанализировали его. Оказалось, что мы находимся на пике развития, и перед нами, возможно, лежат долгие годы депрессии...

В качестве "сбываемое™" прогнозов есть даже что-то мистическое. Опыт работы многих эллиоттовских аналитиков подводит к выводу, что некоторые волны "провоцируют" стихийные бедствия и политические кризисы. Наверное, современникам Коперника было по меньшей мере странно слышать его утверждение, что Земля — не центр Вселенной. Каждое глобальное открытие вызывает смешанные эмоции. Мы, конечно, не утверждаем, что Волновая Теория Эллиотта сравнима по вкладу в науку с открытием Коперника. Она просто описывает законы развития той области реальных явлений, которая связана с ценовым отображением экономики. И если Геометрия Частей и Числа Фибоначчи работают в масштабах Вселенной, описывая, говоря словами того же Коперника, "форму мира и точную соразмерность его частей", то Волновая Теория Эллиотта — их лучшее приближение для описания динамики цен.

ПОСЛЕСЛОВИЕ

Надеемся, что, читая эти строки, Вы уже познакомились со всем предыдущим материалом. Там было много фигур, цифр, определении, утверждений и правил. Что же вынести из этого моря информации?

Самое главное — составить общее представление о том, какими инструментами располагает технический анализ и какие из них лучше использовать в Вашей конкретной ситуации. Отдав предпочтение тому или иному методу, воспользуйтесь сначала советами, изложенными в этой книге, в той или иной степени представляющими базис технического анализа. Если же Вы захотите совершенствоваться в избранной области и далее, обратитесь к специальной литературе18. Грань между специалистом по техническому анализу и использующим его трейдером очень тонка. Имейте в виду, что какими бы странными и непонятными ни были методы и советы по прогнозированию цены в техническом анализе, все они пришли из практики, а не из отвлеченных теорий.

Что именно лучше всего использовать? Автор одного из методов фильтрации Джон Боллинджер рассказывает такую притчу:

По дороге шли несколько слепых и наткнулись на слона. Первый слепой ухватился за его хвост и решил, что слон — лоза дикого винограда. Второй уперся в ногу и решил, что это стенка сарая. Четвертый принял ухо за огромное опахало. Пятый спутал хобот со змеей. Шестой натолкнулся на бивень и принял его за гладкое бревно.

Вечером, сидя у костра, слепые делились впечатлениями. После того как они поняли, что все натолкнулись на одного слона, их удивлению не было предела. Как могли они так по-разному опознать одно и то же животное?

Наверное, мы со своими впечатлениями о рынке не сильно отличаемся от вышеупомянутых господ. Наш выбор — поделиться своими знаниями с другими и прислушаться к их мнению или остаться наедине с ухом или бивнем.

Технический анализ известен на Западе более ста лет, а в Японии — более трехсот. Он выдержал испытания временем, разросшись и укрепившись. Технический анализ доказал успешность принимаемых на его основе решений практически для всех областей торговли, при всех правилах ее ведения. Но это не означает, что достигнут какой-то предел в совершенствовании технического анализа. Ведь жизнь (и рынки) продолжает изменяться. Джон Мерфи сказал по этому поводу так:"... Если правила игры когда-нибудь изменятся, у меня есть подозрение, что именно "техники" узнают об этом первыми".

18 Список литературы по разным темам прилагается в конце книги.

155

ПРИЛОЖЕНИЕ

Международные

информационные агентства:

автоматизированный компьютерный

технический анализ

В настоящее время на российском рынке представлены и наиболее широко используются четыре международных информационных системы. В первую очередь это — информационная организация Рейтер, получившее широкое распространение благодаря качественной информационной базе и наличию дилинго-вой системы, позволяющей в режиме реального времени проводить сделки на товарных и финансовых рынках.

Менее распространены в России информационные системы Доу-Джонс Телерейт, Блумберг и Тенфор. Отчасти это объясняется их более поздним выходом на российский рынок19-

1. Информационная организация Рейтер (Reuters)

Информационное организация Рейтер является мировым лидером в области предоставления новостей, финансовой информации и средств технического анализа. Рейтер ставит на службу своим клиентам последние достижения электроники для получения и распространения информации, ее анализа и использования в торговле. Ведя репортажи из горячих точек, отслеживая ключевые финансовые показатели или обеспечивая работу сложной дилинговой системы, Рейтер дорожит каждой секундой.

В 1851 году Пол Джулиус Рейтер основал свою фирму на принципах оперативности, точности и независимости. В то время он применил голубиную почту для восполнения последних пробелов на карте телеграфных линий Европы между городами Аахен и Брюссель. Неся финансовую информацию в маленьких шелковых мешочках под своими крыльями, голуби доставляли для Рейтер новости быстрее, чем кто бы то ни был. При помощи современной технологии сегодня информация агентства Рейтер разносится по всему миру быстрее, чем требуется для взмаха голубиного крыла.

Технология и огромные ресурсы агентства Рейтер широко используются банками, брокерскими конторами и другими потребителями на финансовых и деловых рынках. Каждый может получать новости и котировки цен почти на 300000 Терминалов Рейтер (Reuter Terminals), объединенных глобальной спутниковой коммуникационной сетью. Другая сторона деятельности агентства Рейтер — предоставление новостей для прессы и широковещательных компаний по всему миру. Агентство Рейтер получает информацию изо всех уголков мира при помощи 128 бюро в 86 странах с персоналом, насчитывающим 1600 репортеров, фотографов и операторов. Ни в одном другом агентстве новостей нет такого количества журналистов (1800 репортеров). Постоянным сот-

19 Блумберг до сих пор не имеет представительства в России.

156

рудникам оказывают большую поддержку внештатные репортеры, фотографы, операторы и местные агентства новостей практически в каждой стране и регионе.

В настоящее время открыты представительства агентства Рейтер в Москве, Санкт-Петербурге, Киеве, Владивостоке и Алма-Ате, а персонал в России и СНГ состоит из более чем 150 сотрудников; их услугами пользуются более 800 клиентов.

Компьютеры революционизировали работу агентства Рейтер и его продукты. Когда в 1971 году основные промышленные государства Запада договорились о более гибком валютном регулировании, отойдя от Бретонвудского соглашения, агентство Рейтер разработало информационную сеть для обслуживания денежных рынков — Монитор Рейтер (Reuter Monitor). Эта система позволила подписчикам получать на видеотерминалы котировки банковских валютных торгов с интервалом в несколько секунд. Позднее появились и дополнительные возможности получения новостей и котировок с других финансовых рынков.

Сегодня Рейтер продолжает придерживаться перспективных направлений в информационной технологии, сохраняя лидерство практически во всех областях деятельности. Спектр продуктов и услуг расширяется вместе с активным использованием возможностей мультимедиа. Для обеспечения своих услуг агентство Рейтер разработало самую обширную в мире частную спутниковую и кабельную коммуникационную сеть.

Агентство собирает информацию о новостях и ценах и рассылает ее клиентам. Услуги агентства можно условно разделить на четыре группы:

а) Финансы и бизнес

Клиенты (банки, брокеры, инвесторы, агентства, руководители предприятий различных отраслей — все те, кому необходима информация о курсах валют, котировках ценных бумаг и других финансовых инструментах) получают и анализируют сообщения о новостях и движении цен на мировых рынках.

б) Проведение; сделок

Клиенты (те же, что перечислены выше) проводят валютные операции и заключают сделки с фьючерсами, опционами и ценными бумагами непосредственно с терминалов Рейтер.

в) Новости

Средства массовой информации (газеты, журналы, радио и телевидение) готовят заметки, репортажи и выпуски новостей, используя информацию о событиях в мире — тексты, фотографии, видеоматериалы и графику, предоставляемые Рейтер.

г) Телевидение

Телевидение Рейтер — крупнейший в мире поставщик телевизионных новостей, обслуживает более 200 телевизионных вещательных каналов и их филиалы в 84 странах. Агентство предоставляет для телевизионных станций доступ к мировым ресурсам новостей при помощи 126 бюро Рейтер, 400 команд телерепортеров и развитой спутниковой сети. Диапазон предоставляемых

157

клиентам услуг — от найма телерепортера до установки завершенной передвижной передающей станции, включая передвижные пункты редактирования и спутниковой связи — и это практически в любой точке земного шара. Помимо этого, международные центры передач Рейтер в Москве, Вашингтоне и Лондоне предлагают прямой эфир, студийные возможности и непосредственный доступ к спутниковой сети.

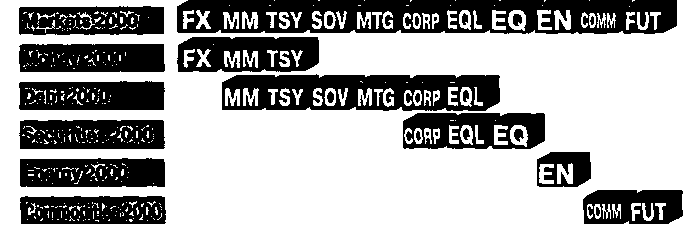

Финансовая информация

Рейтер круглосуточно собирает данные и финансовую информацию в режиме реального времени со 180 бирж, рынков ценных бумаг и 4000 организаций в 80 странах мира. Данные, предоставляемые Рейтер, охватывают все важнейшие рынки планеты — от Нью-Йорка, Лондона и Токио до Москвы и других финансовых центров СНГ. Ниже приводится блочная структура некоторых информационных служб Рейтер.

|

|

Эти данные разделяют по следующим разделам:

|

|

| Money Market — краткосрочные ( до одного года ) инструменты , кроме казначейских обязательств ; Treasury Debt — казначейские ( федеральные ) государственные долги в национальных валютах по всем срокам погашения ; Sovereign Debt — внутренний долг и долг , гарантированный государством ; долг местных администраций , муниципальный и государственный ; Mortgage / Asset - Backed Debt — долг , взятый под залог имущества или Corporate Debt — корпоративные облигации с фиксированным доходом дивидендом ; Equity Linked Securities — варранты , привилегированные акции , конвертируемые облигации и акции инвестиционных фондов ; Equity — обыкновенные акции ; Energy — энергоносители и производные инструменты ; Commodities — сырьевые товары и производные инструменты , драгоценные металлы ; Futures — фьючерсы и опционы , котирующиеся на биржах . Другие блоки включают в себя все производные контракты , если таковые имеются . |

| 158 |

Foreign Exchange — валюты и драгоценные металлы ;

Teletrac

Пользователь Teletrac имеет доступ к текущей информации по котировкам более чем полутора тысяч инструментов финансового, товарного и фондовых рынков. В соответствии со своими запросами пользователь формирует так называемые торговые планы (trade plans), число которых в последней версии продукта равно 32. В рамках одного плана пользователь имеет возможность построить до восьми графиков по одному или нескольким рыночным инструментам, каждый из которых может быть дополнен техническими индикаторами (Support and Resistance Levels, Moving Averages, Trend Lines, Fan Lines, Retracement Lines и т.д.), которые строятся в одном окне. В отдельных окнах могут быть построены графики изменения большинства известных индикаторов, используемых в техническом анализе (RSI, Stochastics, MACD, CCI etc).

Пользователю Teletrac доступны почти все инструменты построения графиков, в том числе Line Charts, Bar Charts, Point & Figure Charts, Candlestick Charts.

Однако особенность Teletrac состоит не только и даже не столько во множестве доступных индикаторов, сколько в гибкости продукта, позволяющего легко комбинировать все доступные методы во всевозможных сочетаниях. Например, можно строить линии тренда и скользящих средних на графике RSI, легко переходить от одной формы представления данных к другой. Но самое существенное — можно без особых усилий дополнить доступный арсенал методов технического анализа практически любыми новыми, в том числе и такими, которые разработаны пользователями.

Пользователь Teletrac имеет возможность разработать собственную стратегию поведения на рынке (trading rules), включающую в себя условия открытия и закрытия позиций, условия выхода из сделок (trailing stops) и т.д. Каждое такое правило, в свою очередь, может включать в себя все ранее введенные в торговый план технические индикаторы. В дальнейшем система будет самостоятельно отслеживать ситуацию и подавать сигналы на покупку или продажу. Кроме того, можно проверить потенциальную доходность своей стратегии на материале исторической базы данных, которая включает в себя информацию по большинству доступных инструментов рынка за 10 и более лет.

Пользователь Teletrac имеет возможность распечатывать графическую и табличную информацию, сохранять графики на дискетах в графическом формате .рсх, а также экспортировать данные в электронные таблицы Excel или Lotus 1-2-3.

Привлекательность Teletrac в значительной степени усиливается тем, что он является одним из двух (наряду с Telerate Matrix) продуктов, доступных по спутниковому каналу. Для большинства российских регионов это практически единственная возможность принимать и анализировать информацию, в частности — от Dow Jones Telerate.

163

Telerate Matrix

До недавнего времени самый популярный среди российских потребителей информационный продукт Dow Jones Telerate — Telerate Matrix — не имел в своем арсенале средств технического анализа, хотя на композиционных страницах пользователь имел возможность строить графики. В поставляемой в настоящее время версии появилась возможность не просто строить графики на экране, но и использовать для анализа графической информации ряд наиболее популярных технических индикаторов. В частности, пользователь имеет возможность построить на графике два Moving Average, а также графики наиболее распространенных осцилляторов, в частности RSI.

Необходимо, однако, отметить, что средства технического анализа, имеющиеся в продукте Telerate Matrix, ни в коей мере не могут служить заменой Teletrac, так как они носят скорее иллюстративный характер и не могут быть основой серьезной аналитической работы.

Telerate Charting

Популярный в Европе, но пока менее распространенный в России продукт — Telerate Charting — обладает сопоставимыми с Teletrac возможностями технического анализа и функционирует в среде Microsoft Windows, что само по себе делает его весьма привлекательным для пользователя.

Уже само по себе название продукта показывает, что его основным назначением является проведение технического анализа. Однако по своей сути Telerate Charting является интегрированным информационно-аналитическим продуктом. Пользователь имеет возможность в отдельном окне просматривать все стандартные страницы Dow Jones Telerate, число которых составляет около 60 000. При этом возможности Microsoft Windows позволяют существенно упростить поиск нужных страниц по сравнению с Telerate Matrix. В отдельных окнах можно организовать просмотр новостей; пользователь также имеет возможность создавать окна котировок; их содержимое можно самостоятельно редактировать. Абонент Telerate Charting имеет доступ к котировкам значительно большего числа рыночных инструментов, чем абоненты Matrix и Teletrac. Общее число доступных котировок превышает 200 000.

Средства технического анализа, предоставляемые абоненту Telerate Charting, включают в себя практически весь арсенал стандартных методов технического анализа, причем количество встроенных индикаторов существенно превышает аналогичный показатель для Teletrac. Пользователь также имеет возможность определять свои формулы и, тем самым, строить свои собственные индикаторы; возможно построение рыночной стратегии на основе используемых технических индикаторов и программирование выдачи системой сигналов на покупку и продажу.

Следует все же отметить, что, несмотря на преимущества использования Microsoft Windows, в описываемом продукте пока

164

не удалось реализовать все возможности Teletrac по формированию новых технических индикаторов, а также по проверке адекватности выбранной рыночной стратегии на материале исторической базы данных.

Существенное преимущество, которое дает использование Microsoft Windows — это возможность одновременной работы на том же компьютере с другими приложениями под Windows (они могут быть динамически связаны с Telerate Charting). Здесь наибольший интерес представляет возможность экспорта информации в электронные таблицы Microsoft Excel. В этом случае таблицы оказываются динамически связанными с окнами Telerate Charting, т. е. изменяются в режиме реального времени. Telerate Charting чрезвычайно удобен для восприятия информационного потока Dow Jones Telerate. Терминалы именно этого продукта установлены у большинства российских пользователей.

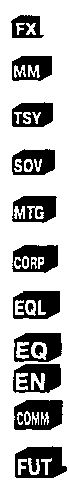

Telerate Workstation

Telerate Workstation в настоящее время наиболее совершенен. С точки зрения пользователя, непосредственно работающего за терминалом, возможности всех его версий практически совпадают. Кроме того, абоненты некоторых версий имеют возможность принимать на свои рабочие станции информацию агентства Reuters и обрабатывать его с помощью тех же средств, что и информацию от Dow Jones Telerate.

Продукт Telerate Workstation выгодно отличается от всех остальных информационных продуктов прежде всего чрезвычайно удобным, истинно дружественным пользовательским интерфейсом. По сравнению со своим непосредственным предшественником — Telerate Charting — существенно упрощен доступ к большинству сервисных функций.

Очень важна возможность преобразования информации, представляемой на стандартных страницах, в форму данных, организованных в записи. Такое преобразование позволяет пользователю строить графики изменения валютных котировок конкретного банка.

Арсенал методов технического анализа, доступных пользователю Telerate Workstation, относительно небогат в сравнении с Teletrac и Telerate Charting. Пользователь имеет возможность построить линии тренда, несколько скользящих средних (разных типов и периодов), а также ряд наиболее распространенных осцилляторов (RSI, Stochastics, MACD). Однако непременно следует отметить, что 90% пользователей никогда другими техническими индикаторами и не пользуются. Именно поэтому для подавляющего большинства трейдеров арсенал технических средств, содержащихся в базовой версии Telerate Workstation, оказывается вполне достаточным. Аналитикам-профессионалам Dow Jones Telerate предлагает новый специализированный продукт для технического анализа — Teletrac Tradestation.

165

Teletrac Tradestation

Уже само название описываемого продукта указывает на то, что он является прямым наследником Teletrac. He следует, однако, воспринимать Teletrac Tradestation просто как Teletrac, перенесенный в среду Microsoft Windows.

Teletrac Tradestation значительно превосходит по своим функциональными возможностям и удобствам для пользователя все ранее созданные средства технического анализа не только за счет чрезвычайно удобного интерфейса, предоставляемого Microsoft Windows , но прежде всего, за счет целого ряда новых уникальных возможностей. Ниже перечислены только некоторые из них:

1. Возможности построения т.н. Tick Bar Charts. Это позво-

ляет, в частности, не регистрировать на графиках периоды отсут-

ствия активности на рынках.

2. Использование "Paint Bar Charts", т. е. возможности раскра-

ски определенных элементов графиков в соответствии с задан-

ными требованиями. Это позволяет выделять наиболее интерес-

ные с точки зрения пользователя элементы графиков, а также ис-

пользовать их в качестве предупредительных сигналов.

3. Опция "Show me" позволяет пользователю существенно сэ-

кономить время поиска наиболее характерных участков графи-

ков. Например, возможно задать запрос на поиск точек пересече-

ния скользящих средних, разрывов и т.д.

Многие из возможностей, формально присутствующих и в других информационных продуктах, в Teletrac Tradestation приобретают ряд новых черт, которые позволяют существенно улучшить качество проводимых аналитических исследований. Например, здесь, аналогично Teletrac, возможно построение рыночной стратегии и проверка ее доходности. Однако в Teletrac Tradestation, помимо собственно сигналов на покупку и продажу, можно сформировать подробные отчеты по применению этой стратегии.

Так же как и в Teletrac, здесь можно добавить новые технические индикаторы и методы исследования. В этом плане Teletrac Tradestation обладает несравненно большими возможностями. Упомянем встроенный язык Easy Language, напоминающий язык программирования Pascal и обладающий удобными средствами ведения диалога. Для пользователей, не слишком искушенных в программировании, предлагается работа со встроенным приложением Quick Editor, которое позволяет строить достаточно сложные логические конструкции. Для тех же, кто имеет опыт программирования на алгоритмических языках высокого уровня, предлагается специальное приложение Power Editor, позволяющее разработать программу практически любого уровня сложности для определения новых индикаторов и стратегий.

Teletrac Tradestation обладает обширной исторической базой данных, работа с которой возможна в интерактивном режиме.

Уникальной особенностью TTS является также то, что она способна работать с различными информационными потоками. В частности, пользователи Telerate Trading Room System имеют возможность использовать Teletrac Tradestation для обработки ин-

166

формации от Reuters средствами технического анализа, которые доступны только абонентам Dow Jones Telerate.

Chart Manager

Для более наглядного восприятия информации и выявления тенденций на изучаемом рынке подсистема Chart Manager трансформирует первичные данные в графики: линейные или гисто-

169

граммы. Временной интервал обновления данных определяется пользователем: от тиковых до минутных, часовых или месячных. Система позволяет выводить данные за 999 последних временных периодов (минут, часов).

Предусмотрена возможность проведения технического анализа графиков путем нанесения линий трендов. Для детального исследования тенденций изменения.котировок используются инструменты компьютерного анализа: Moving Average, Rate of Change, Momentum, RSI, Stochastics.

Углубленный технический анализ возможен при помощи специальной программы Danalyzer.

News Manager

Подсистема News обеспечивает поступление новостей в режиме реального времени от следующих агентств мира:

Knignt-Ridder Financial;

Vereinigte Wirtschaftsdienste;

Market Comments;

Agence France Presse.

Сообщения поступают круглосуточно и освещают все основные сферы жизни современного мира, в том числе: политические события, экономические новости, аналитические обзоры, прогнозы ведущих экспертов, рекомендации дилерам, прогнозы погоды и т.д.

Блок новостей по российскому финансовому рынку на русском языке представлен ведущими российскими информационными агентствами.