Прогнозирование с помощью графика японских свечей — один из самых популярных методов технического анализа конца 80-х — 90-х годов.

Этот метод — один из самых наглядных и естественных. Все названия свечей и формаций обусловлены жизненными явлениями (с японской точки зрения). Слово Candlestick переводится как "подсвечник", но для удобства и американцы, и европейцы говорят просто о "свечах" (Candles). Российские трейдеры тоже почти всегда говорят о "свечах". По этой причине вся терминология данного раздела будет смешанной англо-русско-японской, т.е. стандартно употребляемой российскими дилерами и аналитиками.

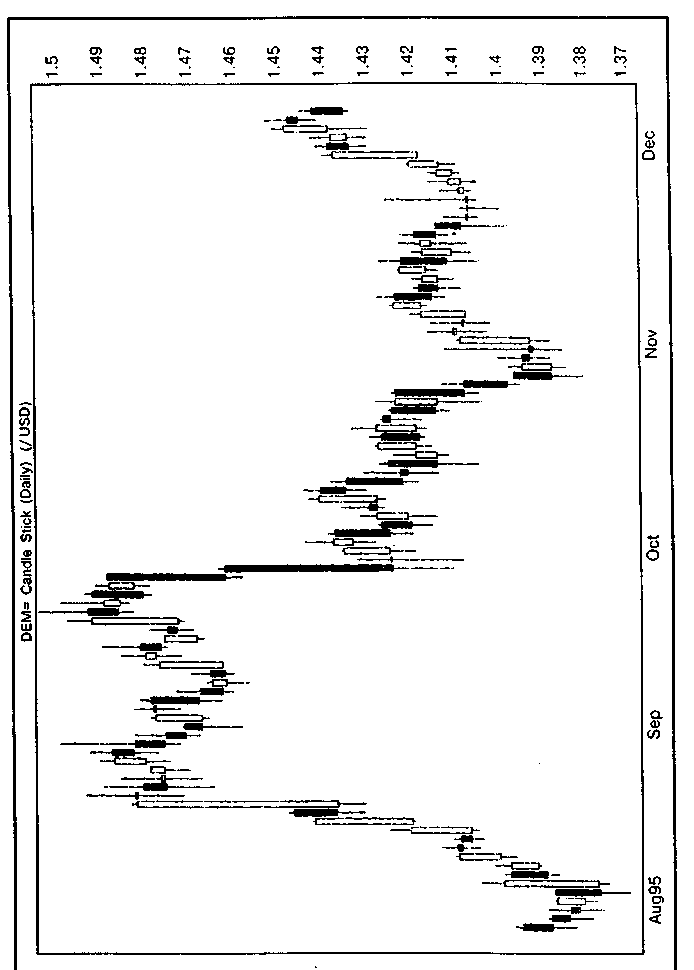

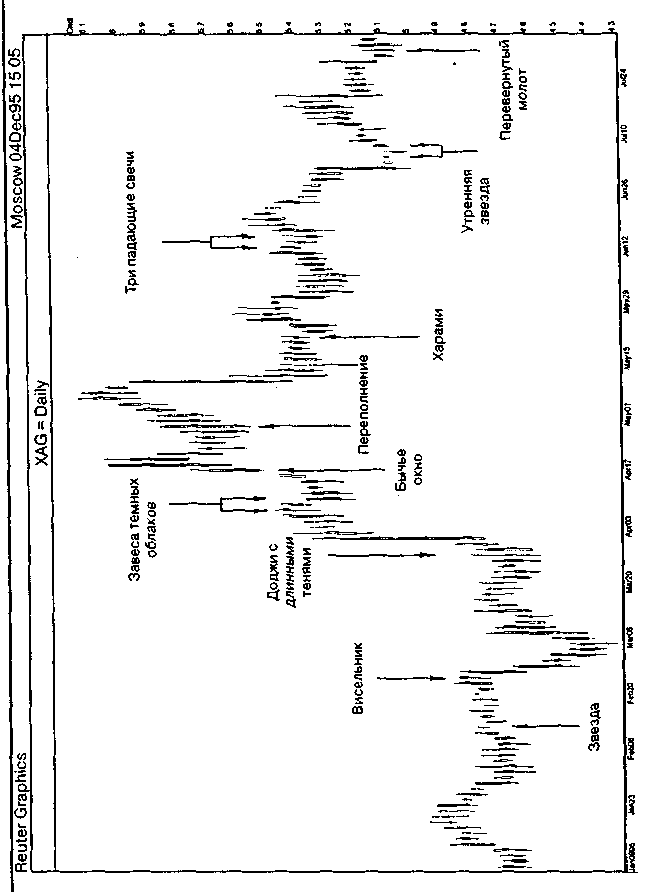

Наиболее часто свечи строят на ежедневных графиках (рис. 3.9). Это связано с тем, что в оригинале метод был создан и использовался именно для торгового дня. Вся психологическая подоплека прогнозирования "на свечах" основана на учете соотношения цен при открытии и закрытии одного и того же дня, а также соотношения цен закрытия предыдущего дня и открытия следующего.

По словам некоторых трейдеров, свечи работают наилучшим образом на рынках с явно выраженной сессионной торговлей, например товарных. Применительно к валютным рынкам (FOREX) понятие "закрытия-открытия" несколько размыто, ведь торговля не прекращается круглые сутки.

41

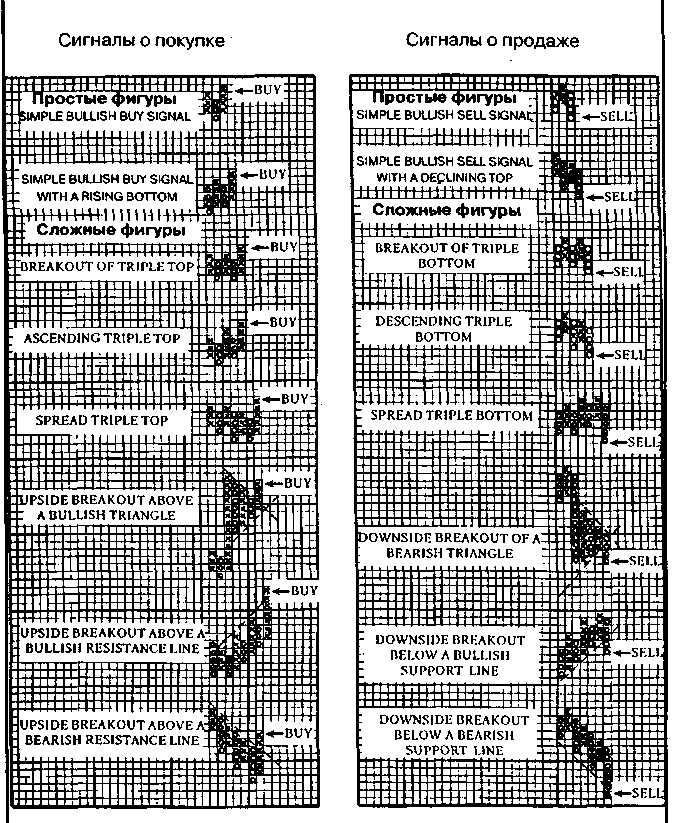

Рис. 3.8 а. Способы прогнозирования на графиках Крестиков-Ноликов слева — вертикальный отсчет, справа — горизонтальный. Материал из кн.: D. Murphy "Technical Analysis of the Futures Markets".

42

Рис. 3.8 б. Способы прогнозирования с помощью графиков

Крестиков-Ноликов: основные сигналы о покупке и продаже, получаемые с помощью фигур. Стрелка обозначает соответствующий сигнал.

Источник: К.С. Ziegl& P.J. Kaufman "Point and Figure Commodity Trading Techniques" по материалам кн.: D. Murphy "Technical Analysis of the Futures Markets".

Рис. 3.8 в. Способы прогнозирования с помощью графиков Крестиков-Ноликов: использование линии под 45° в качестве сопротивления/ поддержки.

Из кн.: D. Murphy "Technical Analysis of the Futures Markets".

44

Рис. 3.9. График движения курса Доллар США/Немецкая марка, зафиксированный в форме Японских Свечей.

График предоставлен агентством Reuter

45

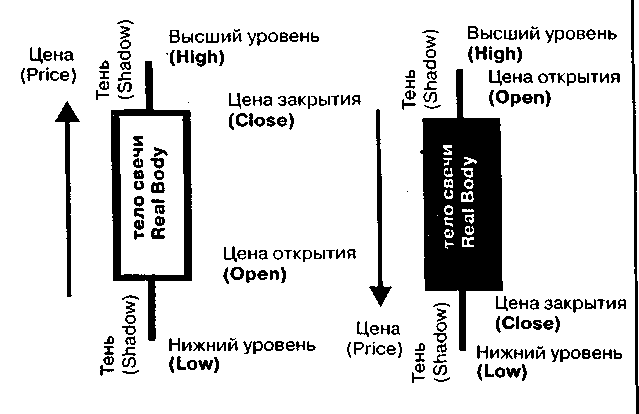

Для построения свечи требуются те же данные, что и для гистограммы. Свеча (рис. 3.10) отличается от гистограммы формой. В про-межутке между ценами открытия и закрытия рисуется прямоугольник, называемый телом (real body) свечи. Вертикальные палочки сверху и снизу тела называются тенями (shadows). Тело свечи закрашивается по-разному в зависимости от взаимного расположения цен открытия и закрытия. В классическом варианте используют белый цвет (т.е. свеча пустая), если торговый день закрылся на более высоком уровне, чем открылся, т.е. если цена повысилась. В обратном случае тело свечи закрашивается черным цветом.

В течение торгового дня свеча на экране будет пульсировать — тело будет менять длину и цвет, а тени — появляться и пропадать. Из этого видно, какие тенденции — бычьи или медвежьи — преобладают на рынке.

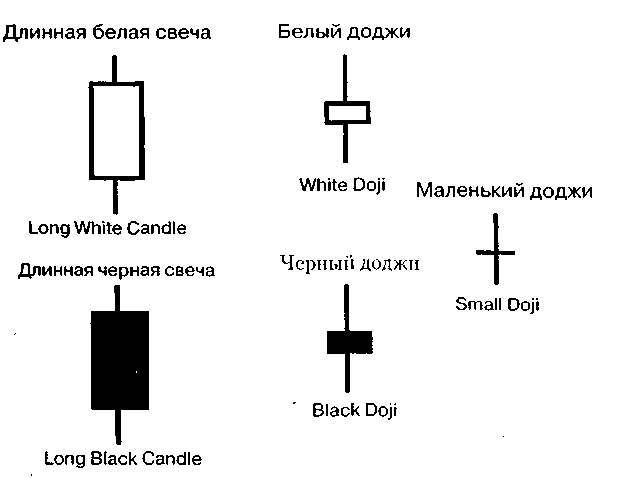

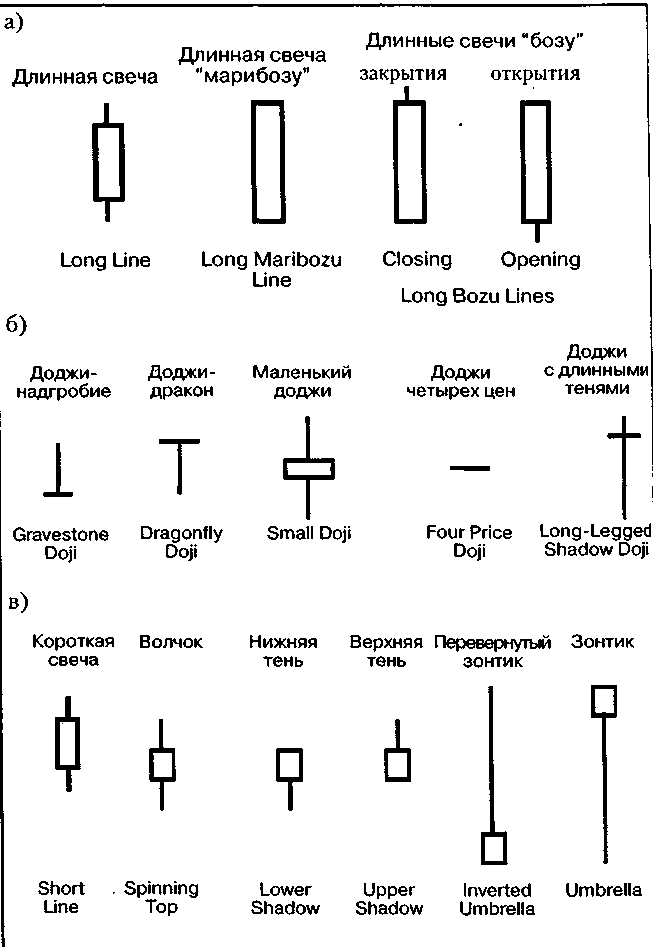

В анализе свечей ключевую роль занимает тело, но не цвет и не тени, которыми часто пренебрегают вообще (например, при проведении на графике линии тренда). По размеру тела можно различить полноценные свечи и доджи (кресты). У последних цены закрытия и открытия близки или равны между собой (рис. 3.11).

Прогнозирование чаще всего ведется на основании комбинации трех9 свечей, где две собственно составляют фигуру, а третья подтверждает сигнал. Но немаловажным является и характер каждой свечи, определяющий ее роль в анализе.

Сигналы о развороте тренда — наиболее сильная часть прогнозирования с помощью японских свечей. Здесь особое значение придается доджам — свечам с маленькими телами, или просто маленьким свечам. Существует обширная терминология, где из-за нюансов маленькие свечи и доджи приобретают разные имена. Наиболее важные из них показаны на рис. 3.12 — кресты и маленькие доджи (у свечи вообще или почти нет тела), зонтик (маленькое тело, длинная нижняя тень), перевернутый зонтик (маленькое тело, длинная верхняя тень).

Сами по себе доджи показывают признаки нерешительности в поведении участников рынка, что наблюдается обычно при приблизительно равном количестве быков и медведей. Почти всегда они встречаются как часть фигуры, сигнализирующей о развороте тренда, и гораздо реже появляются при явно выраженных трендовых — бычьих или медвежьих — тенденциях.

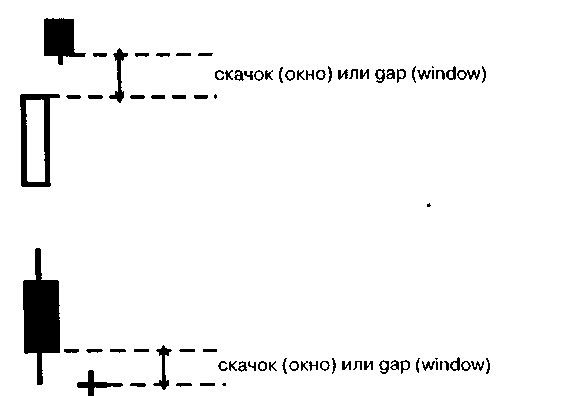

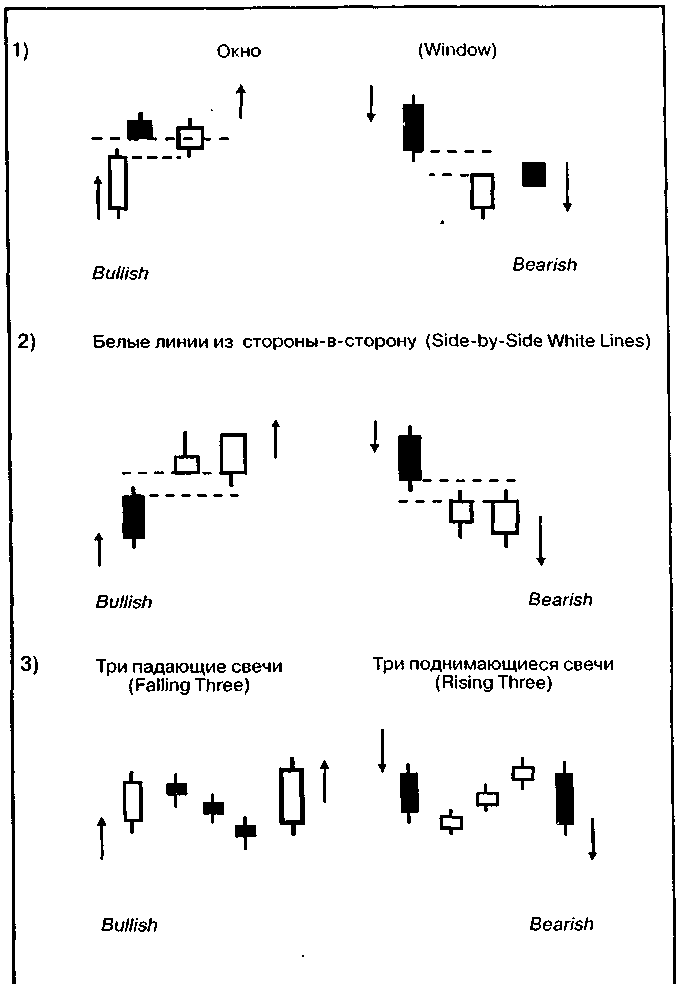

Скачок (gap) или окно (window) при "свечном" техническом анализе указывают на неожиданный резкий отрыв свечи от предшествующей. При этом ее тело полностью расположено выше или ниже тела предыдущей свечи (рис. 3.13).

9 Японцы считают число 3 загадочным и магическим. Мы еще встретимся с ним как с членом Последовательности Фибоначчи.

а) Бычья свеча (Bullish Candle) б) Медвежья свеча (Bearish Candle)

Белая (White) Черная (Black)

Рис. 3.10. Схема японской свечи

Рис. 3.11. Пример полноценной свечи и доджи

47

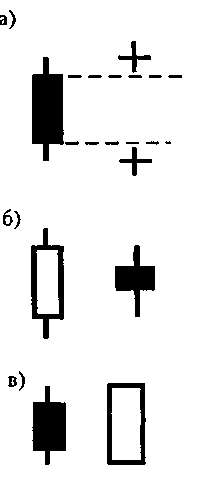

Рис. 3.12. а) Полноценные свечи

б) Доджи

в) Маленькие свечи

(Цвет тела свечи может быть как белым, так и черным)

48

|

|

Рис. 3.13. Примеры скачка (окна)

|

|

Доджи в положении Звезды (Doji in Star position)

Маленькая свеча в положении Харами (Small Candle in Harami position)

Завал (Engulfing Pattern)

Рис. 3.14. а) Звезда о) Харами в) Завал

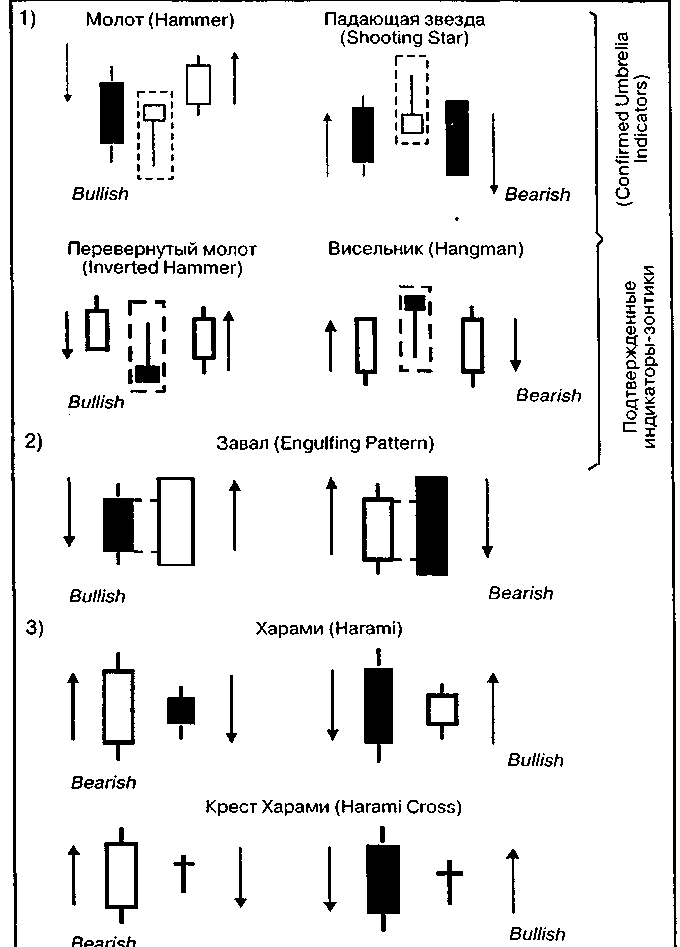

В зависимости от занимаемой позиции по отношению к предыдущей свече доджи или маленькая свеча могут быть звездой или харами (японское слово, обозначающее "беременная"). После прыжка свеча становится звездой (рис. 3.14 а). Если все тело свечи не выходит за рамки тела предыдущей, получаем фигуру харами (рис. 3.14 б). Если же тело свечи полностью "поглощает" тело предыдущей, полученную формацию называют завалом (engulfing pattern)(рис. 3.14 в).

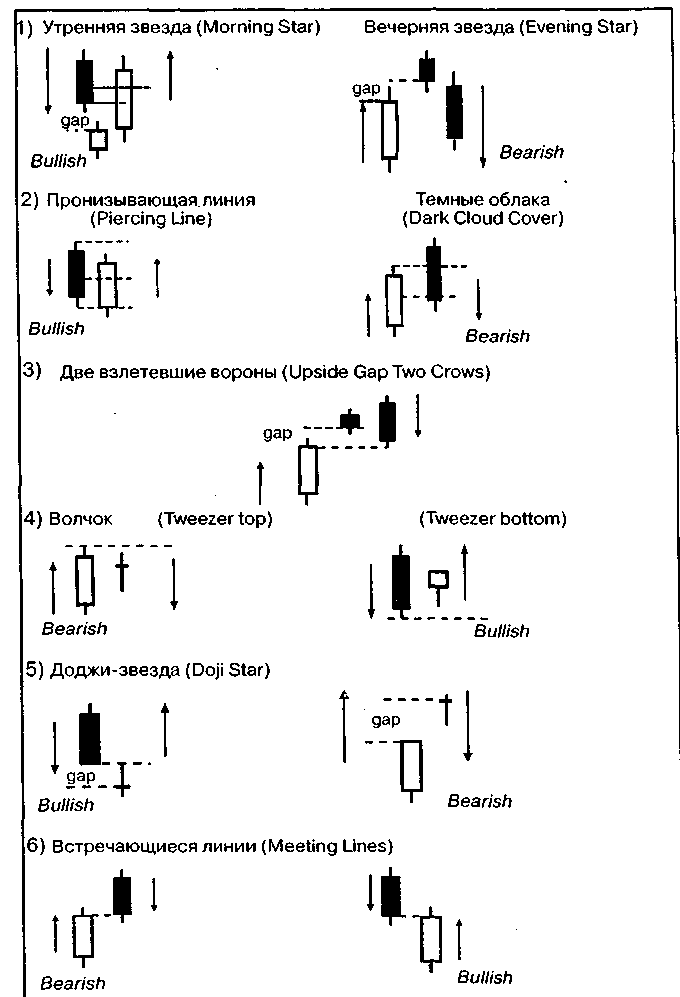

Свечи типа зонтиков обычно сигнализируют о развороте и встречаются чаще всего в момент изменения тренда. Их названия меняются в зависимости от того, в каком тренде они проявились. Один и тот же зонтик называют молотом при медвежьем и висельником — при бычьем рынке. После соответствующего прыжка (при бычьем рынке — вверх, при медвежьем — вниз) появление любого зонтика будет еще более сильным индикатором разворота, и вся формация получит название звездный разворот (star reversal). Цвет тела при этом не имеет значения.

Термин вечерний (evening) относится к таким свечам и формациям, после которых бычий тренд меняется на медвежий. Это связано с цветом больших свечей, имеющих при бычьем рынке характерный белый (дневной), а при медвежьем — черный (ночной) цвет. Соответственно применяют и термин утренний (morning) — при свече или формации, возникшей внизу ценового графика.

На рис. 3.15 — 3.17 в справочном порядке изображены наиболее часто встречающиеся формации поворотного и продолженного характера. Все они называются поэтично, более или менее соответствуя действительности. Их не слишком сложно распознать на реальном графике, помня об основных правилах, изложенных выше (рис. 3.18).

Для технического анализа с использованием свечей необходима привычка, вырабатываемая только со временем. И это время потратить, скорее всего, стоит. Свечи — наиболее действенный и простой из графических методов. Комбинируя их с методами фильтрации (осцилляторами и скользящими средними), можно получить точные и своевременные сигналы об изменении тренда, и с помощью этого вовремя вступить в сделку на покупку или продажу. По меткому выражению российских дилеров, "гораздо лучше купить понизу и продать поверху, чем наоборот". Возможно, именно с помощью комбинирования свечей с другими методами Вам удастся последовать этому неординарному совету.

50

Рис. 3.15. Элементарные разворотные индикаторы.

Внизу каждого индикатора указана его характеристика:

Бычий (Bullish) или Медвежий (Bearish).

Слева стрелкой указан предшествующий тренд, справа —

_________ будущий.

51

Рис. 3.16. Примеры сложных поворотных формаций.

Не забывайте, что после каждой формации поворотного _ типа обязательно должна появиться подтверждающая свеч

52

Рис. 3.17. Примеры индикаторов продолжения.

Как и в предыдущем случае, необходимо дождаться подтверждения сигнала.

53

Рис. 3.18. График японских свечей: ежедневное серебро.

На марте в качестве примера размечены некоторые простые свечи и фигуры.

График предоставлен агентством Reuter

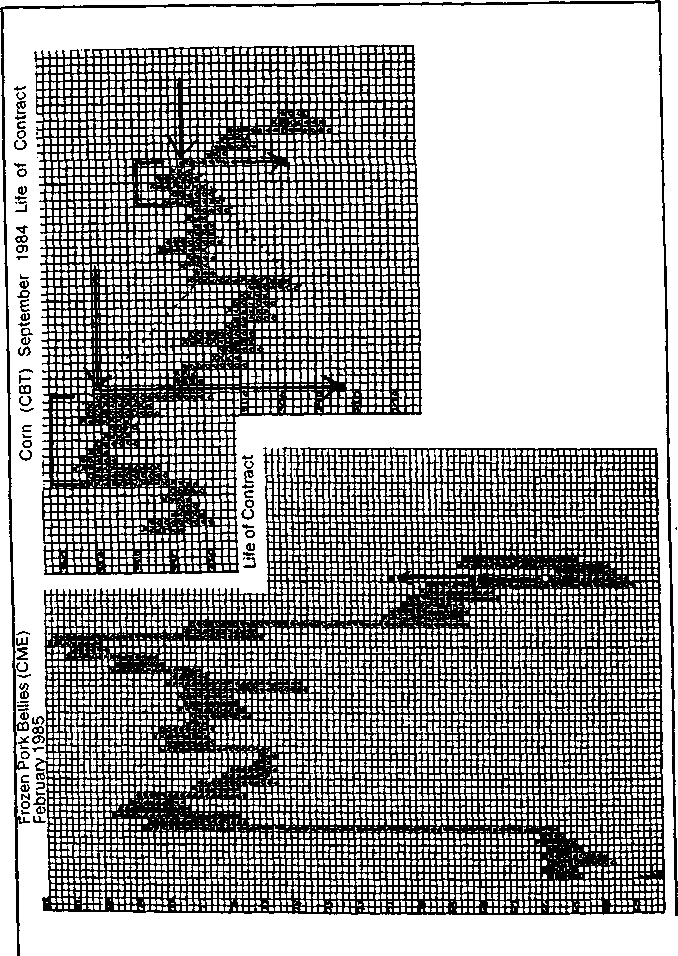

3.6. Графики объема торговли и открытого интереса на примере товарных рынков

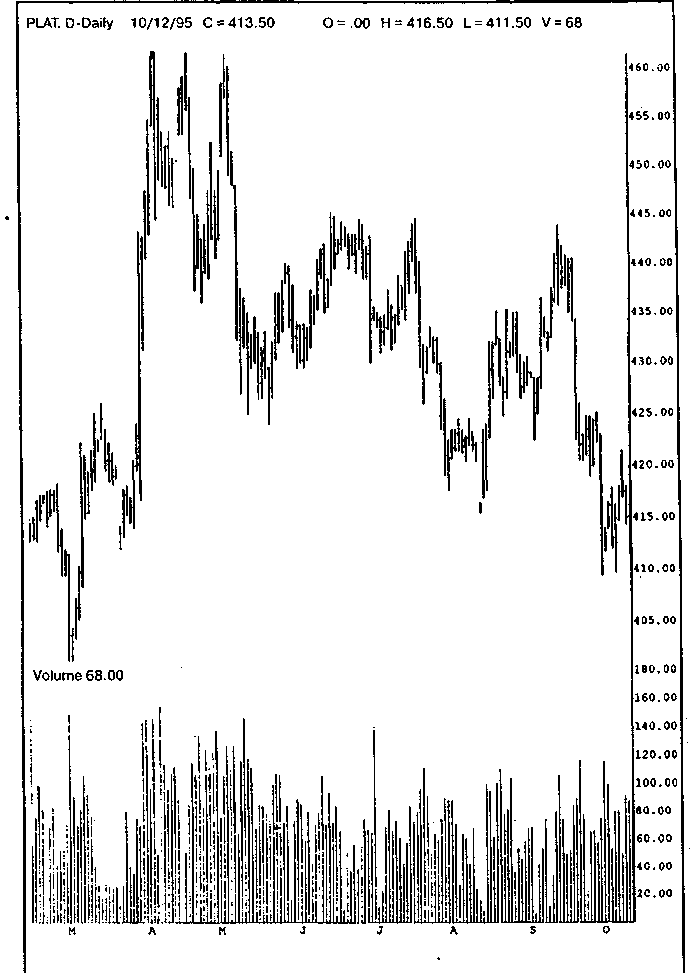

Еще два инструмента проведения технического анализа — графики объема и открытого интереса. Поскольку их возможно построить не для любого ценового марта, возьмем в качестве примера товарные фьючерсные рынки. Важно отметить, что для торговли на валютных рынках (FOREX) объем торговли и открытый интерес имеют меньшее значение, чем, например, для работы с ин- дексами или фьючерсами на товары и акции. Мы обсудим объем и открытый интерес лишь в общих чертах, не затрагивая их специфические черты, проявляющиеся от рынка к рынку.

Объем торговли (Trade Volume) — общее количество заключенных сделок в течение торгового дня (в нашем примере — заключенных контрактов по данному фьючерсу на определенный товар). Абсолютная величина объема показывается внизу ценового чарта на дополнительной шкале в виде вертикальных палочек (диаграмм-столбиков) (рис. 3.19).

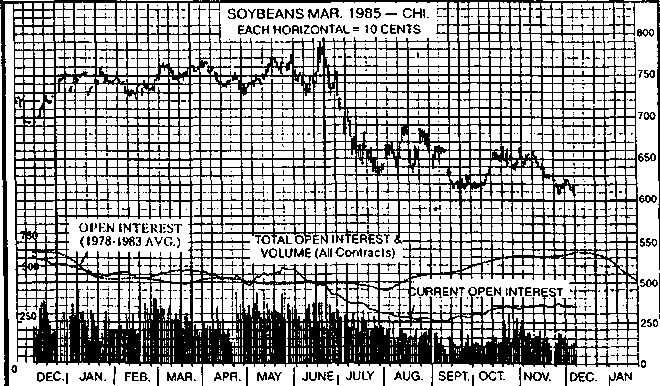

Под открытым интересом (Open Interest) понимают число открытых контрактов (на тот же фьючерс по определенному товару) на конец торгового дня10. Его значение показывается сплошной или пунктирной линией на шкале, расположенной выше объема, но. ниже цены (рис. 3.20).

Как мы отметили в начале книги, и объем, и открытый интерес играют вторичную роль при техническом анализе, являясь как бы проверочными тестами для ценовых сигналов.

Объем торговли

Чем больше объем, тем выше заинтересованность участников рынка в данный торговый день. Вследствие этого аналитики делают такой вывод: при увеличении объема текущий тренд подтверждается, а при уменьшении становится возможным разворот.

Например, в течение недели цена растет при хорошем объеме торговли. Это значит, что бычий тренд сохраняет силу и пока разворачиваться не собирается. Когда на следующей неделе объем начинает падать, это может быть знаком близкого разворота: медведи на рынке стали преобладать.

Мы встретимся с объемом при рассмотрении классических фигур технического анализа, и базисное утверждение останется неизменным, лишь будет применяться в более сложной форме.

10 Рассчитывается либо по позициям на покупку, либо по позициям на продажу.

55

Рис. 3.19. Графическое изображение объема торговли График предоставлен агентством Dow Jones Telerate

56

Рис. 3.20. Графическое изображение открытого интереса.

Текущий открытый интерес показан сплошной линией; средний текущий интерес за 1978-83 г.г. — пунктирной линией.

Из кн.: D. Murphy "Technical Analysis of the Futures Markets"

Поскольку нас особенно интересует изменение величины объема, его график можно изучать и предсказывать с помощью классических фигур и линий трендов. Очень интересны осцилляторы, специфически построенные на изменении объема, с помощью которых можно получить вполне достоверные сигналы к покупке или продаже.

Открытый интерес

С помощью этого инструмента можно проверить правдивость предсказаний объема. Открытый интерес показывает, насколько интересен тот или иной контракт с долгосрочной точки зрения. Другими словами, насколько серьезно участники рынка воспринимают текущий тренд.

Увеличение открытого интереса говорит о том, что сделки, заключенные в данный торговый день, были не только спекулятивными, но и хеджерскими", и большое число участников рынка не спешит закрывать свои позиции. Значит, текущий тренд еще очень силен.

11 Хеджирование — страхование от ценовых рисков покупателями или продавцами реального товара при помощи биржевых инструментов.

57

С другой стороны, при накоплении критически большого открытого интереса на рынке создается довольно опасная ситуация. Все участники рынка эмоционально напряжены и посматривают друг на друга в ожидании: кто же первый начнет действовать? Поэтому может произойти обвальный, катастрофический разворот, характеризуемый резким повышением объема торговли.

Конечно, критерий открытого интереса не однозначен. Общее правило можно сформулировать так: увеличение объема должно подтверждаться достаточным открытым интересом. Если Вы не прислушаетесь к этому совету, то в один прекрасный день можете оказаться участником "тонкого" рынка, где несколько спекулянтов "раскачивают" цену, симулируя большой объем и завлекая в свои сети "мелких рыбешек". Это часто случается летом, когда цена резко растет и так же резко падает, а тем временем многие участники рынка ушли в отпуск. Наилучший совет в подобных случаях: воздержаться от участия в биржевой игре.

Применяя только что изложенный принцип на рынках, в которых открытый интерес в своем идеальном виде не определим, старайтесь быть в курсе событий и слухов: кто сегодня "выступал" и с какими суммами, была ли торговля активной или не очень. Как ни странно, слухи такого рода почти никогда не бывают обманчивыми, и их даже можно возвести в ранг новостей.

Завершая разговор об открытом интересе, отметим маленькую деталь. Для товарных рынков изменения открытого интереса носят ярко выраженный сезонный характер. Поэтому нас интересует не столько его абсолютная величина, сколько относительная. Некоторые специалисты (кстати, более близкие к фундаменталистам) изображают на одном и том же графике открытого интереса его текущую величину и величину, зафиксированную в те же дни прошлых лет (рис. 3.20).

Глава 4

Дата: 2018-12-28, просмотров: 469.