Порядок, определяющий выплату дивидендов и их источник, регламентируется российским законодательством.

Источником выплаты дивидендов является чистая прибыль организации за истекший год. В случае недостаточности чистой прибыли дивиденды по привилегированным акциям могут выплачиваться из специально созданных для этой цели фондов за счет прибыли прошлых лет.

Дивиденд устанавливается либо в процентах к номинальной стоимости акции, либо в рублях на одну акцию. Выплата дивидендов может осуществляться как деньгами, так и в случаях, предусмотренных Уставом общества, иным имуществом: вновь выпущенными акциями акционерного общества, облигациями, другими видами ценных бумаг, товарами. Наиболее распространенная форма выплаты дивидендов — денежная.

Решение о выплате дивидендов дополнительными акциями принимается в том случае, если нераспределенная прибыль направляется на развитие организации и гарантирует акционерам значительный рост дивидендных выплат в будущем.

Эти средства могут быть направлены на:

· восполнение временного недостатка финансовых ресурсов на реализацию инвестиционных проектов;

· решение ликвидных проблем при неустойчивом финансовом положении общества;

· осуществление цели поглощения другой фирмы;

· изменение структуры капитала;

· выплату акционерам, ориентированным на рост капитала.

Выплата дивидендов дополнительными акциями увеличивает общее число акций в обращении и способствует процессу размывания права собственности по сравнению с их публичным размещением, сохраняет репутацию общества.

Однако не следует забывать, что многие акционеры предпочитают денежную форму выплаты дивидендов. В этом случае компромиссным вариантом является решение о праве выбора акционерами формы выплаты дивидендов: в денежной форме или дополнительными акциями.

Общество может принять решение о выкупе части собственных акций на фондовом рынке за счет средств дивидендного фонда. Такое решение может быть принято в случае избыточности денежных средств, если организация не имеет более привлекательного их направления для инвестирования. Конечная цель такого решения — изменение структуры капитала.

Выкуп акций позволяет отсрочить уплату налогов на дивидендные выплаты, минимизировать налогообложение доходов акционеров, оптимизировать структуру капитала и увеличить прибыльность одной акции.

Пример 11.2.

Организация имеет обыкновенные акции в количестве 10 млн. шт., и планирует выкупить 1 млн. шт. Размер собственного капитала организации составляет 900 млн. руб.; величина чистой прибыли — 200 млн. руб.; доля прибыли, направляемой на дивиденды, составляет 50%. Необходимо сравнить выкуп акций с ситуацией, при которой организация может направить эти денежные средства на выплату дивидендов (табл. 11.1).

Таблица 11.1

Расчет выкупа акций и выплаты дивидендов

| Выкуп акций | Выплата дивидендов |

| Цена одной акции | |

| Ц0 = 900 / (10 - 1) = 100 руб. | Ц0 = 900 / 10 = 90 руб. |

| Доходы акционеров в расчете на 1 акцию | |

| 100 руб. (цена акции) | 90 (цена акции) + 100 (дивиденд) = 190 руб. |

| Прибыль на 1 акцию | |

| 200 / (10 - 1) = 22,22 руб. | 200 / 10 = 20 руб. |

Таким образом, при выкупе акций и выплате дивидендов благосостояние акционеров одинаковое и составляет 100 руб. на акцию. Однако для самой организации предпочтительнее выкуп акций, так как это повышает значение рыночного показателя — прибыли на акцию.

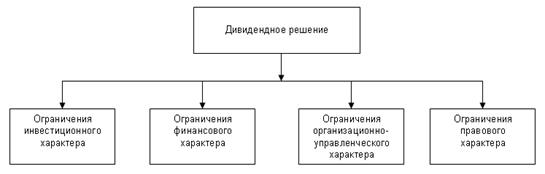

При принятии дивидендного решения исходят из следующих ограничений (рис. 11.7).

Рис. 11.7 Факторы, влияющие на принятие дивидендного решения

Перечисленные ограничения снижают уровень дивидендных выплат.

Первая группа ограничений (инвестиционный характер) связана с необходимостью привлечения дополнительной прибыли на решение следующих задач:

· инвестирование дальнейшего развития быстрорастущего прибыльного общества;

· обеспечение ранней стадии жизненного цикла функционирования общества;

· финансирование расширенного воспроизводства основных фондов;

· ускорение реализации инвестиционных проектов.

В учредительных документах общества в целях концентрации собственных финансовых ресурсов регламентируется минимальная доля текущей прибыли, обязательная к реинвестированию.

Вторая группа ограничений (финансовый характер) возникает в следующих случаях:

· недостаточной ликвидности общества и отсутствия необходимого размера средств на выплату дивидендов в денежной форме;

· низкой рентабельности производства;

· нестабильности и колебаний чистой прибыли;

· высокого уровня риска деятельности общества;

· высокой стоимости привлечения дополнительного акционерного капитала;

· высокой стоимости заемного капитала;

· сложностей в привлечении внешних источников финансирования;

· заключения кредитных договоров, лимитирующих выплату дивидендов.

Третья группа ограничений (организационно-управленческий характер) связана с интересами акционеров, и выражается как в политике уменьшения, так и увеличения дивидендов.

В сторону уменьшения дивидендов действуют следующие факторы.

· Решение проблемы, связанной с появлением новых акционеров в случае дополнительной эмиссии акций в качестве привлечения средств на финансирование.

· Высокий уровень доходов акционеров. Инвесторы с низким доходом предпочитают политику высоких дивидендов, тогда как инвесторы с высоким уровнем дохода предпочитают реинвестирование дивидендов, позволяющее минимизировать налогообложение их доходов и политику низких дивидендов. Финансовые менеджеры должны учитывать эффект клиентуры и в своей дивидендной политике стремиться к тому, чтобы сделать ее более однородной.

В сторону увеличения дивидендов действуют следующие факторы:

· Необходимость сохранения стабильности организации, поскольку низкий уровень дивидендов может привести к падению рыночной стоимости акций, массовому «сбросу» акций акционерами, поглощению общества другой компанией.

· Несовершенство рынка финансовой информации (как правило, инвесторы хуже информированы об уровне будущих дивидендов, чем менеджеры общества). Действует эффект объявления дивидендов, когда их рост сверх ожидаемого уровня является дополнительной положительной информацией о том, что руководство организации прогнозирует рост прибыли и показателя доходности собственного капитала. Это, в свою очередь, приводит к росту рыночной цены акций.

Четвертая группа ограничений (правовой характер) связана с институциональными ограничениями. Дивидендная политика акционерного общества строится на Федеральном законе «Об акционерных обществах» от 26 декабря 1995 г. (ред. от 29.06.2016 г.) № 208-ФЗ и других нормативных актах.

Порядок выплаты дивидендов, согласно российскому законодательству, может осуществляться ежеквартально, раз в полгода или раз в год. Решение о выплате дивидендов, их размере и форме выплаты принимается Советом директоров.

Согласно законодательству организация не вправе объявлять и выплачивать дивиденды, если:

· не полностью оплачен уставный капитал общества;

· обществом не выкуплены в полном объеме собственные акции, по которым у их владельцев возникло право требовать их выкупа;

· имеются в наличии признаки банкротства общества на момент выплаты дивидендов или данные признаки появятся у общества в результате выплаты дивидендов;

· стоимость чистых активов акционерного общества меньше его уставного капитала и резервного фонда либо станет меньше их размера в результате выплаты дивидендов.

Дата: 2018-12-21, просмотров: 419.