На пути становления финансового конгломерата взаимодействия банков и страховых компаний претерпели много изменений. Для разных стран характерны различные формы взаимодействия.

Высшей формой интеграции банка и страховой компании является финансовый супермаркет. Финансовые супермаркеты выступают как интегрированные финансовые посредники. Обязательным условием эффективности данной интеграции является наличие единых каналов дистрибуции финансовых услуг. Цель такой стратегии состоит в интеграции банковского бизнеса и страхового. В настоящее время финансовые супермаркеты реализуют розничные банковские услуги, страховые и инвестиционные продукты.

Модель «финансовый супермаркет» имеет ряд преимуществ как для страховых компаний, так и для банков. Для страховой организации существует основной плюс продаж страховых услуг через банки: при этом используется обширная филиальная сеть по всей стране. Так как банки обслуживают большое число клиентов, они интересны для страховщиков как агенты, с одной стороны, а также тем, что оказывают огромное количество услуг, которые могут быть застрахованы, с другой стороны. В финансовом супермаркете страховщик получает возможность использовать базу данных банка, и тем самым снизить свои расходы на маркетинг и продвижение своих услуг. В свою очередь банк, расширяя набор предоставляемых клиенту услуг, улучшает свой имидж и получает дополнительные конкурентные преимущества. Банк получает возможность создавать новые универсальные финансовые программы, адресованные корпоративным и частным клиентам. И банк, и страховщик, объединяясь в финансовый супермаркет, вырабатывают общую идеологию позиционирования и развития на финансовом рынке, и, выступая как интегрированный финансовый посредник, проводят согласованную маркетинговую и финансовую политику.

Первые финансовые супермаркеты появились в США в начале 20-х годов ХХ века, но не получили тогда развития из-за законодательных ограничений. В Западной Европе финансовые супермаркеты появились в 70-80-е годы ХХ века в результате слияния банков и страховых компаний. Этот процесс получил название банкострахование (bancassurance) – представление страховых продуктов через банки. В США и Японии к 90-м годам финансовые супермаркеты обрели новый импульс после упразднения законодательства, запрещавшего совмещение банковской и страховой деятельности (в США после отмены закона Гласса Стигала от 1933 года, а также после отмены акта Мак Фэддена).Сегодня финансовые супермаркеты наиболее развиты в странах Бенилюкса, Южной Европе, США и Японии. Сейчас через финансовые супермаркеты продается до половины финансовых услуг.

Таблица 9.2

Преимущества и недостатки финансовых супермаркетов

| Положительные черты | Отрицательные черты |

| 1) Удешевление сбыта продуктов путем оптимизации информационных, маркетинговых и других расходов за счет вертикальной интеграции и экономии на ресурсах представляющих взаимную выгоду 2) Увеличение барьера вступления на финансовый рынок или проникновения на его отдельные сегменты для потенциальных участников-конкурентов 3) Повышение эффективности размещения свободных средств 4) Уменьшение уровня риска путем расширения собственного присутствия на рынке, поскольку страховые компании могут, без существенных денежных расходов, проникать в регионы используя более развитую сеть банковских филиалов 5) Рост сети и упрощение сегментации клиентов, поскольку банки владеют ин- формацией об имущественном и финансовом положении клиентов 6) Увеличение производительности труда персонала за счет расширения спектра предлагаемых услуг 7) Формирование стратегии, нацеленной на достижение конкурентных преимуществ, а именно диверсификацию деятельности или сосредоточения работы в определенном сегменте рынка 8) Расширение взаимодействия в сфере страхования банковских рисков, активное сотрудничество при страховании имущества 9) Повышение имиджа и доверия к страховой компании, связанное с тем, что банки имеют более высокий их уровень в обществе. | 1) Расширение спектра услуг приводит к существенному увеличению объема работы для сети филиалов, часто новые объемы работы превышают ее возможности 2) Предлагаемые банковские продукты дорожают из-за включения в цену стоимости страховки 3) Комплексные финансовые продукты не всегда включают самые выгодные для клиента условия 4) Партнеры, как правило, отличаются друг от друга финансовой мощностью, в результате чего может возникнуть зависимость финансово более слабого партнера от более сильного финансово 5) На практике клиент финансового супермаркета в некоторой степени теряет свободу выбора. Например, при кредитовании в банке он должен заключать договор страхования только с компанией, являющейся партнером банка, и на ее условиях 6) Как правило, в финансовом супермаркете предоставляются стандартизированные услуги не требующие значительных затрат времени на их оформление. Однако, для оформления нестандартных финансовых услуг визит в банк или страховую компанию все же будет необходим. 7) В случае развивающихся стран и стран с переходной экономикой, существует угроза того, что затраты на создание и обеспечение функционирования финансового супермаркета могут не покрываться доходами от его деятельности в связи с незначительным спросом населения на такого рода финансовые услуги, что, в свою очередь, обуславливается низким уровнем доходов преимущественной части населения таких стран. |

Источник: http://cibs.ck.ua/rs/scien/spub/14/31amv.pdf

Можно выделить несколько этапов финансовой конгломерации: банкострахование (bancassurance), assurfinance, allfinanz, финансовые конгломераты, осуществляющие переход от продукто- к клиенто-ориентированной стратегии.

Банкострахование – это первый этап развития финансового конгломерата. Банкострахование – это процесс интеграции банков и страховых компаний с целью реализации как страховых, так и банковских продуктов, совмещая каналы продаж и клиентскую базу партнера, страхование рисков самих банков, а также доступ к внутренним финансовым ресурсам друг друга.

Банкострахование появилось после того, как правительства некоторых стран выпустили нормативные акты, позволяющие банкам и страховым организациям владеть существенными долями акций друг друга.

Однако ни в одной стране банк и страховая организация не могут быть одним и тем же юридическим лицом. У каждого из них должен быть собственный регулирующий орган.

В настоящий момент банки и страховщики уже не просто предоставляют друг другу свои профильные услуги. Происходит сближение и переплетение банковского и страхового видов бизнеса.

Характерной чертой такого развития явилось образование универсальных банков, интегрирующих самые разнообразные направления финансовой деятельности и, в частности, страховой. Интеграция такого вида породила универсальные банки, объединяющие в себе много различных направлений финансовой и страховой деятельности. Основной мотив данного процесса – акцент на традиционные банковские продукты уже не дает банкам возможности конкурировать в условиях глобализации экономики, взаимопроникновения и интеграции международных рынков капитала, развития рынков информации и технологий.

Объективными предпосылками интеграции страховых компаний и банков являются:

· с точки зрения страховых компаний – избыток инвестиционных ресурсов, которые требуют адекватных и профессиональных инвестиционных возможностей;

· со стороны банков – потребность в компетентном управлении рисками, огромный клиентский портфель, которому необходимы новые услуги, например, страховые.

В развитых странах слияние страховых компаний и банков осуществляется несколькими основными способами:

· банки приходят на страховой рынок создавая собственную страховую компанию (Deutche Bank, Credit Agricole);

· банки выкупают доли в уже существующих страховых компаниях (Lloyds Bank);

· банки обмениваются со страховыми компаниями пакетами акций, либо происходит полное слияние компаний.

В странах Азии (за исключением Японии) банкострахование появилось позднее, чем в странах Европы. Сейчас в странах данного региона банкострахование становится одним из самых распространенных каналов продаж страховых продуктов [5]. Потенциал развития данного вида распространения страховых услуг в Азии очень велик, впрочем, каждая страна сталкивается и со своими сложностями, что отражает таблица 9.3.

Таблица 9.3

Потенциал развития банкострахования в странах Азии

| Страна | Сильные стороны | Слабые стороны | Возможности | Угрозы |

| Китай | 1) большое кол-во отделений банков 2) большинство банков государственные - пользуются доверием населения 3) растущий класс со средним уровнем доходов | 1) банковские служащие не компетентны в вопросах распространения страховых услуг 2) маленькая клиентская база | Высокий потенциал рынка в развитии прямого страхования и банкострахования | Высокий правовой риск – неопределенность в связи с реформами коммерческих банков и чрезмерное государственное регулирование |

| Гонконг | 1) самая высокая концентрация банков среди стран Азии 2) опыт банковских служащих в продажах непрофильных активов 3) Щадящее законодательство | Большинство банков находятся в процессе улучшения своих филиальных сетей | 1) стремление банков к новым источникам доходов 2) ненасыщенность рынка залогового страхования | Сильная конкуренция со стороны других каналов распространения (автодилеры, турагенства, Интернет-каналы) |

| Индия | 1) большое кол-во отделений банков 2) законодательство изменяется в сторону поощрения развития банкостраховнаия | 1) ограничения по иностранным инвестициям в акции ограничивает выбор банкостраховщиков 2) маленькая клиентская база | Иностранные инвесторы предпочитают использовать банки в качестве основного канала распространения страховых продуктов | Действующее банкострахование может быть подорвано появлением новых препятствий |

| Индонезия | Большое население с увеличивающимся пониманием необходимости страхования | 1) слабые социально- экономические основы 2) многие банки находятся в процессе ре структуризации 3) большинство страховых компаний - семейные | Большое количество новых участников рынка, которые могут использовать банкострахование в целях захвата доли рынка | Нестабильная экономика, подверженная внешним воздействиям |

| продолжение Таблицы 9.3 | ||||

| Япония | 1) самый большой страховой рынок Азии 2) большое количество банков, работающих с населением | 1) некоторые банки финансово слабы 2) рынок страхования весьма насыщен | 1) возможный положительный кумулятивный эффект от формирования финансовых конгломератов 2) возможное смягчение законодательства в сфере банкострахования | Конфликт каналов распространения, особенно в сфере страхования жизни |

| Малайзия | 1) большой потенциал роста страхового рынка 2) отсутствие серьезных законодательных барьеров | 1) банковские служащие не компетентны в опросах распространения страховых услуг 2) большинство страховых компаний - семейные | Предлагаемая финансовая либерализация будет способствовать дальнейшему смешению страховой и других видов деятельности | 1) не отлажены деловые связи между банками и страховыми компаниями 2) неясность в связи с размерами долей иностранных инвесторов |

| Филиппины | Новый страховой рынок с большим потенциалом роста | 1) сравнительно малая клиентская база данных 2) финансово слабые банки 3) большинство страховых компаний - семейные | 1) банки начинают понимать выгоду банкострахования 2) Центральный банк ослабляет регулирование в сфере банкострахования | 1) отсутствие среди клиентов банков понимания необходимости страхования 2) растущий уровень разброса доходов и бедности в сельской местности |

| Сингапур | 1) все крупные банки владеют акциями страховых компаний 2) банкострахование составляет существенную часть доходов банков | Перенасыщенный рынок | Открытие сингапурских финансовых рынков приводит к поиску банками партнеров среди страховщиков | Страховщики активно используют потенциал таких каналов распространения, как дочерние компаний и Интернет |

| Республика Корея | 1) второй по величине рынок страхования жизни в Азии 2) глубокие социально- экономические корни страхования | 1) сильные законодательные барьеры 2) запрет финансовым картелям (владельцам страховых компаний) на владение банками | 1) допуск иностранных страховщиков ускорит развитие банкострахования 2) стремление банков к новым источникам доходов | Развитие может быть затруднено в связи с сильным влиянием других каналов распространения, которые противостоят снятию законодательных барьеров |

| продолжение Таблицы 9.3 | ||||

| Тайвань | 1) большое количество банков 2) крупный рынок страхования жизни | 1) сильные законодательные барьеры 2) сравнительно малая клиентская база данных | Принятие закона о финансовых компаниях способствует развитию банкострахования | Не определены условия слияния банков и страховых компаний |

| Таиланд | 1) тесные исторические связи (совместное владение) между банками и страховыми компаниями 2) изменения законодательства, разрешающие банкам выполнять функции страховых брокеров | 1) банковские служащие не компетентны в вопросах распространения страховых услуг 2) маленькая клиентская база | Идущая либерализация рынка позволит осуществлять банкострахование в полном объеме | Конфликт каналов распространения страховых продуктов |

| Вьетнам | Один из самых быстрорастущих рынков Азии | Маленькая клиентская база | Налаживание отношений с ведущими странами откроет страховой рынок | Высокие военные и политические риски |

Основные выгоды, которые получают страховые компании от продвижения банкострахования, заключаются в:

· получении доступа к обширной филиальной сети банка;

· банковские активы играют роль дополнительного обеспечения операций при проведении страхования;

· банки имеют больший опыт управления инвестиционными ресурсами, тогда как страховые компании – владеют рисковым аспектом. Вместе это повышает эффективность использования средств страховых резервов;

·

|

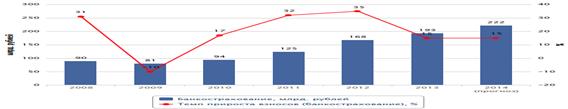

Рис. 9.2 Динамика рынка банкострахования в России

Источник: Эксперт РА

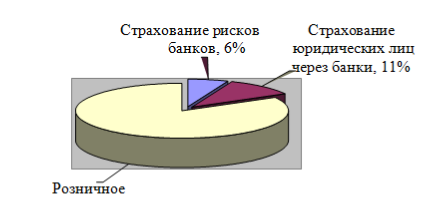

Рис. 9.3 Структура рынка банкострахования в России в 2012 году

Источник: Эксперт РА

После того, как банкострахование в своем развитии достигло потолка, на страховом рынке США и Европы развитие банкостраховой конгломерации перешло на следующий этап – Ассюрфинанс (assurfinance) – это форма сотрудничества между страховой компанией и банком (банками), предполагающая предоставление страховщиком финансовых услуг обычно предоставляемых банками. Интеграция банковского и страхового бизнеса в разных странах позволяет изобретать новые финансовые продукты, сочетающие в себе банковские и страховые услуги, расширять клиентскую базу и оптимизировать стратегию риск-менеджмента.

Универсальный банк (аllfinanz) – еще более высокая стадия финансовой конгломерации, предполагающая предложение услуг всех трех основных финансовых секторов, и именно поэтому зачастую универсальные банки рассматриваются как организации, предполагающие самую высокую степень финансовой интеграции. Развитие этой формы финансовой конгломерации предполагает присоединение в финансовый конгломерат наряду с банками, страховыми и инвестиционными компаниями других типов финансовых институтов и фирм, предоставляющих сопутствующие услуги (пенсионных фондов, брокеров, компаний, предоставляющих медицинские услуги и т.д.). Большое количество финансовых организаций действуют как настоящие финансовые супермаркеты, предлагая обширный спектр продуктов (кредит, страхование, сбережения и инвестиции, пенсионное обеспечение и т.д.). Конгломерат, включающий в себя одну или несколько финансовых компаний, которые ориентированы преимущественно на торговлю или промышленность, под определение финансового конгломерата не подпадает и как правило определяется как конгломерат смешанного типа.

Заключительным этапом банкостраховой конгломерации стал переход от продуктоориентированной к клиентоориентированной стратегии. В этом случае фирма, функционирующая в одном секторе, создает и продает продукты, содержащие значительные элементы, традиционно ассоциирующиеся с продуктами других секторов. Интеграция банковской, страховой, инвестиционной и других видов финансовой и нефинансовой деятельности является первым шагом к более серьезным изменениям финансового рынка. Соединение во времени и пространстве между различными финансовыми и страховыми продуктами приводит к перекрестным продажам, продажам в пакете и продажам в модуле, к интеграции инновационных продуктов.

Переход от традиционной стратегии ориентации на продукты к клиентоориентированной стратегии вынуждает финансовые институты прибегать к широкому анализу потребностей клиентов. Участники финансового рынка должны быть готовы к самым неожиданным формам конкуренции с нетрадиционными конкурентами, а также должны принимать во внимание новые явления в экономической, социальной и политической сферах жизни общества.

Фирмы с продукто- и клиентоориентированной стратегией, производящие комплексный интегрированный продукт, относятся к универсальным финансовым конгломератам – явлению более всеобъемлющему, чем универсальный банк. В таких компаниях продукты, разработанные на различных «фабриках», перетасовываются и смешиваются в соответствии с потребностями специфического клиента для того, чтобы предложить ему персонифицированное интегрированное решение.

Взаимопроникновение различных финансовых и страховых продуктов не только приводят к перекрестным продажам и продажам в пакете, но и к интеграции инновационных продуктов. Старые услуги улучшаются, новые изобретаются, а затем происходит их смешивание на четвертом этапе развития финансового конгломерата. Сегодня конкурентоспособность инновационных форм развития финансовых конгломератов проверяется на прочность кризисными процессами и новыми тенденциями формирования риск менеджмента финансового конгломерата.

Глоссарий к главе 9

Ассюрфинанс (assurfinance) – это форма сотрудничества между страховой компанией и банком (банками), предполагающая предоставление страховщиком финансовых услуг обычно предоставляемых банками.

Банкострахование – это процесс интеграции банков и страховых компаний с целью реализации как страховых, так и банковских продуктов, совмещая каналы продаж и клиентскую базу партнера, страхование рисков самих банков, а также доступ к внутренним финансовым ресурсам друг друга.

Финансовый конгломерат (financial conglomerate) – это участник финансового рынка, бизнес которого распространяется не менее чем на две из пяти возможных областей: кредитные и депозитные операции, а также расчетно-кассовые услуги; страхование; корпоративные финансы, подписка и размещение ценных бумаг; доверительное управление, обслуживание инвестиционных фондов или консультирование; розничные инвестиционные услуги.

Финансовый супермаркет – это интегрированный финансовый посредник, который предоставляет комплекс финансовых услуг от розничных банковских услуг до страховых и инвестиционных продуктов.

Задания для самоконтроля к главе 9

Вопросы (ПК-21)

1. Что такое финансовый конгломерат?

2. Какие критерии финансовых конгломератов использует Банк Англии?

3. Какие требования к определению финансового конгломерата предъявляются Директивой по Финансовым Конгломератам Совета Европы?

4. Какие важнейшие задачи решают системы финансовых конгломератов?

5. Какие существуют основные недостатки финансовых конгломератов?

6. Чем обусловлено отсутствие крупных финансовых конгломератов на азиатской финансовой системе?

7. Какие преимущества существуют у модели финансовый супермаркет в отличии от банков?

8. Чем банкострахование отличается от универсального банка?

9 Как ассюрфинанс использует преимущества от финансовой конвергенции страховых компаний и банков?

10. Каким образом банки выходят на страховой рынок в развитых странах?

Тестовые задания

1. Чем финансовый конгломерат отличается от остальных участников финансового рынка?

а. Финансовый конгломерат это объединение банка и производственного предприятия, таким образом он может выступать как провайдером так и получателем услуг на финансовом рынке;

б. Бизнес финансового конгломерата распространяется на две и более отрасли финансового рынка;

в. Деятельность финансовых конгломератов ограничена в силу специального законодательства.

2. Какой член группы в составе финансового конглмерата обычно является лидером финансовой конвергенции?

а. Банк;

б. Страховая компания;

в. Инвестиционная компания;

г. Компании взаимных фондов.

3. Какой из следующих британских финансовых конгломератов лидирует в различных рэнкингах регуляторов и аналитиков финансового рынка?

а. Bank of England;

б. Royal Bank of Scotland;

в. HSBC;

г. Nationwide.

4. Какова последовательность финансовой конвергенции в банковской сфере?

а. Коммерческий банк, универсальный банк, ассюрфинанс, банкострахование;

б. Банкострахование, коммерческий банк, ассюрфинанс, универсальный банк;

в. Коммерческий банк, банкострахование, ассюрфинанс, универсальный банк;

г. Универсальный банк, банкострахование, ассюрфинанс, коммерческий банк.

Задачи и задания (ПК-11)

1. Объясните в чем состоят преимущества финансового конгломерата в части распределения свободных средств.

2. Проанализируйте список лидирующих финансовых конгломератов в мире в разрезе лидеров финансовой конвергенции из числа их участников.

3. Обобщите выгоды, получаемые страховыми компаниями в Японии и Китае от продвижения банкострахования.

4. Проанализируйте развитие рынка банкострахования в России.

Работа в команде очень важна,

она позволяет свалить вину на другого.

Дата: 2018-12-21, просмотров: 972.