Для перехода к новому периоду необходимо выполнить следующие действия.

Закройте файл рабочей книги с данными текущего месяца, если он открыт.

Скопируйте его, присвоив другое имя. В условиях нашего примера мы назвали исходный файл 1998-11.xls. Поэтому новому файлу логично дать имя 1998-12.хls.

Загрузите новый файл в Excel.

Теперь требуется перенести значения колонки «Амортизация на конец периода» (G) в колонку «Амортизация на начало периода» (D). Отметим, что нам нужно переносить только полученные значения, а не формулы, по которым рассчитывается амортизация на конец периода.

Для этого выделите блок ячеек, содержащий искомые значения. В нашем примере это диапазон G3:G8. Скопируйте его в буфер промежуточного хранения (Правка ® Копировать). Вокруг выделенного блока появится «бегущая» пунктирная линия.

Установите активной ячейку D3. Выберите пункт меню «Правка - Специальная вставка». В окне параметров специальной вставки пометьте пункт «Значения» и нажмите клавишу OK (рис. 13).

Рис. 13 - Установка параметров специальной вставки при установке значений амортизации на начало нового периода.

Рис. 14 - Расчетная таблица после установки значений амортизации на начало периода.

Данные на конец прошлого периода будут перенесены в колонку данных об амортизации на начало периода. После выполнения переноса сработают расчетные формулы и будут рассчитаны новые значения амортизации за период и амортизации на конец периода (рис. 14).

Теперь можно вносить в картотеку изменения: вводить записи о вновь поступивших основных средствах, не забывая устанавливать для них нулевую норму амортизации для первого месяца эксплуатации, удалять записи о выбывших в прошлом периоде объектах, устанавливать значения норм амортизации для объектов, поступивших в прошлом месяце, корректировать нормы амортизации и т.д. Значения амортизации и суммы проводок будут пересчитываться автоматически.

Рассмотренная технология ведения учета основных средств с использованием Microsoft Excel технология имеет несколько достаточно существенных ограничений.

Во-первых, не поддерживается разделение основных средств по подразделениям и материально-ответственным лицам с получением соответствующих итогов. Для преодоления этого ограничения данные различных подразделений можно размещать на разных листах рабочей книги, а итоговый свод получать функцией консолидации данных на отдельном листе или иными способами.

Во-вторых, не поддерживается расчет амортизации по автотранспортным средствам в зависимости от их пробега. Эта задача также допускает довольно простое решение. В основную расчетную таблицу можно ввести еще одну колонку, в которую будет проставляться пробег за текущий период. При этом следует модифицировать формулу расчета технологической колонки H, названной нами «Амортизация по норме» таким образом, чтобы для тех строк, где пробег задается (соответствующая ячейка не пуста), расчет выполнялся бы по формуле учитывающей пробег, а для других строк (там, где пробег не указывается) – по обычным правилам. В этом случае для расчета следует использовать функции ЕСЛИ(), а для проверки наличия значения в колонке пробега можно применить функцию ЕПУСТО(), проверяющую задано ли значение в той или иной ячейке (см. справочную систему Excel).

В-третьих, рассматривается только линейный способ начисления амортизации. Эта проблема также легко преодолевается корректировкой формул расчета технологической колонки H. В ряде случаев может потребоваться ввод дополнительной колонки, где может быть проставлен срок эксплуатации или другие необходимые для расчета параметры.

ПРИМЕР ПРИМЕНЕНИЯ MS Excel ДЛЯ АНАЛИЗА ФИНАНСОВО-ЭКОНОМИЧЕСКОГО СОСТОЯНИЯ СЕЛЬСКОХОЗЯЙСТВЕННОЙ

ОРГАНИЗАЦИИ

Анализ финансового состояния компании производится для следующих целей:

· постоянного контроля эффективности её деятельности;

· определения уровня её финансовой устойчивости с целью предотвращения возможного банкротства;

· оценки эффективности вложенных в компанию инвестиций.

Среда Microsoft Excel позволяет, не прибегая к программированию и даже к макрокомандам, разрабатывать достаточно сложные и эффективные статические формы для моделирования процессов и анализа деятельности предприятия.

Анализ финансово-экономического положения производится с помощью оценочных показателей, которые рассчитываются на основании бухгалтерской отчётности предприятия. Расчёт этих показателей – работа довольно трудоёмкая и рутинная

В нашем случае для проведения экономических анализов используется расчётная форма, выполненная средствами Microsoft Excel.

Расчётная форма выполнена в среде Microsoft Excel и состоит из 7 взаимно увязанных листов: «Реквизиты организации», «Бухгалтерский баланс», «Отчёт о финансовых результатах», «Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках», «Отчёт о численности и зарплате», «ОценКоэф» и «Анализ вероятности банкротства».

Каждый лист имеет свою определённую функцию.

Исходная информация

В листы «Реквизиты организации», «Бухгалтерский баланс», «Отчёт о финансовых результатах», «Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках», «Отчёт о численности и зарплате» вводятся необходимые исходные данные.

Итоги по разделам суммируются автоматически, при этом значения их должны совпадать с итоговыми значениями соответствующих форм отчётности.

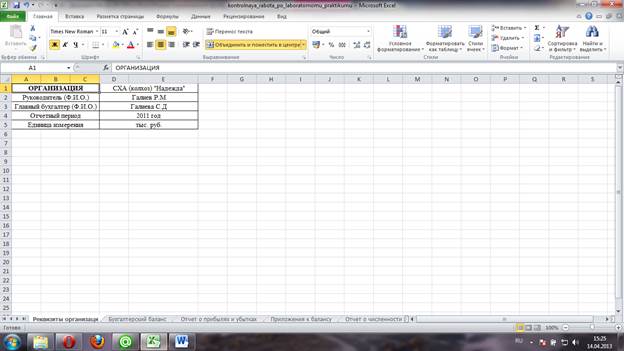

Лист «Реквизиты организации» (рис. 15) служит для ввода данных об организации, таких как: наименование организации, Ф.И.О руководителя организации, Ф.И.О главного бухгалтера организации, отчётный период, за который проводится финансово-экономический анализ, единица измерения.

Рис.15 - Реквизиты организации

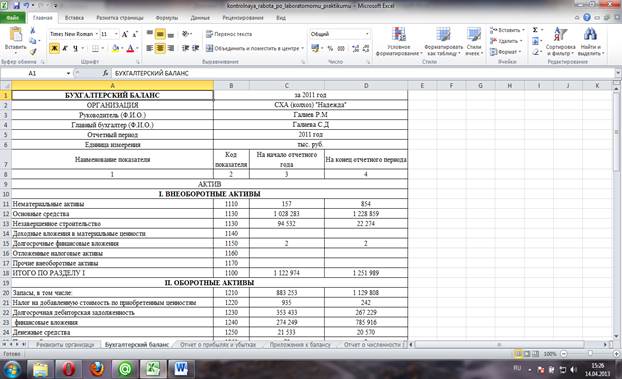

Лист «Бухгалтерский баланс» (рис. 16) служит для ввода данных бухгалтерского баланса организации.

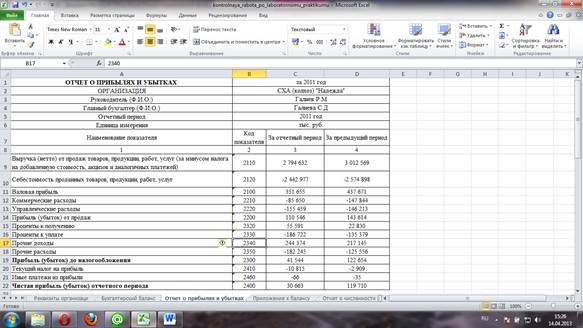

Лист «Отчёт о финансовых результатах» (рис. 17) служит для ввода данных о прибылях и убытках организации.

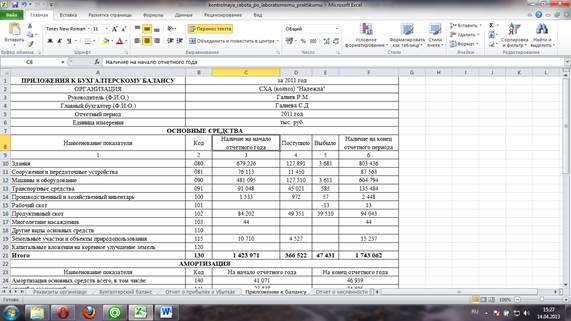

Лист «Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках» (рис. 18) служит для ввода данных пояснения к бухгалтерскому балансу и отчету о прибылях и убытках, в частности вводятся данные по основным средствам и амортизации основных средств.

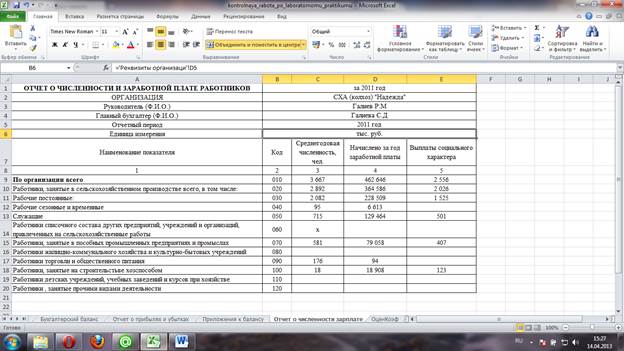

Лист «Отчёт о численности и зарплате работников» (рис. 19) служит для ввода данных отчёта о численности и заработной плате работников организации.

Рис. 16 - Бухгалтерский баланс

Рис. 17 - Отчёт о финансовых результатах

Рис. 18 - Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках

Рис. 19 - Отчёт о численности и зарплате работников

Оценочные показатели

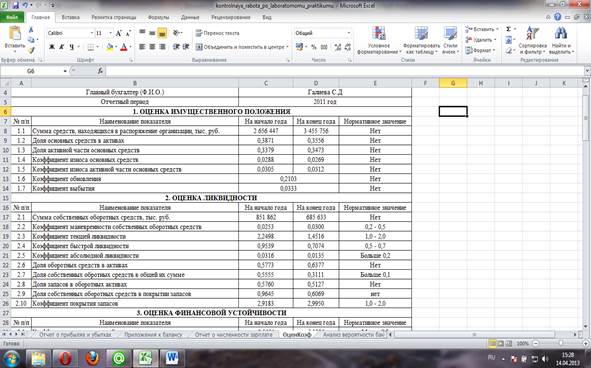

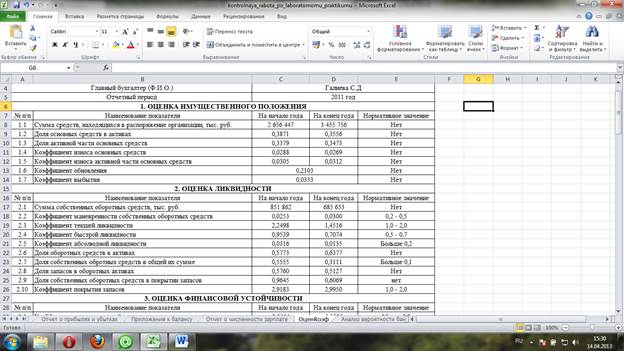

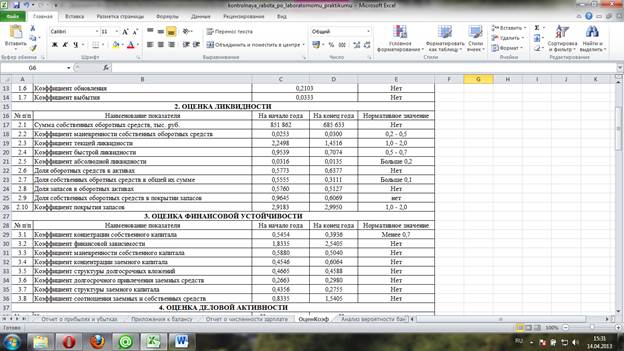

На листе «ОценКоэф» (рис. 20) выводятся расчётные значения оценочных показателей (коэффициентов) на основании введённых отчётных данных.

В экономической литературе оценочные показатели (коэффициенты) подразделяются на различные группы с некоторыми вариациями. В данном случае принята представленная ниже группировка оценочных показателей (коэффициентов):

1. Оценка имущественного положения организации включает в себя следующие показатели (рис. 21):

Сумма хозяйственных средств, находящихся в распоряжении организации (баланс-нетто) – баланс за минусом задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров, и непокрытого убытка прошлых лет и отчётного года.

Доля основных средств в активах – отношение стоимости основных средств по остаточной стоимости к сумме баланса-нетто.

Доля активной части основных средств – отношение первоначальной стоимости активной части основных средств (машин и оборудования) на конец года к первоначальной стоимости производственных основных средств на конец года.

Коэффициент износа основных средств – отношение износа основных средств за год к первоначальной стоимости основных средств на конец года.

Коэффициент износа активной части основных средств – отношение износа активной части основных средств за год к первоначальной стоимости активной части основных средств на конец года.

Коэффициент обновления – отношение первоначальной стоимости поступивших за год основных средств к первоначальной стоимости основных средств на конец года.

Рис. 20 – Оценочные коэффициенты

Рис. 21 - Оценка имущественного положения организации

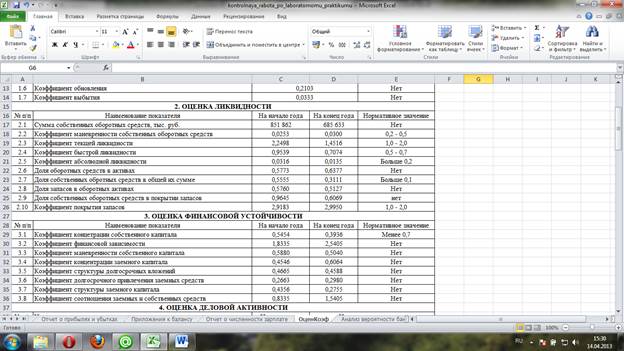

Коэффициент выбытия – отношение первоначальной стоимости выбывших (списанных) за год основных средств к первоначальной стоимости основных средств на начало года.

2. Оценка ликвидности организации (рис. 22). Ликвидность – это способность организации платить по своим краткосрочным обязательствам. В экономической литературе активы организации по ликвидности подразделяют на наиболее ликвидные (денежные средства и ценные бумаги), быстро реализуемые (дебиторская задолженность), медленно реализуемые (дебиторская задолженность), медленно реализуемые (запасы), трудно реализуемые (нематериальные активы, основные средства, незавершенные капитальные вложения).

Величина собственных оборотных средств (функционирующий капитал) – это сумма собственного капитала плюс долгосрочные обязательства минус внеоборотные активы. Данный показатель может быть рассчитан как разность оборотных активов и краткосрочных обязательств.

Маневренность собственных оборотных средств отражает возможности организации поддерживать и пополнять оборотные средства за счёт собственных источников. Определяются как отношение денежных средств к функционирующему капиталу. Приемлемые значения данного показателя составляют 0,2 – 0,5.

Коэффициент текущей ликвидности – отношение оборотных активов к краткосрочным обязательствам. Нормальное значение этого показателя лежит в пределах 1,0 – 2,0.

Коэффициент быстрой ликвидности – это отношение оборотных активов (за вычетом запасов) к краткосрочным обязательствам.

Коэффициент абсолютной ликвидности (платежеспособности) – отношение денежных средств и ценных бумаг к краткосрочным обязательствам. Этот показатель не должен быть ниже 0,2.

Доля оборотных средств в активах – отношение оборотных средств к сумме средств, находящихся в распоряжении организации (баланс-нетто).

Рис. 22 - Оценка ликвидности организации

Доля собственных оборотных средств в общей их сумме – отношение собственных оборотных средств к общей сумме оборотных средств.

Доля запасов в оборотных активах – отношение запасов к сумме оборотных активов.

Доля собственных оборотных средств в покрытие запасов – отношение собственных оборотных средств к стоимости запасов.

Коэффициент покрытия запасов – отношение «нормальных» источников покрытия к стоимости запасов.

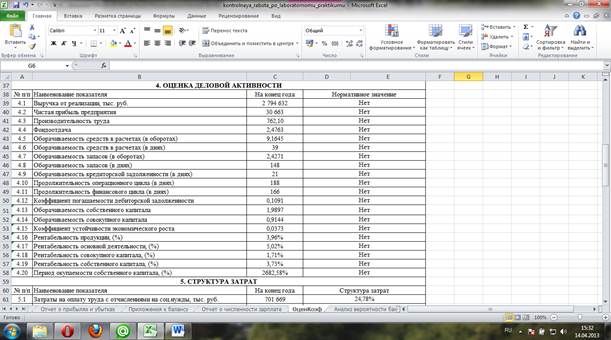

3. Оценка деловой активности (рис. 23) организации производится на основании следующих оценочных показателей.

Выручка от реализации товаров, работ и услуг без учёта налога на добавленную стоимость, акцизов и т.п.

Чистая прибыль организации.

Производительность труда – выручка от реализации, приходящаяся на одного среднегодового работника.

Фондоотдача – выручка от реализации, приходящаяся на один рубль среднегодовой остаточной стоимости основных средств производства.

Оборачиваемость средств в расчётах (в оборотах) – отношение выручки от реализации к среднегодовой дебиторской задолженности.

Оборачиваемость средств в расчётах (в днях) – определяется делением 360 дней на число оборотов средств в расчетах.

Оборачиваемость запасов (в оборотах) – отношение себестоимости реализованной продукции к среднегодовой стоимости запасов.

Оборачиваемость запасов (в днях) определяется делением 360 дней на количество оборотов запасов.

Оборачиваемость кредиторской задолженности (в днях) вычисляется как произведение среднегодовой кредиторской задолженности на 360 дней и делением на себестоимость реализованной продукции.

Продолжительность операционного цикла (в днях) равняется сумме количества дней оборота средств в расчётах и запасов.

Рис. 23 - Оценка финансовой устойчивости

Продолжительность финансового цикла определяется как разность между продолжительностью операционного цикла и оборачиваемостью кредиторской задолженности в днях.

Коэффициент погашаемости дебиторской задолженности – отношение среднегодовой дебиторской задолженности к выручке от реализации.

Оборачиваемость собственного капитала – отношение выручки от реализации к среднегодовой величине собственного капитала.

Оборачиваемость совокупного капитала – отношение выручки от реализации к среднегодовой величине баланса-нетто.

Коэффициент устойчивости экономического роста – отношение чистой прибыли за вычетом дивидендов, выплаченных акционерам, к среднегодовой величине собственного капитала.

Рентабельность продукции – отношение прибыли от реализации продукции к выручке от реализации.

Рентабельность основной деятельности – отношение прибыли от реализации к затратам на производство и реализацию.

Рентабельность совокупного капитала – отношение чистой прибыли к среднегодовому итогу по балансу.

Рентабельность собственного капитала – отношение чистой прибыли к среднегодовой величине собственного капитала.

Период окупаемости собственного капитала является обратной величиной рентабельности собственного капитала и определяется делением среднегодовой величины собственного капитала на чистую прибыль.

Рис. 24 - Оценка деловой активности

На основании вышеприведённых оценочных показателей можно составить полное представление о финансово-экономическом положении организации за рассматриваемый период.

В расчётной форме приводится структура затрат по элементам затрат: заработная плата, материальные ресурсы, амортизация и прочие затраты в виде круговой диаграммы (рис. 25).

Дата: 2018-12-21, просмотров: 684.