Луганской Народной Республики

ЛУГАНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ИМЕНИ ВЛАДИМИРА ДАЛЯ

Кафедра

«Финансы и кредит»

«Финансы»

Тема 1 Сущность и функции финансов

План

1.1 Возникновение финансов

1.2 Сущность финансов

1.3 Функции финансов

1.4 Финансовые ресурсы

Возникновение финансов

Финансы появились одновременно с возникновением государства при расслоении общества на классы. С разложениемфеодализма и развитием в его недрах капиталистического способа производства все большую значимость стали приобретать денежные доходы и расходы государства.

На ранних стадиях развития государства не было разграничениямежду ресурсами государства и ресурсами его главы.

С выделением государственной казны и полным отделением ееот собственности монарха (XVI—XVII вв.) возникают понятия государственных финансов, государственного бюджета, государственного кредита.

Государственные финансы послужили мощным рычагом первоначального накопления капитала.

Для создания первых капиталистических предприятий широкоиспользовались государственные займы и налоги. Важная рольв создании первоначальных капиталов принадлежала системе протекционизма, позволяющей первым капиталистам устанавливатьна производимые промышленные изделия высокие цены, получать высокие прибыли, которые в значительной части направлялись на расширение производства.

В условиях капитализма, когда товарно-денежные отношенияприобретают всеохватывающий характер, финансы выражаютэкономические отношения в связи с образованием, распределением и использованием фондов денежных средств в процессе распределения и перераспределения национального дохода.

Основные средства капиталистических государств стали концентрироваться в государственном бюджете.

Для государственных финансов капиталистических стран характерен быстрый рост расходов, что обусловлено, прежде всегоусилением милитаризации экономики. Военные цели, погашение государственного долга и процентов по нему составлялибольше 2/3 всех государственных расходов. Огромные средстванаправлялись на содержание государственного аппарата — парламента, министерств, ведомств, полиции, тюрем и др. Затратына просвещение, здравоохранение были крайне невелики. Основным источником доходов были налоги.К началу XX в. государство стало участвовать в процессе производства, распределения и использования общественного продукта.

Демократизация общественной жизни в условиях развитойрыночной экономики привела к тому, что в ряде малых стран Западной Европы (Швеция, Норвегия и др.) затраты на социальныецели стали одними из главных. Отсюда возникло понятие «шведская модель социализма».

Значительное развитие получило вмешательство государствав экономику. Оно стало активно помогать монополиям своейстраны в острой конкурентной борьбе на мировом рынке, предоставляя экспортным фирмам так называемые экспортные премии.

Вмешательство в процесс воспроизводства и сферу социальныхотношений осуществляется не только на национальном, но и намежгосударственном уровне.

Были созданы межгосударственные фонды денежных средств,используемые для финансирования сельского хозяйства, преодоления безработицы, переподготовки и передислокации рабочейсилы, преодоления существенных диспропорций в развитии отдельных регионов.

Появились новые государственные расходы: на охрану окружающей среды, преодоление экономической отсталости отдельных районов, предоставление субсидий и кредитов развивающимся странам.

Огромные расходы вызывают необходимость увеличения налогов — главного финансового метода мобилизации ресурсовв государственные и местные бюджеты.

Однако, несмотря на повышение налогов, аккумулируемых доходов не хватает на покрытие все возрастающих расходов государства.

Бюджеты всех стран характеризуются крупными хроническими дефицитами, покрываемыми государственными займами, выпуск которых влечет за собой рост государственного долга.

Сущность финансов

Финансы как научное понятие обычно ассоциируются с разнообразными по форме процессами, которые проявляются в общественной жизни и обязательно сопровождаются движениемденежных средств (распределение прибыли, перечисление налоговых платежей, внесение внебюджетных и благотворительныхплатежей).

Движение денежных средств само по себе не раскрывает сущности финансов. Для ее постижения необходимо выявить те общие свойства, которые характеризуют внутреннюю природу всехфинансовых явлений — отношения между различными участниками общественного производства.

Финансы, выражая реально существующие в обществе производственные отношения, имеющие объективный характер и специфическое общественное назначение, выступают в качествеэкономической категории.

Важный признак финансов — денежный характер финансовых отношений. Деньги являются обязательным условием существования финансов.

Следующим признаком финансов как экономической категории является распределительный характер финансовых отношений.

Распределение и перераспределение стоимости с помощьюфинансов обязательно сопровождается движением денежныхсредств, принимающих специфическую форму финансовых ресурсов, которые формируются у субъектов хозяйствования и государства за счет различных видов денежных доходов, отчисленийи поступлений, а используются на расширенное воспроизводство,материальное стимулирование работающих, удовлетворение различных потребностей общества.

Потенциально финансовые ресурсы образуются на стадиипроизводства, когда создается новая стоимость и осуществляетсяперенос старой. Реально формирование финансовых ресурсовначинается только на стадии распределения, когда стоимость реализована и в составе выручки вычленяются конкретные экономические формы реализованной стоимости.

Использование финансовых ресурсов осуществляется в основном через финансовые фонды специального целевого назначения.Финансовые отношения всегда связаны с формированием денежных доходов и накоплений, принимающих форму финансовых ресурсов. Это является важным специфическим признакомфинансов, отличающим их от других распределительных категорий.

Итак, финансы — это денежные отношения, которые возникают в процессе распределения и перераспределения стоимостивалового общественного продукта и части национального богатства в связи с формированием денежных доходов и накопленийу субъектов хозяйствования и государства и использованием ихна расширенное воспроизводство, материальное стимулирование, удовлетворение социальных и других потребностей общества.

Функции финансов

Сущность финансов проявляется в их функциях. Финансывыполняют две основные функции: распределительную и контрольную. Эти функции осуществляются финансами одновременно. Каждая финансовая операция означает распределение общественного продукта и национального дохода и контроль заэтим распределением.Когда происходит создание такназываемых основных илипервичных доходов, то проявляется распределительная функция.

Сумма доходов равна национальному доходу. Основные доходыформируются при распределении национального дохода средиучастников материального производства. Они делятся на двегруппы:

1) зарплата рабочих, служащих, доходы фермеров, крестьян,занятых в сфере материального производства;

2) доходы предприятий сферы материального производства.

Первичные доходы не образуют общественных денежныхфондов, достаточных для развития приоритетных отраслей народного хозяйства, обеспечения обороноспособности страны,удовлетворения материальных и культурных потребностей населения. Нужно дальнейшее распределение илиперераспределениенационального дохода.

Перераспределение национального дохода связано: с межотраслевым и территориальным перераспределением средств в интересах наиболее эффективного и рационального использованиядоходов и накоплений предприятий и организаций; наличиемнаряду с производственной непроизводственной сферы, в которой национальный доход не создается (просвещение, здравоохранение, социальное страхование и обеспечение, управление); перераспределением доходов между различными социальнымигруппами населения.

В результате перераспределения образуются вторичные, илипроизводственные, доходы. К ним относятся доходы, полученные в отраслях непроизводственной сферы, налоги (подоходныйналог с физических лиц и др.). Вторичные доходы служат дляформирования конечных пропорций использования национального дохода.

Доходы, создаваемые в ходе перераспределения, должныобеспечить соответствие между материальными и финансовымиресурсами и прежде всего между размером денежных фондов и ихструктурой, с одной стороны, а также объемом и структуройсредств производства и предметов потребления — с другой.

Контрольная функция проявляется в контроле за распределением валового внутреннего продукта по соответствующим фондам и расходованием их по целевому назначению.

Одной из важных задач финансового контроля является проверка соблюдения финансового законодательства, своевременного и полного выполнения финансовых обязательств передбюджетной системой, налоговой службой, банками, а также взаимных обязательств предприятий и организаций порасчетами платежам.

Распределительная и контрольная функции финансов реализуются через финансовый механизм, представляющий собойчасть хозяйственного механизма. Финансовый механизм включает совокупность форм финансовых отношений в народном хозяйстве, порядок формирования и использования, централизованных и децентрализованных фондов денежных средств, методыфинансового планирования, формы управления финансамии финансовой системой, финансовое законодательство.

Финансовые ресурсы

Ни одно сколь-нибудь серьезное экономическое или политическое решение не может быть осуществлено без предварительной оценки суммы денежных доходов, необходимых для этого. Распределение и накопление денежных доходов приобретают целевой характер.

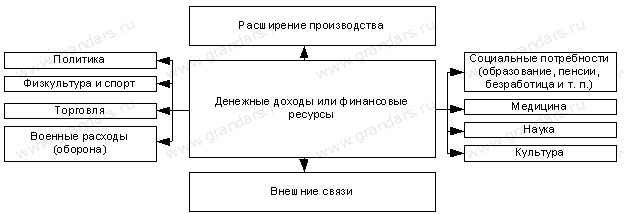

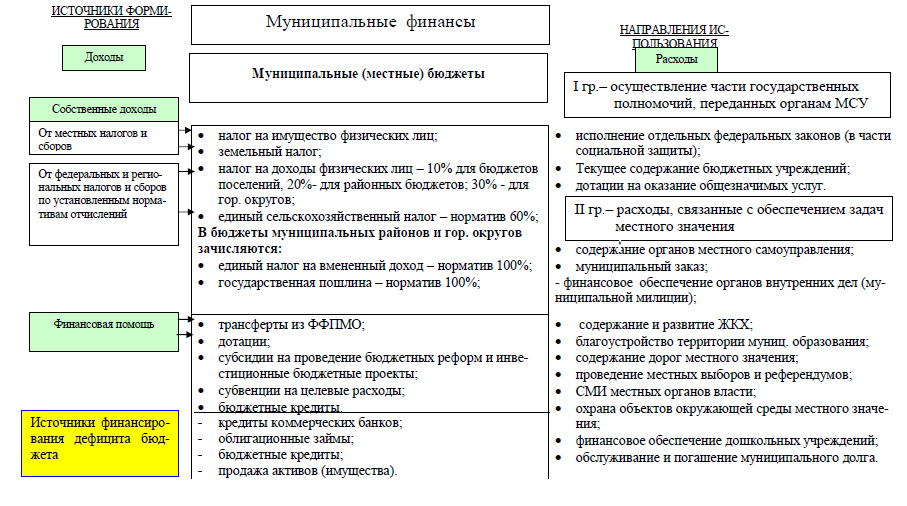

Возникает понятие «финансовые ресурсы». Будучи денежными доходами, накопляемыми и распределяемыми в определенных целях, финансовые ресурсы используются в различных социальных, экономических, научных, культурных, политических и др. целях (рис. 1).

Финансовые ресурсы - это накопленные доходы, предназначенные на конкретные нужды.

Рис. 1. Основные направления использования финансовых ресурсов

Финансовые ресурсы обслуживают все этапы движения денежных доходов от их образования до использования.

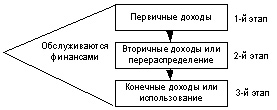

Так как финансы обусловлены движением денежных доходов, то закономерности их движения сказываются на финансах. Доходы обычно проходят в своем циркулировании три стадии (этапа) (рис.2):

Рис. 2. Этапы движения денежных доходов (финансов)

Финансы, как видим, имеют отношение ко всем этапам образования, распределения и использования денежных доходов. Первичные доходы образуются в результате реализации и распределения выручки от продажи товаров и услуг. Поскольку процесс производства, как правило, непрерывен, то необходимо на стадии реализации товаров выделить часть выручки для обеспечения как непрерывности производственного процесса.

Первичный доход образуется вследствие расширенного товарного производства и обслуживается финансами.

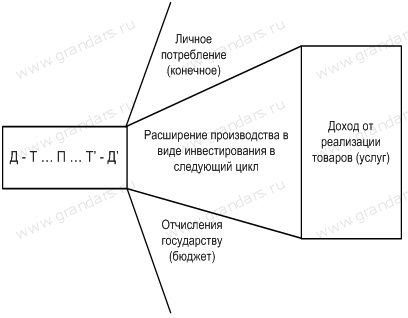

Рис. 3. Процесс расширенного воспроизводства

Первичное распределение — это формирование на основе валовой выручки первичных доходов.

Вторичное распределение денежных доходов (перераспределение) может происходить в несколько этапов, т. е. носит многократный характер.

Как видно из схематической записи абстрактного производственного процесса (рис. 3), любое производство заканчивается первичным распределением денежного дохода, без которого невозможно дальнейшее экономическое развитие. А распределение денежного дохода (Д') обслуживается финансами. Выделение финансовых ресурсов для расширения производства принимает следующие формы: оплата текущих материальных затрат, амортизация оборудования, арендная плата, проценты за кредит, оплата труда занятых в этом производстве работников. После первичного распределения денежного дохода начинаются процессы перераспределения, т. е. образования вторичных доходов. Это прежде всего налоги, взносы в страховые фонды, взносы в социальные, культурные и прочие организации.

Последняя стадия распределения и перераспределения доходов — ихреализация. Реализуемые доходы называютконечными. Часть конечных доходов может быть не реализована, а направлена на накопления и сбережения. Тем не менее существует следующее финансовое равенство, которое не нарушается ни при каких условиях:

ΣA = ΣB + ΣС,

где

§ А — первичные доходы;

§ В — конечные доходы;

§ С — сбережения и накопления.

На процесс распределения влияют не только финансы, но и цены.

Поскольку сам процесс реализации в денежный доход любых благ (товаров, услуг и т. п.) осуществляется по определенным ценам, то динамика цен оказывает самостоятельное воздействие на процесс распределения. Чем сильнее меняются цены (и в сторону повышения, и в сторону понижения), тем сильнее колеблется денежный доход. Особенно резко эти сдвиги происходят в условиях инфляции.

Финансовые ресурсы как часть денежных доходов выступают в различных формах. Для реального сектора экономики (производства) — это часть прибыли, для госбюджета — вся сумма его доходной части, для семьи — все доходы ее членов и т. д.

Финансовые ресурсы — это та часть денежных средств, которая может быть использована их владельцем на любые цели по его усмотрению.

Литература

1. Бонхем А., Ленгтон К. Финансы: пер. с англ./научн. Ред. Перевода и авт. Предисл. К.В. Садченко.-М: Дело и Сервис, 2011.

2. Кабанцева Н.Г. Финансы: учебное пособие

3. Нешитой А.С. Финансы и кредит: учебник. – М: Дашков и К, 2010.

4. http://www.minfin.ru

5. Финансы и кредит: учебник для студентов вузов / [авт. кол.: М. Л. Дьяконова, Е. В. Жеталова, Т. М. Ковалева и др.]; под ред. Т. М. Ковалевой. - 6-е изд., испр. и доп. - М.: КНОРУС, 2011. - 360 с.

Амортизация

Воспроизводство основных фондов (ОФ) напредприятии осуществляется путем ремонта действующих ОФ и замены установленных ОФ в процессе капитального строительства.

Процесс капитального строительства частосопровождается расширением ОФ, введением в стройновых. Финансы обслуживают воспроизводство ОФ

через финансирование ремонтных затрат и финансирование капитального строительства, чточаще называется финансированием капитальных вложений.

Основным по объему мобилизуемых ресурсов является финансирование капитальных вложений. В процессе их функционирования осуществляется обновление и расширение ОФ, что являетсяусловием обеспечения роста промышленного производства на коммерческих предприятиях.

Основные источники финансирования капитальных вложений - собственные финансовые ресурсы коммерческих предприятий.

Прибыль и амортизационные отчисления, основные источники финансовых ресурсов. Существует перечень оборудования, с помощью которого можно проводить ускоренную амортизацию.

Проблемы, связанные с использованием амортизации, и финансирование капитальных вложений:

1)в условиях высокой инфляции, имевшей место наначальном этапе нашей реформы, балансовая стоимость, по которой начислялась амортизация, отставала от реальной стоимости ОФ, и начисленнаяамортизация не обеспечивала даже простого воспроизводства;

2) обеспечение целевого использования начисленного износа ОФ. Начисленный износ должен направляться в амортизационный фонд, который

имеет строго целевую направленность. Но только40 % фонда амортизации используется по целевому назначению. Даже эти 40 % обеспечивают2/3 всех капитальных вложений, осуществляемыхза счет собственных средств;

3) прибыль, которая направляется на финансирование капитальных вложений, не облагалась налогом на прибыль;

4) привлечение средств других предприятий, организаций (входящих в состав объединения), аккумулированных в централизованных фондах.

План

3.1 Глобализация и международные финансы

3.2 Особенности международных финансов

3.3 Формы международных экономических отношений

3.4 Роль финансов в развитии международных экономических отношениях

3.5 Особенности интеграции России в систему международных экономических отношений

3.6 Положительные и негативные последствия и опасности глобализации

Тема 4. Финансовая система

План

4.1Характеристика финансовой системы

4.1Характеристика финансовой системы

Понятие «финансовая система» является развитием более общего понятия «финансы». Финансы выражают экономические общественные отношения. Однако в каждом звене финансов эти отношения проявляются по-разному, имеют свою специфику. Каждое звено финансов определенным образом влияет на процесс воспроизводства, имеет свои, присущие лишь ему функции. Так, финансы предприятий обслуживают материальное производство. При их участии создается ВВП, распределяемый внутри предприятий и отраслей хозяйства. Через государственный бюджет мобилизуются ресурсы в основной централизованный фонд государства и происходит перераспределение средств между отраслями хозяйства, экономическими регионами, отдельными социальными группами населения. Внебюджетные специальные фонды имеют строго целевое назначение. Фонды страхования предназначены для возмещения ущерба, нанесенного стихийными бедствиями предприятиям и населению, а по личному страхованию – выплаты застрахованному лицу или его семье материального обеспечения при наступлении страхового случая.

Сущность финансовой системы определяется характером распределительных и перераспределительных отношений по поводу движения стоимости финансовых ресурсов, с одной стороны, и природой государственной власти, с другой стороны, для содержания которой необходимо обязательное взимание финансовых ресурсов с помощью налоговых и неналоговых методов аккумуляции для финансирования расходов, связанных с выполнением государственной властью обязательств перед обществом. Финансовая система государства является отражением форм и методов конкретного использования финансов в экономике и сообразно задействованной модели экономики в значительной мере определяется ею.

Финансовые системы некоторых государств могут отличаться по своей структуре, но все они имеют общий признак: разнообразные фонды финансовых ресурсов, которые отличаются по методам мобилизации и их использованию, однако тесно связаны между собой и имеют прямое и обратное влияние на экономические и социальные процессы в государстве, а также на формирование и использование фондов финансовых ресурсов в разрезе отдельных звеньев финансовой системы государства. Можно утверждать, что каждое звено финансовой системы является независимым ее элементом, но эта самостоятельность относительна. Финансовая система – это совокупность разнообразных видов фондов финансовых ресурсов, сконцентрированных в распоряжении государства, нефинансового сектора экономики (хозяйствующих субъектов), отдельных финансовых институтов и населения (домохозяйств) для исполнения возложенных на них функций, а также для удовлетворения экономических и социальных потребностей.

Анализ закономерностей развития финансов в разных условиях общественного воспроизводства свидетельствует о наличии общих признаков в их содержании, что обусловлено сохранением объективных причин и условий функционирования финансов. Среди этих условий, как отмечалось выше, выделяют два: развитие товарно-денежных отношений и существование государства как субъекта этих отношений. В отличие от таких стоимостных категорий, как, например, деньги, кредит, фонд оплаты труда и др., финансы органически связаны с функционированием государства. Однако наличие у всех финансовых отношений общих признаков не исключают определенных различий между ними.

Формирование развитой системы фондов – свойство современной экономики. Фонды в российской и мировой экономике – явление многовариантное. Существуют фонды государственные и негосударственные, бюджетные и внебюджетные, национальные и международные, федеральные, территориальные и местные, отраслевые, межотраслевые и специальные, благотворительные, паевые, инвестиционные и т. д. Ряд фондов находится в составе федерального бюджета; их размеры, источники наполнения и направления расходования утверждаются вместе с принятием самого бюджета – это целевые бюджетные фонды, фонды межбюджетного регулирования и т. д. Хотя эти фонды входят в состав бюджета, их деятельность подчиняется особым правилам. Наряду с бюджетными существуют и довольно бурно развиваются многочисленные внебюджетные фонды – государственные социально-страховые, негосударственные страховые, отраслевые, территориальные и т. д. Несмотря на многообразие таких фондов, им присущи общие черты как особой форме финансов общественного сектора.

В основу построения финансовой системы положены три основополагающих элемента:

1) функциональное назначение, проявляющееся в том, что каждое звено системы выполняет свои задачи. Например, государственный бюджет выражает распределительные отношения между государством, предприятиями, населением, обусловленные формированием и использованием общегосударственного фонда финансовых ресурсов. Имущественное и личное страхование – это один из методов страховой защиты в случае недостаточных возможностей создания резервных фондов для граждан с целью самострахования от безработицы, старости, инвалидности. Финансы предприятий выражают отношения по созданию и использованию денежных фондов, предназначенных для обеспечения многообразных потребностей первичных звеньев общественного производства, выполнения обязательств перед государственным бюджетом и коммерческими банками;

2) территориальность, проявляющаяся в том, что каждая область, республика имеет соответствующий аппарат финансовых и страховых органов;

3) единство финансовой системы, которое предопределяется единой экономической и политической основой государства, обусловливающей единую финансовую политику, проводимую государством через центральные финансовые органы, имеющие единые цели. Управление всеми звеньями происходит на основе единых базовых законодательных и нормативных актов.

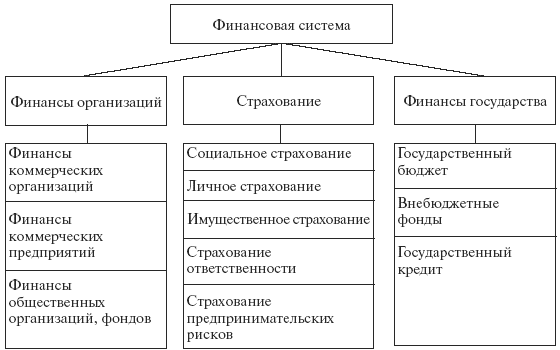

Организационная структура финансовой системы государства представляет собой совокупность финансовых органов и институтов, которая характеризует систему управления финансами. Общее руководство финансовой деятельностью осуществляют органы государственной власти и управления. Состав органов и институтов финансовой системы представлен на рис. 4.

Рис. 4. Структура финансовой системы государства

Литература

1. Нешитой А.С. Финансы и кредит: учебник. – М: Дашков и К, 2010.

2. Финансы и кредит: учебник для студентов вузов / [авт. кол.: М. Л. Дьяконова, Е. В. Жеталова, Т. М. Ковалева и др.]; под ред. Т. М. Ковалевой. - 6-е изд., испр. и доп. - М.: КНОРУС, 2011. - 360 с.

3. Кангро М.В. Государственные и муниципальные финансы: учебное пособие. – Ульяновск:УлГТУ, 2010.

4. http://enbv.narod.ru/

5. http://www.consultant.ru

Контроль

План

5.1 Сущность понятия «управление финансами»

5.2 Органы управления финансами

5.3 Финансовый и аудиторский контроль

5.1 Сущность понятия «управление финансами»

Управление — это совокупность приемов и методов целенаправленного воздействия на объект для достижения определенного результата.

Управление финансами осуществляется через сложившуюсясистему отношений, обусловленную историческими, экономическими и политическими условиями, и подчинено финансовойполитике государства.

Управление финансами осуществляет специальный аппаратс помощью определенных приемов и методов, в том числе разнообразных стимулов и санкций.

В управлении финансами, как и в любой другой управляемой

системе, выделяются объекты и субъекты управления.В качестве объектов выступают разнообразные виды финансовых отношений; а субъектами являются те организационныеструктуры, которые осуществляют правление.

Выделяют три группы объектов:

1) финансы предприятий;

2) страховые отношения;

3) государственные финансы.

Им соответствуют следующие субъекты управления:

1) финансовые службы предприятий;

2) страховые органы;

3) финансовые органы;

4) налоговые инспекции.

Совокупность всех организационных структур, осуществляющих управление финансами, называется финансовым аппаратом.

Управленческие решения принимаются на основе анализафинансовой информации, которая должна быть достаточно полной и достоверной, обеспечивающей принятие обоснованных решений. Финансовая информация базируется на бухгалтерской,оперативной и статистической отчетности.

Оперативное управление представляет собой комплекс мер,принимаемых на основе данных оперативного анализа финансовой ситуации, которые преследуют цель получения максимального эффекта при минимуме затрат с помощью перераспределенияфинансовых ресурсов.

Кроме оперативного управления, различают стратегическоеуправление, которое выражается в определении финансовыхресурсов через прогнозирование на перспективу, установлении объема финансовых ресурсов на реализацию целевых программ.

Управление финансами регулируется высшими законодательными органами через принятие финансового законодательства,утверждение государственного бюджета и отчета о его исполнении, введение или отмену отдельных видов налогов, утверждениепредельного размера государственного долга и других финансовых параметров.

Частью общего управления финансами являются автоматизированные системы управления (АСУ), базирующиеся на использовании экономико-математических методов и электронно-вычислительной техники.

Компетентно управлять финансами работники финансовыхорганов не могут без информационного обслуживания на основепримененияавтоматизированных систем финансовых расчетов(АСФР), управления финансами (АСУФ).В создании этих систем используются теоретические положения финансовой кибернетики — учения об управлениифинансами, организации обмена финансово-экономическойинформацией между управляющими и управляемыми подсистемами.

Главной целью создания и внедрения этих систем являетсяповышение эффективности управления финансами на основе сокращения трудоемкости сбора, обработки и анализа информации, многовариантных расчетов финансовых планов и лучшегоих согласования между собой, рационализации структуры аппарата финансовых органов и др.

В четырех подсистемах решается комплекс задач по своднымрасчетам бюджета, доходам и налогам, расходам бюджетныхучреждений, финансам отраслей народного хозяйства.

Органы управления финансами

Общее управление финансами в РФ в соответствии с ее Конституцией возложено на высшие органы власти — Государственную Думу, аппарат Президента.Управление финансами на предприятиях осуществляют финансовые отделы и службы предприятий. Сферой страховых отношений управляют специальные страховые структуры.Всю работу по управлению государственными финансамиосуществляют Министерство финансов, его нижестоящие финансовые органы, а также Государственная налоговая служба.В марте 1992 г. Правительство РФ утвердило новую структуру

Министерства финансов: центральное место занимают Бюджетное управление и Управление исполнения бюджета (казначейство).

Структурные подразделения:

1) Управление налоговых реформ;

2) Управление государственных ценных бумаг и финансовогорынка;

3) Управление финансирования программ развития сельского хозяйства;

4) Управление финансовых программ развития производственной инфраструктуры и потребительского рынка;

5) Управление финансирования программ развития сферы

материального производства и конверсии;

6) Управление финансирования социальной сферы и науки;

7) Управление финансирования обороны, правопорядка

и безопасности;

8) Контрольно-ревизионное управление;

9) Управление валютно-финансового регулирования;

10) Управление методологии бухгалтерского учета и отчетности и др.

Важнейшими функциями Государственной налоговой службы

являются:

1) контроль за соблюдением налогового законодательства;

2) контроль за правильностью исчисления, полнотой и своевременностью взносов в бюджет всех государственных налогов и других платежей;

3) подготовка предложений по совершенствованию налогового законодательства.

Основные задачи Министерства финансов:

1) разработка и внедрение стратегических направлений государственной финансовой политики;

2) составление проекта и исполнение федерального бюджета;

3) обеспечение стабильности государственных финансов и их воздействия на социально-экономическое развитие страны,эффективность хозяйствования, а также осуществление мерпо развитию финансового рынка;

4) сосредоточение финансовых ресурсов на приоритетных направлениях социально-экономического развития РФ и еерегионов, а также целевое финансирование государственныхпотребностей;

5) совершенствование методов финансово-бюджетного планирования;

6) осуществление финансового контроля за рациональными целевым расходованием бюджетных средств и средств внебюджетных фондов.

Содержание, цели и задачи финансовой политики государства

Финансовая политика государства представляет собой совокупность мероприятий по использованию финансовых отношений для выполнения государственных функций.

Финансовая политика является составной частью экономической политики государства. В ней конкретизируются главные направления развития народного хозяйства, определяется общий объем финансовых ресурсов, их источники и направления использования, разрабатывается механизм регулирования и стимулирования финансовыми методами социально-экономических процессов.

В то же время финансовая политика выступает относительно самостоятельной сферой деятельности государства. Она имеет свое конкретное содержание, а также свои цели, задачи, объекты, формы и методы регулирования.

Выделяют следующие основные составляющие финансовой политики государства:

-денежно-кредитная политика;

-налоговая политика;

-бюджетная политика;

-политика в области международных финансов.

Содержание финансовой политики включает в себя широкий комплекс мероприятий:

разработку общей концепции финансовой политики, определение ее основных направлений, целей и главных задач;

создание адекватного финансового механизма;

управление финансовой деятельностью государства и других субъектов экономики.

Основу финансовой политики составляет выбор стратегических направлений, которые определяют долгосрочную и среднесрочную перспективу использования финансов. Одновременно государство осуществляет выбор текущих, тактических целей своей финансовой политики, направленной на адаптацию к изменяющимся условиям воспроизводства в коротком периоде. При этом текущие цели находятся под непосредственным влиянием целей стратегических.

Важной составной часть финансовой политики является формирование финансового механизма, при помощи которого происходит осуществление деятельности государства в области финансов. Финансовый механизм представляет собой систему установленных государством форм, видов и методов организации финансовых отношений. К элементам финансового механизма относятся формы финансовых ресурсов, методы их формирования, система законодательных норм и нормативов, которые используются при определении доходов и расходов государства, организации и регулирования бюджетной сферы, финансов предприятий и рынка ценных бумаг.

Финансовый механизм – это наиболее динамичная часть финансовой политики. Его изменения происходят в связи с решением различных тактических

задач, и поэтому финансовый механизм чутко реагирует на все особенности социальной и экономической ситуации в стране. Одно и тоже финансовое отношение в стране может быть организовано по-разному. По-разному может использоваться один и тот же инструмент финансового регулирования.

Управление финансами предполагает целенаправленную деятельность государства, связанную с практическим использованием финансового механизма. Эта деятельность осуществляется специальными организационными структурами. Управление включает в себя ряд функциональных элементов: прогнозирование, планирование, оперативное управление, регулирование и контроль. Все эти элементы обеспечивают проведение мероприятий финансовой политики в стратегической и текущей деятельности государственных органов, юридических лиц и граждан.

Цели и содержание финансовой политики определяют ее основные задачи:

- обеспечение условий для формирования максимально возможных финансовых ресурсов;

- рациональное распределение и использование финансовых ресурсов;

- организация регулирования и стимулирования финансовыми методами экономических и социальных процессов в стране;

- выработка финансового механизма и его развитие в соответствии с изменяющимися социально-экономическими целями.

Оценка результатов финансовой политики государства основывается на ее соответствии интересам общества и большинства его социальных групп, а также на достигнутых результатах, вытекающих из поставленных целей и задач.

Результативность финансовой политики во многом зависит от качественной разработки механизма согласования и реализации интересов различных слоев общества и имеющихся у государства объективных возможностей использования всесторонних факторов воздействия на ход реализации финансовой политики.

Типы финансовой политики

Финансовая политика делится на 3 типа: классическая, регулирующая, планово – директивная.

Классическая политика.

Являлась основным типом финансовой политики большинства стран до конца 20-х годов XX века. Основывалась на трудах классиков политэкономии А. Смита (1723-1790) и Д. Рикардо (1772-1823) и их последователей.

Основные направления:

· невмешательство государства в экономику,

· сохранение свободной конкуренции,

· использование рыночного механизма как главного регулятора хозяйственных процессов.

Государство стремилось к уменьшению расходов бюджета, сводившихся в основном к расходам на военные цели, выплату процентов по государственному долгу и его погашению и управлению. Система налогов (в основном косвенные и имущественные налоги) должна была создать необходимые поступления средств для обеспечения сбалансированного бюджета государства.

Система управления финансовой деятельность была проста и сосредотачивалась, как правило, в одном органе управления - министерстве финансов (казначействе).

Регулирующая финансовая политика

Получила развитие во многих странах мира с конца 20-х XX века и действует претерпевая некоторые изменения в нынешнее время.

В ее основу были положены труды по экономической теории английского экономиста Дж. Кейнса (1883-1946) и его последователей.

Основывалась на необходимости вмешательства и регулирования государством циклического развития экономики.

Финансовая политика наряду с ее традиционными задачами стала преследовать цель использования финансового механизма для регулирования экономики и социальных отношений в целях обеспечения полной занятости населения.

Основной инструмент вмешательства в экономику - государственные расходы, за счет которых формируется дополнительный спрос.

Кардинально изменилась система налогов. Главным механизмом регулирования становится подоходный налог, использующий прогрессивные ставки и позволяющий обеспечить сбалансированность бюджета государства при высоком уровне расходов.

Большое внимание в финансовом механизме уделяется системе государственного кредита, на основе которого проводится политика дефицитного финансирования.

Изменяется система управления финансами. Выделяются отдельные службы, занимающиеся планированием бюджета и бюджетных расходов, их финансированием, контролем за поступлением налогов, управлением государственным долгом.

В целом кейнсианская регулирующая финансовая политика обеспечила в 30-60-х годах стабильный экономический рост, высокий уровень занятости и эффективную систему финансирования социальных нужд в большинстве стран.

В 70-х годах в основу финансовой политики была положена неоконсервативная стратегия, связанная с неоклассическим направлением экономической теории. Не отказываясь от вмешательства государства в экономику и социальную область в целом, существенно его ограничила.

Финансовый механизм в этих условиях исходит их необходимости сокращения обьема перераспределения национального дохода через финансовую систему, снижения бюджетного дефицита, стимулирования роста сбережений как источника производственного инвестирования. Ставится задача сокращения и уменьшения степени прогрессивности налогообложения.

Следует отметить, что различные разновидности регулирующей финансовой политики тесно взаимосвязаны между собой. Поэтому одинаковые или похожие инструменты финансового механизма применяются в различных странах, использующих как кейнсианскую, так и неоконсервативную систему регулирования, что приводит к их конвергенции.

Планово-директивная финансовая политика.

Применяется в странах, использующих административно-командную систему управления экономикой.

Основана на государственной собственности на средства производства, что позволяет осуществлять прямое директивное руководство всеми сферами экономики и социальной жизни, в том числе и финансами.

Ее цель - обеспечение максимальной концентрации финансовых ресурсов у государства для их последующего перераспределения в соответствии с основными направлениями государственного плана.

Основная задача финансового механизма - создание инструментов при помощи которых производится изъятие всех неиспользуемых в соответствии с государственным планом ресурсов. Изъятие средств производилось у государственных предприятий, населения и органов местной власти.

Управление финансами осуществлялось из единого центра Министерства финансов, которое занималось всеми вопроса использования финансового механизма в народном хозяйстве.

Планово-директивная финансовая политика проводилась; практически во всех бывших социалистических странах. С показала свою достаточно высокую эффективность в годы, когда требовалась максимальная концентрация финансовых ресурсов для финансирования чрезвычайных расходов государства (в годы Второй мировой войны, восстановления народного хозяйства и т.п.). В то же время использование такой финансовой политики в условиях нормального функционирования экономики привело к отрицательным последствиям: снижению эффективности производства, замедлению развития социальной сферы общества, резкому ухудшению финансового положения государства.

Финансовый механизм

Согласованное функционирование разных частей экономикидостигается с помощью ее регулирования, т. е. изменения темповроста отдельных структурных подразделений для перестройкипроизводства в соответствии с изменившимися потребностямиобщества.

В условиях рынка регулирование экономики достигается путем перераспределения финансовых ресурсов.

Регулирование экономики происходит, прежде всего, посредствомсаморегулирования, которое обеспечивается функционированием рынка, в том числе финансового. Благодаря нему создается возможность свободного и быстрого перераспределенияфинансовых ресурсов между разными подразделениями народного хозяйства.

Одновременно с саморегулированием большое влияние наструктуру общественного производства оказывает государственное вмешательство в экономику, его необходимость обусловленарешением задач, связанных с удовлетворением потребностей всего общества — обеспечением крупных структурных сдвигов, поддержкой приоритетных направленийэкономического развития,расширением и совершенствованием объектов социальнойи производственной инфраструктуры и пр.

Государство вмешивается в экономику посредством использования законодательными и исполнительными органами властистоимостных рычагов воздействия на процессы общественногоразвития.

С помощью государственных инвестиций, налоговой политики, деятельности различных государственных структур складывается конкретный механизм влияния на экономику.

Регулирующие возможности финансов предприятий используют в основном для внутрихозяйственного и межхозяйственногоперераспределения финансовых ресурсов, регулирующие возможности государственного бюджета — для регулирования отраслевых и территориальных пропорций.

В регулировании воспроизводственных пропорций постепенно растет значение страхования, призванного гарантироватьустойчивость производства.

В перспективе страхование должно возмещать потери от неудавшихся научно-технических разработок и недополученнуюприбыль от простоев вследствие забастовок, политических волнений и др.

В регулировании территориальных пропорций принимаютучастие в основном государственные и местные финансы, а такжечастично финансы предприятий. Следует заметить, что саморегулирование происходит при предоставлении дотаций и субвенцийнижестоящим бюджетам, формировании и использовании территориальных фондов регулирования, различных форм государственного кредита.

Чтобы вывести экономику из кризисного состояния, обеспечить надежными и устойчивыми источниками роста, необходимо использовать финансовые стимулы, при помощи которыхможно влиять на материальные интересы субъектов хозяйствования.

Финансовое стимулирование является одним из методов регулирования народнохозяйственных пропорций. В составе финансовых стимулов можно выделить:

1) эффективные направления инвестирования финансовыхресурсов:

а) финансирование технического перевооружения;

б) финансирование затрат, связанных с воспроизводством

рабочей силы, профессиональной подготовкой кадров, повышением их квалификации, переориентацией работающих на новые виды производств;

в) последовательная реализация программ, направленныхна обеспечение сдвигов в отраслевой и территориальныхструктурах общественного производства, совершенствование хозяйственных пропорций в соответствии с современными потребностями;

2) поощрительные фонды (материального и социального развития);

3) бюджетные методы интенсификации производства;

4) специальные финансовые льготы и санкции.

Малорезультативны сегодня финансовые санкции. Они несоразмерны с величиной упущенной выгоды, особенно санкции заневыполнение договоров о поставке продукции.

Чтобы финансовые санкции стали реальными и эффективными, необходимо значительное усиление материальной ответственности за невыполнение взаимных обязательств.

Непременным пунктом любого договора должна стать фиксация необходимости определения размера упущенной выгодыв случае нарушений правил поставки продукции.

Для реализации финансовой политики, успешного ее проведения используется финансовый механизм.Он представляет собой совокупность способов организациифинансовых отношений, применяемых в целях создания благоприятных условий для экономического и социального развития.

Финансовый механизм состоит из видов, форм и методов организации финансовых отношений, способов их количественного определения.

Финансовый механизм подразделяется на финансовый механизм предприятий и хозяйственных организаций, страховой механизм, а также механизм функционирования государственныхфинансов.

Эта классификация учитывает особенности отдельных подразделений общественного хозяйства и выделения сфер и звеньевфинансовых отношений.

Литература

1. Гладковская Е.Н. Финансы: учебное пособие. Стандарт третьего поколения. – СПб, 2012.

2. Финансы и кредит: учебник для студентов вузов / [авт.: О. В. Соколова, И. А. Бондаренко, О. И. Земцова и др.]; под ред. О. В. Соколовой. - 2-е изд., перераб. и доп. - М.: Магистр : ИНФРА-М, 2011. - 912 с.

3. Демидов А. Вопросы повышения эффективности и результативности государственного управления// Бюджет. № 3. 2010.

4. Столяров Н. Ничто так не компрометирует идеалы, как реальность// Бюджет. №2. 2010.

5. http://www.book.ru

6. http://www.fedcom.ru

Тема 7. Финансовое планирование и прогнозирование

План

7.1 Роль и задачи финансового планирования на предприятии

7.2 Цель и задачи системы финансового планирования

7.3 Этапы финансового планирования

7.4 Финансовое прогнозирование

7.1Роль и задачи финансового планирования на предприятии

Финансовое планирование представляет собой процесс разработки системы финансовых планов и показателей по обеспечению предприятия необходимыми финансовыми ресурсами и повышению эффективности его деятельности в предстоящем периоде.

Финансовое планирование должно быть направлено на достижение следующих целей:

определение объема предполагаемых поступлений денежных ресурсов (в разрезе всех источников, видов деятельности) исходя из намечаемого объема производства;

определение возможностей реализации продукции (в натуральном и стоимостном выражении) с учетом заключаемых договоров и конъюнктуры рынка;

обоснование предполагаемых расходов на соответствующий период;

установление оптимальных пропорций в распределении финансовых ресурсов;

определение результативности каждой крупной хозяйственной и финансовой операции с точки зрения конечных финансовых результатов;

обоснование на короткие периоды равновесия поступления денежных средств и их расходования для обеспечения платежеспособности компании, ее устойчивого финансового положения.

Проблемы, которые призвано решать финансовое планирование:

обеспечение финансовыми ресурсами производственно-хозяйственной деятельности предприятия;

увеличение размера прибыли, повышение показателей рентабельности;

обеспечение реальной сбалансированности планируемых расходов и доходов предприятия;

определение финансовых взаимоотношений с бюджетами, банками и т.д.;

контроль за финансовым состоянием и платежеспособностью предприятия.

Систему финансового планировании на предприятии можно разделить на три составляющие:

разработка финансовой стратегии предприятия;

текущее финансовое планирование;

оперативное финансовое планирование.

Финансовая стратегия предприятия представляет собой систему долгосрочных целей финансовой деятельности предприятия. Разработка финансовой стратегии предприятия — процесс длительный. требующий основательного подхода и определенной квалификации разработчиков. Финансовая стратегия предприятия должна формулировать основные цели предприятия и пути их достижения таким образом, чтобы обеспечить единую направленность действий предприятия.

Процесс формирования финансовой стратегии должен проходить ряд этапов, к которым относится:

определение общего периода ее формирования;

формирование стратегических целей финансовой деятельности;

конкретизация показателей финансовой стратегии по периодам ее реализации;

оценка разработанной финансовой стратегии.

Определение общего периода формирования финансовой стратегии зависит от предсказуемости развития экономики в целом и конъюнктуры рынка. В современных условиях финансовая стратегия охватывает период времени от трех до пяти лет.

В качестве главных целей финансовой деятельности выделяют максимизацию прибыли предприятия, оптимизацию структуры капитала предприятия и обеспечение его финансовой устойчивости, обеспечение инвестиционной привлекательности и повышение рыночной стоимости предприятия.

Очень важно сформулировать стратегические цели четко и кратко, отразить каждую из целей в конкретных финансовых показателях.

Оценка эффективности финансовой стратегии может проводиться по таким параметрам, как внутренняя сбалансированность финансовой стратегии; согласованность ее с внешней средой (экономикой страны, конъюнктурой финансового рынка и т.д.); приемлемость уровня финансовых рисков; результативность финансовой стратегии, выраженная в рассчитанных финансовых коэффициентах.

Финансовая стратегия, являясь составной частью общей стратегии развития предприятия, должна быть согласована с целями и направлениями, сформулированными общей стратегией.

Текущее планирование финансовой деятельности предприятия осуществляется на основе разработанной финансовой стратегии. Основным документом текущего финансового планирования является баланс доходов и расходов. При разработке текущего финансового плана необходимо исходить из целей финансового планирования на предстоящий год и решать задачи, перечисленные выше. Балансировка доходов и расходов финансового плана достигается как регулированием расходов (прежде всего отчислений в фонды накопления и потребления, дивидендных выплат), так и оптимизацией размера и состава заемных средств. Разработка текущего финансового плана должна быть ориентирована на обеспечение финансовой устойчивости предприятия.

В дополнение к балансу доходов и расходов целесообразно составлять шахматную таблицу (матричный баланс), в которой определяются источники финансирования по каждой статье планируемых расходов.

Оперативное финансовое планирование заключается в разработке платежного календаря, детализирующего на квартал или месяц текущий финансовый план. Платежный календарь служит средством ранней диагностики финансового состояния предприятия, помогает поддерживать платежеспособность предприятия, вовремя привлекать краткосрочные заемные средства для покрытия разрыва во времени поступлений и перечислений средств. В процессе составления платежного календаря формируется информационная база о движении денежных средств предприятия, проводится анализ неплатежей, осуществляется расчет потребности в краткосрочном кредите или размера и сроков временно свободных денежных средств предприятия.

Платежный календарь составляется на месяц с подекадной разбивкой. Реже встречается разбивка на пятидневки и 15 дней. Финансовое планирование на столь короткие периоды времени является процессом непрерывным и требует постоянного контроля за состоянием запасов и дебиторской задолженности, за производством и реализацией.

В рамках оперативного финансового планирования помимо платежного календаря составляется кассовый план предприятия.

Кассовый план предприятия отражает поступления и выплаты наличных денежных средств через кассу. Своевременная обеспеченность наличными денежными средствами также является немаловажным фактором в финансовой деятельности предприятия.

Кассовый план разрабатывается на один квартал и отражает предполагаемые выплаты по фонду заработной платы, фонду потребления и прочие выплаты и поступления наличных денег.

Задачи текущего и оперативного финансового планирования на предприятии призвана также выполнять система внутрифирменного бюджетирования, рассматриваемая ниже.

7.2Цель и задачи системы финансового планирования

Эффективное управление финансами организации возможно лишь при планировании всех финансовых ресурсов, их источников, отношений хозяйствующего субъекта.

Финансовое планирование является составной частью внутрифирменного планирования и финансового механизма управления.

Финансовое планирование представляет собой процесс разработки системы финансовых планов и плановых (нормативных) показателей по обеспечению организации и ее развития необходимыми финансовыми ресурсами и повышению эффективности ее финансовой деятельности в будущем периоде.

Финансовое планирование представляет собой одну из основных функций менеджмента, включающую формирование необходимого объема ресурсов из различных источников и рациональное распределение этих ресурсов во времени и по структурным подразделениям предприятия.

Главная цель финансового планирования — определение возможных объемов финансовых ресурсов, капитала и резервов на основе планирования финансовых показателей и целесообразных направлений их расходования в плановом периоде.

Между тем в зависимости от этапа жизненного цикла организации, ее финансового состояния, стратегических установок и других факторов целями финансового планирования могут быть максимизация продаж, максимизация прибыли, максимизация собственности владельцев компании.

Использование финансового планирования на российских предприятиях ограничивается действием ряда факторов: высокой степенью неопределенности на российском рынке, связанной с глобальными изменениями во всех сферах общественной жизни; незначительной долей предприятий, располагающих финансовыми возможностями для осуществления серьезных финансовых разработок; отсутствием эффективной нормативно-правовой базы отечественного бизнеса. В этих условиях эффективное финансовое планирование доступно лишь крупным компаниям, обладающим значительными средствами для привлечения высококвалифицированных специалистов, способных вести широкомасштабную плановую работу.

Комплексная характеристика сложившейся за последнее десятилетие системы финансового планирования в организациях с присущими ей недостатками дана в учебнике «Финансы организации (предприятии)», выполненном под редакцией Н.В. Колчиной, в котором отмечается следующее:

«Сложившаяся за последнее десятилетие система финансового планирования в организациях имеет ряд серьезных недостатков:

Процесс планирования по традиции начинается с производства, а не со сбыта продукции.

Планирование сегодня — процесс очень трудоемкий. Существующие планово-экономические службы продолжают подготавливать огромное число документов, большинство из которых не пригодны для использования финансовой службой в целях анализа и корректировки действии.

Процесс финансового планирования затянут во времени, что не позволяет использовать плановые показатели для принятия оперативных управленческих решений, так как они больше отражают историю.

При планировании преобладает затратный механизм ценообразования: оптовая цена предприятия формируется без учета рыночной конъюнктуры.

На предприятиях отсутствует разделение затрат на переменные и постоянные, не используется понятие маржинальной прибыли, не всегда проводится анализ безубыточности продаж.

В процессе финансового планирования не оценивается эффект операционного рычага, не ведется расчет запаса финансовой прочности.

Существующая система минирования не дает возможности проводить достоверный анализ финансовой устойчивости предприятия к изменяющимся условиям деятельности на рынке».

7.3 Этапы финансового планирования

Процесс финансового планирования в организациях осуществляется с учетом резервов финансовых ресурсов, оптимизации объемов финансирования расходов, обязательности корректировки финансовых показателей при изменении условий ведения бизнеса.

Финансовое планирование в организациях осуществляется поэтапно.

Процесс финансового планирования включает в себя несколько этапов:

анализ финансовых показателей за предыдущий период;

составление основных прогнозных документов (прогноз баланса, прогноз отчета о прибылях и убытках, прогноз движения денежных средств);

составление текущих финансовых планов (на предстоящий год с разбивкой по кварталам);

оперативное финансовое планирование;

контроль за ходом выполнения разработанных финансовых планов (мониторинг текущей финансовой деятельности).

Этапы финансового планирования:

подготовка финансовой службой проекта приказа о порядке и сроках разработки ожидаемого исполнения финансового плана за текущий год и финансового плана на предстоящий плановый период;

оценка исполнения финансового плана за истекший период с начала текущего года и прогноз его исполнения до конца отчетного года;

сбор, рассмотрение и разработка отчетных, ожидаемых до конца года и проектируемых показателей, на базе которых определяется система показателей финансового плана;

проведение предварительных финансово-экономических расчетов показателей по каждой статье финансового плана организации;

разработка предварительного планового баланса (финансового плана) и его балансировка по объемам доходов и расходов, платежей, ассигнований, целевых поступлений;

проверка взаимной увязки финансовых ресурсов и их использования на полное покрытие планируемых расходов;

корректировка и уточнение расчетов показателей финансового плана для достижения его сбалансированности;

окончательная балансировка и подготовка проекта финансового плана к утверждению в соответствии с принятым критерием оптимальности;

представление проекта финансового плана руководству организации и пересчет его показателей с учетом корректировок;

подготовка отчета об исполнении планового баланса доходов и расходов организации в истекшем году и его утверждение при рассмотрении проекта финансового плана на очередной год.

Этапы финансового планирования образуют единую технологию этого процесса, в основе которой лежит методология и методика разработки финансового плана. Методология отражает теоретическую концепцию управления финансами организации. Методика определяет пути роста денежных накоплений и экономии расходов. Методика финансового планирования представляет собой совокупность способов расчетов каждого показателя, включаемого в финансовый план организации.

В последнее время в российских коммерческих организациях наряду с термином «финансовый план» употребляется термин «бюджет», который подчеркивает определенные границы или предельные величины в использовании денежных ресурсов. Поэтому процесс финансового планирования получил название «бюджетирование», а отдельный финансовый план называют бюджетом.

Финансовое прогнозирование

Финансовое прогнозирование - это обоснование показателей финансовых планов, предвидение финансового положения на тот или прочий временной период. В теории и на практике выделяют среднесрочное (5 - 10 лет) и долгосрочное (более 10 лет) финансовое прогнозирование.

Главная цель финансового прогнозирования состоит в определение реально возможного объема финансовых ресурсов и их потребности в прогнозируемом периоде. Финансовые прогнозы являются необходимым элементом и одновременно этапом в выработке финансовой политики.

В теории и на практике используются различные методы прогнозирования:

метод экспертных оценок (опрос с использованием дельфийского метода, представительский опрос и др.);

метод обработки пространственных и временных совокупностей;

метод ситуационного анализа и прогнозирования, в том числе методы имитационного моделирования, модели роста;

метод пропорциональных зависимостей показателей, включая производственные функции и функции издержек.

Стратегический финансовый прогноз разрабатывается исходя из целей ведения бизнеса, с учетом макроэкономических процессов в экономике, финансовой политики государства, в том числе налоговой, таможенной политики; состояния и развития финансовых рынков, инвестиционных, инфляционных процессов и т. п.

Текущие финансовые прогнозы разрабатываются с учетом прогнозных тенденций и в конечном итоге принимают форму баланса доходов и расходов предприятий.

Долгосрочные и краткосрочные прогнозы отличаются не только масштабом, но и целями.

Если главной целью долгосрочного прогноза является определение допустимых с позиции финансовой устойчивости темпов расширения предприятия, то целью краткосрочного прогноза является обеспечение постоянной платежеспособности предприятия.

Финансовый прогноз, равно как и собственно процесс его разработки, следует рассматривать как систему обобщения, творческого анализа и взаимоувязки финансовых показателей всех граней деятельности и развития предприятия. Следует иметь в виду, что в процессе финансового прогнозирования должны учитываться многие неформализуемые факторы, которые повышают жизнеспособность финансового обеспечения функционирования организации.

Литература

1. Голодова Ж. Г. Финансы и кредит: учеб. пособие для студентов [бакалавров] вузов / Ж. Г. Голодова ; Рос. ун-т дружбы народов. - М.: ИНФРА-М, 2012. - 448 с. - (Учебники РУДН).

2. Финансы и кредит: учебник для студентов вузов / [авт. кол.: М. Л. Дьяконова, Е. В. Жеталова, Т. М. Ковалева и др.]; под ред. Т. М. Ковалевой. - 6-е изд., испр. и доп. - М.: КНОРУС, 2011. - 360 с.

3. Подъяблонская Л. М. Финансы [Электронный ресурс] : электрон. учеб. / Л. М. Подъяблонская. - Электрон. текстовые дан. - М. : ЮНИТИ-ДАНА, 2011- 407 с

4. http://eup.ru/Catalog/All-All.asp

5. http://www.elobook.com/

Тема 8. Финансовый контроль

План

8.1 Финансовый контроль

8.2 Задачи финансового контроля

8.3 Предмет финансового контроля

8.4 Классификация финансового контроля

8.5 Методы финансового контроля

8.6 Цель финансового контроля

8.7 Финансовая дисциплина

Финансовый контроль

Финансовый контроль — это совокупность действий и операций по проверке финансовых и связанных с ними вопросов деятельности субъектов хозяйствования и управления с применением специфических форм и методов его организации.

Финансовый контроль, будучи составной частью контроля в деятельности хозяйствующего субъекта, является одной из функций управления. Он представляет собой систему действий уполномоченных лиц по проверке соблюдения управляемым субъектом:

норм финансового права и решений, принятых управляющим субъектом,

интересов управляющего субъекта.

Фактически, выше названы две основные цели финансового контроля, которые можно назвать тактическими. При этом стратегические цели финансового контроля, как и любого другого, перечислены в статье Контроль.

Несмотря на множество видов контроля в деятельности организации, ряд специалистов высказывает мысль, что финансовый контроль является контролем более высокого порядка по отношению к другим видам контроля. Это объясняется тем, что многие процедуры финансового контроля невозможно осуществить только как контроль финансовых потоков, без рассмотрения сущности финансируемых операций, а следовательно, без привлечения других видов контроля.

Задачи финансового контроля

Задачи финансового контроля в целом соответствуют целям, заявленным выше. Таким образом, их можно разделить на две группы — задачи по обеспечению законности и задачи по защите интересов собственника хозяйствующего субъекта. При этом надо понимать, что под понятием «финансовый» здесь подразумевается относящийся не только к деньгам, но и к любому имуществу, а также обязательствам.

Задачи по проверке соблюдения законодательных и иных нормативных актов различного уровня.

Проверка соблюдения финансовой дисциплины, в том числе кассовой.

Проверка пределов полномочий должностных лиц при принятии решений; выявление случаев превышения полномочий, в том числе злоупотребление ими в корыстных целях.

Проверка соответствия совершённых хозяйственных операций требованиям законодательства.

Контроль соблюдения установленных бюджетов и лимитов по статьям затрат.

Проверка правильности документального оформления хозяйственных операций.

Проверка правильности ведения бухгалтерского учёта; причём не только финансового, но и управленческого, если его ведение предусмотрено локальными нормативными актами.

Проверка правильности и своевременности расчётов с бюджетом и государственными внебюджетными фондами.

Проверка целевого использования целевых средств, в том числе заёмных и бюджетных.

Контроль ценообразования в областях, где оно регулируется государством.

Определение и (в ряде случаев) применение мер ответственности лиц, допустивших нарушения финансово-экономического законодательства.

Задачи по обеспечению интересов собственника.

Первый и основной интерес собственника — получение прибыли, то есть прирост вложенного капитала (рост курса акций, получение дивидендов). Однако, возможны и другие локальные задачи, например :

сокращение активов,

наращивание кредиторской задолженности,

увеличение средней заработной платы.

Если подобные цели поставлены в виде локального нормативного акта, мы возвращаемся к задачам первой группы. Но в большинстве случаев, финансовый интерес собственника (выступающего одновременно субъектом контроля) принимается по умолчанию в виде наиболее эффективного управления капиталом. Названная цель финансового контроля достигается путём решения следующих задач:

Контроль сохранности имущества (в том числе, финансовых ресурсов), выявление случаев недостач, хищений, порчи; контроль мер по обеспечению сохранности.

Оценка эффективности использования материальных ресурсов (например, полноты загрузки оборудования, использования земельных участков, оптимальности оборачиваемости материалов и т. д.); выявление внутрихозяйственных резервов.

Оценка использования трудового потенциала организации, анализ кадровой политики.

Оценка наличия и степени разработанности бюджетов, собственного контроля за их исполнением, анализ отклонений и принятых мер.

Анализ принятой процедуры принятия управленческих решений и проверка её соблюдения на практике.

Оценка ценовой политики, анализ системы ценообразования и маркетинговых мероприятий.

Анализ эффективности привлечения заёмных средств.

Анализ мер по оптимизации налогового бремени.

Методы финансового контроля

Методы финансового контроля — это приёмы исследования учётной документации и получения фактических данных, применяемые работниками контрольно-ревизионных органов и служб с целью выявления доказательной информации. Между различными методами финансового контроля нет чётких границ, многие из них находятся во взаимосвязи, включают элементы других методов. Во многих случаях достоверное установление фактов возможно лишь с помощью комплексного использования целого ряда методов.

При этом выбор методов контроля, применяемых в том или ином случае, зависит от полномочий контрольно-ревизионного органа или службы. Например, аудитор в ходе проверки может применять только документальные методы; в ходе налоговой проверки могут проверяться только те документы, которые касаются начисления и перечисления в бюджет налогов. Наиболее широкие полномочия, как правило, реализуется при вышестоящем или внутрихозяйственном контроле, так как полномочия служб внутреннего контроля ограничиваются только локальными нормативными актами.

Цель финансового контроля

Цель государственного и муниципального финансового контроля может быть определена как обеспечение законности и эффективности публичной финансовой деятельности. Наиболее очевидно это выражается в проверке соблюдения различных финансово-правовых режимов: налоговых режимов, режимов валютных ограничений, иммунитета бюджета и т. д. Финансовый контроль за законностью распространяется и на совершение финансовых действий (операций), установленных не только запрещающими нормами. Например, подконтрольными являются требования о предоставлении органами исполнительной власти, органами местного самоуправления всей информации, необходимой для осуществления парламентского контроля законодательным (представительным) органам, представительным органам местного самоуправления в пределах их компетенции по бюджетным вопросам (п. 3 ст. 265 БК РФ).

Однако целью государственного и муниципального финансового контроля не является воздействие на правовой режим осуществления каких-либо финансовых операций, поскольку выполнение законных требований органов финансового контроля не должно препятствовать или делать невозможным аккумулирование, распределение или использование денежных фондов государства и муниципальных образований.

Выполнение основной цели государственного и муниципального финансового контроля — обеспечение законности и эффективности финансовой деятельности — осуществляется путем решения определенных задач, зависящих от проводимой государством финансовой политики:

обеспечения экономической безопасности государства при формировании публичных централизованных и децентрализованных денежных фондов;

обеспечения надлежащего контроля за формированием государственных доходов и рациональным их использованием;

улучшения взаимодействия и координации деятельности контрольных органов в Российской Федерации;

проверки выполнения Российской Федерацией, субъектами РФ и муниципальными образованиями функций по аккумулированию, распределению и использованию соответствующих финансовых ресурсов;

проверки выполнения финансовых обязательств перед государством и муниципальными образованиями организациями и физическими лицами;

проверки целевого использования бюджетными получателями и распорядителями выделенных бюджетных средств;

проверки финансовой деятельности предприятий, учреждений, организаций;

проверки осуществления субъектами финансового права денежных расчетов и правил ведения кассовых операций;

обеспечения соблюдения правил совершения операций с валютой и валютными ценностями;

пресечения и предупреждения правонарушений в финансовой сфере.

В сферу государственного и муниципального контроля не входит проверка исполнения финансовых требований и правил экономического, а не юридического характера, которые хотя и влияют на публичную финансовую деятельность, но не относятся к финансово-правовому регулированию (управление портфелем ценных бумаг, планирование прибыли на коммерческом предприятии, соблюдение экспортных и импортных квот и т. д.). Государственный и муниципальный финансовый контроль за частным сектором экономики затрагивает только сферу выполнения денежных обязательств перед государством (уплату налогов и иных обязательных платежей), соблюдение законности и целевого использования при расходовании выделенных им бюджетных средств, соблюдение установленных государством правил ведения бухгалтерского учета, расчетных, кассовых, валютных операций, а также выполнение законных требований органов государства и органов местного самоуправления относительно предоставления какой-либо финансовой документации.

Эффективность финансового контроля со стороны государства и муниципальных образований во многом зависит от качества организации учета в стране — бухгалтерского, бюджетного, налогового, ведения валютных операций и т. д.

Таким образом, основными направлениями финансового контроля являются проверка соблюдения субъектами финансового права законодательства и обеспечение целесообразности финансовой деятельности государства и муниципальных образований. Однако сферой осуществления финансового контроля следует считать не только финансовую деятельность государства и муниципальных образований, но также и финансовую деятельность физических и юридических лиц, связанную с публичными интересами.

Укрепление законности как основная цель государственного и муниципального финансового контроля находится в органической взаимосвязи с финансовой дисциплиной: «Законность предполагает дисциплину и сама в определенной степени зависит от нее. Укрепление дисциплины положительно сказывается на укреплении законности, и, наоборот, постоянные нарушения дисциплины подрывают незыблемость основ законности».

8.7 Финансовая дисциплина

Финансовая дисциплина — это реализация прав и подчинение обязанностям, содержащимся в правовых актах, а также в иных нормативных и индивидуальных предписаниях, в целях упорядочения процессов аккумулирования, распределения и использования фондов денежных средств государства, муниципальных образовании, предприятии, учреждении, организации и физических лиц.

Изданного определения выводятся следующие характерные признаки финансовой дисциплины;

во-первых, финансовая дисциплина — это форма социальной связи субъектов финансового права, создаваемая и реализуемая в процессе публичной финансовой деятельности. В данном качестве финансовая дисциплина свидетельствует о признании и соблюдении каким-либо субъектом финансового права согласованных правил, норм, процедур финансовых отношений, операций ит. д.;

во-вторых, финансовая дисциплина отражает основной метод финансового права — метод властных предписаний и выражается через отношения подчинения одного субъекта другому (императивные требования и установки);

в-третьих, финансовая дисциплина связана не только с реализацией предоставленных субъекту прав, но и в большей степени-с подчинением установленным обязанностям. Причем обязанности могут быть установлены не только нормативными финансово-правовым и актами, но и правоприменительными, интерпретационными, договорными и индивидуальными предписаниями. Следовательно, сущность финансовой дисциплины заключается не в наличии прав или обязанностей, а именно в четкой их реализации и соблюдении. Финансовая дисциплина в таком аспекте представляет собой фактическое поведение субъектов финансового права, соответствующее определенным правилам;

в-четвертых, целью финансовой дисциплины является упорядочение процессов аккумулирования, распределения и использования денежных фондов государства, муниципальных образований, предприятий, учреждений, организаций;

в-пятых, одним из участников отношений, складывающихся в сфере финансовой дисциплины, обязательно выступает субъект финансового права. Этот признак позволяет отграничить финансовую дисциплину от иных видов дисциплины (трудовой, воинской, служебной и т. д.). Однако некоторые отношения могут являться одновременно объектом финансовой и иной дисциплины. Так, ст. 114 Конституции РФ предписывает Правительству РФ разрабатывать и предоставлять Государственной Думе федеральный бюджет и обеспечивать его исполнение; ст. 57 Конституции РФ обязывает каждого платить законно установленные налоги и сборы. Названные примеры показывают сочетание финансовой и конституционной дисциплины, что, с одной стороны, подкрепляет финансовое право, а с другой — дает механизм реализации конституционных норм.

Дисциплина проявляется во всех сферах и направлениях финансовой деятельности: бюджетной, налоговой, кредитной, страховой, валютной и т. д. Поэтому в зависимости от круга охватываемых общественных отношений финансовую дисциплину можно подразделить на бюджетную, налоговую, валютную и т. д.

Сказанное позволяет считать финансовую дисциплину самостоятельной категорией финансового права.

В современных условиях финансовая дисциплина приобретает особую актуальность, поскольку выступает одним из основных условий реализации финансовой деятельности государства, муниципальных образований, предприятий, учреждений, организаций, а также фактором оптимизации финансовой политики государства. Финансовая дисциплина обеспечивает выполнение доходных частей бюджетов, своевременное и полное финансирование государственных и муниципальных расходов, соблюдение и защиту законных прав субъектов финансового права, составление достоверных статистических данных, правильное ведение бухгалтерского учета и т. д.

Литература

1. Финансы и кредит: учебник для студентов вузов / [авт.: М. Л. Дьяконова, Е. В. Жегалова, Т. М. Ковалева и др.]; под ред. Т. М. Ковалевой. - 7-е изд., стер. - М.: КНОРУС, 2013. - 360 с. -

2. Гладковская Е.Н. Финансы: учебное пособие. Стандарт третьего поколения. – СПб, 2012.

3. Финансы: учебник для бакалавров / под ред. М. В. Романовского и О. В. Врублевской. - 3-е изд., перераб. и доп. - Москва: Юрайт, 2012. - 590 с.

4. http://www.micex.ru

5. http://www.partad.ru

Бюджет

Бюджет — схема доходов и расходов определённого объекта (семьи, бизнеса, организации, государства и т. д.), устанавливаемая на определённый период времени, обычно на один год. Бюджет — это важнейшая концепция как в микроэкономике, так и в макроэкономике (государственный бюджет).

Роль бюджета

Роль бюджета состоит в том, что он создает финансовую основу, необходимую для деятельности государственных органов и органов местного самоуправления. Бюджетные средства предназначены для:

1) функционирования органов государственного управления;

2) осуществления международной деятельности государства, в том числе реализация международных договоров, возврат и предоставление кредитов, выполнение международных обязательств по охране окружающей природной среды, культурных и информационных связей;

3) национальной обороны;

4) правоохранительной деятельности и обеспечения безопасности государства;

5) функционирования федеральной судебной системы;

6) фундаментальных исследований и содействия научно-техническому прогрессу;

7) развития промышленности, энергетики и строительства;

8) развития сельского хозяйства, транспорта, дорожного хозяйства, информатики, рыночной инфраструктуры;

9) предупреждения и ликвидации чрезвычайных ситуаций;

10) развития образования, культуры, искусства и средств массовой информации, здравоохранения;

11)осуществления социальной политики и т. д.

Функции бюджета

Функции бюджета:

1) образование бюджетного фонда или бюджетных доходов. Эта функция проявляется через формирование централизованных фондов денежных средств по уровням государственной власти. Основной источник бюджетных доходов – это национальные доходы;

2) расходование бюджетного фонда, или финансирование бюджетных расходов. Эта функция предполагает конкретные целевые бюджетные расходы. Через расходы бюджета государство получает возможность обеспечивать свои функции, а именно производство общественных благ, поддержание правопорядка, эмиссионную деятельность, развитие науки и техники, обеспечение обороноспособности страны;

3) бюджет выполняет контрольную функцию, которая предполагает возможность и обязанность государственного контроля за поступлением и расходованием бюджетных средств.

Методы составления бюджетов

Существуют три основных подхода к составлению бюджетов, которые могут применяться на этапах их планирования, согласования и утверждения. Это подходы "снизу вверх", "сверху вниз", а также итеративный подход.

При использовании подхода "снизу вверх" бюджет составляется исходя из планов деятельности подразделений и проектов, которые передаются наверх для определения по ним агрегированных результирующих показателей для всей компании. При подходе "сверху вниз" - бюджет составляется исходя из целевых показателей, поставленных руководством компании. Целевые показатели определяются на основе экономических прогнозов, а также стратегии компании. При итеративном подходе процедура бюджетирования включает ряд условных этапов. Информация сначала распространяется от высшего руководства к нижестоящим звеньям управления, а затем обобщается снизу вверх по иерархической структуре управления несколько раз в зависимости от ситуации.

В процессе планирования руководству компании для принятия взвешенных решений необходимо обладать отфильтрованной и обобщенной информацией от подразделений, носителями которой являются менеджеры нижнего уровня. Такой информацией их обеспечивает бюджетный процесс, построенный по принципу "снизу вверх". В то же время зачастую и менеджеры нижнего уровня могут более взвешенно планировать свою деятельность при наличии у них информации от руководства, которое, как правило, гораздо лучше осведомлено об общей картине в рамках организации и знает долгосрочные цели компании. В этом смысле весьма полезно бюджетирование по методу "сверху вниз". Однако на практике, как правило, применяются смешанные (итеративные) варианты составления бюджетов, содержащие в себе черты обоих подходов - вопрос лишь в том, какой подход преобладает.