Оценка и контроль выполнения стратегии являются логически завершающим процессом, осуществляемым в стратегическом управлении. Данный процесс обеспечивает устойчивую обратную связь между ходом процесса достижения целей и собственно целями, стоящими перед организацией.

Основные задачи любого контроля следующие:

• определение того, что и по каким показателям проверять;

• оценка состояния контролируемого объекта в соответствии с принятыми стандартами, нормативами или другими эталонными показателями;

• выяснение причин отклонений, если таковые вскрываются в результате проведенной оценки;

• осуществление корректировки, если она необходима и возможна.

В случае контроля реализации стратегий эти задачи приобретают вполне определенную специфику, обусловленную тем, что стратегический контроль направлен на выяснение того, в какой мере реализация стратегии приводит к достижению целей фирмы. Это принципиально отличает стратегический контроль от управленческого или оперативного контроля, так как его не интересует правильность осуществления стратегии или правильность выполнения отдельных работ, функций и операций. Стратегический контроль сфокусирован на выяснении того, возможно ли в дальнейшем реализовывать принятую стратегию и приведет ли ее реализация к достижению поставленных целей. Корректировка по результатам стратегического контроля может касаться как реализуемой стратегии, так и целей фирмы.

Организационно-экономическая характеристика предприятия

Контактная информация

Название: ОАО «Промсвязьбанк».

Aдрес: 109052, Россия, г.Москва, ул.Смирновская, д.10. строение 22.

Банк был создан в 1995 году, с октября 2007 года действует в форме открытого акционерного общества.

Рисунок 2 – Логотип ОАО «Промсвязьбанк»

Профиль, характер деятельности

Промсвязьбанк имеет лицензии на осуществление всех видов банковских операций (Приложение 1). Банк является участником национальных и международных финансовых объединений, уполномоченным банком ряда российских государственных структур, региональных администраций, крупнейших компаний. Промсвязьбанк является членом Ассоциации российских банков.

Промсвязьбанк – универсальный банк, предоставляющий полный комплекс банковских услуг физическим и юридическим лицам. Изначально банк создавался как отраслевой для крупнейших предприятий связи, в основном работал с промышленным сектором: занимался расчетами, развивал программы кредитования, проектного финансирования, лизинговые схемы. Однако после вхождения в систему страхования вкладов начал осваивать нишу кредитования физических лиц [22 ].

Структура собственности

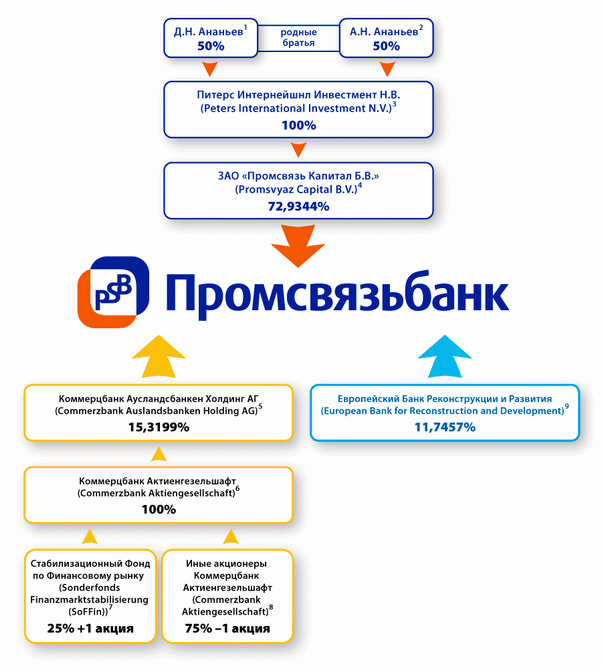

72,93% акций ОАО «Промсвязьбанк» принадлежит нидерландской Promsvyaz Capital B.V. (контролируется председателем совета директоров банка Алексеем Ананьевым и его братом сенатором от Ямало-Ненецкого автономного округа Дмитрием Ананьевым), 15,32% - немецкому Commerzbank AG, 11,75% -Европейскому банку реконструкции и развития (ЕБРР).

Рисунок 3 – структура собственности ОАО «Промсвязьбанк»

Банковская группа и филиалы

Летом 2008 года была создана банковская группа Промсвязьбанка, в которую входят также Волгопромбанк, Ярсоцбанк и банк "Нижний Новгород".

Создание разветвленной филиальной сети является одним из ключевых направлений реализации стратегических планов Промсвязьбанка. Региональная сеть банка – это 48 филиалов и около 240 точек продаж в крупных городах России. У банка есть также филиал и дополнительный офис на Кипре, представительства в Китае, Индии и на Украине.

Структура управления

Система управления Промсвязьбанка представляет собой многоуровневую структуру, каждый уровень которой отвечает за отдельные направления деятельности банка.

Общее собрание акционеров является высшим органом управления. На собрании акционеров избирается совет директоров, который является органом, осуществляющим руководство деятельностью банка, за исключением решения вопросов, отнесенных к компетенции общего собрания акционеров банка, включая определение стратегии, координацию деятельности банка и контроль над ней.

Совет директоров избирает правление банка - коллегиальный исполнительный орган банка в количестве не менее 5 человек сроком на 1 год, а также президента банка, который выполняет функцию единоличного исполнительного органа Промсвязьбанка. Президент банка председательствует на заседаниях правления и совместно с правлением отвечает за текущую деятельность Промсвязьбанка. Правление банка проводит заседания так часто, насколько этого требуют обстоятельства и принимает решения простым большинством при условии, что на заседании присутствует, по меньшей мере, половина членов Правления. Правление несет ответственность за текущую деятельность Банка. Председатель Правления представляет Промсвязьбанк и является Президентом Банка.

В основе системы корпоративного управления Промсвязьбанка лежит эффективное взаимодействие между его органами управления различного уровня: общим собранием акционеров, советом директоров, президентом и правлением банка.

Для более детального изучения вопросов, входящих в компетенцию совета директоров, созданы комитеты совета директоров:

• Комитет по аудиту - рассматривает и готовит рекомендации Совету директоров банка по наиболее важным вопросам финансово-хозяйственной деятельности банка, а также осуществляет контроль за достоверностью и полнотой составления финансовой отчетности банка.

• Комитет по кадрам и вознаграждениям - содействует обеспечению фактического участия членов Совета директоров банка в осуществлении контроля и установлению их персональной осведомленности в отношении кадровой политики банка.

• Комитет по стратегии проводит анализ концепций, программ и планов стратегического развития банка, ведет мониторинг реализации стратегии развития банка по ключевым показателям и готовит предложения по её корректировке, исходя из необходимости увеличения эффективности деятельности банка с учетом тенденций на рынках капитала, результатов деятельности банка и ситуации в российском банковском секторе.

Для рассмотрения вопросов, касающихся повседневной деятельности банка, и принятия решений по ним в банке создан ряд комитетов правления:

• Кредитный комитет – определяет условия кредитования и перечень стандартных кредитных продуктов, предоставляемых банком, устанавливает лимиты риска на заемщика (в соответствии с его классификацией), одобряет кредиты, принимает решения по вопросам размещения кредитных ресурсов, а также рассматривает схемы по реструктуризации проблемных кредитов.

• Оперативный кредитный комитет и Кредитный комитет МСБ – выполняют те же функции, что и Кредитный комитет, но имеют ограничение в принятии решения о выдаче кредита на сумму, превышающую установленный лимит.

• Комитет по управлению активами и пассивами (КУАП) – осуществляет контроль над управлением ликвидностью и формированием необходимого уровня ликвидности и установленных по ней нормативов банка, утверждает процедуры, определяющие политику банка в отношении финансовых рисков и обеспечивающих поддержание обоснованного и контролируемого уровня рыночных рисков, ликвидности и достаточности капитала.

• Комитет по проблемным активам – деятельность комитета направлена на предупреждение и предотвращение имущественных потерь банка, минимизацию причинения банку убытков и рисков при осуществлении банком свой деятельности.

• Малый комитет по работе с проблемными активам и Комитет по проблемным активам розничного бизнеса – выполняют те же функции, что и Комитет по проблемным активам, но имеют ограничения в принятии решения на сумму, превышающую установленный лимит.

• Тарифный комитет – обеспечивает проведение единой тарифной политики банка.

• Бюджетный комитет – обеспечивает оперативное управление бюджетным процессом в банке, а также формирование плановых бюджетов структурных подразделений банка.

• Технологический комитет – обеспечивает совершенствование и развитие банковских технологий.

• Комитет по розничным рискам – обеспечивает принятие решений по текущему и перспективному управлению розничными рисками банка.

• Комитет по финансированию бюджетной сферы - обеспечивает принятие решений по финансированию (кредитование, выпуск ценных бумаг) субъектов РФ и муниципальных образований.

• Комитет по продуктам и инновациям – обеспечивает контроль за созданием и внедрением новых банковских продуктов, изменения и ликвидации существующих продуктов, введения инноваций в порядок работы с продуктами.

Для организации более эффективной работы филиальной сети созданы межрегиональные подразделения на основе филиалов в наиболее значимых для банка регионах. К их компетенции отнесены процесс бюджетирования консолидированного бюджета структурных подразделений, контроль и оценка деятельности работы филиалов, представление на утверждение руководства банка кандидатур управляющих филиалами и других топ-менеджеров. Полная организационная структура банка приведена в Приложении 5.

Дата: 2019-12-10, просмотров: 386.