В условиях массовой неплатежеспособности и применения ко многим предприятиям процедур банкротства (признания несостоятельности) объективная и точная оценка финансово-экономического состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия.

Одним из важнейших критериев оценки финансового положения предприятия является его платежеспособность, под которой понимается готовность возместить кредиторскую задолженность при наступлении сроков платежа текущими поступлениями денежных средств. Иначе говоря, предприятие считается платежеспособным, когда оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы. Анализ платежеспособности, осуществляемый на основе данных бухгалтерского баланса, необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (например, банков). Прежде чем выдавать кредит, банк должен удостоверится в кредитоспособности заемщика. То же должны сделать и предприятия, которые хотят вступить в экономические отношения друг с другом. Особенно важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа.

В ходе анализа платежеспособности проводятся расчеты по определению ликвидности активов предприятия, ликвидности его баланса, вычисляются абсолютные и относительные показатели ликвидности. Ликвидность активов - это величина, обратная времени, необходимому для превращения их в деньги, т.е. чем меньше времени понадобится для превращения активов в денежную форму, тем активы ликвиднее. Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги (ликвидность) соответствует сроку гашения обязательств (срочности возврата).

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1 - наиболее ликвидные активы - суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно (строка 260 формы №1). В эту группу включают также краткосрочные финансовые вложения (ценные бумаги) (стр.250 формы №1);

А2 - быстрореализуемые активы - дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, и прочие активы (стр.240+стр.270 формы №1), то есть это активы, для обращения которых в наличные средства требуется определенное время.

АЗ - медленно реализуемые активы - наименее ликвидные активы - это статьи из разд. П баланса «Оборотные активы» запасы за минусом расходов будущих периодов, налог на добавленную стоимость и долгосрочные финансовые вложения (ДФВ) из разд. I баланса «Внеоборотные активы» (стр.210-стр.216+стр.220+стр.145 формы №1).

А4 - труднореализуемые активы - активы, которые предназначены для длительного использования в хозяйственной деятельности в течение относительно продолжительного периода времени. Это статьи раздела «Внеоборотные активы» формы №1, за исключением ДФВ, которые были включены в предыдущую группу, а также дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты (стр.110+стр. 120+стр.130+стр.216+230).

Группировка пассивов происходит по степени срочности их возврата:

П1 - наиболее краткосрочные обязательства — кредиторская задолженность и прочие краткосрочные обязательства (стр.620+стр.660 формы №1).

П2 - краткосрочные пассивы, т.е. краткосрочные заемные средства (стр.610 формы №1);

ПЗ - долгосрочные пассивы - долгосрочные кредиты и заемные средства (стр.510+стр.520 формы №1);

П4 - постоянные пассивы - статьи раздела «Капитал и резервы», а также статьи раздела «Краткосрочные обязательства», которые не вошли в предыдущую группу (стр.490+стр.630+стр.640+стр.650 формы №1). Краткосрочные и долгосрочные обязательства, вместе взятые, называют внешними обязательствами. [8]

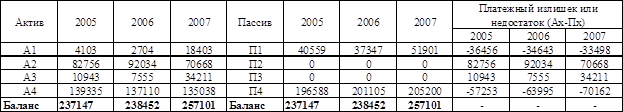

Таблица 14

Анализ абсолютных показателей ликвидности и платежеспособности ОАО «Астраханьгазсервис»

Проводя анализ данных показателей, необходимо учитывать, что баланс можно считать абсолютно ликвидным при одновременном выполнении четырех неравенств: А1≥П1; А2≥П2; А3≥П3; А4≤П4.

Так, характеризуя ликвидность баланса, следует отметить, что в период с 2005 по 2007 гг. наблюдается платежный недостаток наиболее ликвидных активов — денежных средств — для покрытия наиболее срочных обязательств: в 2005 г. – 36 456 тыс. руб., в 2006 г. – 34 643 тыс. руб., 2007 г. – 33 498 тыс. руб. Эти цифры говорят о том, что в 2005 г. только 10,12 %, в 2005 г. – 7,24 %, а в 2007 г. - 35,46 % срочных обязательств покрывались срочными активами. Таким образом, несмотря на нестабильные изменения, наблюдается положительная тенденция.

В период 2005 – 2007 гг. у предприятия отсутствуют краткосрочные кредиты банков, заемные средства и долгосрочные обязательства, а поэтому величина запасов финансовых вложений полностью является резервом перспективной ее платежеспособности. Из сравнения медленно реализуемых активов с долгосрочными пассивами видно, что у предприятия ОАО «Астраханьгазсервис» достаточно средств для покрытия обязательств

Сопоставив итоги приведенных групп труднореализуемых активов с постоянными пассивами, можно убедиться в том, что собственных средств не хватает для покрытия внеоборотных активов.

Для качественной оценки платежеспособности и ликвидности предприятия, кроме анализа ликвидности баланса, необходим расчет коэффициентов ликвидности, который позволит оценить соотношение имеющихся активов, как предназначенных для непосредственной реализации, так и задействованных в технологическом процессе с целью их последующей реализации и возмещения вложенных средств и существующих обязательств, которые должны быть погашены предприятием в предстоящем периоде.

Таблица 15

Оценка относительных показателей ликвидности и платежеспособности ОАО «Астраханьгазсервис»

| Коэффициент

| Формула расчета

| 2005

| 2006

| 2007

| Норматив

| Изменение | ||

| 2006 от 2005 | 2007 от 2006 | 2007 от 2005 | ||||||

| К текущей ликвидности | (А1+А2+А3)/(П1+П2) | 2,41 | 2,74 | 2,38 | 1≥к≥2 | 0,33 | -0,36 | -0,04 |

| К критической (быстрой, срочной) ликвидности | (А1+А2)/(П1+П2) | 2,14 | 2,54 | 1,72 | к≥0,8-1 | 0,40 | -0,82 | -0,43 |

| К абсолютной ликвидности | А1/(П1+П2) | 0,10 | 0,07 | 0,35 | к≥0,2-0,5 | -0,03 | 0,28 | 0,25 |

| К перспективной платежеспособности | П3/А3 | 0,00 | 0,00 | 0,00 | - | - | - | - |

| К заделженности | П3/(А1+А2+А3+А4) | 0,00 | 0,00 | 0,00 | к<0,38 | - | - | - |

| К общей платежеспособности | (П2+П3)/(А3+А4) | 0 | 0 | 0 | - | - | - | - |

Анализ динамики показателей ликвидности ОАО «Астраханьгазсервис» за период 2005 - 2007 гг. показал, что коэффициент текущей ликвидности, который показывает, сколько денежных единиц текущих активов приходится на одну единицу текущих обязательств, выходит за пределы нормальных условий, что говорит о наличие у предприятия достаточного количества оборотных средств для покрытия своих обязательств. Однако превышение оборотных активов над краткосрочными обязательствами более чем в 2 раза свидетельствует о нерациональном вложении организацией своих средств, неэффективности их использования, что также может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности.

Показатель коэффициента критической ликвидности позволяет сделать вывод об отсутствии финансового риска в ОАО «Астраханьгазсервис», т. к. у предприятия достаточно средств для покрытия своих кредитных обязательств. Следовательно, кредитовать данное предприятие целесообразно, т. к. вероятность погашения ими своих обязательств очень велика. Однако, уже к 2007 г. наблюдается некоторое снижение величины данного показателя почти на 1 пункт (с 2,54 до 1,72) по сравнению с 2006 г., это изменение все еще в пределах нормы, но есть вероятность отрицательных результатов в будущем.

Анализ фактического значения коэффициента абсолютной ликвидности показал, что в 2005 и 2006 гг. на предприятии он не достигает рекомендуемых значений, а к концу 2006 года наблюдается его снижение на 30 %. Что говорит о том, что в 2005 г. у предприятия хватало наиболее ликвидных активов для немедленного погашения только 10 % краткосрочных обязательств, а к концу года только 7 %. Что, скорее всего, связано с политикой предприятия, приспособленной к современным условиям инфляции. Т. к. из-за инфляции нецелесообразно поддерживать в активах значительную долю высоколиквидных активов, т. е. денег и краткосрочных ценных бумаг, т. к. они обесцениваются в первую очередь. Поэтому имеет смысл переводить их в другие, менее подверженные инфляции виды активов. Но уже в 2007 г. данный показатель достиг нормального уровня, что говорит о наметившийся положительной тенденции в финансовом состоянии ОАО «Астраханьгазсервис».

В завершение анализа ликвидности и платежеспособности ОАО «Астраханьгазсервис» можно сделать следующие выводы: состояние баланса предприятия не отвечает всем условиям ликвидности, а именно: А1≥П1, А2≥П2, А3≥П3, А4≤П4. Но в целом предприятие является платежеспособным, т. к. у него достаточно активов для погашения своих обязательств.

Дата: 2019-12-22, просмотров: 401.