Финансовое состояние организации характеризуется размещением и использованием средств (активов) и источниками их формирования (собственным капиталом и обязательствами, т. е. пассивами). Провести анализ данных показателей финансового состояния предприятия позволяют данные бухгалтерского баланса. [18]

На данной стадии анализа формируется первоначальное представление о деятельности организации, выявляются изменения в составе ее имущества и источниках финансирования, устанавливаются взаимосвязи показателей отчетности. Так как при анализе баланса одним из основных является прием сравнения показателей за различные периоды, прежде чем приступить к расчетам, необходимо убедиться в однородности принципов оценки статей и правил составления отчетности.

На этапе чтения информации определяют соотношения отдельных статей актива и пассива баланса, их удельный вес в общем итоге (валюте) баланса, рассчитывают суммы отклонений в структуре основных статей баланса по сравнению с предшествующим периодом.

На данном этапе также устанавливают взаимосвязи показателей основных отчетных форм, например, соответствие финансового результата отчетного периода в отчете о прибылях и убытках и бухгалтерском балансе, изменение денежных средств согласно балансу и отчету о движении денежных средств и т. д.

В процессе анализа общая сумма изменения валюты баланса расчленяется на составляющие, что позволяет сделать предварительные выводы о характере сдвигов в составе активов, источниках их формирования и их взаимной обусловленности. Изменения в составе долгосрочных (внеоборотных) и текущих (оборотных) средств рассматриваются в связи с изменениями в обязательствах предприятия.

Важным приемом данного этапа является формирование аналитического баланса или уплотненного аналитического баланса-нетто, который будет затем использоваться во всех дальнейших расчетах финансовых показателей. [10]

Проведем горизонтальный анализ, который предполагает сравнение каждой позиции отчетности с предыдущим периодом и вертикальный анализ, целью которого определение структуры итоговых финансовых показателей, т. е. выявление удельного веса отдельных статей отчетности.

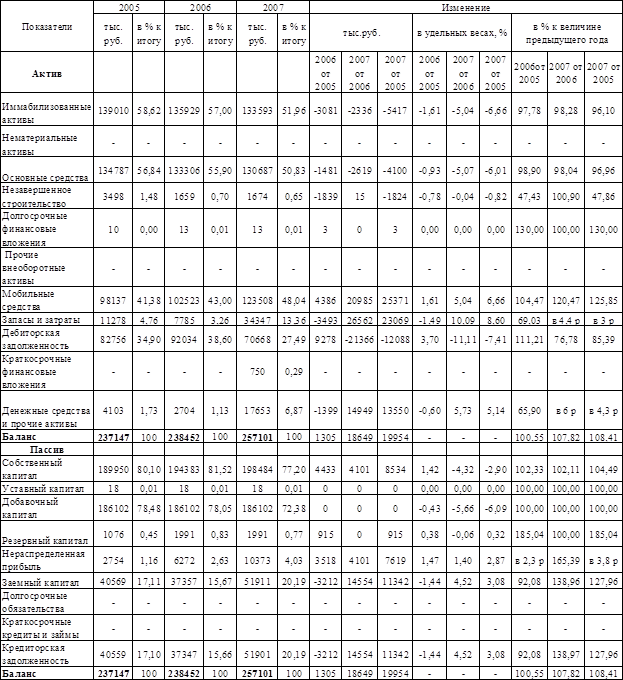

Таблица 13

Вертикальный и горизонтальный анализ баланса

Изучив состав и структуру имущества предприятия за период 2005 – 2007 гг. по данным сводного сравнительного аналитического баланса (таблица 13), видно, что общая стоимость имущества ОАО «Астраханьгазсервис», включая деньги и средства в расчетах, в течении всего анализируемого периода увеличивалась: в 2006 г. и 2007 г. стоимость имущества выросла соответственно на 1 305 тыс. руб. (или на 0,55 %) и 18 649 тыс. руб. (7,82 %). Причем данное увеличение происходило, главным образом, за счет роста мобильных (оборотных) активов, опережающего рост внеоборотных средств: в 2006 г. по сравнению с 2005 г. оборотные средства возросли на 4 386 тыс. руб. (4,47 %), в 2007 г. по сравнению с 2006 г. на 20 985 тыс. руб. (2,47 %), а по сравнению с 2005 г. величина оборотных средств увеличилась на 25 371 тыс. руб. (25,85 %).

В составе имущества в течение 2005 - 2007 гг. также происходили изменения. Если в 2005 г. доля оборотных средств, среди которых наибольший удельный вес занимала дебиторская задолженность (84,33 %), составляла 41,38 %, то к концу 2007 г. она возросла на 6,66 пункта и составила 48,04 %. Увеличение удельного веса производственных запасов в общей стоимости имущества с 4,76 % в 2005 г. до 13,36 % в 2007 г. может свидетельствовать о наращивании производственного потенциала организации; стремлении за счет вложений в производственные запасы защитить денежные активы организации от обесценения под воздействием инфляции; нерациональности выбранной хозяйственной стратегии, вследствие которой значительная часть текущих активов иммобилизована в запасах, чья ликвидность может быть невысокой. Далее необходимо проанализировать, не происходит ли это увеличение за счет необоснованного отвлечения активов из производственного оборота, что в конечном итоге приводит к росту дебиторской задолженности и ухудшению финансового состояния предприятия. В 2006 и 2007 гг. тенденция роста удельного веса в структуре имущества мобильных средств сохранялась, причем в 2006 г. наблюдается увеличение в составе оборотных активов доли дебиторской задолженности на 11,25 %. Это свидетельствует, с одной стороны, о широком использовании предприятием коммерческих кредитов для авансирования (кредитования) своих покупателей, а с другой, о несоблюдении договорной и расчетной дисциплины и несвоевременном предъявлении претензий по возникающим долгам. Изменение ситуации в 2007 г. (снижение дебиторской задолженности на 14,61 %) говорит о положительной тенденции в финансовом состоянии ОАО «Астраханьгазсервис».

В изменении иммобилизованных средств предприятия (основные средства, НМА, и др. внеоборотные активы) за 2005 - 2007 гг. прослеживается закономерное снижение: за 2006 г. данные активы уменьшились на 3 081 тыс. руб. за счет сокращения основных средств в сумме 1 481 тыс. руб. и незавершенного строительства – на 1 839 тыс. руб.; в 2007 г. также произошло уменьшение стоимости внеоборотных активов, в результате снижения стоимости основных средств на 2 336 тыс. руб. по сравнению с 2006 г. и на 5 417 тыс. руб. по сравнению с 2005 г. В составе внеоборотных активов в течение всего анализируемого периода наибольший удельный вес занимают основные средства, но их доля постепенно снижается (если в 2005 г. доля основных средств в общей величине имущества составляла 56,84 %, то к концу 2007 года данная величина сократилась до 50,83%). Из года в год в структуре иммобилизованных средств присутствует такая составляющая как незавершенное строительство. Данное обстоятельство негативно влияет на текущее финансовое положение предприятия, поскольку свидетельствует об отвлечении денежных ресурсов в незаконченные строительством объекты.

Из проведенного структурного анализа за три года видно, что производственный потенциал предприятия к концу 2007 года повысился.

Анализируя пассив баланса, можно отметить, что увеличение источников имущества предприятия в 2006 г. на 1 305 тыс. руб. было обеспечено ростом обязательств предприятия. Удельный вес источников собственных средств в течение 2006 г. увеличился на 1,42 %, а в 2007 г. снизился на 4,32 % и составил на конец 2007 г. 77,20 %, что говорит о некотором снижении независимости предприятия от заемных и привлеченных средств, об уменьшении его финансовой устойчивости.

Ключевым этапом данного раздела анализа является выявление степени соотношения дебиторской и кредиторской задолженности, собственного и заемного капитала, покрытия собственным капиталом величины внеоборотных активов. Из анализируемой таблицы видно, что дебиторская задолженность примерно в 2 раза превышает кредиторскую, что свидетельствует о достаточном количестве средств для покрытия обязательств. Положительным моментом также является то, что величина собственного капитала больше величины заемного капитала, и, в тоже время размер собственных средств на протяжении всего периода был больше иммобилизованных активов, что сигнализирует об устойчивом финансовом положении предприятия.

Для более детального анализа состава и структуры имущества и обязательств следует использовать информацию из приложения к бухгалтерскому балансу (форма №5) и изучить ее по таким направлениям, как движение источников собственных и заемных средств, дебиторской и кредиторской задолженности и т.д.

Следующим этапом методики финансового анализа является исследование показателей ликвидности и платежеспособности.

Дата: 2019-12-22, просмотров: 442.