Государственный комитет Российской Федерации по рыболовству

Федеральное государственное образовательное учреждение

Высшего профессионального образования

«Астраханский государственный технический университет»

Институт экономики

Специальность 080109.65 «Бухгалтерский учет, анализ и аудит»

КАФЕДРА «БУХГАЛТЕРСКИЙ УЧЕТ, АНАЛИЗ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ И АУДИТ»

Дипломная работа

Отражение в бухгалтерском учете и отчетности состояния краткосрочных обязательств, анализ финансового состояния ОАО «Астраханьгазсервис»

Работа выполнена студенткой:

Лепехиной В.А.

« 6 » июня 2008 г.

Руководитель работы:

______ ____доц. Пронина Е.В

« 6 » июня 2008 г.

Консультант по нормоконтролю:

доц. Федорова Л. И.

« » июня 2008 г.

Зав. кафедрой «БА»:

проф. Молчанова О. В.

« » июня 2008 г.

Астрахань 2008

ОГЛАВЛЕНИЕ

Введение. 5

1 Финансово-экономическая характеристика ОАО «Астраханьгазсервис». 10

1.1 Краткая историческая справка ОАО «Астраханьгазсервис». 11

1.2 Схема структуры производства, управления и бухгалтерии ОАО «Астраханьгазсервис»………………………………………………………………………….12

1.3 Организация бухгалтерского учета ОАО «Астраханьгазсервис», основные элементы учетной политики 15

1.4 Анализ основных экономических показателей деятельности ОАО «Астраханьгазсервис» 18

1.5 Обзор литературы.. 25

2 Учет и отражение в отчетности состояния краткосрочных обязательств ОАО «Астраханьгазсервис» 31

2.1 Порядок учета краткосрочной кредиторской задолженности. 32

2.2 Задолженность перед участниками (учредителями) по выплате доходов. 41

2.3 Учет доходов будущих периодов. 44

2.4 Отражение краткосрочных обязательств в отчетности. 47

2.5 Совершенствование учета краткосрочных обязательств………………………………...51

3 Методологические и практические основы анализа финансового состояния ОАО «Астраханьгазсервис». 53

3.1 Оценка состава и динамики имущества и источников формирования имущества ОАО «Астраханьгазсервис». 54

3.2 Анализ ликвидности и платежеспособности ОАО «Астраханьгазсервис». 57

3.3 Анализ финансовой устойчивости ОАО «Астраханьгазсервис». 61

3.4 Анализ деловой активности ОАО «Астраханьгазсервис». 66

3.5 Анализ и оценка рентабельности ОАО «Астраханьгазсервис». 68

3.6 Разработка мероприятий в целях улучшения финансового состояния ОАО «Астраханьгазсервис»………………………………………………………………………….70

Заключение………………………………………………………………………………….......73

Список использованной литературы.. 77

Приложение……………………………………………………………………………………..81

Введение

Дипломная работа написана на тему учета и отражения в отчетности краткосрочных обязательств и анализа финансового состояния ОАО «Астраханьгазсервис». Данное предприятие было выбрано в качестве объекта исследования, потому что именно ОАО «Астраханьгазсервис» обеспечивает бесперебойную газификацию города Астрахани, выполняет работу по проектированию, строительству газовых сетей и других объектов, организовывает круглосуточные работы аварийно-диспетчерской службы, осуществляет комплекс мер по контролю за рациональным использованием газообразного топлива на всех газопотребляющих объектах города Астрахани.

В ходе своей деятельности любое предприятие (в лице его руководителей) осуществляет какие-либо хозяйственные операции, принимает те или иные решения. Практически каждое такое действие находит отражение в бухгалтерском учете.

Наряду с имуществом (активами) у предприятия существуют источники формирования этого имущества, т. е. обязательства (пассив). Предметом дипломной работы является рассмотрение краткосрочных обязательств ОАО «Астраханьгазсервис». Такая направленность связанна с тем, что у предприятия отсутствуют долгосрочные обязательства, т. е. срок погашения не превышает 12 месяцев.

Кредиторская задолженность — неизбежное следствие существующей системы расчетов между предприятиями, при которой всегда наблюдается разрыв во времени платежа и момента перехода права собственности на товар; предъявления платежных документов и их оплаты. Кроме того, практически любое предприятие в силу различных, в том числе не зависящих от него причин, может испытывать временный недостаток денежных средств, но поставщики (продавцы) верят ему, согласны отпустить товар в долг и подождать с оплатой. Часто посредником в таких сделках выступает банк, который оплачивает счета покупателя с получением с него не только суммы долга, но и процента за предоставленный кредит.

Продажа в кредит, отсрочка платежа, деловая жизнь предприятия при наличии постоянной кредиторской задолженности стали постоянным атрибутом нашего времени, хозяйственных отношений в условиях рынка, и в этом нет ничего плохого при условии, если соблюдена мера, если взаимные долги оправданы и сбалансированы, если ими разумно управляют.Большое значение имеет правильное и достоверное отражение обязательств в отчетности как для предприятия, так и для внешних пользователей. Данная информация позволяет сделать правильные выводы о деятельности предприятия и о его финансовом положении на рынке.Центральным элементом системы управления экономикой в рыночных условиях является качество выработки и принятия управленческих решений по обеспечению рентабельности и финансовой устойчивости хозяйственной деятельности предприятия. Отечественный и зарубежный опыт показывает, что качественно выполнить эту работу можно с помощью финансового анализа как метода оценки и прогнозирования финансового состояния предприятия.При помощи анализа финансового состояния хозяйствующих субъектов достигается:

§ объективная оценка финансовой устойчивости,

§ своевременное определение возможного банкротства,

§ эффективность использования финансовых ресурсов.

Показатели финансового состояния отражают наличие, размещение и использование финансовых ресурсов. Положение предприятия в сфере финансов в значительной степени определяет его конкурентоспособность и потенциал в деловом сотрудничестве, оценивает, в какой мере гарантированы экономические, в частности финансовые интересы предприятия и его партнеров. Финансовое состояние предприятий формируется в процессе их взаимоотношений с поставщиками, покупателями, налоговыми органами, банками и другими партнерами. От возможности его улучшения зависят их экономические перспективы.

Финансовая стабильность предприятия становится вопросом его выживания, так как банкротство предприятия в условиях рынка является вероятным результатом хозяйственной деятельности наряду с другими возможностями. В связи с этим существенно возрастает роль и значение анализа финансового состояния как для самого предприятия, так и для его разнообразных партнеров. Важно находить причины резких изменений, чтобы была возможность спрогнозировать дальнейшее развитие событий и своевременно предотвратить или ослабить неблагоприятные тенденции.

Важным проявлением финансового состояния предприятия выступает платежеспособность, под которой подразумевают его способность вовремя удовлетворять платежные требования поставщиков в соответствии с договорами, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет.

Финансовое состояние хозяйствующего субъекта может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно исполнять свои платежные обязательства, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. Финансовое состояние предприятия отражает результаты его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия.

Главная цель финансовой деятельности - решить, где, когда и как правильно использовать финансовые ресурсы для эффективного развития производства и получения максимума прибыли.

Следует оперировать такими понятиями рыночной экономики, как деловая активность, ликвидность, платежеспособность, кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также систематически проводить их анализ.

Основная задача анализа финансового состояния заключается в своевременном выявлении и устранении недостатков финансовой деятельности и нахождении резервов улучшения финансового состояния предприятия и его платежеспособности.

Результаты проведения комплексного анализа финансового состояния должны позволить практически в реальном масштабе времени принимать решения по устранению негативного воздействия внешних и внутренних факторов. Именно с помощью систематического финансово-экономического анализа можно перейти к разработке действенной системы планирования и прогнозирования, рейтинговой оценке финансового состояния и инвестиционной привлекательности предприятия, что является основой антикризисного управления.

Целью дипломной работы является рассмотрение принципов отражения в учете и отчетности краткосрочных обязательств, применяемых на ОАО «Астраханьгазсервис» и проведение анализа финансового состояния на данном предприятии в соответствии с основными методиками.

Данная работа ставит ряд задач, по средствам которых будет достигаться выше поставленная цель:

§ Будет дана характеристика ОАО «Астраханьгазсервис», описаны краткая история возникновения, функционирования и перспективы его развития, все виды деятельности, осуществляемым данным предприятием. Рассмотрены схемы структуры производства, управления и бухгалтерии, организация бухгалтерского учета и элементы учетной политики. Так же будет проведен анализ основных экономических показателей деятельности предприятия.

§ Рассмотрение основных правил отражения в учете и отчетности задолженности организации перед бюджетом и социальными фондами, задолженности перед персоналом, перед поставщиками за полученные, но неоплаченные товары и другие материальные ценности, за выполненные работы, задолженности организации перед учредителями (участниками) по выплате дивидендов и других доходов.

§ Определение финансового положения предприятия;

§ Выявление изменений в финансовом состоянии в пространственно-временном разрезе;

§ Выявление основных факторов, вызывающих изменения в финансовом состоянии;

§ Прогноз основных тенденций финансового состояния.

§ На основе изучения причинно-следственной взаимосвязи между различными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия.

§ Прогнозировать возможные финансовые результаты, экономическую рентабельность, исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов.

§ Разрабатывать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

В соответствии со статьями Федерального закона Российской Федерации от 29 июля 2004 г. N 98-ФЗ «О коммерческой тайне» часть данных о деятельности предприятия ОАО «Астраханьгазсервис» взята условно.

Данная дипломная работа состоит из введения, трех глав, заключения и списка использованной литературы на 80 листах, содержит 4 рисунка, 20 таблиц, 7 формул и 8 приложений.

Обзор литературы

В ходе написания дипломной работы, прежде всего, были изучены, а затем и использованы в работе законодательные акты, относящиеся к вопросу учета краткосрочных обязательств предприятия: федеральные законы, нормативные акты, постановления Правительства РФ, письма Минфина РФ и ГНС РФ, методические указания.

§ ФЗ «О внесении изменений и дополнений в Федеральный закон «Об акционерных обществах»;

§ Указ «Об обеспечении правопорядка при осуществлении платежей по обязательствам за поставку товаров (выполнение работ или оказание услуг)»;

§ Письмо «О порядке отражения в бухгалтерском учете товарообменных операций или операций, осуществляемых на бартерной основе»;

§ Постановление «Об утверждении норм возмещения командировочных расходов на территории РФ»;

§ Указание ЦБ РФ «О расчете наличными между юридическим лицами»;

§ ПБУ 13/2000 «Учет государственной помощи». Утверждено Приказом Минфина РФ от 16.10.2000 г. № 92н;

§ ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию». Утверждено Приказом Минфина РФ от 2.08.2001 г. № 60н;

§ ПБУ 16/02 «Информация по прекращению деятельности». Утверждено Приказом Минфина РФ от 2.07.2002 г. № 66н. и пр.

В качестве источника использовались правовые справочные системы «Гарант» и «Консультант плюс».

Основными учебниками бухгалтерского учета были такие книги как: «Бухгалтерский учет» (автор П. С. Безруких) [9], «Бухгалтерский финансовый учет» (автор В. П. Астахов) [6], в которых подробно изложены методологические аспекты учета краткосрочных обязательств. Авторами, для обобщения информации о состоянии расчетов с поставщиками, покупателями, различными дебиторами и кредиторами, подотчетными лицами, предлагается использовать шестой раздел плана счетов, предназначенный для учета расчетов. П. С. Безруких предлагает использовать вексельную форму расчета с кредиторами, как наиболее гибкую, оперативную и одновременно обеспечивающую укрепление платежной дисциплины, для учета задолженности по которым предлагается открытие специальных субсчетов к счету «Расчеты с покупателями и заказчиками». Сами векселя, по мнению автора, должны учитываться на забалансовых счетах «Обеспеченные обязательства и платежи полученные» и «Обеспеченные обязательства и платежи выданные».

В. Ф. Палий [16] определяет зависимость оценки обязательств от того, относятся они к точным (сумма известна уже в момент возникновения обязательств) или оцениваемым (все начисляемые обязательства). По мнению автора все обязательства перед кредиторами в отчетности следует показывать с процентами, причитающимися к выплате, а начисленные проценты отражать как сумму расходов на счетах учета затрат, прибыли, капитальных вложений.

При изучении вопроса учета обязательств был рассмотрен ряд статей в периодических изданиях. Так, например, в журнале «Научная жизнь», вышедшего в марте 2008 года, опубликована статья, посвященная проблеме сближения российских правил оценки кредиторской задолженности с требованиями МСФО. А. М. Низамутдинова [21] в своей статье проводит сравнение способов оценки обязательств. МСФО регламентируют использование дисконтированной стоимости для оценки кредиторской задолженности: в МСФО 16 "Основные средства" (§ 23), МСФО 2 "Запасы" (§ 18), МСФО 38 "Нематериальные активы" (§ 32) указано требование для случаев отсрочки оплаты свыше обычных условий признавать в качестве процентного расхода в течение периода отсрочки разницу между дисконтированной и номинальной суммой платежа.

В России традиционным можно считать подход к оценке кредиторской задолженности, использующий фактическую стоимость. Альтернативным является подход, доказывающий возможность применения дисконтированной стоимости.

Вопрос о том, какому подходу отдать предпочтение при составлении бухгалтерской отчетности российских компаний, является открытым на протяжении нескольких последних лет. Автор считает, что российские правила оценки задолженности можно считать в большой степени приближенными к требованиям международных стандартов финансовой отчетности. Однако способ оценки по дисконтированной стоимости является не единственным. Для максимального сближения отечественных норм с международными предлагается внести изменения в ПБУ 9/99 с тем, чтобы исключить вариантность оценки задолженности и упростить процедуру применения норм отечественного законодательства по оценке кредиторской задолженности.

Л. П. Фомичева [22], в своей статье «Списание безнадежной к погашению задолженности», опубликованной в журнале «Бухгалтерский вестник» за август 2007 года, рассматривает несколько подходов к списанию обязательств предприятия. Для подтверждения обоснованности сумм кредиторской задолженностей, числящихся на счетах бухгалтерского учета, необходимо проводить инвентаризацию обязательств и при этом руководствоваться требованиями, изложенными в Методических указаниях по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина России от 13 июня 1995 г. № 49.

Периодичность инвентаризации определяется предприятием самостоятельно, но есть случаи, не зависящие от воли руководства. Так, инвентаризация имущества и задолженности обязательно проводится всеми юридическими лицами перед составлением годовой отчетности и в иных случаях, перечисленных в п. 2 ст. 12 Федерального закона от 21 ноября 1996 г. Л? 129-ФЗ «О бухгалтерском учете».

Суммы кредиторской и депонентской задолженности, по которым срок исковой давности истек, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся на финансовые результаты- (прочие доходы) у коммерческой организации или увеличение доходов у некоммерческой организации.

При проведении анализа финансового состояния предприятия была изучена работа В. В. Ковалева «Финансовый учет и анализ: концептуальные основы» в которой подробно изложена методология и проблемы анализа финансового состояния на предприятии. В настоящее время в России существуют различные методики проведения анализа финансового состояния.

Методика О. В. Ефимовой [10]. План для проведения финансового анализа:

1. Анализ платежеспособности и ликвидности: предварительная оценка платежеспособности и ликвидности; внутренний анализ состояния активов;

2. внутренний анализ краткосрочной задолженности.

3. Анализ структуры источников средств и их использования.

4. Анализ оборачиваемости оборотных средств: общая оценка оборачиваемости активов предприятия; движение денежных средств на предприятии; анализ дебиторской задолженности;

5. анализ оборачиваемости товарно-материальных запасов.

6. Анализ эффективности использования имущества.

7. Сводная оценка финансового состояния предприятия.

Методика Шеремета — Сайфулина [18]. План проведения анализа:

1. Общая оценка динамики и структуры статей бухгалтерского баланса.

2. Анализ финансовой устойчивости предприятия.

3. Анализ ликвидности баланса.

4. Анализ финансовых коэффициентов:

5. оценка рентабельности; оценка эффективности управления; оценка деловой активности; оценка рыночной стоимости; оценка ликвидности предприятия.

6. Методика оценки неудовлетворительной структуры баланса (банкротства).

7. Система показателей деловой активности и эффективности.

Методика Г. В. Савицкой. План проведения анализа:

1. Анализ финансовой структуры баланса.

2. Анализ равновесия между активами предприятия и источниками их формирования. Оценка финансовой устойчивости предприятия.

3. Оценка производственно-финансового левериджа.

4. Анализ запаса финансовой устойчивости (зоны безубыточности) предприятия.

5. Анализ платежеспособности предприятия на основе показателей ликвидности баланса.

6. Оценка платежеспособности предприятия на основе изучения потоков денежных средств.

7. Общая оценка финансового состояния предприятия.

8. Прогнозирование и разработка моделей финансового состояния субъекта хозяйствования.

4. Методика А. Б. Крутика, М. М. Хайкина. План проведения анализа:

1. Предварительная оценка финансового положения предприятия.

2. Анализ ликвидности и платежеспособности предприятия. Оценка финансовой устойчивости предприятия.

3. Анализ текущей деятельности: управление дебиторской задолженностью; управление производственными запасами; управление денежными потоками.

4. Анализ рентабельности.

5. Обобщенный анализ финансового состояния предприятия.

6. Анализ положения на фондовом рынке.

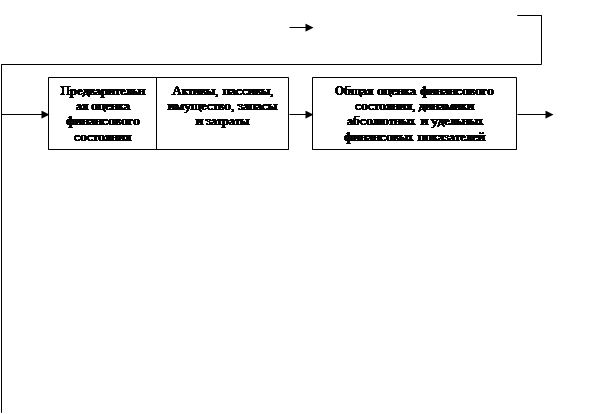

Методика В. В. Ковалева. План проведения анализа:

1.

|

|

|

| ||

| ||

| ||

| ||

Рис. 2 Схема анализа финансового состояния предприятия

§ характеристика общей направленности финансово-хозяйственной деятельности;

§ выявление «больных» статей.

2. Оценка и анализ экономического потенциала субъекта хозяйствования:

§ оценка имущественного положения:

§ построение аналитического баланса-нетто,

§ вертикальный анализ баланса,

§ горизонтальный анализ баланса,

§ анализ качественных сдвигов в имущественном положении;

§ оценка финансового положения: - оценка ликвидности,

§ оценка финансовой устойчивости.

3. Оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования:

§ оценка производственной деятельности;

§ анализ рентабельности;

§ оценка положения на рынке ценных бумаг.

Для проведения дальнейшего анализа выбрана схема проведения финансового анализа, представленная на рис. 2. На наш взгляд, ее применение дает возможность более четкого и всестороннего рассмотрения финансового состояния предприятия, позволяет оценить все значимые показатели предприятия, фиксирующие результаты его финансовой деятельности, что в свою очередь обеспечивает своевременность принятия важных управленческих решений при улучшении финансового состояния предприятии. А также поможет предотвратить отрицательный результат деятельности предприятия.

Прочие кредиторы

Расчеты с покупателями и заказчиками

Для отражения в учете данных расчетов предприятие использует счет 62 «Расчеты с покупателями и заказчиками», предназначенный для обобщения информации о расчетах с покупателями и заказчиками.

при отгрузке продукции покупателям возникающая дебиторская задолженность отражается по цене продажи продукции на счете 62 "Расчеты с покупателями и заказчиками".

На суммы оплаты за отгруженную продукцию, выполненные работы и оказанные услуги организация предъявляет расчетные документы покупателю или заказчику и производит следующую бухгалтерскую запись:

Таблица 7

Оформление расчетов с покупателями и заказчиками

| Хозяйственная операция | Дебет | Кредит | Сумма |

| Оказаны услуги покупателям | 62 | 90 | 50000 |

| Списание стоимости амортизируемого имущества при продаже | 62 | 91 | 19000 |

| Принят авансовый платеж от покупателей | 62/Авансы | 90 | 2000 |

| Оплачен счет покупателями | 51 | 62 | 50000 |

Отпуск продукции также осуществляется на основе счета-фактуры, которая регистрируется в журнале учета счетов-фактур. В нем указывают номер, дату выданного документа, наименование покупателя, стоимость продукции и сумма НДС.

Регистром синтетического учета по счету 62 является журнал-ордер № 11, в котором выделена отдельная графа для отражения оборотов по 62 счету.

Аналитический учет по счету 62 "Расчеты с покупателями и заказчиками" ведется по каждому предъявленному покупателям (заказчикам) счету, а при расчетах плановыми платежами - по каждому покупателю и заказчику. При этом построение аналитического учета обеспечивает возможность получения необходимых данных по:

покупателям и заказчикам по расчетным документам, срок оплаты которых не наступил;

покупателям и заказчикам по не оплаченным в срок расчетным документам;

авансам полученным;

На ОАО «Астраханьгазсервис» не создается резерв по сомнительным долгам.

Расчеты с подотчетными лицами

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденным приказом Минфина России от 31.10.2000 № 94-н, бухгалтерский учет расчетов с работниками по суммам, выданным на командировочные расходы, ведется на счете 71 "Расчеты с подотчетными лицами". Аналитический учет по этому счету ведется по каждой сумме, выданной под отчет.

Размер подотчетных сумм, а также сроки, на которые они выдаются, определяет в своем приказе руководитель организации. Кроме того, в приказе установлен круг лиц, имеющих право получать наличные деньги под отчет.

Наличные выдаются работнику под отчет при условии, что он отчитался по ранее выданным суммам. Работник не имеет права передавать полученные под отчет средства другим лицам. Для того чтобы выдать эти деньги другому работнику, их сначала нужно внести в кассу предприятия.

Денежные средства выдаются под отчет по расходным кассовым ордерам и должны использоваться работником строго по назначению.

Аналитический учет по счету 71 ведется по каждой сумме, выданной под отчет.

Счет 71 кредитуется на суммы, израсходованные подотчетными лицами, в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, а также другими счетами в зависимости от характера произведенных расходов.

Неизрасходованные подотчётным лицом денежные средства возвращаются в кассу.

В августе 2006 года директор ОАО «Астраханьгазсервис» издал распоряжение, согласно которому бухгалтер выдал секретарю Ивановой А. М. сумму в размере 1400 рублей, для приобретения канцелярских товаров. Всё необходимое Иванова А. М. приобрела и предоставила бухгалтеру все документы (чеки) подтверждающие целевое расходование денежных средств. Канцелярские товары передаются в эксплуатацию. В бухгалтерии были сделаны следующие записи:

Таблица 8

Оформление расчетов с подотчетными лицами

| Хозяйственная операция | Дебет | Кредит | Сумма |

| Выданы денежные средства под отчёт работнику | 71 | 50 | 1400 |

| Учтены материалы, приобретенные работником предприятия | 10 | 71 | 1250 |

| Списаны материалы в эксплуатацию | 26 | 10 | 1250 |

| Сдан в кассу неизрасходованный остаток по авансовому отчету | 50 | 71 | 150 |

Журнал-ордер №7 по счету 71 «Расчеты с подотчетными лицами» составляется по авансовым отчетам. В нем указывается номер авансового отчета, фамилия, имя и отчество подотчетного лица, порядковый номер по журналу-ордеру за прошлый месяц, дата возникновения задолженности, остаток на начало месяца по дебету (сумма, оставшаяся в подотчете) и по кредиту (сумма не возмещенного перерасхода), дата выдачи в подотчет, сумма, корреспондирующий счет (в данном случае 50 «Касса», т. к. сумма под отчет поступает из кассы), сумма, которая израсходована из подотчетных сумм с кредита счета 71 в дебет конкретных счетов.

Далее подсчитывается сальдо на конец месяца по каждому подотчетному лицу по дебету (если сумма осталась в подотчете) или по кредиту (если есть перерасход).

Ниже высчитываются итоги, учетная стоимость приобретенных материальных ценностей и итог по кредиту согласно документам.

По окончании заполнения ставится дата, когда журнал-ордер закончен и отражения суммы оборотов в Главной книге.

Подписывают журнал-ордер №7 исполнители и главный бухгалтер

Расчеты с прочими кредиторами

Для учета различных расчетных отношений с другими предприятиями, организациями, отдельными лицами используют активно - пассивный счет 76 "Расчеты с разными дебиторами и кредиторами".

К счету 76 открываются следующие субсчета:

76-1 "Расчеты по имущественному и личному страхованию";

76-2 "Расчеты по претензиям";

76-3 "Расчеты по причитающимся дивидендам и другим доходам";

76-4 "Расчеты по депонированным суммам" и др.

На субсчете 76-1 "Расчеты по имущественному и личному страхованию" отражают расчеты по страхованию имущества и персонала организации, в котором организация выступает страхователем.

Аналитический учет по счету 76-1 ведут по страховщикам и отдельным договорам страхования.

На субсчете 76-2 "Расчеты по претензиям" отражают расчеты по претензиям, предъявленным поставщикам, подрядчикам, транспортным и другим организациям, а также по предъявленным и признанным (или присужденным) штрафам, пеням и неустойкам. В дебет этого счета списывают причиненный организации ущерб по вине поставщиков материальных ресурсов, подрядчиков, учреждений банков и других организаций с кредита следующих счетов:

- 60 "Расчеты с поставщиками и подрядчиками" - на суммы несоответствия цен и тарифов, качества, арифметических ошибок и т.п. по уже оприходованным ценностям;

- 20 "Основное производство", и других счетов учета затрат - за брак и потери, возникшие по вине поставщиков и подрядчиков;

- учета денежных средств и кредитов банка (51, 66, 67 и др.) - по суммам, ошибочно списанным со счетов организации;

- 91 "Прочие доходы и расходы" - по штрафам, пеням, неустойкам, взыскиваемым с поставщиков, подрядчиков, покупателей, заказчиков, потребителей услуг за несоблюдение договорных обязательств.

Суммы удовлетворенных претензий списывают с кредита счета 76-2 в дебет счетов учета денежных средств (51, 52 и др.). Суммы неудовлетворенных претензий, как правило, списывают с кредита счета 76-2 в дебет тех счетов, с которых они были списаны на счет 76-2 (10, 20, 60 и др.).

Уплаченные организацией разные штрафы, пени и неустойки списывают с кредита счетов учета денежных средств в дебет счета 91 "Прочие доходы и расходы".

На субсчете 76-3 "Расчеты по причитающимся дивидендам и другим доходам" учитывают расчеты по причитающимся организации дивидендам и другим доходам, в том числе по прибыли, убыткам и другим результатам по договору простого товарищества. Подлежащие получению доходы отражают по дебету счета 76-3 и кредиту счета 91 "Прочие доходы и расходы". Полученные доходы записывают по дебету счетов учета активов (51, 52 и др.) и кредиту счета 76-3.

На субсчете 76-4 "Расчеты по депонированным суммам" учитывают расчеты с работниками организации по не выплаченным в установленный срок суммам из-за неявки получателей. Депонированные суммы отражают по кредиту счета 76-4 и дебету счета 70 "Расчеты с персоналом по оплате труда". При выплате депонированных сумм получателю кредитуют счета учета денежных средств и дебетуют счет 76-4.

Таблица 9

Оформление расчетов с прочими кредиторами

| Хозяйственная операция | Дебет | Кредит | Сумма |

| Начислены суммы страховых платежей | 76/1 | 23,25,26.. | 4000 |

| Перечисление суммы страховых платежей страхователям | 51,52,55 | 76/1 | 4000 |

| Списаны потери товарно-материальных ценностей по страховым случаям | 10,43 | 76/1 | 4000 |

| Возмещена сумма порчи с работника | 76/1 | 73 | 4000 |

| Списание некомпенсируемых страховыми возмещениями потери от страховых случаев | 99 | 76/1 | 1000 |

| Списан ущерб по вине поставщиков | 76/2 | 60,20,91 | 500 |

| Списан возмещенный ущерб | 51,52,55 | 76,2 | 400 |

| Списан невозмещенный ущерб | 10,20,60 | 76/2 | 100 |

| Учтен подлежащий получению доход | 76/3 | 91 | 1000 |

| Получены доходы | 51,52,55 | 76/3 | 1000 |

| Отражены депонированные суммы | 70 | 76/4 | 4500 |

Аналитический учет по счету 76 "Расчеты с разными дебиторами и кредиторами" ведут по каждому дебитору и кредитору. Сальдо по счету 76 определяют по оборотной ведомости по аналитическим счетам счета 76.

Учет расчетов с разными дебиторами и кредиторами в рамках группы взаимосвязанных организаций, о деятельности которых составляется сводная бухгалтерская отчетность, ведется на счете 76 обособленно.

Синтетический учет ведется в журнале-ордере № 8, где указывают сальдо на начало месяца, дебетовый оборот общей суммой, кредитовые обороты с разбивкой по корреспондирующим счетам, выводится остаток на конец месяца.

Заключение

В процессе написания диплома были выполнены установленные задачи и достигнута поставленная цель. В первой главе работы подробно дана организационно-экономическая характеристика ОАО "Астраханьгазсервис", раскрыты виды деятельности предприятия, его организационная структура. Определено, что основной целью предприятия является предоставление услуг населению и организациям по бесперебойной газификации, выполнению работ по проектированию, строительству газовых сетей и других объектов, организовывает круглосуточные работы аварийно-диспетчерской службы, осуществляет комплекс мер по контролю за рациональным использованием газообразного топлива на всех газопотребляющих объектах города Астрахани.

Для обеспечения четкого управления работой предприятия, предупреждения для анализа и контроля за состоянием хозяйственных средств и их источников, за результатами хозяйственной деятельности, за сохранностью коллективной собственности необходима учетная информация. Поэтому данное предприятие ведет бухгалтерскую и статистическую отчетность в установленном государством порядке и несет ответственность за ее достоверность.

Данная дипломная работа рассматривает широкий круг вопросов, связанных с организацией ведения учета краткосрочных обязательств ОАО «Астраханьгазсервис», в частности кредиторской задолженности, задолженности перед учредителями по выплате доходов, доходов будущих периодов. Был изучен порядок построчного отражения краткосрочных обязательств в отчетности.

В ходе написания работы также были освещены все наиболее важные сферы анализа финансового состояния предприятия ОАО «Астраханьгазсервис». Был оценен состав и динамика имущества и источников их формирования, произведен и описан анализ ликвидности, платежеспособности, финансовой устойчивости и деловой активности.

Исходя из данных проведенного анализа, можно сделать некоторые выводы. ОАО «Астраханьгазсервис» является ликвидным. Запасы и затраты покрываются собственными оборотными средствами, темпы роста запасов и затрат не превышает темпы роста источников их формирования. На исследуемом предприятии наблюдается финансовая независимость от заемных средств, благоприятная структура финансовых источников и низкий уровень финансового риска для кредиторов. Предприятие платежеспособно, что делает его надежным партнером в деловых сделках. Баланс предприятия не является абсолютно ликвидным, за счет недостачи денежных средств. Для решения этой проблемы ОАО «Астраханьгазсервис» рекомендуется сократить долю дебиторской задолженности и внеоборотных активов, что позволит увеличить объем наиболее ликвидных активов – денежных средств, необходимых для покрытия наиболее срочных обязательств.

Анализируя поведение кредиторской задолженностей, можно заметить, что на предприятии отсутствуют долгосрочные показатели, что говорит о достаточно коротких сроках погашения всех обязательств. Для улучшения положения предприятия на экономическом рынке необходимо еще больше сократить сроки погашения задолженностей и снизить уровень просроченных долгов, что приведет к более высокой скорости обращения денежных потов предприятия.

Для того чтобы удостовериться в стабильном положении ОАО «Астраханьгазсервис», было предложено проверить его бухгалтерскую отчетность на соответствие принципу бухгалтерского учета о непрерывности деятельности, т. к. несоответствие имущественного и финансового положения экономического субъекта данному принципу будет существовать о невозможности этого субъекта продолжать деятельность и исполнять свои обязательства в течение 12 месяцев, следующих за отчетным периодом.

По результатам проведенных расчетов вероятности банкротства по методу Альтмана, стало понятно, что банкротство ОАО «Астраханьгазсервис» не грозит, так как расчетный показатель находится в пределах нормы. Из чего можно сделать вывод, что деятельность ОАО «Астраханьгазсервис» отвечает всем условиям принципа непрерывности деятельности, что в свою очередь еще раз доказывает его стабильность и устойчивость в экономическом плане.

Для определения состояния предприятия в будущем было предложено использовать перспективный анализ для обоснования прогнозируемых финансовых показателей и оценки финансовой устойчивости. Таким образом, путем предварительного изучения сложившихся тенденций, характеризующих текущее финансовое состояние, можно обосновать значение ключевых показателей, определяющих финансовое состояние предприятия и его финансовую устойчивость в будущем, с позиции их соответствия целям развития предприятия в условиях изменяющейся внешней и внутренней среды и под воздействием принимаемых решений.

В ОАО «Астраханьгазсервис» необходимо усовершенствовать автоматизацию бухгалтерского учета, переводом весь учет в систему 1С: Бухгалтерия 8. Данная программа предоставляет высокую степень автоматизации, мощные и гибкие средства для развития системы учета и анализа финансово-хозяйственной деятельности предприятия.

Так же на основании исследования правил отражения в учете краткосрочных обязательств на ОАО «Астраханьгазсервис» автором была разработана ведомость учета кредиторской задолженности [Приложение 11]. Данная форма позволяет наглядно увидеть наименования кредиторов по каждому разделу, входящему в состав кредиторской задолженности, в корреспонденции всех необходимых счетов. Отдельным пунктом вынесены суммы кредиторской задолженности, по каждому разделу, срок которых превысил допустимые договором нормы, что в свою очередь позволяет отслеживать такие долги и принимать оперативные решения по их погашению и предотвращению их появления в будущем.

Список использованной литературы

1. Федеральный Закон «О бухгалтерском учете» от 21.11.1996 г. №129-ФЗ.

2. Приказ Минфина России «О формах бухгалтерской отчетности организаций» от 22.07.2003г. №67н. (с изменен. и дополн. от 31.12.2004г.)

3. Приказ Минфина РФ «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ» от 29 июля 1998г. №34н. (с изменениями и дополнениями от 24.03.2000г.)

4. Приказ Минфина РФ «Об утверждении Положения по бухгалтерскому учету» «Бухгалтерская отчетность организации» от 6 июля 1999 г. № 43н, ПБУ 4/99

5. Приказ Минфина РФ «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» от 31.10.2000г. №94н, (с измен. и допол. от 07.05.2003г.)

6. Абрютина Н.С. Анализ финансово-экономической деятельности предприятия. М.: «Дело и сервис», 2000г. – 256 с.

7. Артеменко В.Г., Беллендир М.В. Финансовый анализ: Учебное пособие. – М.: Издательство «ДИС», НГАЭиУ, 2002. – 135 с

8. Астахов В. П. Бухгалтерский (финансовый) учет: Учебное пособие. Издание 5-е, переработанное и дополненное. – Москва: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2004. - 290 с. (Серия «Экономика и управление».)

9. Бакаев А.С. Годовая бухгалтерская отчетность коммерческой организации. - М.: Изд-во «Бухгалтерский учет», 2000. - 238 с. (Библиотека журнала «Бухгалтерский учет».

10. Баканов М.И., Шеремет А.Д. Теория экономического анализа: учебник. - М.: Финансы и статистика, 1999.

11. Банк В. Р., Тараскина А. В. Теория и практика комплексного анализа финансового состояния хозяйствующего субъекта / Учеб. Пособие. – Астрахань, АГТУ, изд. ООО «ЦНТЭП», 2003. – 340 с.

12. Безруких П.С. и др. Бухгалтерский учет: Учебник/ А.С. Бакаев, П.С. Безруких, Н.Д. Врублевский и др.; Под ред. П.С. Безруких.- 4-е изд., перераб. И доп.- М.: Бухгалтерский учёт, 2003.

13. Богдановская Л. А. Анализ хозяйственной деятельности на предприятии: Учебник/Л.А. Богдановская, Г.Г. Виногоров, О.Ф. Мигун и др.; Под общественная. ред. В.И. Стражева. - 7-е изд., стереотип.- Мн.: Выш. шк., 2004. – 385 с.

14. Грачев А.В. Оценка платежеспособности предприятия за период//Финансовый менеджмент. – 2005.-№6. С.22-24

15. Грищенко О.В. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие. Таганрог: Изд-во ТРТУ, 2000. – 112 с.

16. Демин А.В. Платежеспособность предприятия: оценка и принятие решений//Финансовый менеджмент. – 2001.-№1. С.30-38

17. Ефимова О. В. Финансовый анализ.- 4-е изд., перераб. и доп.— М.: Иэд-во "Бухгалтерский учет", 2002.— 528 с.

18. Ефимова О.В. Как анализировать финансовое положение предприятия: Практ. пособ./ О.В.Ефимова. – 5-е изд., перераб. и доп. – М.:Бизнес-школа» Интел-синтез», 2001. – 135 с.

19. Ефремов В.С. Виртуальное обучение как зеркало новой информационной технологии // Менеджмент в России и за рубежом № 6, 1999.

20. Камышанов П. И. Бухгалтерский финансовый учет: учеб. Для студентов, обучающихся по специальностям: «Финансы и кредит», «Бухгалтерский учет, анализ и аудит» / П.И. Камышанов, А.П. Камышанов. – 3-е изд., перераб. И доп. – М.: Омега-Л, 2006. – 589 с.

21. Козлова Е.П. Парашутин Н В и др. Бухгалтерский учет / Е.П. Козлова, Н.В. Парашутин, Т.Н. Бабченко, Е.Н. Галанина, М:, Финансы и статистика 2003.

22. Кондраков Н.П. Бухгалтерский учет: учебное пособие. М.: Инфра-М. 2002.

23. Кравченко Л.М. Анализ хозяйственной деятельности предприятий: Учебно-практическое пособие. – Мн.: «Финансы, учет, аудит», 2006. – 320с.

24. Любушин Н.П., Лещева В.Б. Дьякова В.Г. Анализ финансово-экономической деятельности предприятия: учеб.пособие для вузов/под.ред. Н.П. Любушина. М.: ЮНИТИ-ДАНА, 2000

25. Любушин Н.П. Комплексный экономический анализ хозяйственной деятельности. – М.: ЮНИТИ – 2005 - 445 с.

26. Негашев Е.В. Анализ финансов предприятия в условиях рынка. – М.: Выш. шк. , 2001. – 378 с.

27. Палий В. Ф. Бухгалтерский учет. Учеб. Пособие. – 2-е изд., пераб. И доп. – М.: Институт профессиональных бухгалтеров России: Информационное агенство «ИПБ», 2005. – 336 с.

28. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 4-е изд., перераб.и доп. Минск: ООО «Новое знание»,2000. 688 с.

29. Шеремет А.Д. Анализ финансово-хозяйственной деятельности: Учеб. Пособие. – 2-е изд., перераб. И доп. – М.: Институт профессиональных бухгалтеров России: Информационное агенство «ИПБ-БИНФА»,2005.-310 с.

30. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. М.: ИНФРА-М, 2000. 208 с.

31. Лаптева Д. Г. Принципы бухгалтерского учета и отражение обязательств // Бухгалтерский учет. – 2007. - № 9. – С 67 – 71.

32. Низамутдинова А.М. О сближении российских правил оценки дебиторской и кредиторской задолженности с требованиями МСФО // Бухгалтерский учет. – 2008. - № 5. – С 72 – 75.

33. Фомичева Л. П. Списание безнадежной к погашению задолженности // Бухгалтерский вестник. – 2007. - № 8. – С 46 – 66.

34. Чернов В.А. Анализ финансового состояния организации // Аудит и финансовый анализ. 2001г., № 2. – 53 – 72 с.

35. Швандар В. А.Экономика предприятия: Учебник для вузов / Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. – 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2003. – 718 с.

Государственный комитет Российской Федерации по рыболовству

Федеральное государственное образовательное учреждение

Высшего профессионального образования

«Астраханский государственный технический университет»

Институт экономики

Дата: 2019-12-22, просмотров: 371.