Безусловно, прогрессивный, в каком-то смысле даже революционный, налоговый режим оказался с самого начала опутан множеством необоснованных ограничений, законодательных ловушек и правовых коллизий, значительно ограничивающих сферу его применения и нивелирующих его преимущества. Применение УСН на практике трудно оценить однозначно. Рассмотрим преимущества и недостатки применения данной системы [33].

Одним из первых преимуществ УСН является заявительный порядок перехода организаций и ИП с общеустановленной системы налогообложения на УСН. Перейти на этот налоговый режим и уйти с него налогоплательщик может по собственному желанию. Конечно же, законодательство накладывает определенные ограничения на право перехода на УСН, но, тем не менее, именно добровольность перехода на этот специальный режим дает возможность вообще обсуждать проблему выбора налогового режима.

Следующее преимущество, возможность замены целого ряда налогов, которые организации либо ИП обязаны уплачивать, если они находятся на общем режиме налогообложения, уплатой единого налога. При этом расчет единого налога достаточно прост. Налоговый учет по единому налогу ведется в Книге учета доходов и расходов.

Из этого преимущества вытекает и еще одно: субъекту, применяющему УСН, нужно представлять в органы налоговой службы не четыре налоговых декларации, а только одну. То есть на лицо снижение совокупной налоговой нагрузки на предприятие. Согласно данным ФНС, налоговая нагрузка в среднем на одного налогоплательщика, применявшего до перехода на УСН общеустановленный порядок налогообложения, снизилась в 2-2,5 раза.

Кроме того, упрощение учета и отчетности позволило снизить трудозатраты, связанные с учетом результатов предпринимательской деятельности. Это преимущество является не только следствием замены целого ряда налогов одним, но и вытекает из ст. 3 Закона №191-ФЗ, внесшей изменения в Федеральный закон №129-ФЗ «О бухгалтерском учете», смысл которых сводится к следующему:

§ организации, перешедшие на УСН, освобождаются от обязанности ведения бухгалтерского учета, (исключение составляет учет основных средств и нематериальных активов);

§ организации и ИП, применяющие УСН, ведут учет доходов и расходов с использованием книги учета доходов и расходов.

Позитивным и значительным моментом можно считать появление в перечне расходов на подтверждение соответствия продукции или иных объектов, процессов производства, эксплуатации, хранения, перевозки, реализации и утилизации, выполнения работ или оказания услуг требованиям технических регламентов, положениям стандартов или условиям договоров ст. 346.16- 346.26. Известно, что подобные затраты до сих пор не учитывались в качестве расходов, на которые налогоплательщик при определении налоговой базы может уменьшить полученные доходы [22].

Казалось бы, опираясь на вышеприведенные доводы, можно сделать вывод, что переход на УСН выгоден всем налогоплательщикам. Но, как и любой налоговый режим, УСН имеет, безусловно, и недостатки.

Среди недостатков или, скорее, ограничений УСН следует отметить низкую максимальную планку дохода, позволяющую налогоплательщикам применять УСН.

Еще один недостаток упрощенной системы имеет отношение к ее варианту с объектом налогообложения доходы минус расходы. Дело в том, что перечень расходов, на которые налогоплательщик вправе уменьшать свой доход, приведенный в статье 346.16 НК РФ, является исчерпывающим. Из этого следует, что если какой-нибудь вид расходов там не указан, то он не подлежит учету в целях исчисления единого налога.

На наш взгляд наиболее серьезная проблема у налогоплательщиков, применяющих УСН, возникает в связи с действующим механизмом взимания налога на добавленную стоимость, далее НДС. Налогоплательщики, применяющие УСН, не являются налогоплательщиками НДС, за исключением НДС, уплачиваемого при ввозе товаров на таможенную территорию РФ.

В соответствии с пп. 8 п. 1 ст. 346.16 НК РФ у лиц, применяющих УСН, суммы НДС по приобретаемым товарам, работам и услугам уменьшают полученные доходы при определении объекта налогообложения. При этом лица, применяющие УСН, не вправе предъявлять своим клиентам, заказчикам, покупателям суммы НДС и выставлять счета-фактуры. В том случае, когда лицо, применяющее УСН, в цепочке сделок оказывается между налогоплательщиками НДС, цепочка выставления счетов-фактур прерывается и лицо, приобретающее товары, работы, услуги у лица, применяющего УСН, лишается права на осуществление налогового вычета по НДС. Такое положение снижает привлекательность, а следовательно, и конкурентоспособность коммерческих предложений лиц, применяющих УСН, лицам, являющимся налогоплательщиками НДС. Кроме того, при экспорте товаров лица, применяющие УСН, лишены возможности получить возврат сумм уплаченного НДС.

Возможности по вычету расходов на приобретение ОС и нематериальных активов вместо начисления амортизации могут быть привлекательными для целого ряда налогоплательщиков - как организаций, так и ИП. Однако следует тщательно разобраться с теми ситуациями, которые могут возникнуть у налогоплательщиков при:

§ продаже (передаче)основных средств, приобретенных после перехода на УСН, до истечения сроков, установленных в последнем абзаце п. 3 ст. 346.16 НК РФ (3 года - в отношении основных средств со сроком полезного использования до 15 лет; 10 лет - в отношении основных средств со сроком полезного использования свыше 15 лет);

§ переходе (возврате) налогоплательщика к общему режиму налогообложения.

Следует еще раз подчеркнуть, что переход или возврат к общему режиму налогообложения отнюдь не всегда зависит только от желания налогоплательщика. В частности, налогоплательщик может оказаться лишенным права применять УСН, если превысит ограничения, установленные в п. 4 ст. 346.13 НК РФ.

При решении вопроса о переходе на УСН следует учитывать также, что данная система налогообложения является новой не только для налогоплательщиков, но и для налоговых органов, что уже порождает самые неожиданные проблемные ситуации [24].

Налогоплательщикам, применяющим УСН, не запрещается, в частности, приобретать ценные бумаги других эмитентов; выпускать собственные акции и долговые ценные бумаги; участвовать в капитале других организаций; передавать имущество по договорам доверительного управления и т.д. [30].

В тех случаях, когда подобного рода действия осуществляют налогоплательщики, применяющие общий режим налогообложения, они вправе ссылаться на соответствующие нормы специальных статей гл. 25 НК РФ. Налогоплательщики, применяющие УСН, вправе руководствоваться нормами отдельных специальных статей гл. 25 НК РФ только в случаях, когда это предписано нормами статей гл. 26.2 НК РФ. Следует обратить внимание на то, что предельные величины показателей, приведенных в п. 4 ст. 346.13 НК РФ, установлены законодателем в рублях и для этих величин не предусмотрен механизм индексации. Если за короткий промежуток времени курс доллара США значительно вырастет, то пропорционально сократятся возможности применения УСН.

Одним из важных вопросов, который детально и внятно не рассмотрен в российском налоговом законодательстве, является вопрос о расчёте и уплате предприятием налогов, при утере право применения УСН и переходе на общий режим налогообложения.

Что касается налогоплательщиков, утративших право на применение УСН, важнейшим и первостепенным является вопрос: когда и какой период (месяц, квартал) для них является началом применения общего режима налогообложения?

Как трактует ФНС, первым отчётным периодом для начала общего налогообложения является квартал, следующим за последним кварталом применения УСН [9].

Таким образом, возникают вопросы, как быть с начислениями и уплатой НДС в бюджет?

Сотрудники налоговых органов в случае утери предприятия права на УСН в середине квартала, ссылаются на то, что руководство предприятия должно заранее предполагать, когда оно уйдет с УСН. Получается, что у налогоплательщика два выхода из сложившейся ситуации: довыставить счета - фактуры своим покупателям на сумму НДС; доначислить НДС за счёт своих средств и отдать его в бюджет.

Если взглянуть на эту проблему реально, то вырисовывается следующая ситуация: Никто из покупателей или клиентов не захочет решать проблемы начисления НДС в бюджет бывшего поставщика за свой счет.

Мнение начислять НДС с первого месяца квартала, в котором предприятие потеряло право применять УСН, является необоснованным и спорным по одной простой причине: согласно ст.163 НК РФ налоговым периодом может быть как месяц, так и квартал. Поэтому если предприятие потеряло право на УСН в середине квартала, то оно имеет право начислять НДС в бюджет с того месяца, в котором выручка превысила уже 20 млн. рублей. А в тексте налогового кодекса нет такой нормы, которая отожествляла налоговый период для НДС и налоговым периодом по прибыли, несмотря на то, что эти налоги взаимосвязаны друг с другом.

Входной НДС по работам, услугам не оплаченный до перехода с УСН на общий режим налогообложения разрешается возместить на общем режиме [10].

Противоречия возникают и при начислении налога на имущество и ЕСН. Эта проблема касается и начисление пособий по временной нетрудоспособности.

Налог на имущество.

По этому вопросу, в тексте главы 26.2. и главы 30 НК РФ также полное молчание. Мол, российский налогоплательщик умный, хорошо изучил налоговый кодекс и должен самостоятельно догадаться, что налог на имущество следует начислять за тот квартал, в котором предприятие утратило право на УСН.

Если не догадался, то жди штрафы согласно ст. 119, 122 части первой НК РФ за отсутствие «налоговой смекалки».

Единый социальный налог.

По вышеуказанному вопросу в тексте как главы 24. так и 26.2 налогового кодекса также полное молчание. Российский налогоплательщик умный и также должен самостоятельно догадаться, что ЕСН следует начислять за тот квартал, в котором предприятие потерло право на УСН.

Выходит, налогоплательщик должен начислить ЕСН в полном объёме даже за те месяцы, когда он ещё имел право применять УСНО. Позвольте, но мы снова наталкиваемся на логику налогового инспектора, а не на конкретное требование главы 24 налогового кодекса «Единый социальный налог».

Следовательно, можно утверждать, что предприятие для исчисления ЕСН может подходить из принципа вновь созданного предприятия. В таком случае все налоги должны уплачиваться только за те месяцы, в которых имела место налогооблагаемая база. С другой стороны неясность и отсутствие конкретных норм создает непреодолимые противоречия, которые согласно п.7. ст.3 НК РФ трактуются в пользу налогоплательщика.

Эта проблема касается и начисление пособий по временной нетрудоспособности. Дело в том, при применении УСН сотрудники ФСС РФ возмещают предприятию только часть пособия по временной нетрудоспособности, т.е. в размере минимальной оплаты труда, установленной Федеральным законом РФ.

Вывод. При переходе на общий режим налогообложения предприятие снова проигрывает; страховые взносы в ФСС в составе ЕСН следует заплатить за весь квартал, а право применять УСН, допустим, потеряло в последнем месяце квартала. Следовательно, за первые два месяца квартала предприятие уплачивает в бюджет ЕСН, в т.ч. ФСС лишние взносы и самое главное, непонятно за что.

С налогом на прибыль законодатель что-то прояснил. Однако при детальном изучении статьи 346.16 и текста 25 главы НК РФ видно, что конкретно до конца вопрос по налогу на прибыль также не освещен.

Из смысла уже упомянутого письма Федеральной налоговой службы № 22-2-14/224@ следует: что налогоплательщик, потерявший право на применение УСН, становится плательщиком налога на прибыль, начиная с того квартала, в котором он утратил право на УСН.

Но на этом мучения налогоплательщика не заканчиваются. Остается нераскрытым вопрос; а как же отразить в налоговом учёте не оплаченные доходы и расходы предприятия при переходе на общий режим налогообложения.

По данному вопросу имеется письмо Минфина РФ от 10 марта 2005 г. N 03-03-02-04/1-62. Следовательно, если по правилам налогового учета денежные средства, полученные после перехода на общий режим налогообложения, не были включены в доходы при исчислении налоговой базы при применении УСН, их следует учитывать при формировании налоговой базы после перехода на общий режим налогообложения. Включение в налоговую базу в целях исчисления единого налога сумм доходов, фактически не поступивших на счета в банках и (или) в кассу организации в период применения УСН, и соответственно, их невключение в налоговую базу при переходе на общий режим налогообложения, равно как и иные отступления от положений главы 26.2 НК РФ, невзирая на то обстоятельство, что такие действия могут являться для организации «целесообразными, справедливыми и простыми», является нарушением законодательства Российской Федерации о налогах и сборах, в частности статей 346.17 и 346.25 НК РФ [33].

Таким образом, можно утверждать, что денежные средства и иное имущество, поступившее в период применения общего режима налогообложения в оплату товаров (работ, услуг), отгруженных (выполненных, оказанных) в период применения УСН, подлежат включению в налоговую базу по налогу на прибыль.

И снова та же ситуация: имеется ответ Минфина РФ, а не текст такого нормативного акта как НК РФ.

Остается вопрос о начислении амортизации. Ответ на него освещён в п.3 ст.346.26 НК РФ. В случае, если организация переходит с УСН на иные режимы налогообложения, (за исключением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности) и имеет основные средства и нематериальные активы, расходы на приобретение (сооружение, изготовление, создание самой организацией) которых не полностью перенесены на расходы за период применения УСН в порядке, предусмотренном подпунктом 3 пункта 3 статьи 346.16 НК РФ, в налоговом учете на дату такого перехода остаточная стоимость основных средств и нематериальных активов определяется путем уменьшения остаточной стоимости этих основных средств и нематериальных активов, определенной на момент перехода на УСН, на сумму произведенных за период применения УСН расходов, определенных в порядке, предусмотренном подпунктом 3 пункта 3 статьи 346.16 НК РФ (п. 3 в ред. Федерального закона от 21.07.2005 N 101-ФЗ).

В тоже время неясно, а как рассчитывать амортизацию тем предприятиям, которые до перехода работали на ЕНВД.

Подведем итоги вышеизложенному.

1. В НК РФ нет четкого механизма определения периода, с которого следует начислять налоги в общем порядке, и когда возникает объект налогообложения, а также порядок расчёта такого важного налога как налога на прибыль. Имеются некоторые ответы Минфина РФ на частные запросы налогоплательщиков. Такое положение вещей вызывает массу споров и проблем между налогоплательщиками и сотрудниками налоговых органов.

2. В тоже время вступление в силу федерального закона ФЗ-137 от 04.11.2005 позволяет сотрудникам налоговых органов во внесудебном порядке применять к налогоплательщикам штрафные санкции. Это в свою очередь является ущемлением прав налогоплательщиков.

Поэтому хотелось, чтобы законодатель в лице депутатов Госдумы в дальнейшем доработал главу 26.2. и подробно описал процедуру начисления и уплаты в бюджет таких налогов как НДС, ЕСН, налога на имущество, налога на прибыль при потере права на применение УСН.

Налогоплательщику нужен надлежащий нормативный акт, позволяющий нормально осуществлять предпринимательскую деятельность, а не частные ответы чиновников на запросы отдельных налогоплательщиков в Минфин России.

Пример реализации УСН в ООО «Пульс»

Проведем сравнительный анализ влияния двух режимов налогообложения: основного и специального, в виде УСН (с базой налогообложения – доходы минус расходы), на результаты хозяйственной деятельности организации, а также изменение налоговой нагрузки при смене режимов налогообложения по результатам хозяйственной деятельности малого предприятия ООО «Пульс» и обоснуем выбор базы налогообложения при применении УСН.

Общество с ограниченной ответственностью «Пульс» зарегистрировано в 2002 году, учреждено физическим лицом – единственным участником общества. Основной вид деятельности, осуществляемой обществом, - оказание юридическим и физическим лицам на договорной основе общестроительных работ и услуг, предусмотренных технической документацией.

Стоимость каждого вида работ определяется сметами, являющимися неотъемлемыми частями договора на выполнение субподрядных работ.

Оплата работ с заказчиками ведутся на договорной основе, как за наличный расчет, так и в безналичной форме.

Хозяйственные средства образуются за счет собственных и заемных средств. К источникам заемных средств относятся заемные средства краткосрочного характера, а также кредиторская задолженность.

С 2002 года по 2005 год включительно ООО «Пульс» применяло общеустановленную систему налогообложения.

После того, как в 2005 году произошло снижение суммы выручки и уменьшилось число работников, руководство фирмы приняло решение о переходе на специальный налоговый режим – упрощенную систему налогообложения.

В октябре 2005 года ООО «Пульс» подало в налоговую инспекцию по месту регистрации заявление установленной формы на применение с 2006 года УСН, установленной главой 26.2 НК РФ «Упрощенная система налогообложения», с объектом налогообложения доходы минус расходы.

Право применения упрощенной системы подтверждается уведомлением Инспекции Министерства Российской Федерации по налогам и сборам по Железнодорожному району г. Новосибирска от 15 декабря 2005 года № 2002/1932666. Книга учета доходов и расходов ведется в электронном виде.

Полный перечень и суммы полученных доходов и осуществленных расходов, а также уплаченных налогов и взносов в 2006 году взяты из документов бухгалтерского учета и приведены в таблице 3.1. Сумма НДС по приобретенным товарам и услугам в 2006 г включена в себестоимость работ и выделена в таблице отдельной строкой.

Таблица 3.1 - Структура доходов и расходов ООО «Пульс» (руб.)

| Наименование показателя | Анализируемый режим | ||

| ОСН | УСН | ||

| Расходы, руб. | |||

| 1 | 2 | 3 | |

| Амортизация основых средств ,руб. | 123 000 | 296 780 | |

| Заработная плата , руб. | 792 000 | 792 000 | |

| ЕСН. руб. | 209 088 | --- | |

| Взносы в пенсионный фонд, руб. | включены в ЕСН | 110 880 | |

| Платежи по аренде, руб. | 158 400 | 158 400 | |

| Обслуживание охранной сигнализации, руб. | 10 800 | 10 800 | |

| Услуги связи, руб. | 41 400 | 41 400 | |

| Расходы на командировки | 10 784 | 10 784 | |

| Затраты на канцтовары | 13 850 | 13 850 | |

| Техническое обслуживание оргтехники | 7 500 | 7 500 | |

| Затраты на обновление электронных баз данных | 5 832 | 5 832 | |

| Оплата услуг банка; | 4 752 | 4 752 | |

| Налог на имущество организации | 44 660 | --- | |

| НДС по приобретенным товарам и товарам и услугам, включаемым в себестоимость | --- | 66 624 | |

| Всего расходов | 1 422 006 | 1 519 602 | |

| Выручка от реализации | 2 343 200 | 2 343 200 | |

| НДС (18 % ) | 357 437 | --- | |

| Балансовая прибыль | 563 757 | 823 598 | |

| Налог на прибыль организации, 24% | 135 302 | --- | |

| Единый налог, 15% | --- | 123 540 | |

| Чистая прибыль | 428 455 | 700 058 | |

Как видно из таблицы 3.1 основную долю в структуре выручки занимает заработная плата и чистая прибыль. Такая ситуация характерна для предприятий, основная деятельность которых заключается в выполнении работ, оказании услуг.

Из таблицы 3.1 видно увеличение балансовой прибыли на 259 841 руб. Это произошло за счет освобождения ООО «Пульс» от уплаты ЕСН, уплаты налога на прибыль и налога на имущество, что привело к значительному уменьшению налоговой нагрузки.

Налоговая нагрузка является одним из параметров наиболее полно характеризующим экономическую выгоду от перехода налогоплательщика с общеустановленной системы налогообложения на УСН.

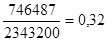

Так сумма налогов, уплаченная организацией при полном налогообложении, складывается из ЕСН, налога на имущество организации, налога на прибыль и НДС равна:

209088 + 357437 + 135302 + 44660 = 746487 руб.;

Величина налоговой нагрузки составила:

руб./руб.;

руб./руб.;

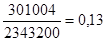

Сумма налогов и обязательных платежей в составе: НДС, включаемого в себестоимость, взносов по обязательному пенсионному страхованию и суммы единого налога при УСН составили:

66624 + 110880 + 123540 = 301044 руб.;

Величина налоговой нагрузки составила:

руб./руб.

руб./руб.

Как видно из приведенных расчетов, изменение налогового режима привело к уменьшению налогового бремени 0,19 руб./руб. Показатели, характеризующие финансовую деятельность организации и их изменение в результате смены налогового режима, приведены в таблице 3.2.

Теперь, в результате изучения и анализа специального налогового режима, попробуем уже со знанием предмета выбрать объект налогообложения.

Таблица 3.2 - Показатели хозяйственной деятельности организации (руб.)

| Наименование показателя | Значение | Изменение | |

| ОСН | УСН | ||

| Выручка (руб.) | 2 343 200 | 2 343 200 | --- |

| Расходы (руб.) | 1 422 006 | 1 519 602 | + 97 596 |

| Балансовая прибыль (руб.) | 563 754 | 823 598 | + 259 841 |

| Рентабельность (%) | 30,13 | 46,07 | + 15,94 |

| Налог на прибыль (руб.) | 135 302 | 123 540 | - 11 762 |

| Чистая прибыль (руб.) | 428 455 | 700 058 | + 271 603 |

| Сумма налогов и обязательных платежей (руб.) | 746 487 | 301 004 | - 445 483 |

| Налоговая нагрузка (руб./руб.) | 0,32 | 0,13 | - 0,19 |

На первый взгляд первый вариант - объект налогообложения доходы кажется более предпочтительным, поскольку ставка налога в этом случае равна 6% в отличии от второго варианта, когда налоговая база определяется как разница между доходами и расходами и налоговая ставка равна 15%. Однако, расходы могут ведь быть вполне соизмеримы с доходами, и 15% от разницы могут оказаться меньше 6% от доходов.

С другой стороны, исчисляя единый налог в размере 6% от полученных доходов, налогоплательщик может уменьшить сумму налога на величину страховых взносов в ПФ РФ, а также на величину уплаченных своим работникам сумм пособий по временной нетрудоспособности (но не более чем на 50%). Таким образом, уплатив в ПФ РФ достаточную сумму страховых взносов, можно снизить налоговой платеж предприятия в два раза.

При втором варианте также предполагается уплата страховых взносов в ПФ РФ и пособия по временной нетрудоспособности, но при этом при расчете налогооблагаемой базы их учитывают в качестве расходов. Попробуем на примере просчитать, какой вариант лучше выбрать. При этом имеет место тот факт, что налогоплательщик, работающий по УСН, обязательно будет платить два платежа:

-единый налог в бюджет;

-страховые взносы в ПФ РФ.

Кроме того, следует учитывать, что доходы и расходы нужно скорректировать так, как будто работа уже идет по упрощенной системе налогообложения, в частности, доходы берутся без налога на добавленную стоимость, расходы учитываются только те, что поименованы в приведенном перечне [33].

Прежде всего, следует проанализировать расходы с точки зрения их величины и соответствия перечню расходов, уменьшающих полученные доходы в соответствии с п.1 ст.346.16 НК РФ. Затем следует просчитать величину налогового изъятия в каждом из вариантов налоговой базы и сделать соответствующие выводы, применив нижеописанные рекомендации:

1) если расходы, принимаемые для исчисления единого налога, составляют 60 % от величины доходов, то налоговое изъятие одинаково при расчете единого налога, как от величины доходов, так и от величины доходов, уменьшенных на величину расходов;

2) если расходы составляют более 60 % от величины доходов, то более выгоден объект налогообложения в виде доходов, уменьшенных на величину расходов;

3) если расходы составляют менее 60 % от величины доходов, то более выгоден объект налогообложения в виде доходов [33].

Допустим, при переходе ООО «Пульс» выбрало объектом налогообложения доходы минус расходы, что привело к следующим показателям деятельности организации за квартал (данные приведены из таблицы 3.2):

§ величина дохода – 2 343 200 руб.;

§ величина расходов, уменьшающих доход – 1 519 602 руб.;

§ налогооблагаемая база – 823 598 руб.;

§ ставка налога – 15 %,

§ сумма налога к уплате – 123 540 руб.

В данной ситуации расходы составили 56 % от величины доходов.

В случае, если бы ООО «Пульс» при переходе на УСН для определения налогооблагаемой базы применило объект налогообложения в виде доходов, показатели ее деятельности могли бы выглядеть следующим образом:

§ величина доходов – 2 343 200 руб.;

§ налогооблагаемая база –2 343 200 руб.;

§ ставка налога – 6 %;

§ вычеты из налога – 55 440 руб.;

(в соответствии с п.3 ст.346.21 НК РФ сумма налога, исчисленная за отчетный период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот период времени, но не более, чем на 50 %, плюс выплата пособий по временной нетрудоспособности);

§ сумма налога к уплате – 85 152 руб.

2 343 200 руб.  6 % = 140 592 руб.;

6 % = 140 592 руб.;

Взносы, уплаченные в ПФ РФ: 110 880 руб.  50 % = 55 440 руб.;

50 % = 55 440 руб.;

140 592 руб. – 55 440 руб. = 85 152 руб.

При сравнение суммы налога, подлежащей уплате ООО «Пульс» по итогам 2006 года с применением объекта налогообложения в виде дохода, уменьшенного на величину расходов, и суммы налога, которую ООО «Пульс» уплатило бы за этот же период, если бы в качестве объекта налогообложения выбрало доходы, следует сделать вывод о том, что ООО «Пульс» выбрало не самый экономичный вариант налогообложения.

При объекте налогообложения в виде дохода ООО «Пульс» заплатило бы единый налог на 38 388 рублей меньше:

123 540 руб. – 85 152 руб. = 38 388 руб.;

Таблица 3.3 - Соотношение сумм налогов при изменении объекта налогообложения (руб.)

| Исходные данные | Объект налогообложения при УСН | |

| доход | доход, уменьшенный на величину расходов | |

| Доход (выручка),руб. | 2 343 200 | 2 343 200 |

| Расходы,руб. | не принимаются | 1 519 602 |

| Расчет единого налога для упрощенной системы налогообложения | ||

| Налогооблагаемая база,руб. | 2 343 200 | 823 598 |

| Ставка налогообложения | 6% | 15% |

| Сумма налога по ставке.руб. | 140 592 | 123 540 |

| Вычеты из налога,руб. | 55 440 | не предусмотрены |

| Сумма налога к уплате, руб. | 85 152 | 123 540 |

Так как, ООО «Пульс» в 2007 году увеличивает объемы выполненных работ и оказываемых услуг, тем самым, расширяя штат сотрудников на 15 человек, то расходы, уменьшающие полученные доходы (в части заработной платы и взносов в ПФ РФ), возрастают.

Проведем расчет на 2007г.

Полученный доход возрастет в связи с незначительным повышением тарифов на оказываемые услуги и составит 3 050 000 руб.

Расходы, уменьшающие полученный доход, также возрастут, и составят 2 922 480 руб., что составляет 95 % от величины дохода.

Заработная плата увеличится на 47 880 руб., соответственно увеличатся взносы на обязательное пенсионное страхование (14 %) и составят – 6703 руб.

В связи с тем, что взносы в ПФ РФ уменьшают единый налог в части уплаченных за отчетный период, то единый налог при объекте налогообложения доходы составит:

110 880 + 6 703 = 117 583 руб.

117583  50 % = 58 792 руб. (Сумма взносов в ПФ РФ, исчисленная и уплаченная за отчетный период);

50 % = 58 792 руб. (Сумма взносов в ПФ РФ, исчисленная и уплаченная за отчетный период);

3 050 000  6 % = 183 000 руб. (единый налог, исчисленный);

6 % = 183 000 руб. (единый налог, исчисленный);

183 000 – 58 792 = 124 208 руб. (единый налог к уплате).

Единый налог при объекте налогообложения доходы минус расходы:

(3 050 000 – 2 922 480)  15 % = 19 128 руб.

15 % = 19 128 руб.

В данной ситуации необходимо рассчитать минимальный налог, который составит: 3 050 000  1% = 30 500 руб., что в 4 раза меньше, чем налог, рассчитанный при объекте налогообложения доходы.

1% = 30 500 руб., что в 4 раза меньше, чем налог, рассчитанный при объекте налогообложения доходы.

Таким образом, по проведенному анализу практики применения УСН ООО «Пульс» необходимо сделать следующие выводы.

С 2006 года ООО «Пульс» перешло на УСН.

Это означает, что организация перестала быть плательщиком НДС, но, тем не менее, с оплаты поступившей от покупателей, за оказанные услуги за предыдущий год - 2005 год, необходимо исчислить и уплатить НДС. Налог на прибыль не уплачивается, т. к. ООО «Пульс», применяло метод начисления для налогообложения, и прибыль, полученная от этих хозяйственных операций, отражена в 2005 году.

Из приведенных выше расчетов можно сделать следующие выводы :

Несомненно, применение УСН для ООО «Пульс» намного выгоднее применения общеустановленной системы, по следующим параметрам:

§ чистая прибыль организации увеличилась;

§ налоговая нагрузка наоборот снизилась в связи с отменой наиболее весомых налогов: НДС, налога на прибыль, налога на имущество, единого социального налога;

§ в несколько раз сократилась налоговая отчетность организации, в связи с тем, что с переходом организации на упрощенную систему налогообложения, отпала необходимость предоставления налоговых деклараций по налогам – на прибыль, на имущество, единому социальному налогу, НДС;

§ при рассмотрении обоснованности выбора объекта налогообложения, расчет показал, что выбранный объект – доходы, уменьшенные на величину расходов, не очень выгоден для ООО «Пульс». Но, в 2007 году организация увеличит объем выполненных работ, оказываемых услуг, при этом увеличит штат сотрудников. Это в свою очередь повлечет увеличение затрат по статьям, уменьшающим налоговую базу для расчета единого налога.

Итак, если затраты возрастут и составят более 60 % от величины дохода, то при таких затратах объект налогообложения – доходы, уменьшенные на величину расходов, наиболее выгоден.

Заключение

Вопрос о налогообложении малого бизнеса приобрел особую актуальность в переходной экономике России. Наличие малоэффективных производств, снижение занятости, социальные и, как следствие, политические проблемы делают жизненно необходимым создание условий для деятельности в независимых от государства и крупного капитала сферах самостоятельной и инициативной, но не имеющей стартового капитала, части населения страны. Эта задача в сложившейся ситуации является не менее важной, чем извлечение дополнительных доходов бюджета.

Создание простого и ясного налогового режима, сопровождающегося снижением издержек по ведению учета и предоставлению отчетности, а также налогового бремени, позволяет разрешить ряд проблем, стоящих в настоящее время перед российским обществом.

Поэтому предметом изучения данной квалификационной работы стала упрощенная система налогообложения как специальный режим налогообложения малых предприятий.

В работе рассмотрены и исследованы ряд аспектов применения УСН, разработка предложений по адаптации законодательных нововведений при применении УСН малыми предприятиями, дан сравнительный анализ налоговой нагрузки при смене налоговых режимов и выборе объектов налогообложения при УСН.

На основании проведенной работы можно сделать следующие выводы.

Несомненным преимуществом упрощенной системы является уплата единого налога вместо уплаты нескольких налогов (налога на прибыль, НДС, налога на имущество, ЕСН) и соответственно заполнение одной налоговой декларации по единому налогу, вместо множества налоговых расчетов и деклараций. При этом за организациями и ИП сохраняется обязанность по уплате страховых взносов на обязательное пенсионное страхование в соответствии с законодательством РФ.

Кроме того, организации, перешедшие на УСН, могут не вести бухгалтерского учета, за исключением учета основных средств и нематериальных активов.

Однако, как показывает практика, ведение бухгалтерского учета все-таки необходимо и позволяет избежать проблем в дальнейшем.

В ходе квалификационной работы выявлено, что существенным минусом при применении УСН является возникновение проблем в связи с действующим механизмом взимания налога на добавленную стоимость. Еще один недостаток упрощенной системы обусловлен тем, что доходы и расходы при применении данной системы налогообложения признаются по кассовому методу. Несмотря на имеющиеся недостатки, многие организации и индивидуальные предприниматели на практике оценили достоинства применения УСН.

Первые шаги в этом направлении уже сделаны. Остается надеяться, что после всех согласований и корректировок упрощенная система останется действительно упрощенной, а малые предприятия дождутся серьезных налоговых послаблений, что в свою очередь должно привести к увеличению их количества, что, в конечном счете, будет способствовать более стремительному развитию экономики и повышению благосостояния страны в целом.

В конечном итоге это выгодно всем: и государству, которое в результате этих мер увеличивает совокупный объем налоговых поступлений в бюджет, и самим организациям и предпринимателям, которые, избавившись от риска быть подверженными санкциям налоговых органов, легализуют свои доходы.

Дата: 2019-12-22, просмотров: 348.