Оглавление

Введение

1. Налогообложение малых предприятий

1.1 Понятие и признаки малых предприятий

1.2 Сущность и роль малых предприятий в развитии экономики

1.3 Особенности налогообложения малых предприятий

2. Специальные налоговые режимы: упрощенная система налогообложения, учета и отчетности для малых предприятий

2.1 Упрощенная система налогообложения как один из специальных режимов

2.2 Законодательные основы упрощенной системы налогообложения

2.2.1 Порядок применения упрощенной системы налогообложения

2.2.2 Объекты налогообложения, виды налогов, порядок исчисления и уплаты налогов

2.2.3 Характеристика объектов налогообложения

2.2.4 Преимущества и недостатки упрощенной системы налогообложения

3. Пример реализации УСН в ООО «Пульс»

Заключение

Список использованных источников

Налогообложение упрощенный малый предприятие

Введение

В экономике развитых стран малый бизнес - ведущий сектор, определяющий темпы экономического роста, структуру и качество валового национального продукта, на долю малого бизнеса приходится 60 – 70% Валового Национального Продукта. Успешное развитие предпринимательства - это необходимое условие существования конкуренции, а значит, выпуска качественной продукции по доступным ценам. Фактически малый бизнес - это и есть тот рынок, к которому все так стремятся, поэтому ему необходимо государственное признание и поддержка.

Логика создания рыночной экономики требует движения "снизу вверх" - от интереса предпринимателя к централизованному созданию рыночной инфраструктуры (налоговая, кредитная политика, банки, биржи) обслуживающей и реализующей этот интерес. К сожалению, это выражается больше на словах, чем на деле. Сверхвысокие налоговые ставки, нередко оставляющие 5-10% прибыли, которыми правительство пытается обеспечить финансовую сбалансированность и бездефицитность бюджета, не работающие государственные программы поддержки душат малое предпринимательство. В результате малые предприятия становятся на грань банкротства независимо от их народнохозяйственной значимости.

Ясно, что в сегодняшней экономической ситуации одной инициативы, идущей от малых предприятий, недостаточно. Должна быть мощная государственная поддержка малых предприятий, основным инструментом которой является эффективная система налогообложения.

Из-за нестабильности экономической ситуации в стране, в налоговое законодательство вносятся постоянные и серьезные поправки, что создает проблемы для предпринимателей оценивая все преимущества и недостатки при выборе того или иного режима налогообложения. С учетом всего вышеизложенного, требуется проведение дальнейших исследований рассматриваемых проблем. Актуальностью проблемы обусловлен выбор темы данной выпускной квалификационной работы.

В настоящее время в России согласно Налоговому кодексу РФ (далее – НК РФ) действуют два режима налогообложения: общеустановленный и специальный.

Под общеустановленным режимом налогообложения понимают систему налогов, сборов и платежей, установленных НК РФ и уплачиваемых юридическими и физическими лицами в общем порядке, за исключением тех случаев, когда налогоплательщики применяют так называемые специальные режимы налогообложения.

В основе всех специальных налоговых режимов лежит замена уплаты совокупности установленных законодательством федеральных, региональных и местных налогов и сборов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организаций и индивидуальных предпринимателей за отчетный (налоговый период).

В настоящее время на территории России действуют следующие специальные налоговые режимы:

ЕСХН - единый сельскохозяйственный налог - гл. 26.1

УСН – упрощенная система налогообложения - гл 26.2

ЕНВД - единый налог на вмененный доход - гл.26.3

Соглашение о разделе продукции для совместных предприятий

В данной выпускной квалификационной работе речь пойдет об упрощенной системе налогообложения, как об одном из наиболее популярных специальных режимов, действующих в РФ.

Упрощенное налогообложение, далее УСН, впервые было введено в нашей стране в 1996 году Федеральным законом от 29.12.1995 г. № 222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства».

Главное отличие УСН от остальных специальных режимов состоит в предоставлении налогоплательщику возможности вести упрощенный учет и отчетность по всем видам осуществляемой деятельности, за исключение особых случаев, предусмотренных законодательством. Идея его создания и введения состояла в том, чтобы снизить налоговую нагрузку на малый бизнес.

Цель данной выпускной квалификационной работы - разработка предложений по адаптации законодательных нововведений при применении УСН малыми предприятиями.

Для достижения поставленной цели необходимо решение следующих задач:

§ раскрыть сущность малого бизнеса и показать его роль в развитии экономики государства;

§ проследить развитие системы налогообложения малого предпринимательства, как инструмента государственной поддержки;

§ изучить современную законодательную базу упрощенной системы налогообложения;

§ провести сравнительный анализ налоговой нагрузки различных вариантов налогообложения при применении упрощенной системы и сравнение с полным налогообложением;

§ разработать предложения по применению упрощенной системы налогообложения.

Таким образом, объект изучения работы - это система налогообложения малого бизнеса.

Предметом изучения - УСН как специальный режим налогообложения малого бизнеса.

По теме исследования в работе использовались законодательные и другие нормативные акты; изучены и обобщены общая и специальная литература, труды Юткиной Т.Ф., Черника Д.Г., методические рекомендации Федеральной Налоговой Службы (ФНС), статистические данные, примеры практического применения, в том числе документация и материалы учета и отчетности, исследуемого субъекта малого предпринимательства за 2006 год.

Пример реализации УСН в ООО «Пульс»

Проведем сравнительный анализ влияния двух режимов налогообложения: основного и специального, в виде УСН (с базой налогообложения – доходы минус расходы), на результаты хозяйственной деятельности организации, а также изменение налоговой нагрузки при смене режимов налогообложения по результатам хозяйственной деятельности малого предприятия ООО «Пульс» и обоснуем выбор базы налогообложения при применении УСН.

Общество с ограниченной ответственностью «Пульс» зарегистрировано в 2002 году, учреждено физическим лицом – единственным участником общества. Основной вид деятельности, осуществляемой обществом, - оказание юридическим и физическим лицам на договорной основе общестроительных работ и услуг, предусмотренных технической документацией.

Стоимость каждого вида работ определяется сметами, являющимися неотъемлемыми частями договора на выполнение субподрядных работ.

Оплата работ с заказчиками ведутся на договорной основе, как за наличный расчет, так и в безналичной форме.

Хозяйственные средства образуются за счет собственных и заемных средств. К источникам заемных средств относятся заемные средства краткосрочного характера, а также кредиторская задолженность.

С 2002 года по 2005 год включительно ООО «Пульс» применяло общеустановленную систему налогообложения.

После того, как в 2005 году произошло снижение суммы выручки и уменьшилось число работников, руководство фирмы приняло решение о переходе на специальный налоговый режим – упрощенную систему налогообложения.

В октябре 2005 года ООО «Пульс» подало в налоговую инспекцию по месту регистрации заявление установленной формы на применение с 2006 года УСН, установленной главой 26.2 НК РФ «Упрощенная система налогообложения», с объектом налогообложения доходы минус расходы.

Право применения упрощенной системы подтверждается уведомлением Инспекции Министерства Российской Федерации по налогам и сборам по Железнодорожному району г. Новосибирска от 15 декабря 2005 года № 2002/1932666. Книга учета доходов и расходов ведется в электронном виде.

Полный перечень и суммы полученных доходов и осуществленных расходов, а также уплаченных налогов и взносов в 2006 году взяты из документов бухгалтерского учета и приведены в таблице 3.1. Сумма НДС по приобретенным товарам и услугам в 2006 г включена в себестоимость работ и выделена в таблице отдельной строкой.

Таблица 3.1 - Структура доходов и расходов ООО «Пульс» (руб.)

| Наименование показателя | Анализируемый режим | ||

| ОСН | УСН | ||

| Расходы, руб. | |||

| 1 | 2 | 3 | |

| Амортизация основых средств ,руб. | 123 000 | 296 780 | |

| Заработная плата , руб. | 792 000 | 792 000 | |

| ЕСН. руб. | 209 088 | --- | |

| Взносы в пенсионный фонд, руб. | включены в ЕСН | 110 880 | |

| Платежи по аренде, руб. | 158 400 | 158 400 | |

| Обслуживание охранной сигнализации, руб. | 10 800 | 10 800 | |

| Услуги связи, руб. | 41 400 | 41 400 | |

| Расходы на командировки | 10 784 | 10 784 | |

| Затраты на канцтовары | 13 850 | 13 850 | |

| Техническое обслуживание оргтехники | 7 500 | 7 500 | |

| Затраты на обновление электронных баз данных | 5 832 | 5 832 | |

| Оплата услуг банка; | 4 752 | 4 752 | |

| Налог на имущество организации | 44 660 | --- | |

| НДС по приобретенным товарам и товарам и услугам, включаемым в себестоимость | --- | 66 624 | |

| Всего расходов | 1 422 006 | 1 519 602 | |

| Выручка от реализации | 2 343 200 | 2 343 200 | |

| НДС (18 % ) | 357 437 | --- | |

| Балансовая прибыль | 563 757 | 823 598 | |

| Налог на прибыль организации, 24% | 135 302 | --- | |

| Единый налог, 15% | --- | 123 540 | |

| Чистая прибыль | 428 455 | 700 058 | |

Как видно из таблицы 3.1 основную долю в структуре выручки занимает заработная плата и чистая прибыль. Такая ситуация характерна для предприятий, основная деятельность которых заключается в выполнении работ, оказании услуг.

Из таблицы 3.1 видно увеличение балансовой прибыли на 259 841 руб. Это произошло за счет освобождения ООО «Пульс» от уплаты ЕСН, уплаты налога на прибыль и налога на имущество, что привело к значительному уменьшению налоговой нагрузки.

Налоговая нагрузка является одним из параметров наиболее полно характеризующим экономическую выгоду от перехода налогоплательщика с общеустановленной системы налогообложения на УСН.

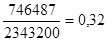

Так сумма налогов, уплаченная организацией при полном налогообложении, складывается из ЕСН, налога на имущество организации, налога на прибыль и НДС равна:

209088 + 357437 + 135302 + 44660 = 746487 руб.;

Величина налоговой нагрузки составила:

руб./руб.;

руб./руб.;

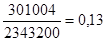

Сумма налогов и обязательных платежей в составе: НДС, включаемого в себестоимость, взносов по обязательному пенсионному страхованию и суммы единого налога при УСН составили:

66624 + 110880 + 123540 = 301044 руб.;

Величина налоговой нагрузки составила:

руб./руб.

руб./руб.

Как видно из приведенных расчетов, изменение налогового режима привело к уменьшению налогового бремени 0,19 руб./руб. Показатели, характеризующие финансовую деятельность организации и их изменение в результате смены налогового режима, приведены в таблице 3.2.

Теперь, в результате изучения и анализа специального налогового режима, попробуем уже со знанием предмета выбрать объект налогообложения.

Таблица 3.2 - Показатели хозяйственной деятельности организации (руб.)

| Наименование показателя | Значение | Изменение | |

| ОСН | УСН | ||

| Выручка (руб.) | 2 343 200 | 2 343 200 | --- |

| Расходы (руб.) | 1 422 006 | 1 519 602 | + 97 596 |

| Балансовая прибыль (руб.) | 563 754 | 823 598 | + 259 841 |

| Рентабельность (%) | 30,13 | 46,07 | + 15,94 |

| Налог на прибыль (руб.) | 135 302 | 123 540 | - 11 762 |

| Чистая прибыль (руб.) | 428 455 | 700 058 | + 271 603 |

| Сумма налогов и обязательных платежей (руб.) | 746 487 | 301 004 | - 445 483 |

| Налоговая нагрузка (руб./руб.) | 0,32 | 0,13 | - 0,19 |

На первый взгляд первый вариант - объект налогообложения доходы кажется более предпочтительным, поскольку ставка налога в этом случае равна 6% в отличии от второго варианта, когда налоговая база определяется как разница между доходами и расходами и налоговая ставка равна 15%. Однако, расходы могут ведь быть вполне соизмеримы с доходами, и 15% от разницы могут оказаться меньше 6% от доходов.

С другой стороны, исчисляя единый налог в размере 6% от полученных доходов, налогоплательщик может уменьшить сумму налога на величину страховых взносов в ПФ РФ, а также на величину уплаченных своим работникам сумм пособий по временной нетрудоспособности (но не более чем на 50%). Таким образом, уплатив в ПФ РФ достаточную сумму страховых взносов, можно снизить налоговой платеж предприятия в два раза.

При втором варианте также предполагается уплата страховых взносов в ПФ РФ и пособия по временной нетрудоспособности, но при этом при расчете налогооблагаемой базы их учитывают в качестве расходов. Попробуем на примере просчитать, какой вариант лучше выбрать. При этом имеет место тот факт, что налогоплательщик, работающий по УСН, обязательно будет платить два платежа:

-единый налог в бюджет;

-страховые взносы в ПФ РФ.

Кроме того, следует учитывать, что доходы и расходы нужно скорректировать так, как будто работа уже идет по упрощенной системе налогообложения, в частности, доходы берутся без налога на добавленную стоимость, расходы учитываются только те, что поименованы в приведенном перечне [33].

Прежде всего, следует проанализировать расходы с точки зрения их величины и соответствия перечню расходов, уменьшающих полученные доходы в соответствии с п.1 ст.346.16 НК РФ. Затем следует просчитать величину налогового изъятия в каждом из вариантов налоговой базы и сделать соответствующие выводы, применив нижеописанные рекомендации:

1) если расходы, принимаемые для исчисления единого налога, составляют 60 % от величины доходов, то налоговое изъятие одинаково при расчете единого налога, как от величины доходов, так и от величины доходов, уменьшенных на величину расходов;

2) если расходы составляют более 60 % от величины доходов, то более выгоден объект налогообложения в виде доходов, уменьшенных на величину расходов;

3) если расходы составляют менее 60 % от величины доходов, то более выгоден объект налогообложения в виде доходов [33].

Допустим, при переходе ООО «Пульс» выбрало объектом налогообложения доходы минус расходы, что привело к следующим показателям деятельности организации за квартал (данные приведены из таблицы 3.2):

§ величина дохода – 2 343 200 руб.;

§ величина расходов, уменьшающих доход – 1 519 602 руб.;

§ налогооблагаемая база – 823 598 руб.;

§ ставка налога – 15 %,

§ сумма налога к уплате – 123 540 руб.

В данной ситуации расходы составили 56 % от величины доходов.

В случае, если бы ООО «Пульс» при переходе на УСН для определения налогооблагаемой базы применило объект налогообложения в виде доходов, показатели ее деятельности могли бы выглядеть следующим образом:

§ величина доходов – 2 343 200 руб.;

§ налогооблагаемая база –2 343 200 руб.;

§ ставка налога – 6 %;

§ вычеты из налога – 55 440 руб.;

(в соответствии с п.3 ст.346.21 НК РФ сумма налога, исчисленная за отчетный период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот период времени, но не более, чем на 50 %, плюс выплата пособий по временной нетрудоспособности);

§ сумма налога к уплате – 85 152 руб.

2 343 200 руб.  6 % = 140 592 руб.;

6 % = 140 592 руб.;

Взносы, уплаченные в ПФ РФ: 110 880 руб.  50 % = 55 440 руб.;

50 % = 55 440 руб.;

140 592 руб. – 55 440 руб. = 85 152 руб.

При сравнение суммы налога, подлежащей уплате ООО «Пульс» по итогам 2006 года с применением объекта налогообложения в виде дохода, уменьшенного на величину расходов, и суммы налога, которую ООО «Пульс» уплатило бы за этот же период, если бы в качестве объекта налогообложения выбрало доходы, следует сделать вывод о том, что ООО «Пульс» выбрало не самый экономичный вариант налогообложения.

При объекте налогообложения в виде дохода ООО «Пульс» заплатило бы единый налог на 38 388 рублей меньше:

123 540 руб. – 85 152 руб. = 38 388 руб.;

Таблица 3.3 - Соотношение сумм налогов при изменении объекта налогообложения (руб.)

| Исходные данные | Объект налогообложения при УСН | |

| доход | доход, уменьшенный на величину расходов | |

| Доход (выручка),руб. | 2 343 200 | 2 343 200 |

| Расходы,руб. | не принимаются | 1 519 602 |

| Расчет единого налога для упрощенной системы налогообложения | ||

| Налогооблагаемая база,руб. | 2 343 200 | 823 598 |

| Ставка налогообложения | 6% | 15% |

| Сумма налога по ставке.руб. | 140 592 | 123 540 |

| Вычеты из налога,руб. | 55 440 | не предусмотрены |

| Сумма налога к уплате, руб. | 85 152 | 123 540 |

Так как, ООО «Пульс» в 2007 году увеличивает объемы выполненных работ и оказываемых услуг, тем самым, расширяя штат сотрудников на 15 человек, то расходы, уменьшающие полученные доходы (в части заработной платы и взносов в ПФ РФ), возрастают.

Проведем расчет на 2007г.

Полученный доход возрастет в связи с незначительным повышением тарифов на оказываемые услуги и составит 3 050 000 руб.

Расходы, уменьшающие полученный доход, также возрастут, и составят 2 922 480 руб., что составляет 95 % от величины дохода.

Заработная плата увеличится на 47 880 руб., соответственно увеличатся взносы на обязательное пенсионное страхование (14 %) и составят – 6703 руб.

В связи с тем, что взносы в ПФ РФ уменьшают единый налог в части уплаченных за отчетный период, то единый налог при объекте налогообложения доходы составит:

110 880 + 6 703 = 117 583 руб.

117583  50 % = 58 792 руб. (Сумма взносов в ПФ РФ, исчисленная и уплаченная за отчетный период);

50 % = 58 792 руб. (Сумма взносов в ПФ РФ, исчисленная и уплаченная за отчетный период);

3 050 000  6 % = 183 000 руб. (единый налог, исчисленный);

6 % = 183 000 руб. (единый налог, исчисленный);

183 000 – 58 792 = 124 208 руб. (единый налог к уплате).

Единый налог при объекте налогообложения доходы минус расходы:

(3 050 000 – 2 922 480)  15 % = 19 128 руб.

15 % = 19 128 руб.

В данной ситуации необходимо рассчитать минимальный налог, который составит: 3 050 000  1% = 30 500 руб., что в 4 раза меньше, чем налог, рассчитанный при объекте налогообложения доходы.

1% = 30 500 руб., что в 4 раза меньше, чем налог, рассчитанный при объекте налогообложения доходы.

Таким образом, по проведенному анализу практики применения УСН ООО «Пульс» необходимо сделать следующие выводы.

С 2006 года ООО «Пульс» перешло на УСН.

Это означает, что организация перестала быть плательщиком НДС, но, тем не менее, с оплаты поступившей от покупателей, за оказанные услуги за предыдущий год - 2005 год, необходимо исчислить и уплатить НДС. Налог на прибыль не уплачивается, т. к. ООО «Пульс», применяло метод начисления для налогообложения, и прибыль, полученная от этих хозяйственных операций, отражена в 2005 году.

Из приведенных выше расчетов можно сделать следующие выводы :

Несомненно, применение УСН для ООО «Пульс» намного выгоднее применения общеустановленной системы, по следующим параметрам:

§ чистая прибыль организации увеличилась;

§ налоговая нагрузка наоборот снизилась в связи с отменой наиболее весомых налогов: НДС, налога на прибыль, налога на имущество, единого социального налога;

§ в несколько раз сократилась налоговая отчетность организации, в связи с тем, что с переходом организации на упрощенную систему налогообложения, отпала необходимость предоставления налоговых деклараций по налогам – на прибыль, на имущество, единому социальному налогу, НДС;

§ при рассмотрении обоснованности выбора объекта налогообложения, расчет показал, что выбранный объект – доходы, уменьшенные на величину расходов, не очень выгоден для ООО «Пульс». Но, в 2007 году организация увеличит объем выполненных работ, оказываемых услуг, при этом увеличит штат сотрудников. Это в свою очередь повлечет увеличение затрат по статьям, уменьшающим налоговую базу для расчета единого налога.

Итак, если затраты возрастут и составят более 60 % от величины дохода, то при таких затратах объект налогообложения – доходы, уменьшенные на величину расходов, наиболее выгоден.

Заключение

Вопрос о налогообложении малого бизнеса приобрел особую актуальность в переходной экономике России. Наличие малоэффективных производств, снижение занятости, социальные и, как следствие, политические проблемы делают жизненно необходимым создание условий для деятельности в независимых от государства и крупного капитала сферах самостоятельной и инициативной, но не имеющей стартового капитала, части населения страны. Эта задача в сложившейся ситуации является не менее важной, чем извлечение дополнительных доходов бюджета.

Создание простого и ясного налогового режима, сопровождающегося снижением издержек по ведению учета и предоставлению отчетности, а также налогового бремени, позволяет разрешить ряд проблем, стоящих в настоящее время перед российским обществом.

Поэтому предметом изучения данной квалификационной работы стала упрощенная система налогообложения как специальный режим налогообложения малых предприятий.

В работе рассмотрены и исследованы ряд аспектов применения УСН, разработка предложений по адаптации законодательных нововведений при применении УСН малыми предприятиями, дан сравнительный анализ налоговой нагрузки при смене налоговых режимов и выборе объектов налогообложения при УСН.

На основании проведенной работы можно сделать следующие выводы.

Несомненным преимуществом упрощенной системы является уплата единого налога вместо уплаты нескольких налогов (налога на прибыль, НДС, налога на имущество, ЕСН) и соответственно заполнение одной налоговой декларации по единому налогу, вместо множества налоговых расчетов и деклараций. При этом за организациями и ИП сохраняется обязанность по уплате страховых взносов на обязательное пенсионное страхование в соответствии с законодательством РФ.

Кроме того, организации, перешедшие на УСН, могут не вести бухгалтерского учета, за исключением учета основных средств и нематериальных активов.

Однако, как показывает практика, ведение бухгалтерского учета все-таки необходимо и позволяет избежать проблем в дальнейшем.

В ходе квалификационной работы выявлено, что существенным минусом при применении УСН является возникновение проблем в связи с действующим механизмом взимания налога на добавленную стоимость. Еще один недостаток упрощенной системы обусловлен тем, что доходы и расходы при применении данной системы налогообложения признаются по кассовому методу. Несмотря на имеющиеся недостатки, многие организации и индивидуальные предприниматели на практике оценили достоинства применения УСН.

Первые шаги в этом направлении уже сделаны. Остается надеяться, что после всех согласований и корректировок упрощенная система останется действительно упрощенной, а малые предприятия дождутся серьезных налоговых послаблений, что в свою очередь должно привести к увеличению их количества, что, в конечном счете, будет способствовать более стремительному развитию экономики и повышению благосостояния страны в целом.

В конечном итоге это выгодно всем: и государству, которое в результате этих мер увеличивает совокупный объем налоговых поступлений в бюджет, и самим организациям и предпринимателям, которые, избавившись от риска быть подверженными санкциям налоговых органов, легализуют свои доходы.

Оглавление

Введение

1. Налогообложение малых предприятий

1.1 Понятие и признаки малых предприятий

1.2 Сущность и роль малых предприятий в развитии экономики

1.3 Особенности налогообложения малых предприятий

2. Специальные налоговые режимы: упрощенная система налогообложения, учета и отчетности для малых предприятий

2.1 Упрощенная система налогообложения как один из специальных режимов

2.2 Законодательные основы упрощенной системы налогообложения

2.2.1 Порядок применения упрощенной системы налогообложения

2.2.2 Объекты налогообложения, виды налогов, порядок исчисления и уплаты налогов

2.2.3 Характеристика объектов налогообложения

2.2.4 Преимущества и недостатки упрощенной системы налогообложения

3. Пример реализации УСН в ООО «Пульс»

Заключение

Список использованных источников

налогообложение упрощенный малый предприятие

Введение

В экономике развитых стран малый бизнес - ведущий сектор, определяющий темпы экономического роста, структуру и качество валового национального продукта, на долю малого бизнеса приходится 60 – 70% Валового Национального Продукта. Успешное развитие предпринимательства - это необходимое условие существования конкуренции, а значит, выпуска качественной продукции по доступным ценам. Фактически малый бизнес - это и есть тот рынок, к которому все так стремятся, поэтому ему необходимо государственное признание и поддержка.

Логика создания рыночной экономики требует движения "снизу вверх" - от интереса предпринимателя к централизованному созданию рыночной инфраструктуры (налоговая, кредитная политика, банки, биржи) обслуживающей и реализующей этот интерес. К сожалению, это выражается больше на словах, чем на деле. Сверхвысокие налоговые ставки, нередко оставляющие 5-10% прибыли, которыми правительство пытается обеспечить финансовую сбалансированность и бездефицитность бюджета, не работающие государственные программы поддержки душат малое предпринимательство. В результате малые предприятия становятся на грань банкротства независимо от их народнохозяйственной значимости.

Ясно, что в сегодняшней экономической ситуации одной инициативы, идущей от малых предприятий, недостаточно. Должна быть мощная государственная поддержка малых предприятий, основным инструментом которой является эффективная система налогообложения.

Из-за нестабильности экономической ситуации в стране, в налоговое законодательство вносятся постоянные и серьезные поправки, что создает проблемы для предпринимателей оценивая все преимущества и недостатки при выборе того или иного режима налогообложения. С учетом всего вышеизложенного, требуется проведение дальнейших исследований рассматриваемых проблем. Актуальностью проблемы обусловлен выбор темы данной выпускной квалификационной работы.

В настоящее время в России согласно Налоговому кодексу РФ (далее – НК РФ) действуют два режима налогообложения: общеустановленный и специальный.

Под общеустановленным режимом налогообложения понимают систему налогов, сборов и платежей, установленных НК РФ и уплачиваемых юридическими и физическими лицами в общем порядке, за исключением тех случаев, когда налогоплательщики применяют так называемые специальные режимы налогообложения.

В основе всех специальных налоговых режимов лежит замена уплаты совокупности установленных законодательством федеральных, региональных и местных налогов и сборов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организаций и индивидуальных предпринимателей за отчетный (налоговый период).

В настоящее время на территории России действуют следующие специальные налоговые режимы:

ЕСХН - единый сельскохозяйственный налог - гл. 26.1

УСН – упрощенная система налогообложения - гл 26.2

ЕНВД - единый налог на вмененный доход - гл.26.3

Соглашение о разделе продукции для совместных предприятий

В данной выпускной квалификационной работе речь пойдет об упрощенной системе налогообложения, как об одном из наиболее популярных специальных режимов, действующих в РФ.

Упрощенное налогообложение, далее УСН, впервые было введено в нашей стране в 1996 году Федеральным законом от 29.12.1995 г. № 222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства».

Главное отличие УСН от остальных специальных режимов состоит в предоставлении налогоплательщику возможности вести упрощенный учет и отчетность по всем видам осуществляемой деятельности, за исключение особых случаев, предусмотренных законодательством. Идея его создания и введения состояла в том, чтобы снизить налоговую нагрузку на малый бизнес.

Цель данной выпускной квалификационной работы - разработка предложений по адаптации законодательных нововведений при применении УСН малыми предприятиями.

Для достижения поставленной цели необходимо решение следующих задач:

§ раскрыть сущность малого бизнеса и показать его роль в развитии экономики государства;

§ проследить развитие системы налогообложения малого предпринимательства, как инструмента государственной поддержки;

§ изучить современную законодательную базу упрощенной системы налогообложения;

§ провести сравнительный анализ налоговой нагрузки различных вариантов налогообложения при применении упрощенной системы и сравнение с полным налогообложением;

§ разработать предложения по применению упрощенной системы налогообложения.

Таким образом, объект изучения работы - это система налогообложения малого бизнеса.

Предметом изучения - УСН как специальный режим налогообложения малого бизнеса.

По теме исследования в работе использовались законодательные и другие нормативные акты; изучены и обобщены общая и специальная литература, труды Юткиной Т.Ф., Черника Д.Г., методические рекомендации Федеральной Налоговой Службы (ФНС), статистические данные, примеры практического применения, в том числе документация и материалы учета и отчетности, исследуемого субъекта малого предпринимательства за 2006 год.

Дата: 2019-12-22, просмотров: 364.