Курсовая работа

по дисциплине: Финансовая диагностика

тема № 35: «Характеристика и оценка взаимосвязи доходности и риска»

Выполнил: Носачёв Д.Ю.

Группа Ф-00-3.

Проверил: Зарубин Н.С.

Иркутск 2003г.

Содержание:

Содержание: 2

Введение. 3

1. Риск как экономическая категория. 4

1.1 Классификация рисков. 9

1.2 Полная доходность. 12

2. Оценка риска и его влияние на доходность. 14

2.1 Непрерывно распределение вероятности. 14

2.2 Нормальное распределение вероятности. 14

2.3 Мера риска. 15

2.4 Измерение доходности облигаций. 16

2.5 Портфельные инвестиции. 18

2.6 Риск инвестиционного проекта. 20

2.6.1 Вероятностный анализ денежных потоков по проекту. 20

2.6.2 Дерево вероятностей как метод оценки зависимости денежных потоков по годам проекта. 21

2.6.3 Вероятностные оценки для ЧДД и ожидаемый ЧДД. 21

2.6.4 Сценарный анализ. 22

2.6.5 Метод Монте-Карло. 24

2.7 Выводы к главе: 24

3. Оценка рисков в инновационной деятельности. 26

Список использованной литературы: 30

Приложение. 31

Введение.

Данная работа представляет собой небольшое исследование в определении сущностей риска и доходности как экономических категорий и отвечает на некоторые вопросы, связанные с этой областью.

Данная тема, характеристика и оценка взаимосвязи риска и доходности, как мне кажется, была и будет актуальна, так как проблема риска существовала всегда. Но моя работа направлена на исследование конкретных видов рисков, а именно, риски в финансовой сфере. В настоящее время следует хотя б знать, что именно такое риски и доходность, так как они иногда очень тесно связаны, особенно это нужно знать тем людям, которые работают в финансовой сфере.

Чтобы выжить, всегда приходилось много трудиться и учиться. Из-за простой ошибки иногда можно потерять всё, а тем более когда речь идёт о столь неопределённом явлении, как риск. Как будет видно из мой работы, риск может иметь различный характер, и если посмотреть на взаимосвязь с доходностью, то здесь существует риск неполучения дохода, недополучения дохода либо отрицательный эффект от проекта.

Далее в работе рассматриваются методы определения риска и доходности. Если доходность можно рассчитать арифметически (сложные проценты), то с риском совсем по-другому. Во второй главе кратко описаны методы и модели, применяемые для оценки риска, хотя и не все методы вошли в мою работу.

Было бы неправильно не отражать проблему оценки риска в современном мире. Об этом будет говориться в третьей главе, а именно об инновационной деятельности: что это такое, какие риски учитываются при вложении в инновационное производство и т.д.

Литература, использованная мной, в основном состоит из учебников и учебных пособий, а также периодических изданий.

Классификация рисков.

В процессе своей деятельности предприниматели сталкиваются с совокупностью различных видов рисков, которые отличаются между собой по месту и времени возникновения, совокупности внешних и внутренних факторов, влияющих на их уровень, и, следовательно, по способу их анализа и методам их описания.

Эффективность организации управления рисками во многом определяется классификацией риска.

Как правило, все виды рисков взаимосвязаны и оказывают влияние на деятельность предпринимателя. Эти обстоятельства затрудняют принятие решений по оптимизации риска и требуют углубленного анализа состава конкретных рисков, а также причин и факторов их возникновения.

В экономической литературе, посвященной проблемам предпринимательства, нет стройной системы классификации предпринимательских рисков. Существует множество подходов к классификации рисков, которые, как правило, определяются целями и задачами классификации.

Научно обоснованная классификация риска позволяет чётко определить место каждого риска в их общей системе. Она создаёт возможности для эффективного применения соответствующих методов, приёмов управления риском.

По времени возникновения риски распределяются на ретроспективные, текущие и перспективные. Анализ ретроспективных рисков, их характера и способов снижения дает возможность более точно прогнозировать текущие и перспективные риски.

По характеру учета риски делятся на внешние и внутренние. К внешним относятся риски, непосредственно не связанные с деятельностью предприятия или его контактной аудитории[1].

На уровень внешних рисков влияет очень большое количество факторов — политические, экономические, демографические, социальные, географические и др.

К внутренним относятся риски, обусловленные деятельностью самого предприятия и его контактной аудитории. На их уровень влияет деловая активность руководства предприятия, выбор оптимальной маркетинговой стратегии, политики и тактики и др. факторы: производственный потенциал, техническое оснащение, уровень специализации, уровень производительности труда, техники безопасности.

В зависимости от возможного результата риски можно поделить на две большие группы (См. рис. №1): чистые и спекулятивные.

Чистые риски (в литературе их иногда называют простыми или статическими) характеризуются тем, что они практически всегда несут в себе потери для предпринимательской деятельности.

Причинами чистых рисков могут быть стихийные бедствия, войны, несчастные случаи, преступные действия, недееспособность организации и др.

Спекулятивные риски (в литературе их иногда называют динамическими или коммерческими) характеризуются тем, что они могут нести в себе как потери, так и дополнительную прибыль для предпринимателя по отношению к ожидаемому результату.

Причинами спекулятивных рисков могут быть изменение конъюнктуры рынка, изменение курсов валют, изменение налогового законодательства и т.п.

В зависимости от основной причины возникновения рисков они делятся на следующие категории: природно-естественные, экологические, политические транспортные, коммерческие.

Политические риски — это риски, обусловленные изменением политической обстановки, влияющей на предпринимательскую деятельность (закрытие границ, запрет на вывоз товаров в другие страны, военные действия на территории страны и др.).

К политическим рискам относят:

невозможность осуществления хозяйственной деятельности вследствие военных действий, революции, обострения внутриполитической ситуации в стране, национализации, конфискации товаров и предприятий, введение эмбарго и т.п.;

введение отсрочки (моратория) на внешние платежи на определённый срок ввиду наступления чрезвычайных обстоятельств (забастовка, война и т.д.);

неблагоприятное изменение налогового законодательства;

запрет или ограничение конверсии национальной валюты в валюту платежа и т.д.;

Транспортные риски – это риски, связанные с перевозками грузов транспортом: автомобильным, морским, речным, железнодорожным и т.д.

Коммерческий риск — риск, возникающий в процессе реализации товаров и услуг, произведенных или закупленных предпринимателем.

Причинами коммерческого риска являются: снижение объема реализации вследствие изменения конъюнктуры или других обстоятельств, повышение закупочной цены товаров, потери товара в процессе обращения, повышение издержек обращения и др.

По структурному признаку коммерческие риски делятся на имущественные, производственные, торговые, финансовые.

Имущественные риски – это риски связанные с вероятностью потерь имущества предпринимателя по причине кражи, диверсии, халатности, перенапряжения технической и технологической систем и т.п.

Производственный риск связан с невыполнением предприятием своих планов и обязательств по производству продукции, товаров, услуг, других видов производственной деятельности в результате неблагоприятного воздействия внешней среды, а также неадекватного использования новой техники и технологий, основных и оборотных фондов, сырья, рабочего времени.

Среди наиболее важных причин возникновения производственного риска — возможное снижение предполагаемых объемов производства, рост материальных и/или других затрат, уплата повышенных отчислений и налогов, низкая дисциплина поставок, гибель или повреждение оборудования и т.п.

Торговые риски представляют собой риски, связанные с убытком по причине задержки платежей, отказа от платежа в период транспортировки товара, непоставки товара.

Финансовый риск связан с возможностью невыполнения фирмой своих финансовых обязательств. Основными причинами финансового риска являются: обесценивание инвестиционно-финансового портфеля вследствие изменения валютных курсов, неосуществление платежей; войны, беспорядки, катастрофы и т.п.

Финансовые риски подразделяются на два вида: риски связанные с покупательной способностью денег, и риски, связанные с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные риски, валютные риски, риски ликвидности.

Инфляционный риск – это риск того, что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут. В таких условиях предприниматель несёт реальные потери.

Дефляционный риск – это риск того, что при росте дефляции происходит падение уровня цен, ухудшение экономических условий предпринимательства и снижение доходов.

Валютные риски представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой, при проведении внешнеэкономических, кредитных и других валютных операций.

Риск ликвидности – это риски, связанные с возможностью потерь при реализации ц.б. или других товаров из-за изменения оценки их качества и потребительной стоимости.

Инвестиционные риски включают в себя следующие подвиды рисков: риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь.

Риск упущенной выгоды – риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхование, хеджирование, инвестирование и т.д.)

Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ц.б. и других активов. Термин «портфельный» происходит от итальянского «portfoglio», означает совокупность ц.б., которые имеются и инвестора.

Риск снижения доходности включает следующие разновидности: процентные и кредитные риски.

К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждения, инвестиционными компаниями, селинговыми[2] компаниями в результате превышения процентных ставок, выплачиваемых ими по привлечённым средствам, над ставками по предоставленным кредитам. К процентным рискам также относятся риски потерь, которые могут понести инвесторы в связи с изменениями дивидендов по акциям, % ставок на рынке по облигациям, сертификатам и другим ц.б.

Процентный риск несёт инвестор, вложивший средства в среднесрочные и долгосрочные ц.б. с фиксированным процентом при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем. Т.е. инвестор мог бы получить прирост за счёт повышения %, но не может высвободить средства, вложенные на указанных выше условиях.

Процентный риск несёт эмитент, выпускающий в обращение среднесрочные и долгосрочные ц.б. с фиксированным % при текущем понижении среднерыночного % в сравнении с фиксированным уровнем. Эмитент мог бы привлекать средства с рынка под более низкий %.

Этот вид риска при быстром росте % ставок в условиях инфляции имеет значение и для краткосрочных ц.б.

Кредитный риск – опасность неуплаты заёмщиком основного долга и %, причисляющихся кредитору. К кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ц.б., окажется не в состоянии уплачивать % по ним или основную сумму долга.

Кредитный риск может быть также разновидностью рисков прямых финансовых потерь.

Риски прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, а также кредитный риск.

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т.д.

Селективные риски (лат. Selectio – выбор, отбор) – это риск неправильного выбора видов вложения капитала, вида ц.б. для инвестирования по сравнению с другими видами ц.б. при формировании инвестиционного портфеля.

Риск банкротства представляет собой опасность в результате неправильного выбора вложения капитала, полной потери предпринимателем собственного капитала неспособности его рассчитываться по взятым на себя обязательствам.

Полная доходность

Доходы от финансово-кредитных операций и различных коммерческих сделок имеют различную форму: проценты от выдачи ссуд, комиссионные, дисконт при учёте векселей, доходы от облигаций и других ценных бумаг и т.д. Само понятие «доход» определяется конкретным содержанием операции. Причём в одной операции предусматривается два, а то и три источника дохода. В связи со сказанным возникает проблема измерения доходности операции с учётом всех источников поступления. Степень финансовой эффективности (доходности), операций и ценных бумаг обычно измеряется в виде годовой процентной ставки – чаще сложных, реже простых. Искомые показатели получают исходя из общего принципа - все вложения и доходы с учётом конкретного их вида условно приравниваются эквивалентной (равнодоходной) ссудной операции.

Измерение доходности в виде годовой процентной ставки не является единственно возможным методом. В ряде стран для некоторых операций практикуются и иные сопоставимые измерители, доходность трёхмесячных депозитов или некоторых видов облигаций, выпускаемых казначейством. Иначе говоря, все затраты и доходы конкретной сделки в этом случае «привязываются» к соответствующему финансовому инструменту.

Решение проблемы измерения и сравнения степени доходности финансово кредитных операций заключается в разработке методик расчёта годовой ставки для каждого вида операций с учётом соответствующих контрактов и условий их выполнения. Такие операции различаются между собой во многих отношениях. Эти различия на первый взгляд могут и не представляться существенными, однако практически все условия операции в большей или меньшей мере влияют на конечные результаты – финансовую эффективность.

Расчётная % ставка, о которой идёт речь, получила различные названия. В простых, депозитных и ссудных операциях она называется эффективной, в расчётах по оценке облигаций её часто называют полной доходностью или доходностью на момент погашения. В анализе производственных инвестиций для аналогичного показателя применяется термин внутренняя норма доходности или внутренняя норма процента (internal rate of return, IRR) этот термин широко распространён за рубежом и вне рамок производственных инвестиций, его применяют в коммерческой и банковской практике. Своё название данный показатель получил в связи с тем, что он адекватен по всем условиям инвестиционного проекта в совокупности и непосредственно не фигурирует в контракте. Этот термин не вписывается в принятую в России терминологию. Поэтому будем называть соответствующую годовую ставку Полной Доходностью (ПД).

Итак, под ПД понимают ту % ставку, при которой капитализация всех видов доходов, равна сумме инвестиций и, следовательно, капиталовложения окупаются. Иначе говоря, начисление % на вложение по ставке, равной ПД, обеспечит выплату всех предусмотренных платежей. Для ссудной операции – равенство действительной суммы кредита (т.е. кредит за вычетом комиссионных) сумме дисконтированных поступлений (% и погашения долга). Чем выше ПД, тем выше эффективность операции. При неблагоприятных условиях ПД может быть нулевой или даже отрицательной величиной. Получаемый показатель ПД является не только измерителем доходности для кредитора, он также характеризует цену кредита для должника. Следует отметить, что при получения кредита должник может нести какие либо дополнительные разовые расходы, которые увеличат цену кредита, но оставят без изменения доходность кредитной операции для владельца денег.

В западной финансовой литературе предлагается множество формул для расчёта показателей ПД, причём исходные посылки для них не обсуждаются. Можно показать, что все подобного рода формулы базируются на равенстве, которое называется балансом финансовой операции.

Мера риска.

Для сравнения активов и принятия решений необходима количественная оценка риска. В практике финансового менеджмента нашли отражение несколько оценок риска:

Дисперсия, как мера разброса возможных значений доходности

Стандартное отклонение. Как мера разброса, выраженная в тех же единицах, что и результат

Коэффициент вариации для ранжирования активов с различными значениями ожидаемой доходности.

Мерой разброса возможных результатов вокруг ожидаемого значения является дисперсия. Чем больше дисперсия, тем больше разброс.

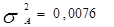

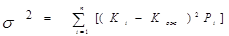

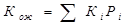

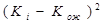

Дисперсия дискретного распределения рассчитывается по формуле:

Дисперсия дискретного распределения рассчитывается по формуле:

где n – число возможных отклонений от ожидаемого значения.

Дисперсия доходности есть сумма произведений всех возможных отклонений фактических значений доходности от ожидаемого значения на вероятность этого отклонения. Дисперсия измеряется в тех же единицах, что и результат, но возведённых в квадрат.

Дисперсия доходности есть сумма произведений всех возможных отклонений фактических значений доходности от ожидаемого значения на вероятность этого отклонения. Дисперсия измеряется в тех же единицах, что и результат, но возведённых в квадрат.

Для облегчения сравнения и анализа риска различных активов чаще используется квадратный корень из дисперсии – среднеквадратическое отклонение:

Стандартное отклонение удобнее чем дисперсия, т.к. измеряется в тех же единицах, что и результат.

Пример. Рассмотрим возможные значения общей доходности по акциям АО «Красный октябрь». Прогноз строится на возможном изменении спроса на выпускаемую продукцию и макроэкономических факторов (экономический подъём или спад. Табл. №3.1).

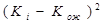

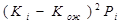

Для оценки риска через стандартное отклонение необходимо (Табл.№3.2): 1) рассчитать абсолютные отклонения возможных значений доходности

Для оценки риска через стандартное отклонение необходимо (Табл.№3.2): 1) рассчитать абсолютные отклонения возможных значений доходности

от ожидаемого значения ; 2) возвести в квадрат полученное отклонение

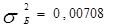

от ожидаемого значения ; 2) возвести в квадрат полученное отклонение  3) домножить квадраты отклонений на соответствующее значение вероятности. Сумма произведений составит значение дисперсии . Извлечём квадратный корень и получим стандартное отклонение.

3) домножить квадраты отклонений на соответствующее значение вероятности. Сумма произведений составит значение дисперсии . Извлечём квадратный корень и получим стандартное отклонение.

Таблица №3.1

| Прогноз | Доходность при рассматриваемой ситуации, % | Вероятность, % | Ожидаемая доходность, % |

| Оптимистичный Нормальный Пессимистичный | 120 70 30 | 30 40 30 | 120%*0,3+70%*0,4+30%*0,3=73 |

| Вероятность |

|

|

|

|

|

| 0,3 0,4 0,3 | 47 -3 -43 | 2209 9 1849 | 662,7 3,6 554,7 | 1221 | 35% |

Таблица №3.2

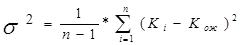

Для оценки риска по прошлым данным дисперсия рассчитывается следующим образом:

Для оценки риска по прошлым данным дисперсия рассчитывается следующим образом:

Если сравниваются активы, имеющие различную доходность, то по значению стандартного отклонения нельзя сделать вывод, какой из них является более рискованным. Для сравнения активов с различной доходностью по степени риска необходимо уравнять разброс с учётом доходности, т.е. рассчитать риск на единицу доходности, Более рискованный тот актив, по которому выше риск на единицу доходности. Таким нормированным показателем степени риска является коэффициент вариации, как отношение стандартного отклонения к ожидаемому значению результата:

Чем выше CV, тем больше риск владения ц.б. Такое утверждение верно при равной ликвидности рассматриваемых ц.б.

Портфельные инвестиции.

Портфельные инвестиции связаны с формированием инвестиционного портфеля и приобретением ц.б. и других активов.

Относительно небольшие денежные суммы, необходимые для приобретения финансовых активов, позволяют даже индивидуальному инвестору формировать портфель (портфель – это совокупность собранных воедино разнообразных инвестиционных ценностей или определённый набор различных ц.б. и активов). Формирование портфеля ц.б. – это комплекс операций, стратегия, умелое распределение инвестиционных сумм между набором ликвидных финансовых операций, исходя из своих возможностей.

Для коллективных инвесторов и финансовых институтов законодательство требует формирование портфеля ц.б. Владея портфелем, инвестор в большей степени заинтересован в оценке риска и доходности портфеля, чем отклонений фактических значений доходности отдельных ц.б. от ожидаемого значения. Риск и доходность отдельной ценной бумаги должны оцениваться по тому эффекту, который оказывает их включение в набор активов на риск и доходность портфеля.

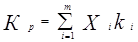

Доходность портфеля (Кр) из m ц.б. есть средневзвешенная доходность по включаемым ц.б.:

Доходность портфеля (Кр) из m ц.б. есть средневзвешенная доходность по включаемым ц.б.:

Веса Xi – доля инвестирования в данную ц.б. i.

Так как рассматриваемые ц.б. рисковые, то в расчёте доходности портфеля фигурируют ожидаемые значения доходности по включенным ц.б. Ki – ожидаемая доходность ц.б. i. Полученное значение доходности портфеля также является ожидаемым значением, фактическая доходность будет отличаться от этого значения.

Например, в будущем году акции А могут обеспечить доходность не 15% (ожидаемое значение), а 30%, что увеличит фактическую доходность портфеля до 26,4% (0,6*30%+0,4*21%=26,4%). Если увеличение доходности по акциям А будет сопровождаться падением доходности акций Б, то доходность портфеля может и не отклониться от ожидаемого значения. Например, если доходность А – 30%, а доходность Б – 1.5%, то доходность портфеля не изменится: 0,6*30%+0,4*(-1,5%)=17,4

В отличие от доходности риск портфеля (как стандартное отклонение по доходности портфеля) не является средневзвешенным значением из стандартных отклонений включаемых ц.б. Стандартное отклонение портфеля может быть меньше, чем средневзвешенное значение отклонений. Теоретически возможно подобрать активы таким образом, чтобы  .

.

Риск портфеля из m ц.б. зависит от:

риска отдельных ц.б., включённых в него (  i, где i – ц.б. в портфеле, i=1,2…m)

i, где i – ц.б. в портфеле, i=1,2…m)

Корреляции ц.б. (синхронности изменения доходности)

доли инвестирования в каждую ц.б. Xi, Xi=Ii/I,где I – денежные средства, инвестированные в портфель; Ii – денежные средства, инвестированные в ц.б. I,

Так если по прошлым годам среднеквадратическое отклонение доходности по акциям А было 28%, а по Б – 42% и предполагается, что риск инвестирования в эти акции не изменится, то риск портфеля будет зависеть от синхронности движения цен на рассматриваемые акции и, следовательно, от реально обеспечиваемой доходности. Если цены на акции движутся синхронно (акции положительно коррелируют), то среднеквадратическое отклонение доходности портфеля (А+Б) будет равно средневзвешенному значению среднеквадратических отклонений по двум акциям: 0,6*28%+0,4*42%=33,6%. При любой другой зависимости между движением цен (и соответственно изменением доходности) на акции А и Б диверсификация капитала будет сокращать риск и среднеквадратическое отклонение по портфелю будет меньше 33,6%.

Для оценки тесноты связи используют два показателя:

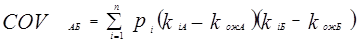

1. ковариации

2. коэффициент корреляции (Pij)

Коэффициент корреляции более удобен для сравнения различных активов. Его значения находятся в интервале от –1 до +1.

n – число возможных результатов.

Таблица №4. Пример оценки ковариации по активам А и Б.

| Вероятность | Доходность по активу А | Доходность по активу Б | |||

| 0,2 0,2 0,2 0,2 0,2 | 11%

9%

25%

7%

-2%

КожА=10%

| -3%

15%

2%

20%

6%

КожБ=8%

|

=0,2*(0,11-0,1)*(-0,03-0,08)+0,2(0,09-0,1)*(0,15-0,08)+0,2*(0,25-0,1)*(0,02-0,08)+0,2*(0,07-0,1)*(0,2-0,08)+0,2*(-0,02-0,1)*(0,06-0,08)= - 0,0024.

=0,2*(0,11-0,1)*(-0,03-0,08)+0,2(0,09-0,1)*(0,15-0,08)+0,2*(0,25-0,1)*(0,02-0,08)+0,2*(0,07-0,1)*(0,2-0,08)+0,2*(-0,02-0,1)*(0,06-0,08)= - 0,0024.

Наилучший результат диверсификации достигается, если два актива (акции) отрицательно коррелируют. На практике это наблюдается крайне редко, однако для примера предположим, что РАБ=-1. В этом случае дисперсия портфеля равна нулю. Для такого случая портфельная стратегия в установлении весов ХА и ХБбудет строиться на выполнении соотношения: =

Наилучший результат диверсификации достигается, если два актива (акции) отрицательно коррелируют. На практике это наблюдается крайне редко, однако для примера предположим, что РАБ=-1. В этом случае дисперсия портфеля равна нулю. Для такого случая портфельная стратегия в установлении весов ХА и ХБбудет строиться на выполнении соотношения: =

Сценарный анализ.

Хотя метод анализа чувствительности широко используется благодаря своей простоте, имеются ограничения в его применении. Например, если рассматривается проект строительства предприятия по производству стеклотары и метод анализа чувствительности показал, что ЧДД в наибольшей степени реагирует на изменение объёма выпуска, средних переменных издержек и цен продаж, то заключение контрактов на продажу фиксированного количества продукции по оговорённой цене с учётом инфляции позволяет гарантировать определённые значения NPV. Однако срыв контракта приведёт к ухудшению ситуации и уменьшению фактического значения ENPV из-за ценовых изменений, изменений средних переменных издержек и других факторов. В общем случае обособленный риск проекта зависит от: 1) чувствительности NPV проекта к изменению основных факторов риска; 2) взаимосвязанноси этих факторов и возможности их совместного влияния на проект. Метод анализа чувствительности рассматривает только первое условие и является неполным.

Сценарный анализ – метод неформализованного описания обособленного риска проекта, включающий оценку чувствительности NPV к изменению факторов и оценку возможности совместного действия факторов. В сценарном анализе особое внимание уделяется:

Наихудшему варианту функционирования проекта, когда негативные факторы накладываются друг на друга и совместно влияют на значение ENPV (низкий спрос, низкие продажные цены, высокие средние переменные издержки, рост инвестиционных затрат и т.п.);

Наилучшему варианту функционирования.

Формулирование сценариев (худшего и лучшего) позволяет рассчитать значение NPV по каждому и сравнить с ожидаемым (базовым) значением NPV. Худший сценарий предполагает задание наихудших прогнозируемых значений по всем факторам (если возможно их совместное осуществление). В наилучшем сценарии все факторы задаются наиболее благоприятными из возможных значений.

Например, в таблице №6 построены сценарии и рассчитаны значения NPV по проекту выпуска стеклотары.

Таблица №6

| Сценарий | NPV, млрд. руб. | Вероятность, в % |

| Наихудший (объём продаж снизится на 2%,средние-перменные издержки возрастут на 5%, продажная цена упадёт на 1%) | -0,35 | 25% |

| Базовый | 0,727 | 50% |

| Наилучший (повысится объём продаж на 5%, снизятся средние переменные издержки и т.п.) | 2,1 | 25% |

По сценарному анализу могут быть рассчитаны ожидаемые значения NPV, стандартное отклонение и коэффициент вариации. Основное требование – задание вероятностного распределения по сценарию, что на практике представляет большую проблему. Ожидаемое значение NPV= -0,35*0,25+0,727*0,5+2,1*0,25=0,801 не равно базовому значению, т.к. факторы накладываются и сдвигают NPV вправо. Коэффициент вариации по проекту сравнивается с коэффициентами по существующим проектам (средняя оценка), и если Коэффициент вариации превышает данный коэффициент по среднему проекту, то делается вывод о большом риске.

Недостатком сценарного анализа является рассмотрение только нескольких возможных исходов по проекту (дискретное множество значений NPV) хотя в действительности число возможных исходов не ограничено. Развитием сценарного метода является имитационный метод.

Метод Монте-Карло.

Метод Монте-Карло является методом имитационного моделирования. Впервые он был предложен для оценки риска обособленного инвестиционного проекта в 1964 Д. Герцем, который описал подход использовавшийся его консультационной фирмой для оценки проекта расширения производства химического концерна. Идея метода заключается в соединении анализа чувствительности и вероятностных распределений факторов модели (См. табл. №7). Вместо того чтобы создавать отдельные сценарии (наилучший, наихудший), в имитационном методе компьютер генерирует сотни возможных комбинаций факторов с учётом их вероятностного распределения. Каждая комбинация даёт своё значение ENPV, и в совокупности аналитик получает вероятностное распределение результата проекта.

Имитационное моделирование строится по следующей схеме: 1) формулируются факторы; 2) строится вероятностное распределение по каждому фактору; 3) компьютер случайным образам выбирает значение каждого фактора риска основываясь на вероятностном распределении этого фактора; 4) эти значения факторов риска комбинируются с факторами, по которым не ожидается изменений (например, налоговая ставка или норма амортизации), и рассчитывается значение чистого денежного потока (ЧДП) для каждого года. По ЧДП рассчитывается значение ЧДД (ENPV); 5) действия 3),4),5) повторяются много раз (например, 500 прогонов), что позволяет построить вероятностное распределение ENPV.

Таблица №7

| Рыночные факторы | Инвестиционные факторы | Затратные факторы |

| Объём производства по проекту Производство Продажная цена продукции проекта Доля рынка, на которую нацелен проект | Инвестиционные затраты Срок жизни проекта Ликвидационная стоимость проекта | Переменные издержки Постоянные издержки |

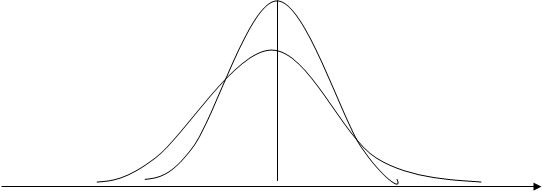

При сравнении взаимоисключающих проектов выбор остаётся за тем, у которого среднее значение ENPV больше, а вероятностное распределение имеет более заострённую форму.

На практике очень немногие компании используют метод имитационного моделирования. Причины состоят в следующем:

Описанная модель Герца предполагает, что экономические факторы взаимонезависимы. В действительности, большинство факторов статистически зависимы (например, объём продаж и цена продаваемой продукции). Для включения этих зависимостей в расчёт они должны быть оценены. Такие оценки не всегда доступны аналитикам и сильно усложняют модель. При включение в рассмотрение взаимосвязей они должны быть смоделированы вместе;

Модель предполагает знание вероятностных распределений экзогенных факторов. Эти оценки также доступны лишь узкому кругу аналитиков, что не способствует популярности модели.

2.7 Выводы к главе:

· Понятие риска инвестиционного проекта связано с вероятностными отклонениями возможных чистых денежных потоков по проекту от среднего или наиболее вероятного значения. Такое понимание требует обособленного рассмотрения проекта, без учёта уже имеющихся активов и направлений деятельности. Как результат, получаемая оценка эффективности инвестиционного проекта (значение NPV) также приобретает вероятностные значения. Выбор проектов по вероятностным значениям NPV не очевиден.

· Другие понятия риска инвестиционного проекта может быть введено с учётом влияния проекта на риск деятельности принимающей его компании. В этом случае риск должен рассматриваться по вероятностному отклонению чистой прибыли всей компании с включенным проектом. При отрицательной корреляции денежных потоков по новому проекту и по прежней деятельности компании возможно снижение риска получения чистого денежного дохода. Возможности диверсификации капитала собственниками компании на фондовом рынке здесь не учитываются.

· Третье понятие риска проекта вводится для отражения того риска, который несут собственники компании, имеющие хорошо диверсифицируемый портфель. Риск проектов тогда должен рассматриваться с точки зрения влияния проекта на риск портфеля (уменьшает ли проект риск портфеля или нет).

· При обособленном рассмотрении риска проекта могут быть предложены методы оценки риска значения NPV (математическая оценка риска по стандартному отклонению через вероятностный анализ, анализ чувствительности NPV к изменению отдельных факторов, построение наилучшего и наихудшего сценариев получения NPV, имитационное изменение различных факторов, приводящее к вероятностному распределению значений NPV). Другим способом отражения риска является включение оценки риска в саму формулу NPV и принятие решений по проекту по критерию NPV (проект принимается при положительном значении NPV).

· При оценке вероятностного значения NPV необходимо учесть возможное влияние прогнозируемых денежных потоков каждого года на возможные потоки в последующие годы. Дерево вероятностей позволяет получить совместную вероятность каждого возможного потока и вычислить математическое ожидание NPV. Дальнейшим этапом будет расчёт стандартного отклонения и во0зможной оценки вероятности зануления значения ЧДД.

· Сценарный анализ предполагает сравнение наихудших и наилучших финансовых условий реализации проекта с наиболее вероятными условиями (принимаемыми как базовые).

· Метод Монте-Карло объединяет идею анализа чувствительности и теорию игр. Изменения отдельных факторов задаются не интервально, а в виде вероятностного распределения. В результате аналитик получает вероятностное распределение оценки чистого эффекта от проекта (значение NPV).

Приложение.

Рисунок №1. Непрерывное распределение вероятностей по проекту А и Б.

|

Вероятность, %

|

-25% 0 14,3 28,6% 42,8%

Доходность, %

[1] Контактная аудитория — социальные группы, юридические и (или) физические лица, которые проявляют потенциальный и (или) реальный интерес к деятельности конкретного предприятия.

[2] Термин «селинг» происходит от английского selling – продажа. В отечественной печати употребляют неправильный термин «селинг».

[3] «Финансовый менеджмент», (См. табл.3 Приложения 2) {8}.

[4] «Финансовый менеджмент» , {8}.

Курсовая работа

по дисциплине: Финансовая диагностика

тема № 35: «Характеристика и оценка взаимосвязи доходности и риска»

Выполнил: Носачёв Д.Ю.

Группа Ф-00-3.

Проверил: Зарубин Н.С.

Иркутск 2003г.

Содержание:

Содержание: 2

Введение. 3

1. Риск как экономическая категория. 4

1.1 Классификация рисков. 9

1.2 Полная доходность. 12

2. Оценка риска и его влияние на доходность. 14

2.1 Непрерывно распределение вероятности. 14

2.2 Нормальное распределение вероятности. 14

2.3 Мера риска. 15

2.4 Измерение доходности облигаций. 16

2.5 Портфельные инвестиции. 18

2.6 Риск инвестиционного проекта. 20

2.6.1 Вероятностный анализ денежных потоков по проекту. 20

2.6.2 Дерево вероятностей как метод оценки зависимости денежных потоков по годам проекта. 21

2.6.3 Вероятностные оценки для ЧДД и ожидаемый ЧДД. 21

2.6.4 Сценарный анализ. 22

2.6.5 Метод Монте-Карло. 24

2.7 Выводы к главе: 24

3. Оценка рисков в инновационной деятельности. 26

Список использованной литературы: 30

Приложение. 31

Введение.

Данная работа представляет собой небольшое исследование в определении сущностей риска и доходности как экономических категорий и отвечает на некоторые вопросы, связанные с этой областью.

Данная тема, характеристика и оценка взаимосвязи риска и доходности, как мне кажется, была и будет актуальна, так как проблема риска существовала всегда. Но моя работа направлена на исследование конкретных видов рисков, а именно, риски в финансовой сфере. В настоящее время следует хотя б знать, что именно такое риски и доходность, так как они иногда очень тесно связаны, особенно это нужно знать тем людям, которые работают в финансовой сфере.

Чтобы выжить, всегда приходилось много трудиться и учиться. Из-за простой ошибки иногда можно потерять всё, а тем более когда речь идёт о столь неопределённом явлении, как риск. Как будет видно из мой работы, риск может иметь различный характер, и если посмотреть на взаимосвязь с доходностью, то здесь существует риск неполучения дохода, недополучения дохода либо отрицательный эффект от проекта.

Далее в работе рассматриваются методы определения риска и доходности. Если доходность можно рассчитать арифметически (сложные проценты), то с риском совсем по-другому. Во второй главе кратко описаны методы и модели, применяемые для оценки риска, хотя и не все методы вошли в мою работу.

Было бы неправильно не отражать проблему оценки риска в современном мире. Об этом будет говориться в третьей главе, а именно об инновационной деятельности: что это такое, какие риски учитываются при вложении в инновационное производство и т.д.

Литература, использованная мной, в основном состоит из учебников и учебных пособий, а также периодических изданий.

Риск как экономическая категория.

В книге «Риск-менеджмент» под риском понимается возможная опасность потерь, вытекающих из специфики тех или иных явлений природы и видов деятельности человеческого общества. Риск – это историческая и экономическая категория.

Как историческая категория, риск представляет собой осознанную человеком возможную опасность. Она свидетельствует о том, что риск исторически связан со всем ходом общественного развития.

Развитие общества прошло три эпохи (согласно теории Л. Моргана и Ф. Энгельса): дикость, варварство, цивилизацию, каждая из которых состоит из трёх ступеней: высшей, средней и низшей.

Риск как историческая категория возник на низшей ступени цивилизации с появлением у человека чувства страха перед смертью.

По мере развития общества появляются товарно-денежные отношения и риск становится ещё и экономической категорией.

В книге «Финансовый менеджмент» дается следующее определение:

Риск — это вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом.

В книге «Риски в современном бизнесе» отмечается: Под «риском» принято понимать вероятность (угрозу) потери предприятием части своих ресурсов, недополучения доходов или появления дополнительных расходов в результате осуществления определенной производственной и финансовой деятельности.

Как экономическая категория риск представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный (проигрыш, ущерб, убыток), нулевой и положительный (выигрыш, выгода, прибыль).

Риском можно управлять, т.е. использовать различные меры, позволяющие в определённой степени прогнозировать наступление рискового события.

Во всех указанных определениях выделяется такая характерная особенность (черта) риска как опасность, возможность неудачи.

Однако приведенные определения не охватывают всего содержания риска.

Для более полной характеристики определения «риск» целесообразно выявить понятие «ситуация риска», поскольку оно непосредственно сопряжено с содержанием термина «риск».

Понятие «ситуация» можно определить как сочетание, совокупность различных обстоятельств и условий, создающих определенную обстановку для того или иного вида деятельности.

При этом обстановка может способствовать или препятствовать осуществлению данного действия.

Среди различных видов ситуаций особое место занимают ситуации риска.

Функционированию и развитию многих экономических процессов присущи элементы неопределенности. Это обусловливает появление ситуаций, не имеющих однозначного исхода (решения).

Если существует возможность количественно и качественно определять степень вероятности того или иного варианта, то это и будет ситуация риска.

Отсюда следует, что рискованная ситуация связана со статистическими процессами и ей сопутствуют три сосуществующих условия:

наличие неопределенности;

необходимость выбора альтернативы (при этом следует иметь в виду, что отказ от выбора также является разновидностью выбора);

возможность оценить вероятность осуществления выбираемых альтернатив.

Следует отметить, что ситуация риска качественно отличается от ситуации неопределенности. Ситуация неопределенности характеризуется тем, что вероятность наступления результатов решений или событий в принципе не устанавливаема.

Таким образом, ситуацию риска можно охарактеризовать как разновидность неопределенной, когда наступление событий вероятно и может быть определено, т.е. в этом случае объективно существует возможность оценить вероятность событий, предположительно возникающих в результате совместной деятельности партнеров по производству, контрдействий конкурентов или противника, влияния природной среды на развитие экономики, внедрения научно-технических достижений и т.д. Можно выделить несколько модификаций риска:

· субъект, делающий выбор из нескольких альтернатив, имеет в распоряжении объективные вероятности получения предполагаемого результата, основывающиеся, например, на проведенных статистических исследованиях;

· вероятности наступления ожидаемого результата могут быть получены только на основе субъективных оценок, т.е. субъект имеет дело с субъективными вероятностями;

· субъект в процессе выбора и реализации альтернативы располагает как объективными, так и субъективными вероятностями.

Стремясь «снять» рискованную ситуацию, субъект делает выбор и стремится реализовать его.

Этот процесс находит свое выражение в понятии риск. Последний существует как на стадии выбора решения (плана действий), так и на стадии его реализации.

И в том и в другом случае риск предстает моделью снятия субъектом неопределенности, способом практического разрешения противоречия при неясном (альтернативном) развитии противоположных тенденций в конкретных обстоятельствах.

В этих условиях более полным является формулировка понятия «риск», приведенная в книге «Рынок и риск»: Риск — это действие (деяние, поступок), выполняемое в условиях выбора (в ситуации выбора в надежде на счастливый исход), когда в случае неудачи существует возможность (степень опасности) оказаться в худшем положении, чем до выбора (чем в случае несовершения этого действия).

В этом определении, наряду с опасностью, возможностью неудачи присутствует такая черта, как альтернативность.

На мой взгляд, наиболее полное определение риска приведено в книге «Риск и его роль в общественной жизни».

Риск — это деятельность, связанная с преодолением неопределенности в ситуации неизбежного выбора, в процессе которой имеется возможность количественно и качественно оценить вероятность достижения предполагаемого результата, неудачи и отклонения от цели.

В явлении «риск» выделим следующие основные элементы, взаимосвязь которых и составляет его сущность:

возможность отклонения от предполагаемой цели, ради которой осуществлялась выбранная альтернатива;

вероятность достижения желаемого результата;

отсутствие уверенности в достижении поставленной цели;

возможность материальных, нравственных и др. потерь, связанных с осуществлением выбранной в условиях неопределенности альтернативы.

Важным элементом риска является наличие вероятности отклонения от выбранной цели. При этом возможны отклонения как отрицательного, так и положительного свойства.

Указанные элементы, их взаимосвязь и взаимодействие отражают содержание риска.

Наряду с этим риску присущ ряд черт, которые способствуют пониманию содержания риска. Можно выделить следующие основные черты риска:

противоречивость;

альтернативность;

неопределенность.

Противоречивость как черта риска проявляется в различных аспектах. Представляя собой разновидность деятельности, риск, с одной стороны, ориентирован на получение общественно значимых результатов неординарными, новыми способами в условиях неопределенности и ситуации неизбежного выбора. Тем самым он позволяет преодолевать консерватизм, догматизм, косность, психологические барьеры, препятствующие внедрению новых, перспективных видов деятельности, стереотипы, выступающие тормозом общественного развития, и обеспечивать осуществление инициатив, новаторских идей, социальных экспериментов, направленных на достижение успеха. Это свойство риска имеет важные экономические, политические и духовно-нравственные последствия, т.к. ускоряет общественный и технический прогресс, оказывает позитивное влияние на общественное мнение, духовную атмосферу общества.

С другой стороны, риск ведет к авантюризму, волюнтаризму, субъективизму, торможению социального прогресса, к тем или иным социально-экономическим и моральным издержкам, если в условиях неполной исходной информации, ситуации риска альтернатива выбирается без должного учета объективных закономерностей развития явления, по отношению к которому принимается решение.

Противоречивая природа риска проявляется в столкновении объективно существующих рискованных действий с их субъективной оценкой.

Так, человек, совершивший выбор, осуществляющий то или иное действие, может считать их рискованными, а другими людьми они могут расцениваться как осторожные, лишенные всякого риска, и наоборот.

Такое свойство риска, как альтернативность, связано с тем, что он предполагает необходимость выбора из двух или нескольких возможных вариантов решений, направлений, действий. Отсутствие возможности выбора снимает разговор о риске. Там, где нет выбора, не возникает рискованная ситуация и, следовательно, не будет риска.

В зависимости от конкретного содержания ситуации риска альтернативность обладает различной степенью сложности и решается различными способами. Если в простых ситуациях выбор осуществляется, как правило, на основании прошлого опыта и интуиции, то в сложных ситуациях необходимо дополнительно использовать специальные методы и методики.

Существование риска непосредственно связано с неопределенностью, которая неоднородна по форме проявления и по содержанию. Более подробно на этой черте риска мы остановимся при изучении источников риска. Здесь лишь отметим, что риск является одним из способов «снятия» неопределенности, которая представляет собой незнание достоверного, отсутствие однозначности. Акцентировать внимание на этом свойстве риска важно в связи с тем, что оптимизировать на практике процессы управления и регулирования, игнорируя объективные и субъективные источники неопределенности, бесперспективно. Причем речь идет не о том, чтобы найти средства, позволяющие полностью избавиться от влияния факторов неопределенности (что практически, видимо, не осуществимо), а о необходимости учета риска с целью отбора рациональных альтернатив.

Как отмечалось, в обществоведческой литературе существуют не только различия в понимании содержания понятия «риск», но и разные точки зрения по поводу объективной и субъективной природы риска.

В литературе существуют три основные точки зрения, признающие или субъективную, или объективную, или субъективно-объективную природу риска. При этом преобладает последняя — о субъективно-объективной природе риска.

Риск связан с выбором определенных альтернатив, расчетом вероятностей их исхода — в этом его субъективная сторона. Помимо этого, она проявляется и в том, что люди неодинаково воспринимают одну и ту же величину экономического риска в силу различия психологических, нравственных, идеологических ориентаций, принципов, установок и т.д.

Как отмечалось, существование риска непосредственно связано с наличием неопределенности, которая неоднородна по форме проявления и по содержанию.

В первую очередь это неопределенность внешней среды. Внешняя среда включает в себя объективные экономические, социальные и политические условия, в рамках которых осуществляется предпринимательская деятельность и к динамике которых она вынуждена приспосабливаться. Это возможные сдвиги в общественных потребностях и потребительском спросе, появление технических и технологических новшеств, изменение политической обстановки, влияющей на предпринимательскую деятельность, непредсказуемые природные явления и многое другое. Большое влияние на конечные результаты предпринимательской деятельности оказывает неопределенность экономической конъюнктуры, которая вытекает из непостоянства спроса-предложения на товары, деньги, факторы производства, из многовариантности сфер приложения капиталов и разнообразия критериев предпочтительности инвестирования средств, из ограниченности знаний об областях бизнеса и коммерции и многих других обстоятельств.

Неопределенность условий, в которых осуществляется предпринимательская деятельность, предопределяется тем, что она зависит от множества переменных, контрагентов и лиц, поведение которых не всегда можно предсказать с приемлемой точностью. В результате каждый предприниматель изначально лишен заранее известных, однозначно заданных параметров, обеспечивающих его успех на рынке — гарантированной доли участия в рынке, доступности к производственным ресурсам по фиксированным ценам, устойчивости покупательной способности денежных единиц, неизменности норм и нормативов и других инструментов экономического управления.

Как известно, действительность предпринимательской деятельности такова, что в экономической борьбе с конкурентами—производителями за покупателя предприниматель вынужден продавать свою продукцию в кредит (с риском невозврата денежных сумм в срок), при наличии временно свободных денежных средств размещать их в виде депозитных вкладов или ценных бумаг (с риском получения недостаточного процентного дохода в сравнении с темпами инфляции), при ведении коммерческих операций экспортно-импортного характера сталкиваться с необходимостью оперировать различными национальными валютами (с риском потерь от неблагоприятной конъюнктуры курсов валют) и т.д.

Таким образом, основными причинами неопределенности и, следовательно, источниками риска являются:

1. Спонтанность природных процессов и явлений, стихийные бедствия. Проявления стихийных сил природы — землетрясения, наводнения, бури, ураганы, а также отдельные неприятные природные явления — мороз, гололед, град, гроза, засуха и др. могут оказать серьезное отрицательное влияние на результаты предпринимательской деятельности, стать источником непредвиденных затрат.

2. Случайность. Вероятностная сущность многих социально-экономических и технологических процессов, многовариантность материальных отношений, в которые вступают субъекты предпринимательской деятельности, приводят к тому, что в сходных условиях одно и то же событие происходит неодинаково, т.е. имеет место элемент случайности. Это предопределяет невозможность однозначного предвидения наступления предполагаемого результата.

Так, например, невозможно точно предсказать число пассажиров, которые воспользуются транспортом определенного маршрута. Оно всегда будет случайным. Вместе с тем необходимо принимать решение о количестве транспорта, обслуживающего данный маршрут. Качество решения будет влиять на конечный результат деятельности предприятия, обслуживающего пассажиров.

Весьма заметное и не всегда предсказуемое влияние на результаты предпринимательской деятельности оказывают:

различного рода аварии — пожары, взрывы, отравления, выбросы атомных и тепловых электростанций и т.п.;

выход из строя оборудования;

несчастные случаи на транспорте, производстве и многое другое.

Как показывает практика, несмотря на принимаемые обществом меры, направленные на уменьшение вероятности их появления и снижение величины причиняемого ими ущерба, указанные выше случайные события остаются возможными, их не могут исключить самые дорогостоящие инженерно-технические меры.

3. Наличие противоборствующих тенденций, столкновение противоречивых интересов. Проявление этого источника риска весьма многообразно от войн и межнациональных конфликтов, до конкуренции и простого несовпадения интересов.

Так, в результате военных действий предприниматель может столкнуться с запретом на экспорт или импорт, конфискацией товаров и даже предприятий, лимитирование иностранных инвестиций замораживанием или экспроприацией активов или доходов за рубежом и др.

В борьбе за покупателя конкуренты могут увеличить номенклатуру выпускаемой продукции, улучшить ее качество, уменьшить цену и т.п. Существует недобросовестная конкуренция, при которой один из конкурентов усложняет другому осуществление предпринимательской деятельности незаконными, нечестными действиями, включая подкуп должностных лиц, опорочивание конкурента, нанесение ему прямого ущерба.

Наряду с элементами противодействия может иметь место простое несовпадение интересов, которое также способно оказывать негативное воздействие на результаты предпринимательской деятельности.

Например, как показывают исследования, разные группы, участвующие в инновационном процессе, могут занимать различные, подчас противоположные позиции по отношению к своей роли к ней — инициативы, содействия, бездействия или противодействия. Позицию инициативы — разработчики, содействия — проектировщики, бездействия — пользователи. И, наконец, изготовители часто оказывают противодействие, т.к. перестройка технологических и др. процессов, требуемая нововведением, не всегда достаточным образом обеспечивается организационно-экономическими и техническими мероприятиями, соответствующими стимулами.

Наличие коррумпированных структур в управленческом аппарате создает реальные возможности для яростного сопротивления, для появления особенно жестких форм противодействия, вплоть до покушения на жизнь и здоровье тех, кто пытается бороться с такими антиобщественными явлениями.

Таким образом, наличие противодействующих и противоборствующих тенденций в общественно-экономическом развитии вносит в социально-экономическую жизнь элементы неопределенности, создает ситуации риска.

4. На процесс воспроизводства неопределенности и риска оказывает воздействие вероятностный характер НТП. Общее направление развития науки и техники, особенно на ближайший период, может быть предсказано с известной точностью. Однако заранее во всей полноте определить конкретные последствия тех или иных научных открытий, технических изобретений практически невозможно. Технический прогресс неосуществим без риска, что обусловлено его вероятностной природой, поскольку затраты и особенно результаты растянуты и отдалены во времени, они могут быть предвидены лишь в некоторых, обычно широких пределах.

5. Существование неопределенности связано также с неполнотой, недостаточностью информации об объекте, процессе, явлении, по отношению к которому принимается решение, с ограниченностью человека в сборе и переработке информации, с постоянной изменчивостью этой информации.

Процесс принятия решений предполагает наличие достаточно полной и правильной информации. Эта информация включает осведомленность: о наличии и величине спроса на товары и услуги, на капитал; о финансовой устойчивости и платежеспособности клиентов, партнеров, конкурентов; о ценах, курсах, тарифах, дивидендах; о возможностях оборудования и новой техники; о позиции, образе действий и возможных решениях конкурентов и др. Однако на практике такая информация часто бывает разнородной, разнокачественной, неполной или искаженной.

Так, например, источником информации о производительности оборудования могут служить проектные, нормативные или фактические данные. Большинство из них являются укрупненными, усредненными, и между ними имеются значительные расхождения.

Кроме того, многие компании намеренно искажают информацию для того, чтобы ввести в заблуждение конкурентов.

Таким образом, чем ниже качество информации, используемой при принятии решений, тем выше риск наступления отрицательных последствий такого решения.

6. К источникам, способствующими возникновению неопределенности и риска, относятся также:

ограниченность, недостаточность материальных, финансовых, трудовых и др. ресурсов при принятии и реализации решений;

невозможность однозначного познания объекта при сложившихся в данных условиях уровне и методах научного познания;

относительная ограниченность сознательной деятельности человека, существующие различия в социально-психологических установках, идеалах, намерениях, оценках, стереотипах поведения.

Элементы риска и неопределенности в хозяйственную деятельность вносят также:

необходимость выбора новых инструментов воздействия на экономику в условиях перехода от экстенсивных к интенсивным методам развития;

несбалансированность основных компонентов хозяйственного механизма: планирования, ценообразования, материально-технического снабжения, финансово-кредитных отношений.

Классификация рисков.

В процессе своей деятельности предприниматели сталкиваются с совокупностью различных видов рисков, которые отличаются между собой по месту и времени возникновения, совокупности внешних и внутренних факторов, влияющих на их уровень, и, следовательно, по способу их анализа и методам их описания.

Эффективность организации управления рисками во многом определяется классификацией риска.

Как правило, все виды рисков взаимосвязаны и оказывают влияние на деятельность предпринимателя. Эти обстоятельства затрудняют принятие решений по оптимизации риска и требуют углубленного анализа состава конкретных рисков, а также причин и факторов их возникновения.

В экономической литературе, посвященной проблемам предпринимательства, нет стройной системы классификации предпринимательских рисков. Существует множество подходов к классификации рисков, которые, как правило, определяются целями и задачами классификации.

Научно обоснованная классификация риска позволяет чётко определить место каждого риска в их общей системе. Она создаёт возможности для эффективного применения соответствующих методов, приёмов управления риском.

По времени возникновения риски распределяются на ретроспективные, текущие и перспективные. Анализ ретроспективных рисков, их характера и способов снижения дает возможность более точно прогнозировать текущие и перспективные риски.

По характеру учета риски делятся на внешние и внутренние. К внешним относятся риски, непосредственно не связанные с деятельностью предприятия или его контактной аудитории[1].

На уровень внешних рисков влияет очень большое количество факторов — политические, экономические, демографические, социальные, географические и др.

К внутренним относятся риски, обусловленные деятельностью самого предприятия и его контактной аудитории. На их уровень влияет деловая активность руководства предприятия, выбор оптимальной маркетинговой стратегии, политики и тактики и др. факторы: производственный потенциал, техническое оснащение, уровень специализации, уровень производительности труда, техники безопасности.

В зависимости от возможного результата риски можно поделить на две большие группы (См. рис. №1): чистые и спекулятивные.

Чистые риски (в литературе их иногда называют простыми или статическими) характеризуются тем, что они практически всегда несут в себе потери для предпринимательской деятельности.

Причинами чистых рисков могут быть стихийные бедствия, войны, несчастные случаи, преступные действия, недееспособность организации и др.

Спекулятивные риски (в литературе их иногда называют динамическими или коммерческими) характеризуются тем, что они могут нести в себе как потери, так и дополнительную прибыль для предпринимателя по отношению к ожидаемому результату.

Причинами спекулятивных рисков могут быть изменение конъюнктуры рынка, изменение курсов валют, изменение налогового законодательства и т.п.

В зависимости от основной причины возникновения рисков они делятся на следующие категории: природно-естественные, экологические, политические транспортные, коммерческие.

Политические риски — это риски, обусловленные изменением политической обстановки, влияющей на предпринимательскую деятельность (закрытие границ, запрет на вывоз товаров в другие страны, военные действия на территории страны и др.).

К политическим рискам относят:

невозможность осуществления хозяйственной деятельности вследствие военных действий, революции, обострения внутриполитической ситуации в стране, национализации, конфискации товаров и предприятий, введение эмбарго и т.п.;

введение отсрочки (моратория) на внешние платежи на определённый срок ввиду наступления чрезвычайных обстоятельств (забастовка, война и т.д.);

неблагоприятное изменение налогового законодательства;

запрет или ограничение конверсии национальной валюты в валюту платежа и т.д.;

Транспортные риски – это риски, связанные с перевозками грузов транспортом: автомобильным, морским, речным, железнодорожным и т.д.

Коммерческий риск — риск, возникающий в процессе реализации товаров и услуг, произведенных или закупленных предпринимателем.

Причинами коммерческого риска являются: снижение объема реализации вследствие изменения конъюнктуры или других обстоятельств, повышение закупочной цены товаров, потери товара в процессе обращения, повышение издержек обращения и др.

По структурному признаку коммерческие риски делятся на имущественные, производственные, торговые, финансовые.

Имущественные риски – это риски связанные с вероятностью потерь имущества предпринимателя по причине кражи, диверсии, халатности, перенапряжения технической и технологической систем и т.п.

Производственный риск связан с невыполнением предприятием своих планов и обязательств по производству продукции, товаров, услуг, других видов производственной деятельности в результате неблагоприятного воздействия внешней среды, а также неадекватного использования новой техники и технологий, основных и оборотных фондов, сырья, рабочего времени.

Среди наиболее важных причин возникновения производственного риска — возможное снижение предполагаемых объемов производства, рост материальных и/или других затрат, уплата повышенных отчислений и налогов, низкая дисциплина поставок, гибель или повреждение оборудования и т.п.

Торговые риски представляют собой риски, связанные с убытком по причине задержки платежей, отказа от платежа в период транспортировки товара, непоставки товара.

Финансовый риск связан с возможностью невыполнения фирмой своих финансовых обязательств. Основными причинами финансового риска являются: обесценивание инвестиционно-финансового портфеля вследствие изменения валютных курсов, неосуществление платежей; войны, беспорядки, катастрофы и т.п.

Финансовые риски подразделяются на два вида: риски связанные с покупательной способностью денег, и риски, связанные с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные риски, валютные риски, риски ликвидности.

Инфляционный риск – это риск того, что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут. В таких условиях предприниматель несёт реальные потери.

Дефляционный риск – это риск того, что при росте дефляции происходит падение уровня цен, ухудшение экономических условий предпринимательства и снижение доходов.

Валютные риски представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой, при проведении внешнеэкономических, кредитных и других валютных операций.

Риск ликвидности – это риски, связанные с возможностью потерь при реализации ц.б. или других товаров из-за изменения оценки их качества и потребительной стоимости.

Инвестиционные риски включают в себя следующие подвиды рисков: риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь.

Риск упущенной выгоды – риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхование, хеджирование, инвестирование и т.д.)

Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ц.б. и других активов. Термин «портфельный» происходит от итальянского «portfoglio», означает совокупность ц.б., которые имеются и инвестора.

Риск снижения доходности включает следующие разновидности: процентные и кредитные риски.

К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждения, инвестиционными компаниями, селинговыми[2] компаниями в результате превышения процентных ставок, выплачиваемых ими по привлечённым средствам, над ставками по предоставленным кредитам. К процентным рискам также относятся риски потерь, которые могут понести инвесторы в связи с изменениями дивидендов по акциям, % ставок на рынке по облигациям, сертификатам и другим ц.б.

Процентный риск несёт инвестор, вложивший средства в среднесрочные и долгосрочные ц.б. с фиксированным процентом при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем. Т.е. инвестор мог бы получить прирост за счёт повышения %, но не может высвободить средства, вложенные на указанных выше условиях.

Процентный риск несёт эмитент, выпускающий в обращение среднесрочные и долгосрочные ц.б. с фиксированным % при текущем понижении среднерыночного % в сравнении с фиксированным уровнем. Эмитент мог бы привлекать средства с рынка под более низкий %.

Этот вид риска при быстром росте % ставок в условиях инфляции имеет значение и для краткосрочных ц.б.

Кредитный риск – опасность неуплаты заёмщиком основного долга и %, причисляющихся кредитору. К кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ц.б., окажется не в состоянии уплачивать % по ним или основную сумму долга.

Кредитный риск может быть также разновидностью рисков прямых финансовых потерь.

Риски прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, а также кредитный риск.

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т.д.

Селективные риски (лат. Selectio – выбор, отбор) – это риск неправильного выбора видов вложения капитала, вида ц.б. для инвестирования по сравнению с другими видами ц.б. при формировании инвестиционного портфеля.

Риск банкротства представляет собой опасность в результате неправильного выбора вложения капитала, полной потери предпринимателем собственного капитала неспособности его рассчитываться по взятым на себя обязательствам.

Полная доходность

Доходы от финансово-кредитных операций и различных коммерческих сделок имеют различную форму: проценты от выдачи ссуд, комиссионные, дисконт при учёте векселей, доходы от облигаций и других ценных бумаг и т.д. Само понятие «доход» определяется конкретным содержанием операции. Причём в одной операции предусматривается два, а то и три источника дохода. В связи со сказанным возникает проблема измерения доходности операции с учётом всех источников поступления. Степень финансовой эффективности (доходности), операций и ценных бумаг обычно измеряется в виде годовой процентной ставки – чаще сложных, реже простых. Искомые показатели получают исходя из общего принципа - все вложения и доходы с учётом конкретного их вида условно приравниваются эквивалентной (равнодоходной) ссудной операции.

Измерение доходности в виде годовой процентной ставки не является единственно возможным методом. В ряде стран для некоторых операций практикуются и иные сопоставимые измерители, доходность трёхмесячных депозитов или некоторых видов облигаций, выпускаемых казначейством. Иначе говоря, все затраты и доходы конкретной сделки в этом случае «привязываются» к соответствующему финансовому инструменту.

Решение проблемы измерения и сравнения степени доходности финансово кредитных операций заключается в разработке методик расчёта годовой ставки для каждого вида операций с учётом соответствующих контрактов и условий их выполнения. Такие операции различаются между собой во многих отношениях. Эти различия на первый взгляд могут и не представляться существенными, однако практически все условия операции в большей или меньшей мере влияют на конечные результаты – финансовую эффективность.

Расчётная % ставка, о которой идёт речь, получила различные названия. В простых, депозитных и ссудных операциях она называется эффективной, в расчётах по оценке облигаций её часто называют полной доходностью или доходностью на момент погашения. В анализе производственных инвестиций для аналогичного показателя применяется термин внутренняя норма доходности или внутренняя норма процента (internal rate of return, IRR) этот термин широко распространён за рубежом и вне рамок производственных инвестиций, его применяют в коммерческой и банковской практике. Своё название данный показатель получил в связи с тем, что он адекватен по всем условиям инвестиционного проекта в совокупности и непосредственно не фигурирует в контракте. Этот термин не вписывается в принятую в России терминологию. Поэтому будем называть соответствующую годовую ставку Полной Доходностью (ПД).

Итак, под ПД понимают ту % ставку, при которой капитализация всех видов доходов, равна сумме инвестиций и, следовательно, капиталовложения окупаются. Иначе говоря, начисление % на вложение по ставке, равной ПД, обеспечит выплату всех предусмотренных платежей. Для ссудной операции – равенство действительной суммы кредита (т.е. кредит за вычетом комиссионных) сумме дисконтированных поступлений (% и погашения долга). Чем выше ПД, тем выше эффективность операции. При неблагоприятных условиях ПД может быть нулевой или даже отрицательной величиной. Получаемый показатель ПД является не только измерителем доходности для кредитора, он также характеризует цену кредита для должника. Следует отметить, что при получения кредита должник может нести какие либо дополнительные разовые расходы, которые увеличат цену кредита, но оставят без изменения доходность кредитной операции для владельца денег.

В западной финансовой литературе предлагается множество формул для расчёта показателей ПД, причём исходные посылки для них не обсуждаются. Можно показать, что все подобного рода формулы базируются на равенстве, которое называется балансом финансовой операции.

Дата: 2019-12-22, просмотров: 389.