Анализ финансовой устойчивости предприятия.

Анализ финансовой устойчивости предприятия на основе анализа состояния собственного и заёмного капитала.

Финансовое состояние предприятия, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия, в первую очередь соотношения основных и оборотных средств, а также от уравновешенности отдельных видов активов и пассивов предприятия.

Поэтому в начале необходимо проанализировать структуру источников капитала предприятия и оценить степень финансовой устойчивости и финансового риска. С этой целью рассматривают следующие показатели:

– коэффициенты финансовой автономии (или независимости) – удельный вес собственного капитала в общей валюте баланса;

– коэффициент финансовой зависимости заемного капитала в общей валюте баланса;

– коэффициент текущей задолженности – отношение краткосрочных финансовых обязательств к общей валюте;

– коэффициент долгосрочной финансовой независимости (коэффициент устойчивого финансирования) – отношение собственного и заемного капитала к общей валюте баланса;

– коэффициент покрытия долгов собственным капиталом (коэффициент платёжеспособности) – отношение собственного капитала к заёмному;

– коэффициент финансового левериджа (рычага) – отношение заёмного капитала к собственному.

Изменения, которые произошли в структуре капитала, с позиций инвесторов и предприятия могут быть оценены по-разному. Для банков и прочих кредиторов предпочтительной является ситуация, когда доля собственного капитала у клиентов более высокая, - это исключает финансовый риск. Предприятие же, как правило, заинтересованы в привлечении зёмных средств по двум причинам:

– процент по обслуживанию заёмного капитала рассматриваются как расходы и не включаются в налогооблагаемую прибыль;

– расходы на выплату процентов обычно ниже прибыли, полученной от использования заёмных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала.

Важных показателями, характеризующими структуру капитала и определяющими устойчивость предприятия, являются сумма чистых активов и их доля в общей валюте баланса.

Согласно принятому порядку оценки стоимости чистых активов акционерных обществ, утверждённому приказом МФ и МК ЦБ России, под стоимостью чистых активов понимается величина, определяемая путём вычитания из суммы активов, принимаемых к расчёту, суммы пассивов, принимаемых к расчёту.

При этом следует принимать во внимание, что величина чистых активов является довольно условной, поскольку рассчитана по данным не ликвидационного, а бухгалтерского баланса, в котором активы отражаются не по рыночным, а по учётным ценам. Тем не менее величина их должна быть больше уставного капитала.

Если чистые активы меньше величины уставного капитала, акционерное общество  обязано уменьшать свой уставный капитал до величины его чистых активов, а если чистые активы менее установленного минимального размера уставного капитала, то в соответствии с действующими законодательствами актами общество обязано принять решение о самоликвидации.

обязано уменьшать свой уставный капитал до величины его чистых активов, а если чистые активы менее установленного минимального размера уставного капитала, то в соответствии с действующими законодательствами актами общество обязано принять решение о самоликвидации.

При неблагоприятном соотношении чистых активов и уставного капитала усилия должны быть направлены на увеличение прибыли и рентабельности, погашения задолженности учредителей по взносам в уставный капитал и другие.

СПЕЦИАЛЬНАЯ ЧАСТЬ.

Анализ финансовой деятельности ОАО КФ «Волжанка».

Горизонтальный анализ.

Анализирую актив баланса.

Горизонтальный анализ актива баланса ОАО КФ «Волжанка» за 2003 год.

Таблица 1.

Наименование статей

На начало года

Руб.

На конец года

Руб.

Отклонения

АКТИВ

На анализируемом мною предприятии видно, что сумма внеоборотных активов увеличилась на 9252623 руб. (218621719 - 209369096), в относительном отклонении это составило 4,42% ((218621719:209369096)*100% - 100%). В основном увеличилась сумму основных средств 19,8% и нематериальных активов 28,42%. Это свидетельствует о расширении инвестиционной деятельности предприятия.

На анализируемом мною предприятии видно, что сумма внеоборотных активов увеличилась на 9252623 руб. (218621719 - 209369096), в относительном отклонении это составило 4,42% ((218621719:209369096)*100% - 100%). В основном увеличилась сумму основных средств 19,8% и нематериальных активов 28,42%. Это свидетельствует о расширении инвестиционной деятельности предприятия.

Таблица 2.

|

Наименование статей |

На начало года Руб. |

На конец года Руб. |

Отклонения | |

| Абсолютные +, - | Относительные % | |||

|

АКТИВ | ||||

| II . Оборотные активы 2.1 Запасы В том числе 2.1.1 сырьё, материалы и другие аналогичные ценности 2.1.2 затраты на незавершенное производство 2.1.3 готовая продукция и товары для перепродажи 2.1.4 расходы будущих периодов 2.2 Налог на добавленную стоимость по приобретенным ценностям 2.3 Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) в том числе 2.3.1 покупатели и заказчики | 161448923 199824544 8931619 26906841 5785919 22334375 284909415 254010215 | 183184398 140238548 15823853 22975910 4146089 29352578 528336677 499504389 | 21735475 20414004 6892234 -3930931 -1639830 7018203 243427263 245494174 | 13,46 17,04 77,17 -14,61 -28,34 31,42 85,44 96,65 |

Продолжение таблицы 2.

| 2.3.2 Краткосрочные финансовые вложения 2.4 Денежные средства | 2490284 33697052 | 363606 31359396 | -2126678 -2337656 | -85,4 -6,94 |

| Итого по разделу II | 504880049 | 772596655 | 267716606 | 53,03 |

На анализируемом мною предприятии видно, что сумма оборотных активов увеличилась на 267716606 руб. (772596655 - 504880049). В процентном соотношении оборотные активы увеличились на 53,03% ((772596655:504880049)*100% - 100%). Это произошло из-за увеличения запасов, в частности сырья и материалов, дебиторской задолженности предприятию.

Анализирую пассив баланса.

Анализирую пассив баланса.

Наименование статей

На начало года

Руб.

На конец года

Руб.

Отклонения

ПАССИВ

Продолжение таблицы 3.

| 3.4 Нераспределённая прибыль (непокрытый убыток) | 377915107 | 511137749 | 833222642 | 35,25 |

| Итого по разделу III | 462991893 | 598625837 | 135633944 | 29,30 |

На анализируемом мною предприятии видно, что сумма капитала и резервов увеличилась на 135633944 руб. (598625837-462991893). В процентном соотношении сумма капитала и резервов увеличилась на 29,30 % ((598625837:462991893)*100%-100%). Это произошло из-за увеличения Добавочного капитала на  2358704 руб. (72851374-70492670) и увеличения нераспределенной прибыли (непокрытых убытков) на 833222642 руб. (511137749-377915107).

2358704 руб. (72851374-70492670) и увеличения нераспределенной прибыли (непокрытых убытков) на 833222642 руб. (511137749-377915107).

Таблица 4.

|

Наименование статей |

На начало года Руб. |

На конец года Руб. |

Отклонения | |

| Абсолютные +, - | Относительные % | |||

|

ПАССИВ | ||||

| IV . Долгосрочные обязательства 4.1 Отложенные налоговые обязательства | - | 8690307 | 8690307 | - |

На анализируемом мною предприятии видно, что сумма долгосрочных обязательств увеличилась на 8690307 руб. Это произошло из-за того, что предприятие не смогло выплатить налоги. Выплату налогов отложили на следующий год.

Таблица 5.

|

Наименование статей |

На начало года Руб. |

На конец года Руб. |

Отклонения | |

| Абсолютные +, - | Относительные % | |||

|

ПАССИВ | ||||

| V . Краткосрочные обязательства 5.1 Займы и кредиты 5.2 Кредиторская задолженность В том числе 5.2.1 поставщики и подрядчики 5.2.2 задолженность перед персоналом организации 5.2.3 задолженность перед государственными внебюджетными фондами 5.2.4 задолженность по налогам и сборам 5.2.5 авансы полученные 5.2.6 прочие кредиторы 5.3 Задолженность перед участниками (учредителями) по выплате доходов 5.4 Доходы будущих периодов | 57984060 193170059 106507053 10084492 4643403 22615355 3325136 45994620 103133 - | 56000000 327797791 202235728 8008255 3854871 27538703 1318841 84841393 103133 1306 | -1984060 134627732 95728675 -2076237 -788532 4923348 -2006295 38846773 0 1306 | -3,42 69,69 89,88 -20,59 -16,98 21,77 -60,34 84,46 - - |

| Итого по разделу V | 257257252 | 383902230 | 132644978 | 52,79 |

На анализируемом мною предприятии видно, что краткосрочные обязательства увеличились на 132644978 руб. (383902230-251257252). В процентном соотношении увеличение краткосрочных обязательств составило 52,79% ((383902230:251257252)*100%-100%). Это произошло из-за увеличения кредиторской задолженности на 69,69% (поставщики и подрядчики, задолженность по налогам и сборам) и доходы будущих периодов на 1306 руб.

Вертикальный анализ.

Дальше делаю вертикальный анализ актива и пассива баланса моего предприятия.

АКТИВ

Продолжение таблицы 6.

|

| 2.1.1 сырьё, материалы и другие аналогичные ценности 2.1.2 затраты на незавершенное производство 2.1.3 готовая продукция и товары для перепродажи 2.1.4 расходы будущих периодов 2.2 Налог на добавленную стоимость по приобретенным ценностям 2.3 Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) в том числе 2.3.1 покупатели и заказчики 2.3.2 Краткосрочные финансовые вложения 2.4 Денежные средства | 199824544 8931619 26906841 5785919 22334375 284909415 254010215 2490284 33697052 | 16,78 1,25 3,77 0,81 3,13 39,89 35,56 0,35 4,72 | 140238548 15823853 22975910 4146089 29352578 528336677 499504389 363606 31359396 | 14,15 1,6 2,32 0,42 2,96 53,3 50,39 0,04 3,16 | -2,63 0,35 -1,45 -0,39 -0,17 13,41 14,83 -0,31 -1,56 |

| Итого по разделу II | 504880049 | 70,69 | 772596655 | 77,94 | 7,25 |

| Баланс | 714249145 | 100 | 991218374 | 100 | - |

На анализируемом мною предприятии в начале года основную часть активов составляли основные средства 24,05%, также большой удельный вес имели запасы 22,61%. На конец года основные средства составили 20,76%. Это произошло из-за морального и физического износа основных средств, а также продажи части машин. Удельный вес запасов на конец года значительно уменьшился до 18,49%. Удельный вес незавершенного строительства снизился с 5,12% до 0,37%. Уменьшение этого показателя также можно расценивать положительно. По сравнению с началом года удельный вес дебиторской задолженности на конец года возрос на 13,41%. Это может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям и их неплатёжеспособности. Увеличение данной статьи баланса увеличивает риск потери денежных ресурсов предприятия.

ПАССИВ

Продолжение таблицы 7.

Продолжение таблицы 7.

| В том числе 5.2.1 поставщики и подрядчики 5.2.2 задолженность перед персоналом организации 5.2.3 задолженность перед государственными внебюджетными фондами 5.3.4 задолженность по налогам и сборам 5.3.5 авансы полученные 5.3.6 прочие кредиторы 5.4 Задолженность перед участниками (учредителями) по выплате доходов 5.4 Доходы будущих периодов | 106507053 10084492 4643403 22615355 3325136 45994620 103133 - | 14,91 1,41 0,65 3,17 0,47 6,44 0,01 - | 202235728 8008255 3854871 27538703 1318841 84841393 103133 1306 | 20,40 0,81 0,39 2,78 0,13 8,56 0,01 0,001 | 5,49 -0,6 -0,26 -0,39 -0,34 2,12 - 0,001 |

| Итого по разделу V | 251257252 | 35,17 | 383902230 | 38,73 | 3,56 |

| Баланс | 714249145 | 100 | 991218374 | 100 | - |

На анализируемом мною предприятии значительные изменения произошли в добавочном капитале и кредиторской задолженности. Удельный вес добавочного капитала уменьшился на 2,5% (7,35%-9,87%). Это произошло из-за переоценки имущества. Уменьшение кредиторской задолженности расценивается положительно. Она увеличилась на 6,02% (33,07%-27,05%). Увеличение кредиторской задолженности содействует временному ухудшению Финансового состояния предприятия, но в случае несвоевременного возвращения заемных средств может произойти просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов.

Источники капитала

Наличие средств, руб.

Структура средств, %

Из данной таблицы видно, что на анализируемом мною предприятии основной удельный вес в источниках формирования активов занимают собственный капитал, хотя на конец года его доля снизилась на 4,43% (60,39%-64,852%), а заёмный, соответственно, увеличился на 4,43%.

Источник капитала

Наличие средств, руб.

Структура средств, %

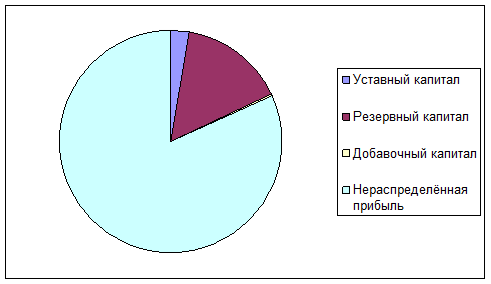

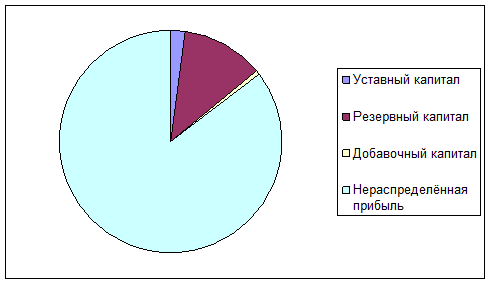

Данная таблица показывает изменение в размере и структуре собственного капитала: значительно увеличилась сумма и доля нераспределённой прибыли (+3,76%) при одновременном уменьшении удельного веса уставного капитала и резервного капитала. Общая сумма собственного капитала на конец года увеличилась на 135633944 руб. (598625837-462991893).

Структурная диаграмма процентного соотношения динамики структуры собственного капитала на начало года.

Диаграмма 7.

Структурная диаграмма процентного соотношения динамики структуры собственного капитала на конец гола.

Диаграмма 8.

Показатель

Остаток на конец года, руб.

Отклонения

На анализируемом мною предприятии уставный капитал увеличился на 0,4% ((12732250:12681840)*100-100), в основном увеличилась нераспределённая прибыль (непокрытый убыток) на 35,25% ((511137749:377915107)*100-100).

Большое влияние на финансовое состояние предприятия оказывают состав и структура заёмного средств.

Привлечение заёмных средств в оборот предприятия – явление нормальное. В процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования краткосрочной задолженности.

Привлечение заёмных средств в оборот предприятия – явление нормальное. В процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования краткосрочной задолженности.

Источники заёмных средств

Сумма, руб.

Структура капитала, %

Продолжение таблицы 11.

| 2 Краткосрочные кредиты и займы 3 Кредиторская задолженность В том числе 3.1 поставщики и подрядчики 3.2 задолженн6ость перед персоналом организации 3.3 задолженность перед государственными внебюджетными фондами 3.4 задолженность по налогам и сборам 3.5 авансы полученные 3.6 прочие кредиты 4 Задолженность перед участниками (учредителями) по выплате доходов 5 Доходы будущих периодов | 57984060 193170059 106507053 10084492 4643403 22615355 3325136 45994620 103133 - | 56000000 327797791 202235728 8008255 3854871 27538703 1318841 84841393 103133 1306 | -1984060 134627732 95728675 -2076237 -788532 4923348 -2006295 38846773 - 1306 | 23,08 76,88 42,39 4,01 1,85 9 1,32 18,31 0,04 - | 14,26 83,5 51,51 2,04 0,98 7,01 0,34 21,61 0,03 0,003 | -8,82 6,62 9,12 -1,97 -0,87 -1,99 -0,98 3,3 -0,01 0,003 |

Итого Итого

| 251257252 | 392592537 | 141335285 | 100 | 100 | - |

Средства предприятия

На начало года

На конец года

Прирост

На анализируемом мною предприятии видно, что за анализируемый период сумма основного капитала увеличилась на 1310460 руб. (210679556 -209369096) или на 0,63% ((1310460:209369096)-100). Значительно возросла сумма основных средств и нематериальных активов. Увеличение основных средств свидетельствует об увеличении производства на предприятии, увеличении прибыли. Сумма и доля незавершённого строительства значительно уменьшилась, что следует оценить положительно.

Вид средств

Наличие средств, руб.

Структура средств, %

Продолжение таблицы 13.

| 3 Дебиторская задолженность 4 Краткосрочные финансовые вложения 5 Денежные средства | 284909415 2490284 33697052 | 528336677 363606 31359396 | 243427262 -2126678 -2337656 | 56,43 0,49 6,68 | 68,38 0,05 4,06 | 11,95 -0,44 -2,62 |

| Итого | 504880049 | 772596655 | 267716606 | 100 | 100 | - |

Как видно из данной таблицы, наибольший удельный вес в оборотных активах имеют запасы: на начало года - 31,98%, на конец года – 23,71%. Однако в составе запасов значительно уменьшилась доля готовой продукции, это свидетельствует о хороших рынках сбыта. К концу года увеличилась также доля дебиторской задолженности на 11,95%, что свидетельствует об ухудшении финансовой ситуации на предприятии.

Показатель

Уровень показания

Изменения

В данной таблице видно, что доля собственного капитала имеет тенденцию к понижению. На конец года она снизилась на 4%, так как темпы прироста собственного капитала ниже темпов заёмного капитала (4%). Плечо финансового рычага увеличилась на 12 подпунктов. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов значительно повысилась. Коэффициент покрытия долгов собственным капиталом уменьшилась на 32%.

Нормативов соотношения заёмных и собственных средств практически не существует. Они не могут быть однократными для разных отраслей и предприятий. Доля собственного и заёмного капитала в формировании активов предприятия и уровень финансового левериджа зависят от отраслевых особенностей предприятия

Для определения нормативного значения коэффициентов финансовой автономии, финансовой зависимости и финансового левериджа необходимо исходить из фактически сложившейся структуры активов предприятия и общепринятых подходов к их финансированию.

Таблица 15.

| Вид актива | Удельный вес на конец года, % | Источники их формирования при умеренной финансовой политике. |

| Внеоборотные активы | 22 | 1,4% - долгосрочные кредиты и займы 98,6% – собственный капитал |

| Оборотные активы | 78 | 61% - собственный капитал 39% - краткосрочные обязательства |

Определим нормативные значения коэффициентов:

а) финансовой независимости

б) Финансовой зависимости

в) финансового левериджа

Важным показателем, характеризующим структуру капитала и определяющими устойчивость предприятия, являются сумма чистых активов и их доля в общей валюте баланса.

Если чистые активы меньше величины уставного капитала, акционерное общество обязано уменьшить свой уставный капитал до величины его чистых активов, а если активы менее установленного минимального размера уставного капитала, то в соответствии с действующими законодательными актами общество обязано принять решение о самоликвидации.

Показатели

На начало года

На конец года

Темп роста прибыли, %

На анализируемом мною предприятии общая сумма брутто-прибыли уменьшилась. Это произошло в результате уменьшения прибыли от реализации продукции. Она уменьшилась на 21,9% (100%-78,1%). Также увеличилась сумма доходов от инвестиционной деятельности на 123,27%. Чистая прибыль уменьшилась на 475130113 руб. (1698968564-2174098677) или на 0,42%.

На анализируемом мною предприятии общая сумма брутто-прибыли уменьшилась. Это произошло в результате уменьшения прибыли от реализации продукции. Она уменьшилась на 21,9% (100%-78,1%). Также увеличилась сумма доходов от инвестиционной деятельности на 123,27%. Чистая прибыль уменьшилась на 475130113 руб. (1698968564-2174098677) или на 0,42%.

Показатель

Уровень показателя, руб.

Удельный вес в общей сумме прибыли, %

На начало года

На конец года

2164155350

1689153410

-

-

-

-

(29519358)

-

(76192957)

-

-

-

1718672768

-4  92156181

92156181

ЗАКЛЮЧЕНИЕ.

Изучив и проанализировав работу предприятия ОАО КФ «Волжанка» можно сделать следующие выводы, что на моём предприятии сумма внеоборотных активов увеличилась на 9252623 руб. В основном увеличилась сумму основных средств 19,8% и нематериальных активов 28,42%. Это свидетельствует о расширении инвестиционной деятельности предприятия. Сумма оборотных активов увеличилась на 267716606 руб. Это произошло из-за увеличения запасов, в частности сырья и материалов, дебиторской задолженности предприятию. Сумма капитала и резервов увеличилась на 135633944 руб. Это произошло из-за увеличения добавочного капитала на 2358704 руб. и увеличения нераспределенной прибыли (непокрытых убытков) на 833222642 руб. сумма долгосрочных обязательств увеличилась на 8690307 руб. Это произошло из-за того, что предприятие не смогло выплатить налоги.. Краткосрочные обязательства увеличились на 132644978 руб. Это произошло из-за увеличения кредиторской задолженности на 69,69% (поставщики и подрядчики, задолженность по налогам и сборам) и доходы будущих периодов на 1306 руб.

На анализируемом мною предприятии в начале года основную часть активов составляли основные средства 24,05%, также большой удельный вес имели запасы 22,61%. На конец года основные средства составили 20,76%. Это произошло из-за морального и физического износа основных средств, а также продажи части машин. Удельный вес незавершенного строительства снизился с 5,12% до 0,37%. Уменьшение этого показателя также можно расценивать положительно. По сравнению с началом года удельный вес дебиторской задолженности на конец года возрос на 13,41%. Увеличение данной статьи баланса увеличивает риск потери денежных ресурсов предприятия. Значительные изменения произошли в добавочном капитале и кредиторской задолженности. Удельный вес добавочного капитала уменьшился на 2,5%. Уменьшение кредиторской задолженности расценивается положительно. Она увеличилась на 6,02%. Увеличение кредиторской задолженности содействует временному ухудшению Финансового состояния предприятия.

На анализируемом мною предприятии видно, что сумма основного капитала увеличилась на 1310460 руб. Значительно возросла сумма основных средств и нематериальных активов. Увеличение основных средств свидетельствует об увеличении производства на предприятии, увеличении прибыли. Сумма и доля незавершённого строительства значительно уменьшилась.

Наибольший удельный вес в оборотных активах имеют запасы. Однако в составе запасов значительно уменьшилась доля готовой продукции, это свидетельствует о хороших рынках сбыта. Увеличилась также доля дебиторской задолженности на 11,95%, что свидетельствует об ухудшении финансовой ситуации на предприятии.

Доля собственного капитала имеет тенденцию к понижению. На конец года она снизилась на 4%, так как темпы прироста собственного капитала ниже темпов заёмного капитала (4%). Плечо финансового рычага увеличилась на 12 подпунктов. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов значительно повысилась.

На анализируемом мною предприятии не конец года активы увеличились на сумму 276969229 руб. Это произошло из-за увеличения краткосрочной задолженности и долгосрочных финансовых обязательств.

Общая сумма брутто-прибыли уменьшилась. Это произошло в результате уменьшения прибыли от реализации продукции. Также увеличилась сумма доходов от инвестиционной деятельности на 123,27%. Чистая прибыль уменьшилась на 0,42%.

| |

| |

| |

| |

Введение

Общая часть.

«Анализ финансовой деятельности предприятия».

Специальная часть.

«Анализ финансовой деятельности ОАО КФ «Волжанка».

Приложение.

Список литературы.

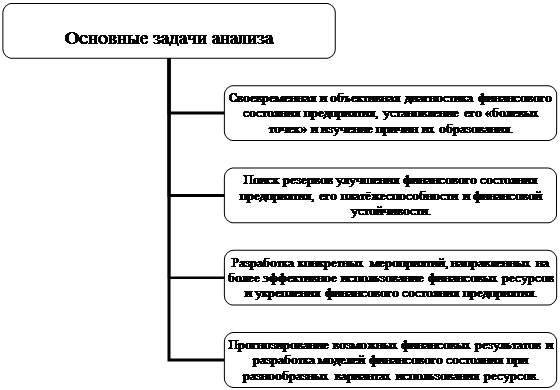

Понятие, значение и задачи анализа финансовой деятельности предприятия и его финансовой устойчивости.

Результаты в любой сфере бизнеса зависят от наличия и эффективности использования финансовых ресурсов, которые приравниваются к «кровеносной системе», обеспечивающие жизнедеятельность предприятия.

Профессиональное управление финансами неизбежно требует глубокого анализа, позволяющего более точно оценить неопределённость ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастает приоритетность и роль финансового анализа, то есть количественного состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала.

Финансовое состояние предприятия характеризуются системой показателей, отражающих способность субъекта хозяйствования финансировать свою деятельность и своевременно рассчитываться по своим обязательствам.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный кругооборот капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие, которого является платёжеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде постоянно поддерживать свою платёжеспособность и инвестиционную привлекательность в границах допустимого уровня риска свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структуры капитала и уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платёжеспособности и создания условий для нормального финансирования.

Финансовое состояние предприятия, его устойчивость стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия.

Условное финансовое состояние положительно влияет на объём основной деятельности, обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятел  ьность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчётной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

ьность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчётной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Главная цель финансовой деятельности предприятия – наращивание собственного капитала и обеспечение устойчивого положения на рынке. Для этого необходимо постоянно поддерживать платежеспособность и рентабельность предприятия, а также оптимальные показатели актива и пассива баланса.

Анализ Финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

Относительные показатели анализируемого предприятия можно сравнить:

Ø с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

Ø аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможностей;

Ø аналогичными данными за предыдущий год для изучения тенденций улучшения или ухудшения финансового состояния предприятия.

Схема 1.

Результативность финансового анализа во многом зависит от организации и совершенства его информационной базы. Основные источники информации: Отчётный бухгалтерский баланс (форма №1), отчёты о прибылях и убытках (форма №2), об изменениях капитала (форма №3), о движении денежных средств (форма №4), Приложение к балансу (форма №5) и другие формы отчётности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Дата: 2019-12-22, просмотров: 372.