Моральный риск присущ клиентам с отрицательной деловой репутацией.

Деловой риск оценивается на основании данных о развитии отрасли, в которой предприятие работает и реализует свою продукцию.

Финансовый риск обнаруживается при осуществлении анализа показателей ликвидности, прибыльности, оборачиваемости, состава и структуры имущества предприятия, а также уровня и стабильности доходов частных лиц.

Риск обеспечения характеризуется наступлением возможной угрозы затруднения реализации заложенного имущества в случае необходимости из-за низкой его ликвидности или завышенной залоговой стоимости.

Кроме того, в этой группе необходимо выделить риски, присущие общей кредитной деятельности банка: структурно-процессуальные, персональные, технологические, незаконных манипуляций с кредитами, доступности кредита, досрочного платежа.

Риски структурно-процессуального характера в широком понимании связаны с ошибками, возникающими в процессе формирования и реализации банковской кредитной политики. В более узком смысле они затрагивают проблемы организации кредитного процесса банка.

Персональные риски характеризуются принятием ошибочных решений при оценке и подборе кредитных специалистов, назначении их на определенные должности и повышении профессионального уровня банковских служащих. В условиях недостаточного внимания руководства банка к вопросам развития и мотивации персонала, повышения квалификации банковских служащих влияние данной подгруппы рисков на общую величину кредитного риска постоянно растет.

Устранение руководящих работников банка от проблем создания благоприятных условий труда, предусматривающих техническое обеспечение рабочих мест кредитных специалистов, использование современных информационных технологий являются причиной возникновения технологических рисков.

Особо следует выделить риски незаконных манипуляций с кредитами, необходимость учета которых постоянно растет. Известно, что недобросовестное выполнение своих обязанностей некоторыми кредитными работниками может причинить банку как моральный, так и материальный ущерб.

Риск доступности кредита характеризуется отсутствием у кредитора средств для выдачи ссуды или нежеланием банка удовлетворить потребности в кредитовании всех обратившихся к нему заемщиков.

Риск досрочного платежа по кредиту связан с досрочным погашением кредита, вследствие чего банк может быть вынужден реинвестировать возвращенную сумму по более низкой рыночной ставке, что приведет к меньшей прибыли от инвестирования, чем ожидалось.

В зависимости от вида операции кредитный риск подразделяется на риски, возникающие при проведении ссудных, лизинговых, факторинговых операций, предоставлении банковских гарантий и поручительств, заключении сделок с использованием векселей.

В зависимости от степени риска выделяют три уровня риска: высокий, средний, низкий. При необходимости более точного определения степени риска каждый уровень может быть детализирован на несколько подуровней.

В зависимости от степени управляемости риском различают локализованные (выявленные и контролируемые) риски, существование которых попало в поле зрения специалистов банка, и нелокализованные риски те есть те, которые недооцениваются и возможности управления которыми существенно ограничены.

Кредитный риск выступает основным объектом контроля со стороны коммерческих банков и органов банковского надзора, так как большинство финансовых потерь банка связано с проведением кредитных операций.

Однако все виды банковских рисков взаимосвязаны между собой. Так, риск по кредитным сделкам во многом может быть обусловлен их техническим исполнением, преднамеренными и неумышленными действиями сотрудников кредитных служб, возникновением нестандартных экстремальных ситуаций, то есть влиянием операционных рисков.

Банковский кредитный риск тесно связан с риском ликвидности. Так, высокие показатели совокупного кредитного риска, свидетельствующие о значительных объемах просроченной и сомнительной к погашению ссудной задолженности, часто становятся главной причиной кризиса ликвидности. В то же время при отсутствии у кредитора средств для предоставления кредитов новым заемщикам и для продолжения кредитования своих постоянных клиентов проявляется риск доступности кредита.

Взаимодействие кредитного риска с другими видами банковских рисков происходит главным образом через структурные элементы или типы кредитного риска, отнесенные к следующим признакам: тип заемщика, характер проявления риска, вид операции.

Банковский кредитный риск зависит от воздействия множества факторов, которые необходимо учитывать при проведении кредитных операций и организации управления риском.

Обычно все факторы разделяют на две большие группы: внешние (на макро- и мезоуровне) и внутренние (на уровне конкретного заемщика). Далее, в зависимости от характера воздействия факторов на результаты хозяйственной деятельности принято выделять факторы прямого и косвенного воздействия. Вместе с тем отнести какой-либо фактор риска к группе факторов прямого или косвенного воздействия можно лишь с определенной долей условности.

Фактор банковского кредитного риска – это причина возможных потерь стоимости активов банка, определяющая их характер и сферу возникновения [16, с. 96 - 103].

1.3. Система управления кредитным риском.

Кредитная политика коммерческого банка определяет «целевые рынки», круг клиентуры, приемлемые и неприемлемые риски для банка. Принятие рисков – основа банковского дела. Одним из центральных вопросов минимизации рисков является оценка качества и степени рисков активов банка и, в частности, кредитных рисков.

Наиболее часто встречающиеся недостатки в банковской деятельности, свидетельствующие о серьезных проблемах в отношении управления кредитным риском, следующие:

· отсутствие документа, излагающего кредитную политику банка;

· отсутствие ограничений концентрации рисков в кредитном портфеле;

· излишняя централизация или децентрализация кредитного руководства;

· плохой анализ кредитуемой сделки;

· поверхностный финансовый анализ заемщиков;

· завышенная стоимость залога;

· недостаточно частые контакты с клиентом;

· отсутствие контроля за использованием ссуд;

· плохой контроль за документальным оформлением ссуд;

· неполная кредитная документация;

· неумение эффективно контролировать и аудировать кредитный процесс.

В сложившихся реалиях при нестабильном, несовершенном, а во многих случаях и противоречивом законодательстве для успешного кредитования банк должен разработать и внедрить понятную и, что немаловажно, гибкую систему управления кредитным риском. Ключевой предпосылкой данной системы является продуманная кредитная политика, одобренная советом директоров банка, сопровождаемая формализованными для данного банка стандартами кредитования и конкретными инструкциями, в разработке которых принимают участие работники всех уровней управленческой вертикали.

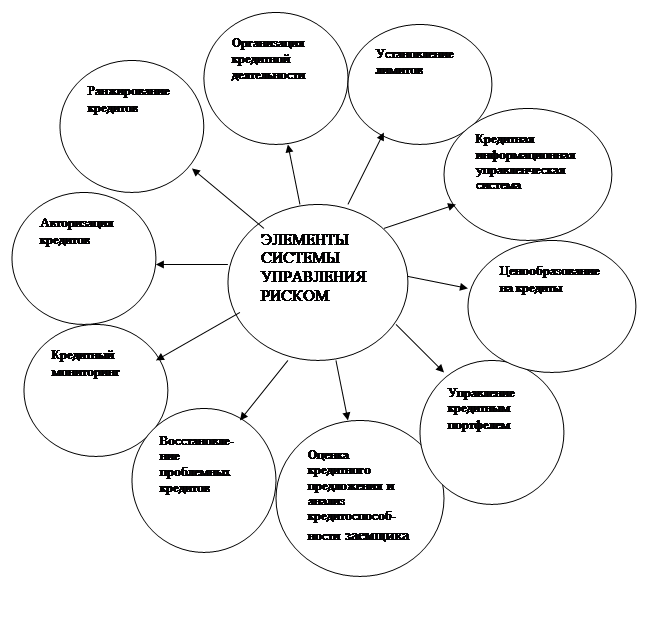

Основные элементы системы управления кредитным риском (рисунок 1.2.) включают: организационное обеспечение кредитной деятельности; установление лимитов; оценку кредитного положения и анализ кредитоспособности заемщика; ранжирование кредитов по уровню кредитного риска (установление рейтинга) и сопоставлению с установленными лимитами; определение процентной ставки с учетом возможных потерь по кредитам; распределение полномочий при принятии кредитных решений – авторизация кредитов; кредитный мониторинг; управление кредитным портфелем и восстановление проблемных кредитов.

Рисунок 1.2. – Элементы системы управления кредитным риском.

Ключ к построению эффективной банковской системы управления кредитным риском лежит в правильной оценке и контроле индивидуальных отношений с заемщиком, а также в осторожном и осмотрительном подходе к управлению кредитным портфелем. Последний за рубежом часто называется консервативным подходом к кредитованию, но в условиях переходной экономики, характеризующейся повышенной нестабильностью и постоянными изменениями в банковской системе, подобное название выглядит во многом неуместным. В то же время сама методология консервативного подхода является достаточно универсальной и закладывает фундамент для разработки процедур управления кредитным риском, соответствующих условиям отечественной экономики.

Основным фактором создания эффективной системы управления кредитным риском является развитие единой культуры кредитования путем внедрения стандартных инструкций для инициирования, анализа, принятия решения и мониторинга отдельных кредитов. Управление кредитным портфелем – функция высшего руководства, которая требует выявления всех присутствующих видов рисков и определения того их максимально допустимого уровня, который банк готов принять. Рамки для развития единой культуры кредитования, внедрения единообразных кредитных инструкций и подходов к управлению риском, определение предельно допустимого уровня риска представляют собой элементы официально утвержденной кредитной политики.

Единая культура кредитования в банке строится на:

· разработке и реализации единой кредитной политики, внедрении стандартов кредитования и реализующих их инструкций;

· обучение сотрудников банка стандартам и инструкциям;

· оценке результатов деятельности и определении размеров оплаты труда, исходя из результатов деятельности в соответствии с принципами кредитной политики банка;

· разработке параметров «приемлемых» для банка кредитов;

· указании обязательных аналитических процедур для всех кредитов;

· установлении процедуры распределения полномочий, согласования и утверждения – авторизации для всех кредитных договоров;

· определении основных требований к кредитному мониторингу.

Общими предпосылками реализации данного подхода к управлению кредитным портфелем являются:

· установление внутрибанковских лимитов кредитования для конкретных заемщиков и групп заемщиков;

· разработка формы анализа кредитных рисков, увязанной с кредитными рейтингами, отражающими уровень риска отдельных заемщиков;

· диверсификация кредитования по различным отраслям;

· определение приоритетных отраслей с низким уровнем риска;

· ужесточение кредитной политики по отношению к отраслям с высоким уровнем риска;

· разработка политики ценообразования на кредиты.

Система управления риском реализуется через конкретные мероприятия, осуществляемые на уровне стратегического управления, уровне организационных подразделений или в рамках взаимодействия ряда подразделений для контроля риска при той или иной сложной операции. В таблице 1.1. приведен перечень мероприятий в рамках системы управления риском на уровне кредитного отдела.

Таблица 1.1. Элементы системы управления риском на уровне кредитного отдела.

| Нормирование риска | Определение риска | Контроль риска | Мониторинг |

| I уровень. Кредитная политика | Кредитный анализ | Юридическая экспертиза | Контроль кредитного портфеля |

| II уровень. Кредитное планирование | Рассмотрение и утверждение кредитного договора (авторизация) | Контроль за целевым использованием средств | Должностные отчеты |

| III уровень. Ценообразование на кредиты | Внутренний кредитный рейтинг | Отслеживание проблемных кредитов и формирование резервов под невозврат кредитов | Внутренний (кредитный) аудит |

Система управления кредитным риском в процессе кредитования включает:

а) анализ кредитоспособности;

б) ценообразование на кредиты;

в) контроль за кредитованием [16, с. 105 – 110].

Дата: 2019-12-10, просмотров: 417.