| Страхователи |

| Страховые посредники |

| Страховщики |

| Страховые агенты |

| Страховые брокеры |

Рис.1

Страхователи - это юридические или физические лица, имеющие страховой интерес и вступающие в отношения со страховщиком в силу закона или на основе двустороннего соглашения, оформленного договором страхования.

Страховое свидетельство (полис) удостоверяет заключение договора страхователем. В полисе оговариваются правила страхования, перечень страховых рисков, размер страховой суммы, страховой премии, прочие условия.

Страховщики - юридические лица любой определенной законом организационно-правовой формы, имеющие лицензию на проведение операций страхования, ведающие созданием и расходованием средств страхового фонда. Страховщиками могут быть: государственные страховые организации, акционерные страховые общества, общества взаимного страхования, перестраховочные компании.

Велика и роль посредников на страховом рынке.

Страховые агенты - физические и юридические лица, действующие от имени и по поручению страховщика в соответствии с предоставленными полномочиями. Они представляют интересы одной компании и получают за работу комиссионное вознаграждение.

Страховые брокеры - юридические или физические лица, зарегистрированные в установленном порядке в качестве предпринимателей, осуществляющие независимую посредническую деятельность по страхованию от своего имени и представляющие интересы страхователя или страховщика.

Формы и виды страхования.

Формы страхования:

1) добровольное страхование, осуществляется на основании договора страхования и правил страхования, определяющих общие условия и порядок его осуществления. Правила страхования принимаются и утверждаются страховщиком или объединением страховщиков самостоятельно в соответствии с ГК РФ и Законом РФ от 27 ноября 1992 года № 4015-I «Об организации страхового дела в РФ» и содержат положения о субъектах страхования, об объектах страхования, о страховых случаях, о страховых рисках, о порядке определения страховой суммы, страхового тарифа, страховой премии (страховых взносов), о порядке заключения, исполнения и прекращения договоров страхования, о правах и об обязанностях сторон, об определении размера убытков или ущерба, о порядке определения страховой выплаты, о случаях отказа в страховой выплате и иные положения;

2) обязательное страхование. Условия и порядок осуществления обязательного страхования определяются фед. законами о конкретных видах страхования, которые должны содержать положения определяющие:

– субъекты страхования;

– объекты, подлежащие страхованию;

– перечень страховых случаев; – минимальный размер страховой суммы или порядок ее определения;

– размер, структуру или порядок определения страхового тарифа;

– срок и порядок уплаты страховой премии (страховых взносов); – срок действия договора страхования;

– порядок определения размера страховой выплаты;

– контроль за осуществлением страхования;

– последствия неисполнения или ненадлежащего исполнения обязательств субъектами страхования.

Виды страхования. Строго говоря, существует только два вида страхования – это страхование имущественное (когда страхуются имущество, автотранспорт, строения, инвестиции, кредиты и прочие имущественные интересы) и страхование личное (когда страхуются жизнь, здоровье, трудоспособность и прочие личные интересы). При таком подходе, страхование ответственности является составной частью имущественного страхования. Но существует и другая точка зрения, в соответствии с которой на практике выделяют следующие виды страхования:

1) личное страхование:

– страхование жизни;

– страхование здоровья;

2) имущественное страхование:

– страхование имущества;

– страхование финансовых рисков;

3) страхование ответственности:

– страхование гражданской ответственности владельцев автотранспортных средств;

– страхование ответственности за неисполнение обязательств;

– страхование иных видов гражданской ответственности;

– страхование профессиональной ответственности;

4) специальные виды страхования:

– страхование иностранных инвестиций от некоммерческих рисков;

– морское страхование;

– медицинское страхование;

– страхование банковских вкладов;

– страхование пенсий.

Структура страхового рынка.

Страховой рынок — сложная интегрированная система.

Структура страхового рынка формируется из:

§ страховых организаций;

§ страхователей;

§ страховых продуктов;

§ страховых посредников;

§ профессиональных оценщиков страховых рисков и убытков;

§ объединений страховщиков;

§ объединений страхователей;

§ системы государственного регулирования страхового рынка.

Страховые организации — институциональная основа страхового рынка, конкретная форма организации страхового фонда страховщика. Страховая компания осуществляет заключение договоров страхования и их обслуживание. Страховые организации структурируют по принадлежности, характеру выполняемых операций, зоне обслуживания.

Страховые организации делятся на: акционерные, частные, публично-правовые и общества взаимного страхования.

Акционерная форма страховых компаний доминирует на развитых рынках.

Акционерная страховая компания — негосударственная организационная фор-ма, в которой в качестве страховщика выступает частный капитал, оформленный как акционерное общество. Уставный капитал акционерного страхового общества формируется из акций и других ценных бумаг, что позволяет при ограниченных средствах значительно увеличить свой финансовый потенциал.

Частные страховые компании принадлежат одному собственнику или его семье.

В государственном страховании в качестве страховщика выступает государство. Организация государственных страховых компаний осуществляется путем их учреждения со стороны государства или национализации акционерных страховых компаний и обращения их имущества в государственную собственность.

Правительственные страховые организации относятся к некоммерческим структурам, деятельность которых основана на субсидировании. Правительственные страховые организации специализируются на страховании от безработицы и выплате компенсаций рабочим и служащим, временно утратившим работу.

Общество взаимного страхования − это особая негосударственная организационная форма, выражающая договоренность между группой физических или юридических лиц о возмещении друг другу будущих возможных убытков в определенных долях в соответствии с установленными правилами страхования. Взаимное страхование — некоммерческая форма организации страхового фонда, которая обеспечивает страховую защиту имущественных интересов членов своего общества.

В развитых странах доля рынка взаимного страхования достигает 50% всего страхового рынка.

Товар страхового рынка — страховой продукт. Продвижение и реализацию продукта на страховом рынке осуществляют страховые посредники.

Специализированные страховые компании производят отдельные виды страхования, например, страхование жизни, автотранспорта и т. п. К этому виду компаний относятся и перестраховочные компании, которые принимают от страховщиков за определенную плату часть застрахованного риска. Цель перестрахования — создание сбалансированного портфеля договоров перестрахования, обеспечение финансовой устойчивости и рентабельности страховых операций.

Универсальные страховые организации предлагают широкий набор страховых услуг. Поскольку на страховом рынке осуществляется купля-продажа страхового продукта, то необходимы и продвижение страховых агентов на рынке, и их реализация. Эти операции осуществляют страховые посредники: страховые агенты и страховые брокеры.

Страховые агенты — физические или юридические лица, действующие от имени страховщика и по его поручению в соответствии с представленными полномочиями.

Страховые брокеры — независимые физические или юридические лица, имеющие лицензию на проведение посреднических операций по страхованию от своего имени на основании поручений страхователя либо страховщика. Страховой брокер не является участником страхового договора. Его услуги — посреднические в исполнении договора cтрахова-ния, за которые он взимает оговоренный процент.

Функционирование страхового рынка предполагает наличие про-фессиональных оценщиков рисков и убыт-ков - сюрвейеров иаджастеров.

Сюрвейеры — инспекторы или агенты страховой организации, осуществляющие осмотр страхуемого имущества. По заключению сюрвейера страховая компания принимает решение о заключении договора страхования.

Аджастеры — это уполномоченные лица или компании, занимающиеся установлением причин, характера и размера убытков.

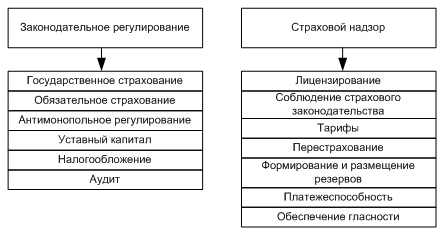

Государственное регулирование страхового рынка может быть представлено следующим образом (рис. 78):

Дата: 2019-11-01, просмотров: 406.