Там, где кооперация страховщиков и кредитных организаций переходит из разовых форм сотрудничества в более сложные агентские и контрактные отношения, — а именно это сейчас и происходит в Таджикистана — рождаются инновационные продукты. Именно они двигают вперед весь финансовый рынок и развивают финансовую культуру населения. Об этом свидетельствует и опыт других стран. В Таджикистана, по данным агентства «Эксперт РА», объемы банковского страхования по итогам 2006 года составили порядка 30 млрд сомонии. Этот рынок оформился относительно недавно, однако в последнее время становится одним из локомотивов роста страхования, а в недалеком будущем — и всего финансового рынка.

Величина взносов по банковскому страхованию, собранных участниками исследования «Эксперт РА», по итогам 2006 года достигла 22 млрд сомонии., а весь рынок может превышать 30 млрд сомонии. При этом усредненная доля банковского страхования в совокупном страховом портфеле компаний-участников составила 29%. А доля розничного страхования рисков клиентов банков в банковском портфеле ведущих страховщиков — около 78%, или 17,1 млрд сомонии. страховых взносов.

Данные исследования подтверждают, что основным направлением банковского страхования по-прежнему остается страхование залогового имущества (75–85% банковского страхования). Тем не менее отмечается повышение спроса на страхование собственных рисков со стороны банков, что выражается в устойчивых высоких темпах роста премии по данному сегменту страхового рынка. По итогам 2006 года лидерами российского рынка страхования рисков банков и рисков их клиентов, связанных с банковскими услугами, стали универсальные страховые компании федерального уровня: страховой дом ВСК, «Ингосстрах», РОСНО, НАСТА, Московская страховая компания.

На сегодняшний день российская банковская система является более развитой, чем страховая отрасль. Активы крупнейших банков на порядок — то есть более чем в 10 раз — превышают величину активов крупнейших страховых компаний. В этих условиях банки до недавнего времени с некоторым пренебрежением относились к страховым компаниям — как к «младшим братьям».

Еще два-три года назад объемы банковского страхования были так малы, что не попадали в фокус внимания экспертов и аналитиков страхового рынка. Однако в последние годы этот сегмент показал значительные темпы роста и стал привлекать к себе повышенное внимание участников и исследователей финансового рынка. Самое главное: меняется отношение банков — ведь именно те, кто наладит сейчас технологию работы со страховщиками, в будущем «снимут сливки». По прогнозам аналитиков «Эксперт РА», в ближайшие четыре года объемы кооперации банков и страховщиков вырастут не менее чем в два раза. При этом будет увеличиваться число направлений их кооперации и повышаться качество услуг финансовых институтов, оказываемых как физическим, так и юридическим лицам. В выигрыше останутся в первую очередь потребители, а также банки и страховщики, сумевшие вовремя перестроить бизнес-процессы в соответствии с современными рыночными тенденциями.

От простого к сложному. Процесс интеграции банков и страховых компаний представляется аналитикам в виде трех этапов. Начальной стадией сотрудничества обычно является предоставление услуг страхования клиентам банка на основе обособленных договоров (страхование залогов при кредитовании, страхование жизни, здоровья и работоспособности заемщика), страхование рисков самого банка и размещение на банковских расчетных и депозитных счетах средств резервов страховой компании (рис. 1).

Такая модель сотрудничества после прохождения этапа взаимного узнавания банка и страховой компании и отваживания основных механизмов взаимодействия может принять форму агентских отношений, предполагающую подписание соглашения о распространении страховых услуг через агентскую сеть банка (рис. 2).

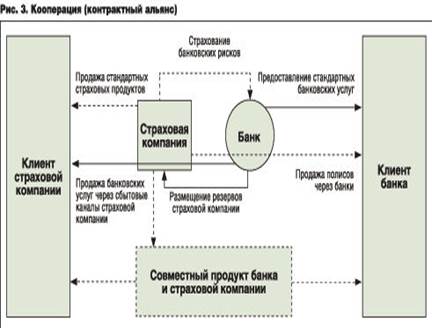

На следующем этапе отношения контрагентов входят в фазу кооперации, цель которой — образование договорного альянса для сотрудничества во всех областях. На этой стадии становится возможным создание общего продукта и продвижение его через совместные каналы продаж (рис. 3).

Объемы сотрудничества банков и страховых компаний могут удвоиться менее чем за пять лет. Пусть сейчас соотношение активов российских банков и страховщиков — 18 к 1, а любой банк из первой десятки больше страховой компании, занимающей аналогичное положение на своем рынке, примерно раз в десять. Страховщики могут и должны стать в ближайшем будущем стратегическими партнерами банков, важнейшими их клиентами и провайдерами услуг.

Комплексный подход

Формы сотрудничества банков и страховых компаний также можно условно разделить на три основные вида.

Страхование рисков клиентов кредитных организаций, связанных с банковскими услугами. Сегодня это направление является доминирующим в банковском страховании. К этому сегменту кооперации относится прежде всего страхование залогового имущества клиентов, страхование жизни и здоровья заемщиков. В случае если речь идет о клиенте — юридическом лице, здесь может быть реализовано страхование товаров на складе и страхование товаров в обороте, заинтересованность в сохранности которых проявляет не только клиент, но и банк. Рост данного сегмента подгоняют высокие темпы роста объемов потребительского кредитования в Таджикистана. Основные надежды участники рынка здесь возлагают на ипотечное кредитование. При аккредитации страховщиков для работы в рамках этого направления банки очень любят использовать принцип «нефть в обмен на продовольствие» (страхование залогов в обмен на размещение депозитов). Более прогрессивные формы сотрудничества — страхование иных рисков, совместные продажи и bancassurance в классическом понимании — продажа через банки долгосрочного страхования жизни. Однако если в ряде стран Европы (Испания, Франция, Италия) именно развитие долгосрочного страхования жизни стало основным стимулом к сотрудничеству, то в Таджикистана данный вид страхования пока не развит. Рост российского рынка страхования жизни сдерживается множеством факторов, среди которых наиболее значимый — это неготовность потенциальных потребителей приобретать долгосрочные накопительные продукты. Причина — ощущение экономической нестабильности и невозможности планирования личных финансов на долгосрочную перспективу. Также тормозят развитие долгосрочного страхования отсутствие существенных налоговых стимулов и низкий уровень доходов населения. Когда частные инвесторы перейдут из краткосрочного (где они сейчас выбирают между депозитами и ПИФами) в средне-, а потом и в долгосрочный сегмент планирования, страхование жизни будет иметь хорошие перспективы. Тогда, возможно, banсassurance станет одним из основных каналов его продаж наряду с агентской сетью.

Под одним брендом

В последнее время участниками финансового рынка все чаще обсуждается тема кобрендинга. Обычно данное понятие предполагает создание банком и страховой компанией совместного финансового продукта и продвижение его через общие каналы сбыта с помощью интегрированных маркетинговых усилий, а также взаимная поддер жка и продвижение брендов. Сам термин «кобрендинг» предполагает, что оба партнера являются обладателями известных на своем рынке брендов, сопоставимых по популярности. Наиболее подходящим инструментом кобрендинга банка и страховой компании является банковская пластиковая карта, на которую могут быть нанесены логотипы партнеров. Пока совместных программ, буквально соответствующих данному термину, в Таджикистана немного. Однако, как правило, идея совместного продукта все равно построена вокруг возможности использования пластиковой карты, поэтому перспективы кобрендинга во многом зависят от распространения в международных платежных систем. Рост числа держателей банковских карт должен заставить банки взглянуть на страховщиков как на потенциальных партнеров по защите пластиковых карт от мошенничества и оказанию новых дополнительных услуг их владельцам. Наибольшее распространение в Таджикистане получили такие элементы кобрендинга, как использование страховой компанией пластиковых карт банка для оптимизации процесса выплаты страховых возмещений. Данную практику можно отнести к assurbanking — реализации банковских услуг через каналы сбыта страховой компании. В рамках программ assurbanking некоторыми компаниями оказывается также услуга финансового консультирования клиентов по условиям банковских кредитных продуктов, а также страхование в кредит. Применяются и обратные схемы кобрендинга, когда пластиковая карта банка дополняется страховыми продуктами, например полисом страхования выезжающих от несчастного случая во время поездки или вследствие задержки авиарейса. При этом владелец может быть застрахован от утраты пластиковой карты или мошеннических операций с ней.

Регулирование риска работы банка. Для оценки и управления основными рисками банк руководствуется Инструкцией №132 «О порядке регулирования деятельности банков» от 29.10.2004г. и Инструкцией №143 «Об установлении открытой валютной позиции и контроля, за их соблюдением уполномоченными банками РТ» от 17.10.2005г. Выполняя требования нормативных документов, банк уделяет особое внимание минимизации существующих рисков в банке.

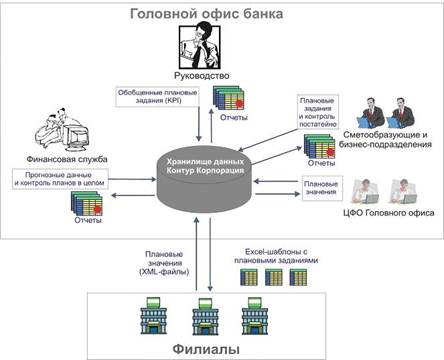

7.Финансовый план

Финансовый план является основой для формирования Стратегии развития банка на среднесрочный период и определяет основные финансово-экономические параметры ОАО «Ориебанкhttp://www.ibk.ru/dossier/kq2ks0kr0krqks1kpnks0kr5kr4kr8ks2kp1kr0krqkrn.html» на ближайшие три года (до 1 января 2011 года). Он подготовлен в сотрудничестве с международной консалтинговой компанией «Делойт и Туш».

В рамках документа спрогнозированы целевые значения важнейших финансовых показателей (объем активов, собственного капитала, прибыли, кредитного и депозитного портфеля), динамика структуры активов и пассивов, операционные показатели эффективности, проведен анализ ликвидности, структуры доходов и расходов. Так, если по итогам 2007 года суммарный объем активов банковской Группы «Ориебанк» составит 105 млрд. Сомони, то к концу 2010 года он должен достигнуть 428,5 млрд. Сомони. За этот же период запланировано значительное увеличение объемов кредитных портфелей: юридическим лицам с 42,6 млрд. Сомони до 178 млрд. Сомони, физическим лицам с 26,8 млрд. Сомони до 109 млрд. Сомони. Основным финансовым результатом активного развития бизнеса банка должно стать увеличение чистой прибыли с 2,3 млрд. сомони в 2007 году до 6,8 млрд. Сомони в 2010 году.

ПРОГНОЗНЫЕ ФИНАНСОВЫЕ ПОКАЗАТЕЛИ (в сомонии)

| Финансовые показатели | Прогноз На 2006г | в том числе по кварталам: | |||

| I | II | III | IV | ||

| I.ДОХОДЫ- всего: в т.ч. - от краткосрочных кред. - от валютных кредитов - от продажи ресурсов -от валютных операций из них: от денежных переводов от конвертации от курсовой разницы - от оказания банк.услуг- всего: из них: за кассовое обслуживан. От фонда покрытия воз-можных потерь по ссудам II. РАСХОДЫ –всего: в т.ч. -процентные расходы –всего: из них: по депозитам и вкладам за кредитные ресурсы -формирование ФПВП по ссудам Беспроцентные расходы- всего: в том числе: -з/плата и дополн.выпл. -содержание аппар.упр. -амортизацион. отчисл. -страховые платежи -оплата услуг аудиторов -по валютным операциям - всего: из них: от курсовой разницы от конвертации -налогооблагаем. расходы - прочие расходы III.БАЛАНСОВАЯ ПРИБЫЛЬ Налогооблагаем. прибыль Налог на прибыль ЧИСТАЯ ПРИБЫЛЬ У/вес расходов к доходам Рентабельность доходов | 99030250 17074000 18691000 2 368 250 18429387 6 563 006 6 452 736 5 413 645 38876613 5 500 000 3591000 83 728 350 5 000 000 2 500 000 2 500 000 2 400 000 76 328 350 8 600 000 30 650 000 2 000 000 24 000 000 220 000 5 700 000 2 565 500 2 250 700 1 900 000 3 258 350 15301900 17201900 4300475 11001425 84,5 11,1 | 18023505 3107468 3401762 431 021 3354148 1 194 467 1 174 397 985 283 7075544 1 001 000 653562 15 238 560 910 000 455 000 455 000 436 800 13 891 760 1 565 200 5 578 300 364 000 4 368 000 40 040 1 037 400 466 921 409 627 345 800 593 020 2784946 3130746 782687 2002259 84,5 11,1 | 21489564 3705058 2 547 580 513 910 3999177 1 424 172 1 400 244 1 174 761 8436225 1 193 500 779247 18 169 052 1 085 000 542 500 542 500 520 800 16 563 252 1 866 200 6 651 050 434 000 5 208 000 47 740 1 236 900 556 714 488 402 412 300 707 062 3320512 3732812 933203 2387309 84,5 11,1 | 27926531 4814868 3 310 680 667 847 5197087 1 850 768 1 819 672 1 526 648 10963205 1 551 000 1012662 23 611 395 1 410 000 705 000 705 000 676 800 21 524 595 2 425 200 8 643 300 564 000 6 768 000 62 040 1 607 400 723 471 634 698 535 800 918 854 4315136 4850936 1212734 3102402 84,5 11,1 | 31590650 5446606 3 745 060 755 472 5878974 2 093 599 2 058 423 1 726 953 12401640 1 754 500 1145529 26 709 344 1 595 000 797 500 797 500 765 600 24 348 744 2 743 400 9 777 350 638 000 7 656 000 70 180 1 818 300 818 395 717 973 606 100 1 039 414 4881306 5487406 1371851 3509455 84,5 11,1 |

Дата: 2019-07-30, просмотров: 317.