Исследование основных показателей деятельности проведем на основе анализа прибыльности и эффективности и в таблице 2.7.

Выручка от реализации увеличилась на 53680 тыс.руб. и составила 216813 тыс.руб. в 2008г., при этом темп роста составил 132,9%. Прирост выручки в 2009г. был зафиксирован на уровне 2%, что соответствует 4336 тыс.руб.

Таблица 2.7

Анализ основных показателей деятельности ОАО «Интерно-М» за 2007-2009гг.

| Показатели | 2007 | 2008 | 2009 | Отклонения, (+ -) | Темп роста, % | ||

| 2008 к 2007 | 2009 к 2008 | 2008 к 2007 | 2009 к 2008 | ||||

| Выручка от продажи | 163133 | 216813 | 221149 | 53680 | 4336 | 132,9 | 102,0 |

| Себестоимость продукции | 165591 | 215416 | 217786 | 49825 | 2370 | 130,1 | 101,1 |

| Прибыль от продаж | -2458 | 1397 | 3363 | 3855 | 1966 | -56,8 | 240,7 |

| Результат от прочих операций | 22 | 7 | -2292 | -15 | -2299 | 31,8 | -32742,9 |

| Результат от внереализационных операций | 10382 | -67 | -306 | -10449 | -239 | -0,6 | 456,7 |

| Прибыль до налогообложения | 7946 | 1337 | 765 | -6609 | -572 | 16,8 | 57,2 |

| Чистая прибыль | -92 | 7050 | 133 | 7142 | -6917 | -7663,0 | 1,9 |

| Рентабельность продукции | -1,48 | 0,65 | 1,54 | 2,13 | 0,90 | -43,7 | 238,2 |

| Рентабельность продаж | -1,51 | 0,64 | 1,52 | 2,15 | 0,88 | -42,8 | 236,1 |

| Рентабельность капитала | 27,22 | 4,27 | 2,51 | -22,95 | -1,76 | 15,7 | 58,8 |

| Рентабельность собственного капитала | 87,40 | -0,80 | 1,15 | -88,20 | 1,95 | -0,9 | -143,8 |

| Рентабельность средств производства | 80,38 | 13,56 | 9,15 | -66,82 | -4,41 | 16,9 | 67,5 |

Темп роста расходов предприятия рассчитан на уровне 130,1% в 2008г. и 101,1% в 2009г. Таким образом, по сравнению с убытком 2007г. 2458 тыс.руб. в 2008г. была получена прибыль в размере 1397 тыс.руб., а в 2009г.- 3363 тыс.руб.

В целом прибыль до налогообложения в 2007г. составила 7946 тыс.руб., в 2008г.- 1337 тыс.руб., а в 2009г.-765 тыс.руб. При этом в 2008г. чистая прибыль была получена в размере 7050 тыс.руб., 2009г.-133 тыс.руб., а в 2007г. был получен убыток 92 тыс.руб.

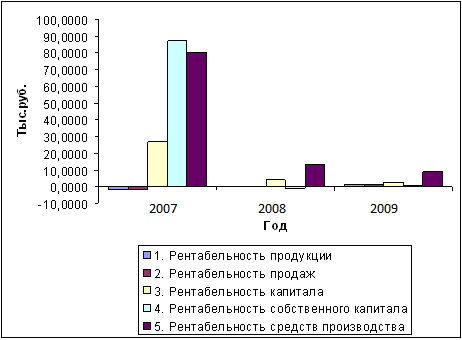

Рис. 2.1. Динамика показателей рентабельности ОАО «Интерно-М»

Вследствие полученных убытков ряд показателей за 2007-2008гг. отрицательные. Так, рентабельность продаж увеличилась с -1,50ед. до 0,64 ед., рентабельность обычной деятельности снизилась с 4,8ед. до 0,61ед. Также наблюдается значительное снижение чистой, экономической рентабельности и рентабельности собственного и перманентного капитала. При этом валовая рентабельность возросла с -1,50ед. до 0,64 ед., а затратоотдача с -1,48ед. до 0,64ед. в 2008г. В 2009г. продолжился рост рентабельности продаж до 1,5211ед., при этом бухгалтерская рентабельность от обычной деятельности продолжила снижаться и достигла отметки 0,3459 ед. Чистая, экономическая, рентабельность собственного и перманентного капитала значительно увеличились в 2009г., достигнув положительных значений. Валовая рентабельность и затратоотдача выросли в 2009г. до 1,52ед. и 1,54ед. соответственно.

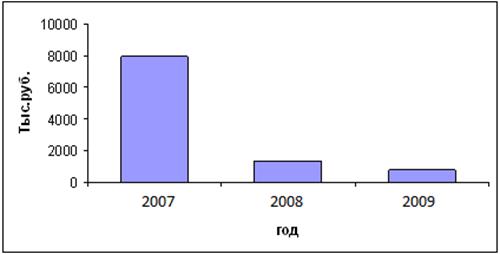

Рис. 2.2. Динамика показателей прибыли до налогообложения ОАО «Интерно-М»

Диаграмма прибыли до налогообложения за 2007-2009годы свидетельствует о значительном падении прибыли в 2008 г. и дальнейшем снижении данного показателя в 2009г. в 2 раза. Оценить динамику основных фондов ОАО «Интерно-М» можно в таблице 2.8.

Таблица 2.8

Анализ динамики основных фондов ОАО «Интерно-М»

| Показатели | 2007 | 2008 | 2009 | +, – | % | ||

| 2008 к 2007 | 2009 к 2008 | 2008 к 2007 | 2009 к 2008 | ||||

| Среднегодовая стоимость ОФ, всего | 7572 | 7274 | 5926,5 | -298 | -1347 | 96,1 | 81,5 |

| Производственные ОФ | 7572 | 7274 | 5926,5 | -298 | -1347 | 96,1 | 81,5 |

| В том числе | |||||||

| - отраслей, оказывающих услуги | - | - | - | - | - | - | - |

| - отраслей, производящих товары | 7572 | 7274 | 5926,5 | -298 | -1347 | 96,1 | 81,5 |

Исследование показало, что за период 2007-2009гг. стоимость основных фондов неизменно снижалась. В 2008г. снижение составило 298 тыс.руб. или 3,9%, а в 2009г. 1347 тыс.руб. или 18,5%.

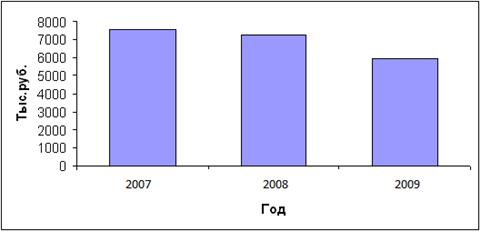

Наглядно проанализировать динамику основных фондов можно на рис.2.3

Рис. 2.3. Динамика основных фондов ОАО «Интерно-М»

Диаграмма динамики основных фондов свидетельствует о сохранении объема в 2008г. на уровне 2007г., а затем снижение данного показателя на 18,5%. При этом среднегодовая стоимость основных фондов на конец периода составила 5926,5 тыс.руб. Анализ эффективности использования основных фондов проведем в таблице 2.9.

Таблица 2.9

Показатели использования основных фондов ОАО «Интерно-М»

| Показатели | 2007 | 2008 | 2009 | Отклонения, +, – | Темп роста, % | ||

| 2008 к 2007 | 2009 к 2008 | 2008 к 2007 | 2009 к 2008 | ||||

| 1. Объем товаров, тыс. руб. | 163133 | 216813 | 221149 | 53680 | 4336 | 132,9 | 102,0 |

| 2. Среднегодовая стоимость основных фондов, тыс. руб. | 12778 | 13499 | 14460 | 721 | 961 | 105,6 | 107,1 |

| 3. Стоимость активной части ОПФ, тыс. р. | 12778 | 13499 | 14460 | 721 | 961 | 105,6 | 107,1 |

| 4. Доля активной части ОФ | 100 | 100 | 100 | 0 | 0 | 100,0 | 100,0 |

| 5. Прибыль до налогообложения, т. руб. | 7946 | 1337 | 765 | -6609 | -572 | 16,8 | 57,2 |

| 6. Среднесписочная численность рабочих, чел. | 296 | 325 | 361 | 29 | 36 | 109,8 | 111,1 |

| 7. Фондоотдача, руб. | 12,77 | 16,06 | 15,29 | 3,29 | -0,77 | 125,8 | 95,2 |

| 8. Фондоотдача активной части, руб. | 12,77 | 16,06 | 15,29 | 3,29 | -0,77 | 125,8 | 95,2 |

| 9. Фондовооруженность, тыс. руб./ чел. | 43,17 | 41,54 | 40,06 | -1,63 | -1,48 | 96,2 | 96,4 |

| 10. Фондорентабельность ОФ, % | 62,19 | 9,90 | 5,29 | -52,28 | -4,62 | 15,9 | 53,4 |

Анализ показал, что эффективность использования увеличилась в 2008г. на 3,29 руб. или 25,8%, а затем снизилась в 2009г. на 77 коп. или 4,8%.

Фондорентабельность значительно снизилась в анализируемом периоде: в 2008г. на 52,28%, в 2009г. на 4,62% и составила 5,29%

Следующим этапом анализа является изучение коэффициентов основных фондов в таблице 2.10.

Таблица 2.10

Анализ коэффициентов основных фондов ОАО «Интерно-М»

| Группы основных фондов | Коэффициенты | ||||

| ввода | выбытия | износа | годности | прироста | |

| Основные средства, всего | 0,06 | 0,004 | 0,62 | 0,38 | 0,07 |

| Здания | - | - | - | - | - |

| Сооружения | - | - | - | - | - |

| Машины и оборудование | 0,13 | 0,007 | 0,69 | 0,31 | 0,15 |

| Транспортные средства | - | - | 0,59 | 0,41 | - |

| Инвентарь | 0,04 | 0,03 | 0,29 | 0,61 | 0,008 |

| Прочие | - | - | 0,58 | 0,52 | - |

Анализ показал, что обновление основных фондов практически не производится. Степень износа составляет 62%, соответственно доля годности составляет 0,38 в целом по всем основным фондам. Наибольшая степень изношенности выявлена по машинам и оборудованию 69%, наименьшая по инвентарю 29%.

Анализ численности проведем в таблице 2.11. Анализ показал, что в 2009г. запланировано было увеличение численности на 30 чел., фактически численность выросла на 36 чел., таким образом, превышение планового показателя составило 6 чел. При этом изменилась структура численности: если в 2008г. руководители составляли 8,9%, то в 2009г. 9,7%, хотя плановый показатель составил 9%.

Таблица 2.11

Анализ численности ОАО «Интерно-М»

| Показатели

| 2008 | 2009 | Отклонение | |||||||||

| план | факт | плана от базы | факта от базы | факта от плана | ||||||||

| чел. | % | чел. | % | чел. | % | чел | % | чел | % | чел. | % | |

| Всего | 325 | 100,0 | 355 | 100,0 | 361 | 100,0 | 30 | 109,2 | 36 | 111,1 | 6 | 101,7 |

| - специалисты | 296 | 91,1 | 323 | 91,0 | 326 | 90,3 | 27 | 109,1 | 30 | 110,1 | 3 | 100,9 |

| -руководители | 29 | 8,9 | 32 | 9,0 | 35 | 9,7 | 3 | 110,3 | 6 | 120,7 | 3 | 109,4 |

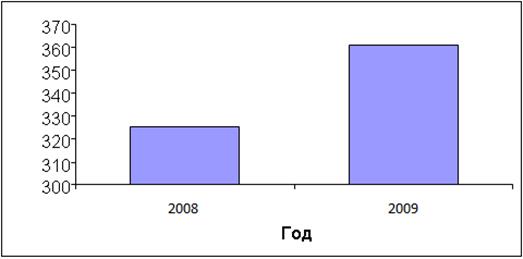

Наглядно рассмотреть динамику численности можно на рис. 2.4.

Диаграмма численности работников ОАО «Интерно-М» свидетельствует о том, что данный показатель вырос в 2009г. на 36 человек или 11,1%, составив в 2009г. 361чел.

Рис. 2.4. Динамика численности ОАО «Интерно-М»

Анализ затрат на 1 рубль товаров проведем в таблице 2.12.

Таблица 2.12

Анализ затрат ОАО «Интерно-М»

| Показатели | 2007 | 2008 | 2009 | +,- | % | ||

| 2008 к 2007 | 2009 к 2008 | 2008 к 2007 | 2009 к 2008 | ||||

| 1. Выручка от реализации товаров, тыс. руб. | 163133 | 216813 | 221149 | 53680 | 4336 | 132,9 | 102,0 |

| 2. Себестоимость товаров, тыс. руб. | 165591 | 215416 | 217785 | 49825 | 2369 | 130,1 | 101,1 |

| 3. Затраты на рубль товаров, коп. | 1,02 | 0,99 | 0,98 | -0,02 | -0,01 | 97,9 | 99,1 |

Исследование показало, что увеличение оказанных товаров составило 53680 тыс.руб. в 2008г. и 4336 тыс.руб. в 2009г., то есть на 32,9% и 2% соответственно. Выявлено отставание темпа роста себестоимости товаров: в 2008г. 49825 тыс.руб. или 30,1% и в 2009г. 2369 тыс.руб. или 1,1%. Таким образом, затраты на 1 рубль товаров снизились на 0,02 коп. и 0,01 коп., а следовательно увеличилась прибыль предприятия.

Наглядно рассмотреть динамику проданных товаров и затрат можно на рис.2.5.,2.6.

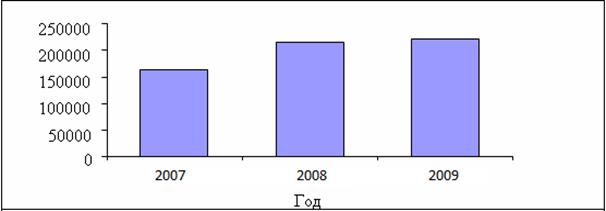

Рис. 2.5. Динамика продажи товаров ОАО «Интерно-М»

Диаграмма выручки от реализации товаров показывает значительный рост в 2008г., в 2009г. изменения незначительны. Прирост в 2008г. составил 53680тыс.руб. или 32,9%, а в 2009г. – 4336тыс. руб. или 2%.

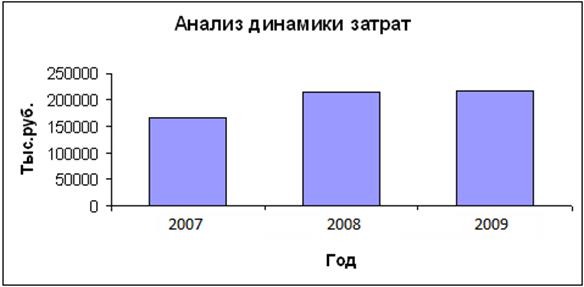

Рис. 2.6. Динамика затрат ОАО «Интерно-М»

Динамика затрат в 2007-2009гг. аналогична выручке от реализации: значительный рост в 2008г., в 2009г. изменения незначительны.

Анализ финансовой устойчивости проведем в таблице 2.13. Анализ финансовой устойчивости показал, что собственных источников достаточно для формирования запасов и затрат.

Таблица 2.13

Абсолютные показатели финансовой устойчивости

| Показатели | 2007 | 2008 | 2009 |

| 1. Внеоборотные активы (стр.190) | 8311 | 6322 | 5542 |

| 2. Собственный капитал (стр.490) | 11592 | 11500 | 11633 |

| 3. Долгосрочные обязательства (стр.590) | 378 | 465 | 214 |

| 4. Краткосрочные кредиты (стр.610) | 0 | 0 | 0 |

| 5. Запасы (стр.210) | 2356 | 2813 | 2044 |

| 6. Функционирующий капитал | 11970 | 11965 | 11847 |

| 7. Всего источников | 11970 | 11965 | 11847 |

| Излишек (недостаток) СК | 9236 | 8687 | 9589 |

| Излишек (недостаток) ФК | 9614 | 9152 | 9803 |

| Излишек (недостаток) всего источников | 9614 | 9152 | 9803 |

| Тип финансовой устойчивости | абсолютная | абсолютная | абсолютная |

Таким образом, можно говорить об абсолютной независимости в рамках данной методики анализа.

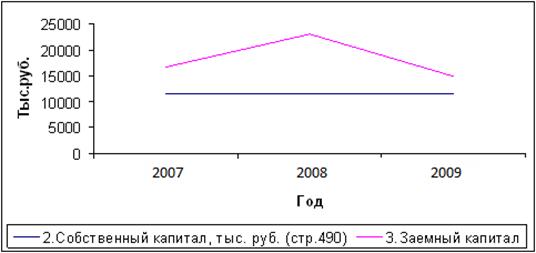

Диаграмма капитала свидетельствует о сохранении собственного капитала в течение анализируемого периода на одном уровне: от 11500тыс руб. до 11633 тыс.руб. При этом заемный капитал значительно вырос в 2008г., а затем снизился в 2009г., стремясь к уровню собственного капитала.

Рис. 2.7. Динамика показателей собственного и заемного капитала ОАО «Интерно-М»

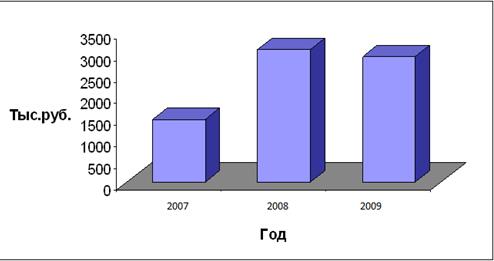

Рис. 2.8. Динамика денежных средств ОАО «Интерно-М»

Диаграмма остатка денежных средств показывает накопления наиболее ликвидных активов в 2007г. более 1500 тыс.руб., в 2008-2009гг. более 3000тыс.руб.

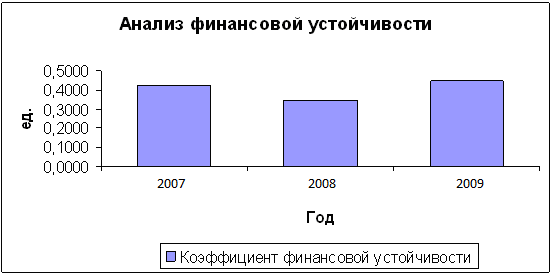

Рис. 2.9. Динамика показателей финансовой устойчивости ОАО «Интерно-М»

Динамика показателей финансовой устойчивости свидетельствует о стабильном положении анализируемого предприятия.

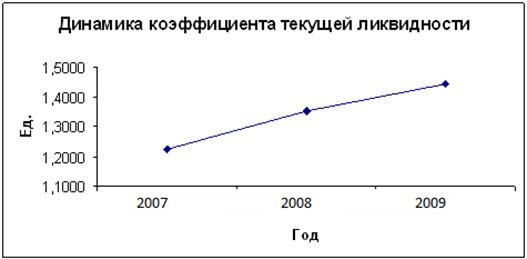

Рис. 2.10. Динамика показателей ликвидности ОАО «Интерно-М»

Повышение коэффициента текущей ликвидности свидетельствует о росте возможностей предприятия погашать свои текущие обязательства.

Анализ деловой активности проведем в таблице 2.14.

Таблица 2.14

Динамика показателей деловой активности

| Показатели | 2007 | 2008 | 2009 | +, - | |

| 2008 к 2007 | 2009 к 2008 | ||||

| 1. Выручка от продажи | 163133 | 216813 | 221149 | 53680 | 4336 |

| 2. Среднегодовая стоимость имущества | 28188 | 34491 | 26490 | 6303 | -8001 |

| 3. Среднегодовая стоимость основных средств | 8311 | 6322 | 5542 | -1989 | -780 |

| 4. Средний остаток оборотных средств | 19877 | 28169 | 20948 | 8292 | -7221 |

| 5. Дебиторская задолженность | 15748 | 22272 | 15756 | 6524 | -6516 |

| 6. Кредиторская задолженность | 16218 | 20800 | 14501 | 4582 | -6299 |

Анализ показал, что при увеличении выручки от продаж в 2008г., наблюдалось увеличение показателей активов и пассивов, кроме основных средств: их снижение составило 1989 тыс.руб. В 2009г. при увеличении выручки от реализации на 4336 тыс.руб. наблюдается снижение всех показателей активов и пассивов баланса, при этом положительным можно считать лишь снижение дебиторской и кредиторской задолженности.

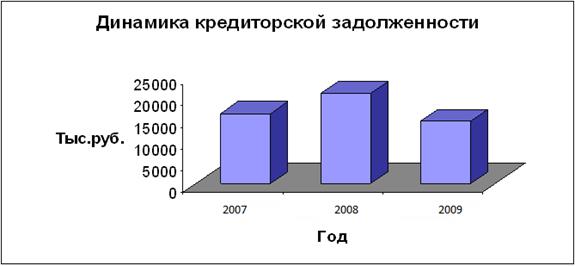

Динамику дебиторской и кредиторской задолженности рассмотрим на рис.2.11,2.12.

Анализ динамики дебиторской задолженности свидетельствует о росте показателя в 2008г. на 6524 тыс.руб., а затем снижение в 2009г. до прежнего уровня. Данный показатель в 2009г. составил 15756 тыс.руб.

Рис. 2.11. Динамика дебиторской задолженности ОАО «Интерно-М»

Рис. 2.12. Динамика кредиторской задолженности ОАО «Интерно-М»

Анализ динамики кредиторской задолженности свидетельствует о динамике аналогичной изменениям дебиторской задолженности.

Следующим направлением анализа бухгалтерской отчетности служит исследование доходов и расходов организации, оценка эффективности деятельности. Проанализируем доходы, расходы и прибыль ОАО «Интерно-М» на основе формы №2 «Отчет о прибылях и убытках».

Таблица 2.15

Анализ динамики доходов и расходов ОАО «Интерно-М» за 2007-2009гг.

| Показатели | 2007 | 2008 | 2009 | Отклонения, (+ -) | Темп роста, % | ||

| 2008 к 2007 | 2009 к 2008 | 2008 к 2007 | 2009 к 2008 | ||||

| Выручка от продажи | 163133 | 216813 | 221149 | 53680 | 4336 | 132,9 | 102,0 |

| Себестоимость продукции | 165591 | 215416 | 217786 | 49825 | 2370 | 130,1 | 101,1 |

| Прибыль от продаж | -2458 | 1397 | 3363 | 3855 | 1966 | -56,8 | 240,7 |

| Результат от прочих операций | 22 | 7 | -2292 | -15 | -2299 | 31,8 | -32742,9 |

| Результат от внереализационных операций | 10382 | -67 | -306 | -10449 | -239 | -0,6 | 456,7 |

| Прибыль до налогообложения | 7946 | 1337 | 765 | -6609 | -572 | 16,8 | 57,2 |

| Чистая прибыль | -92 | 7050 | 133 | 7142 | -6917 | -7663,0 | 1,9 |

Результатом исследования стало следующее: выручка от реализации увеличилась на 53680 тыс.руб. и составила 216813 тыс.руб. в 2008г., при этом темп роста составил 132,9%. Прирост выручки в 2009г. был зафиксирован на уровне 2%, что соответствует 4336 тыс.руб.

Темп роста расходов предприятия рассчитан на уровне 130,1% в 2008г. и 101,1% в 2009г. Таким образом, по сравнению с убытком 2007г. 2458 тыс.руб. в 2008г. была получена прибыль в размере 1397 тыс.руб., а в 2009г.- 3363 тыс.руб.

В целом прибыль до налогообложения в 2007г. составила 7946 тыс.руб., в 2008г.- 1337 тыс.руб., а в 2009г.-765 тыс.руб. При этом в 2008г. чистая прибыль была получена в размере 7050 тыс.руб., 2009г.-133 тыс.руб., а в 2007г. был получен убыток 92 тыс.руб.

Влияние факторов на прибыль оценивается следующим образом:

1. Фактор «выручка от реализации»

Пв = ((В1 – В0) Ч Р0) / 100 %

где В1, В0 – выручка в отчетном и базисном периодах;

Р0 – рентабельность продаж в базисном периоде.

2. Фактор «себестоимость»

Пс = В1 (УС1 – УС0) / 100 %

где УС1, УС0 – доля себестоимости в выручке, %.

Таблица 2.16

Факторный анализ прибыли от продаж

| Показатели | % |

| 1. Изменение выручки от продажи | 8 |

| 2. Изменение уровня себестоимости | 47 |

| Всего | 55 |

Факторный анализ прибыли от продажи свидетельствует об изменении прибыли на 8% за счет изменения выручки и на 47% за счет изменения себестоимости. Общее увеличение прибыли за счет действия двух факторов составило 55%.

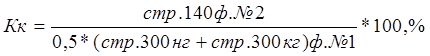

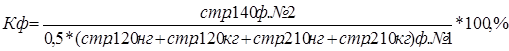

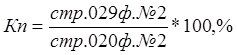

Оценка эффективности работы предприятия в условиях переменных цен и инфляции производится с помощью показателей рентабельности. Рентабельность рассчитывается, как отношение полученной балансовой или чистой прибыли к затраченным средствам или объёму реализованной продукции. Коэффициент рентабельности капитала показывает, сколько балансовой или чистой прибыли получено с одного рубля стоимости имущества. Он рассчитывается по следующей формуле:

или

где П – прибыль до налогообложения, тыс. руб.,

К – стоимость имущества, тыс. руб.

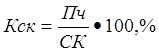

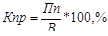

Коэффициент рентабельности собственных средств показывает долю прибыли в собственных средствах предприятия.

или

где СК – собственные средства, тыс. руб.,

Пч – нераспределенная (чистая прибыль) прибыль, тыс. руб.

Данный показатель показывает, сколько прибыли получается с каждого рубля, вложенного предприятием из собственных средств (акционерный капитал или уставной фонд).

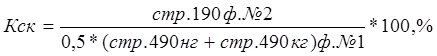

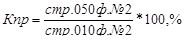

Коэффициент рентабельности производственных фондов – показывает, сколько прибыли получено предприятием на рубль средств, вложенных в основные фонды и материальные оборотные средства.

где Ф – среднегодовая стоимость основных средств, тыс. руб.;

МОС – средний остаток материальных оборотных средств.

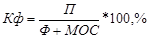

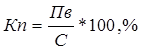

Коэффициент рентабельности продаж показывает доли прибыли от продаж в выручке и определяется по формуле:

или

где Пп – прибыль от продаж, тыс. руб.,

В – выручка от продажи продукции, тыс. руб.

Коэффициент рентабельности продукции – показывает, сколько прибыли получило предприятие на рубль затрат

Исследование эффективности деятельности предприятия необходимо анализом рентабельности в таблице 2.17.

За счет полученного в 2007г. убытка по основной деятельности ряд показателей рентабельности отрицательные. Прибыль 2008г. позволила достичь рентабельности продукции 0,64ед., рентабельности продаж 0,64ед., рентабельности капитала 4,26 ед. При этом рентабельность собственного капитала снизилась до -0,79 ед., а рентабельности средств производства до 13,56ед. Исследование показало, что в 2009г. прирост рентабельности продукции составил 0,8961 ед. Увеличилась также рентабельность продаж на 0,8768 ед. и рентабельность собственного капитала на 1,9481 ед. Рентабельность капитала снизилась на 1,75ед. и составила 2,5079 ед. Той же тенденции подверглась рентабельность средств производства: её снижение составило 4,4093 ед., а показатель достиг 9,1526 ед.

Таблица 2.17

Анализ динамики показателей рентабельности ОАО «Интерно-М» за 2007-2009гг.

| Показатели | 2007 | 2008 | 2009 | Отклонение, (±) | |

| 2008 к 2007 | 2009 к 2008 | ||||

| 1. Рентабельность продукции | -1,4844 | 0,6485 | 1,5446 | 2,1329 | 0,8961 |

| 2. Рентабельность продаж | -1,5067 | 0,6443 | 1,5211 | 2,1511 | 0,8768 |

| 3. Рентабельность капитала | 27,2165 | 4,2662 | 2,5079 | -22,9503 | -1,7582 |

| 4. Рентабельность собственного капитала | 87,3985 | -0,7968 | 1,1513 | -88,1953 | 1,9481 |

| 5. Рентабельность средств производства | 80,3804 | 13,5619 | 9,1526 | -66,8185 | -4,4093 |

Следующим этапом оценки эффективности деятельности является анализ прибыльности (таблица 2.18).

Таблица 2.18

Анализ прибыльности ОАО «Интерно-М» за 2007-2009гг.

| Наименование показателя | 2007 | 2008 | 2009 | Отклонение, (±) | |

| 2008 к 2007 | 2009 к 2008 | ||||

| 1. Рентабельность продаж | -1,5067 | 0,6443 | 1,5211 | 2,1511 | 0,8768 |

| 2. Бухгалтерская рентабельность от обычной деятельности | 4,8709 | 0,6167 | 0,3459 | -4,2542 | -0,2707 |

| 3. Чистая рентабельность | 4,3216 | -0,0424 | 0,0601 | -4,3641 | 0,1026 |

4. Экономическая рентабельность 4. Экономическая рентабельность

| 24,1476 | -0,2936 | 0,4367 | -24,4411 | 0,7303 |

| 5. Рентабельность собственного капитала | 87,3985 | -0,7968 | 1,1513 | -88,1953 | 1,9481 |

| 6. Валовая рентабельность | -1,5067 | 0,6443 | 1,5210 | 2,1511 | 0,8767 |

| 7. Затратоотдача | -1,4844 | 0,6485 | 1,5445 | 2,1329 | 0,8960 |

| 8. Рентабельность перманентного капитала | 85,3976 | -0,7687 | 1,1184 | -86,1664 | 1,8872 |

Вследствие полученных убытков ряд показателей за 2007-2008гг. отрицательные. Так, рентабельность продаж увеличилась с -1,50ед. до 0,64 ед., рентабельность обычной деятельности снизилась с 4,8ед. до 0,61ед. Также наблюдается значительное снижение чистой, экономической рентабельности и рентабельности собственного и перманентного капитала.

При этом валовая рентабельность возросла с -1,50ед. до 0,64 ед., а затратоотдача с -1,48ед. до 0,64ед. в 2008г. В 2009г. продолжился рост рентабельности продаж до 1,5211ед., при этом бухгалтерская рентабельность от обычной деятельности продолжила снижаться и достигла отметки 0,3459 ед. Чистая, экономическая, рентабельность собственного и перманентного капитала значительно увеличились в 2009г., достигнув положительных значений. Валовая рентабельность и затратоотдача выросли в 2009г. до 1,52ед. и 1,54ед. Соответственно.

Дата: 2019-07-30, просмотров: 320.