Для разработки компании по публичной реализации необходимо выработать концепцию продукта, расставить приоритеты.

Концепция для данного продукта следующая:

Всеми необходимыми свойствами, для удовлетворения потребительских предпочтений, обладает наш продукт и поэтому мы должны их подчеркнуть, единственный спорный пункт - доходность, поэтому на нем акцент лучше не делать, а сделать отстройку на равном по значению критерии - надежности и социальных гарантиях, так же необходимо подчеркнуть грамотность, профессионализм людей которые непосредственно работают с этой программой, сотрудников Пенсионного Фонда. Таким образом, мы подчеркнем достоинства тем самым перевесив недостатки.

Лозунгом или идеей данной концепции может стать слогон отражающий суть данной компании, то есть подчеркивающий надежность и статус производителя. Например: "медленно но верно" или "позаботься о будущем сегодня", слогон должен внушать доверие, и нести идею которая отражает приоритетное направление.

Теперь что касается самой акции, к ней предъявляются особые требования:

- она должна быть подчеркнуто официальной, серьезной, никакой вычурности;

- экономичной, все же на это тратятся деньги народа;

- информационно грамотно поставленной, то есть предоставлена действительно необходимая информация в нужном объеме с минимумом не понятных слов.

Вообще акция по публичной реализации должна внушать доверие тому на кого она направлена.

Практическое применение, тактические ходы

В инструментарий PR входит:

- день "открытых дверей";

- горячие линии;

- составление речей (план необходимой, предоставляемой информации);

- работа с пресс агентствами;

- работа с медиа-носителями;

- публичные выступления;

- исследование общественного мнения (чаще используется с целью контроля ситуации, и эффективности мероприятий);

- рассылка пресс-релизов;

- презентация;

- выставки;

- ярмарки.

Конечно, все эти средства использовать не целесообразно, поэтому я рекомендую воспользоваться теми, которые поддерживали бы приоритетное направление. Это касается самих мероприятий по публичной реализации здесь применяются СМИ пользующиеся наибольшим доверием населения:

- Телевидение - центральные, информационные каналы такие как ОРТ, РТР, НТВ

- Пресса - только официальные издания, например "Российская газета"

- Разработка официального сайта в интернете,

- Организация адресной рассылки пресс-релиза.

Также, на мой взгляд, необходимо организовать "горячие линии" по городам.

То есть программа действует следующим образом:

Телевизионное сообщение дает общее представление ссылаясь на то что более подробная информация указанна в официальных источниках.

Заинтересованное лицо обращается к официальным источникам перечитывает информацию, осознает ее, анализирует, формирует собственное мнение, выносит непонятные для него вопросы.

И наконец, третий этап прямого общения, заявленный после прохождения двух предыдущих это "горячая линия", связь с профессионалом в данной области, который ответит на вопросы, развеет оставшиеся сомнения.

Но при всех своих достоинствах (массовый охват и в то же время адресность) у публичной реализации есть существенный недостаток эта одноразовая мера то есть мы можем воспользоваться ей только один раз, чаще она используется как мощный толчок при старте компании либо при кризисном положении как последняя мера, в том случае если не проведена своевременно. Но в любом случае публичная реализация после ее прошествия нуждается в поддержке рекламы.

Для размещения рекламы, которая должна отвечать так же вышеперечисленным требованиям, нужен медиаплан.

Медиаплан составляется следующим образом:

Для этого у фирм, занимающихся измерениями аудиторий СМИ, покупаются данные о рейтингах газет, журналов, телеканалов и телепередач. Причем эти рейтинги могут быть как для всей страны, так и посчитанные специально для регионов. Потом смотрим тарифы этих СМИ, считаем, что выгоднее, но так, Теперь только нужно подкрепить медеоплан необходимыми исследованиями которые мы заблаговременно провели, для того чтобы знать что потребитель думает по этому поводу, и на вопрос: " Где вероятнее всего потребитель подвергнется информационному воздействию? (инструментарий тот же что и всегда тесты, анкеты, опросы)", мы получаем следующий ответ:

Исследования показали, что наиболее эффективны СМИ такие как телевидение, радио, печать.

Причем все происходит в следующем порядке:

Больше всего времени потенциальный клиент (потребитель)проводит на работе следовательно логично было бы предположить что он может только слушать радио, это доказывают и статистические наблюдения, более 90% работающего населения непосредственно на рабочем месте слушают радио. Следовательно, львиная доля информации должна размещаться на радио при чем именно в рабочее время с8.00 до18.00.

После окончания рабочего дня необходимо задействовать телевещание с18.00 до23.00., но необходимо помнить, что переизбыток информации может вызвать отторжение, по этому нужно соблюдать оптимальный интервал, для каждого продукта он свой, он зависит от степени заинтересованности в данном продукте, в нашем случае она велика, от нас только требуется подтолкнуть человека к правильному решению. Задача упрощается, затраты на размещение рекламы уменьшаются.

Этап начинается тогда, когда клиент ищет дополнительные подтверждение в правильности своего решения и тут наступает время официальных изданий, именно тех в которых информация проверенна и надежна.

Также можно задействовать средства наружной рекламы например такие как суперсайты, они сразу обращают на себя внимание, их можно разместить на центральных улицах городов, и в сочетании с другими мероприятиями даст отличный результат.

Теперь осталось организовать само размещение, уложиться в бюджет.

Итак, медиаплан готов, осталось проконтролировать его выполнение с помощью мониторинговых фирм. Кстати, они же позволяют получить данные о затратах и характере поведения конкурентов в рекламном пространстве. И не сделать грубых ошибок.

После проведения рекламной кампании с помощью данных пост-фактум от социологических исследовательских фирм вкупе с данными мониторинга можно просчитать действительно набранные GRP и т.д. На Западе расчет со СМИ ведется по реально набранному GRP, после того как исследователи скажут, сколько человек что смотрели.

Примерный бюджет

Сколько могут стоить маркетинговые исследования, медиапланирование (планирование проведения рекламных компаний)?

Можно сказать только приблизительный порядок цифр так как цены могут валироваться в зависимости от региона, состояния экономики и т.д.

Исследования рынка и анализ потребительских предпочтений при выводе на рынок новой брэнда (товарной марки) никак не могут стоить в сумме менее 10 тыс. долларов. Но гораздо более реальная цифра - 100 тыс., что тоже не предел.

Медипланирование не стоит ничего, если им для вас занимается рекламное агентство, которому вы поручили проведение рекламной компании. Агентство за это получает агентский процент.

Ясно, что воспользовавшись услугами рекламного агентства, будет гораздо экономичней, чем держать штат, маркетинговый отдел при правительстве.

Теперь рассмотрим вопрос о проффессионалах, которые обеспечивают развитие данного проекта.

Хороший менеджер по рекламе (он же начальник отдела маркетинга, он же директор по развитию) специалист стоит дорого. Крупные предприятия, которые могут себе это позволить охотно идут на такие жертвы.

В общем бюджет, который планирует правительство (1,5 млн. доларов) средний. Причем Большая его половина придется на размещение оп регионам.

Эффективность мероприятий.

Подсчитать экономическую эффективность отдельных рекламных мероприятий или кампаний в целом можно лишь косвенно из-за множества неподдающихся учету рыночных факторов. Невозможно, например, провести грань между эффективностью рекламы и результатами контактов потребителей с другими людьми, а также особенностей сезонных продаж или случайно возникших обстоятельств, таких, например, как изменение цен или разорение конкурента. Относительная экономическая оценка эффективности рекламы сводится к сравнению 1) объемов реализации или полученных доходов до и после рекламной кампании и 2) соотнесением полученных доходов с ассигнованиями на рекламу.

Ход рекламного процесса можно контролировать практически на каждом его этапе, учитывая косвенные признаки благополучия или появившихся трудностей. Например, имеет смысл обратить особое внимание на мнения персонала, клиентов о рекламе и ее результатах, следить за числом запросов на поставку товара или запросами на дополнительную информацию, анализировать причины их возникновения и роль в этом рекламы.

Ну это все о методах и тактике. Какую именно информацию нужно реализовывать?

При публичной реализации проекта необходимо предоставить информацию, которая не содержит пропаганды, то есть нейтральна, информация должна быть исчерпывающей, понятной, доступной для понимания граждан, для того чтобы быть правильно понятой, истолкованной. Только тогда когда человек все правильно понимает он способен правильно мыслить, принимать осознанные решения, совершать правильные поступки. Наша цель успокоить общество, дать уверенность в завтрашнем дне по средствам данного пресс-релиза, который будет опубликован в официальных изданиях,либо использоваться в качестве публичного выступления компитентных уполномоченных лиц.

Пресс-релиз

Доходы бюджета Пенсионного фонда РФ в 2004 г составили 1,15 трлн. руб, расходы 967,5 млрд. руб. Бюджет ПФР за 2004 г исполнен по доходам на 101,5 процентов к бюджетным назначением, по расходам - на 93 процентов. Остаток средств бюджета ПФР на 1 января 2004 г составлял 100,4 млрд. руб. За отчетный период этот показатель снизился на 33,9 млрд. руб. В структуре доходов бюджета ПФР в 2004 г 441,3 млрд. руб. составили поступления от ЕСН, 403 млрд. руб. страховые взносы на выплату страховой части пенсий, 70,6 млрд. руб. взносы на накопительную часть пенсий, 4,13 млрд. руб. страховые взносы в виде фиксированных платежей, 59,5 млрд. руб. средства федерального бюджета. Кроме того, в прошлом году ПФР получил 83,8 млрд. руб. в качестве доходов, связанных с обязательным финансированием накопительной части трудовых пенсий. Общая сумма доходов от временного размещения пенсионных средств составила 5,7 млрд. руб., в том числе 3,8 млрд. руб. от размещения в государственные ценные бумаги и 1,9 млрд. руб. в бумаги номинированные в иностранной валюте. Доходы бюджета Фонда социального страхования РФ в 2004 г составили 175,3 млрд.руб., расходы 140,6 млрд. руб. Остаток средств фонда на 1 января 2004 г составлял 16 млрд. руб., на 1 января 2005 г 34,7 млрд. руб. Бюджет фонда исполнен по доходам на 104,6 процентов к бюджетным назначениям, по расходам - на 88,5 процентов.

Действовавшая до настоящего времени в России пенсионная система не удовлетворяла всех: пенсионеров - из-за явно низкого размера пенсий; работодателей - из-за высоких страховых взносов в Пенсионный фонд; законодательную и исполнительную власти - потому что население недовольно низким уровнем жизни пенсионеров; регионы - поскольку одни из них (доноры) должны делиться с другими, которые считают, что выделяемые им дотации слишком малы; сам Пенсионный фонд - потому что становилось все труднее собирать необходимые средства. Вся пенсионная система была построена на полной зависимости пенсионера от государства.

В 2001 – 2002 г.г. принят ряд законов, определивших новую архитектуру пенсионной системы. При этом разговор идет исключительно о реформе обязательного пенсионного страхования, не затрагивая вопросов привлечения населения к формированию своей пенсии.

В результате проводимой реформы трудовая пенсия должна состоять из трех составляющих:

- базовой части – одинаковой для всех достигших пенсионного возраста (точнее, зависящей только от количества иждивенцев);

- страховой части, финансируемой по распределительному принципу;

- накопительной части, которая финансируется за счет средств, накапливаемых на персональном счете работника, и инвестируется для защиты от инфляции.

Приходится констатировать, что предложенные изменения в пенсионной системе свелись к изменению пенсионной формулы, т. е. к введению другого порядка расчета размера пенсии или, другими словами, к перераспределению имеющихся средств.

Проведенные в последние два года повышения размеров пенсии нынешних пенсионеров явились отражением общего экономического роста в стране, а не повышением эффективности работы реформируемой пенсионной системы.

Роль государства в процессе пенсионного обеспечения населения сводится к решению ряда задач.

Первая – обеспечить гарантированный минимальный уровень пенсионного обеспечения для любого гражданина России независимо от уровня его доходов.

Вторая – создать условия для формирования населением достаточных пенсионных накоплений путем развития институтов и инфраструктуры пенсионного самообеспечения граждан на основе стимулирования социального партнерства и индивидуальной инициативы.

Третья – проводить реформу с наименьшим ущербом для работающего населения и пенсионеров.

Посмотрим, насколько проводимая пенсионная реформа приближает общество к решению этих задач.

Базовая пенсия предполагает предоставление всем лицам, имеющим право на ее получение, средств к существованию. Однако, уровень базовой пенсии настолько мал (после февральского повышения базовой пенсии ее величина составляет всего 36% прожиточного минимума пенсионера), что уже при разработке законодательства появилась норма о минимальном размере выплат совместно базовой и страховой частей пенсии в размере (сейчас минимальный размер трудовой пенсии по старости составляет 828 руб.). Несомненно, что размер базовой пенсии должен привязываться к прожиточному минимуму.

По новой модели размер страховой части трудовой пенсии казалось бы не имеет ограничений. Однако, регрессивная шкала размера страховых взносов, ограничение коэффициента заработка при определении величины расчетного пенсионного капитала (статья 30 закона «О трудовых пенсиях»), а также изменение расчетного времени выплаты пенсии фактически устанавливают ограничения на размер страховой части трудовой пенсии на ближайшие 10 – 15 лет.

Напомним, что оценка пенсионных прав застрахованных лиц произведена по состоянию на 1 января 2002 года. Сущность методики расчета состоит в том, что для каждого застрахованного гражданина был определен размер пенсии, заработанной им на этот момент в соответствии с нормами законодательства об индивидуальном трудовом коэффициенте пенсионера.

Это означает, что при расчете учитывались ограничения на размер заработной платы в размере 1,2 средней заработной платы по России и ограничения по коэффициенту, связанному со стажем (75% при трудовом стаже 40 лет для женщин и 45 лет для мужчин). Таким образом, максимальная пенсия, которая определена по этому расчету, составляет 1504 рубля (90% от средней заработной платы по России, принимаемой для расчета пенсии). Размер пенсии граждан, имевших трудовой стаж меньше предельного, был пропорционально меньше.

Из полученного размера пенсии вычитался базовая пенсия, и результат умножается на 144 (ожидаемая продолжительность выплаты пенсий). Полученная величина и является расчетным пенсионным капиталом застрахованного лица, к которому добавляются страховые взносы по страховой части трудовой пенсии.

Если учесть, что в период с 2003 года по 2013 год ожидаемая продолжительность выплаты пенсий постепенно увеличивается с 12 лет (144 месяца) до 19 лет (228 месяцев), то размер страховой пенсии практически не будет отличаться от расчетной на 1 января 2002 года, поскольку все перечисленные за это время страховые взносы уйдут на компенсацию увеличения расчетной продолжительности выплаты пенсий.

Таким образом, именно расчетный пенсионный капитал, определенный со всеми ограничениями, определяет размер страховой пенсии.

Не приходится также ожидать многого (особенно вначале) и от накопительной части трудовой пенсии.

И действительно, у работников, которым, по состоянию на 1.01.2002 года, до выхода на пенсию осталось менее 10 лет, накопительная часть не формируется вообще, а средний размер накопительной части трудовой пенсии для первых пенсионеров, которые ее получат в 2013 году, составит всего лишь 55 рублей.

Так что достаточно весомый размер накопительной части трудовой пенсии – удел граждан, которые родились позже 1967 года.

Совершенно не урегулирован в принятом законодательстве вопрос расчета величины накопительной части трудовой пенсии. Из текста законов следует, что для расчета используется та же ожидаемая продолжительность выплаты пенсии, что и для страховой части, что не имеет никакого экономического смысла.

Для страховой части трудовой пенсии в определенной степени обосновано введение некоторой усредненной величины ожидаемой продолжительности выплаты пенсии, так как это решает вопросы перераспределения средств между отдельными группами населения, отличающимися по половым, возрастным и региональным признакам.

Поскольку для накопительной части пенсии принят сугубо персонифицированный режим учета как формирования пенсионных накоплений, так и их инвестирования, то и расчет размера пенсии также должен быть персонифицированным и учитывать при назначении пенсии конкретному пенсионеру размер его предстоящей продолжительности жизни в зависимости от пола, возраста и региона проживания.

Существенным препятствием эффективному администрированию пенсионных накоплений непременно станет чрезвычайно усложненный порядок перечисления страховых взносов. Реально, страховые взносы, уплаченные за конкретного человека (застрахованное лицо), попадут к инвестору, избранному им, (управляющей компании или негосударственному пенсионному фонду) уже после того как он, недовольный процентом начисления на его счет, примет решение о передаче своих накоплений другому инвестору, хотя, на самом деле, все это время его деньги находились в Государственной управляющей компании. Такой порядок принят с благими намерениями обеспечения жестко контролируемого учета страховых взносов.

Что же обещает российскому пенсионеру система трудовых пенсий, построенная на основе принятых законов? Для работника, имеющего среднюю заработную плату, за которого в течение 30 лет проводилась уплата страховых взносов в накопительную систему, величина пенсии составит от 21% до 28% от последней заработной платы. Еще меньше (от 8% до 12%) она будет у сравнительно высокооплачиваемых работников: операторов тепловых и атомных электростанций, машинистов подвижного состава железнодорожного транспорта, летного состава и авиадиспетчеров, плавсостава морского и речного флота.

Эта задача не может решаться без всемерного развития добровольного (негосударственного) пенсионного обеспечения, которое является органичной составляющей пенсионной системы России, а основным институтом, реализующим этот вид пенсионного обеспечения, являются негосударственные пенсионные фонды.

Однако, принятые Федеральным законом от 10.01.2003 г. № 14-ФЗ поправки к Федеральному закону «О негосударственных пенсионных фондах» направлены исключительно на решение задачи привлечения негосударственных пенсионных фондов к работе с накопительной составляющей трудовой пенсии. На формирование накопительной составляющей трудовой пенсии ориентирован и Федеральный закон от 24.07.2002 г. № 111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации».

Выше мы уже говорили, что главной задачей государства при проведении пенсионной реформы, как важнейшего ее элемента, способного поднять коэффициент послетрудового возмещения до среднеевропейских показателей, должно стать обеспечение гарантированного минимального уровня пенсий, по размеру соответствующего прожиточному минимуму пенсионеров, а также условий для самостоятельного формирования населением достаточных пенсионных накоплений.

Понятие гарантированного минимального уровня пенсий фактически уже введено в действующей пенсионной системе. В законе о трудовых пенсиях эта величина установлена на уровне 600 руб., после апрельской индексации минимальная сумма базовой части и страховой части трудовой пенсии по старости составляет 828 руб. (53,7% прожиточного минимума пенсионера). Источники финансирования такой минимальной пенсии следующие: одна часть (базовая пенсия) финансируется из федерального бюджета за счет части ЕСН, направляемой в федеральный бюджет (14%), а другая – из средств, направляемых в Пенсионный фонд России в виде отчислений на финансирование страховой части трудовой пенсии.

Необходимо установить всеобщую государственную базовую пенсию, предоставляемую всем гражданам (резидентам) Российской Федерации (за исключением тех, кто получает другие виды государственных пенсий), размер которой обеспечивал бы им средства, минимально достаточные для существования. Размер законодательно привязан к прожиточному минимуму пенсионера, она должна выплачиваться, в силу этого, по абсолютно плоской шкале, а источником ее финансирования должны являться налоги, то есть средства федерального бюджета.

Для обеспечения выплаты всем гражданам пенсионного возраста такой базовой пенсии необходимы средства, составляющие в 2004 году около 23% от фонда заработной платы. При этом будут выполнены нынешние обязательства по выплатам пенсий, а прожиточный минимум будет достигнут для всех пенсионеров, а не для «средней пенсии». С учетом опережающего роста заработной платы над инфляцией, отмечаемого в макроэкономическом прогнозе Минэконоразвития России, к 2010 году для выплат пенсий в размере прожиточного минимума будет достаточно 15% фонда заработной платы.

К сожалению, введение плоской шкалы базовой пенсии на уровне прожиточного минимума, давая существенную прибавку пенсионерам, получающим пенсии близкие к минимальным, практически не затрагивает тех, кто получает «сравнительно высокие» пенсии», размер которых отличается от средней только на 10%.

Интересы этой части пенсионеров могут быть учтены при определении ставки налога, который будет формировать минимально гарантированный уровень пенсии. Ставка этого налога должна определяться ежегодно при утверждении федерального бюджета, исходя из потребности финансирования этих пенсий в следующем году (с учетом изменения величины прожиточного минимума пенсионера). Все оставшиеся средства в рамках действующей суммарной ставки, направляемой на пенсионное обеспечение (28% фонда заработной платы), необходимо направить на финансирование накопительных пенсий. В этом случае их формирование пойдет гораздо быстрее, поскольку размер отчислений возрастет с 2 – 6% до 5 –13% от фонда заработной платы.

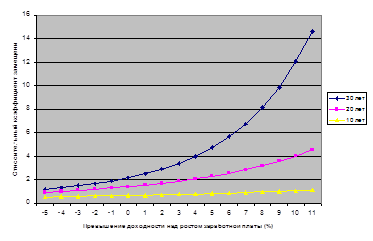

Выше уже отмечалось, что принятым показателем удовлетворенности пенсионера размером его пенсии считается коэффициент послетрудового возмещения утраченного заработка, который определяется как отношение суммарной величины всех видов пенсий, получаемых человеком, к величине его последнего заработка. При накопительной системе значение коэффициента возмещения очень сильно зависит от соотношения роста заработной платы и доходности размещения пенсионных накоплений. В таблице 3 приведены значения относительного коэффициента возмещения (размера пенсии в процентах от последнего заработка при величине пенсионного взноса в 1% от заработной платы) при сроке накопления 30 лет. Как видно из таблицы 3, коэффициент возмещения изменяется в очень широком диапазоне и зависит, в основном, от величины превышения доходности инвестирования над ростом заработной платы.

Таблица 3 – Величина превышения доходности инвестирования над ростом заработной платы

|

| Ежегодный рост заработной платы (%) | |||||||||

| -3 | -2 | -1 | 0 | 1 | 2 | 3 | 4 | 5 | ||

| Доходность (% годовых) | -3 | 2,12 | 1,84 | 1,61 | 1,46 | 1,27 | 1,14 | 1,07 | 0,94 | 0,89 |

| -2 | 2,46 | 2,13 | 1,85 | 1,63 | 1,44 | 1,28 | 1,15 | 1,04 | 0,95 | |

| -1 | 2,89 | 2,47 | 2,14 | 1,86 | 1,64 | 1,45 | 1,30 | 1,17 | 1,06 | |

| 0 | 3,4 | 2,89 | 2,48 | 2,15 | 1,88 | 1,65 | 1,46 | 1,31 | 1,18 | |

| 1 | 4,02 | 3,4 | 2,90 | 2,49 | 2,16 | 1,89 | 1,66 | 1,48 | 1,32 | |

| 2 | 4,78 | 4,01 | 3,4 | 2,90 | 2,50 | 2,17 | 1,90 | 1,68 | 1,49 | |

| 3 | 5,71 | 4,77 | 4,01 | 3,4 | 2,91 | 2,51 | 2,18 | 1,91 | 1,69 | |

| 4 | 6,85 | 5,68 | 4,75 | 4,00 | 3,4 | 2,91 | 2,52 | 2,19 | 1,92 | |

| 5 | 8,25 | 6,80 | 5,65 | 4,73 | 4,00 | 3,4 | 2,92 | 2,53 | 2,21 | |

| 6 | 9,96 | 8,16 | 6,75 | 5,62 | 4,72 | 3,99 | 3,4 | 2,93 | 2,53 | |

| 7 | 12,05 | 9,84 | 8,08 | 6,70 | 5,59 | 4,70 | 3,99 | 3,41 | 2,93 | |

| 8 | 14,63 | 11,88 | 9,72 | 8,01 | 6,65 | 5,56 | 4,69 | 3,98 | 3,41 | |

Данные таблицы, иллюстрирующие зависимость относительного коэффициента замещения от превышения доходности над ростом заработной платы, для различных сроков накопления приведена на рисунке 5.

Рисунок 5 - Зависимость относительного коэффициента замещения от превышения доходности над ростом заработной платы

Из графика следует, что для стандартного режима накопления (таковым принят срок накопления 30 лет и превышение доходности инвестирования над ростом заработной платы в 4%), каждый процент пенсионных взносов дает в итоге пенсию, составляющую около 4% последнего заработка работника.

Выше мы установили в качестве ориентира уровень коэффициента послетрудового возмещения в размере 75%, характерный для большинства развитых стран. Если учесть, что прожиточный минимум пенсионера составляет 20 – 25% средней заработной платы, то для того, чтобы в сумме с базовой частью размер пенсии составил 75% заработной платы, в пользу работника, имеющего среднюю заработную плату, необходимо регулярно вносить взносы в размере от 12 до 14% заработной платы.

Было бы неправильным поставить единственной социальной гарантией в вопросах пенсионного обеспечения только базовую пенсию на уровне прожиточного минимума. Для любого трудоспособного человека необходимо законодательно установить обязанность отчислять некоторую часть заработка на пенсионный счет накопительной системы, открытый по его выбору в государственном или негосударственном накопительном пенсионном фонде. Отчисление от 3 до 4 процентов заработка даст работающему человеку, получающему среднюю заработную плату, пенсию в размере 40% заработка, что уже позволило бы удовлетворить требованиям Конвенции МОТ.

Все остальные накопления могут делаться работником и работодателем в накопительных пенсионных фондах в добровольном порядке (на условиях, определяемых договором с фондом).

Предусмотренная в настоящее время Федеральным законом «О трудовых пенсиях в Российской Федерации» страховая часть трудовой пенсии (являющаяся для работника, по сути, накопительной с нулевой доходностью) с точки зрения эффективности накопления будущих пенсий неэффективна (относительный коэффициент замещения 2,15 против 4,0 в стандартном варианте). Если будет установлена выплата из федерального бюджета размер базовой пенсии, равной прожиточному минимуму пенсионера, то теряет смысл система страховых пенсий в ее нынешнем виде. С точки зрения эффективности накоплений оказывается более целесообразным направлять все неналоговые отчисления на формирование накопительной части трудовой пенсии.

Совершенно очевидно, что хорошо развитая пенсионная система дает возможность обществу решить не только прямую задачу обеспечения достойной жизни граждан, прекративших трудовую деятельность, но и ряд других задач, таких как снижение уровня социальной напряженности, повышение уверенности граждан в будущем, вопросы привлечения или закрепления квалифицированных кадров.

Пенсионную систему необходимо, на наш взгляд, строить по принципу личной ответственности человека за свою судьбу, сокращая при этом масштабы общественной ответственности за уровень жизни и доходов человека и одновременно увеличивая его собственную роль в формировании накоплений, обеспечивающих достойный уровень жизни в старости. Такая система делает человека свободным, поскольку ощущать себя по-настоящему свободным, в конечном счете, может только человек, чувствующий уверенность в завтрашнем дне.

Задача государства – обеспечить создание для этого необходимых условий, к которым следует отнести:

установление налогового режима, стимулирующего более активное участие фондов, граждан и работодателей в формировании пенсионных накоплений;

обеспечение строгого контроля за соблюдением всеми субъектами и участниками процесса обязательного и добровольного пенсионного обеспечения норм и правил, гарантирующих сохранность пенсионных накоплений;

обеспечение льготного доступа к инвестированию пенсионных накоплений граждан в эффективные инвестиционные проекты, обеспеченные гарантиями государства.

Реализация этих условий предполагает понимание государством необходимости стимулировать все виды пенсионных накоплений. Естественно, что границы такого стимулирования определяются экономическими возможностями государства определены законодательно. В качестве ориентира, определяющего границы такого стимулирования, можно еще раз указать на достижение коэффициента послетрудового возмещения в размере 75% последнего заработка. И не в среднем по стране, а для каждого конкретного человека.

Федеральный закон «О негосударственных пенсионных фондах», после внесения в него изменений в соответствии с Федеральным законом от 11.01.03 № 14-ФЗ, дал методическую основу для оценки режима налогообложения деятельности негосударственных пенсионных фондов. Статья 36 Закона устанавливает, что «Государство стимулирует более активное участие фондов, граждан и работодателей в добровольном пенсионном обеспечении путем предоставления им льгот по уплате налогов и сборов в соответствии с законодательством Российской Федерации о налогах и сборах».

С точки зрения максимальной эффективности накоплений наилучшей системой налогообложения является система, которую принято называть ЕЕТ, при которой от всех видов налогов освобождаются как взносы в накопительные фонды, так и доход, полученный от инвестирования накопленных средств, а обложению подоходным налогом подлежат пенсии, выплачиваемые из этих фондов.

Мы уже отмечали, что необходимо определить и зафиксировать условия, выполнение которых должно сопровождаться поддержкой со стороны государства отчислений на добровольное пенсионное обеспечение.

К таким условиям относятся:

Предельные размеры отчислений, при которых предприятия имеют возможность включать их в расходы, уменьшающие налогооблагаемую прибыль (что уже предусмотрено в Налоговом кодексе), а физические лица – в расходы, уменьшающие базу начисления ЕСН и подоходного налога.

Перечень организаций (субъектов пенсионного обеспечения), допущенных к этому виду деятельности (негосударственные пенсионные фонды, страховые компании).

Условия допуска таких организаций, в том числе виды применяемых пенсионных схем, выполнение которых субъектами пенсионного обеспечения позволяет им в равной степени пользоваться предоставляемыми налоговым законодательством льготами.

Для этого, в частности, необходимо внести изменения в Федеральный закон «О страховании» и постановление Правительства Российской Федерации от 13.12.99 г. № 1385, которые определяли бы условия участия страховых организаций в добровольном пенсионном обеспечении и конкретизировали требования к применяемым фондами и страховыми организациями пенсионным схемам.

Налогообложение пенсионных средств (резервов и накоплений), по нашему мнению, должно опираться на следующие принципы.

По налогообложению предприятий:

- расходы предприятия на обязательное и добровольное пенсионное обеспечение (в рамках, установленных государством) уменьшают налогооблагаемую прибыль;

- эти расходы не считаются расходами на оплату труда, а относятся к прочим расходам и, поэтому, не участвуют формировании ЕСН и подоходного налога на работников предприятия.

По уплате ЕСН и страховых взносов на обязательное пенсионное страхование.

Целесообразно изменить налогоплательщика по этим видам платежей. Все виды обязательных отчислений для формирования пенсии по старости необходимо вычитать из заработной платы работника. Это, с одной стороны, в значительной степени снизит нагрузку на фонд заработной платы и, с другой стороны, повысит контроль работников за перечислением страховых взносов и упростит исчисление налогов.

В этом случае порядок уплаты ЕСН и страховых взносов на обязательное пенсионное страхование должен предусматривать, что:

часть ЕСН, направляемая в федеральный бюджет, должна полностью обеспечивать выплату всем пенсионерам базовой пенсии в размере не ниже прожиточного минимума пенсионера, для чего ставка ЕСН должна устанавливается ежегодно при формировании бюджета, исходя из потребностей обеспечения этого размера базовой пенсии;

страховые взносы на обязательное пенсионное страхование вычитаются из начисленной заработной платы работника и в полном объеме направляются в накопительную систему, на эту же величину уменьшается налогооблагаемая база ЕСН;

взносы работника на добровольное пенсионное обеспечение (в рамках, установленных государством) уменьшают налогооблагаемую базу ЕСН и базу исчисления страховых взносов на обязательное социальное страхование.

Естественно, что для реализации этого порядка необходимо произвести соответствующее повышение заработной платы на величину начисляемого в настоящее время ЕСН и обязательных взносов.

По налогообложению работников налогом на доходы физических лиц:

налогооблагаемая база по подоходному налогу уменьшается на величину ЕСН и перечислений на обязательное пенсионное страхование;

не являются доходом работника перечисления работодателя на его добровольное пенсионное обеспечение;

налогооблагаемая база по подоходному налогу уменьшается (в рамках, установленных государством) на величину производимых самим работником перечислений на добровольное пенсионное обеспечение (социальный налоговый вычет);

указанный социальный налоговый вычет предоставляется работодателем, как налоговым агентом, в случае, когда перечисления взносов на добровольное пенсионное обеспечение производится по заявлению работника путем вычета из его заработной платы.

В этом случае для граждан не потребуется неудобная для них процедура подачи налоговых деклараций. Для вкладчиков – физических лиц, вносящих пенсионные взносы из других источников дохода, придется сохранить для получения соответствующего налогового вычета подачу налоговой декларации.

Весь доход, полученный негосударственным пенсионным фондом от размещения как пенсионных накоплений, так и пенсионных резервов, не подлежит налогообложению налогом на прибыль.

Все виды выплат по добровольному пенсионному обеспечению включаются в налогооблагаемую базу по подоходному налогу.

Система налогообложения пенсионного обеспечения, построенная на изложенных принципах, будет действительно «стимулировать более активное участие фондов, граждан и работодателей в добровольном пенсионном обеспечении», что позволит со временем приблизить суммарные размеры пенсий по обязательному пенсионному страхованию и добровольному пенсионному обеспечению к стандартам европейских стран.

Необходима дальнейшая законодательная работа по формированию пенсионной системы России, органически сочетающей как обязательные виды

пенсионного страхования, так и добровольное пенсионное обеспечение, в наибольшей степени способствующей активному участию всех граждан в

формировании своей будущей пенсии.

Данное сообщение объемно, содержит исчерпывающую информацию и по этому доносить до потребителя через медиа носители данную информацию не

целесообразно так как ее поток масштабен и человек просто может не услышать главного, вычленить важное. По этому и рекомендуется опубликовать данный пресс-релиз в официальных изданиях, и официальных сайтах, организовать адресную рассылку создать брошюры, сообщение будет

изучаться, осмысливаться и анализироваться. И, в конце, концов необходимый результат будет достигнут.

Сравнительный анализ программы по проведению PR мероприятий дан в таблице 4.

Таблица 4 - Сравнительный анализ программы по проведению PR мероприятий

| Мероприятие | Проводимые мероприятия | Предложения по проведению |

| размещение в СМИ | Периодически представляется информация о перерасчетах пенсий, в официальных изданиях, либо некие пенсионные формулы по которым можно "самостоятельно" рассчитать надбавку. | Подать в официальные издания исчерпывающую информацию о проводимой реформе без лишних цифр, дабы не вводить в заблуждение население, а снабдить информацией к размышлению |

| официальный сайт в интернете | Сайт ПФР существует, но доступ к нему имеют не все | Необходимо сделать информацию публичной и доступной в целях избежания не правильного толкования |

| ярмарки, выставки. | Проводятся очень редко и не по всем регионам | Провести акции по всем регионам предварительно осветив предстоящие событие по средствам медианосителей. |

| выпуск брощюр | Для узкого круга специалистов. | Информация должна быть доступна всем, кто в ней заинтересован |

| наружная реклама | Не представлена | Экспонирование средств наружной рекламы на центральных улицах и площадях крупных городов |

| теле-обращение | непосредственно по данному вопросу не проводится. | Вопрос может быть вынесен на обсуждение в рейтинговую политическую программу. |

| горячие линии | по данному вопросу не проводятся | После проведения вышеперечисленных мер в целях разъяснения возникших вопросов необходимо организовать горячие линии. |

Дата: 2019-07-30, просмотров: 335.